С 2021 года страховые взносы ИП платят в налоговую, а не в ПФР как раньше.

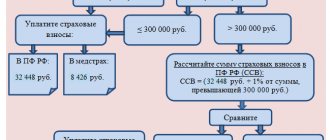

ИП без сотрудников платят страховые взносы по двум основаниям: на обязательное пенсионное страхование (ОПС) и обязательное медицинское страхование (ОМС) в фиксированном размере.

Изменения

Главным изменением с прошлым годом стало то, что обязанность на сбор фиксированных платежей переложили на Федеральную Налоговую Службу, т.е. по большому счету вернули им эту функцию, ведь до 2013 года именно они собирали все платежи. Так что, когда будете уплачивать взносы за себя, то обязательно измените реквизиты получателя и КБК, иначе деньги по старинке отправите в ПФР.

Новые реквизиты стоит брать у своего налогового органа или обновите свою бухгалтерскую программу, через которые платите обязательные фиксированные платежи.

Для кого введены обновленные КБК?

Частные предприниматели обязаны каждый год вносить страховые платежи за себя. Бизнесмен выплачивает конкретную сумму, зависящую от установленного МРОТ. За 2021 год средства должны были быть направлены до 9 января 2021 года (постоянная дата – 31 декабря, но из-за праздников она была сдвинута). При доходах больше установленного лимита приходится дополнительно направлять с суммы превышения 1%. За прошлый год их можно оплатить до 3 апреля.

Но куда именно должны поступить фиксированные платежи ИП в 2017 году, КБК какого администратора ему использовать? Если бизнесмен успел отправить деньги в 2021 году, то он должен был составить платежки в ПФР и ФФОМС по старым кодам. При переводе средств в текущем периоде ему придется вписывать новые значения, причем получателем взноса станет уже ФНС. Составлять и направлять платежки по ОПС и ОМС в пользу ПФР и ФФОМС больше нельзя.

Фиксированные платежи

Фиксированные платежи — это обязательные страховые взносы на пенсионное и медицинское страхование, которые платят индивидуальные предприниматели и другие группы, занимающиеся частной практики. Уплачивать их вы обязаны в любом случае, вне зависимости от:

- наличия у вас наемных работников;

- ведется или не ведется предпринимательская деятельность;

- применяемой системы налогообложения.

Если вы индивидуальный предприниматель и наемный работник по трудовому договору одновременно, то все равно вам необходимо уплатить взносы за себя как ип, даже если за вас уплатил взносы ваш работодатель. Многие ошибочно полагают, что раз за них уже уплатили, то они вправе не перечислять страховые взносы.

Ещё по теме: Как заработать на продаже б/у картриджей неплохие деньги.

Фиксированные платежи за себя для ип состоят из двух частей:

- взносы на обязательной страхование в ПФР и ФФОМС;

- взносы в ПФР, которые уплачивают ИП, получившие доход свыше 300 тыс.рублей.

Зачем это нужно?

Статус ИП дорого обходится небольшим предпринимателям. Особенно в провинции. Но наличие ИП дает немало плюсов. Например, когда ты числишься как ИП и платишь взносы — у тебя идет страховой стаж. Кроме того, ИП имеет больше возможностей работать с юрлицами, а также имеет возможность взять кредит в банке, т.к. у него есть документ о доходах. Наличие печати ИП дает возможность взять на практику студентов.

Однако если вы вдруг прекратили деятельность, то ИП нужно закрыть и не ждать пока у вас накопятся серьезные долги.

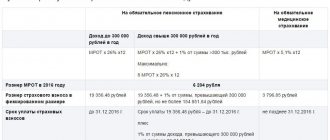

Расчет суммы уплачиваемых взносов

Размер уплачиваемых им фиксированных платежей зависит напрямую от величины МРОТ и процентной ставки страховых взносов во внебюджетные фонды.

На 1 января 2021 года размер МРОТ остался прежним с 2021 годом (Закон № 82-ФЗ в ред. Федерального закона от 02.06.2016 № 164-ФЗ) и равняется семи тысячам пятистам рублям (7500 руб). Повышение МРОТ планируется произвести 1 июля 2021 года и будет составлять 7800 рублей (Федеральный закон от 19.12.2016 № 460-ФЗ).

Страховые ставки:

- ПФР — 26%

- ФФОМС — 5,1%

Таким образом окончательный расчет будет выглядеть так:

- Взносы за себя в ПФР: 7500 × 0,26 × 12 = 23 400

- Взносы в ФФОМС: 7500 × 0,051 × 12 = 4 590

- Итого за 2021: 23400 + 4590 = 27 990

Итого, за весь 2021 год индивидуальные предприниматели должны уплатить за себя 27 990 рублей. Для определения ежеквартальной суммы, просто поделите их на 4:

- 23400 / 4 = 5850 рублей в пенсионный за один квартал;

- 4590 / 4 = 1147,5 рублей на медицинское страхование в квартал.

Обратите внимание: МРОТ для расчетов берется тот, который был на начало года. Т.е. если даже в июле 2021 года МРОТ изменится, то до конца года при уплате страховых взносов будет браться именно 7500 рублей. Новые МРОТ в расчетах будет применяться только со следующего года, если 1 января 2021 года он не изменится.

Как получить квитанции на оплату налогов ИП в 2017 году?

Сделать платежки на оплату взносов с правильными КБК можно через сервис на сайте налоговой https://service.nalog.ru/payment/payment.html Найти его можно на главной странице сайта https://www.nalog.ru/ в разделе «Электронные сервисы» -> «Заплати налоги».

На открывшейся странице выбираем тип налогоплательщика — ИП и вид документа на оплату. Для формирования платежного поручения на безналичную оплату со своего расчетного счета выбираем пункт «Платежное поручение». Если нужно сделать квитанцию на оплату в отделении банка наличными (Как обычный платеж физического лица), то выбираем «Платежный документ».

Нажимаем кнопку «Далее». Поле «КБК» заполнится автоматически после выбора типа платежа. Выбираем вид платежа «Страховые взносы».

Для взносов на ОПС за 2021 год выбираем в наименовании платежа «Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии».

В типе платежа выбираем «Сумма платежа за расчетные периоды начиная с 1 января 2021 года»

Нажимаем «Далее» и заполняем адрес регистрации ИП. Реквизиты налоговой появятся автоматически.

Опять «Далее» и заполняем реквизиты платежа: — статус плательщика — «09 ИП», — в основании платежа выбираем «ТП — платежи текущего года», — налоговый период «Годовые платежи 2017», — сумма фиксированного платежа по взносам на ОПС за 2021 год 23 400 руб. Если у ИП были доходы свыше 300 тыс. руб. то дополнительно оплачивается 1% от таких доходов по этим же реквизитам. Вы можете сформировать одну квитанцию на общую сумму 23 400 + 1% от доходов свыше 300 тыс. руб.

Нажимаем «Далее» и заполняем реквизиты плательщика.

На последнем шаге нажимаем кнопки «Далее», «Оплатить» и «Сформировать платежный документ». В новом окне откроется квитанция на оплату. Её можно распечатать и оплатить в отделении банка. Или через онлайн-банк физического лица по индексу документа указанного вверху квитанции.

Это еще не всё. Теперь нужно сделать вторую платежку на взносы по медицинскому страхованию.

Для формирования квитанции на взносы по ОМС нужно все шаги повторить сначала, но в поле «Наименовании платежа» выбрать «Страховые взносы на обязательное медицинское страхование работающего населения в фиксированном размере, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования».

В типе платежа на ОМС выбираем «Страховые взносы на обязательное медицинское страхование работающего населения за расчетные периоды, начиная с 1 января 2017 года«.

В сумме платежа по взносам на ОМС указываем 4 590 — это фиксированная сумма для всех ИП в 2021 году (и для тех у кого доходов не было, и для тех у кого были, и для тех у кого свыше 300 тыс.)

Продолжаем делать все шаги как в прошлый раз — «Далее», «Оплатить» и «Сформировать платежный документ» и получаем вторую квитанцию по взносам на медицинское страхование.

Расчет взносов при доходе ИП свыше 300 тыс.руб.

В том случае, если годовая сумма дохода индивидуального предпринимателя превышает триста тысяч рублей, а я надеюсь, что так у вас и будет, то дополнительно в пенсионный фонд ему придется уплатить 1% от дохода, превышающего 300 т.р.

Ещё по теме: Пошаговая инструкция как открыть ИП в 2021 году самостоятельно без посредников

Не запутайтесь, вам понадобится платить 1% не от общего дохода, а от разницы фактического дохода и 300 000.

Давайте разберем на примере:

Если в 2021 году индивидуальный предприниматель заработает 700 000 рублей, то помимо фиксированных 23 400 рублей в ПФР ему придется уплатить ещё 4000 рублей сверху.

1% в ПФР: (700 000 — 300 000) × 0,01 = 4 000

Итого в ПФР наш ИП заплатит 27 400 (23 400 + 4 000) рублей. А всего его сумма его страховых взносов будет равняться 31 990 (27400 + 4590) рублей.

Обратите внимание, что страховые взносы в ФФОМС остаются неизменны вне зависимости от годового дохода.

Существует максимальный размер уплачиваемого взноса в ПФР, его размер так же зависит от величины МРОТ и вычисляет по формуле:

8 × МРОТ × 0,26 × 12

Таким образом, максимальный взнос в пенсионный фонд в 2021 году составит 187 200 рублей (8 × 7500 × 0.26 × 12)

К примеру, вы заработаете 30 млн.руб за 2021 год, то ваш взнос в ПФР мог бы равняться:

(30 000 000 — 300 000) × 0,01 + 23 400 = 320 400 рублей.

Но так как есть ограничение на взнос вы в любом случае уплатите 187 200 рублей.

Доход ИП определяется в зависимости от выбранной системы налогообложения.

Как рассчитать доход для дополнительного взноса

С 2021 года для предпринимателей, работающих на ОСНО, изменился порядок расчета дохода для начисления 1% взносов с суммы свыше 300 000 рублей. Раньше для этого принимался весь получаемый доход без учета произведенных расходов (так называемых предпринимательских вычетов).

▼ Попробуйте наш калькулятор банковских тарифов: ▼

Передвигайте «ползунки», раскройте и выберите «Дополнительные условия», чтобы Калькулятор подобрал для Вас оптимальное предложение по открытию расчетного счета. Оставьте заявку и Вам перезвонит менеджер банка: проконсультирует по тарифу и зарезервирует расчетный счет.

Изменения пришлось внести после того, как в конце прошлого года Конституционный суд признал такой порядок нелигитимным. К сожалению, для ИП на УСН Доходы минус расходы положительных изменений пока нет, однако, в этом году Верховный суд встал на сторону предпринимателя, который отказался платить взносы со всех доходов без учета расходов (Определении от 18.04.2017 № 304-КГ16-16937). Но Минфин пока что стоит на своем – дополнительный взнос надо считать со всех доходов ИП на УСН.

Приводим в таблице базу для расчета дополнительного 1%-ого взноса свыше 300 000 рублей для разных режимов.

| Налоговый режим | База для расчета взносов |

| ПСН | Потенциально возможный доход за год |

| ЕНВД | Вмененный доход по формуле |

| ОСНО | Доходы минус вычеты ИП |

| ЕСХН | Все доходы без учета расходов |

| УСН Доходы | Все полученные доходы |

| УСН Доходы минус расходы | Все доходы без учета расходов |

| ✏ Если предприниматель совмещает режимы, то доходы на них суммируются. Например, на УСН Доходы получено за год 1 500 000 рублей, а на ЕНВД – 380 000 рублей. Значит, расчет дополнительного 1% взноса составит ((1 500 000 + 380 000) – 300 000) * 1% = 15 800 рублей. |

Новые КБК для уплаты взносов

При оплате страховых взносов необходимо быть внимательными с КБК-кодами, так как они изменились. Также с 2021 года нет отдельного КБК для уплаты 1% в ПФР от дохода, превышающего 300 000, который вы будете уплачивать в 2021 году.

- 182 1 0210 160 — фиксированные взносы в ПФР ИП за себя (по данному КБК и будете платить 1%);

- 182 1 0213 160 — фиксированные взносы в ФФОМС ИП за себя.

Ещё по теме: Идеи для бизнеса с минимальными вложениями 2021 — малый бизнес для начинающих

Кому взносы платить не надо

Льготные периоды, в течение которых взносы ИП за себя не начисляются:

- Отпуск по уходу за ребенком до полутора лет, пожилым старше 80 лет, инвалидом;

- Призыв на военную службу;

- Проживание за пределами РФ с супругом-военнослужащим или дипломатическим работником.

| ✏ Обратите внимание, что отпуск по беременности и родам к льготным периодам неуплаты взносов не относится, даже если реальную деятельность в это время вы не вели. |

Сам по себе льготный период не приостанавливает автоматически начисление взносов, потому что отсутствие деятельности в этот период надо подтвердить документально. Одним из таких документов ФНС называет нулевую декларацию по доходам, но лучше заранее уточнить в своей инспекции, как подтвердить отсутствие деятельности в один из этих периодов.

Другой вариант – если вы гарантированно знаете, что не будете заниматься бизнесом год-два, то проще сняться с учета в качестве ИП, а при необходимости пройти регистрацию повторно.

Уменьшение налога на сумму взносов

Радует тот факт, что даже во время кризиса правительство не стало отменять возможность уменьшить на сумму страховых взносов, но не более чем 50% от налога. Возможностью этой могут воспользоваться все индивидуальные предприниматели, кроме тех, кто использует патентную систему налогообложения.

Например, возьмем ИПшника на УСН «Доходы» с общим оборотом в 2 млн. рублей в год, то он сможет уменьшить свой налог на сумму уплачиваемых взносов:

- сумма обязательных взносов: 27 990 + ((2 000 000 — 300 000) × 0,01)) = 44 990 рублей

- налог на УСН «Доходы»: 2 000 000 × 0,06 = 120 000 рублей.

В данном случае наш ИПшник в итоге фактически заплатит налог0 = 75010 рублей.

А в итоге за год он заплатит те же 120 000 рублей (налог + взносы);