Индивидуальные предприниматели и организации, которые являются работодателями, обязаны перечислять страховые взносы (с выплат сотрудников по трудовым договорам). Ежемесячные страховые взносы ИП перечисляют:

- в ИФНС (на обязательное пенсионное страхование);

- в ИФНС (на обязательное медицинское страхование);

- в ИФНС ( на страхование по временной нетрудоспособности и в связи с материнством);

- в ФСС (на обязательное социальное страхование от несчастного случая на производстве и от профессиональных заболеваний, коротко говоря, страхование от травматизма).

В нашей сегодняшней публикации выясним, в каком размере установлены взносы ИП за работников в 2021 году для перечисления в фонды, а также какую отчетность сдают ИП-работодатели в данные фонды.

Отметим, что с выплат физ. лицам (на основании договоров гражданско-правового характера) предприниматели должны перечислять взносы только в ПФР И ФФОМС. В ФСС взносы перечисляются при условии, что этот пункт предусмотрен договором ИП с работником.

Обратите внимание, что в соответствии с действующим законодательством, некоторые выплаты работникам освобождены от уплаты страховых взносов (ст.217 НК РФ).

Обязательным для всех ИП является:

- постановка на учет в ФСС в качестве работодателя;

- кроме взносов за работников уплачивать страховые взносы «за себя».

Когда ИП обязан платить страховые взносы

Обязательные страховые взносы для ИП – это платежи, которые предприниматель должен уплачивать почти в любом случае. Даже если у ИП нет дохода.

Некоторые исключения предусмотрены по периодам, когда ИП не ведёт деятельность в силу определенных причин. Например – родитель-ИП ухаживает за ребенком до 1,5 лет, женщина-ИП переехала в другую местность вместе с супругом-военнослужащим и была вынуждена оставить бизнес и т. п.

Однако для освобождения ИП от уплаты страховых взносов за себя каждую ситуацию должно рассматривать индивидуально. Обязательно выполнение 2-х условий:

- ситуация ИП конкретно сформулирована в НК РФ;

- ИП может документально подтвердить отсутствие дохода за период, на который просит освобождение (например, в придачу к нулевой декларации может предъявить ИФНС выписки по счетам из банка, где нет движения средств; документы о перемене места проживания; на расторжение договора аренды помещения, в котором вёл бизнес и т. п.).

В общем случае страховые взносы ИП за себя в 2021 году (так же, как и ранее) обязательно уплачивают с даты регистрации ИП и до момента официального прекращения предпринимательской деятельности.

То, какие страховые взносы платит ИП, зависит от того, как он работает – один или с сотрудниками. Поэтому есть 2 вида страховых взносов ИП:

- За себя.

- За тех людей, кто на него работает.

Если у ИП есть страховые взносы за работников или взносы по договорам ГПХ, он обязан сдавать отчетность по взносам и сведения персонифицированного учета.

По договорам гражданско-правового характера (ГПХ, ГПД) уплата страховых взносов ИП-заказчиком за исполнителей зависит от предмета договора.

| ПРЕДМЕТ ДОГОВОРА | ОБЛОЖЕНИЕ ВЫПЛАТ ПО ГПД ВЗНОСАМИ |

| Выполнение работ, оказание услуг | Облагаются взносами в ПФР и ФОМС в любом случае. Облагаются взносами в ФСС на страхование от несчастных случаев и профзаболеваний, если такое условие вписано в договор (например, по ГПД выполняется работа, связанная с повышенной опасностью). |

| Авторские вознаграждения и вознаграждения за права на результаты интеллектуальной деятельности | Облагаются взносами в ПФР и ФОМС. При расчете облагаемой суммы можно вычитать подтвержденные расходы автора на создание произведения (результата интеллектуальной деятельности). |

| Передача во владение или временное пользование имущества (в т. ч. договоры аренды, дарения) | Не облагаются |

Ввиду того, что расчет и уплата страховых взносов за работников и за лиц по ГПД – это отдельная большая тема, далее в этой статье мы рассматриваем в основном взносы ИП за себя.

Стандартные тарифы

Базовые ставки страховых отчислений прописаны в статье 425 НК РФ. Они таковы:

- пенсионное страхование – 22% до достижения предельной базы, далее – 10%;

- взносы на медицинское страхование – 5,1% вне зависимости от суммы;

- взносы на случай болезни или материнства – 2,9% до достижения предельной величины базы, далее не начисляются.

Работник крупной организации Смирнов А.А. получает ежемесячно 180 000 рублей. Рассмотрим, как рассчитать, сколько взносов заплатит за него работодатель в первом полугодии 2021 года при условии, что других выплат сотруднику не производилось. Страховые взносы за 6 месяцев будем считать нарастающим итогом с начала года.

Предельная величина базы для пенсионных взносов в первом полугодии не превышена (180 000 * 6 < 1 292 000), поэтому будет применяться тариф 22%. В каждом месяце будет уплачиваться одинаковая сумма, так как условия не меняются. Всего за полгода работодатель перечислит: 180 000 * 6 * 22% = 237 600 рублей.

Медицинские взносы за каждый месяц считаем по ставке 5,1%. Всего за полгода работодатель уплатит на медицинские отчисления за сотрудника Смирнова: 180 000 * 6 * 5,1% = 55 080 рублей.

При расчёте страховых взносов за 6 месяцев на нетрудоспособность учтём, что база составит 180 000 * 6 = 1 080 000 рублей, тогда как её предельная величина равна 912 000 рублей. Поэтому социальные взносы нарастающим итогом будем начислять только в пределах этого лимита: 912 000 * 2,9% = 26 448 рублей.

Итого сумма взносов за работника Смирнова за первое полугодие 2021 года составит: 237 600 + 55 080 + 26 448 = 319 128 рублей.

Пониженные тарифы для страховых взносов в 2021 году

| Категория плательщиков | ПФР | ФФОМС | ФСС | Итого |

| МСП с выплат свыше МРОТ | 10% | 5% | — | 15% |

| НКО на УСН, ведущие деятельность в области соц. обслуживания, науки, образования, здравоохранения, спорта, культуры и искусства | 20% | — | — | 20% |

| Благотворительные организации на УСН | ||||

| Компании и ИП, ведущие деятельность в свободной экономической зоне в Крыму и Севастополе, на территориях опережающего социально-экономического развития, в свободном порту Владивосток и в особой экономической зоне в Калининградской области | 6% | 0,1% | 1,5% | 7,6% |

| Организации, получившие статус участника проекта «Сколково» | 14% | — | — | 14% |

| Организации и ИП, осуществляющие выплаты членам экипажей судов, зарегистрированных в Российском международном реестре судов | — | — | — | 0% |

| Компании и ИП, осуществляющие производство и реализацию произведенной ими анимационной аудиовизуальной продукции и (или) оказание услуг по созданию такой продукции | 8% | 4% | 2% | 14% |

| Организации в области ИТ, проектирования и разработки изделий электронной компонентной базы и электронной (радиоэлектронной) продукции (при условии, что доходы от этой деятельности по итогам 9 месяцев не менее 90%, а количество работников не менее 7 человек | 6% | 0,1% | 1,5% | 7,6% |

Примечание

: В случае превышения лимитов льготникам перечислять взносы на социальное и пенсионное страхование не нужно.

Дополнительные тарифы для страховых взносов в 2021 году

| Категория плательщиков | ПФР | ФФОМС | ФСС | Итого |

| Плательщики, указанные в пп. 1 п.1 ст. 419 закона № 400-ФЗ в отношении выплат физлицам, поименованным в пп.1 п. 1 ст. 30 данного закона | 9%* | — | — | 9% |

| Плательщики, указанные в пп. 1 п.1 ст. 419 закона № 400-ФЗ в отношении выплат физлицам, поименованным в пп.2-18 п. 1 ст. 30 данного закона | 6%* | — | — | 6% |

*После проведения специальной оценки условий труда в зависимости от ее результатов тариф дополнительных страховых взносов составит от 0 до 8% (подробности в п.3 ст. 428 НК РФ).

Примечание

: дополнительные взносы платятся независимо от лимитов.

Страховые взносы с зарплаты сотрудника-инвалида

До 2015 года применялись льготные тарифы по начислению взносов с вознаграждений сотрудников, являющихся инвалидами I-III групп. С отменой закона № 212-ФЗ с 01.01.2015 льготные тарифы больше не применяются.

Причем такое правило действует для всех категорий работодателей: как для обычных организаций и ИП, так и для общественных организаций.

Следовательно, работодатели, использующие труд инвалидов, уплачивают страховые взносы в ФНС по стандартным тарифам.

Иная ситуация складывается с платежами на травматизм. Если у плательщика работают инвалиды I-III групп, то взносы за них выплачиваются в размере 60% от установленного тарифа.

Страховые взносы с зарплаты умершего сотрудника

При расчете заработка и компенсации за неиспользованный отпуск умершему сотруднику и выдачи таких сумм членам его семьи страховые взносы удерживать не нужно.

В соответствии п. 1 ст. 420 НК РФ объектом обложения взносами для работодателей признаются выплаты, произведенные застрахованным физлицам. Учитывая, что застрахованное физлицо в данной ситуации отсутствует, то и обязанность начислять взносы не наступает.

Страховые взносы с подарков сотрудникам (детям сотрудников)

Обязанность по начислению взносов на подарок сотруднику может возникнуть в зависимости от цели выдачи такого подарка:

- если презент полагается работнику в качестве поощрения за труд, то его стоимость будет считаться премией, т. е. являться частью оплаты труда. Так как выплаты в рамках трудовых отношений считаются объектом обложения взносами, работодателю следует рассчитать и перечислить страховые платежи со стоимости такого подарка;

- если же подарок не связан с трудовой деятельностью сотрудника, а выдается к празднику (ко дню рождения, юбилею и пр.), причем такая выплата не отражена в трудовом или коллективном соглашении, то объекта обложения взносами не возникает.

Чтобы избежать вопросов со стороны контролирующих органов, выдачу подарка стоит оформить договором дарения. При этом в содержании договора не должно быть упоминания о трудовых нормативных актах, а стоимость подарка не должна быть привязана к окладу работника или другим показателям трудовой деятельности.

Если работодатель делает подарки детям сотрудников к Новому году, возможны следующие варианты:

- стоимость детского подарка выплачивается сотруднику на руки – следует начислить и уплатить страховые взносы в общем порядке;

- детские подарки куплены работодателем самостоятельно – объекта обложения взносами не возникает, так как дети работников не могут состоять в трудовых отношениях с плательщиком и, соответственно, не являются застрахованными лицами.

Страховые взносы по сверхнормативным суточным

С 2021 года плательщики обязаны начислять страховые взносы на ОПС, ОМС и ОСС на суточные сверх установленных лимитов (п. 2 ст. 422 НК РФ), т. е. на суммы суточных, превышающих:

- 700 руб. – при служебных поездках внутри страны;

- 2 500 руб. – при зарубежных командировках.

При этом взносы на травматизм, регулируемые законом от 24.07.1998 №125-ФЗ, на суточные, независимо от их размера (в пределах или сверх лимита), не начисляются.

Как рассчитать страховые взносы ИП за себя

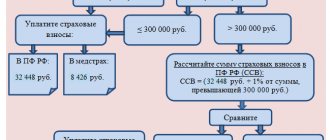

Страховые взносы ИП за себя содержат 2 составляющих:

Фиксированные страховые взносы ИП за себя в 2021 году

Фиксированные взносы на 2021 год для ИП установлены в размере:

- на обязательное пенсионное страхование (ОПС) – 32 448 рублей;

- на обязательное медицинское страхование (ОМС) – 8426 рублей.

Отметим, что это суммы за полный год. Однако если ИП по каким-то причинам работал не все 12 месяцев или на часть года пришелся период, когда ИП был освобожден от уплаты взносов, – годовую сумму следует пересчитать.

В основе расчета лежит пропорция между количеством месяцев и дней в полном году и количеством месяцев и дней, в течение которых была обязанность платить взносы.

СОВЕТ

Чтобы не тратить время на подсчеты и не увеличивать риск ошибки, ИП без особого опыта в налоговых расчетах рекомендуем использовать официальный Калькулятор страховых взносов ИП на сайте ФНС России. В качестве бонуса при получении результатов расчета будут указаны актуальные КБК, куда следует заплатить каждую сумму.

Страховые взносы ИП за себя – 1% с превышения

Взносы с превышения еще иногда называют дополнительными. Считают их по простой формуле:

ДОПОЛНИТЕЛЬНЫЕ ВЗНОСЫ = (Доход ИП за год – 300 000 рублей) × 1% |

Если доход получился меньше 300 000 рублей, то допвзносы считаются равными нулю. И ИП должен заплатить за год только фиксированные суммы.

Основной нюанс, в котором надо разбираться ИП, – определение того, что именно ставить в формулу в качестве дохода. При разных режимах налогообложения доходы для страховых взносов ИП различаются.

Важно

До 2021 года был открытым вопрос о расчете дохода для допвзносов на «доходно-расходной» УСН: налоговики требовали считать его без учета расходов. Но решение Конституционного суда в 2021 году сделало такие требования незаконными.

Подробнее об этом мы рассказывали в статье «Как ИП рассчитать 1% взносов с превышения доходов на УСН за 2020 год».

Тоже может быть полезно:

- Фиксированные платежи ИП в 2021 году за себя

- Изменения в налогообложении ИП в 2021 году

- Какие налоги платит ИП?

- Какую отчетность должен сдавать ИП?

- Сколько налогов платит ИП в 2021 году?

- Размер страховых взносов на ОПС и ОМС для ИП в 2021 году

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно!

Порядок уплаты страховых взносов ИП за себя

Индивидуальные предприниматели часто задают вопрос, есть ли какой-то график уплаты страховых взносов ИП за себя. Например, поквартальный.

Отвечаем: сроки уплаты страховых взносов ИП за себя поквартально не установлены. Фиксированные взносы можно платить в любое время в течение года. Главное, чтобы не был пропущен крайний срок – 31 декабря. Дополнительные взносы тоже можно платить одним платежом в любую дату первого полугодия года, идущего за расчетным.

ИП может сам составить график сроков уплаты страховых взносов за себя поквартально, чтобы уменьшать налоги к уплате. Например, квартальные авансы по УСН. Подробнее о принципах такого уменьшения поговорим далее.

Когда платить страховые взносы ИП, если он решил закончить предпринимательскую деятельность? В этой ситуации заплатить взносы ИП нужно не позднее 15 календарных дней с даты снятия ИП с учета в ФНС.

Взносы за сотрудников в ФНС: тарифы

Что касается тарифов, по которым работодатели перечисляют взносы за сотрудников в ФНС, их можно классифицировать на 3 типа:

1. Стандартные.

2. Льготные:

- с уменьшенными ставками;

- с частичным применением нулевых ставок;

- с полностью нулевыми ставками.

3. Дополнительные.

Стандартная тарификация страховых платежей предполагает применение ставок в величине:

- 22% — при уплате взносов на ОПС (в пределах максимальной базы);

- 10% — при уплате взносов на ОПС (по зарплате, превышающей максимальную базу);

- 2,9% — при уплате взносов на ОСС (в пределах базы), 1,8% — за иностранных сотрудников;

- 5,1% — при уплате взносов на ОМС.

Налогоплательщик может иметь установленные ст. 427 НК РФ льготы по страховым платежам, а также обязанности по перечислению государству дополнительных взносов.

Как оплатить страховые взносы ИП

Коммерсанты уплачивают взносы за себя всегда по месту жительства (регистрации) ИП.

Самый важный реквизит в платежке ИП по взносам – КБК:

- 182 1 0210 160 — страховые взносы ИП в ПФР (пенсионное страхование). Это общий КБК для взносов в пределах годового дохода 300 000 рублей и для 1% с превышения;

- 182 1 0213 160 — реквизиты для уплаты страховых взносов ИП за себя на медстрахование (ОМС).

Как уже отмечалось выше, если использовать для расчета суммы взносов калькулятор на сайте ФНС, то правильный КБК для перечисления появится в результатах.

Там же на сайте ФНС можно оформить и платежный документ. Причем возможны 2 варианта:

- платежное поручение;

- платежная квитанция.

Квитанция выводится с QR-кодом, что делает возможной оплату с помощью мобильного устройства через онлайн-сервисы банков. Например, через Сбербанк-онлайн.

Покажем, как сделать документ на оплату страховых взносов ИП в 2021 году через сервис ФНС, не используя специальные бухгалтерские программы и не имея бухгалтерского опыта.

Проходим по ссылке из предыдущего абзаца и выбираем уплату налогов и страховых взносов:

Выбираем уплату за себя:

На следующем шаге кликаем на заполнение всех платежных реквизитов:

В следующем меню выбираем, какой документ будем формировать. Для примера сделаем платежное поручение. Галочка «ИП» стоит автоматически на своем месте. Значит, жмем на кнопку «Далее»:

Начинаем заполнять реквизиты платежного поручения. Для взносов ИП за себя ИФНС совпадает с ОКТМО. Далее нужно просто выбрать правильные значения из выпадающего списка.

Обратите внимание, что вместо выбора значения ОКТМО можно поставить галочку в поле «Определить по адресу». Тогда в поле нужно вписать ваш адрес (по которому зарегистрирован ИП) и правильный код ОКТМО выберется автоматически.

В разделе «Вид платежа» вписываете только КБК и нажимаете «Далее». Не нужно искать и выставлять значения в других полях! Если ошибетесь с выбором, программа сама поменяет ваш неправильный КБК на нужное значение. В нашем примере проставлен КБК для взносов на ОПС.

На следующем шаге нужно вписать реквизиты взноса, который оплачиваете (по образцу эти поля одинаковы для обоих видов взносов ИП за себя). Сумма – величина взноса, соответствующая указанному ранее КБК:

Вносим свои реквизиты в платежку по образцу. Будьте внимательны с ИНН и номером счета:

Если всё сделали по инструкции, то попадете в это окно:

Осталось нажать на кнопку «Сформировать платежное поручение» (она в нижнем правом углу). Программа выгрузит документ в ПДФ.

Если вместо платежного поручения выберете «Платежный документ», то действуя аналогично, получите в итоге файл ПДФ с квитанцией на оплату налога с QR-кодом.

Как узнать свою задолженность перед ПФР

Способ зависит от типа задолженности.

Если это текущая задолженность, которая не передана на взыскание в Службу судебных приставов (ФССП), то лучше воспользоваться ЛК на сайте налоговой службы или портале госуслуг.

Также можно посетить инспекцию, в которой зарегистрирован ИП, и узнать инфу у специалиста.

Не забудьте свой паспорт.

Если дело дошло до приставов, то узнать размер долга можно, посетив подразделение ФССП, но удобнее всего это сделать на официальном сайте Службы.

Если у предпринимателя открыт расчётный счёт, то многие банки предоставляют своим клиентам актуальную информацию о долгах по налогам и взносам в автоматическом режиме прямо в онлайн-кабинете.

Уменьшение суммы налогов за счет страховых взносов

Право уменьшить некоторые налоги к уплате на сумму страховых взносов есть только у ИП.

Уменьшать сам налог на взносы могут только ИП при объекте УСН “доходы”. В 2021 году итоговый размер уменьшения зависит от того, есть ли у ИП наемная рабочая сила или он одиночник.

Взносы ИП на УСН «Доходы»

| У ИП на УСН «доходы» нет работников и он платит взносы только за себя | У ИП на УСН «доходы» есть работники и он платит за них страховые взносы |

| Налог по УСН можно уменьшить за счет уплаченных взносов на 100% | Налог по УСН можно уменьшить только на 50%. При этом можно учитывать и взносы ИП за себя, и взносы за работников. |

Пример

ИП на «доходной» УСН в 2021 году получил 1,5 млн рублей дохода. Фиксированные взносы, установленные на 2021 в размере 40 874 рубля, ИП уплатил в срок (до 31.12.2021). В мае 2021 ИП доплатил страховые взносы – 1% за 2021 – 12 000 рублей. У ИП нет работников.

Тогда за 2021 год ИП:

1. Рассчитает налог по УСН:

- 1 500 000 × 6% = 90 000 рублей.

2. Уменьшит налог на уплаченные за тот же период взносы:

- 90 000 – (40 874 + 12 000) = 37 126 рублей – нужно доплатить ИП за 2021 год.

Несмотря на то, что налог по УСН в итоге уменьшен почти на 60%, это допустимо, поскольку работников у ИП нет.

ИП на УСН с объектом “доходы минус расходы” уменьшают на страховые взносы расходы. Сюда можно включить взносы, которые ИП уплатил и за своих работников, и за себя. Если же ИП совмещает УСН с патент, то есть особенности учета взносов в расходах.

Выгода от применения УСН

Упрощённая система налогообложения считается наиболее распространённой среди ИП. Это и понятно, потому что она имеет ряд преимуществ. Не зря её прозвали упрощённой, ведь отчётность сводится к минимуму, а расчёт налога к уплате не вызывает трудностей даже у начинающих предпринимателей.

Главная выгода от использования УСН – вы освобождаетесь от уплаты трёх налогов:

- На имущество;

- На прибыль;

- НДС.

Вместо трёх сборов, вы платите только один. К тому же ставку по нему вы выбираете сами.

Существует две системы начисления налога при УСН:

- 6% с полученного дохода;

- 15% с разницы между полученными доходами и понесёнными затратами.

Первый вариант выгоден, если ваши расходы минимальны. В таком случае со всего полученного дохода потребуется уплатить лишь 6% в качестве налогового платежа в бюджет. Если в вашей деятельности расходы составляют хотя бы 2/3 от доходов, то есть смысл перейти на УСН «Доходы — расходы». В этом случае с полученной разницы вы уплатите 15%.

На начальном этапе предпринимательства трудно сказать, какой налоговый режим будет выгоднее: на 6% или 15%. Это станет понятным лишь через несколько месяцев работы. В любом случае перейти на новый налоговый режим вы сможете не ранее следующего отчётного года.

Работать с УСН вы сможете, если:

- В вашей фирме трудится 100 человек и меньше;

- Вы не производите подакцизные товары и не добываете полезные ископаемые;

- Доход от вашей деятельности не превышает 150 000 000 рублей за год;

- На вашем балансе остаточная стоимость основных средств должна быть не более 150 млн.руб.;

- Вы не являетесь нотариусом, адвокатом, не занимаетесь игорным бизнесом или ведением ломбардов;

- В вашем бизнесе нет иных ограничений, прописанных законодательно.

Взносы ИП на патенте

Один из самых популярных у предпринимателей режимов – ЕНВД – отменен с 1 января 2021 года. По замыслу законодателей, заменить ЕНВД должен патент. Поэтому условия ПСН были заметно доработаны на 2021 год и далее.

В частности, предпринимателям на ПСН разрешили уменьшать на уплаченные страховые взносы стоимость патента (Закон от 26.11.2020 № 373-ФЗ).

Правила похожи на отмененный ЕНВД. Только уменьшают стоимость патента. А в качестве расчетного периода выступает теперь не фиксированный квартал, а срок патента.

| У ИП на патенте нет работников и он платит взносы только за себя | У ИП на патенте есть работники и он платит за них страховые взносы |

| Стоимость патента можно уменьшить за счет уплаченных взносов на 100% | Стоимость патента можно уменьшить только на 50%. При этом можно учитывать и взносы ИП за себя, и взносы за работников – но только тех, кто занят в деятельности, по которой оформлен патент. |

Если предприниматель заплатил взносы уже после того, как приобрел патент, он может вернуть переплату.

Если патент был на неполный год, и взносы оказались больше его стоимости, то на разницу можно уменьшить стоимость следующего патента, но только в пределах календарного года.

Пример

ИП без работников в феврале 2021 приобрел патент на 3 месяца за 9000 рублей. В январе 2021 ИП заплатил за себя страховые взносы авансом на 2021 год – 10 000 рублей. Значит, за этот патент он не должен в бюджет ничего: его стоимость полностью покрыта уплаченными взносами.

Если ИП в течение 2021 года купит еще один патент, он может снизить его стоимость на оставшуюся 1000 рублей.

Важно

Если ИП применяет и УСН, и ПСН – нужно обеспечить раздельный учет взносов для патента и для упрощенки. Нельзя уменьшать УСН на взносы, относящиеся к работе на патенте, и наоборот. Но правила распределения взносов между совмещаемыми УСН и ПСН пока четко не прописаны и не разъяснены.

ИП, совмещающим ПСН с УСН в 2021 году, рекомендуем отслеживать изменения в законодательстве, разъяснения и заранее проконсультироваться в своей налоговой по вопросу распределения взносов за себя между этими двумя режимами.

Представление отчетности

С 2021 года для организаций, численность работников которых составляет более 10 человек, обязательна электронная форма расчета. Соответствующие поправки были внесены Федеральным законом от 29.09.2019 № 325-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» (далее — Федеральный закон № 325-ФЗ).

Напомним, что до этого требование представлять отчетность в электронной форме распространялось на фирмы со штатом, превышающим 25 человек. Такое ограничение осталось для некоторых других отчетных форм (СЗВ-М, СЗВ-СТАЖ, 4-ФСС).

К сведению

В целях выработки единой правовой позиции о применении положений Федерального закона № 325-ФЗ ФНС в Письме от 15.11.2019 №БС-4-11/[email protected] «О направлении разъяснений» уточнила, что новые требования к представлению отчетности в электронной форме распространяются на отчетность за 2021 год.

Следует отметить, что для проверки расчета по страховым взносам письмами ФНС РФ от 17.10.2019 №БС-4-11/[email protected], БС-4-11/[email protected] были введены дополнительные контрольные соотношения в части сравнения зарплаты с МРОТ и средней зарплатой в регионе (по отрасли экономики за предыдущий год). В расчете по страховым взносам (его форма утверждена Приказом ФНС РФ от 10.10.2016 №ММВ-7-11/[email protected], действует для отчетности за 2021 год) будут сравнивать разницу значений граф 210 и 230 подразд. 3.2 разд. 3 за каждый месяц. При этом показатель не должен быть меньше:

— МРОТ; — средней зарплаты в регионе по отрасли экономики за предыдущий расчетный период.

Если хотя бы одно из соотношений не будет соблюдено, налоговая инспекция может сделать вывод, что страхователь занизил базу. В этом случае инспектор может запросить пояснения или исправления отчетности. В дальнейшем возможно проведение мероприятий налогового контроля.

К сведению

За I квартал 2021 года отчитаться по страховым взносам нужно по новой форме, утвержденной Приказом ФНС РФ от 18.09.2019 №ММВ-7-11/[email protected]

Отчетность по страховым взносам для работодателей, которые являются участниками пилотного проекта ФСС по прямым выплатам, оформляется с учетом ряда особенностей:

в поле 001 приложения 2 к разд. 1 проставляется код «1» (п. 11.1 Порядка заполнения расчета по страховым взносам, утвержденного Приказом ФНС РФ №ММВ-7-11/[email protected] (далее — Порядок));

не нужно заполнять строки 070 и 080 приложения 2 к разд. 1 (Письмо ФНС РФ от 23.08.2017 №БС-4-11/[email protected]). В этих строках следует проставить нули (п. 2.20, 11.13, 11.14 Порядка);

не надо заполнять приложения 3 и 4 к разд. 1, поэтому в состав расчета они не включаются (п. 2.7 Порядка). Приложения 3 и 4 к разд. 1 потребуется заполнить, если страхователь в течение отчетного периода выплатил пособие по социальному страхованию до того, как стал участником пилотного проекта (Письмо ФНС РФ от 03.07.2017 №БС-4-11/[email protected]). Страхователь заполняет эти приложения только в части сумм расходов, понесенных до начала участия в пилотном проекте (Письмо ФНС РФ от 21.08.2017 №БС-4-11/[email protected]).

Следует отметить, что в 2021 году к пилотному проекту ФСС присоединятся новые регионы:

| С 01.01.2020 | Республики Коми, Саха (Якутия), Удмуртская Республика, Иркутская, Кировская, Кемеровская, Оренбургская, Саратовская, Тверская области, Ямало-Ненецкий автономный округ. К сведению: сначала планировалось, что Иркутская область будет участником пилотного проекта с 01.07.2020 (Постановление Правительства РФ от 01.12.2018 № 1459). Постановлением Правительства РФ от 13.11.2019 № 1444 дату присоединения этого региона к пилотному проекту перенесли на более ранний срок |

| С 01.07.2020 | Республики Башкортостан, Дагестан, Красноярский и Ставропольский края, Волгоградская, Ленинградская, Тюменская, Ярославская области |

Отчетность в ФНС

Начиная с 2021 года, в ИФНС нужно каждый квартал сдавать расчет по страховым взносам. Расчет подается в срок не позднее 30-го числа первого месяца следующего квартала. Таким образом, в 2021 году его необходимо сдать:

- за 2021 год – не позднее 1 февраля 2021 года;

- за 1 квартал 2021 года – не позднее 30 апреля 2021 года;

- за полугодие 2021 года – не позднее 30 июля 2021 года;

- за 9 месяцев 2021 года – не позднее 1 ноября 2021 года;

- за 2021 год – не позднее 31 января 2022 года.

Начиная с отчетности за 2021 год, РСВ нужно представлять в новой форме, утвержденной приказом № ЕД-7-11/[email protected] от 15.10.2020.

Отчетность в ПФР

Ежемесячно в Пенсионный фонд нужно сдавать отчет по форме СЗВ-М, в котором содержатся сведения о работающих пенсионерах. Срок сдачи отчета – не позднее 15 числа следующего месяца.

Один раз в год в ПФР необходимо подавать форму СЗВ-СТАЖ, в которой отражаются сведения о страховом стаже застрахованных работников. Этот отчет нужно подавать не позднее 1 марта следующего года.

Отчетность в ФСС

Каждый квартал в Фонд социального страхования необходимо сдавать расчет по форме 4-ФСС. Начиная с 1 января 2021 года, в расчете 4-ФСС нужно отражать только сведения по травматизму

и

профзаболеваниям

.

В 2021 году срок сдачи отчетности в ФСС зависит от ее формы:

- В электронной – не позднее 25

числа месяца, следующего за отчетным кварталом. - В бумажной – не позднее 20

числа месяца, следующего за отчетным кварталом.

Обратите внимание!

С 2021 года страхователи, у которых среднесписочная численность работников

более 10 человек

, обязаны подавать отчетность в электронном виде. Это относится к расчету по страховым взносам (РСВ), а также формам 2-НДФЛ и 6-НДФЛ. Такие пояснения даются в письме ФНС РФ от 15.11.2019 N БС-4-11/[email protected] По факту же это означает, что всем компаниям и ИП, у кого более 10 сотрудников, придется переходить на электронную форму подачи отчетности. Изменения внесены законом от 29.09.19 № 325-ФЗ.

ИП как самозанятый не платит страховые взносы

С 2021 года режим самозанятости (или режим налога на профессиональный доход, НПД) действует по всей стране. Чтобы стать самозанятым не обязательно быть ИП. Но и ИП, будучи физлицами, могут перейти на самозанятость. Для этого должен соблюдаться ряд условий:

- у ИП не должно быть работников или подрядчиков-физлиц на ГПД (т. е., ИП не должен уплачивать страховые взносы не за себя);

- вид деятельности ИП должен входить в список тех, при которых доступна самозанятость (например, самозанятый не может заниматься перепродажей товаров не собственного производства, вести лицензируемые виды деятельности и т. п.).

ИП, который стал самозанятым, на период уплаты НПД освобождён от уплаты страховых взносов за себя. Это указано в ч. 11 ст. 2 Закона «Об НПД» от 27.11.2018 № 422-ФЗ.

Если предприниматель перешел на самозанятость не с начала календарного года или до окончания года утратил право на НПД, но не снимался с учета как ИП, то за промежутки в году, когда самозанятость не действовала, ему нужно рассчитать и уплатить фиксированные страховые взносы ИП в ПФР и ФОМС – по аналогии с расчетом страховых взносов ИП за неполный год.

Читать также

19.05.2020

Комментарии

Макс 14.01.2016 в 23:14 # Ответить

Не ввели же разные КБК для взносов в ПФР в пределах и сверх лимита, остался код, как в 15-м году.

Наталия 15.01.2016 в 19:21 # Ответить

Макс, добрый вечер. КБК для ПФР в пределах и сверх лимита в 2016 году разные, такие как указаны в статье.

Макс 15.01.2016 в 20:54 # Ответить

Наталия, это хотели сделать, но в последний момент отменили, приказом Минфина от 01.12.2015 № 190н. Посмотрите КБК на сайте ПФР.

Наталия 16.01.2016 в 14:13 # Ответить

Макс, добрый день. Проверили — Вы правы, исправили. Спасибо большое!

Анна 25.03.2016 в 09:03 # Ответить

Ошибка?

КБК для уплаты страховых взносов на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии (исчисленные с суммы дохода плательщика, полученной сверх предельной величины дохода – 1 %): КБК 392 102 02010 061200 160

Наталия 25.03.2016 в 13:59 # Ответить

Анна, добрый день. С 2021 года КБК для уплаты страховых взносов на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии (исчисленные с суммы дохода плательщика, полученной сверх предельной величины дохода – 1%): 392 10200 160.

Зарина 09.04.2016 в 15:11 # Ответить

Уточняю

На сайте ПФР, таблица «Тарифы на обязательное пенсионное страхование», в строке «Организации и ИП, применяющие упрощенную систему налогообложения» — 20%, не указано применение льготных ставок, будто все, кто на УСН, могут платить только 20% в ПФР и все.https://www.pfrf.ru/strahovatelyam/samozaniatoe/porjadok_upl_ip/ Вводят в заблуждение.

Николай 15.11.2019 в 22:03 # Ответить

В » ТАБЛИЦЕ ТАРИФНЫХ СТАВОК ДЛЯ СТРАХОВЫХ ВЗНОСОВ В 2019-2020 ГОДУ» не корректна вторая строка

наташа 03.04.2020 в 22:18 # Ответить

кбк

проверьте кбк за работников

Итоги

Существует три основных вида страховых взносов с зарплаты: на ОПС, на ОСС от ВНиМ и на ОМС. Все они перечисляются в ФНС до середины месяца, следующего за периодом начисления. Порядок уплаты и декларирования взносов в 2021 году не претерпит изменений.

Источники

- https://firmmaker.ru/stat/nalogovye/strakhovye-vznosy-opredelenie-vidy-platelshchiki-i-raschet

- https://rabotniky.com/straxovye-vznosy-s-zarabotnoj-platy-2/

- https://nalog-nalog.ru/strahovye_vznosy/nachislenie_strahovyh_vznosov/strahovye_vznosy_za_sotrudnikov/

- https://nalog-spravka.ru/straxovye-vznosy-za-rabotnikov.html

- https://www.regberry.ru/malyy-biznes/strahovye-vznosy-za-rabotnikov

- https://www.malyi-biznes.ru/nalogi-za-rabotnikov/vznosy/

- https://nalog-nalog.ru/strahovye_vznosy/raschet_ischislenie_strahovyh_vznosov/vznosy_s_zarplaty_kakovy_otchisleniya_v_fondy/

- https://www.klerk.ru/buh/articles/495024/

ЧАСТО ЗАДАВАЕМЫЕ ВОПРОСЫ И ОТВЕТЫ НА НИХ

Вопрос №1: Если организация не предоставила расчет по страховым взносам во время, какой размер штрафа стоит ожидать от налоговой?

Ответ: На практике распространены следующие штрафные санкции для организаций за не своевременное предоставление отчетности: 5000 рублей и блокировка банковского счета до момента предоставления отчетности.

Вопрос №2: По последним поправкам в законодательстве перечисление заработной платы двумя частями теперь прямая обязанность работодателя. Существует ли такая же обязанность для начисления налогов и страховых взносов?

Ответ: Нет, налоги и страховые взносы на аванс не начисляются, а рассчитываются из полной суммы месячного заработка. Таким образом выплаты в страховые фонды и налоговые органы производится только один раз в месяц.