Невозможность проводить платежи поставщикам может остановить работу любого предприятия и принести огромные убытки и репутационные потери не только ему, но и его партнерам. Особенно крупные неприятности может принести неожиданный отказ кредитной организации в исполнении распоряжения, когда нужно срочно платить поставщикам. Блокировка счета организации — собирательное понятие, означающее ограничения на распоряжение клиентом банка собственными денежными средствами. Такие ограничения могут быть наложены разными органами:

- арест депозитов — службой судебных приставов или судом

- отказ в проведении операции или замораживание денег — кредитными учреждениями в соответствии с законом 115-ФЗ в целях противодействия отмыванию преступных доходов и финансированию терроризма

В этой статье рассматривается наиболее частый вид блокирования — приостановление операций Федеральной налоговой службой.

Прекращение операций, как способ для обеспечения уплаты налогов

Обычно ИФНС «блокирует» счета для того, чтобы обеспечить взыскание доначисленного налога. Причем, чаще всего, речь идет о задолженности в несколько миллионов и выше. Доначислив платежи, инспекция тут же приостанавливает операции по счету компании, направив для этого Решение в банк. Снять ограничения можно двумя способами: заплатить налоги или отменить решение в вышестоящем органе или суде.

При этом многие субъекты хозяйственной деятельности почему-то уверены, что если они добьются в арбитраже снижения штрафов и налогов, то ИФНС обязана отменить решение о приостановлении операций. Это не далеко так. Закон не увязывает отмену приостановления с вынесенным судебным актом, снизившим размер задолженности по налогам.

Например, компания добилась уменьшения доначисленных налогов в судебном порядке. Однако фискальные органы тут же обжаловали решение суда в апелляции и одновременно (!) заблокировали расчетные счета налогоплательщика. Апелляционная инстанция оставила судебный акт в силе и только кассация отменила его, признав правоту налоговой инспекции. Все это время счет был заблокирован. (АС Удмуртской Республики дело №А71-17342/2016). И лишь получив постановление кассационной инстанции ИФНС сняла все ограничения.

Таким образом, приостановление операций не зависит от того факта, снизил арбитраж размер взыскания или оставил в силе решение ИФНС. В этом случае обращение в суд имеет смысл только тогда, когда он в принципе признает действия ИФНС незаконными и разблокирует счета.

Приостановление налоговым органом операций по счетам в банках

Приостановление операций по счетам является одной из наиболее действенных мер, обеспечивающих исполнение организацией и индивидуальным предпринимателем обязанностей, предусмотренных НК РФ. В 2021 году оснований для использования этой меры стало больше. Отдельным вопросам, связанным с приостановлением операций по счетам, посвящено интервью с Сергеем Разгулиным, действительным государственным советником РФ 3 класса.

В чём заключается режим приостановления операций по счетам?

Приостановление операций по счёту — это особый порядок совершения расходных операций.

Все расходные операции по счёту запрещаются, кроме прямо разрешённых статьёй 76 НК РФ.

Зачисление средств на счёт происходит в обычном порядке.

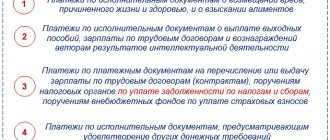

Какие платежи исполняются в период действия решения о приостановлении операций?

Платежи в бюджеты в счёт уплаты налогов, страховых взносов и платежи, очерёдность исполнения которых предшествует исполнению обязанности по уплате налога.

Очерёдность исполнения платежей установлена статьёй 855 ГК РФ.

К третьей очереди отнесено списание средств:

- в оплату труда (исключение из общего правила о приоритете исполнительных документов),

- по поручениям налоговых органов на списание и перечисление задолженности по уплате налогов, сборов, а также по поручениям органов контроля за уплатой страховых взносов на списание и перечисление сумм страховых взносов (в данном случае имеется в виду погашение в принудительном порядке задолженности по уплате обязательных платежей).

Четвёртая очередь — иные исполнительные документы.

Пятая очередь — иные платежи, в том числе, перечисление налога на основании поручений налогоплательщика.

Тем самым, в период действия режима приостановления операций по счетам, независимо от даты предъявления к счёту, не исполняются поручения налогоплательщика, за исключением его расчётов по оплате труда и налогам, страховым взносам.

Как исполняются требования, относящиеся к одной очереди?

В порядке календарной очерёдности поступления платёжных документов. Это означает, что если поручения налогового органа на списание средств в уплату налога к счёту не предъявлялись, платежи налогоплательщика на оплату труда исполняются без ограничений.

Поручение налогоплательщика на перечисление зарплаты будет иметь приоритет в исполнении перед поручением налогового органа на списание задолженности, если оно поступило в банк раньше, чем поручение налогового органа.

Но соответствующие платежи должны фактически относиться к расходам на оплату труда. Согласно определению Верховного суда № 309-КГ18-1269 от 23 марта 2021 года, если спорные перечисления выдачей зарплаты не являлись, банк, который должен был знать о действительном назначении денежных средств, будет нести ответственность по статье 134 НК РФ.

Банк в период режима приостановления операций станет осуществлять дополнительный контроль за назначением платежа, указанного налогоплательщиком, чтобы не допустить нарушений при списании денежных средств.

В какой очерёдности будут исполняться поручения налогоплательщика на уплату налога и поручения налогового органа на взыскание налога с этого же налогоплательщика?

Поручение налогового органа (то есть, платежи в принудительном порядке), подлежат исполнению в третью очередь. Платежи по налогам, производимые на основании распоряжений налогоплательщика, — в пятую очередь.

Указанная позиция подтверждается письмом Минфина № 03-02-07/2/28207 от 17 мая 2021 года.

Исполнительные документы, предъявленные к счёту и предусматривающие списание средств в пользу коммерческого кредитора, имеют приоритет перед платежами налогоплательщика в бюджет?

Из разъяснений Минфина (в частности, письмо № 03-02-07/1/9544 от 5 марта 2014 года) можно сделать вывод, что под «платежами, предшествующими исполнению обязанности по уплате налогов» понимаются платежи по исполнительным документам 1 и 2 очереди, указанные в пункте 2 статьи 855 ГК РФ.

То есть, это те платежи, которые предшествуют исполнению поручений налоговых органов на списание и перечисление задолженности по уплате налогов.

Возможен второй подход к толкованию этого словосочетания. Он основан на том, что «поручение налогоплательщика на списание денежных средств в счёт уплаты налогов (авансовых платежей), сборов, страховых взносов, соответствующих пеней и штрафов и по их перечислению в бюджетную систему Российской Федерации» — это тоже исполнение обязанности по уплате налога, а она отнесена к пятой очереди.

В предшествующей редакции пункта 2 статьи 855 ГК РФ, в статьях федерального закона о федеральном бюджете на соответствующий год списание средств по расчётным документам, предусматривающим платежи в бюджеты, относилось к одной очереди (независимо от основания уплаты – добровольное или принудительное). Но впоследствии Федеральным законом № 345-ФЗ от 2 декабря 2013 года правовое регулирование очерёдности списания денежных средств со счёта было изменено.

Поэтому платежи, очерёдность исполнения которых в соответствии с гражданским законодательством предшествует исполнению обязанности по уплате налогов и сборов, — это платежи, отнесённые к первой-четвёртой очереди.

Встречается промежуточная позиция, согласно которой приостановление расходных операций по счёту налогоплательщика только по причине непредставления им налоговой декларации, при отсутствии документально подтверждённой задолженности перед бюджетом, не может препятствовать исполнению судебных решений, вступивших в законную силу (письма Минфина № 03-02-07/1/38928 от 6 июля 2015 года и № 03-02-07/1/15056 от 12 марта 2021 года).

Может ли организация открыть счёт в другом банке, если её счёт в обслуживающем банке заблокирован?

Банкам под угрозой штрафа запрещено открытие новых счетов тем лицам, в отношении которых принято решение о приостановлении операций (пункт 12 статьи 76, пункт 1 статьи 132 НК РФ).

Порядок информирования банков о приостановлении операций и об отмене приостановления операций по счетам (переводов электронных денежных средств) установлен приказом ФНС России № ММВ-7-8/117 от 20 марта 2015 года.

Согласно приказу, информирование осуществляется путём обращения банка:

- к интернет-сервису «Система информирования банков о состоянии обработки электронных документов»;

- к единой системе межведомственного электронного взаимодействия (СМЭВ).

В них содержится информация из решения о приостановлении операций по счетам (переводов электронных денежных средств) в банке, в частности, номер и дата принятия налоговым органом решения о приостановлении операций по счетам (переводов электронных денежных средств) в банке с указанием даты и времени (в часах, минутах по московскому времени) его размещения в интернет-сервисе или поступления в СМЭВ.

Можно ли закрыть счёт в период действия решения о приостановлении операций?

Согласно новому пункту 3 статьи 858 ГК РФ, расторжение договора банковского счёта не является основанием для отмены приостановления операций по счёту.

В этом случае меры по ограничению распоряжения счётом распространяются на остаток денежных средств на счёте.

Таким образом, даже при закрытии счёта остаток средств не будет выдан клиенту до отмены приостановления операций по счёту.

Также обратим внимание, что в соответствии с пунктом 8.5 Инструкции Банка России № 153-И от 30 мая 2014 года, в случае прекращения договора банковского счёта при наличии предусмотренных законодательством ограничений распоряжения денежными средствами на банковском счёте и при наличии денежных средств на счёте, внесение записи о закрытии соответствующего лицевого счёта в Книгу регистрации открытых счетов производится после отмены указанных ограничений не позднее рабочего дня, следующего за днём списания денежных средств с банковского счёта.

При каких условиях налоговый орган вправе вынести решение о приостановлении операций по счетам?

Операции приостанавливаются руководителем (заместителем руководителя) налогового органа по семи основаниям, которые, в свою очередь, можно условно объединить в три группы.

К первой могут быть отнесены решения, принимаемые в качестве меры, обеспечивающей взыскание налоговой задолженности.

Ко второй группе — решения, принимаемые в качестве меры, обеспечивающей представление отдельных документов налоговой отчётности.

К третьей группе — решения, принимаемые в качестве меры, обеспечивающей электронный документооборот с налоговым органом.

Что относится к первой группе решений о приостановлении?

Решение, принимаемое в целях обеспечения исполнения собственно решения о взыскании налога (пункт 1 статьи 76 НК РФ). Следует отметить, что помимо решения о взыскании налоговым органом, также должно быть направлено налогоплательщику требование об уплате налога.

Поручение налогового органа на списание денежных средств в уплату налога и решение о приостановлении операций могут направляться к разным счетам налогоплательщика.

К данной группе также относится решение, принимаемое для обеспечения исполнения решения, вынесенного по результатам рассмотрения материалов налоговой проверки (пункт 10 статьи 101 НК РФ).

Последующая отмена решения о привлечении к ответственности (об отказе в привлечении к ответственности за совершение налогового правонарушения) сама по себе не означает, что решение о приостановлении операций было принято незаконно. Незаконным оно становится в случае его несвоевременной отмены.

Какие основания приостановления операций можно отнести ко второй группе?

Прежде всего, это непредставление налоговой декларации.

Срок принятия решения о приостановлении операций по счетам за непредставление декларации с 2015 года составляет три года и десять рабочих дней со дня установленного НК РФ срока представления декларации.

Данное ограничение по сроку принятия решения распространяется и на декларации, не представленные в налоговый орган до 2015 года.

Могут ли приостанавливаться операции за непредставление налоговой декларации по налогу на прибыль по итогам отчётного периода?

Приостановление операций за непредставление декларации должно применяться при условии, что определённый документ является налоговой декларацией по содержанию, а не по названию.

За непредставление налоговой декларации по налогу на прибыль организаций по итогам отчётного периода приостановление операций применяться не должно.

Указанный документ не отвечает понятию «налоговая декларация», установленному статьёй 80 НК РФ.

Подобное разграничение двух самостоятельных документов — налоговой декларации, представляемой по итогам налогового периода, и расчёта авансового платежа, представляемого по итогам отчётного периода, отражено в пункте 17 постановления Пленума ВАС № 57 от 30 июля 2013 года.

В связи с тем, что декларации по итогам отчётного периода не входят в перечень документов, приведённый в пункте 3 статьи 76 НК РФ, нарушение налогоплательщиком сроков их представления не порождает право налогового органа на приостановление операций по счетам в банке. Данный вывод подтверждается определением Верховного Суда № 305-КГ16-16245 от 27 марта 2021 года.

Правомерно ли приостановление операций по счетам налогового агента при непредставлении им отчётности?

Отчётность налогоплательщика и налогового агента статьёй 80 НК РФ разграничивается.

При этом в главах части второй НК РФ форма отчётности налогового агента может именоваться по-разному: не только расчёт, но и декларация, сведения и т.д.

Пунктом 11 статьи 76 НК РФ предусмотрено, что правила приостановления операций по счетам в банках применяются также в отношении налоговых агентов.

Действует тот же принцип: если налоговый агент не представил в налоговый орган документ, не являющийся налоговой декларацией, то приостановление операций по его счетам в качестве обеспечительной меры на основании подпункта 1 пункта 3 статьи 76 НК РФ не применяется (пункт 23 постановления Пленума ВАС № 57 от 30 июля 2013 года).

Приостановление операций по счетам по такому основанию, как непредставление декларации, помимо налогоплательщиков возможно в отношении тех лиц, которые, не являясь налогоплательщиками, должны в соответствии с НК РФ представлять налоговые декларации.

Например, глава 21 НК РФ в установленных случаях обязывает представлять налоговые декларации по НДС налоговых агентов, не являющихся налогоплательщиками или являющихся налогоплательщиками, освобождёнными от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога.

Непредставление каких ещё форм отчётности влечёт в качестве последствия приостановление операций?

Расчёта сумм НДФЛ, исчисленных и удержанных налоговым агентом (пункт 1 статьи 80 НК РФ). Указанный расчёт налоговый агент представляет за первый квартал, полугодие, девять месяцев — не позднее последнего дня месяца, следующего за соответствующим периодом. За год (налоговый период) — не позднее 1 апреля следующего года (пункт 2 статьи 230 НК РФ).

Если налоговый орган в течение десяти дней по истечении установленного срока не получит от налогового агента расчёт по форме 6-НДФЛ, то имеются основания для принятия решения о приостановлении операций по счетам налогового агента (пункт 3.2 статьи 76 НК РФ).

Приостановление операций по счетам не применяется, если независимо от численности физических лиц, получивших доходы от налогового агента, расчёт сумм НДФЛ представлен в установленный срок на бумажном носителе, а не в электронной форме.

Могут ли приостанавливаться операции по счетам за непредставление расчёта по страховым взносам?

Могут, формально, начиная с 31 августа 2021 года. Соответствующее дополнение включено в пункт 3.2 статьи 76 НК РФ Федеральным законом № 232-ФЗ от 29 июля 2021 года.

Плательщики, производящие выплаты физическим лицам, представляют расчёты по страховым взносам не позднее 30-го числа месяца, следующего за расчётным (отчётным) периодом.

Следует учитывать изложенные в пункте 7 статьи 431 НК РФ ситуации (ошибки, несоответствия, недостоверные персональные данные), при которых расчёт считается непредставленным.

О факте непредставления не позднее дня, следующего за днём получения расчёта в электронной форме (десять дней, следующих за днём получения расчёта на бумажном носителе), плательщику должно направляться соответствующее уведомление.

За непредставление каких расчётов будут приостанавливаться операции по счетам?

Возможно, что налоговые органы будут приостанавливать операции по счетам и за непредставление расчётов, срок представления которых наступил в период с 2021 года до 31 августа 2021 года.

Обратим внимание, что операции могут быть приостановлены и за непредставление расчёта с нулевыми показателями.

По мнению ФНС, отсутствие у плательщика страховых взносов выплат в пользу физических лиц в течение того или иного расчётного (отчётного) периода не освобождает его от обязанности представить в установленный срок в налоговый орган расчёт по страховым взносам с нулевыми показателями (письмо ФНС № БС-4-11/[email protected] от 16 июля 2018 года).

Вместе с тем, с учётом судебной практики в отношении налоговых деклараций, смеем предположить, что указанная мера обеспечения может применяться к плательщикам страховых взносов, производящим выплаты и иные вознаграждения физическим лицам, только при непредставлении ими расчёта по итогам расчётного периода (календарного года).

Также отметим, что решение о приостановлении операций направляется налоговым органом в банк в электронной форме.

Форма решения о приостановлении операций утверждена приложением № 14 к приказу ФНС № ММВ-7-8/[email protected] от 13 февраля 2021 года.

В связи с появлением нового основания для приостановления, изменений в данную форму и в соответствующий формат пока не внесено. Причём новый формат решения требует согласования с Центральным банком.

В течение какого срока налоговый орган может принять решение о приостановлении операций по счетам за непредставление расчётов по форме 6-НДФЛ и расчётов по страховым взносам?

В НК РФ нет пресекательного срока для принятия налоговым органом решения о приостановлении операций по счетам за непредставление формы 6- НДФЛ и расчёта по страховым взносам.

До введения в НК РФ пресекательных сроков для принятия решения о приостановлении операций за непредставление декларации, в судебной практике встречались примеры признания недействительным решения налогового органа, принятого спустя более, чем три года после возникновения оснований для его принятия.

Суд исходил из того, что превышение разумного срока принятия решения может означать его недействительность (постановление ФАС Московского округа № КА-А40/7460-07 от 8 августа 2007 года).

Налоговому агенту и плательщику страховых взносов можно рекомендовать использовать данный аргумент в том случае, когда налоговым органом было принято решение о приостановлении операций по счетам не сразу (по истечении десяти дней со дня установленного срока для представления расчёта), а спустя какое-то продолжительное время.

Что может быть отнесено к третьей группе оснований для приостановления операций?

Неисполнение обязанности по передаче налоговому органу квитанции о приёме документов, направленных налоговым органом в электронной форме по телекоммуникационным каналам связи (далее – ТКС) через оператора электронного документооборота.

Решение о приостановлении операций принимается в отношении лиц, обязанных представлять налоговые декларации в электронной форме, которые в нарушение пункта 5.1 статьи 23 НК РФ не передали квитанцию о приёме следующих документов:

- требования о представлении документов,

- требования о представлении пояснений,

- уведомления о вызове в налоговый орган.

Квитанция подлежит направлению не позднее шести дней со дня отправки документов налоговым органом. Решение о приостановлении операций по счетам может быть принято в течение десяти дней после истечения срока, установленного для отправки квитанции.

Следовательно, решение о приостановлении должно приниматься не ранее седьмого дня и не позднее шестнадцатого дня после отправки документов налоговым органом.

Указанные сроки исчисляются в рабочих днях.

Операции не могут быть приостановлены, если налогоплательщиком исполнено полученное требование (уведомление) по существу: представлены документы, пояснения, осуществлена явка вызванного лица в налоговый орган.

Кроме того, налоговый орган не вправе принять решение о приостановлении операций по счетам при неполучении от налогоплательщика квитанции о приеме иных, направленных в электронной форме документов, не являющихся требованием о представлении документов, требованием о представлении пояснений или уведомлением о вызове в налоговый орган.

Что ещё относится к этой группе оснований приостановления операций по счетам?

С 1 июля 2021 года налогоплательщики, обязанные представлять декларации в электронной форме, должны обеспечить получение документов от налогового органа по месту учёта в электронной форме по ТКС через оператора электронного документооборота (пункт 5.1 статьи 23 НК РФ).

Отсутствие подключения к электронному документообороту повлечёт приостановление операций по счетам (подпункт 1.1 пункта 3 статьи 76 НК РФ).

Решение об этом может быть принято в течение десяти дней со дня установления налоговым органом факта неисполнения такой обязанности.

Данная обязанность считается исполненной, если организация заключит договор с оператором электронного документооборота «на оказание услуг по обеспечению электронного документооборота с налоговым органом по месту учёта этого лица» и получит квалифицированный сертификат ключа проверки электронной подписи.

В каком объёме средства на счёте могут быть заморожены?

За непредставление декларации НК РФ допускает принятие решения о приостановлении операций на всех счетах налогоплательщика и на всю сумму средств на этих счетах.

В таком же объеме могут быть приостановлены операции:

- с 2015 года — за непередачу налогоплательщиком квитанции о приёме направленных налоговым органом в электронной форме требования о представлении документов, требования о представлении пояснений или уведомления о вызове в налоговый орган,

- с 2021 года — за непредставление налоговым агентом формы 6- НДФЛ,

- с 1 июля 2021 года — за необеспечение обязанности по получению документов от налогового органа по месту учёта в электронной форме,

- с 31 августа 2021 года — за непредставление расчёта по страховым взносам.

В иных случаях приостановление операций ограничено суммой взыскиваемых средств.

Что делать, когда налоговым органом приняты решения о приостановлении операций в отношении всех счетов налогоплательщика?

Если операции приостановлены для обеспечения исполнения решения, вынесенного по результатам рассмотрения материалов проверки, то блокируемая сумма определяется как разница между задолженностью и стоимостью имущества налогоплательщика, на которое уже наложен запрет на отчуждение (передачу в залог).

Поэтому превышение суммы на счетах, операции по которым приостановлены, над суммой рассчитанной разницы, может быть по обращению налогоплательщика устранено отменой налоговым органом действия решения о приостановлении в соответствующей части.

Решение о приостановлении, принятое в порядке обеспечения исполнения решения по результатам налоговой проверки, может быть отменено при замене налоговым органом приостановления на банковскую гарантию, залог или поручительство (пункт 11 статьи 101 НК РФ).

Налогоплательщиком может быть подано заявление, в котором указаны счета, на которых достаточно денег для исполнения требования, и содержится просьба отменить приостановление операций по другим счетам (пункт 9 статьи 76 НК РФ).

Налогоплательщик вправе обжаловать решение о приостановлении операций по счетам, если налоговым органом нарушена процедура взыскания. Например, не было вынесено решение о взыскании налога или был пропущен срок его вынесения (постановление Девятого арбитражного апелляционного суда № 09АП-31156/2013 от 7 октября 2013 года).

Налогоплательщик вправе оспаривать расчёт суммы, в отношении которой принято решение об ограничении расходных операций.

Если решение арбитражного суда о признании незаконным решения инспекции о привлечении к налоговой ответственности вступило в законную силу, налоговый орган обязан отменить решение о взыскании налогов, а также решение о приостановлении операций по счетам.

Налогоплательщику следует обжаловать незаконное бездействие налогового органа, которое выражается в непринятии решения об отмене приостановления операций по счетам (постановление Арбитражного суда Московского округа № Ф05-14131/2014 от 8 декабря 2014 года).

Какие ещё защитные меры против приостановления операций возможно предпринять в судебном порядке?

Налогоплательщик может добиться отмены решения о приостановлении операций по счетам, заявив в арбитражном суде по спору с налоговым органом ходатайство о принятии обеспечительных мер.

После принятия судом обеспечительных мер инспекция должна отменить решение о приостановлении операций по счёту применительно к положениям статьи 76 НК РФ (постановление Президиума ВАС № 10765/12 от 25 декабря 2012 года).

Но каждое из оснований для приостановления операций по счетам является самостоятельным и может применяться независимо друг от друга.

Это означает, что если операции по счетам налогоплательщика были приостановлены по двум основаниям, одно из которых прекратило своё действие, то это не влечёт отмены или неисполнения обеспечительных мер, принятых по другому основанию.

Факт принятия судом обеспечительных мер, запрещающих налоговому органу совершать действия по принудительному взысканию налоговой задолженности, при наличии неотмененного налоговым органом решения, принятого в порядке пункта 10 статьи 101 НК РФ, не служит основанием возобновления расходных операций по счетам налогоплательщика.

Непредставление деклараций, как основание для приостановки операций

Это очень распространенное нарушение. Кодекс однозначно позволяет фискальным органам «блокировать» счета, когда субъект хозяйственной деятельности не подает декларацию в установленные законом сроки. Суды же, как правило, поддерживают «налоговиков» в этом вопросе (АС Кемеровской области Дело №А27-23305/2016).

В тоже время, зачастую, налоговые органы приостанавливают операции по счетам в результате откровенно слабого взаимодействия между территориальными ИФНС. Слишком часто в государственной налоговой системе меняются и обновляются различные базы и происходят сбои в программе. В результате это приводит к тому, что налогоплательщики — физлица получают по два (а то и три ИНН), а ИП с удивлением узнают о «налоговых нарушениях», которые они никогда не совершали. Как правило, это связано с предпринимателями, сменившими место жительства.

Человек подает декларацию по адресу своего проживания, а налоговый орган по месту его бывшей регистрации, не дождавшись отчетности приостанавливает операции по счету (АС Московской области Дело №А41-34968/15). Здесь имеется абсолютная вина инспекции и арбитраж всегда признаёт подобные решения незаконными.

Почему налоговая блокирует счета

Статьей 76 НК Российской Федерации определены причины по которым фискальная служба может приостановить операции на банковских счетах юридических и физических лиц. Это:

- не предоставленная в установленное время декларация. Счет могут арестовать через 10 дней прошедших после пропущенного срока сдачи документа;

- нет ответа на запрос налоговой службы. Как правило, в таких требованиях указан срок к которому следует дать ответ. В случае его отсутствия, налоговая может, по прошествии 10 дней, блокировать счет;

- не уплачен налог. Осуществить оплату следует в течение 10 дней. В противном случае счета могут быть заблокированы;

- не предоставлен расчет НДФЛ работников организации. Счета блокируется спустя 10 дней после окончания срока подачи отчетности.

Нарушение порядка электронного документооборота

Это нарушение также довольно часто встречается в последнее время. Государство активно переводит взаимодействие между налогоплательщиками и госорганами в сферу цифровых технологий. Так, с 2015 года все субъекты хозяйственной деятельности, сдающие отчетность в электронной форме, обязаны подтверждать получение уведомлений и требований из ИФНС, направлением ей квитанций. Эта квитанция также направляется в электронной форме через оператора электронного документооборота. Закон устанавливает и срок для ее отправки: 6 дней с момента получения уведомления/требования из фискального органа. Вроде ничего сложного. Однако направляют их живые люди, а не роботы. А людям свойственно ошибаться и забывать. Поэтому, зафиксировав неполучение квитанции, инспекция имеет право заблокировать операции по счету. Чаще всего до этого не доходит. Специалист ИФНС просто дозванивается до налогоплательщика и тот, спохватившись, отправляет подтверждение. Если же этого не происходит, то налоговая служба приостанавливает операции. И когда подобное дело доходит до суда, то арбитраж всегда встаёт на сторону фискального органа (АС Свердловской области. Дело №А60-10890/2017).

Состав правонарушения в этом случае имеет формальный характер и не требует дополнительных доказательств.

Обеспечительные меры по результатам выездной проверки

Собственно говоря, это даже не повод для «блокировки» счета, а скорее результат своеобразного анализа ИФНС по итогам выезда в офис приезжают по месту нахождения фирмы, проверяют документы и приходят к однозначному для них выводу, что юрлицо «создает условия для банкротства», а также делает невозможным взыскание пени, штрафов и обязательных платежей.

Поэтому они в первую очередь запрещают отчуждение, а также передачу в залог имущества собственника, ну и дополнительно «блокируют» счета компании. В этом случае приостановление операций идёт, как говорится, «в нагрузку» к основному запрету, когда стоимости имущества явно не хватает для погашения недоимки.

Однако на практике фискальным органам очень сложно сформулировать и предъявить суду или налогоплательщику конкретные основания для применения вышеуказанных мер. Если организация имеет большие обороты, активы, а также реальную собственность, то действия ИФНС зачастую выглядят неправомерными. Поэтому количество подобных дел в последние два-три года резко уменьшилось, а суды, как правило, становятся на сторону налогоплательщиков (АС Кемеровской области Дело №А27-23458/2015).

Приостановление транзакций по счету и нарушения со стороны кредитных организаций

Банки являются непосредственными участниками процесса «блокировки» счетов. Ведь все расчетные счета находятся в кредитных организациях, которые осуществляют их обслуживание. Фискальные органы направляют решения о приостановлении операций в банки, а последние, в свою очередь, обязаны его исполнить. Более того, закон (ст.132 НК РФ) грозит финансистам санкциями, если они откроют новый счет налогоплательщику, когда по его уже действующим счетам приостановлены все операции. Кредитная организация может проверить факт «блокировки» по системе «БАНКИНФОРМ», где содержатся все нужные сведения. За нарушение данных требований налоговая инспекция не задумываясь штрафует банки, а суды, как правило, оставляют в силе решение ИФНС (АС Ульяновской области Дело №А72-1801/2017).

Впрочем, в последние годы количество подобных нарушений резко возросло. По-видимому, в борьбе за клиента, сотрудники кредитных организаций «закрывают глаза» на подобные «мелочи», да и санкция статьи, скажем честно, слишком мала для богатого финансового учреждения.

Как минимизировать риски блокировки

Чтобы минимизировать риски блокировки счетов нужно:

- Платить налоги через расчетный счет. В соответствии с рекомендациями ЦБ РФ доля налоговых отчислений должна быть не менее 1% от дебетового оборота.

- Уплачивать все налоги своевременно.

- Оформлять сотрудников в штат. Выплачивать через расчетный счет зарплату, НДФЛ и страховые взносы. При этом суммы уплачиваемых НДФЛ и взносов должны соответствовать среднесписочной численности сотрудников, а ФОТ должен быть установлен из расчета не ниже официального прожиточного минимума.

- Проверяйте контрагентов.

- Указывайте подробно назначение платежа.

- Оформляйте правильно первичную документацию.

- При оплатах физлицам не забывайте удерживать и перечислять НДФЛ.

- Предоставляйте в банк и ФНС документы по запросу.

- При розничной торговле или другой деятельности с получением наличной выручки, вносите наличные на счет.

Хотите узнать ваш уровень риска попасть под блокировку? Пользуйтесь сервисом «Ревизор», входящим в состав интернет-банка. «Ревизор» не просто проведет проверку, но даст оценку рисков и даст рекомендации.

Еще не успели стать нашим клиентом? Оставьте заявку на открытие счета прямо сейчас. В Ак Барс Банке действует также формат подписки на обслуживание расчетного счета. Суть его в том, что вы можете заранее оплатить 3, 6 или 12 месяцев расчетно-кассового обслуживания и получить скидку. А еще вы бесплатно получите полезные сервисы для бизнеса на этот период.

Как «разблокировать» счета?

Здесь, на самом деле, не так много вариантов. Первый из них — заплатить все налоги, пени и штрафы, направить в ИФНС декларации или электронную квитанцию. Иными словами, убрать причину, послужившую основанием для приостановления операций по счетам.

Второй вариант связан с обжалованием решения фискальных органов в суде. Если субъект хозяйственной деятельности уверен в своей правоте, то вполне возможно он сможет доказать ее в вышестоящем налоговом органе или в арбитраже и отменить решение территориальной ИФНС.

Где можно проверить блокировку счета

Заморозка — это процесс не закрытый. Перед официальным уведомлением из банка или ФНС, проверить блокировку может каждый желающий, конкурент бизнесмена, само финансовое учреждение. Заранее проверить блокировку расчетного счета налоговой инспекцией онлайн можно несколькими способами:

- С помощью официального сайта налоговой по ИНН на сервисе информирования банков, в котором можно узнать необходимую информацию даже если официальной блокировки еще не произошло;

- В Финансовом учреждении, в котором был открыт счет или на его официальном сайте в личном кабинете.

Стоит более детально разобрать порядок проверки ограничений, какие действия необходимо выполнить.

Краткие выводы

Итак, приостановление операций по счету — это обычная мера для обеспечения надлежащего поведения со стороны налогоплательщика. Ее главная функция — побудить юрлицо или предпринимателя выполнить определенные действия: заплатить налоги, сдать декларации или направить электронную квитанцию. И нельзя сказать, что территориальные органы применяют ее сплошь и рядом. Как правило, ИФНС приостанавливает движение по счетам, когда размер задолженности по уплате налогов и других обязательных платежей исчисляется миллионами рублей, либо организация долгое время не направляет деклараций или не отвечает на запросы.

Тем не менее, даже кратковременная «блокировка» счета может привести к фатальным последствиям для компании. Поэтому при возникновении подобных ситуаций мы советуем незамедлительно обращаться за помощью к профессиональным юристам, которые помогут разрешить эту проблему.

Проверка наличия блокировки: пошаговая инструкция

Для того чтобы получить сведения о блокировке счета на сайте налоговой, нужно выполнить всего 2 действия.

Шаг 1. Вход в систему информирования

Проверка происходит в режиме онлайн за несколько секунд. Для этого в системе информирования необходимо выбрать .

Шаг 2. Заполнение формы и получение результатов

На этой же странице выпадает форма для заполнения сведений. ИНН требуется того налогоплательщика, в отношении которого нужна информация. БИК можно взять любого банка — на результат это не повлияет.

После нажатия на кнопку «Отправить запрос» появятся необходимые сведения.