У специалистов по бухучету наличных транзакций иногда возникает вопрос о том, разрешаются ли ошибки, неточности и соответствующие корректировки в кассовых бумагах.

Точный ответ предопределяется разновидностью исправляемого документа и значительностью обнаруженного недочета.

Одни описки или опечатки приводят к явному искажению финансовой и налоговой отчетности, другие могут самым неблагоприятным образом отразиться на налоговых обязательствах хозяйствующего субъекта, а некоторые просто не выявляются при проверке и впоследствии остаются незамеченными.

Допускается ли вообще исправление каких-либо кассовых бумаг?

Как правильно вносятся изменения в подобную документацию, если это не запрещается нормами актуального законодательства?

Исправление в первичных документах

Важно! Бухгалтер может совершить ошибку при составлении первичных учетных документов, регистров бухучета, различных форм бухгалтерской или налоговой отчетности и расчетах. При этом следует помнить, что исправить можно не всякий документ. В определенных случаях составить его потребуется заново.

В соответствии с законом №402-ФЗ «О бухгалтерском учете» (часть 7 ст. 9), исправления в первичных документах возможно только в том случае, «если иное не установлено федеральными законами и нормативными правовыми актами органов государственного регулирования бухгалтерского учета».

К документам, в которых не допускается вносить исправления относят:

- Кассовые документы (расходные и приходные кассовые ордера). Другие документы, которые составляются при ведении кассовых операций, исправлению подлежат. Например, исправления допускаются в кассовой книге.

- Бланки строгой отчетности. Этот документ должен заполняться разборчиво, четко и исправления вносить в него не допускается. Испорченный БСО должен быть перечеркнут и приложен к книге учета бланков документов за ту дату, в которую он был заполнен.

- Банковские документы. Исправления и ошибки в банковских документах недопустимы. Исправления будут восприниматься в качестве нарушения целостности распоряжения в переводе средств. Исправлению такие ошибки не подлежат.

Можно ли вносить?

Отсутствие каких-либо корректировок в регистрах учета наличных транзакций является основным требованием при оформлении хозяйствующим субъектом кассовой документации.

Иначе говоря, в кассовых бумагах не должно быть ошибок, помарок или исправлений. Однако на практике различного рода правки все же вносятся в документы, удостоверяющие выполнение операций с наличностью.

Иногда для этих целей сотрудниками организации используются корректирующие жидкости, что вообще не является допустимым.

В какие документы можно вносить исправления

Теперь разберемся в какие документы могут вноситься исправления. Во всех случаях, не относящихся к перечисленным выше, первичные документы можно исправлять. При этом исправление должно содержать дату исправления, подпись лиц, которые составили этот документ и указание фамилии и инициалов, а также иных реквизитов, позволяющих идентифицировать личность. При этом основными вопросами относительно исправлений в первичных документах относят: Как правильно исправить ошибку, можно ли ее просто замазать корректором? Кто подписывает исправление, если работник, допустивший ошибку, отсутствует? (

Как поправить электронный документ?

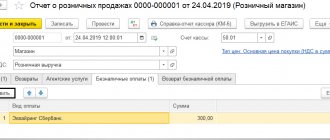

Электронный документооборот подразумевает под собой использование электронной цифровой подписи. Ею заверяются все без исключения кассовые документы. Поскольку законодательно запрещено вносить изменения при использовании подобного способа регистрации фактов хозяйственной жизни учреждения, то исправленный документ должен быть вновь созданным и, так же, как и его некорректный аналог, заверен ЭЦП.

Немаловажной будет и программа, используемая для создания первичных документов. Вновь созданный документ должен содержать те же реквизиты (дата и номер) и иметь аналогичный характер совершаемой операции (приход или расход). В нем также должна быть ссылка на исправленный документ.

Что делать, если под исправлением невозможно поставить подпись составителя документа

Ситуации бывают разные и сотрудник, который составлял первичный документ мог уволится, заболеть или в нужный момент находиться в отпуске или командировке. Нормативные документы не предусматривают порядок действий в этом случае, поэтому разработать способ и порядок, по которому производится исправление компании могут самостоятельно. Лица, которые вправе подписывать первичные документы утверждает руководитель компании и согласует данный вопрос с главбухом. В данный перечень могут быть включены и лица, которые уполномочены подписывать данные документы. К примеру, подписывать исправления может лицо, наделенное правом подписи первичных документов (

Корректировки в ПКО и РКО

Если исполнитель ошибся или допустил помарку при заполнении кассового приходного/расходного ордера, какие-либо исправления вносить в подобные бумаги категорически запрещается.

В РКО/ПКО не допускается наличие каких-либо закрашиваний, зачеркиваний и прочих корректировок.

Единственный вариант решения такой проблемы – перечеркнуть испорченный ордер и оформить новый документ.

Перечеркнутый (забракованный) кассовый ордер следует, однако, приложить к кассовому отчету, формируемому по итогу соответствующего дня.

Забракованный, испорченный документ не может применяться для выполнения расходной/приходной транзакции с наличностью.

Исправление в счетах-фактуры

Порядок, по которому происходит исправление в счетах-фактурах определяется постановлением №1137 от 26.12.2011. В зависимости от того, какая совершена ошибка, компании потребуется составить корректирующий счет-фактуру, либо внести в исправления в ошибочный документ. Если обнаружится, что в счет-фактуре есть ошибка, но она не препятствует налоговым органам установить продавца, покупателя, имущественные права, наименование товаров, их стоимость и т.д., то новые счета-фактуры могут не составляться. Например, если в счет-фактуре указано неверно наименование товара, то потребуется составить новый документ, так как в данном случае налогоплательщик право на вычет по НДС утратит.

Важно! Исправленный счет-фактуру подписывает руководитель компании и главный бухгалтер, либо уполномоченные на это лица.

Могут ли сводные учетные регистры иметь изменения?

Указанием ЦБ РФ, зарегистрированным 11.03.2014 под номером 3210-У, строго запрещается корректировать уже внесенные сведения в кассовых бумагах – заполненных бланках РКО/ПКО.

Однако этот же нормативный акт допускает надлежащее внесение изменений в платежную ведомость, регистрационный журнал РКО/ПКО и, конечно же, кассовую книгу.

Какие поправки допускаются?

Корректировка первичных учетных бумаг регламентируется Законом РФ «О бухучете», зарегистрированном под номером 402-ФЗ. Конкретные требования предписываются статьей 9 (пунктом 7) этого нормативного акта.

Так, разрешается применять следующие способы исправления учетных документов:

- Первый способ – корректные сведения вносятся непосредственно в первоначальный (исходный) вариант ошибочного документа. Неправильные значения зачеркиваются одной линией (исправляемое значение должно после этого читаться). Над перечеркнутым значением указывается корректное число или правильный текст. Возле внесенного изменения прописывается формулировка «Исправлено», которая подписывается (заверяется) уполномоченными субъектами. Подписи расшифровываются. Проставляется дата совершенной корректировки.

- Второй способ – составляется корректирующий (исправляющий) документ по принципу, аналогичному формированию счета-фактуры с корректировочными целями.

- Третий способ – чтобы аннулировать документы, проведенные ранее, следует применить способ красного сторнирования.

Порядок внесения

Корректирующую жидкость однозначно не разрешается применять для внесения каких-либо изменений в уже составленные кассовые бумаги.

Допускаются только те исправления, которые выполняются следующим образом:

- Надпись, которая была внесена ошибочно, перечеркивается. Однако зачеркивать её следует так, чтобы она потом отчетливо читалась.

- Нужное исправление вносится непосредственно над перечеркнутой (ошибочной) надписью. Такая корректировка подразумевает прописывание корректного текста или правильной суммы.

- На незанятых полях исправляемого документа или непосредственно возле исправленной надписи следует проставить текстовое обозначение «Исправлено». Ответственные субъекты, уполномоченные составлять кассовую документацию, в обязательном порядке подписывают данное обозначение.

- Производится обязательная расшифровка всех проставленных подписей с указанием реальной даты внесения соответствующей корректировки.

- Аналогичной корректировке подлежат все экземпляры исправленной бумаги.

Исправление в отчетности

К отчетным документам, в которых не допускаются исправления с помощью корректора или аналогичных средств, относятся расчет по страховым взносам и налоговые декларации:

- по НДС;

- по налогу на прибыль;

- по налогу на имущество;

- по транспортному налогу;

- по налогу, уплачиваемому в связи с применением УСН;

- по ЕНВД для отдельных видов деятельности.

Важно! В налоговой декларации по НДФЛ не допускаются никакие исправления.

В расчете по начисленным и уплаченным страховым взносам на ОСС от НС и профзаболеваний исправления производятся следующим образом:

- неправильное значение показателя перечеркивают;

- вписывают верное значение показателя;

- под исправлением ставится подпись страхователя, либо его представителя, а также дата исправления.

Если в компании используется печать, то исправления необходимо ею заверить.

Можно ли ошибки исправлять с помощью корректора?

Пока люди пишут на бумаге — ошибки неизбежны. Дома для исправления ошибок, допущенных на бумаге, часто используются корректоры (корректирующие жидкости, ручки-корректоры, корректирующие роллеры). Можно ли с помощью указанных средств исправлять ошибки в первичных учетных документах?

Из буквального прочтения Положения N 105 так поступать нельзя. Однако мы считаем, что способ исправления ошибок, описанный в нем (путем зачеркивания неверной информации и указания сверху правильных сведений), не является единственно возможным. Наличие в первичных учетных документах (например, в бухгалтерской справке, справке-расчете и т.д.) следов корректирующей жидкости не означает признание этих документов недействительными. То есть мы считаем, что в отдельных случаях применение корректора для исправления ошибок (опечаток и т.д.) в первичных учетных документах допустимо. Нецелесообразно этот способ применять для двухсторонних документов (один экземпляр которых передается контрагентам).

Бухгалтерская справка

Если ошибку допустили в счетах бухучета при записи хозяйственной операции, то оформляется бухгалтерская справка, которая будет свидетельствовать о том, что были внесены исправления в проводки. Основанием для этого является то, что согласно закону «О бухгалтерском учете» данные, отражаемые в учетных регистрах производятся на основе первички. Данная справка необходима для того, чтобы реализовать исправление данных, а также для подтверждения факта допущения ошибки. В учетные регистры верные данные переносятся уже на основании справки.

Оформляют справку в свободной форме с обязательным указанием реквизитов, закрепленных в законе.

Ответственность за ошибки в бухгалтерских документах

Если ошибку, допущенную бухгалтером и занесенную в бухгалтерский учет, заметили при проверке сотрудники налоговой, это может привести к штрафным санкциям. Размер штрафа может составлять 10 000 – 30 000 рублей, либо 20% от суммы невыплаченного налога или взносов в ПФР, но не более 40 000 рублей.

Налоговики могут документы с ошибками посчитать поддельными документами и компания может быть привлечена к ответственности по этому основанию. В этом случае организации и должностным лицам может грозить:

- штраф до 80 тыс. рублей;

- штраф а размере полугодовой зарплаты;

- исправительные работы на 2 года, обязательные работы на 480 ч;

- арест до 6 месяцев.

Кто устанавливает правила

Всегда ли возможно исправление ошибок в бухгалтерских документах? Совсем нет. Иногда закон или нормативные правила, принятые на его основе, прямо запрещают это делать. Например, это касается кассовых и банковских документов (п. 16 Положения по ведению бухучета и бухотчетности в РФ, утв. приказом Минфина от 29.07.1998 № 34н).

В остальных случаях допустимые способы исправления ошибок в первичных бухгалтерских документах и бухрегистрах определяет руководство предприятия, но с учетом действующего законодательства.

Ответы на распространенные вопросы

Вопрос: Если лицо, ответственное за ведение документа отсутствует, то может ли внести за его исправления сотрудник по доверенности?

Ответ: Дело в том, что доверенность является инструментом гражданско-правовых отношений. Согласно трудовому законодательству, трудовая функция должна выполняться работником лично и в ТК РФ такой термин, как «доверенность» и вовсе не употребляется. При составлении доверенности, в ней должен быть указан конкретный человек, но в том случае, если трудовой договор с работником прекращен, сделать это невозможно. Порядок, по которому в компании ведется бухгалтерский учет утверждается руководителем, поэтом только он может принять решение о том, кем будут пописываться исправления в случае отсутствия нужного сотрудника.

Как корректировать регистры бухучета

Можно отдельно выделить способы исправления ошибок в бухгалтерских документах – регистрах (книгах, журналах и т. п.). Среди них закон называет составление:

- аннулирующих записей по бухгалтерским счетам (т. н. сторно);

- дополняющих записей по счетам.

Формально можно и полностью заменить регистр как на новый документ, однако такая необходимость возникает не часто (ветхость, порча, нечитаемость и т. п.).

Разумеется, разрешение на исправление бухрегистра должен дать тот специалист, который отвечает за его ведение.

Также см. «Организация документооборота в бухгалтерском учете».

Читать также

07.06.2018