Договор эквайринга заключается между банком-эквайером и организацией или предпринимателем, получающими оплату за свои товары или услуги при помощи банковских карт.

Эквайринг позволяет привлечь больше клиентов за счет расширения способов оплаты и экономит ресурсы организации, избавляя от инкассации, забот по соблюдению кассового лимита и обеспечения сохранности денежных средств.

Эквайринговые операции применяются:

- в интернет-торговле при оплате товаров через сайт, где покупатель вносит данные своей карты вручную,

- в розничной торговле при оплате через POS-терминал, который считывает данные карты покупателя автоматически.

Рассмотрим хозяйственные операции и проводки по эквайрингу в обоих случаях.

Эквайринг и его виды

Эквайринг — это банковская услуга, которая позволяет бизнесменам получать выручку с платежных карт. Если карта привязана к смартфону или smart-часам с NFC-модулем, то покупатель может заплатить с гаджета, а ещё можно провести оплату через интернет — всё это тоже эквайринг.

Эквайринг бывает нескольких видов:

1. Торговый — покупатель приобретает товар или получает услугу и расплачивается по карте через терминал, который находится в торговой точке.

2. Мобильный — похож на торговый, но терминал не установлен стационарно. Его возит с собой курьер, доставляющий товары, или водитель транспортного средства. Для связи с банком терминал подключают к мобильному телефону или планшету.

3. Интернет-эквайринг — вариант для покупок в интернет магазинах и дистанционного приобретения услуг (например — авиабилетов). В этом случае карта не взаимодействует с терминалом напрямую. Покупатель выбирает нужный товар или услугу, а затем вводит данные своей карты и пин-код в специальном разделе на сайте

Эквайринг отличается по времени зачисления денег на расчетный счет продавца.

1. Зачисление с отсрочкой. Этот вариант используется чаще всего. Кредитной организации неудобно обрабатывать множество мелких операций в момент их совершения. Поэтому банки обычно включают в договоры условия о возмещении средств по операциям эквайринга через 1-3 рабочих дня.

2. Зачисление «день в день». Некоторые банки для привлечения клиентов предлагают им зачисление денег на счет в день оплаты покупателем. Часто такую опцию используют кредитные организации, которые специализируются на работе с малым бизнесом. Это удобно при получении торговой выручки в выходные или в период длительных праздников

Особенность эквайринга в том, что поступление денег от покупателя на счёт продавца происходит не мгновенно, а через 1–3 рабочих дня. А ещё есть комиссия за оказание эквайринговых услуг, которую банк удерживает с каждой операции. Это основные особенности, который влияют на бухгалтерский и налоговый учёт.

Ответственность за отказ принятия к оплате банковских карт

С 1 января 2015 года за отказ продавца принять к оплате банковскую карту предусмотрена административная ответственность.

Предпринимателей, организации и их руководителей Роспотребнадзор может оштрафовать за нарушение установленного порядка расчетов. Размеры штрафов могут быть следующими:

- от 30 000 до 50 000 руб. – для организаций;

- от 15 000 до 30 000 руб. – для должностных лиц. Например, руководитель организации, его заместитель.

А вот предприниматели могут быть привлечены к ответственности только как должностные лица.

Такой порядок установлен в статье 2.4, части 4 статьи 14.8, части 1 статьи 23.49 Кодекса РФ об административных правонарушениях.

Стоит отметить, что штрафы предусмотрены только за непринятие к оплате карт национальной платежной системы. За непринятие карт международной платежной системы (Visa, MasterCard) организацию штрафовать не могут (письмо Роспотребнадзора от 22 июля 2015 г.). Пока национальная платежная система в России не запущена. Таким образом, фактически меры ответственности за непринятие банковских карт в России не действуют.

Бухгалтерский учёт эквайринга

Основные проводки по эквайрингу в розничной торговле, услугах или при оплате через интернет будут одинаковыми. Отражение эквайринга в бухгалтерском учёте зависит только от порядка зачисления средств.

Выручка поступает на счёт в день оплаты

Если банк сразу перечисляет средства по итогам операции по эквайрингу, проводки будут следующими.

| Проводка | Смысл операции |

| ДТ 62 — КТ 90 | Начислена выручка за реализацию |

| ДТ 51 — КТ 62 | Деньги поступили на счет |

| ДТ 90.3 — КТ 68.2 | Начислен НДС, если продавец платит этот налог |

| ДТ 91 — КТ 51 | Комиссия банка за услуги эквайринга отнесена на прочие расходы |

Выручка поступает на счёт позднее

Если деньги попадают на счет продавца не сразу, то появляются дополнительные проводки по эквайрингу. Для этого используют счет 57 «Переводы в пути».

| Проводка | Смысл операции |

| ДТ 62 — КТ 90 | Отражена выручка от реализации |

| ДТ 57 — КТ 62 | Средства списаны с карты покупателя |

| ДТ 91 — КТ 57 | Комиссия банка за услуги эквайринга отнесена на прочие расходы |

| ДТ 51 — КТ 57 | Выручка зачислена на счет продавца за вычетом комиссии |

В бухгалтерском учёте выручку от продажи товаров или оказания услуг нужно учитывать в полном объёме, даже если по факту на счёт вы получите сумму за вычетом комиссии банка. Комиссию относится на прочие расходы организации (п. 11 ПБУ 10/99).

Когда принимать выручку к учёту

При любом из вариантов работы с банком выручка от реализации должна быть учтена в дату передачи покупателю товаров или оказания услуг, вне зависимости от даты поступления денег на счет. Такой подход применяется при методе начисления, который используют для бухучета почти все организации.

Малые предприятия, которые ведут учёт по упрощённой схеме, теоретически имеют право использовать в бухучете кассовый метод, т.е. признавать выручку при поступлении денег (п. 4 ПБУ 9/99). На практике так почти никто не делает, так как при кассовом методе сложно адекватно оценить доходы, расходы и структуру баланса.

Поможем с выбором партнера по торговому эквайртингу

Выбрать партнера

Бухучет: pos-терминалы

В бухучете затраты, связанные с приобретением платежного терминала, отражайте в общеустановленном порядке на счете 08 «Вложения во внеоборотные активы». Принятие платежного терминала к учету отражайте на счете 01 «Основные средства», к которому откройте субсчета «Основное средство на складе (в запасе)» и «Основное средство в эксплуатации».

В учете сделайте проводки:

Дебет 08 Кредит 60 (76) – отражена стоимость платежного терминала, приобретенного за плату, который будет учтен в составе основных средств;

Дебет 08 Кредит 23 (26, 70, 76…) – отражены затраты на приобретение платежного терминала, который будет учтен в составе основных средств;

Дебет 19 Кредит 60 (76) – отражен НДС по приобретенному платежному терминалу, который будет учтен в составе основных средств, и затратам на доведение его до состояния, пригодного к использованию;

Дебет 01 субсчет «Основное средство в эксплуатации» Кредит 08 – принят к учету и введен в эксплуатацию платежный терминал по первоначальной стоимости.

Такой порядок следует из пункта 20 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н, и Инструкции к плану счетов.

В бухучете стоимость платежного терминала погашайте путем начисления амортизации. Такой порядок предусмотрен в пункте 17 ПБУ 6/01.

Платежный терминал стоимостью в пределах лимита, установленного в учетной политике организации, но не более 40 000 руб. за единицу можно отразить в составе материально-производственных запасов (п. 5 ПБУ 6/01). Данное правило действует в отношении активов, для которых выполняются условия пункта 4 ПБУ 6/01 (абз. 4 п. 5 ПБУ 6/01).

Договором эквайринга может быть предусмотрена аренда платежных терминалов. Полученные в аренду от банка по договору эквайринга платежные терминалы отразите в общеустановленном порядке на забалансовом счете 001 «Арендованные основные средства». Основанием данной операции будет документ, подтверждающий факт передачи (например, акт приема-передачи).

При получении имущества сделайте проводку:

Дебет 001 – получен в аренду платежный терминал по договору эквайринга.

Стоимость арендованного имущества указывайте в оценке, зафиксированной в договоре. А если стоимость в договоре не указана – в условной оценке: один объект, 1 руб.

К счету 001 можно организовать аналитический учет:

- по арендодателям;

- по каждому арендованному основному средству.

Возврат платежного терминала банку-эквайеру в случае расторжения договора или по другим основаниям отразите в учете в общеустановленном порядке. В бухучете сделайте проводку:

Кредит 001 – возврат банку полученного в аренду платежного терминала.

Такие правила предусмотрены в Инструкции к плану счетов.

Расходы в виде арендной платы за полученные платежные терминалы отразите проводкой:

Дебет 44 Кредит 60 (76) – отражена арендная плата за платежный терминал.

Такой порядок предусмотрен Инструкцией к плану счетов (счета 44, 60 и 76).

Учёт возврата товара, оплаченного с помощью эквайринга

Если покупатель оплачивал товар с пластиковой карты, то деньги за возвращённый товар он тоже должен получить на карту. Возврат наличными допускается только по тем покупкам, которые были оплачены наличными (п. 2 Указания ЦБ РФ № 3073-У).

В бухучёте расчёты по возврату товара отражают с помощью сторнирования, то есть обратных проводок. Их выделяют красным цветом.

| Проводка | Смысл операции |

| ДТ 62 — КТ 90 | Сторнирована выручка |

| ДТ 90.3 — КТ 68.2 | Сторнирован НДС |

| ДТ 62 — КТ 57 | Заявление на возврат передано в банк |

| ДТ 57 — КТ 51 | Деньги возвращены покупателю |

При возврате покупатель должен получить полное возмещение стоимости товара. За продажу вы получили на счёт оплату за вычетом банковской комиссии, но эту разницу придётся компенсировать за свой счёт. Удержать комиссию с покупателя нельзя.

Оснований для возврата комиссии в данной ситуации нет — ведь услуга по эквайрингу была оказана. Однако некоторые банки предусматривают возмещение комиссии при определенных условиях: например, если покупатель вернул товар через короткое время — 3–5 дней.

Выбор банка для оформления карты

Отношения в сфере выплаты заработной платы регулируются не только Трудовым кодексом. Наряду со статьей 136 ТК РФ, действует закон № 333-ФЗ от 04.11.2014 года, который регламентирует порядок выплаты вознаграждения работникам за труд.

Сотрудник самостоятельно, по своему усмотрению, выбирает банк, посредством которого желает получать свои деньги.

| ВАЖНО! Абсолютно не имеет значения, устраивается ли гражданин на новую работу или в процессе деятельности в компании решил сменить обслуживающий его банк. В любом случае работодатель не имеет законного права отказаться перечислять деньги на карту выбранного банка |

Такая же позиция закреплена в Информационном сообщении Роструда от 25 марта 2021 года. Следует помнить, что если работодатель откроет карту для сотрудника в «удобном» для себя банке, то, согласно пункта 1 статьи 846 ГК РФ, работник может не использовать такой счет.

Если сотрудник уже трудится на предприятии и решил сменить обслуживающее его кредитное учреждение, то заявление нужно подавать директору как минимум за 5 дней до момента начислений.

Еще один нюанс. Все работники бюджетной сферы для получения заработной платы обязаны использовать исключительно карты МИР. При использовании таких карт не имеет значения, какой банк ее выдал.

Налоговый учёт эквайринга

Бизнесмен по итогу эквайринговой операции получает на расчётный счёт сумму меньшую, чем заплатил покупатель, так как банк удержал комиссию. Но для исчисления налога на прибыль, НДС или УСН (ЕСХН) выручку нужно учесть полностью.

Пример. ООО «Альфа» работает на ОСНО. По договору об эквайринге комиссия банка составляет 1,5 %. Выручка за день по картам равна 120 000 рублей.

Комиссия банка составит:

120 000 × 1,5 % = 1 800 рублей

На расчетный счет поступят деньги:

120 000 – 1 800 = 118 200 рублей

Выручка без НДС для налога на прибыль:

120 000 / 120 % × 100 % = 100 000 рублей

Расходы на уплату комиссии за эквайринг уменьшают облагаемую базу, как по налогу на прибыль, так и по УСН «Доходы минус расходы» или ЕСХН. Взять к вычету НДС с комиссии банка нельзя, так как она не облагается этим налогом.

Порядок признания выручки в налоговом учёте зависит от режима налогообложения. При УСН и ЕСХН доходы учитываются только кассовым методом, то есть в дату оплаты. В этом случае важно включить в выручку все средства, полученные от покупателя, иначе налоговая база будет занижена.

Для расчёта налога на прибыль обычно используют метод начисления — выручка признаётся в момент начисления, то есть когда вы передаёте покупателю товар или оказываете услугу. Небольшие предприятия с выручкой до 1 млн рублей в квартал имеют право рассчитывать налог на прибыль кассовым методом. Но на практике так почти никто не делает, чтобы не возникали отклонения между бухгалтерским и налоговым учётом.

ОСНО: НДС

Если организация купила платежный терминал, после того как он будет принят на учет, входной НДС принимайте к вычету (ст. 171 НК РФ). При этом одновременно должны быть соблюдены следующие условия:

- приобретение платежного терминала для осуществления операций, облагаемых НДС;

- наличие счета-фактуры (корректировочного счета-фактуры).

Об этом сказано в статьях 169, 171 и 172 Налогового кодекса РФ.

Все банковские услуги (за исключением инкассации), в том числе услуги, оказанные по договору эквайринга, не являются объектом обложения НДС (подп. 3 п. 3 ст. 149 НК РФ).

Однако деятельность по предоставлению банком платежного терминала в аренду с точки зрения главы 21 Налогового кодекса РФ рассматривается как оказание возмездных услуг, являющееся объектом обложения НДС. Соответственно, входной НДС, предъявленный банком-арендодателем, можно принять к вычету при наличии счета-фактуры и соответствующих первичных документов (подп. 1 п. 2 ст. 171 и п. 1 ст. 172 НК РФ).

Документы при эквайринге

При расчёте картой продавец обязан выдать покупателю обычный кассовый чек и слип, который формируется платежным терминалом. Слип содержит основные данные о платеже: сумму, время, реквизиты карты, номер терминала.

Покупатель физлицо может использовать слип аналогично кассовому чеку для подтверждения факта оплаты (ст. 493 ГК РФ). Например, если возникнут споры по возврату товара.

Покупателям ИП или юридическим лицам одного слипа для подтверждения затрат недостаточно. Слип не содержит все необходимые реквизиты, которые есть в чеке, например — ИНН продавца.

Расчёты картами — это безналичные платежи, поэтому включать суммы поступлений по эквайрингу в приходный кассовый ордер не нужно. Но в журнал кассира-операциониста эта выручка должна войти. Для безналичных поступлений предназначены графы 12 и 13 журнала «Оплачено по документам: количество, сумма».

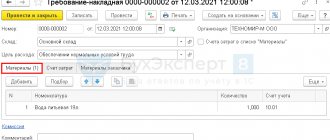

Отчет о розничных продажах

Если нужно отразить продажи в розницу, то используется документ с соответствующим названием из раздела «Продажи-Розничные».

Здесь отображается информация и по проданным вещам, и по доходам. Чтобы отметился именно факт оплаты платёжной картой, нужно заполнение закладки с названием «Безналичные оплаты», отметив оплату картой.

Проводится документ и информируется о таких финансовых операциях:

- списана цены товара — дебет 62.Р, кредит 90.01.1;

- отражается доход от продажи — дебет 57.03, кредит 62.Р;

- отмечается оплата платёжными картами — дебет 90.03, кредит 68.02;

- учитывается НДС — см. счёт 57.03.