Семинары и вебинары Аюдар Инфо

Государство все детальнее регламентирует добровольческую деятельность, предполагая сделать ее более эффективной и общественно значимой.

Один из способов такой регламентации – введение различных налоговых льгот, позволяющих добровольческим организациям максимум своих средств, полученных не в результате предпринимательской деятельности, направить на предусмотренные цели, а отдельным физическим лицам – добровольцам избежать налоговых выплат с денежных средств, выданных им указанными организациями.

В связи с этим в законодательство внесены очередные поправки: принят Федеральный закон от 23.04.2018 № 98‑ФЗ.

Понятие доходов

За выполнение должностных обязанностей на работе подчиненный получает зарплату. Для многих граждан она является единственным источником дохода. Указанный термин означает экономическую выгоду.

В широком понимании доход – это определенный объем материальных ценностей, который получит физическое лицо/коммерческая структура/государство после выполнения работы по трудовому договору, оказания услуги, в качестве налоговых поступлений – соответственно. Причем экономическая выгода для субъекта может выражаться не только в денежном, но и натуральном эквиваленте (ценные бумаги, недвижимость, ювелирные украшения и прочее).

Уточнены условия деятельности добровольцев

Федеральный закон № 135‑ФЗ с 01.05.2018 существенно изменен как раз в части положений о добровольческой (волонтерской) деятельности.

Установлено, что участниками такой деятельности являются добровольцы (волонтеры), организаторы такой деятельности и добровольческие (волонтерские) организации (ст. 5 данного закона).

Под организатором добровольческой (волонтерской) деятельности необходимо будет понимать некоммерческие организации и физические лица, которые привлекают на постоянной или временной основе добровольцев (волонтеров) к соответствующей деятельности и осуществляют руководство их деятельностью.

Добровольческая (волонтерская) организация может создаваться в виде НКО в форме общественной организации, общественного движения, общественного учреждения, религиозной организации, ассоциации (союза), фонда или автономной НКО.

Доходы, подлежащие налогообложения

Одним из главных источников пополнения бюджета является НДФЛ. Особенности уплаты указанного формата фискального сбора содержатся в НК РФ (гл.23).

Физическое лицо обязано перечислить в бюджет сумму в виде налоговых отчислений по следующим категориям дохода:

- оплата за работу/оказание услуги в рамках сделок гражданско-правового характера;

- зарплата, премии и альтернативные форматы поощрения на предприятии;

- дивиденды по ценным бумагам и прочие виды профита, предусмотренные в рамках распределения прибыли коммерческой структуры;

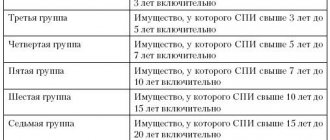

- реализация имущества (при условии, что срок владения им составляет не более 3/5 лет);

- предоставление квартиры в наем;

- страховые суммы (при условии наступления события, предусмотренного в договоре);

- выигрыши от лотерей;

- прибыль от вкладов/депозитов;

- суммы, полученные в качестве авторских гонораров;

- пенсии, оформленные в негосударственных структурах (НПФ).

Дополнительно предусмотрены фискальные отчисления от сумм, выделенных работодателем командированному лицу (подчиненному) на оплату квартирных/суточных сверх установленного лимита. Средства, предназначенные для проезда проживания сотрудника, не облагаются налогом, если расходы документально подтверждены.

НДФЛ платят и те, кто занимаются частным извозом.

Когда нужно отчитываться в ИФНС

Форма предназначена исключительно для сообщений об отсутствии или некорректной информации на сайте ФНС России и не подразумевает обратной связи. Информация направляется редактору сайта ФНС России для сведения. Сейчас объекты можно подразделить на две части: недвижимость и другое имущество. Конкретное упоминание видов недвижимости (например, квартира, комната, дом и т. д.) исключено.

Помимо этого от налога на доходы физических лиц (НДФЛ) освобождены гранты президента РФ по любым направлениям, сообщает ТАСС. Из налоговой базы доходов исключены доходы добровольцев «связанные с осуществлением ими благотворительной деятельности и полученных от организаций в натуральной форме – в виде найма жилого помещения, организации проезда, питания, обеспечения оборудованием».

В каких случаях налогом не облагается материальная помощь? Взимается ли НДФЛ со стоимости проездных билетов, которые оплачивает компания? Работодатель является налоговым агентом в отношении доходов, которые сотрудники получили у него в денежной и натуральной форме.

Доходы, не подлежащие налогообложению

Не всегда экономическая выгода для гражданина сопряжена с обязанностью передачи части денег в государственную казну. Физлицо освобождается от фискального бремени, если получает:

- суммы, предоставленные в рамках ипотечного кредитования по льготным условиям;

- социальные выплаты (пособия, пенсии и прочее);

- вознаграждения волонтерам, которые выполняют работу/оказывают услуги на безвозмездной основе;

- суммы, предназначающиеся донорам;

- алиментные выплаты;

- гранты от государства;

- премии за достижения в сфере науки, культуры, искусства;

- стипендии студентам и представителям ВУЗов.

В ст.217 НК РФ перечислен исчерпывающий перечень доходов, исключающих налогообложение граждан.

Но в правоприменительной практике указанная статья трактуется неоднозначно, поскольку она комбинирует как экономические выгоды, которые предметом налогообложения не являются, так и профиты, освобожденные от фискального бремени. Нередко налоговики совершают ошибки, переводя необлагаемый доход в противоположную категорию и наоборот. В частности, суммы, которые выделяются сотруднику от компании (на оплату товаров, питания, коммунальных услуг, обучающих курсов и прочее) формально не являются объектом налогообложения, но в ст. 217 РК РФ они фигурируют как «освобождаемые» от фискального бремени.

Выплаты добровольцам и волонтерам: какие доходы будут освобождены от НДФЛ

Издается с 1997 года. Учредители газеты — Государственная Дума и Совет Федерации РФ. Издание является официальным публикатором федеральных законов, постановлений, актов и других документов Федерального Собрания. «Парламентская газета» имеет пункты печати и представительства в десяти субъектах федерации.

Первые заявления Сергея Кравцова на посту министра просвещения РФ оказались осторожными. В частности, он анонсировал преемственность в работе министерства, что, по-видимому, не относится к принятию ФГОС общего образования, которые активно продвигало прежнее руководство. Сергей Кравцов считает, что в этом отношении «надо взять паузу». Как отнеслось к этому профессиональное сообщество? На практике нередко случается, что компания приобретает для своих сотрудников форменную одежду. Как правило, такие действия направлены на создание единого корпоративного стиля компании. А как быть, если фирма приобрела такую одежду не для сотрудников организации? Как обосновать в этом случае расходы?

От НДФЛ также освобождаются выплаты на возмещение понесенных расходов в рамках добровольческой деятельности.

Ставки налога

Вопрос о том, сколько необходимо заплатить (в государственную казну) за экономическую выгоду, зависит от вида дохода и статуса налогоплательщика. Все субъекты, которые несут налоговое бремя, в соответствии с действующим законодательством, делятся на 2 категории – резиденты и нерезиденты РФ. К первой относятся те, кто живет в стране не менее 183 дней в году, ко второй – те, кто находится на территории российского государства меньше указанного срока.

Законодательством предусмотрена следующая шкала налоговых ставок:

- 5%;

- 9%;

- 13%;

- 15%;

- 30%;

- 35%.

Минимальный порог фискальных сборов (5%) предусмотрен для нерезидентов, получающих дивиденды по ценным бумагам иностранных компаний.

Ставка 9% распространяется на профит по облигациям, обеспеченным программами ипотечного кредитования.

Большая часть доходов граждан облагается фискальным платежом в размере 13% (зарплата, реализация имущества).

Коэффициент 15% действует в отношении экономической выгоды, полученной иностранцами в качестве дивидендов от российских предприятий.

Ставка 30% предусмотрена для альтернативных видов прибыли, которые заработаны нерезидентами путем инвестирования средств в отечественную экономику.

Максимальный порог фискальных сборов (35%) удерживается с россиян, выигравших в лотерею сумму, превышающую 4 000 рублей. Аналогичная ставка распространяется на профит от процентов по банковским вкладам и экономическую выгоду, предусмотренную в договорах страхования.

Кто является плательщиком

Согласно законодательству (ст.207, 207.1 НК РФ), в перечень субъектов, обязанных платить НДФЛ, включены:

- лица в статусе резидентов страны;

- лица в статусе нерезидентов страны, которые получают профит от инвестиций в российские компании;

- ИП;

- владельцы адвокатских бюро;

- нотариусы частной практики;

- иные специалисты, занимающиеся предпринимательской деятельностью.

Освобождены от фискального бремени иностранные лица, работающие в представительствах международных государств и зарубежных организациях.

Обязанность по уплате НДФЛ распространяется и на апатридов, находящихся на территории российского государства не менее 183 дней в году.

Налоговые вычеты

Граждане, которые добросовестно исполняют фискальные обязательства, в определенных случаях вправе рассчитывать на частичный возврат сумм, перечисленных в доход государства. В частности, размер НДФЛ можно снизить при приобретении квартиры, оплате обучения родственника, добровольном страховании жизни и здоровья.

Таблица 1. Форматы налоговых вычетов.

| Наименование | Для кого предусмотрены |

| Социальные | Пользователей образовательных, медицинских услуг, а также налогоплательщиков, инвестирующих средства в программы негосударственного пенсионного страхования |

| Стандартные | Определенных категорий граждан – лиц с ограниченными возможностями, инвалидов ВОВ, Героев Советского союза/РФ и прочее |

| Профессиональные | Лиц, занимающихся предпринимательской деятельностью и частной практикой – нотариусы, адвокаты, арбитражные управляющие, писатели, композиторы и прочее |

| Имущественные | В случаях отчуждения некоторых объектов, представляющих материальную ценность – земельный участок, недвижимость, автомобиль |

| Инвестиционные | Плательщиков НДФЛ, которые совершают сделки на фондовом рынке и операции с ценными бумагами |

Каждый вид вычета не может переноситься на следующий год (исключение – приобретение квартиры).

Установлены максимальные лимиты, которые могут компенсироваться лицу по тем или иным категориям затрат. В частности, размер социального вычета не может превышать 120 тыс. рублей в год, инвестиционного – 400 тыс. рублей в год.

Все о НДФЛ смотрите на видео:

Для получения средств в налоговый орган необходимо передать справку 3 НДФЛ и документы, подтверждающие право на налоговый вычет. За компенсациями по стандартной категории можно обратиться к работодателю.

Правила расчета налога с примерами

Чтобы рассчитать размер НДФЛ, следует определить налоговую базу (НБ). Указанный параметр фиксируется ежемесячно по нарастающей (начиная с января). Затем НБ минимизируется за счет положенных от работодателя вычетов (стандартный, имущественный, социальный).

Для вычисления налога используется формула:

Налоговая база по НДФЛ (с начала года) х 13% = величина НДФЛ (с начала года)

Чтобы определить сумму фискального сбора за текущий месяц, достаточно применить следующую методику расчета:

Пример №1

Петров И.В. получает зарплату в размере 42 000 рублей/мес. Его сын находится в частной клинике на лечении, в связи с чем сотрудник получает социальный вычет в размере 1 200 рублей ежемесячно. Дополнительно в июне Петрова И.В. премировали суммой в 15 000 рублей. Определим величину НДФЛ, которая подлежит удержанию за июнь.

НБ по налогу составит (период с января по июнь):

42 000 р. х 6 мес. + 15 000 р. – (1200 р. х 6 мес.) = 259 800 р.

Рассчитаем размер НДФЛ (за период с января по июнь):

259 800 х 13% = 33 774 р.

Вычислим налог, удержанный с доходов за период с января по май:

(42 000 р. х 5 мес. – (1 200 р. х 5 мес.)) х 13% = 26 520 р.

Размер НДФЛ за июнь составит:

33 774 р. – 26 520 р. = 7 254 р.

Пример №2

Ковалев С.С. сдает в аренду складское помещение предприятию за 25 000 рублей/месяц.

Рассчитаем, какую сумму гражданин получит на руки после удержания НДФЛ:

- 25 000 р. х 12 мес. = 300 000 р./год;

- 300 000 р. х 13% = 39 000 р. (размер налога).

Годовая прибыль арендодателя после уплаты НДФЛ составит:

300 000 р. – 39 000 р. = 261 000 р.

Возможные инновации 2018 года

К сожалению, речь о прогрессивном налогообложении доходов пока не идет. Минфин, Минэкономразвития и Центр стратегических разработок обсуждают совершенно иной налоговый маневр. Представители данных ведомств собираются оставить плоскую шкалу, но при этом считают, что налоговая нагрузка на население должна быть повышена. Единственное, в чем может выразиться «прогрессивность» новой системы налогообложения, так это в том, что будет введен некий необлагаемый налогами минимальный доход. Данные инновации в правительстве обсуждаются еще с осени 2021 года. Напомним, что согласно распоряжению Владимира Путина Федеральное собрание должно разработать предложения по налоговому реформированию до декабря 2017 года. Президент заявил, что реформы фискальной сферы – это важная часть реализации плана по ускорению экономического роста России в период 2018-2024 годов. Что же касается предложений отдельных ведомств, то их можно выразить следующими тезисами:

- Минфин настаивает, что НДФЛ нужно повысить до 15%, из которых от 6 до 8 процентных пункта следует перенаправлять в общефедеральный бюджет. Увеличение данного сбора можно компенсировать путем снижения ставки страховых отчислений, уменьшив ее до 21% (сейчас она составляет 30%);

- Представители Минэкономразвития предлагают увеличить ставку НДФЛ до 15% и ввести понятие вычета, равного сумме прожиточного минимума. При этом из данного ведомства поступают предложения по увеличению НДС до 21% (текущая ставка равна 18%) и снижению страховых сборов до 21%;

- В Центре стратегических разработок говорят о том, что НДФЛ нужно увеличить до 17%, однако предоставлять всем или самым бедным россиянам право на вычет в размере прожиточного минимума.

Стоит отметить, что некоторые эксперты из правительственных структур предлагают, чтобы каждая региональная власть утверждала ставки НДФЛ самостоятельно. Россияне могут получить право на вычет в размере прожиточного минимума Отдельно нужно упомянуть о законопроекте, который был внесен на парламентское рассмотрение от инициативной группы депутатов из ЛДПР. В данном документе предлагается освободить от уплаты подоходных сборов тех россиян, которые получают зарплату в сумме меньше чем 15000 рублей. А вот для всех остальных категорий предлагается ввести прогрессивную налоговую шкалу, которая заставит раскошелиться обладателей сверхдоходов. Основные тезисы и предложения законопроекта выражаются в следующем:

- люди, получающие в год доход от 180 тысяч до 2,4 миллионов рублей, уплачивают налог в размере 13%. При этом налогообложению предлагается подвергать лишь ту часть дохода, которая выходит за планку в 180 тысяч;

- личности, сумевшие получить доход от 2,4 миллионов до 100 миллионов рублей, должны уплачивать фиксированный налог в размере 289 тысяч в год и еще 30% от сумм дохода, которые выходят за пределы 2,4 миллионов;

- категория лиц, получающая в год свыше 100 миллионов, должна платить фиксированный НДФЛ в сумме 29,6 миллионов рублей и дополнительно отчислять 70% от дохода, который вышел за пределы 100 миллионов.

Согласно словам Игоря Шувалова, занимающего пост первого вице-премьера страны, перестройка налоговой системы планируется уже в 2021 году. Частные эксперты выражают мнение, что такие эксперименты с НДФЛ могут стать провальными. Прежде всего, они прогнозируют повсеместный возврат серой схемы зарплатных выплат в коммерческих структурах. Фирмы могут использовать вполне официальные лазейки – например, регистрировать своих работников в качестве ИП, чтобы уплачивать налог в 6%, либо выплачивать зарплату, замаскированную под проценты от депозитов. При этом сегодня теневая часть выплаты вознаграждения работникам оценивается в сумму около 5 триллионов рублей. В.Л. Киселева, консультант-эксперт Издательского Дома «Советник бухгалтера»

| Дословный перевод слова «волонтер» – «доброволец». То есть люди по собственному желанию и абсолютно безвозмездно занимаются какой-либо общественной деятельностью. Новый толковый словарь русского языка Т.Ф. Ефремовой дает такие понятия: «Волонтер – тот, кто добровольно принимает участие в каком-либо деле», а «Доброволец – тот, кто добровольно берет на себя какую-либо работу, какие-либо обязанности». |

Правовая основа развития волонтерства в России была заложена рядом законодательных актов. Например, Федеральный закон от 19.05.1995 № 82-ФЗ «Об общественных объединениях» регулирует социальные отношения, возникающие в связи с реализацией гражданами их права объединяться в организации. В статье 32 Федерального закона от 12.01.1996 № 7-ФЗ «О некоммерческих организациях» содержится косвенное упоминание о праве использовать безвозмездный труд граждан некоммерческими организациями. Благотворительная деятельность в России регулируется также положениями Конституции РФ и Гражданского кодекса. В Федеральном законе от 11.08.1995 № 135-ФЗ «О благотворительной деятельности и благотворительных организациях» (далее – Закон № 135-ФЗ) впервые было дано определение добровольца: Добровольцы (волонтеры) – физические лица, осуществляющие благотворительную деятельность в форме безвозмездного выполнения работ, оказания услуг (добровольческой деятельности) в интересах благополучателей.

Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефону (консультация бесплатно), работаем круглосуточно.

Под благотворительной деятельностью понимается добровольная деятельность граждан и юридических лиц по бескорыстной (безвозмездной или на льготных условиях) передаче гражданам или юридическим лицам имущества, в том числе денежных средств, бескорыстному выполнению работ, предоставлению услуг, оказанию иной поддержки.

Обратите внимание. Доступ к полному содержимому данного документа ограничен. В данном случае предоставлена только часть документа для ознакомления и избежания плагиата наших наработок. Для получения доступа к полным и бесплатным ресурсам портала Вам достаточно зарегистрироваться и войти в систему. Удобно работать в расширенном режиме с получением доступа к платным ресурсам портала, согласно прейскуранту.

Оплата налога, отчетность

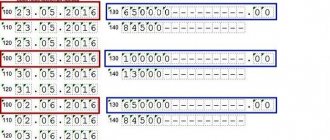

Обязанность по удержанию НДФЛ возлагается на налоговых агентов (работодатели, адвокаты, нотариусы и прочие субъекты, указанные в ст.226 НК РФ). Они обязаны представить в налоговый орган:

- справку 2-НДФЛ;

- расчет по форме 6-НДФЛ.

Оба формата документов необходимо сдать не позднее 1 марта года, который следует за отчетным.

Работодатели ежемесячно удерживают налог с заработной платы, перечисляя его на расчетный счет контролирующего органа.

В остальных случаях налогоплательщик обязан исполнить фискальное обязательство самостоятельно, представив в контролирующий орган справку 3НДФЛ лично/по почте или воспользовавшись услугами МФЦ. Направить документ необходимо не позднее 30 апреля года, следующего за отчетным, а перечислить сумму сбора следует в срок до 15 июля.

Последствия неуплаты налога

За неисполнение фискальных обязательств/просрочку отчислений в бюджет несут ответственность в виде штрафа как налоговые агенты, так и те, кто обязан заполнять 3НДФЛ.

Работодатель, который сознательно уклоняется от уплаты сборов, должен дополнительно перечислить в казну сумму, равную 20% от размера основного налога. От ответственности он освобождается в том случае, если самостоятельно произвел отчисления до того момента, как контролирующий орган обнаружил факт неисполнения фискального обязательства. Штраф не начисляется и в случае, когда агент указал в отчетах достоверные сведения и не занизил цифры в декларации. Также ответственность не наступает, когда 6 НДФЛ работодателем подана в установленный срок.

За несвоевременное перечисление денег в бюджет предусмотрены пени по ст.75 НК РФ.

В случае непредставления в срок справки 3 НДФЛ на плательщика налогов налагается штраф – 5% от размера фискального сбора за каждый месяц (но не менее 1000 руб. и не более 30% от суммы налога). За уклонение от уплаты налога физлицо несет также ответственность, предусмотренную ст.198 УК РФ.

Для реализации федеральных программ в экономике и социальной сфере государство вынуждено искать дополнительные источники пополнения бюджета. В 2021 году расширился не только перечень профитов, подлежащих налогообложению, но и список лиц, обязанных декларировать собственные доходы. Краткая отчетность предусмотрена даже для отдельных категорий получателей социальных выплат. Но, изыскивая дополнительные средства для пополнения бюджета, государство преследует альтернативную цель – минимизировать уровень коррупции в стране и снизить долю теневой экономики на внутреннем рынке.

Наверх

Напишите свой вопрос в форму ниже

Вывод

В любом государстве присутствуют налоги, так как государство может нормально функционировать только при их наличии. Государство берет на себя основную заботу по сохранению мира внутри общества, оказание социальной помощи нуждающимся, защиту граждан.

Полезная функция налогов очевидна, хотя для многих и не очень приятна. В нашей стране в большинстве случаев можно услышать только про увеличение налогов, но иногда для некоторых категорий граждан делаются исключения, и размер налога снижается или совсем отменяется.