Использование основных средств на предприятии прямо или косвенно влияет на налогообложение различными видами налогов. Так, прямыми налогами могут быть:

- Налог на прибыль.

- Налог по упрощенной системе налогообложения.

- Налог на имущество организаций.

- Земельный налог.

- Транспортный налог.

- Налог на доходы физических лиц.

Косвенными налогами являются:

- Налог на добавленную стоимость.

Комментарий к Ст. 323 НК РФ

Статья 323 НК РФ посвящена особенностям ведения налогового учета операций с амортизируемым имуществом.

Статья 323 НК РФ устанавливает исчерпывающий перечень сведений, которые организация должна отражать в аналитическом учете. В первую очередь это сведения о первоначальной стоимости реализуемого объекта, об изменениях этой первоначальной стоимости, о сроке его полезного использования, о способе начисления и сумме начисленной амортизации. Кроме того, аналитический учет должен содержать сведения о цене реализации объекта, о датах его приобретения и реализации, а также о расходах, понесенных организацией при реализации.

Чтобы определить доход от реализации объекта амортизируемого имущества, надо из цены реализации вычесть цену его приобретения, уменьшенную на сумму начисленной амортизации, и сумму расходов, связанных с его реализацией.

Довольно часто амортизируемое имущество продается с убытком, когда доходы от реализации оказываются меньше расходов. На сумму этого убытка можно уменьшить налогооблагаемую прибыль, но не сразу после реализации объекта, а в течение некоторого времени. Этот срок исчисляется в месяцах и равен разнице между сроком полезного использования объекта и количеством месяцев его эксплуатации до момента реализации, включая тот месяц, в котором он был реализован. Поэтому в момент реализации такой убыток включается в состав расходов будущих периодов и переносится на внереализационные расходы равными долями до его полного списания.

Организация, получившая убыток от реализации объекта амортизируемого имущества, должна отразить в аналитическом учете следующую информацию:

— наименование объекта, при реализации которого расходы превысили доход;

— количество месяцев, в течение которых эта сумма превышения расходов над доходом должна быть включена в состав внереализационных расходов; — сумму расходов, приходящуюся на каждый месяц.

Амортизируемое имущество в налоговом учете

К амортизируемому имуществу относят основные средства, являющиеся собственностью предприятия. взятые в аренду или лизинг и т.д.

Кроме того, имущество, учитываемое как основные средства, должно отвечать следующим требованиям :

- используются непосредственно для выпуска продукции, оказания услуг, для нужд управления предприятием,

- имеет срок использования более 1 года,

- не планируется для последующей перепродажи,

- имеет первоначальную стоимость от 40 тысяч рублей.

Не подлежат амортизации. земля, вода, недра, объекты незавершенного строительства, ценные бумаги, объекты уличного благоустройства, произведения искусства и т.д.

Полный перечень амортизируемого имущества не подлежащего амортизации, закреплен Налоговым кодексом РФ. В налоговом учете разное имущество, входящее в список основных фондов, учитывается не одинаково .

Движимое и недвижимое имущество: как разграничить?

В прошлом году вышли сразу два письма налоговой – Письмо ФНС от 02.08.2018 № БС-4-21/[email protected] и Письмо ФНС РФ от 01.10.2018 N БС-4-21/[email protected] В этих документах приводятся критерии разграничения видов имущества.

Так, недвижимое имущество подлежит обязательной государственной регистрации, о чем свидетельствует запись в ЕГРН. Если такой записи нет, то дальше смотрим: если в соответствии со ст. 130 ГК РФ есть прочная связь объекта с землей и невозможно перемещение либо если при перемещении будет несоразмерный ущерб для эксплуатации основного средства, то тогда это будет считаться недвижимым имуществом.

Для объекта капитального строительства нужны документы: технический учет или техническая инвентаризация объекта в качестве недвижимости, разрешения на строительство и (или) ввод в эксплуатацию, проектная или иная документация на создание объекта и (или) о его характеристиках.

В Письме ФНС от 18.10.2018 № БС-4-21/[email protected] анализируется судебная практика по налогу на имущество, когда возникают вопросы о квалификации объектов в качестве движимых или недвижимых. В частности, в нем приводится постановление Арбитражного суда Московского округа, в котором разбираются объекты типа «технологические трубопроводы» и «газоходы». У компании был вывод апелляционной инстанции о том, что эти объекты движимые. В качестве аргументов указывалось то, что такие объекты являются сборно-разборными конструкциями, имеющими в своем составе отводы, тройники, клапаны, опоры и т.д., что делает возможным их перемещение на новое место при сохранении эксплуатационных качеств. Но суд все же вынес окончательное решение о том, что такое имущество — недвижимое.

Другая спорная ситуация приводится в Постановлении Арбитражного суда СЗО от 18.05.2018 № Ф07-5328/2018 по делу № А05-1595/2017. В данном случае поднимается вопрос об отнесении комплекта трансформаторов к недвижимому имуществу и, как следствие, значительному занижению налоговой базы по налогу на имущество организаций. Суды рассматривают трансформаторную подстанцию с находящимися в ней трансформаторами как единую сложную вещь и считают, что она является объектом недвижимого имущества, поскольку вынужденное деление единого комплекса «приводит к фактической невозможности использования имущества по целевому назначению и осуществления деятельности по оказанию услуг по передаче электрической энергии».

Налог на имущество

Амортизируемое имущество в налоговом учете в целях проведения расчета имущественного налога, признается как предметы основных фондов, находящееся в собственности, аренде или лизинге, если они учитываются на балансе по счету 01 .

Денежные средства перечисленные юридическими лицами на уплату налога на имущество поступают в бюджет определенного региона России .

Ставка по имущественному налогу для юридических лиц определяется региональными органами исполнительной власти в рамках ставок прописанных в Налоговом кодексе РФ и составляет не более 2,2% .

Предметы основных средств, учитываемые как движимое имущество, введенные в эксплуатацию с 2013 г. в базу для расчета налога на имущество юр. лиц не включаются.

В базу для расчета налога входит недвижимое имущество и предметы движимого имущества, переданные в эксплуатацию как основные средства до начала 2013 года. Движимое имущество, являющееся основными средствами, будет учитываться в налогооблагаемой базе для начисления и уплаты налога на имущество предприятий до момента выбытия или полной амортизации.

Куда перечислять деньги

Налог и авансовые платежи в отношении имущества, принадлежащего головной организации, нужно перечислять в бюджет по местонахождению этой организации.

Налог и авансовые платежи в отношении имущества, принадлежащего обособленному подразделению, имеющему отдельный баланс, нужно перечислять в бюджет по местонахождению данного подразделения. При расчете суммы налога и авансовых платежей следует применять ставку, установленную для региона, где находится подразделение.

Налог и авансовые платежи в отношении недвижимости, расположенной вне места нахождения головной организации и подразделений, имеющих свой баланс, необходимо перечислять в бюджет по местонахождению такой недвижимости. Рассчитывать суммы налога и авансовых платежей следует по ставке, установленной для региона, где находится недвижимость.

Формируйте платежки с актуальными КБК в один клик, используя данные из декларации Попробовать бесплатно

Как отчитываться по налогу на имущество организаций

Налогоплательщики обязаны сдать декларацию по налогу на имущество организаций не позднее 30 марта года, следующего за истекшим налоговым периодом.

Бесплатно заполнить и сдать через интернет отчетность по налогу на имущество организаций

В 2021 году и ранее в регионах, где введены отчетные периоды, нужно было сдавать расчеты по авансовым платежам. Начиная с 2020 года, расчеты по авансовым платежам не представляются.

Организации, не владеющие налогооблагаемым имуществом, не являются налогоплательщиками, и поэтому не должны сдавать декларации.

Куда представлять отчетность

Организации в общем случае обязаны отчитываться по налогу на имущество по местонахождению каждого объекта. Компания, у которой есть несколько объектов недвижимости, вправе сдать единую декларацию по налогу на имущество. Для этого необходимо выполнение трех условий.

- Все объекты расположены на территории одного субъекта РФ.

- Налог на имущество полностью зачисляется в бюджет данного субъекта РФ без отчислений в местные бюджеты.

- Налог на имущество по всем указанным объектам считается исходя из среднегодовой, а не кадастровой стоимости.

Если условия соблюдены, организация может выбрать инспекцию, куда станет сдавать отчетность. О своем выборе необходимо уведомить региональное управление ФНС в срок не позднее 1 марта года, являющегося налоговым периодом. Выбранный порядок представления единой декларации сохраняется до конца налогового периода. В следующем году нужно либо отказаться от единой декларации, либо направить новое уведомление.

* Методические указания утверждены приказом Минфина от 13.10.03 № 91н..

Амортизируемое имущество в налоговом учете.

Юр. консультации по тел.

+7 (бесплатно для СПБ)

Амортизируемое имущество занимает очень важное место в налоговой отчетности. Оно представляет собой средства, которые являются собственностью предприятия, но взятые в лизинг или в аренду.

Что являет собой амортизируемое имущество согласно Налоговому кодексу. Статья 256 Налогового кодекса РФ дает четкое определение амортизируемого имущества. Это – материальные ценности или же результаты умственного труда, а также другие объекты, которые находятся в собственности плательщика налога (налогов) и применяются для получения дохода. При этом указывается, что стоимость всех этих объектов погашается в порядке амортизации.

Любое имущество, которое используется (и от которого получают доход) больше одного года, а также, если оно имеет первоначальную стоимость свыше 40 тысяч рублей, является амортизируемым. Такой же процедуре подлежит все имущество, которое получено предприятием от его собственника в управление. Такой порядок амортизации регулируется налоговым законодательством (ст. 256 Налогового кодекса), относящимся к налоговым соглашениям.

К указанному типу амортизируемого имущества относятся такие средства, как мобилизационные мощности, капиталовложения, которые предоставляются в аренду как неотделимые улучшения, а также те капиталовложения, которые предоставляются по договору безвозмездного дарения и пользования.

Какое имущество не подлежит амортизации. Согласно статье 256 Налогового кодекса амортизации не подлежат такие виды имущества:

· Земля, а также природные запасы, недра с разведанными запасами полезных ископаемых;

· Все объекты незаконченного строительства;

· Запасы материально-производственного предназначения;

· Ценные бумаги, в том числе акции, фьючерсы, форварды, опционы;

· Имущество бюджетных и не бюджетных организаций, которое не привлекается для получения дохода. Также сюда относится все имущество, приобретенное за бюджетные деньги и по целевому предназначению;

· Все объекты, предназначенные для благоустройства;

· Книги и другие произведения искусства.

Как вычисляется стоимость амортизируемого имущества. Статья 257 НК регулирует вопросы стоимости имущества, подлежащего амортизации. При этом определяется сумма, потраченная на его покупку. Когда это имущество было получено безвозмездно – то определение стоимости определяется путем оценки. Она проводится согласно этой же статье НК, учитывая действующие на время операции рыночные цены.

В исходную стоимость имущества входят также налоги и сборы, которые уплачиваются по факту покупки объектов, а также проценты за пользование кредитными средствами. Но из нее вычитается НДС. другие возмещаемые налоги, стоимость собственных средств, предприятия, проценты по долговым обязательствам. По этому закону не регулируется стоимость имущества, которое, получено, от вклада в уставный капитал.

Стоимость основных средств компании определяется через сложение расходов на его покупку, доставку, сооружение и доведение до состояния, в котором его можно считать годным для использования. При этом из всей суммы вычитается сумма акцизов и налога на добавленную стоимость.

Налог на прибыль предприятий. Ст. 270 НК определяет схему расчета этого налога. Имущество, которое подлежит амортизации, учитывается в процессе расчета налога на прибыль. Этот налог уплачивается юридическим лицом. Этой же статьей предусматривается единая ставка налога на прибыль в сумме двадцати процентов от получаемой прибыли. Согласно установленным этим кодексом правилам, в федеральный бюджет поступает только два процента от него, а остальная сумма поступает в местный бюджет того субъекта федерации, на территории которого производилась уплата.

Базой расчета налога на прибыль является разница между доходами предприятия или учреждения и его расходами. В сумму трат также включаются начисления на амортизацию.

В учетной политике предприятия или другого субъекта хозяйствования прописывается момент учета его доходов и расходов. От нее будет зависеть расчет облагаемой базы для определения налога.

Существуют особые режимы налогообложения, утвержденные в Налоговом кодексе. Более подробно особые режимы прописаны в главе 26 Налогового кодекса. При условии, если предприятие пользуется таким режимом налогообложения. оно не уплачивает налога на прибыль и имущество. Поэтому оно освобождается от амортизационных отчислений и от ведения отчетности по ним. Все это также утверждается в политике ведения отчетности на том или ином предприятии.

При возникновении любых вопросов, касающихся включения амортизируемого имущества в налоговый учет нужно обращаться к специалистам по налогам, которые специализируются именно на этих нюансах.

Какое имущество подлежит налогообложению у российских организаций

Российские организации облагают налогом на имущество объекты, которые учтены на счетах 01 «Основные средства» и 03 «Доходные вложения в материальные ценности». Это правило распространяется как на объекты недвижимости, так и на некоторые объекты движимого имущества. В частности, налогом на имущество облагаются объекты, которые:

- предназначены для передачи или уже переданы во временное владение, пользование, распоряжение, доверительное управление, а также совместную деятельность (в т. ч. за границей);

- получены по концессионному соглашению;

- приобретены и фактически эксплуатируются за границей, даже если их никогда не ввозили в Россию.

В нашей статье можно прочесть, как правильно сделать проводки налога на имущество в бухгалтерском учете и как заполнить декларацию по налогу на имущество.

К недвижимости, с которой платят налог на имущество, относят здания, сооружения. То есть те объекты, переместить которые без ущерба их назначению невозможно. При этом платить налог с земельных участков или объектов незавершенного строительства не нужно, хотя их тоже относят к недвижимости. Объяснение тут простое. С земельных участков платят отдельный налог. А объекты незавершенного строительства не являются основными средствами, а значит, и при расчете налога на имущество их не учитывают.

Движимым же имуществом признают объекты, которые не подпадают под определение недвижимости.

Это следует из положений подпункта «а» пункта 4 и пункта 5 ПБУ 6/01, статьи 130 Гражданского кодекса РФ, статьи 374 Налогового кодекса РФ и подтверждается письмами Минфина России от 25 февраля 2013 г. № 03-05-05-01/5322 и ФНС России от 18 февраля 2013 г. № БС-4-11/2677.

Определяя состав имущества, руководствуйтесь также Законом от 30 декабря 2009 г. № 384-ФЗ и Общероссийским классификатором основных фондов (ОКОФ), утвержденным постановлением Госстандарта России от 26 декабря 1994 г. № 359. Такие разъяснения есть и в письме Минфина России от 25 февраля 2013 г. № 03-05-05-01/5322.

Жилые дома и жилые помещения признаются объектами обложения налогом на имущество независимо от того, к какой группе активов они отнесены в бухучете. Жилые объекты, учтенные в составе основных средств, облагаются налогом на основании пункта 1 статьи 374 Налогового кодекса РФ. А жилые дома, не учтенные в составе основных средств, – на основании статьи 378.2 Налогового кодекса РФ.

Например, если организация приобрела жилое помещение для перепродажи, то в бухучете оно может быть отражено на счете 41 «Товары». Несмотря на то что это не основное средство, с 2015 года такое помещение тоже может облагаться налогом на имущество (подп. 4 п. 1 ст. 378.2 НК РФ). Но поскольку налоговой базой для таких жилых домов (помещений) является кадастровая стоимость, в региональном законе о налоге на имущество организаций они должны быть поименованы в составе объектов налогообложения. Если в региональном законе такой нормы нет, платить налог на имущество за жилые объекты, которые не учитываются в составе основных средств, не нужно.

Это следует из положений пункта 1 статьи 374, абзаца 2 пункта 2 статьи 372, пункта 1 статьи 378.2 Налогового кодекса РФ и писем Минфина России от 28 мая 2015 г. № 03-05-05-01/30895, от 6 мая 2015 г. № 03-05-05-01/25946, от 30 марта 2015 г. № 03-05-05-01/17315.

Таким образом, под обложение налогом на имущество подпадают:

– основные средства, учет которых регулируется правилами ПБУ 6/01 и Методическими указаниями, утвержденными приказом Минфина России от 13 октября 2003 г. № 91н;

– жилые дома и жилые помещения независимо от того, являются они основными средствами или нет.

Из этого правила есть два исключения.

Во-первых, не нужно платить налог с основных средств, которые признаются движимым или недвижимым имуществом, но которые исключены из состава объектов налогообложения пунктом 4 статьи 374 Налогового кодекса РФ.

К таким основным средствам относятся:

- земельные участки, водные объекты и природные ресурсы;

- основные средства силовых структур;

- объекты культурного наследия;

- ядерные установки, которые используются в научных целях, а также хранилища ядерных материалов, радиоактивных веществ и отходов;

- ледоколы, атомоходы и суда атомно-технологического обслуживания;

- космические объекты;

- корабли, зарегистрированные в Российском международном реестре судов;

– любые основные средства, включенные в первую или во вторую амортизационную группу по Классификации, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1.

А во-вторых, не нужно платить налог с основных средств, которые признаются объектами налогообложения, но на которые распространяются льготы, предусмотренные статьей 381 Налогового кодекса РФ.

Важно: наряду со льготами отраслевого или социального характера статья 381 Налогового кодекса РФ устанавливает льготу, которой могут воспользоваться любые организации, имеющие на балансе движимое имущество. Речь идет об освобождении от налогообложения движимого имущества, принятого на учет 1 января 2013 года и позже. Данную льготу нельзя применять в отношении движимого имущества, которое было принято на учет в результате:

- реорганизации (ликвидации) организации;

- сделок между взаимозависимыми лицами.

Такой порядок установлен пунктом 25 статьи 381 Налогового кодекса РФ.

Следует отметить, что реорганизацией не признаются изменения, которые организации вносят в свои наименования или в учредительные документы в связи с новыми требованиями главы 4 Гражданского кодекса РФ. Например, если ЗАО становится непубличным акционерным обществом (ст. 66.3 ГК РФ). В таких случаях льгота в отношении движимого имущества, принятого на учет после 31 декабря 2012 года, сохраняется. Если же изменение названия (корректировка учредительных документов) влечет за собой смену организационно-правовой формы (например, ЗАО преобразуется в ООО), организация-правопреемник теряет право на льготу.

Такие разъяснения содержатся в письмах Минфина России от 9 февраля 2015 г. № 03-05-05-01/5111 и ФНС России от 20 января 2015 г. № БС-4-11/503.

Если имущество, принятое на учет после 31 декабря 2012 года, организация приобрела через посредника, она тоже может воспользоваться льготой, предусмотренной пунктом 25 статьи 381 Налогового кодекса РФ. Но только при условии, что продавец имущества не является взаимозависимым лицом ни по отношению к посреднику, ни по отношению к самой организации-заказчику. Об этом сказано в письме Минфина России от 30 марта 2015 г. № 03-05-05-01/17304.

Определить состав движимого имущества, с которого в 2021 году нужно платить налог, поможет следующая таблица:

| Основания для постановки имущества на учет | Амортизационные группы, к которым относится объект движимого имущества, по Классификации, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1 | |

| Первая или вторая | Другие | |

| Объект принят на учет до 1 января 2013 года | ||

| Поступление имущества в результате реорганизации или ликвидации организации-правопредшественника | Не облагается (подп. 8 п. 4 ст. 374 НК РФ) | Облагается (п. 25 ст. 381 НК РФ) |

| Поступление имущества в результате сделки с взаимозависимым лицом | Не облагается (подп. 8 п. 4 ст. 374 НК РФ) | Облагается (п. 25 ст. 381 НК РФ) |

| Другие основания | Не облагается (подп. 8 п. 4 ст. 374 НК РФ) | Облагается (ст. 374 НК РФ) |

| Объект принят на учет 1 января 2013 года или позже | ||

| Поступление имущества в результате реорганизации или ликвидации организации-правопредшественника. При этом под реорганизацией подразумевается в том числе и смена организационно-правовой формы организации. Например, когда ЗАО становится ООО (письма Минфина России от 16 января 2015 г. № 03-05-05-01/676 и ФНС России от 20 января 2015 г. № БС-4-11/503). | Не облагается (подп. 8 п. 4 ст. 374 НК РФ) | Облагается (п. 25 ст. 381 НК РФ) |

| Поступление имущества в результате сделки с взаимозависимым лицом (письма Минфина России от 16 января 2015 г. № 03-05-05-01/676 и ФНС России от 20 января 2015 г. № БС-4-11/503) | Не облагается (подп. 8 п. 4 ст. 374 НК РФ) | Облагается (п. 25 ст. 381 НК РФ) |

| Другие основания | Не облагается (подп. 8 п. 4 ст. 374 НК РФ) | Не облагается (п. 25 ст. 381 НК РФ) |

Основные средства, включенные в первую или вторую амортизационную группу, не облагаются налогом на имущество независимо от даты, когда их приняли на учет (письмо Минфина России от 7 апреля 2015 г. № 03-05-05-01/19338).

Ситуация: нужно ли платить налог на имущество с движимого имущества, полученного организацией в качестве вклада в уставный капитал?

Да, нужно, если стороны сделки являются взаимозависимыми лицами, а объект движимого имущества относится к третьей–десятой амортизационным группам.

Основные средства, включенные в первую или во вторую амортизационную группу по Классификации, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1, не признаются объектом налогообложения в принципе. Поэтому, если в уставный капитал организация получила такое имущество, платить налог с него не надо.

Если движимое имущество отнесено к другим амортизационным группам, у организации тоже есть возможность не платить налог. Дело в том, что движимое имущество, принятое на учет с 1 января 2013 года, подпадает под льготу, предусмотренную пунктом 25 статьи 381 Налогового кодекса РФ. Однако эта льгота применяется с ограничениями, одним из которых является приобретение имущества у взаимозависимого лица.

Признается ли передача имущества в качестве вклада в уставный капитал сделкой с взаимозависимым лицом? Да, признается, если доля участия лица, внесшего вклад, превысит величину, установленную пунктом 2 статьи 105.1 Налогового кодекса РФ (как правило, 25%).

Влияет ли на налогообложение имущества временной разрыв между датой передачи имущества и датой регистрации увеличения уставного капитала? Нет, не влияет. Наличие взаимозависимости между сторонами подтверждает само решение об участии в уставном капитале с долей, превышающей 25 процентов. Передача имущества свидетельствует о том, что сделка состоялась. А внесение изменений в учредительные документы и регистрация этих изменений в ЕГРЮЛ – это всего лишь формальность, которая удостоверяет права учредителя (участника, акционера).

Таким образом, если в результате сделки по передаче движимого имущества в уставный капитал организация и учредитель (участник, акционер) становятся взаимозависимыми лицами, полученные основные средства нужно включать в расчет налоговой базы по налогу на имущество. При условии, что эти активы относятся к третьей–десятой амортизационным группам. Налоговую базу нужно увеличивать с момента фактической передачи имущества во вклад.

Если в результате сделки организация и учредитель (участник, акционер) взаимозависимыми лицами не становятся, движимое имущество, полученное в качестве вклада в уставный капитал, от налогообложения освобождается.

Это следует из положений подпункта 8 пункта 4 статьи 374, пункта 25 статьи 381 Налогового кодекса РФ и писем Минфина России от 16 января 2015 г. № 03-05-05-01/676 и ФНС России от 20 января 2015 г. № БС-4-11/503.

Ситуация: нужно ли платить налог на имущество с движимого имущества, полученного унитарным предприятием в хозяйственное ведение (в качестве взноса в уставный фонд) от администрации муниципального образования?

Нет, не нужно.

Дело в том, что основные средства первой или второй амортизационной группы по Классификации, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1, не облагаются налогом в принципе. А по движимому имуществу из других амортизационных групп унитарное предприятие вправе воспользоваться льготой, установленной пунктом 25 статьи 381 Налогового кодекса РФ. То есть налог также платить не придется.

При этом исключение, предусмотренное данной статьей для взаимозависимых лиц (т. е. когда льгота не применяется), на предприятие и администрацию не распространяется. Ведь взаимозависимость между ними не определяется, поскольку взаимозависимыми лицами могут быть только организации или физические лица. А администрация муниципального образования к этим категориям не относится (п. 5 ст. 105.1 НК РФ).

Это следует из положений подпункта 8 пункта 4 статьи 374, пункта 25 статьи 381 Налогового кодекса РФ и писем Минфина России от 6 февраля 2015 г. № 03-05-05-01/5030, от 16 января 2015 г. № 03-05-05-01/676 и ФНС России от 20 января 2015 г. № БС-4-11/503.

Ситуация: нужно ли платить налог на имущество за движимое основное средство, смонтированное взаимозависимой организацией? Оборудование для монтажа приобретено после 1 января 2013 года у продавца, который не является взаимозависимым.

Нет, не нужно.

Если движимое имущество, учтенное в составе основных средств, изготовлено из материалов, купленных после 1 января 2013 года, то облагать налогом такое имущество не нужно. При этом неважно, является ли организация – собственник основного средства взаимозависимой по отношению:

- к продавцу оборудования и материалов, из которых было собрано основное средство;

- к организации, которая занималась сборкой (монтажом) оборудования.

В данном случае действует правило, что движимое имущество, принятое на учет в качестве основных средств с 1 января 2013 года, от налогообложения освобождается. Да, есть исключение. Движимый объект, который приобрели у взаимозависимого лица, облагается налогом независимо от даты постановки на учет (п. 25 ст. 381 НК РФ).

Однако рассматриваемая ситуация под такое исключение не попадает. Ведь организация не приобретала основное средство у взаимозависимого лица. Взаимозависимое лицо (подрядчик) лишь выполнило работы по монтажу основного средства из предоставленных ему материалов. А сами по себе материалы не являются объектом обложения налогом на имущество. А взаимозависимость с подрядчиком не ограничивает право организации на применение льготы, предусмотренной пунктом 25 статьи 381 Налогового кодекса РФ.

Таким образом, основное средство, смонтированное взаимозависимым подрядчиком, освобождается от налогообложения у заказчика. Аналогичный вывод можно сделать из писем Минфина России от 5 марта 2015 г. № 03-05-04-01/11797 (доведено до сведения налоговых инспекций письмом ФНС России от 13 марта 2015 г. № ЗН-4-11/4037), от 30 марта 2015 г. № 03-05-05-01/17289.

Ситуация: нужно ли платить налог на имущество за движимое основное средство, смонтированное взаимозависимой организацией из собственных материалов? Основное средство принято на баланс после 1 января 2013 года.

Да, нужно. Объясним, почему так.

По общему правилу движимое имущество, принятое на учет в качестве основных средств с 1 января 2013 года, от налогообложения освобождается. Но есть исключение. Движимый объект, который приобрели у взаимозависимого лица, облагается налогом независимо от даты постановки на учет (п. 25 ст. 381 НК РФ).

Способ и документальное оформление приобретения имущества для применения названной льготы значения не имеет. Главное, что основное средство организация получила от взаимозависимого лица. На практике эта передача могла быть оформлена договором купли-продажи, договором купли-продажи с условием о монтаже основного средства силами поставщика, договором подряда на изготовление основного средства из материалов подрядчика и др. В каждом из этих случаев стороной, передающей объект организации, является взаимозависимый с ней контрагент: продавец или подрядчик.

Поэтому за движимое основное средство, смонтированное взаимозависимой организацией из ее собственных материалов, организация, получившая объект, должна платить налог на имущество.

Это следует из положений пункта 25 статьи 381 Налогового кодекса РФ.

Ситуация: должна ли организация на упрощенке платить налог на имущество с машино-мест, которые расположены в административно-офисном здании?

Ответ на этот вопрос зависит от двух факторов:

- включено ли административно-офисное здание в перечень объектов, налог с которых платят исходя из кадастровой стоимости;

- является ли организация собственником машино-мест (владеет ли ими на праве хозяйственного ведения).

Организации на упрощенке платят налог на имущество только с недвижимости, базу для которой считают исходя из кадастровой стоимости. Состав таких объектов определяют региональные власти. Посмотреть их можно в перечнях, которые публикуют на официальных сайтах субъектов РФ. Если здание включено в перечень, то с машино-места придется заплатить налог. Но только если оно в собственности организации. Ведь платить налог на имущество исходя из кадастровой стоимости недвижимости должны только собственники и организации, которые владеют объектами на праве хозяйственного ведения. Это установлено пунктом 2 статьи 346.11, пунктом 7 и подпунктом 3 пункта 12 статьи 378.2 Налогового кодекса РФ.

А с какой стоимости платить налог? Ведь машино-место – это лишь часть здания.

Действительно, обособленными помещениями сами по себе машино-места не являются. В частности, в офисных зданиях они, как правило, располагаются на подземных паркингах без каких-либо перегородок. Тем не менее платить налог с машино-места все-таки нужно. Оно является неотъемлемой частью подземного паркинга, а тот в свою очередь входит в состав здания как обособленное и специально оборудованное помещение (п. 5.2.1 Свода правил, утвержденного приказом Минрегиона России от 29 декабря 2011 г. № 635/9). Поэтому право собственности на машино-места регистрируют на долевой основе. То есть в собственность организации передают не целый объект, а долю в нем, соответствующую площади машино-мест. В бухучете такие объекты отражают в составе основных средств по первоначальной стоимости, пропорциональной доле в общей собственности.

Таким образом, со следующего месяца после включения машино-мест в состав основных средств они становятся объектом налогообложения. Налог на имущество по таким объектам рассчитывайте исходя из доли кадастровой стоимости, пропорциональной размеру машино-мест в общей площади здания или парковочного пространства. Это следует из положений пункта 6 статьи 378.2 Налогового кодекса РФ и подтверждается письмами ФНС России от 23 апреля 2015 г. № БС-4-11/7028, от 27 апреля 2015 г. № ГД-4-3/7143.

Внимание: в Москве организации, владеющие многоэтажными гаражами-стоянками, освобождены от уплаты налога на имущество с этих объектов. Однако в рассматриваемой ситуации эта льгота не применяется.

С 2021 года льгота распространяется только на многоэтажные гаражи-стоянки, которые расположены в отдельно стоящих зданиях. Если парковка находится в административно-офисном комплексе или в торговом центре, она облагается налогом на имущество по кадастровой стоимости на общих основаниях. Такой порядок предусмотрен подпунктом 9 пункта 1 статьи 4 Закона г. Москвы от 5 ноября 2003 г. № 64.

Ситуация: нужно ли платить налог на имущество с движимого имущества, приобретенного до 1 января 2013 года? Организация – собственник имущества находится в Крыму (Севастополе).

Да, нужно.

Движимое имущество, учтенное в составе основных средств до 1 января 2013 года, признается объектом обложения налогом на имущество. Единственное исключение – если имущество входит в первую или вторую амортизационную группу по Классификации, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1.

До присоединения территорий Крыма и Севастополя к России даты принятия имущества к учету организации, расположенные в этих регионах, определяли по украинскому законодательству. После внесения данных об этих организациях в российский ЕГРЮЛ ни даты постановки имущества на учет, ни стоимость имущества не пересматриваются. Это следует из положений пункта 5.1 информации Минфина России от 11 июля 2014 г. № ПЗ-12/2014. Таким образом, для расчета налога на имущество по российскому законодательству даты принятия к учету имущества, приобретенного до 1 января 2013 года, остаются прежними.

По российскому законодательству от налогообложения освобождается движимое имущество, принятое на учет в качестве основных средств с 1 января 2013 года. Исключение из этого правила сделано только в отношении движимого имущества, которое перешло к организации в результате реорганизации (ликвидации) правопредшественника либо было приобретено у взаимозависимого лица. Такие активы облагаются налогом на имущество независимо от даты постановки на учет (п. 25 ст. 381 НК РФ).

Внесение данных об организации в ЕГРЮЛ реорганизацией не признается (п. 6 ст. 19 Закона от 30 ноября 1994 г. № 52-ФЗ). Поэтому в рассматриваемой ситуации перерегистрация организации по российскому законодательству никак не влияет на порядок налогообложения ее движимого имущества. Дату внесения сведений об организации в ЕГРЮЛ нельзя рассматривать как дату постановки имущества на учет.

Учитывая изложенное, с движимого имущества, приобретенного до 1 января 2013 года, организация, расположенная в Крыму (Севастополе) и зарегистрированная в российском ЕГРЮЛ, должна платить налог на имущество на общих основаниях.

Движимое имущество, которое по украинскому законодательству было принято на учет с 1 января 2013 года, освобождается от налогообложения. Льгота, предусмотренная пунктом 25 статьи 381 Налогового кодекса РФ на случай реорганизации (ликвидации), тоже применяется независимо от даты внесения сведений об организации в российский ЕГРЮЛ.

Продолжение >>

Налоговый учет амортизируемого имущества

В состав расходов, связанных с производством и реализацией, включают сумму амортизации, начисленную:

— по основным средствам производственного назначения;

— по нематериальным активам, которые используются в производственной деятельности фирмы.

Основные средства — это имущество, которое используется в качестве средств труда для производства и реализации товаров или для управления организацией. Нематериальные активы (НМА) — это результаты интеллектуальной деятельности, объекты интеллектуальной собственности (исключительные права на них), которые также используются в производстве или для управленческих нужд (например, товарный знак). По Налоговому кодексу эти ценности называют амортизируемым имуществом.

Амортизация — это постепенное перенесение стоимости основных средств и НМА на расходы, уменьшающие налоговую прибыль фирмы. Она начисляется только на амортизируемое имущество. К нему относят основные средства и нематериальные активы, которые:

— принадлежат фирме на праве собственности (за исключением основных средств, требующих госрегистрации);

— используются для извлечения дохода;

— эксплуатируются более 12 месяцев;

— стоят дороже 20 000 руб.

Нематериальный актив не имеет материально-вещественной структуры, но фирма должна иметь документ, подтверждающий исключительное право на него.

Сумма амортизации, которую следует начислять по основным средствам и НМА, зависит как от срока службы амортизируемого имущества, так и от его первоначальной стоимости. Для того чтобы основное средство попало в разряд амортизируемых, необходимо, чтобы его первоначальная стоимость превышала 20 000 руб. (п. 1 ст. 256 НК РФ). Если объект стоит меньше 20 000 руб. тогда на него не начисляется амортизация — его стоимость списывают в налоговом учете единовременно в составе материальных расходов (пп. 3 п. 1 ст. 254 НК РФ). Такое же правило существует и в бухгалтерском учете.

Как в налоговом, так и в бухгалтерском учете первоначальную стоимость основного средства формируют в зависимости от того, как оно было приобретено. В бухгалтерском и налоговом учете первоначальную стоимость купленных основных средств формируют по-разному. А именно — некоторые расходы по правилам бухгалтерского учета включают в их первоначальную стоимость, а по правилам налогового учета — нет. Так, в налоговую стоимость основных средств не включают:

Как вести налоговый учет амортизируемого имущества

Правила налогового учета амортизируемого имущества установлены главой 25 Налогового кодекса РФ. В некоторых случаях положения этой главы предоставляют организациям право выбрать из нескольких возможных вариантов учета один. Так, организация может установить в учетной политике для целей налогообложения:

- метод амортизации основных средств и нематериальных активов (кроме зданий, сооружений, передаточных устройств, входящих в восьмую–десятую амортизационные группы) (п. 1 ст. 259 НК РФ);

- порядок применения «амортизационной премии» – списание не более 10 процентов (30% – в отношении основных средств, входящих в третью–седьмую амортизационные группы) первоначальной стоимости основного средства, а также расходов на его достройку, дооборудование, реконструкцию, модернизацию, техническое перевооружение (п. 9 ст. 258 НК РФ);

- порядок применения повышающих коэффициентов к нормам амортизации основных средств (п. 1 и 2 ст. 259.3 НК РФ);

- применение пониженных норм амортизации (добровольное) (п. 4 ст. 259.3 НК РФ);

- порядок определения нормы амортизации по основным средствам, бывшим в эксплуатации (п. 7 ст. 258 НК РФ).

При составлении учетной политики для целей налогообложения учитывайте, что некоторые из правил можно устанавливать только в отношении всех объектов одновременно, а некоторые – к конкретному перечню объектов по выбору организации. Например, пониженные нормы амортизации могут применяться к объектам, выбранным руководителем.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения налоговых и юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта слева или звоните по телефону доб. 479 (Москва) доб. 122. Это быстро и бесплатно !

Выбранные методы налогового учета амортизируемого имущества применяйте в течение всего налогового периода (года). Изменить налоговый учет амортизируемого имущества в середине года можно, только если изменилось законодательство о налогах и сборах. Такой порядок предусмотрен абзацем 6 статьи 313 Налогового кодекса РФ.

Специфика налогообложения основных средств

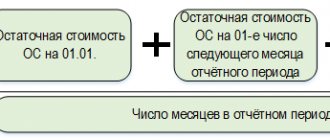

Норма амортизации объекта амортизируемого имущества определяется по формуле 2.2.:

К = (2/n)*100%, (2.2)

где К – норма амортизации в процентах к остаточной стоимости, применяемая к данному объекту амортизируемого имущества.

При этом с месяца, следующего за месяцем, в котором остаточная стоимость объекта амортизируемого имущества достигнет 20% от первоначальной (восстановительной) стоимости этого объекта, амортизация по нему исчисляется в следующем порядке:

— остаточная стоимость объекта амортизируемого имущества в целях начисления амортизации фиксируется как его базовая стоимость для дальнейших расчетов;

— сумма начисленной за один месяц амортизации в отношении данного объекта амортизируемого имущества определяется путем деления базовой стоимости на количество месяцев, оставшихся до истечения срока полезного использования данного объекта. Месяцем, в котором остаточная стоимость фиксируется как базовая, является месяц, следующий за месяцем, в котором остаточная стоимость достигает величины, равной или меньшей 20 % от первоначальной стоимости.

Налоговым кодексом РФ в отдельных случаях предусмотрено применение к установленным нормам амортизации повышающих коэффициентов. При этом повышающие коэффициенты установлены в зависимости от условий использования основных средств и видов налогоплательщиков:

— в условиях агрессивной среды или повышенной сменности;

— основные средства, являющиеся предметов лизинга.29

Под агрессивной средой понимается совокупность природных или искусственных факторов, влияние которых вызывает повышенный износ (старение) основных средств в процессе их эксплуатации.

К работе в агрессивной среде приравнивается нахождение основных средств в контакте с взрывопожароопасной, токсичной или иной агрессивной технологической средой, которая может послужить причиной (источником) инициирования аварийной ситуации.

Если в условиях агрессивной среды и (или) повышенной сменности используется объект основных средств, приобретаемый (передаваемый) по лизингу, то налогоплательщик может применять или коэффициенты, предусмотренные по договору лизинга, или повышающие коэффициенты по условиям эксплуатации объекта такой подход определяется требованием применения коэффициентов по лизингу и по условиям эксплуатации только к основной амортизации.

По легковым автомобилям и пассажирским микроавтобусам, имеющим первоначальную стоимость соответственно более 300000 и 400000 рублей, основная норма амортизации применяется с понижающим коэффициентом 0,5. Использование пониженных норм амортизации допускается только с начала налогового периода и в течение всего налогового периода и должно быть закреплено в учетной политике для целей налогообложения.

Амортизационные отчисления для целей налогообложения включаются в расходы отчетного периода в зависимости от применяемого организацией способа определения доходов и расходов.

При методе начисления амортизация признается в качестве расхода, ежемесячно исходя из суммы начисленной амортизации, рассчитываемой в соответствии с порядком, установленным статьями 259 и 322 Налогового кодекса РФ.

При кассовом методе амортизация также учитывается в качестве расхода в суммах, начисленных за отчетный (налоговый) период. При этом начисление амортизации производится только по оплаченным налогоплательщиком основным средствам.

Величина амортизационных отчислений, исчисленных в соответствии с требованиями главы 25 Налогового Кодекса РФ, отличается от ее величины в бухгалтерском учете в следующих случаях:

— при применении разных способов амортизации;

— вследствие отличий в порядке формирования первоначальной стоимости;

— при наличии в организации основных средств, приобретенных до 1 января 2002 года. По указанным основным средствам в бухгалтерском учете амортизация начисляется в том порядке, который применялся до 1 января 2002 года;

— вследствие единовременного списания в налоговом учете на расходы отчетного периода капитальных вложений в размере не выше 10 % первоначальной стоимости вводимых в эксплуатацию основных средств и расходов, понесенных в случаях достройки, дооборудования, модернизации, технического перевооружения, частичной ликвидации.

Если в налоговом учете не могут использоваться данные бухгалтерского учета, расчет амортизационных отчислений следует вести в специальном регистре налогового учета.

Страницы: ← предыдущаяследующая →

123456789101112131415Смотреть все

Похожие страницы:

Организация налогового учета

Основные требования к налоговому учету амортизируемого имущества приведены в статье 323 Налогового кодекса РФ. Учет доходов и расходов по амортизируемому имуществу ведется пообъектно. Исключение составляет амортизация при применении нелинейного метода.

Система налогового учета, разработанная в организации, должна содержать информацию:

- о первоначальной стоимости имущества;

- о сроке полезного использования;

- о дате приобретения и введения в эксплуатацию;

- об амортизации основных средств (нематериальных активов), начисленной за весь период эксплуатации объектов, – при линейном методе начисления амортизации;

- об амортизации и суммарном балансе каждой амортизационной группы (подгруппы) – при нелинейном методе начисления амортизации;

- об остаточной стоимости объектов амортизируемого имущества при его выбытии из амортизационной группы;

- о реализации (дате, цене реализации и расходах по реализации) и т. д.

Полный перечень сведений, которые должен обеспечивать аналитический учет амортизируемого имущества, приведен в статье 323 Налогового кодекса РФ.

Налоговый кодекс РФ предусматривает два варианта ведения налогового учета:

- использование регистров бухучета;

- использование специально разработанных организацией регистров налогового учета.

Об этом говорится в статье 313 Налогового кодекса РФ.

Налоговые регистры

Если выбранные правила учета амортизируемого имущества в бухгалтерском и налоговом учете совпадают, то организация может формировать данные налогового учета на основе регистров бухучета (абз. 3 ст. 313 НК РФ). Вести отдельные налоговые регистры необязательно. Такое положение объясняется рядом причин. Во-первых, сведения для налогового учета берутся из тех же первичных документов, которые используются для отражения операций в бухучете. Во-вторых, из-за совпадения многих методов и способов оценки в налоговом и бухгалтерском учете составлять отдельные налоговые регистры нецелесообразно. Для расчета налоговой базы можно использовать данные бухучета.

Заполнение регистров

Регистры налогового учета заполняйте в хронологическом порядке. Налоговые регистры можно вести в виде специальных форм: разработочных таблиц, ведомостей, журналов. Делайте это на бумажных (машинных) носителях или в электронном виде.

Ситуация: как отразить в налоговом учете основное средство, которое полностью самортизировано (остаточная стоимость равна нулю), но которое продолжает эксплуатироваться ?

В налоговом учете полностью самортизированный объект основных средств не отражается.

Если основное средство полностью самортизировано, значит, его стоимость полностью учтена в расходах. После того как остаточная стоимость в налоговом учете стала равна нулю, данное основное средство не участвует в формировании расходов для налога на прибыль. Поэтому не отражайте его в налоговом учете, так как объектом налогового учета являются расходы, принимаемые при расчете налога на прибыль (абз. 4 ст. 313 НК РФ).

Отражайте такое объект основных средств только в бухучете, так как контроль наличия активов, в том числе и имущества, обеспечивается именно с помощью бухучета (ст. 2 и 11 Закона от 6 декабря 2011 г. № 402-ФЗ).

Пример составления налогового регистра учета расходов по амортизации основных средств

2 июня организация приобрела компьютер за 60 000 руб. 15 июня основное средство было введено в эксплуатацию. Срок полезного использования компьютера для бухгалтерского и налогового учета – 36 месяцев. Амортизация начисляется линейным методом.

Согласно учетной политике для целей налогообложения при покупке основного средства организация списывает 10 процентов его стоимости в составе амортизационных отчислений. Поэтому амортизация в налоговом учете рассчитывается с первоначальной стоимости, уменьшенной на величину амортизационной премии. Она составляет 54 000 руб. (60 000 руб. – 60 000 руб. × 10%). Амортизационную премию бухгалтер организации учел в месяце начала начисления амортизации по компьютеру, то есть в июле.

Из-за различий в первоначальной стоимости основного средства и применения амортизационной премии месячная сумма амортизации в налоговом и бухгалтерском учете будет разной:

- в бухгалтерском учете – 1667 руб./мес. (60 000 руб. 36 мес.);

- в налоговом учете – 1500 руб./мес. (54 000 руб. 36 мес.).

Начисление амортизации по приобретенному компьютеру для целей налогового учета бухгалтер организации отразил в регистре-расчете амортизации

Как производится учет инвентаризации имущества организации

Учет имущества организации невозможен без проведения инвентаризационных мероприятий, в процессе которых проверяется стоящая на балансе предприятия собственность.

Материальные активы подлежат инвентаризации, будь то малоценные или основные средства. Для этого обязательно создается комиссия, в которую входят материально ответственные лица. Перед началом подготовки годовой отчетности раз в три года нужно проводить инвентаризацию. Разумеется, это делать целесообразно лишь в случае нахождения на балансе предприятия каких-либо основных средств.

Закон «О бухгалтерском учете» от 6 декабря 2011 года N 402-ФЗ декларирует обязанность каждой организации обеспечивать достоверность бухгалтерских сведений по учету имущества компании и ее отчетности. Делать это нужно путем сверки имеющихся данных бухгалтерского учета в предприятии с данными, полученными в результате инвентаризации.

По итогам проведенной инвентаризации в целях наиболее эффективного учета имущества составляется инвентаризационная ведомость, которая содержит все результаты по проверке основных средств. Бухгалтерские данные сверяются с фактическим состоянием и местом нахождения этих ресурсов. Результаты сверки фиксируются в ведомости.

Инвентаризация имеет огромное значение для контроля текущей хозяйственной деятельности предприятия. С ее помощью можно проверять отчетность и отчисления в налоговые органы. По результатам инвентаризационной процедуры можно выявить некоторые излишки, которые следует использовать рационально до конца текущего квартала, оптимизируя расчет с бюджетными фондами.

Читайте материал по теме: Какую налоговую отчетность сдают ИП

Инвентаризация необходима для учета имущества организации, которое включает в себя не только основные средства, принятые на баланс, но и производственные запасы, нематериальные активы, финансовые инвестиции, готовые товары, сырье.

Комиссия по проведению инвентаризации выявляет излишки либо недостатки, определяет виновных лиц, подписывает план сверки. Виновных впоследствии ожидает административное наказание.

Всю сверку условно можно подразделить на три основных этапа. Первый из них, подготовительный, состоит из следующих действий:

- Руководитель организации издает приказ о предстоящей проверке по форме ИНВ-22. Целесообразно обозначить в этом документе сроки проведения этого мероприятия, а также состав комиссии, создаваемой для его организации.

- Список членов комиссии также утверждается руководителем.

- Необходимо определить рамки этой процедуры: что именно проверяется и в какой срок.

- Материально ответственных должностных лиц необходимо ознакомить с изданными подготовительными приказами под роспись.

На втором этапе начинается собственно инвентаризация, которая представляет собой учет имущества предприятия (все ценности, активы, обязательства подсчитываются и заносятся в сверочные описи, для которых разработаны унифицированные формы):

- учет ОС (ИНВ-1);

- опись нематериальных активов (ИНВ-1a);

- опись ТМЦ (ИНВ-3);

- акт инвентаризации отгруженных ТМЦ (ИНВ-4);

- инвентаризация имущества, принятого на ответственное хранение (ИНВ-5);

- опись товара в пути: отправлены, но еще не поступили адресату(ИНВ-6).

- акт учета драгоценных металлов и изделий из них (ИНВ-8);

- опись драгоценных металлов, имеющихся в полуфабрикатах, готовом оборудовании, отдельных деталях, приборах и изделиях (ИНВ-8a);

- акт инвентаризации изделий из драгоценного камня и самих драгоценных камней (ИНВ-9);

- опись неоконченных ремонтных мероприятий (ИНВ-10);

- акт о будущих расходах (ИНВ-11);

- опись наличных денег (ИНВ-15);

- инвентаризация ценных бумаг и бланков строгой отчетности (ИНВ-16);

- акт сверки расчетов с дебиторами и кредиторами (ИНВ-17).

Третий заключительный этап предназначен для составления баланса организации. Когда все имущество описано по факту, можно произвести сверку с номинальными позициями в учетных документах и внести коррективы. Проверить основные средства можно по форме ИНВ-18, а запротоколировать разницу в учете товарно-материальных ценностей – в ведомости по форме ИНВ-19.

Не всегда в недостачах и излишках виноваты конкретные лица. Нередко различия между теоретическим количеством имущества и реально существующим списывают на траты компании.

Если в результате инвентаризации удается найти неучтенные объекты основных средств, их оформляют следующими проводками:

Дебет 01 счета – Кредит счета 91/1 (по первоначальной стоимости).

Дебет 91/2 – Кредит 02 счета (на сумму износа).

Если при проверке выявляется недостача, что тоже бывает нередко, ее отражают следующими проводками:

Дебет 01/2 счета – кредит 01 (по первоначальной стоимости).

Дебет 02 счета – Кредит 01/2 счета (на сумму износа).

Дебет 94 счета – кредит 01/2 (по остаточной стоимости).

Для того чтобы недостачу оформить на конкретное виновное лицо, необходимо основание в виде судебного решения. Оформляется это проводкой Д 73/2-К 94.

Если же просто списать недостаток на убытки предприятия, применяется проводка Д 91/2-К 94

Исправление ошибок

Если в регистре налогового учета обнаружена ошибка, внести исправление вправе только сотрудник, ответственный за ведение регистра. Причем исправление должно быть не только заверено подписью последнего (с указанием даты), но и письменно обосновано.

Такой порядок предусмотрен в статье 314 Налогового кодекса РФ.

Каким способом внести исправления в налоговый регистр, Налоговый кодекс РФ не уточняет. Поэтому сделать это можно, например, путем включения исправительной записи (если регистр сформирован в электронном виде) или вычеркиванием неверной суммы (если регистр составлен на бумаге).