ГК РФ). Поэтому пошлины и иные платежи, уплаченные организацией в соответствии со ст. 15 Евразийской Патентной Конвенции до получения патента, являются расходами, подтверждающими исключительное право на изобретение, и подлежат включению в первоначальную стоимость изобретения. Если вложения в активы отвечают требованиям ПБУ 14/2007 и целеполагание организации в отношении этого актива определены данным направлением, то согласно Плану счетов бухгалтерского учета и инструкции по его применению, утвержденным приказом Минфина России от 31.10.2000 N 94н, информация о затратах в нематериальные активы обобщается на счете 08 «Вложения во внеоборотные активы», на субсчете 08-5 «Приобретение нематериальных активов». При этом следует помнить, что стоимостного критерия отнесения объекта к нематериальным активам ПБУ 14/2007 не предусмотрено.

Учет нематериальных активов (проводки)

- Главная

- Внеоборотные активы

В статье я расскажу, как происходит учет нематериальных активов при их поступлении и выбытии на предприятие. Какие при этом составляются проводки? А также рассмотрим некоторые примеры, облегчающие понимание материала. Что такое нематериальные активы? Нематериальные активы относятся к внеоборотным активом, в отличие от основных средств они не имеют физической формы и являются результатом интеллектуальной деятельности.

В бухучете понятие нематериальных активов подробно рассмотрено в ПБУ 14/2007, это положение регламентирует всю деятельность, связанную с НМА.

Госпошлина за регистрацию юридического лица проводки

В бухгалтерском учете смена государственных регистрационных номеров у автомобиля не отражается. В бухучете подлежит отражению только уплата госпошлины за перерегистрацию автомобиля, она учитывается в составе прочих расходов на счете 91. Как отразить госпошлину в бухгалтерском учете.

Требование участия нотариуса возникает из внутренних правил документооборота компаний. Процедура подготовки документов связана с основной деятельностью организации вне зависимости от полученного результата (реализации контракта). Суммы государственной пошлины списываются по счетам учета расходов основной деятельности. Для включения в состав затрат сумм, уплачиваемых нотариусам, контора должна принадлежать к государственным учреждениям.

Возврат НДФЛ проводки

Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте. Иванову начислена зарплата с учетом премии в размере 30 руб. Иванов имеет право на вычет в размере руб.

.

Как зачесть аванс по НДФЛ иностранца на патенте; ШАГ 1. зачет аванса по НДФЛ, в БУ налог не начисляется, т.е. нет проводки Дт Возврат НДФЛ.

.

Проводки по нма

- В результате выполнения служебных обязанностей или по конкретному заданию работодателя

- От посторонних лиц по заключенному договору на создание.

Проводки при создании нематериальных активов аналогичны предыдущему случаю покупки, только к дополнительным затратам еще можно отнести оплату услуг работников сторонних организаций, участвовавших в создании НМА, оплату труда собственных специалистов, занятых в создании НМА, отчисления на социальный нужды, затраты по содержанию научно-исследовательского оборудования и других основных средств, занятых в создании НМА, а также начисленная амортизация по ним. Финансовые вложения в долговые ценные бумаги 12.3. Финансовые вложения в предоставленные займы 12.4. Финансовые вложения во вклады по договору простого товарищества 12.5. Продажа ценных бумаг 12.6. Резервы под обесценение финансовых вложений 12.7.

Предоставление права на использование нематериальных активов 3.14. Таблица бухгалтерских проводок по учету нематериальных активов. Глава 4. Учет материально-производственных запасов 4.1.

Что такое материально-производственные запасы 4.2. Приобретение материалов за плату. 4.3. Отпуск материалов в производство 4.4.

Как оформить бухгалтерские проводки при работе с самозанятыми

Формируются проводки по расчетам с самозанятыми и использованием счетов учета с поставщиками 60 или 76. В затраты компания вправе включить только те товары (работы, услуги) которые:

- получены;

- оплачены;

- на которые плательщик НПД предоставил чек из приложения «Мой налог».

| Бухгалтерские проводки для расчетов с самозанятым населением | ||

| Операция | Дебет | Кредит |

| Оказаны услуги физлицом — плательщиком НПД | 20, 25, 26, 44 | 60, 76 |

| Поставлены товары физлицом — плательщиком НПД | 41, 10 | 60, 76 |

| Оплачены товары (работы, услуги) безналичным путем | 60, 76 | 51 |

| Оплачены товары (работы, услуги) безналичным путем | 60, 76 | 50 |

Ведение бухучета ИП – обязательно или нет?

Если следовать положениям стат. 6 Закона № 402-ФЗ, обязанность ведения бухгалтерского учета ИП установлена в п. 1. В то же время в этом пункте есть ссылка на нормативные исключения. Что при этом подразумевается? Читаем п. 2 – бухучет вправе не вести ИП при условии ведения по законодательным требованиям учета доходных и расходных операций, налогооблагаемых объектов или показателей (физических). Какие именно данные необходимо учитывать – зависит от используемой в процессе коммерческой деятельности системы налогообложения.

К примеру, бухучет ИП на упрощенке в 2021 году включает составление книги доходов и расходов (КУДиР), а также ежегодное представление в ИФНС декларации по налогу с упрощенки. Дополнительные отчетные формы подаются в контрольные органы при наличии наемного персонала.

Следовательно, в общепринятом смысле обязанности по ведению именно бухгалтерского учета у ИП нет. Предприниматели не обязаны составлять проводки, фиксировать все операции в специальной базе, заполнять балансы. Но для обоснования правильности расчетов уплачиваемых налогов необходимо учитывать доходы, расходы или же физпоказатели, исходя из которых начисляются фискальные платежи. А при наличии соответствующих объектов налогообложения (по земельному, транспортному или имущественному налогам) дополнительно также ведется учет таких активов.

Ведение учёта в 1С при патентной системе налогообложения

Создано 18.05.2020 10:16 Опубликовано 18.05.2020 10:16 Автор: Administrator Эпоха коронавируса затронула все сферы жизнедеятельности, особенно сильно она «прошлась» по малому бизнесу. Сейчас разве что ленивый предприниматель не подсчитывает понесенные убытки. Перед многими руководителями остро встал вопрос о целесообразности продолжении деятельности. И прежде, чем принимать решение о закрытии своего дела, предлагаем рассмотреть переход на патентную систему налогообложения (ПСН). Ведь этот спец.режим, как и налог на профессиональный доход НПД, на данный момент является одним из самых выгодных налоговых режимов, и, возможно, спасет ваш бизнес. Почему? Расскажем об этом далее.

Во-первых, налог на ПСН рассчитывается из базовой доходности, а не реально полученной.

Во-вторых, применение ПСН освобождает от уплаты подоходного налога в части осуществления предпринимательской деятельности, налога на добавленную стоимость и налога на имущество физических лиц.

В-третьих, минимизация количества деклараций – сдавать нужно только декларацию 3-НДФЛ и отчётность по сотрудникам в ПФР, ФСС и ФНС, если таковые имеются.

Но к сожалению, применять ПСН могут только индивидуальные предприниматели, соблюдающие критерии, установленные в статье 346 НК РФ. То есть, количество наёмных работников не должно превышать 15 человек, выручка от реализации товаров, выполнении работ, оказании услуг не должна превышать 60 млн. рублей в год, и предприниматель должен осуществлять только разрешённый вид деятельности, указанный в вышеупомянутой статье.

Также предприниматель имеет право на получение нескольких патентов по разным видам деятельности, в этом случае нужно вести раздельный учёт выручки.

И законодательством не запрещено применять ПСН совместно с иными режимами налогообложения.

При применении ПСН возможно ведение учёта в программных продуктах 1С, при этом важно произвести верную настройку программы и заполнение справочников.

Рассмотрим, как начать ведение учёта предпринимателю, применяющему ПСН в программе 1С: Бухгалтерия ред. 3.0.

При первом входе в программу вам будет предложено выбрать вид организации. В связи с тем, что в данной статье мы разбираем патентную систему, а её могут применять только индивидуальные предприниматели, то выбор следует сделать в пользу ИП.

После нажатия на кнопку «Продолжить» вы перейдёте ко второму шагу настройки – выбору системы налогообложения.

Здесь нужно отметить флагом пункт «Только патент» и указать используете ли вы труд наёмных работников. Если ПСН не является вашей единственной системой налогообложения и вы совмещаете её с иным режимом, то в настройке следует выбрать иную систему, а в дальнейшем, при настройке учётной политики отметить флагом патент.

Далее нажимаем на кнопку «Продолжить» и попадаем в стандартный интерфейс программы.

Следующим шагом нам нужно заполнить реквизиты индивидуального предпринимателя в справочнике «Организации», который находится в разделе «Главное».

Так же, если в программном продукте 1С ранее уже велась деятельность иных предприятий и у вас есть необходимость добавить нового индивидуального предпринимателя на патенте, то добавить его можно в этом же справочнике.

При создании нового предпринимателя из справочника «Организации» вам так же будет предложен список систем налогообложения, из которых следует выбрать «Патент».

Для тех, кто воспользовался первоначальным помощником, программа создала строку в справочнике «Организации» — «Наша организация». Следует выбрать данную строку, кликнув по ней двойным щелчком мыши, а затем заполнить все реквизиты предпринимателя.

После внесения реквизитов, следует их сохранить, нажав на кнопку «Записать и закрыть». Для удобства, на панели окна есть кнопка , нажав на которую вы получите печатную форму реквизитов для отправки своим партнёрам.

Прежде чем приступать к полноценной работе и вводу документов по предпринимательской деятельности, следует заполнить учётную политику. Открыть её можно в разделе «Главное», выбрав пункт «Учётная политика».

Настройка учётной политики для целей бухгалтерского учёта для индивидуальных предпринимателей отличается от той же настройки для предприятий лишь количеством заполняемых пунктов, поэтому подробную статью про настройку учётной политики вы можете прочитать здесь.

Внизу окна «Учётная политика» есть ссылка на настройку учётной политики для целей налогового учёта – «Настройка налогов и отчётов». Так же её можно открыть в разделе «Главное» — «Налоги и отчёты».

Форма окна состоит из закладок: три основные – это система налогообложения, список патентов и настройка страховых взносов, и четырнадцать дополнительных, которые нужно заполнять лишь при необходимости. В основном это настройки печатных форм документов, которые можно изменить при дальнейшей работе с программой.

На вкладке «Патенты» необходимо перейти по ссылке «Список патентов» и при помощи кнопки «Создать» ввести все применяемые вами патенты. Строка «Наименование» не обязана совпадать с точным названием деятельности по патенту, достаточно указать понятное вам название. Номер, дата выдачи, срок действия и остальные необходимые параметры вводятся из данных полученного вами патента.

Если у вас есть несколько патентов, то на каждый из них заполняется отдельное окно.

В окне со списком патентов при помощи кнопки «Заявление» есть возможность введения и дальнейшей распечатки заявлений на получение патента, об утрате права на него или о прекращении деятельности по патенту.

Данный функционал является очень удобным, так как срок патента может составлять от 1 до 12 месяцев в пределах календарного года. Соответственно, по истечении его срока необходимо либо подавать новое заявление, либо переходить на другой режим.

Вернёмся к настройке налогов и отчётов, закрыв окно со списком патентов.

На вкладке «Страховые взносы» часть флагов установлено по умолчанию, так как того требует законодательство.

При применении патентной системы налогообложения индивидуальные предприниматели обязаны уплачивать страховые взносы в ПФР и ФФОМС, а платить взносы в ФСС по временной нетрудоспособности и материнству обязанности нет. Но предприниматель имеет право добровольно вступить в правоотношения по обязательному социальному страхованию, для дальнейшего получения государственных пособий.

После окончания настройки можно начать ведение учёта.

При вводе некоторых операций, например, при вводе документа «Поступление на расчётный счёт» в разделе «Банк и касса» — «Банковские выписки» есть необходимость заполнять вид деятельности по патенту для учёта полученных доходов по каждому из видов деятельности.

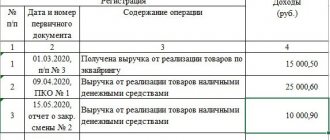

Согласно статье 346.53 НК РФ, налогоплательщики обязаны вести учёт доходов от реализации в книге учёта доходов индивидуального предпринимателя.

В разделе «Отчёты» предусмотрено автоматическое формирование книги доходов по патенту, а также есть помощник заполнения 3-НДФЛ.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Комментарии

0 Ирина Плотникова 14.01.2021 10:37 Татьяна, боюсь, если Вы решите продолжать вести только суммовой учет, без товарного, то в итоге это приведет к некорректному расчету расходов. Об этом мы подробно рассуждали в этой ветке комментариев на форуме учетбеззабот.рф/ …/… Считать вручную себестоимость проданных товаров — то еще «удовольствие». Ошибиться не составит труда, особенно, если есть возвраты, перерасчеты, скидки, доп. расходы, например, доставка. Советую хорошенько подумать, прежде чем оставаться на суммовом учете.

Цитировать

0 Татьяна 13.01.2021 15:02 Здравствуйте!Бы л ЕНВД только. Теперь УСН (Д-Р)-для расчетов с юр.лицами + ПСН -для розницы. Как вести максимально упрощенно, без товарного учета? И как без товарного учета распределять расходы

Цитировать

0 Ирина Плотникова 12.01.2021 20:37 Цитирую Татьяна:

Добрый день. А если основной деятельности на УСН 15%, а патент на дополнительной как все сделать в 1С.

Татьяна, добрый день. Просто указанием в настройках 2 систем налогообложения дело не решится. Поэтому мы подготовим подробную статью на эту тему. Следите за нашими публикациями. Цитировать

0 Татьяна 12.01.2021 13:01 Добрый день. А если основной деятельности на УСН 15%, а патент на дополнительной как все сделать в 1С.

Цитировать

0 Татьяна 29.05.2020 14:26 Цитирую Алина Календжан:

Цитирую Татьяна: добрый день! Подскажите где в НК указана информация про декларацию 3 НДФЛ на патенте? «В-третьих, минимизация количества деклараций – сдавать нужно только декларацию 3-НДФЛ и отчётность по сотрудникам в ПФР, ФСС и ФНС, если таковые имеются.»

Добрый день. Пунктом 5 статьи 227 главы 23 Кодекса установлено, что физические лица, зарегистрированные в качестве ИП, обязаны представить в налоговый орган по месту своего учета (т.е. месту жительства) декларацию по НДФЛ. При этом если дохода в отчетном периоде не было получено, то есть обязанность подавать нулевую декларацию 3-НДФЛ, о чем свидетельствуют: письмо Минфина России от 23.07.2008 № 03-04-05-01/271, письмо ФНС России от 21.03.2008 № 04-2-02/[email protected], Определение Конституционного суда от 11.07.2006 № 265-О, информационное письмо Президиума ФАС РФ от 17.03.2003 № 71. Добрый день!Ну вы имеете ввиду, что патент как доп система идет, а не основная. Если у ИП будет просто открытая упращенка, то он сдаст пустую УСН и нет необходимости подавать 3НДФЛ. Как тогда быть, если УСН нет и человек автоматом находится на ОСНО? Тогда наверное в дополнении к 3НДФЛ есть необходимость сдавать ежеквартально ф85(единая упращеная декларация)при нулевых показателях? Цитировать

0 Алина Календжан 27.05.2020 12:33 Цитирую Татьяна:

добрый день! Подскажите где в НК указана информация про декларацию 3 НДФЛ на патенте? «В-третьих, минимизация количества деклараций – сдавать нужно только декларацию 3-НДФЛ и отчётность по сотрудникам в ПФР, ФСС и ФНС, если таковые имеются.»

Добрый день. Пунктом 5 статьи 227 главы 23 Кодекса установлено, что физические лица, зарегистрирован ные в качестве ИП, обязаны представить в налоговый орган по месту своего учета (т.е. месту жительства) декларацию по НДФЛ. При этом если дохода в отчетном периоде не было получено, то есть обязанность подавать нулевую декларацию 3-НДФЛ, о чем свидетельствуют : письмо Минфина России от 23.07.2008 № 03-04-05-01/271 , письмо ФНС России от 21.03.2008 № 04-2-02/[email protected], Определение Конституционног о суда от 11.07.2006 № 265-О, информационное письмо Президиума ФАС РФ от 17.03.2003 № 71. Цитировать

0 Татьяна 26.05.2020 21:43 добрый день! Подскажите где в НК указана информация про декларацию 3 НДФЛ на патенте? «В-третьих, минимизация количества деклараций – сдавать нужно только декларацию 3-НДФЛ и отчётность по сотрудникам в ПФР, ФСС и ФНС, если таковые имеются.»

Цитировать

Обновить список комментариев

JComments

Как вести бухучет ИП

Бухучет деятельности предпринимателей ведется в упрощенном виде. Безусловно, если ИП считает целесообразным организовать полноценное ведение учета, он вправе это сделать. На сегодня существует множество компьютерных программ, разработанных для ИП и настроенных на применение определенного налогового режима. Автоматизация операций поможет руководителю контролировать движение денежных средств, активов компании; понимать структуру дебиторских и кредиторских долгов; эффективнее управлять бизнесом.

Из сказанного можно сделать вывод, что ведение бухучета является не обязанностью предпринимателя, а правом. Равно как и выбор способа организации учета – упрощенным способом или в полном объеме.

Согласно п. 4 стат. 6 Закона № 402-ФЗ, как субъект малого предпринимательства, ИП может применять упрощенные методики бухучета, включая способы заполнения финансовой отчетности. К примеру, при закупке для деятельности ТМЦ допускается составление прямых проводок:

- Д 10 К 51 – отражена оплата приобретенных у поставщика материалов. Вместо традиционной проводки Д 60 К 51 с одновременной оплатой при получении Д 10 К 60.

Это интересно: Как проверить патент оплачен или нет

Кроме того, предприниматели могут сократить в рабочем плане счетов число применяемых затратных счетов. Вместо отражения затрат на сч. 23, 25, 26 допускается использование только сч. 20. А при учете товаров и готовой продукции на счетах 41, 43 – одного сч. 41 и т.д. Применять принципы двойной записи или нет – ИП решает самостоятельно. Порядок ведения учета рекомендуется закрепить в учетной политике.

Обратите внимание! Подробные разъяснения по организации и последующему ведению упрощенного учета приведены в типовых рекомендациях Минфина (Приказ № 64н от 21.12.98 г. и Информация № ПЗ-3/2015) и ИПБ (Протокол № 4/13 от 25.04.13 г.).

Как получить чек от самозанятого

Расчеты с плательщиками НПД организации вправе производить наличным и безналичным путем. Как провести оплату самозанятому в 1С? При безналичной оплате сформируйте платежное поручение. При оплате наличными денежными средствами заполните РКО.

Для включения в расходы затрат на приобретение товаров (работ, услуг) у налогоплательщика НПД необходимо наличие чека, сформированного физлицом в мобильном приложении «Мой налог». Обязательно включите условие о его предоставлении в договор:

Выплачивая денежные средства физлицу — плательщику НПД, организация вправе проверить актуальность его статуса на специальном сервисе ФНС. Это поможет избежать штрафных санкций контролирующих органов.

Бухгалтерский учет ИП на УСН

Ведение бухгалтерского учета ИП на УСН предусматривает обязанность по заполнению книги КУДиР (бланк по Приказу Минфина России № 135н от 22.10.12 г.) и составление оправдательных первичных документов на хозоперации. Какие сведения отражать в первичке и для чего нужны эти формы?

Согласно требованиям стат. 9 Закона № 402-ФЗ все совершаемые хозяйственные факты должны оформляться соответствующими бухгалтерскими документами. Разработать формы первички ИП вправе самостоятельно. При этом обязательно включить в документы необходимые реквизиты. Перечень последних приведен в стат. 9. Эта норма касается как доходов предпринимателя на УСН, так и расходов. В процессе расчета налога запрещено учитывать в облагаемой базе неподтвержденные первичными документами суммы.

Следовательно, бухучет ИП на упрощенке в полном объеме вести не требуется, если заполняется КУДиР. А что делать с кассовой книгой? Если ведется книга доходов и расходов, заполнение кассовой книги не обязательно. Вместе с тем предприниматели вправе по своему усмотрению организовать бухучет в фирме – в полном объеме (чревато ростом издержек) или по упрощенной методике (без использования двойной записи, регистров учета и т.д.).

Бухучет ИП на ЕНВД

Если деятельность ИП на ЕНВД, бухгалтерский учет осуществляется согласно требованиям подп. 1 п. 2 стат. 6 Закона № 402-ФЗ. В частности, здесь сказано, что при отражении учетных операций по законодательным нормам ведение отдельного бухучета не требуется. Но какие данные должен контролировать ИП на вмененке?

Для понимания сути вопроса следует вспомнить, что расчет налога при ЕНВД осуществляется из базовой доходности, установленной на законодательном уровне, и числа физических показателей. Вид показателя зависит от хоздеятельности предпринимателя: при торговле это может быть площадь зала, оказании услуг перевозок – количество автотранспортных средств и т.п. А значит, ИП на вмененном спецрежиме должны ежеквартально контролировать количество своих физических показателей и вносить корректировки в расчеты при изменении значения.

Это интересно: Договор с узбеками с патентом образец

lic-r.ru

Затем на закладке «УСН» выбираем добавленный патент в строку «Основной порядок отражения авансов от покупателя для целей налогообложения».

После проведенной настройки в документах реализации и поступления денежных средств можно будет выбирать указанный патент.

После проведенной настройки в документах реализации и поступления денежных средств можно будет выбирать указанный патент.

Про настройку ип на основе патента в 1С Бухгалтерия 8 ред. 3 читайте здесь. Понравилась статья? Поделитесь в соц. сетях Для ип на основе патента в 2013 году предложена отдельная система налогообложения, регулируемая главой 26.5 Налогового кодекса Российской Федерации.Виды деятельности, которые могут быть переведены на патент, указаны в в п.2 статьи 346.43 НК РФ.

Нап… . Второе обязательство, которое возникает у предпринимателя – это правильное отражение фактов хозяйственной деятельности в разрезе патентов. Ведь от этого зависит корректное формирование налоговой базы, а значит, и размера самого налога. Внимание Таким образом,

Бухучет ИП на патенте

Патентная система налогообложения – прерогатива исключительно предпринимателей. Юрлица использовать в своей деятельности ПСН не вправе. Ведение бухгалтерского учета ИП на патенте предусматривает обязательное составление книги доходов (бланк по Приказу Минфина России № 135н от 22.10.12 г.). Здесь отражаются все операции за соответствующий налоговый период.

Книга открывается на календарный год заново. Если ИП занимается несколькими видами хоздятельности, на каждый следует заполнять отдельный экземпляр КУД. Заверение в ИФНС не является необходимостью. Более никакие налоговые отчеты составлять или сдавать в инспекцию не требуется. Однако, когда предприниматель заключает трудовые договора с наемными специалистами, следует обеспечить заполнение отчетности по зарплатным налогам и взносам.

Нюансы определения доходов

Доходы ИП уменьшаются, если ему приходится возвращать ранее полученные авансы. Уменьшение происходит в том налоговом периоде, когда произведен возврат.

Доходы, выраженные в иностранной валюте, следует учитывать в совокупности с доходами, выраженными в рублях. При этом доходы, выраженные в иностранной валюте, пересчитываются в рубли по официальному курсу Банка России, установленному на дату получения доходов.

Доходы в виде курсовой разницы от продажи валюты, являющиеся внереализационными доходами, не учитывается при ПСН.

Доходы, полученные в натуральной форме, учитывают по рыночным ценам. Их определяют с учетом положений статьи 105.3 Налогового кодекса.

Суммы возмещения убытков (ущерба, упущенной выгоды), неустоек (штрафов, пени), а также компенсации при расторжении договора, также являются доходами, полученными в рамках деятельности, в отношении которой применяется ПСН. На это указал Минфин в письме от 16 декабря 2013 г. № 03-11-09/55209.