Отчетность работодателя

Ольга Якушина

Налоговый эксперт-журналист

Актуально на 29 мая 2019

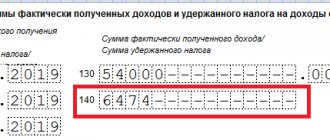

Строка 130 в отчетной форме 6-НДФЛ носит название «Сумма фактически полученного дохода». Главный вопрос, который возникает у всех, кто составляет эту отчетность: какие данные нужно включить в эту строку — суммы, начисленные физическому лицу или фактически выплаченные? Разберемся, что хотят видеть налоговики в форме 6-НДФЛ.

Какие сведения содержат строки 130 и 140 декларации 6-НДФЛ

В строках 130 и 140 раздела 2 формы 6-НДФЛ фиксируют сведения об общем объёме доходов работников фирмы. При этом сумма без учёта удержанных налогов помещается в строке 130, а весь вычтенный из этого дохода налог заносится в строку 140.

В процессе составления отчётности необходимо помнить о том, что сумма дохода сотрудников за месяц, проставленная в строке 130, будет соответствовать сумме реально начисленного дохода только в том случае, если она полностью не облагается налогом. Подробнее этот момент разъясняется в Письме ФНС России от 15.12.2016 № БС-4–11/[email protected]

Отражение компенсации отпуска при увольнении сотрудника

Согласно Трудовому кодексу РФ, уволенные граждане вправе рассчитывать на денежную компенсацию за те отпуска, которыми они не воспользовались. Подобная выплата облагается НДФЛ в общем порядке.

Особенности фиксации данных в форме 6-НДФЛ:

- в строке 100 «Дата фактического получения дохода» указывается дата выплаты компенсации за отпуск;

- в строке 110 отражается дата удержания налога, в данном случае она совпадает с датой выплаты компенсации.

Дни удержания налога и выплаты компенсации за неиспользованный отпуск будут совпадать

Рабочий день, следующий за днём выплаты дохода, будет считаться датой перечисления НДФЛ по компенсации при увольнении.

Руководство может рассчитаться с бывшим трудоустроенным ещё до его увольнения, т. е. заранее осуществить выплату, которая компенсирует ему неиспользованный отпуск. В этом случае и подоходный налог удерживается до момента увольнения работника. Сам расчёт производится в день его увольнения, т. е. сотрудник вправе воспользоваться перед увольнением оставшимися днями отдыха, а затем покинуть место работы. Тогда день увольнения совпадёт с днём отпуска. В данном случае компенсация неиспользованного отдыха не выплачивается и не отражается в декларации 6-НДФЛ.

Видео: отпускные в 6-НДФЛ

Правила заполнения строк 130 и 140

Следует иметь в виду, что строка 130 — это часть информационных блоков второго раздела формы 6-НДФЛ. Для того чтобы полностью разобраться в правилах расчёта налога на доходы физических лиц и порядке отражения информации в строках 130 и 140, следует обратиться к приказу ФНС РФ № ММВ-7–11/[email protected]

Порядок заполнения строки 130

В поименованном выше приказе представляется подробный порядок внесения данных в строки, а также уточняется, что в строку 130 вносят весь полученный работником доход (до вычета НДФЛ из него). Этот доход выплачивается в день, зафиксированный в строке 100.

Налоговый агент должен вносить в строку 130 обобщённую сумму полученных доходов без вычета удержанного налога

Строка 130, предназначенная для отражения доходов физических лиц, таит в себе ряд сложностей для бухгалтеров при внесении в неё данных. Дело в том, что каждая присутствующая в 6-НДФЛ строка 130 создана с помощью машиночитаемого кода, причём для отражения суммарного дохода сотрудников имеется всего 17 ячеек, в которые должны вноситься показатели в рублях и копейках. Поэтому у крупных компаний может возникнуть ситуация, при которой имеющихся ячеек для отражения суммарного дохода окажется недостаточно.

Строка 130, как и любая присутствующая в 6-НДФЛ строка, закодирована и предназначена для отражения особой информации

Данные для строки 140

Строка 140 второго раздела указывает размер удержанного налога с любой выплаты, существующей в отчёте. Эта строка тоже входит в информационные блоки второго раздела формы 6-НДФЛ с нумерацией от 100 до 140. Чтобы не было путаницы, информация туда должна размещаться в правильной последовательности:

- сначала в строке 100 указывается день получения физлицами доходной выплаты от предприятия (с учётом норм ст. 223 НК РФ);

- затем в строке 130 показывается фактический размер выплаты, полученной в день, указанный по строке 100 (полностью, вместе с НДФЛ);

- далее в строке 110 проставляется день, когда с выплаты, информация по которой внесена в строку 100 и строку 130, должен быть удержан НДФЛ (сообразуясь с требованиями ст. 226 НК РФ);

- после этого в строке 140 необходимо указать размер налога, удержанного с выплаты, по которой заполняется блок;

- в заключение в строке 120 отчёта отражается день, не позднее которого НДФЛ, показанный по строке 140, должен быть перечислен в бюджет.

Получается, что данные строки 140 взаимосвязаны с данными других строк.

Отражение разных видов доходов

В процессе работы нередко возникают ситуации, когда сотрудник получает одновременно разные виды дохода — это может быть:

- выдача части зарплаты;

- оплата больничного листа.

Тогда удержанный с них налог перечисляется в разные даты. В таких случаях информация о событиях вносится в строки 100–140 по отдельности.

Известно, что документ 6-НДФЛ оформляют по принципу нарастающего итога, однако некоторые сведения отчёта должны учитывать данные за предыдущие кварталы. Нужно иметь в виду, что это правило распространяется только на раздел 1 отчёта. Раздел 2 содержит в себе суммы выплат работникам, проходившие исключительно в предыдущие три месяца работы.

Строки 140 в форме 6-НДФЛ оформляют как суммы дохода и выплаты, проходившие только в предыдущий квартал

Какие данные указывать, если налог с выплаты не удерживался

Согласно комментариям ФНС, изложенным в Письме от 01.08.2016 № БС-4–11/[email protected], следует учитывать отсутствие прямого факта удержания налога. Если его не было, по этим выплатам во втором разделе по строке 140 фиксируется 0.

Однако на практике нередко возникает ситуация, когда нужно отразить и частично необлагаемые доходы — такие, как материальная помощь, превышающая 4 000 руб., или, например, суточные, превышающие установленные нормативы.

В этом случае в строку 020 нужно внести данные по общей сумме начисленных доходов. Далее:

- в строке 030 проставляется необлагаемая часть доходов;

- в строке 130 фиксируется вся полученная работником сумма (включая исчисленный налог);

- в строке 140 отражается сумма НДФЛ, удержанного с облагаемой части доходов.

Кто имеет право на вычет

Получить у работодателя вычет до истечения налогового периода можно (п.8 ст.220 НК):

- на строительство, приобретение жилья (или доли в нем) и земельного участка для ИЖС;

- на уплаченные проценты по займам, кредитам на покупку нового жилья или участка земли.

По другим видам налоговые агенты-работодатели имущественные вычеты не предоставляют.

Что нужно для вычета

Для получения имущественного вычета работнику необходимо:

- взять в ИФНС уведомление, подтверждающее право на вычет, в котором указана его сумма;

- написать заявление работодателю, приложив к нему полученный документ из налоговой инспекции.

Начиная с месяца подачи заявления, работодатель будет предоставлять вычет по начисляемым доходам до конца года, или пока вычет не будет полностью израсходован. Если у сотрудника, подавшего заявление, есть право на стандартные вычеты (на детей, к примеру), то сначала нужно учесть стандартные, а только затем имущественный вычеты.

Особенности проверки правильности заполнения

Проверить правильность заполнения отчёта проще всего по специальной методике ФНС России, которая в Письме от 10 марта 2016 г. № БС-4–11/[email protected] уточнила обновлённые контрольные соотношения.

Соотношения больше не требуют равенства между суммой налога из раздела 2 с суммой налога из раздела 1. Теперь получается, что сумма всех строк 140 раздела 2 необязательно должна совпадать со строкой 70 раздела 1.

Хотя до недавнего времени считалось, что общая сумма строк 140, отражающая размер удержанного налога, должна быть равна сумме строки 070 из предыдущего раздела. И если показатели не совпадали — это признавалось нарушением.

Видео: об особенностях заполнения формы 6-НДФЛ

https://youtube.com/watch?v=Veox_B0rgbE

Подготовка и сдача расчёта 6-НДФЛ — сложное и ответственное дело. В случае даже самой небольшой неточности может возникнуть вполне реальный интерес к процессу исчисления и удержания НДФЛ в компании со стороны надзорных органов. Чтобы миновать подобных неприятностей, нужно соблюдать все правила заполнения отчёта.

- Автор: ozakone

- Распечатать

Оцените статью:

- 5

- 4

- 3

- 2

- 1

(0 голосов, среднее: 0 из 5)

Поделитесь с друзьями!

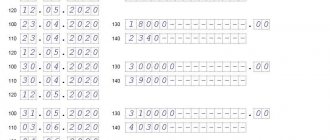

Образец заполнения при выплате зарплаты за предшествующие увольнению месяцы

Если до дня расторжения трудового договора работник еще не успел получить заработную плату за предшествовавший месяцу окончания работы период, то выплачивают ее в последний день работы. Для заработной платы пунктом 2 статьи 223 НК РФ установлено, что фактической датой получения дохода признается последний день месяца, за который она начислена.

Соответственно, налоговый агент заполняет два блока в разделе 2.

Дополним пример условием, что работнику выплачена 12.05.2020 зарплата не только за май, но и за апрель в размере 20 000 руб.

В этом случае организация заполнит в разделе 2 два блока:

- в первом блоке отражают зарплату за апрель;

- во втором — окончательный расчет.

6-НДФЛ при увольнении сотрудника в середине месяца с выплатой зарплаты за прошлый месяц

Несколько сотрудников уволились в первом квартале

В марте уволились несколько работников, доходы которых компания отразила в расчёте 6-НДФЛ за первый квартал.

Раздел 1 расчёта компания заполняет нарастающим итогом (п. 3.1 Порядка, утв. приказом ФНС России от 14.10.15 № ММВ-7-11/[email protected]). В том числе строку 060, где считает количество «физиков», которые получили доход в отчётном периоде. Поэтому даже если работники уволились в прошлом квартале и больше не получали доходов, их нужно посчитать в строке 060 расчёта за полугодие.

На примере

В расчёте за первый квартал компания отразила доходы 15 «физиков». В строке 020 записала 600 000 руб., в строке 040 и 070 исчисленный и удержанный НДФЛ с этой суммы — 78 000 руб. (600 000 руб. × 13%). В конце первого квартала 5 сотрудников уволились и больше не получали доходов от компании. За апрель, май и июнь компания выплачивала доходы 10 оставшимся сотрудникам — 450 000 руб., исчислила и удержала НДФЛ — 58 500 руб. (450 000 руб. × 13%).

Доходы и НДФЛ компания отразила нарастающим итогом. В строке 020 — 1 050 000 руб. (600 000 + 450 000), в строках 040 и 070 — 136 500 руб. (78 000 + 58 500). В строке 060 компания посчитала всех «физиков», которым начисляла и выплачивала доходы в течение полугодия. В первом квартале доходы получили 15 работников, во втором 10 сотрудников из этих же 15 человек. Второй раз «физиков» компания не учитывала, но отразила в расчёте уволенных. Раздел 1 расчёта компания заполнила, как в образце 91.

Образец 91. Как отразить в расчёте уволенных сотрудников:

Наверх

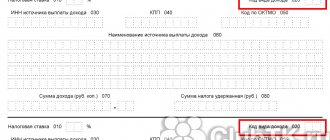

Отражаем выплату дивидендов

Еще один сложный момент, о котором мы расскажем, — это то, как отразить в 6-НДФЛ выплату дивидендов. Их необходимо отразить обособленно в разделе 1. Ставка для резидентов установлена 13 %, поэтому дивиденды, выплаченные им, отражаются в одном блоке с начислениями сотрудникам. Но выделяются в строке 025 раздела 1.

Ставка для нерезидентов установлена в размере 15 %. Если учредитель — нерезидент, то по дивидендам необходимо заполнить еще и раздел 1.

Порядок удержания подоходного налога для дивидендов не имеет особенностей: удержать его необходимо в день выплаты, а перечислить — не позднее следующего рабочего дня.

Используя условия первого примера, дополним его: 25 мая выплачены дивиденды учредителю-резиденту в размере 100 000 руб.

Для чего придумали НДФЛ-6?

Налогоплательщик обязан представлять в ФНС расчет начисленного и перечисленного в бюджет НДФЛ ф.-6. Такое обязательство возникло у него с 1 января 2021 г. в качестве дополнения к уже действующей на тот момент форме НДФЛ-2, сдающейся не позднее конца первого квартала каждого года. В отличие от этой формы НДФЛ-6 необходимо сдавать ежеквартально. Таким образом обеспечивается усиленный контроль со стороны налоговых органов за правильностью расчета, своевременностью уплаты подоходного налога налогоплательщиками.

Часто задаваемые вопросы

При увольнении работника ему выплачивается компенсация за неиспользованный отпуск и зарплата. Нужно отражать в 6-НДФЛ сведения из этих выплат раздельно?

Если заработная плата и компенсация по отпуску выдаются единоразово и вместе, то, чтобы отчитаться, целесообразность в разбитии этих сумм отпадает. Работодатель обязан законом произвести полную выплату увольняющемуся лицу. А если зарплатная и компенсационная расчетные части выплачиваются вместе, то перевод в счет налоговой также проводится одним днем.

Как сформулировать в 6-НДФЛ уплату пособия по нетрудоспособности гражданина (по болезни) 4 апрелем за январь?

Так как пособие выплачено полностью во 2 квартале, то возмещенную по больничному листу сумму не рекомендуется указывать в расчетах за 1 квартал. Данную информацию нужно отражать при годовой отчетности в строках 020, 040.

Юридическое лицо арендует по договору у одного из сотрудников рабочее помещение. Арендная плата на баланс поступает ежемесячно, а возмещается она единожды за квартал до 20 числа идущего за кварталом месяца. Как отобразить такую ситуацию в отчете 6-НДФЛ?

Вне зависимости от периодичности произведения начислений по погашению аренды, доход сотрудник получает 1 раз за квартал. И денежные отчисления, поступающие на его счет, нужно прописывать согласно их фактической выдаче. То есть, например, за период с апреля по июнь необходимо выводить в отчете платежи за полгода. В дальнейших периодах по аналогии:

- стр. 100 – 20.06;

- стр. 110 – 20.06;

- стр. 120 – 21.06 (трудовой день, идущий за оплатой – в нем изъятые средства поступят в бюджет по НДФЛ);

- стр. 130 – размер ежеквартального платежа по аренде;

- стр. 140 – поквартальный налоговый вычет.

Как правильно оформляется 2 раздел 6-НДФЛ?

В 1 раздел отчета записывается итоговая информация согласно установленному периоду отчетности. Во 2 разделе указываются проводки последнего квартала отчитываемого года. В нем определяются:

- стр. 100 – дата поступления денег налогоплательщику (к примеру, по авансовому платежу — это 20 число учетного месяца);

- стр. 110 – день выемки государственной пошлины НДФЛ;

- стр. 120 – дата перевода налоговых средств государству (следующая за их номинальным получением сотрудником);

- стр. 130 – совокупность «грязной» прибыли (суммарно налоговой долей);

- стр. 140 – размер налогового взноса.

Как корректней провести по 6-НДФЛ пособие сотрудника по выходу из организации, если оно больше на 7000 рублей, чем трехкратный показатель средней зарплаты?

Превышающая порог сумма обязательно протоколируется в обоих разделах. Причем указывается только разница между допустимым максимумом и выданными средствами – 7000 руб. Необходимое по ним заносится в стр. 070, 140 (государству передается 910 рублей). В стр. 100, 110, 120 стандартно вносятся даты по операциям.

Наполнение информации для ФНС по увольняемым кадрам в 6-НДФЛ максимально упрощено. В бланках сосредоточены только необходимые поля, оставлено достаточно места для внесения нужных данных. А возможность оптимизировать подготовку отчетности через программы 1С позволяет бухгалтерам ощутимо сократить объемы рутинной работы.

Кому и когда заполнять и куда сдавать

Сдавать 6-НДФЛ необходимо лицам, которые определены в соответствии с НК РФ налоговыми агентами:

- юридические – фабрики, фирмы, заводы, пр.;

- ИП;

- вневедомственные нотариусы, адвокаты;

- иные лица, ведущие частную предпринимательскую деятельность.

В отчет вносятся данные, совокупные всем доходам за установленный период. К ним также причисляется оплата труда работникам суммарно с дивидендами и поощрениями, предоставление которых должно фиксироваться гражданским договором найма или получения разовых услуг.

Доходы с продажи личного (внеоборотного) имущества налогообложению не подлежат.

Отчет по 6-НДФЛ составляется и передается налоговикам до крайнего числа месяца после отчетного квартала, 2-НДФЛ – до начала апреля года, сменяющего учетный. Физическое лицо отчитывается на месте проживания, юридическое – в регионе регистрации.

НК РФ предусматривает ряд исключений, как передача документации через почту или онлайн-отчет, если иной вариант для налогоплательщика недоступен.

Особое внимание также требуется уделять передаче отчета контролирующему органу. Способы подачи 6-НДФЛ на 2021 год:

- Заполнение формы письменно/на ПК. После она сдается лицом (полномочным представителем) лично или заказным письмом Почтой России.

- Формирование данных в ПК и отправка через личный кабинет с применением электронной подписи. Большинство плательщиков применяют способ из-за удобства, но для юридических лиц со штатом более 25 человек он является обязательным и единственным.