Когда последний раз обновлялись КБК по страховым взносам

С 2021 года основная часть страховых взносов (кроме платежей на страхование от несчастных случаев) начала подчиняться положениям НК РФ и стала объектом контроля со стороны налоговых органов. В результате этих изменений в большинстве аспектов страховые взносы оказались приравненными к налоговым платежам и, в частности, получили новые, бюджетные КБК.

Наличие ситуации, когда после 2021 года может осуществляться перечисление в бюджет взносов, начисленных по старым правилам, потребовало введения для таких платежей особых, дополнительных к основным, переходных КБК.

В результате этого с 2021 года для страховых взносов, курируемых ФНС, действуют 2 варианта КБК: за периоды до 31 декабря 2021 года и за периоды после января 2021 года. При этом коды для взносов на страхование от несчастных случаев, оставшихся под контролем ФСС, не изменились.

С 23.04.2018 Минфин ввел новые КБК для пеней и штрафов по доптарифам страхвзносов, уплачиваемых за работников, имеющих право на досрочную пенсию. КБК стали делиться не по периодам: до 2017 года и после – как раньше, а по результатам спецоценки труда.

С января 2021 года значения КБК определялись согласно приказу Минфина от 08.06.2018 № 132н. Данные изменения коснулись в т. ч. кодов для пеней и штрафов по страхвзносам по дополнительным тарифам. Если в 2021 году КБК по пеням и штрафам зависели от того проведена ли спецоценка или нет, то в начале 2021 года такой градации не было. Все платежи вносились на КБК, который установлен для списка в целом.

Однако с 14.04.2019 пеням и штрафам за взносы по доптарифам Минфин вернул КБК 2021 года.

В 2021 году перечень КБК определяется новым приказом Минфина от 29.11.2019 № 207н, но КБК по взносам он не изменил. Какие КБК поменялись, узнайте здесь.

Таким образом, последнее обновление КБК по страховым взносам имеет место с 14.04.2019. Больше пока ничего не менялось, и эти же КБК будут действовать в 2021 году (приказ Минфина от 08.06.2020 № 99н).

Какие КБК для ФФОМС по взносам установлены в 2021–2021 годах

Взносы в ФФОМС, так же как и взносы в ПФР, уплачивают:

- ИП — за себя;

- ИП и юрлица — за наемных сотрудников.

Взносы для ИП в ФФОМС за себя уплачиваются с использованием КБК 18210202103081013160 (если относятся к периоду с 2021 года) и КБК 18210202103081011160 (если связаны с периодом до 2021 года).

За наемных сотрудников ИП и юрлица должны уплачивать взносы в ФФОМС при использовании КБК 18210202101081013160 (для платежей, начисленных с 2021 года) и КБК 18210202101081011160 (для начислений, сделанных до 2021 года).

Какие КБК по страховым взносам установлены для ФСС в 2021–2021 годах

Платежи в ФСС классифицируются на 2 типа:

- уплачиваемые в счет страхования по больничным и декретным;

- уплачиваемые в счет страхования при несчастных случаях и профессиональных заболеваниях.

ИП, работающие без наемных сотрудников, в ФСС ничего не перечисляют.

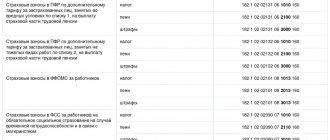

ИП и юрлица, работающие с наемным персоналом, перечисляют за них платежи:

- в счет страхования по больничным и декретным — с использованием КБК 18210202090071010160 (если речь идет о начислениях, сделанных с 2017 года) и КБК 18210202090071000160 (если начисления сделаны до 2017 года) – взносы администрирует ФНС;

- в счет страхования при несчастных случаях и профессиональных заболеваниях — в размере, определяемом с учетом класса профессионального риска по виду хозяйственной деятельности, с использованием КБК 393 1 0200 160 — взносы перечисляются напрямую в ФСС.

ИП и юрлица, заключающие с физлицами гражданско-правовые договоры подряда, уплачивают взносы только второго типа, при условии что данное обязательство прописывается в соответствующих договорах.

КБК 18210202140060000160

Как расшифровывается в 2021 году КБК 18210202140060000160. Платеж по какому налогу скрывается за этой расшифровкой. Порядок применения этого кода бюджетной классификации.

Юридические и физические лица регулярно сталкиваются с кодами бюджетной классификации, сокращенно КБК, когда необходимо внести в бюджет тот или иной платеж. Это могут быть налоги, взносы, пошлины, проценты по ним, а также штрафы, пени, доплаты и прочие платежи.

Как правило, код налога отличается от шифров пени и штрафов по нему всего двумя цифрами. В этой связи очень удобно использовать шаблоны по тому или иному сбору.

Таким шаблоном является КБК 18210202140060000160. Он расшифровывается, как код для ИП без каких-либо сотрудников, для перечислений взносов на обязательное пенсионное страхование за себя по фиксированному тарифу и иных платежей по этому взносу.

Пользоваться шаблоном не сложно. Главное помнить, что изменяемая часть у него это 14-17 разряд. Подставляя туда нужную комбинацию чисел, можно сделать любой платеж по ОПС.

Например, если ИП хочет внести в бюджет сумму взноса, там 14-17 разряд преобразуется в число 1110. Если речь идет о пени по взносу ОПС – 2110, а если нужно уплатить штраф, то – 3010.

Главное не перепутать, тогда деньги точно дойдут по адресу.

КБК 18210202140061200160 в 2021 году для ИП

Статья раскрывает тему КБК 18210202140061200160 для уплаты ИП страховых взносов на ОПС до 2021 года, а также в 2021 и 2021 году. В тексте приведена для ИП расшифровка КБК 18210202140061200160 для 2021 г.

Проанализируем, какой налог индивидуальные предприниматели смогут уплатить под КБК 18210202140061200160 в 2021 и 2021 г., и какое наименование платежа при этом следует указать.

В определении области применения в 2021 и 2021 г. КБК 18210202140061200160 поможет расшифровка кода, которая подскажет, какой налог и за какой период ИП сможет оплатить под этим КБК.

Другие КБК из этой категории:

| 18210202140061100160 | Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии (исчисленные с суммы дохода плательщика, не превышающие предельной величины дохода, установленной статьей 14 Федерального закона от 24 июля 2009 года № 212-ФЗ “О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования” за периоды, истекшие до 1 января 2021 года) |

| 18210202140061200160 | Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии (исчисленные с суммы дохода плательщика, полученной сверх предельной величины дохода, установленной статьей 14 Федерального закона от 24 июля 2009 года № 212-ФЗ “О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования” за периоды, истекшие до 1 января 2021 года) |

| 18210202140062100160 | Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии (пени по соответствующему платежу за расчетные периоды, истекшие до 1 января 2017 года) |

| 18210202140062200160 | Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии (проценты по соответствующему платежу за расчетные периоды, истекшие до 1 января 2017 года) |

| 18210202140063000160 | Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации за расчетные периоды, истекшие до 1 января 2021 года)”; |

| 18210202140061110160 | Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному, за расчетные периоды начиная с 1 января 2017 года) |

| 18210202140062110160 | Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии (пени по соответствующему платежу за расчетные периоды, начиная с 1 января 2017 года) |

| 18210202140062210160 | Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии (проценты по соответствующему платежу за расчетные периоды, начиная с 1 января 2017 года) |

| 18210202140063010160 | Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации за расчетные периоды, начиная с 1 января 2021 года)”; |

| 18210202150061000160 | Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату накопительной пенсии (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

| 18210202150062100160 | Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату накопительной пенсии (пени по соответствующему платежу) |

| 18210202150062200160 | Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату накопительной пенсии (проценты по соответствующему платежу) |

| 18210202150063000160 | Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату накопительной пенсии (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) |

| 18210910010061000160 | Страховые взносы в виде фиксированного платежа, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии (по расчетным периодам, истекшим до 1 января 2010 года) (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

| 18210910010062000160 | Страховые взносы в виде фиксированного платежа, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии (по расчетным периодам, истекшим до 1 января 2010 года) (пени и проценты по соответствующему платежу) |

| 18210910020061000160 | Страховые взносы в виде фиксированного платежа, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату накопительной пенсии (по расчетным периодам, истекшим до 1 января 2010 года) (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

| 18210910020062000160 | Страховые взносы в виде фиксированного платежа, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату накопительной пенсии (по расчетным периодам, истекшим до 1 января 2010 года) (пени и проценты по соответствующему платежу) |

| 18210202140061100160 | Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) за расчетные периоды, истекшие до 1 января 2021 года) |

| 18210202140061100160 | Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии (исчисленные с суммы дохода плательщика, не превышающие предельной величины дохода, установленной статьей 14 Федерального закона от 24 июля 2009 года № 212-ФЗ “О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования” за периоды, истекшие до 1 января 2021 года) |

Все про код бюджетной классификации 18210202140060000160: что это за КБК

Код бюджетной классификации 18210202140060000160 нужен предпринимателям для уплаты взносов. Каких – читайте в статье, здесь таблица всех кодов по взносам, образцы документов, справочники и полезные ссылки.

Внимание! Специально для бухгалтеров мы подготовили бесплатные справочники, которые помогут правильно начислить и заплатить страховые взносы:

Практическое руководство по начислению страховых платежей в 2019 годуВсе нюансы в одном документе. Скачать бесплатно Справочник по изменениям в работе бухгалтера в 2021 годуСкачать бесплатно Памятка по выплате социальных пособий в 2021 году Скачать бесплатно Справочник КБК 2019Все коды в одном документе. Скачать бесплатно

Как вы знаете, предприниматели платят страховые взносы, даже если у них нет наемных сотрудников. Такие платежи по взносам на пенсионное и медицинское страхование называются «фиксированными». Отчитываться по фиксированным платежам «за себя» перед налоговой инспекцией предприниматели не должны. Однако они не освобождаются от отчетов по налогам в рамках своего налогового режима.

В Российской Федерации взносы на пенсионное и медицинское страхование положено перечислять в безналичной форме. Чтобы внести такой безналичный налоговый платеж, предпринимателю необходимо знать его КБК – то есть код бюджетной классификации, содержащий все сведения о переводе, которые нужны банку, чтобы зачислить сумму по назначению.

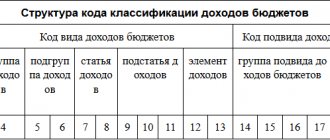

Любой КБК состоит из 20-ти цифр, которые подразделяются на смысловые части, отражающие информацию о государственном администраторе платежа, виде перечисления, его получателе и т.д. Типовая структура КБК приведена на схеме ниже:

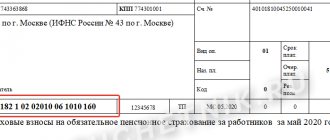

Кодировка КБК является обязательной для указания в платежном поручении при перечислении обязательных платежей в бюджет.

>Полезные документы

Ознакомившись с КБК 18210202140060000160, не забудьте посмотреть следующие документы, они помогут в работе:

Для каких взносов актуальны пороги

Наиболее часто рассматриваемым пороговым значением, является уровень годового дохода в 300 тыс. рублей, поскольку, когда доход достигает этой отметки, для ИП становится актуальным рассмотрение новой формулы расчета фиксированного страхового взноса на пенсионное страхование.

Когда доход предпринимателя не достигает пороговой суммы или равен ей, то с расчетами взносов все просто. МРОТ умножается на процентную ставку, а затем на количество рабочих для данного ИП месяцев.

Если ИП имеет большие доходы, то и сумма взноса, соответственно, увеличится. А вот насколько – это уже зависит от самого дохода. Ведь для определения добавочной к стандартной формуле суммы, используют не всю сумму дохода, а величину, на которою он превышает 300 тыс.

Итак, если ИП имеет доход, больший 300 тыс., то для определения суммы взноса ему понадобятся такие показатели:

- МРОТ, актуальный в данное время. На 2021 год – это 7500 рублей.

- Процентная ставка. Для пенсионного страхования она составляет 26%.

- Рабочее время. Подразумевается количество рабочих месяцев.

- Разница получаемого дохода и пороговой суммы.

- Ставка в 1%. Именно она используется для определения добавочной к стандартному взносу суммы.

Порядок уплаты взноса

Итак, когда сумма взноса, который предстоит уплатить в бюджет, рассчитана, предпринимателю стоит определиться с тем как он будет данную сумму оплачивать: единожды или по частям.

Для оплаты стандартных фиксированных взносов существует определенный срок. Он составляет один год с начала отчетного годового периода. То есть обычные фиксированные взносы требуется оплатить до 31 декабря 2021 года.

В том случае, если превышается пороговое доходное значение, фиксированный взнос с этой суммы имеет другую, окончательную для оплаты дату, которая приходится на конец первого квартала нового отчетного периода. Проще говоря, заплатить фиксированную сумму необходимо до 1го апреля 2021 года.

Что касается платежных документов, расшифровка КБК39210202140061200160 остается прежней и означает страховые фиксированные взносы на пенсионное страхование при повышенном уровне доходов. КБК, который является актуальным на 2021 год, будет таковым: 18210202140061200160. Как видите, здесь изменилась лишь структура кода. Но надо обязательно отметить, что таким кодом стоит пользоваться для оплаты взносов за период до 31 декабря 2021 года. Взносы за последующие периоды будут осуществляться по другому КБК.

Итак, информация для тех, кто искал расшифровку КБК39210202140061200160 на 2021 год. Данный код теряет собственную актуальность из-за изменений в структуре законодательства, а точнее перехода страховых взносов под управление и контроль ФНС. Для того чтобы оплатить фиксированный взнос при сумме доходов, свыше 300 тыс. рублей, за период, после 31 декабря 2021 года, в платежных поручениях стоит указывать КБК 39210202140061210160, который является актуальным для нового 2021 года.

Изменения КБК по пенсионным взносам ИП за себя с 23.04.2018 года

С 01.01.17 г. КБК 18210202140061200160 был отменен, вместо него утвержден код 18210202140061210160, а с 23.04.18 г. коды для всех типов доходов ИП заменены единым КБК, расшифровка которого определяет назначение платежа в виде «Фиксированных взносов на выплату страховой пенсии».

В таблице приведена сравнительная информация по КБК для перечисления взносов по ОПС для ИП в период до и после 23.04.18 г.

| Платеж | КБК до 23.04.18 г. | КБК с 23.04.18 г. |

| С доходом до 300 000 руб. | 182 1 0210 160 | 182 1 0210 160 |

| С доходом свыше 300 000 руб. | 182 1 0210 160 |

КБК 18210202140060000160: какой налог он обозначает

В соответствии со схемой типового КБК, если разделить код бюджетной классификации 18210202140060000160 на смысловые части, можно понять, для какого обязательного платежа предназначен этот код. Расшифровку смотрите в таблице 1.

Таблица 1. КБК 18210202140060000160: какой налог он обозначает

| Разряды КБК | Расшифровка | КБК 18210202140060000160 |

| С 1-го по 3-й | Администратор по платежу | «182» — платеж администрирует ФНС |

| С 4-го по 6-й | Группа и подгруппа доходов госбюджета | «102» — доходы бюджета в виде обязательные страховые взносы |

| С 12-го по 13-й | Куда банку направлять платеж | «06» — в бюджет ПФР |

| С 14-го по 17-й | Вид платежа | «0000» — не определен, это может быть сам платеж, пеня или штраф по нему |

| С 18-го по 20-й | Доход или расход госбюджета | «160» — поступление во внебюджетный фонд |

Как видно из таблицы, КБК 18210202140060000160 – это шаблон, которому могут соответствовать коды для уплаты обязательных страховых пенсионных взносов, недоимки по ним, пеней, штрафов и долгов по ним. Все зависит от того, что указано в разрядах КБК с 14-го по 17-й.

Цифры в разрядах с 7-го по 11-й определяют, что КБК 18210202140060000160 используется при перечислении пенсионных фиксированных взносов предпринимателями «за себя». Точный код по взносам предпринимателя на ОПС проставлен в платежных поручениях, приведенных ниже. Эти образцы можно скачать.

Итоги

Страховые взносы, предназначенные для внебюджетных фондов, обязаны платить как ИП, так и юрлица. КБК на страховые взносы на 2021–2021 годы при оформлении платежей следует использовать только актуальные — это важный фактор своевременного учета оплаты у ее получателя.

Источники

- https://nalog-nalog.ru/uplata_nalogov/rekvizity_dlya_uplaty_nalogov_vznosov/kbk_po_strahovym_vznosam_tablica/

- https://NalogObzor.info/publ/kakoi-nalog-po-kbk-18210202140061200160-rassifrovka-2018-2019-dla-ip

- https://kbk1.ru/ip/18210202140061200160.php

- https://saldovka.com/nalogi-yur-lits/kodi-kbk/39210202140061200160.html