Приказом Минфина №90 от 08.06.2015 были установлены изменения по КБК на 2021 год в ранее действующий приказ №150 от 16.12.2014. При заполнении поля 104 платежного поручения необходимо указывать ниже приведенные коды. Если не правильно указать коды бюджетной классификации (КБК) в платежке, деньги могут либо вернуться к вам на расчетный счет (в лучшем случае), либо будут зачислены на другие налоги или останутся на счете не выясненных сумм. В любом случае неправильный платеж – это лишние проблемы и пени по налогу.

Что такое КБК?

КБК это сокращенное наименование, расшифровывается как “код бюджетной классификации”. Представляет собой специальный код для совершения платежей по налогам, сборам, пени и штрафам в налоговую инспекцию.

Фактически код необходим ФНС для внутренней сортировки поступающих сумм в бюджет и отнесение их на соответствующие налоги. После чего можно провести анализ собираемости налогов. Код позволяет установить назначение платежа, откуда он поступил, на какие цели в последствии могут быть переведены денежные средства и кто является их адресатом.

Так, например, если брать транспортный налог, то коду можно отследить ко совершил платеж – физическое или юридическое лицо. Налоги собранные с физических лиц направляются на ремонт существующих и прокладку новых дорог, а юридические лица финансируют безопасность транспортной инфраструктуры, а также за счет них происходит улучшение экологической обстановки.

Код ОКАТО позволяет определить территориальную принадлежность платежа, что позволяет распределять его по регионам. Применение бюджетных кодов помогло существенно автоматизировать процесс анализа поступающих налогов, а также оказало помощь в формировании бюджета.

Новые КБК на 2021 год

НДС

- 22.01.2021 Московские власти предложили уменьшить или отменить НДС для ресторанного бизнеса

- 24.12.2020 Депутаты предлагают отдавать часть поступлений НДС в субъекты РФ

- 07.12.2020 Матвиенко предлагает освободить российских цветоводов от НДС

Все новости по этой теме »

Налог на прибыль

- 26.01.2021 Минфин улучшает налоговый режим для специальных административных районов

- 12.01.2021 Роспатент разработал предложения по налоговому стимулированию изобретательства

- 11.01.2021 Вступил в силу закон о налоговых льготах для отечественных IT-фирм

Все новости по этой теме »

Акцизы

- 30.11.2020 В Башкирии пивоварни на четыре года освобождены от уплаты налога на имущество

- 16.10.2020 Президент подписал закон об обратном акцизе на сжиженный углеводородный газ

- 12.10.2020 Кудрин: резкое увеличение акциза на сигареты повысит риск ввоза в Россию контрафакта

Все новости по этой теме »

НДФЛ (Налог на доходы физических лиц, подоходный налог)

- 27.01.2021 Госдума приняла законопроект по упрощению получения налоговых вычетов по НДФЛ

- 27.01.2021 Депутаты одобрили налоговый вычет по НДФЛ за физкультурно-оздоровительные услуги

- 19.01.2021 В Госдуме одобрили налоговый вычет по НДФЛ за физкультурно-оздоровительные услуги

Все новости по этой теме »

Налог на добычу полезных ископаемых (НДПИ)

- 20.01.2021 Госдума одобрила снижение НДПИ для многокомпонентных руд Красноярского края

- 20.01.2021 ФНС обновила форму декларации по НДПИ

- 11.01.2021 В России отменили ряд льгот для нефтяников

Все новости по этой теме »

Водный налог

- 21.08.2020 Нужна ли лицензия на колодец на участке?

- 15.09.2017 Губернатор Ставрополья предлагает вернуть «водный налог» субъектам РФ

- 28.01.2016 Водные налоги заморозят ради промышленности

Все новости по этой теме »

Налог на имущество организаций

- 21.01.2021 ФНС изменила форму декларации по налогу на имущество организаций

- 25.12.2020 Получить компенсацию налога на имущество и землю в Москве стало проще

- 25.12.2020 КС РФ сформулировал новые правовые позиции по налогообложению недвижимого имущества

Все новости по этой теме »

Налог на землю

- 15.01.2021 С 2021 года отменена обязанность организаций представлять декларации по транспортному и земельному налогам

- 15.01.2021 Краснодар увеличил налог на коммерческую землю

- 15.01.2021 В любой налоговый орган можно заявить об имеющихся льготах по транспортному и земельному налогам за 2021 год

Все новости по этой теме »

Налог на имущество физических лиц

- 23.11.2020 В Екатеринбурге ставку по налогу на имущество физлиц уменьшат до 0,1%

- 19.11.2020 В Екатеринбурге введут дифференцированную ставку по налогу на имущество физлиц

- 09.11.2020 После 2 декабря налоговики вправе через суд взыскать долги по имущественным налогам

Все новости по этой теме »

Единый сельскохозяйственный налог (ЕСХН)

- 19.01.2021 Глава ФНС: переход компаний с ЕНВД на другие налоговые режимы можно назвать состоявшимся

- 14.01.2021 В Алтайском крае популярность налогового патента увеличилась в 10 раз на фоне отмены ЕНВД

- 05.11.2020 В Башкирии обнулят ставку ЕСХН

Все новости по этой теме »

Упрощенная система налогообложения (УСН)

- 27.01.2021 Госдума продлевает крайний срок перехода с ЕНВД на УСН до 31 марта

- 21.01.2021 Из 1,3 млн экс-плательщиков ЕНВД альтернативный налоговый режим выбрали уже 96,2%

- 15.01.2021 Предприниматель на УСН получил безвозмездно имущество: кто будет платить налог?

Все новости по этой теме »

Единый налог на вмененный доход (ЕНВД)

- 14.01.2021 При переходе с ЕНВД на НПД подавать заявление о снятии с учета не надо

- 12.01.2021 В России отменяется ЕНВД

- 31.12.2020 Отмена ЕНВД может привести к уходу с рынка до трети компаний

Все новости по этой теме »

Порядок уплаты страховых взносов

- 26.01.2021 ФНС пояснила, как правильно отразить ССЧ в составе РСВ

- 21.01.2021 Обновлена форма СЗВ-ТД

- 30.12.2020 31 декабря — последний день уплаты фиксированных страховых взносов за 2021 год

Все новости по этой теме »

Учетная политика предприятия

- 22.01.2021 В Волгограде главбух осуждена на 2 года за хищение 7,5 млн рублей

- 29.12.2020 Изменились правила представления отчетов о движении средств по иностранным счетам

- 12.11.2020 Как правильно хранить отчетные документы

Все новости по этой теме »

Коды для компаний

Все компании, имеющие в собственности транспорт, вне зависимости от выбранной ими системы обложения налогами, обязаны уплачивать налог на этот транспорт. Исчислять сумму налога к уплате они должны самостоятельно. Оплата может производиться ежеквартально, а может одним платежом в конце налогового периода. Однако отчетность нужно сдавать только раз в год (до первого февраля года, который идет за отчетным).

Основные коды такие:

- 182 1 0600 110 – применяется для перевода налогов;

- 182 1 0600 110 – для перевода пеней юрлицами;

- 182 1 0600 110 – используется для перечисления штрафов.

Важной особенностью кодов классификации для организаций является то, что бухгалтера этой организации, занимающиеся составлением платежных поручений, обязаны сами искать нужные коды в Интернете.

Коды меняются практически каждый год, в связи с этим бухгалтера должны быть очень внимательными.

Подробнее о КБК по транспортному налогу для организаций можно прочитать в статье.

23 Дек 2015 | Статьи | Бухгалтер | 2 791 | голосов: 2

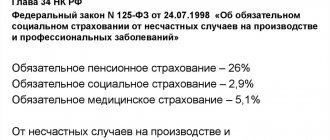

Установлены новые КБК по страховым взносам на 2021 год. Работодатели должны в 2021 году платить взносы в ПФР до достижения зарплаты работников предельной базы по одним КБК, а после достижения — по другим. Такие же изменения коснулись и КБК по взносам на страхование ИП.

Новые КБК на 2021 год по страховым взносам утверждены приказом Минфина России от 08.06.2015 № 90н и применяются при уплате взносов с 1 января 2021 года. Для удобства новые КБК по страховым взносам на 2021 год собраны в одну таблицу. В таблице можно найти КБК на 2016 год по страховым взносам в ПФР, ФФОМС и ФСС, уплачиваемым за работников, а также КБК на 2021 год по страховым взносам в ПФР и ФФОМС, уплачиваемым предпринимателями за себя.

Новые КБК 2021 страховые взносы

| КБК страховые взносы 2016 | Описание КБК страховые взносы 2016 |

| КБК по страховым взносам на 2021 за работников | |

| 392 1 0200 160 | Страховые взносы на пенсионное страхование в ПФР за работников в пределах установленной предельной величины базы на 2016 год |

| 392 1 0200 160 | Страховые взносы на пенсионное страхование в ПФР за работников свыше установленной предельной величины базы на 2016 год |

| 392 1 0211 160 | Страховые взносы в бюджет ФФОМС за работников |

| 393 1 0200 160 | Страховые взносы в ФСС на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством за работников |

| 393 1 0200 160 | Страховые взносы в ФСС от несчастных случаев на производстве и профессиональных заболеваний за работников |

| 392 1 0200 160 | Страховые взносы в ПФР по дополнительному тарифу за застрахованных лиц, занятых на соответствующих видах работ, по списку 1 |

| 392 1 0200 160 | Страховые взносы в ПФР по дополнительному тарифу за застрахованных лиц, занятых на соответствующих видах работ, по списку 2 |

| КБК по страховым взносам на 2021 год ИП за себя | |

| 392 1 0200 160 | Страховые взносы на пенсионного страхование ИП за себя в ПФР в фиксированном размере (исходя из МРОТ) |

| 392 1 0200 160 | Страховые взносы на пенсионного страхование ИП за себя в ПФР с доходов, превышающих 300 000 руб. |

| 392 1 0211 160 | Страховые взносы на медицинское страхование ИП за себя в ФФОМС фиксированном размере (исходя из МРОТ) |

Еще раз повторим

, что КБК в ПФ на 2021 год зависят от предельной базы по взносам. Кроме того, утверждены новые КБК на 2021 год ФФОМС. Обратите на это внимание при заполнении в платежных поручениях КБК для страховых взносов в 2021 году!

Метки:кбк страховые взносы

голосов: 2

Вмененный налог для предпринимателей

ЕНВД представляет собой один из налоговых специальных режимов. Он заменяет сразу несколько налогов. На данный режим могут перейти как организации, так и предприниматели. Однако для этого нужно соблюсти определенные условия. Подробнее о том, кто может применять ЕНВД, читайте в статье.

Главной особенностью ЕНВД является то, что сумма налога будет зависеть не от фактически полученной прибыли. Объем расчетной прибыли фиксирует государство, и вменяет его предпринимателю – плательщику налогов.

Вмененный спецрежим освобождает предпринимателя от уплаты некоторых основных налогов. Однако он не освобождает от уплаты взносов по страховке за своих сотрудников.

Сумма налога должна быть направлена в бюджет до двадцать пятого числа месяца, который следует за истекшим отчетным кварталом. Для того, чтобы взносы были зачислены правильно, необходимо знать КБК по ЕНВД.

Код бюджетной классификации или КБК

КБК это сокращение, которое трактуется как код бюджетной классификации, складывается из 20 цифр и определяет получателя, вид, назначение платежа, а также уровень распорядителя этих средств, и другую дополнительную информацию.

Узнать код можно из справочника, который каждый год публикует Министерство финансов России. Последний из них был принят приказом Минфина № 65н от 01 июля 2013г. «Об утверждении указаний о порядке применения бюджетной классификации Российской Федерации». Последние изменения были внесены приказами № 90н от 6 июня 2015г. и №190н от 1 декабря 2015 г.

КБК для уплаты НДС для юридических лиц (и ИП)

| НАЛОГ | КБК |

| НДС на товары (работы, услуги), реализуемые на территории РФ | 182 1 03 01000 01 1000 110 |

| НДС на товары, ввозимые на территорию РФ из стран — участниц Таможенного союза (из Республик Беларусь и Казахстан) | 182 1 04 01000 01 1000 110 |

| НДС на товары, ввозимые на территорию РФ, на таможне | 153 1 04 01000 01 1000 110 |

Таблица КБК в 2021 году по НДФЛ

| НДФЛ, перечисляемый работодателем — налоговым агентом | 182 1 0100 110 |

| Пеня с НДФЛ, уплаченная работодателем — налоговым агентом | 182 1 0100 110 |

| Штраф с НДФЛ, уплаченный работодателем — налоговым агентом | 182 1 0100 110 |

| НДФЛ с сумм, полученных от предпринимательства и частной практики | 182 1 0100 110 |

| Пеня с сумм, полученных от предпринимательства и частной практики | 182 1 0100 110 |

| Штраф с сумм, полученных от предпринимательства и частной практики | 182 1 0100 110 |

| НДФЛ с сумм, полученных от аренды, продажи имущества, с выигрышей, перечисляемых резидентом добровольно | 182 1 0100 110 |

| Пеня с сумм, полученных от аренды, продажи имущества, с выигрышей, перечисляемых резидентом добровольно | 182 1 0100 110 |

| Штраф с сумм, полученных от аренды, продажи имущества, с выигрышей, перечисляемых резидентом добровольно | 182 1 0100 110 |

| НДФЛ с выплат, полученных нерезидентами, работающими в России по патенту | 182 1 0100 110 |

| Пеня с выплат, полученных нерезидентами, работающими в России по патенту | 182 1 0100 110 |

| Штраф с сумм, полученных нерезидентами, работающими в России по патенту | 182 1 0100 110 |

Коды бюджетной классификации необходимо правильно указывать не только в документах на отправку платежей, штрафов, но и в декларациях, расчетах, справках. Это необходимо, чтобы начисления и уплата фискальных выплат попадали на одни и те же коды у администратора платежа. Примером служит справка 2-НДФЛ, где подробно рассматривается порядок её заполнения, а также новая форма 2-НДФЛ с изменениями.

Расшифровка КБК

Все коды классификации включают в себя двадцать цифр. С их помощью осуществляется расшифровка кода. Каждый код состоит из четырех разделов:

- Административного;

- Доходного;

- Программного;

- Классифицирующего.

Рассмотрим каждый из них более подробно.

Административный раздел – это три первые цифры кода. Они определяют признак платежа, то есть куда будут отправлены деньги (в различные фонды, в налоговые органы и другие).

Доходный раздел включает в себя десять цифр, и в свою очередь подразделяется на четыре группы:

- Первая цифра из этого раздела указывает на вид доходов (платежи по налогам – цифра 1).

- Следующие два числа указывают назначение совершаемого платежа.

- Следующие еще пять чисел определят, соответствуют ли доходы бюджетному кодексу (первые два указывают на статью, а последние три – на подстатью).

- Последние два числа раздела указывают на уровень бюджета, в который перечисляются деньги.

Программный раздел состоит из четырех чисел, он определяет вид платежа (уплата налогов, пеней или штрафов).

Последний, классифицирующий раздел, включает три цифры. В нем содержатся сведения, которые указывают на классификацию платежа по его доходности.

КБК для уплаты пени по НДС для юридических лиц (и ИП)

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

| Пени, проценты, штрафы по НДС на товары (работы, услуги), реализуемые на территории РФ | пени | 182 1 03 01000 01 2100 110 |

| проценты | 182 1 03 01000 01 2200 110 | |

| штрафы | 182 1 03 01000 01 3000 110 | |

| Пени, проценты, штрафы по НДС на товары, ввозимые на территорию РФ из стран — участниц Таможенного союза (из Республик Беларусь и Казахстан) | пени | 182 1 04 01000 01 2100 110 |

| проценты | 182 1 04 01000 01 2200 110 | |

| штрафы | 182 1 04 01000 01 3000 110 | |

| Пени, проценты, штрафы по НДС на товары, ввозимые на территорию РФ, на таможне | пени | 153 1 04 01000 01 2100 110 |

| проценты | 153 1 04 01000 01 2200 110 | |

| штрафы | 153 1 04 01000 01 3000 110 | |

ФАЙЛЫ