Код ОКТМО в 3-НДФЛ

Какой номер ОКТМО нужно указать

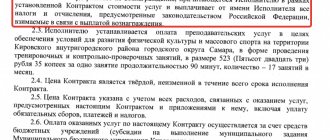

Итоги

В материале разберем, как определить ОКТМО для декларации 3-НДФЛ. Рассмотрим, есть ли различия, какой код по ОКТМО указывать в 3-НДФЛ на возврат налога и его доплату.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

- Звонок по всей России бесплатный 8 800 350-94-43

Что такое код ОКТМО

ОКТМО – это код в декларации 3-НДФЛ. В бланке нужно указывать множество различных кодов, скрывающих под собой то или иное значение. Такая система предусмотрена для максимального сокращения и точности вводимой информации.

Аббревиатура раскрывается как общероссийский классификатор территорий муниципальных образований. Конкретный ОКТМО состоит из 8 или 11 знаков, которые подразумевают какой-то муниципалитет — город, район, поселок, село и т. д. Вплоть до мельчайших населенных пунктов, как микрорайоны и т.д.

До 2014 года использовался только ОКАТО, который не охватывал все административно-территориальные единицы и не позволял Росстату формировать точные статистические данные. Поэтому его заменили на более узкий показатель.

Сам номер состоит из следующих разделов:

- первые 2 цифры – субъекты России;

- последующие 3 цифры – городской округ или муниципальный район;

- оставшиеся цифры – конкретный населенный пункт.

Так, если речь идет о крупном городе, то в последних знаках будут нули, т. к. номер города отразится после региона.

В каких случаях требуется

Показатель применяется во многих налоговых отчетах и бухгалтерских документах, поскольку является единым на территории России. Но конкретно физлица чаще всего встречаются с ним в 3-НДФЛ, например, при подаче заявления на вычет или в случае необходимости уплаты налога, где необходимо указывать ОКТМО.

На каких листах он записывается:

- раздел 2 – в качестве платежного реквизита инспекции для уплаты или возврата НДФЛ;

- приложение 1 – в качестве реквизита работодателя.

Каждому юрлицу и ИП он присваивается в момент регистрации и внесения в ЕГРЮЛ либо ЕГРИП. Как правило, информацию о назначенном ОКТМО субъект узнает из Росстата, поскольку именно это ведомство активно работает с этим классификатором.

Рекомендуем дополнительно прочитать: Образец заполнения 3-НДФЛ при продаже автомобиля менее и более 3 лет

Адрес

В справках 2-НДФЛ и 3-НДФЛ при заполнении поля «Адрес места проживания в РФ» физические лица должны вписывать своё место проживания полностью, основываясь на тех данных, что указаны в паспорте. Если в паспорте указана неполная информация (к примеру, нет номера квартиры), то в такой ситуации нужно взять справку о прописке, которую получает физическое лицо в паспортном столе. Поле «Место проживания в РФ» можно оставить пустым, но при этом дополнительно должны быть заполнены поля «Адрес» и «Код страны».

Важно о следует подразумевать следующие элементы:

- почтовый индекс (индекс почтового предприятия, что расположено по месту проживания плательщика налогов);

- код региона (территориальный код по месту проживания, который указан в Справочнике «Коды субъектов РФ»);

- район;

- город/поселок городского типа/деревня;

- улица, номер дома, квартиры.

Конкретный дом может указываться как при помощи букв, так и при помощи цифр (к примеру, 5A или 5/2). В поле «Корпус» необходимо обозначить модификацию объекта.

Где узнать код ОКТМО

В зависимости от того, для каких целей нужен ОКТМО, его можно найти в имеющихся документах либо определить с помощью специального сервиса. Так, например, для заполнения форм, в которых требуется информация о работодателе, достаточно использовать справку 2-НДФЛ или иной бухгалтерский документ фирмы. Как правило, в шапке указываются регистрационные данные компании.

А если требуется узнать ОКТМО для заполнения листа «Раздел 2» 3-НДФЛ, то поможет электронная услуга на сайте налоговой – nalog.ru.

ОКТМО по месту жительства физического лица

Раздел 2 в 3-НДФЛ отражает весь итог отчета – уплата налога, возврат либо отсутствие уплаты. В любом случае нужно вписать КБК и ОКТМО, чтобы при автоматическом считывании информации система правильно определила, на какой или с какого счета Федерального Казначейства будет произведена операция.

Определить код ОКТМО в 3-НДФЛ необходимо по месту жительства. Для этого следуйте инструкции:

- Откройте сайт налоговой.

- В строке поиска введите фразу «Узнай ОКТМО».

- Среди результатов выберите услугу с совпадающим названием.

- На странице сервиса заполните 2 графы – регион и муниципалитет. Данные выводятся согласно системе адресов ФИАС.

- Отобразится ОКТМО.

Альтернативный способ — подходит, если реквизит нужен не для заполнения 3-НДФЛ, а для непосредственной уплаты налога, когда у вас нет готовой квитанции. Для этого следуйте алгоритму:

- Откройте сайт налоговой.

- В строке поиска введите фразу «Заплати налоги».

- Выберите – «Физическим лицам».

- Далее укажите уплату налогов.

- За себя.

- Проставьте чекбокс и дайте разрешение на использование ваших персональных сведений.

- Нажмите на «Заполнение всех реквизитов».

- Здесь важный параметр: инспекция и территория находятся в одном регионе или нет. Если вы платите налог по месту прописке, то в одном. Если налог уплачивается в ИФНС другого субъекта, то реквизиты разные.

- Выберите инспекцию, в которую нужно уплатить сумму. Можно сразу вписать код, если знаете его, либо искать в списке.

- Проставьте галочку в поле «Определить по адресу». В новой строке введите адрес прописки. Если вписать индекс, регион и город выгрузятся автоматически.

- Появится ОКТМО, соответствующий указанным данным.

- Далее заполните остальные части платежного поручения и с готовой квитанцией произведите транзакцию любым удобным способом.

Код ОКТМО по ОКАТО

Через озвученный сервис определить искомый ОКТМО можно не только с помощью муниципального образования, но и по ОКАТО, если он вам известен. Но в 3-НДФЛ, к примеру, на имущественный вычет, указывать нужно именно ОКТМО.

Рекомендуем дополнительно прочитать: Заполнение 3 НДФЛ декларации для ИП: УСН, ЕНВД, ОСНО и нулевая

Если заполнять 3-НДФЛ по образцам на стендах в ИФНС, то все коды можно найти в примерах. Также быстро ввести ОКТМО позволяет программа «Декларация» для 3-НДФЛ, которую легко с сайта. Альтернатива – онлайн-сервис в Личном кабинете налогоплательщика, где также все коды вписываются автоматически по мере ввода пользователем данных.

Скачать справочник кодов ОКТМО

Найти свой код ОКТМО по месту жительства для 3-НДФЛ легко в справочниках по федеральным округам:

- Центральный;

- Северо-Западный;

- Южный;

- Северо-Кавказский;

- Приволжский;

- Уральский;

- Сибирский;

- Дальневосточный.

Нажмите на нужную ссылку и в перечне найдите требуемое муниципальное образование.

Какое ОКТМО указывать

После того как стало понятно, для чего предназначен общероссийский классификатор и что обозначает каждая его цифра, остается разобраться с тем, какой именно код и где нужно указывать. Самым простым способом, который зачастую выбирает большинство налогоплательщиков, является помощь налогового агента. Достаточно всего лишь прийти в налоговую инспекцию и поинтересоваться, какие именно цифры должны присутствовать в ячейке ОКТМО.

Как узнать код самостоятельно

Существует и другой метод, с помощью которого физическое лицо сможет узнать ОКТМО, не выходя из дома. Это один из самых популярных способов на сегодняшний день, который осуществляется через интернет-ресурсы.

Существует множество специальных сайтов, предназначенных именно для этих целей, которые содержат базу, шифрующую все муниципальные образования России.

Через интернет можно выяснить ОКТМО двумя различными путями:

- Через ОКАТО. В декларации, как правило, требуется прописка еще одной пугающей на первый взгляд аббревиатуры ОКАТО, которая отличается от обозначения ОКТМО всего лишь последними тремя буквами, обозначающими сокращение от такого словосочетания, как административно-территориальное деление. Если налогоплательщик уже вводил ОКАТО, то при написании его на сайте программа ему выдаст цифры нужного ОКТМО.

- Через название. Данный способ еще легче, чем первый. Для начала потребуется ввести цифры, утвержденные действующим законодательством и характеризующие конкретный субъект Российской Федерации. Их узнать довольно просто, например, с помощью специального справочника, который так и называется: “Коды субъектов России”. Когда физическое лицо начнет их вводить в нужное поле программы, автоматически высветятся наименования муниципальных образований. После этого для того, чтобы увидеть ОКТМО, потребуется всего лишь кликнуть и выбрать нужное для налогоплательщика название.

Куда вписывать ОКТМО

Ни для кого не секрет, что бланк 3-НДФЛ состоит из множества листов, причем вносить сведения нужно только в некоторые из них. Заполнить нужно листы, требующие прописки информации общего характера, а после этого уже листы, имеющие отношение к определенному типу налогового вычета.

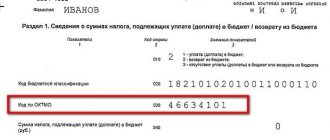

ОКТМО указывается в одном из обязательных для заполнения листов, а именно в том, который озаглавлен как раздел один. Данная страница декларации 3-НДФЛ физического лица посвящена данным, имеющим отношение к суммам налогов, которые должны быть либо возмещены из государственной казны, либо доплачены в нее. После ячейки под номером 020 расположено поле, подписанное 030, в которое необходимо внести данный код.

Как еще можно узнать код

Существует еще один дополнительный метод, при помощи которого можно выяснить комбинацию цифр, кодирующую муниципальное образование. Этот метод реализуется точно так же, как и предыдущие описанные способы — через интернет. Физическому лицу потребуется всего лишь знать номер налоговой инспекции.

Налогоплательщику нужно указать номер налоговой службы, а затем координаты того места, в котором он официально зарегистрирован. После этого программа покажет интересующий физическое лицо код.

Как правильно заполнять ОКТМО в декларации 3-НДФЛ

3-НДФЛ налоговой проходят автоматическое сканирование для выгрузки информации из них в базу «АИС-налог» (автоматизированная информационная система), поэтому к заполнению форму предъявляются строгие графические требования.

Так, в декларации 3-НДФЛ код ОКТМО, как и другие значения, номер инспекции, суммы, названия и имена, записываются по следующим правилам:

| Критерий | Требование |

| Чернила | Только черного, фиолетового и синего цвета |

| Шрифт | Печатный, прописной |

| Заполнение полей | Для каждого символа – отдельная клетка |

| Исправления | Не допускаются |

Обратите внимание – вам нужно вписать ОКТМО по той инспекции, к которой вы прикреплены по прописке. Не всегда это ИФНС по месту фактического жительства, ведь человек может зарегистрироваться в одном городе, а реально проживать и состоять на налоговом учете в другом.

Ваш юрист

Если по результатам расчетов определились суммы, подлежащие возврату из бюджета, по налогу, который был уплачен (удержан) в различных административно-территориальных образованиях, а равно в случае определения сумм налога, подлежащих уплате (доплате) на различные коды (возврату с различных кодов) бюджетной классификации налоговых доходов бюджетов, Раздел 1 заполняется отдельно по каждому коду ОКТМО и коду бюджетной классификации налоговых доходов бюджетов соответственно. То есть может быть заполнено несколько Разделов 1 с различными кодами ОКТМО или кодами бюджетной классификации налоговых доходов бюджетов.

Обратите внимание, что не следует искать в классификаторе улицы, ведь ОКТМО — это классификатор муниципальных образований, а не адресный классификатор. Можно искать города, поселения, районы городов. Также рекомендуется уточнить код ОКТМО в своей налоговой инспекции.

Пример заполнения

Пример 1

Белышев Егор продал машину в декабре 2021 года, которую получил в наследство в том же месяце. Стоимость сделки – 400 000 рублей. Он проживает и состоит на учете в ИФНС в городе Майкоп.

По результатам расчетов в 3-НДФЛ возникает налог к уплате, следовательно, в разделе 2 заполняется строка «налог к уплате» и требуется ввести ОКТМО по месту жительства физического лица. Как его определить:

- Откройте сайт ФНС.

- Найдите страницу услуги.

- Укажите субъект Российской Федерации – 01, Республика Адыгея. Она первая в перечне.

- Далее выберите муниципалитет — город Майкоп.

- ОКТМО: 79701000. Запишите его в строку 030 листа.

В приложении 1 формы 3-НДФЛ нужно указать источник дохода. В случае продажи имущества физическому лицу источником является покупатель. Поэтому в листе достаточно указать фамилию, имя и отчество второй стороны сделки, без реквизитов. Если же доходы получены от юридического лица и ИП, то ОКТМО легко найти в документах субъекта, например, в справке 2-НДФЛ.

Пример 2

Белышев Егор проживает в Москве по временной регистрации. Постоянная прописка – в Батайске. Он трудоустроен в фирме, которая подает о нем отчетность в рамках персонифицированного учета сотрудников. В ноябре он получил прибыль за счет экономии на процентах и обязан сдать форму 3-НДФЛ в наступающем году.

В Разделе 2 3-НДФЛ он укажет ОКТМО по месту постоянной прописки, хотя доходы получил в Москве. Основание – ст.11. п.1 ст.83, п.3 ст.228, п.2 ст.229 НК РФ. Место пребывания и извлечения дохода не имеет значения. Иначе граждане, проживающие за границей и получающие прибыль в России, легко избегали бы налогообложения.

В сервисе нужно указать в качестве региона Ростовскую область, муниципалитет — город Батайск. ОКТМО: 60707000.

Код бюджетной классификации в заявлении на возврат ндфл

Узнать ОКТМО для заполнения заявления на возврат НДФЛ можно на сайте ФНС с помощью сервиса “Узнай ОКТМО”. КБК – код бюджетной классификации. Каждому налогу и каждому действию с ним (зачету, возврату, перечислению в бюджет) соответствует определенный код КБК. Код бюджетной классификации, указываемый в 2021 году в заявлении на возврат НДФЛ – 182 1 0100 110.

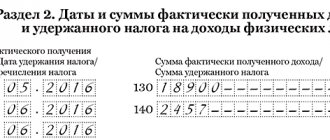

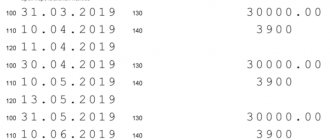

- НДФЛ, исчисленный к уплате (стр. 070);

- сумма, удержанная у источника выплаты (стр. 080).

Первое значение (стр. 070) показывает, сколько НДФЛ нужно заплатить в бюджет с учетом всех заявляемых налогоплательщиком вычетом. А сумма в строке 080 отражает, какой размер налога в действительности уже перечислил работодатель за налогоплательщика. Разница между этими значениями и подлежит возврату.

Пример 4

Алексей за 2021 г. заработал на предприятии 410 500 руб. С этих денег его работодатель перечислил в бюджет НДФЛ — 53 365 руб. Это удержанный налог. В том же году Алексей потратил на свою учебу 41 600 руб. и хочет получить с этих денег вычет. Средства, потраченные на обучение, по пп.2 п.1 ст.219 НК уменьшают налоговую базу по НДФЛ. Значит, с учетом вычета эта база для Алексея составляет 368 900 руб. (410 500 – 41 600).

Определяем сумму налога исчисленную: 368 900 × 13% = 47 957 (руб.).

Теперь считаем разницу, т.е. тот НДФЛ, который Алексей может вернуть: 53 365 – 47 957 = 5 408 (руб.).

Что делать, если указал неверный код

Ошибка в коде по месту жительства декларации 3-НДФЛ имеет 3 ситуации:

- вы обнаружили ее до того, как сдали 3-НДФЛ в ИФНС;

- вы узнали об ошибке после подачи формы 3-НДФЛ в инспекцию;

- сама налоговая уведомила о наличии неточностей и несоответствий в 3-НДФЛ.

В первом случае нужно заменить лист Раздел 2 формы 3-НДФЛ и на новой странице записать информацию правильно. Во втором – обратитесь в инспекцию и выясните, нужно ли подавать уточненный отчет. В третьем – ИФНС сама потребует внести корректировочную форму или пояснения, иначе откажет по 3-НДФЛ, например, если по ней предъявлялся вычет к возврату.

Корректировочная форма отличается от обычной только кодом корректировки на титульной странице: вместо «000» ставится «001». А также исправляются ошибки лица. Весь порядок подачи и проверки уточненной отчетности изложен в ст.81 НК РФ. Как правило, ошибка в ОКТМО не относится к случаям, требующим внесения изменений в поданную 3-НДФЛ: на практике налоговые органы требуют лишь дать пояснения в свободной форме, но во избежание недоразумений необходимо уточнить действия.

Рекомендуем дополнительно прочитать: Код вида дохода в декларации 3 НДФЛ