Суды: вычет возможен, если в чеке выделен НДС

Правовая позиция о возможности вычета НДС на основании кассового чека была сформулирована еще Президиумом ВАС РФ. В постановлении от 13.05.2008 № 17718/07 он рассмотрел ситуацию, когда предприниматель занимался перевозками пассажиров на такси и приобретал для этой деятельности в розницу ГСМ.

При проведении проверки декларации по НДС налоговики запросили у бизнесмена документы, подтверждающие право на вычет НДС. Он представил кассовые чеки АЗС.

Поскольку счетов-фактур у предпринимателя не было, налоговики доначислили ему НДС. Суды трех инстанций поддержали налоговиков.

Но Президиум ВАС РФ указал, что суды не учли положения п. 7 ст. 168 НК РФ о том, что в рознице требования по выставлению счетов-фактур считаются выполненными, если продавец выдал кассовый чек. Предприниматель закупал бензин в розницу на АЗС.

Статьи по теме (кликните, чтобы посмотреть)

- А вы знаете, что это такое товарный знак и в чем заключается его значение? Определение понятия и виды, признаки и примеры

- Что делать если кредитная история испорчена: как «реабилитировать» заемщика

- Классификация товаров промышленного назначения

- Какова финансовая гарантия положена для визы в Италию

- Федресурс банкротство физических лиц

- Как происходит упрощенная процедура банкротства юридического лица: порядок процедуры

- Порядок увольнения сотрудников при банкротстве предприятия, положенные компенсации и выплаты

Его оплата, включая НДС, производилась наличными деньгами, что подтверждается кассовыми чеками. Бензин использовался для операций, облагаемых НДС.

Таким образом, бизнесмен имел полное право принять НДС по бензину к вычету. Президиум ВАС РФ отметил, что это согласуется с позицией, изложенной в Определении Конституционного суда РФ от 02.10.2003 № 384-О, разъясняющей, что счет-фактура не является единственным документом для предоставления налогоплательщику налоговых вычетов по НДС.

Вычеты могут предоставляться и на основании иных документов, подтверждающих уплату данного налога.

Отметим, что в вышеприведенных судебных решениях рассматривались споры за период, когда отсутствовало законодательное требование об обязательном выделении в кассовом чеке суммы НДС. Сейчас такое требование есть.

Согласно п. 1 ст.

4.7 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» ставка и сумма НДС являются обязательными реквизитами кассового чека. Поэтому, если розничный продавец является плательщиком НДС, в выдаваемом им кассовом чеке обязательно сумма НДС будет выделена отдельно.

Карпова Е. В., эксперт информационно-справочной системы «Аюдар Инфо»

Сотрудник организации, применяющей традиционную систему налогообложения, – подотчетное лицо приобретает товары в розничной сети (например, канцелярские товары, инвентарь и пр.). В чеке ККТ, приложенном к авансовому отчету, выделена сумма НДС; счет-фактура отсутствует. Вправе ли организация заявить вычет НДС в подобных случаях?

Условия выдачи денег под отчет

1. Сторонние лица.

В последние годы изменились правила выдачи денег под отчет. Теперь подотчетными лицами могут быть не только числящиеся в штате сотрудники, но и лица, работающие на основании гражданско-правовых договоров. При этом Центробанк РФ в своем указании от 11.03.2014 № 3210-У сообщил, что деньги из подотчета могут выдаваться кому угодно (при условии что подотчетное лицо должно составить авансовый отчет).

Если подотчетное лицо видит необходимость в том, чтобы распределить выданные ему под отчет средства между сторонними лицами, то учитывать движение средств оно может в ведомости произвольной формы. При этом если подтверждающие расход средств документы, подкладываемые к авансовому отчету, будут оформлены на другое лицо, а предприятие сможет подтвердить, что покупка была совершена в его интересах, то можно не беспокоиться о том, что у налоговой появятся вопросы к такому отчету.

Есть положительная судебная практика, которая позволяет налогоплательщику отстоять свое право на понесенные затраты. Девятый арбитражный апелляционный суд в своем постановлении от 08.10.2007 № 09АП-12853/2007-АК встал на сторону налогоплательщика в споре с налоговой по этому вопросу.

2. Лимит.

На сегодняшний день лимит на расчет наличными не изменился — он составляет 100 тыс. руб. по одному договору. Такая норма закреплена в указании от 07.10.2013 № 3073-У. Это значит, что подотчетное лицо сможет совершить покупки у одного контрагента на сумму, не превышающую 100 тыс. руб.

3. Документы.

Авансовый отчет заполняется по утвержденной Госкомстатом РФ форме АО-1 либо по форме, разработанной и утвержденной хозсубъектом самостоятельно.

Авансовый отчет заполняется в одном экземпляре. Подробнее читайте в статье .

К авансовому отчету должны быть приложены расчетные документы, подтверждающие каждую строчку, касающуюся расхода выданных под отчет денежных средств. Подтверждающими документами могут быть кассовые чеки, квитанции к приходному ордеру, бланки строгой отчетности, а также квитанции банкоматов и платежных терминалов.

ВНИМАНИЕ! Ранее подотчетник должен был отчитаться о потраченных суммах в течение 3-х дней с даты, на которую выданы денежные средства. Но с 30.11.2020 указанием Банка России от 05.10.2020 № 5587-У данное требование было изменено. Теперь организация вправе самостоятельно устанавливать срок, на который выдаются денежные средства в подотчет.

Подробнее о нововведениях с 30.11.2020 в порядке расчетов с подотчетными лицами, а также ведения кассовых операций рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в обзорный материал.

Если в кассовом чеке будет содержаться достаточная информация о приобретенных товарах (наименование, количество и цена), то подотчетное лицо может не требовать у продавца выписку товарного чека.

«Розничный» НДС: особенностей вычета НК РФ не предусмотрено

Согласно п. 2 ст. 171 НК РФ суммы НДС, предъявленные налогоплательщику при приобретении товаров (работ, услуг), предназначенных для использования в налогооблагаемых операциях, подлежат вычетам.

Мнение эксперта

Макаров Игорь Тарасович

Юрист-консульт с 8-летним опытом. Специализация — уголовное право. Большой опыт в экспертизе документов.

Налоговые вычеты, предусмотренные ст. 171 НК РФ по приобретенным товарам (работам, услугам), производятся на основании (п. 1 ст. 172 НК РФ):

счетов-фактур, выставленных продавцами при приобретении налогоплательщиком товаров (работ, услуг);

документов, подтверждающих уплату сумм налога, удержанного налоговыми агентами;

иных документов в случаях, предусмотренных п. 3, 6 – 8 ст. 171 НК РФ.

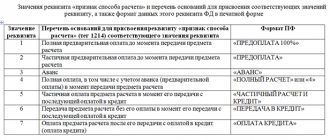

В указанном списке нас интересуют иные документы, «действующие» в определенных (см. таблицу ниже) случаях и дающие право налогоплательщику предъявить к вычету НДС по приобретенным товарам (работам, услугам) при отсутствии счетов-фактур.

Суммы НДС, уплаченные в бюджет в соответствии со ст. 173 НК РФ покупателями – налоговыми агентами

Суммы НДС, исчисленные налогоплательщиками по п. 1 ст. 166 НК РФ при выполнении СМР для собственного потребления, связанных с имуществом, предназначенным для осуществления операций, облагаемых НДС, стоимость которого подлежит включению в расходы (в том числе через амортизационные отчисления) при исчислении налога на прибыль

Суммы НДС, уплаченные по расходам на командировки (расходам по проезду к месту служебной командировки и обратно, включая расходы на пользование в поездах постельными принадлежностями, а также расходам на наем жилого помещения) и представительским расходам, принимаемым к вычету при исчислении налога на прибыль организаций

Суммы НДС, исчисленные налогоплательщиком с сумм оплаты, частичной оплаты, полученных в счет предстоящих поставок товаров (работ, услуг)

Суммы НДС, предъявленные розничными продавцами, как видим, в списке не значатся. А раз так, рассуждает Минфин, не меняя своего подхода годами, заявить вычет по кассовому чеку (при отсутствии счета-фактуры) налогоплательщик не вправе.

К сведению: статьей 170 НК РФ установлено, что суммы НДС, предъявленные покупателю при приобретении товаров (работ, услуг), учитываются в стоимости покупки в случаях, перечень которых определен п. 2 данной статьи.

Отсутствие у налогоплательщика документов, в том числе счетов-фактур, подтверждающих его право на применение вычета по НДС, указанным перечнем не предусмотрено. Поэтому оснований для включения данного налога в стоимость покупки при налогообложении прибыли в этих случаях не имеется.

уплаченных налогоплательщиком непосредственно в бюджет;

- уплаченных сотрудниками организации в составе командировочных и представительских расходов.

Поскольку таковых к услугам почтовой связи Налоговый кодекс не определяет, применить вычет «входного» НДС по ним налогоплательщик вправе в общеустановленном порядке: только при наличии счета-фактуры.

Суды демонстрируют иной подход

Вывод Президиума ВАС согласуется с позицией, изложенной в Определении КС РФ от 02.10.2003 № 384-О, разъясняющей, что счет-фактура не является единственным документом для предоставления налогоплательщику налоговых вычетов по НДС. Вычеты могут предоставляться и на основании иных документов, подтверждающих уплату данного налога.

Номер судебного решения

В обоснование налоговых вычетов общество представило кассовые чеки с выделенным НДС, выданные работникам общества при приобретении ГСМ, а также авансовые отчеты, журнал-ордер по счету 19 и книги покупок. Суд пришел к выводу, что для общества кассовый чек, оформленный надлежащим образом, заменяет счет-фактуру и может являться основанием для принятия НДС к вычету

Применение вычета в отношении запасных частей, приобретенных в розницу, на основании чеков ККТ с выделенной суммой налога правомерно

Контрольно-кассовый чек, оформленный надлежащим образом, заменяет счет-фактуру для целей подтверждения права на вычет НДС

Основанием для вычета НДС являются счет-фактура и документы, подтверждающие фактическую уплату налога (в том числе кассовый чек с выделенной в нем отдельной строкой суммой налога), либо бланк строгой отчетности, в котором указана сумма налога

Вычет НДС по кассовому чеку – 2021: позиция Минфина

документы, подтверждающие уплату таможенного НДС при импортных операциях;

документы, удостоверяющие платеж НДС, удержанный налоговым агентом.

Опираясь на приведенный перечень и ссылаясь на отсутствие в нем отдельного пункта «кассовый чек», МФ РФ не считает возможным принятие НДС к вычету по кассовому чеку, оформляющему покупку ТМЦ в розничных предприятиях. Даже обособленное обозначение в нем суммы налога не принимается во внимание и не дает права компании на возмещение НДС.

Так полагает МФ РФ: по неоформленным счетами-фактурами приобретениям получение налогового вычета невозможно.

Справедливости ради, отметим, что в НК действительно никак не означены какие-либо особенности, характеризующие проведение операций возмещения НДС по купленным в розницу ТМЦ. Отсюда и вывод финансистов о несостоятельности требований получения вычета по налогу в рассматриваемом документальном оформлении.

В противовес этому утверждению п.7 ст. 168 НК РФ разъясняет такое обстоятельство: при реализации ТМЦ за наличный расчет предписания законодательства по составлению счетов-фактур признаются исполненными в момент, когда покупатель получает кассовый чек (или иной документ должного оформления, например, БСО).

Учитывая эту норму можно рассматривать кассовый чек, как равнозначный счету-фактуре документ, дающий право приобретателю-плательщику НДС на принятие к вычету.

Позиция Налоговой службы

Наличие подобных нестыковок в НК РФ ведет к возникновению споров налогоплательщиков, пытающихся возместить налог, с ИФНС. Несмотря на то, что фактически Налоговым кодексом не возбраняется возмещение НДС по купленным в розницу ТМЦ без составления счета-фактуры и с обязательным обозначением в кассовом чеке величины налога, вопрос получения вычета остается весьма сложным.

Дело в том, что в своде писем МНС РФ от 13.05.2004 № 03-1-08/1191/[email protected], где объединены основные направления работы и учета ИФНС, налоговой службой изложена противоположная позиция: право на вычет дает лишь выданный ритейлером счет-фактура. Таким образом, компаниям, пытающимся возместить НДС по кассовым чекам, никак не избежать спорных моментов с ФНС и возможно придется отстаивать свои права в суде.

Чем мы лучше конкурентов?

- 1Оплата после получения

Вы платите за документы только тогда, когда получите их и полностью проверите - 2Счет-фактуры готовим в короткие сроки

Быстрая скорость работы, позволит Вам уменьшить НДС в нужное время - 3Минимальные цены

Наши цены приятно удивят Вас и помогут сэкономить Ваши деньги - 4Работаем по всей территории РФ

Выполняем заказы из любого региона Российской Федерации - 5Круглосуточная работа

Сможем принять заказы в любое удобное для Вас время - 6Быстрая доставка

Доставим Ваши документы в кратчайшие сроки прямо в руки

Сделать заказ

Товарный чек для ИП без кассового аппарата: образец в excel

Скачайте товарный чек для ИП без кассового аппарата: образец заполнения, бланк. Сохраняйте у себя дубликат — это поможет в конфликтных ситуациях с клиентами.

Создайте собственный бланк товарного чека. Скачать его можно бесплатно — документ будет всегда у вас под рукой. Просто зарегистрируйтесь в МоемСкладе, внесите сведения о компании и распечатайте. Вы легко сможете подготовить шаблон товарного чека в Excel или Word, где бы ни находились. Это бесплатно и сэкономит время на оформление.

Более 1 500 000 компаний уже печатают счета, накладные и другие документы в сервисе МойСклад Начать использовать

Отзывы

Я представитель небольшой строительной компании, и мы часто работаем с крупными организациями в качестве подрядчика. Конечно, в документах мы не отражаем действительное положение вещей, потому что, как и любые нормальные люди, хотим заработать.

Мнение эксперта

Макаров Игорь Тарасович

Юрист-консульт с 8-летним опытом. Специализация — уголовное право. Большой опыт в экспертизе документов.

Покупаем счет-фактуры в «Фабрике чеков» уже 2-й год. Всё проходит отлично! Как говориться, без сучка, без задоринки. Ребята – настоящие профессионалы!

Придраться не к чему, сработали четко. Чеки реальные, печати на них живые, не на принтере.

Официальное подтверждение, полностью написаны все реквизиты.

Что такое НДС в чеке простыми словами

Как уже сказано выше, НДС – это налог. Начать стоит с того, что данным налогом облагается каждая услуга или изделие, цена которого выше себестоимости. Если изъясняться простыми словами, то процентом облагается разница между окончательной ценой и себестоимостью. Это и есть понятие «добавочная стоимость».

В чеке данная информация часто выводится отдельной строкой, но не нужно пугаться и думать о том, что нужно платить еще больше. Эти же 18% или 10% содержатся в итоговой сумме за изделие, которое уже оплачено.

Чтобы не было проблем с инспекцией, со стороны закона предприятие дублирует информацию. При этом в обязательном порядке у них должны быть в наличии кассовые аппараты.

Образец товарного чека

Товарный чек обязателен при продаже:

- текстильных, швейных, трикотажных, меховых изделий;

- технически сложных бытовых товаров (например, средств связи и фотоаппаратуры), автомобилей;

- животных и растений;

- оружия, драгоценных металлов, мебели и стройматериалов;

- при разносной торговле (кроме продовольственных товаров).

Форма товарного чека может быть произвольной: используйте шаблон в word или excel, если нужно — добавьте в него поля. Например, графу для артикула или НДС. Бесплатно товарного чека в word можно ниже.

Кто платит НДС

Сделав вывод, можно подумать, что процент платится производителем и рядового гражданина это никак не затронет. Однако, это не так. В конечном счёте, платеж государству вносится из кармана покупателя. Чтобы было проще понять, представим алгоритм, как всё это происходит.

- Фирма заказывает у поставщика материал для собственного продукта. Ему компания выплачивает сумму. На неё и будет накладываться налог.

- После того, как готов свой продукт, компания производит подсчеты. Учитывается сумма, которая ушла на изготовление.

- Далее идет расчет итоговой цены за изделие. Здесь учитывается 18%.

- После продажи из общей прибыли высчитывается процент, оплаченный покупателем, и уходит на налоговое обязательство.

Далее владелец магазина сапог формирует окончательную цену. Сюда включены все расходы на товар, и только заключительная сумма облагается процентной ставкой.

Пример расчета

Для более детального понимания, что такое НДС и кто его платит, разберем простой пример.

Представим себе, что вы решили заняться продажей зимней обуви. Первый этап – это поиск оптового поставщика. К примеру, вы потратили 100 тысяч рублей на приобретение товара, купив при этом 10 единиц продукции. То есть одна пара ботинок обошлась в 10 тысяч рублей. В этом случае в цену купленного товара у поставщика уже входит налог 18 %. Этот налог оплачивал поставщик и мы при покупке. Эту сумму в размере 18 %, которую мы переплатили за налог, в дальнейшем необходимо рассчитывать как входящий взнос. При покупке товара для дальнейшей продажи нам нужно доказать, что при оптовой покупке мы уже оплачивали НДС. В качестве доказательства для налоговой необходимо предъявить счет-фактуру, накладную или чек, где будет указано, что НДС на товары уже был оплачен.

При формировании окончательной цены для продажи в магазине нам необходимо вычесть налог из купленной продукции. Из этой цены в дальнейшем и нужно рассчитывать налог. На конечном этапе, когда окончательная цена будет сформирована с учетом потенциальной прибыли, к полученной сумме нужно прибавить 18 % налога, который и будет возложен на покупателя.

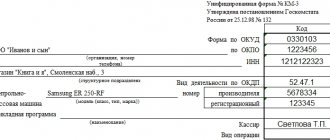

Расчёт суммы с НДС, пример на кассовом чеке

При расчёте учитывается, какой товар был приобретён. Возможно, все уже наслышаны о 18%, такая цифра применяется к большинству продукции, но не ко всем.

Если же был приобретен продукт из сферы детского ассортимента, некоторых продуктов питания, медикаментов, а также периодической, научной или образовательной литературы, то в данном случае цифра изменится и будет составлять 10%. Есть даже те товары, которые имеют нулевой процент.

К ним относятся изделия, экспортируемые за границу.

Если же производить подсчёт оплаты медикаментов, например, то в схему достаточно вписать 10% вместо 18%.

Виды налога

Есть 3 критерия, в соответствии с которыми осуществляется порядок исчисления НДС:

- Нулевая ставка. Налог не взимается при реализации товаров космической сферы, а также при экспорте любых товаров, при транспортировке нефти и газа и экспорте драгметаллов. Есть полный перечень товаров, который попадают под нулевую ставку НДС, – они описаны в статье 164 НК РФ.

- Ставка 10 %. Распространяется на продажу продуктов питания (овощи, молоко, мясо и т. д.). Также это касается детских товаров, препаратов медицины и научной литературы.

- НДС 18 %. Это наиболее распространенный налог, под который попадают абсолютно все товары, не вошедшие в первые две категории.

Отметим, что НДС взимается не только с прямой продажи товаров, но также и при ввозе любой продукции на территорию РФ. Работы, связанные с возведением зданий, при которых не заключается договор строительного подряда, также облагаются этим налогом.

Отчётность

Одним из главных моментов, интересующих владельцев различных компаний, является сама отчётность и ее способы.

Представлять необходимые документы нужно раз в квартал до 25 числа следующего месяца. С этим делом, конечно же, нельзя шутить, так как в случае задержек последуют штрафы. Для заполнения отчёта есть специальная форма.

В крайнем случае можно использовать услуги почты, например, если вас долгое время нет в городе. Но здесь тоже стоит быть осторожным и обращать внимание на дату, которая будет стоять на заказном письме.

Именно этим числом и будет фиксироваться отчёт. Даже если вы отправили письмо 21 июня, а пришло в инспекцию оно 27 июня, то дата зафиксируется как 21.

Предлагаем разобраться, когда разрешается принять НДС к вычету, каково мнение Министерства финансов относительно вычета НДС по кассовому чеку, и можно ли оформить вычет НДС по кассовому чеку, если он частично содержит реквизиты счета-фактуры.

Когда НДС разрешается принять к вычету

В том случае, если ООО или ИП, владеющий магазином, уплачивает НДС, сумма покупки будет включать сумму налога на добавленную стоимость.

- компания обладает документами, свидетельствующими о наличии права на вычет по НДС;

- приобретенные товары были оприходованы на балансе компании;

- товары покупались с целью осуществления производственной деятельности, перепродажи или каких-либо других операций, которые облагаются налогом на добавленную стоимость.

Важно!

В момент приобретения товара в магазине не требуется обязательное наличие выписанного продавцом счета-фактуры. Обычно продавцы выдают исключительно товарный чем и кассовый чек.

Как сказано в тексте п. 7 ст.

168 НК РФ, в случае реализации товаров за наличный расчет, требования по выставлению счетов-фактур и составлению расчетных документов признаются полностью выполненными, если покупатель получил от продавца кассовый чек или другой документ установленной формы (например, бланк строгой отчетности). Соответственно, действующее налоговое законодательство разрешает налогоплательщикам принимать НДС к вычету, если:

- товар был приобретен в розничной торговой точке;

- продавец не выставлял счет-фактуру;

- в кассовом и товарном чеке сумма НДС выделена отдельной строкой.

Итоги

Если владелец онлайн-кассы — плательщик НДС, то сведения о налоге должны быть, во-первых, отражены на чеках, выдаваемых покупателям, а во-вторых — включены в состав фискальных документов, отправляемых в ОФД. Нарушение хотя бы одного из условий сопровождается штрафами по ст. 14.5 КоАП РФ. Если продавец не платит НДС, но указывает его в чеке, то это не сопровождается какими-либо правовыми последствиями.

Узнать больше об особенностях использования онлайн-касс вы можете в статьях:

- «Нужна ли онлайн-касса для ИП на УСН?»;

- «Нужна ли онлайн-касса для интернет-магазина?».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.