Что считается командировкой

Закон содержит четкое определение, что именно можно считать командировкой. Это поездка, во время которой выполняется служебное задание в другой компании. При этом принимающая сторона может располагаться как в регионе нахождения субъекта, так и в иной местности либо стране.

Не могут быть командировками поездки на курсы повышения квалификации, а также перевод работника временно в другое структурное подразделение, расположенное в той же местности, но при этом такой перевод не должен нести изменения условий трудового соглашения.

Однако поездка работника по заданию руководства из головного офиса в региональный и обратно будет являться командировкой.

Длительность поездки определяется руководством субъекта бизнеса и закрепляется в приказе на командировку либо служебном задании.

Внимание: в течение 3-х дней с момента возвращения из командировки, работник должен предоставить отчет о проделанной работе и подтверждающие расходы документы.

Как составить заявление на возмещение расходов?

Важно составить рабочий лист с расходами и просьбой возмещения. Автор должен становиться более внимательным ко всем чекам, ведь каждая трата должна подтвердится. Простой пример, если нет билета в место командировки или отсутствует проездной, будет тяжело доказать, что именно служебка причинила расходы. Тот, кто побывал в командировке, должен написать об основных тратах, которые будут касаться служебных целей. Также указывается время командировки, например начало отъезда в январь 10-го числа, а окончание – 20-го января.

Бесплатная консультация юриста по телефону:

8

Кого нельзя направить в командировку

В обычных условиях руководство субъекта бизнеса имеет право не спрашивать желания сотрудника при направлении его в служебную поездку, поскольку она будет являться выполнением его прямых трудовых обязанностей.

Однако закон устанавливает несколько категорий, для кого командировки либо вообще запрещены, либо требуют предварительного получения письменного согласия.

Установлен запрет на отправление в командировку следующих работников:

- Женщина, которая ожидает появления ребенка;

- Работники, которые на момент поездки являются несовершеннолетними. Однако данный запрет не действует, если данные сотрудники имеют творческие профессии (актеры, журналисты, певцы, и т. д.), либо являются профессиональными спортсменами.

- Работники, которые выполняют трудовые обязанности на основе ученического договора.

Важно: данных сотрудников запрещено отправлять в служебные поездки, даже если они дают на это письменное согласие.

Для следующих работников требуется получения у них письменного согласия на направление в служебную поездку:

- Женщины, у которых есть маленькие дети. Также в эту категорию относятся единственные родители детей до трех лет;

- Одинокие работники, если их детям еще не исполнилось пять лет;

- Работники, у которых в семье есть дети с инвалидностью;

- Работники, кто занимается уходом за больными членами своей семьи;

- Работники, у которых есть инвалидность, и если их поездка в служебную командировку нарушит программу восстановления.

Для всех этих категорий перед оформлением документов на служебную поездку обязательно нужно получить письменное согласие на это. Кроме этого, в бланке должна быть указана информация о том, что данные работники знают об имеющимся у них праве отказаться от поездки.

Внимание: достаточно сложным случаем является служебная поездка внутреннего совместителя. Закон не содержит запрета на то, что таких работников запрещено отправлять в поездки. В то же время, нет определенности в том, как именно отмечать в табеле этого сотрудника на втором месте работы.

Закон запрещает на такой период оформлять ему отпуск без оплаты либо основной трудовой отпуск. Оптимальнее на указанный период по второму месту предоставить ему дополнительный оплачиваемый отпуск.

Длительность служебных поездок

Продолжительность служебной поездки устанавливается руководителем компании, который фиксирует данный срок в издавая приказ о направлении в командировку.

Решение о том, на какое количество дней должен уехать сотрудник определяются производственными целями, которые ставятся перед ним, а также предполагаемым сроком их исполнения.

Внимание: если действующими нормативными актами предполагается оформление служебного задания, то в нем также необходимо указать продолжительность поездки.

Поскольку иногда не получается учесть влияние всех факторов, то продолжительность командировки может быть как сокращена, так и увеличена. В этих случаях необходимо оформлять отдельное распоряжение от администрации фирмы.

Ранее действовали нормативные акты, которые устанавливали, что командировкой должна быть поездка более 1 дня и продолжительностью не выше 40 дней. В случае, если период поездки выходил за указанные рамки, то требовалось уже оформлять приказ на перевод работника.

Внимание: сейчас действующие документы не устанавливают ни минимальную длительность поездки, ни максимальную.

Иногда происходит путаница между понятием командировки, а также работниками, которые находятся в постоянных поездках для выполнения своих трудовых функций.

В этом случае необходимо понимать, что является командировкой, а что работой, которая на основании оформленного трудового соглашения имеет разъездной характер. Также необходимо отличать служебную командировку от перевода на работу в другую местность.

Документы для оформления командировки

Обязательные

В связи с тем, что были внесены изменения в законодательство, регламентирующее служебные командировки, сейчас только два документа имеют статус обязательных.

К ним относятся:

- Приказ на командировку — это основной документ, который закрепляет цели, направление поездки, длительность и т. д. Для него обычно используют бланк по форме Т-9, либо фирменный бланк компании.

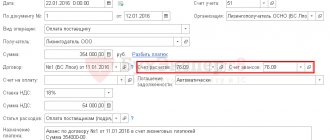

- Авансовый отчет — это документ, которым работник подтверждает расходы во время командировки. Должен сдаваться с сопроводительными документами (квитанциями, чеками и т. д.). Используется стандартная форма АО-1.

Дополнительные

Эти документы можно не оформлять. Однако желание их использовать должно быть отражено во внутренних актах фирмы.

- Командировочное удостоверение — это бланк, на котором проставляются печати принимающих организаций. Иногда бланк удостоверения может включать в себя сразу служебное задание и авансовый отчет.

- Служебное задание — документ, в который вносится информация о работе на командировку. Может использоваться стандартный бланк Т-10а.

- Отчет о выполнении задания — это бланк, в котором работник должен подробно рассказать о проделанной работе во время поездки.

- Книга учета работников, отправляющихся в командировки;

- Служебная записка — ее необходимо составлять для выражения просьбы по оплате расходов, если работником применялся личный транспорт.

К каким расходам в налоговом учете относятся командировочные расходы

Если командировка связана с производством, реализацией, то командировочные расходы относятся в налоговом учете к прочим расходам (пп. 12 п. 1 ст. 264 НК РФ).

Но если командировка связана с приобретением основного средства, то командировочные расходы безопаснее отнести на его первоначальную стоимость, так как по общему правилу все расходы, связанные с приобретением основных средств (кроме НДС и акцизов), учитываются в их первоначальной стоимости (п. 1 ст. 257 НК РФ).

Точно так же рекомендуем относить командировочные расходы на стоимость материально-производственных запасов, если командировка была связана с их приобретением (п. 2 ст. 254 НК РФ).

В то же время из Письма УФНС России по г. Москве от 19.05.2009 N 16-15/049826 следует, что командировочные расходы не увеличивают стоимость основного средства, а относятся к прочим расходам.

Если вы хотите отнести командировочные расходы, связанные с приобретением основных средств или МПЗ, на прочие расходы, то лучше сначала уточнить этот вопрос в своей налоговой инспекции.

Как оформить командировку сотрудника в 2018 году

Шаг 1. Создать приказ на командировку

Для оформления распоряжения на отправления работника в командировку можно применять стандартные бланки Т-9, Т-9а, либо составлять распоряжение в свободной форме на фирменном бланке компании.

Ранее, основанием для оформления приказа выступало служебное задание. Этот документ нужно было вписать в качестве основания. Теперь в данной графе нужно указать реквизиты распоряжения директора, служебной записки, либо вообще оставить это поле незаполненным.

Работник, который упомянут в документе, должен ознакомиться с ним и проставить подтверждающую подпись.

Важно: если для выполнения поездки работник использует собственное транспортное средство, то данное обстоятельство необходимо указать в приказе, либо выпустить отдельное распоряжение.

Шаг 2. Выдать подотчетные деньги

Если работник отправляется в служебную поездку, то ему необходимо получить денежные средства для осуществления расходов — приобретения ГСМ, найма жилья, оплату билетов и т. д. Также ему положены суточные на каждый день командировки.

Предел затрат по каждому из указанных направлений должны быть закреплены в локальном акте по предприятию.

Основанием для того, чтобы работнику выдали необходимые средства, является приказ на командировку. Кроме этого, работник может оформить служебную записку, и в ней изложить предполагаемую сумму расходов. Однако для того, чтобы кассир выдан ее, на служебке должна стоять виза руководителя.

Если поездка осуществляется внутри страны, то подотчетные средства могут быть выданы из кассы наличными, либо перечислены на карту.

Внимание: если сотрудник отправляется за границу, то суточные за дни, когда он едет по территории России выдаются в рублях, а за дни нахождения в иностранном государстве — в валюте.

Шаг 3. Выдать командировочное удостоверение (если необходимо)

В локальных актах может быть указано, что при отправлении работника в командировку, ему обязательно должно быть выдано командировочное удостоверение.

Компания может применять для этих целей разные бланки, в том числе совмещенные с отчетом о проделанной работе, авансовым отчетом, заданием на командировку и т. д.

Также документ содержит место, где принимающие компании должны проставлять оттиски печатей. Но по новому закону они не считаются обязательными.

Внимание: также не обязательно теперь вести и журнал учета командированных работников. Но компании могут применять его по своему усмотрению, предварительно закрепив форму.

В журнал обычно заносятся следующие данные:

- Информация о работнике;

- Название компании, куда он направляется;

- Название города;

- Дни отъезда и приезда;

- Отметка о сдаче отчета о поездки в бухгалтерию.

Шаг 4. Оформить авансовый отчет

В течение 3-х дней с момента возвращения работника, ему нужно оформить и передать бухгалтеру отчет о произведенных расходах по форме АО-1.

Если данный шаг закреплен во внутренних документах, то вместе с авансовым отчетом может также подаваться отчет о выполненной работе.

Для такого документа может применяться произвольная форма, либо использоваться графа 12 в бланке служебного задания формы Т-10а.

Работник должен прикрепить к авансовому отчету документы, подтверждающие расходы в поездке:

- Документы, подтверждающие проживание работника — счет из гостиницы, квитанция о проживании с указанием количества дней и стоимости одного дня, договор на найм квартиры.

- Проездные документы до места выполнения задания и обратно — билеты, чеки, квитанции и т. д.

- Документы для подтверждения пользования услугами такси — чеки, билеты и т. д.

- Служебная записка, на которой работник расшифровывает понесенные расходы при передвижении личным транспортом. К ней также могут крепиться чеки с АЗС и т. д.

- Служебная записка с обоснованием того, что работник не может предоставить оправдательные документы по поездке;

- Иные оправдательные документы (например, чеки на сотовую связь).

Шаг 5. Возврат неиспользованной суммы в кассу (если она есть)

Если у сотрудника после его возвращения из поездки остались неизрасходованные средства, он должен возвратить из в кассу в срок 3-х дней с момента предоставления авансового отчета. Кассир при их получении должна выписать приходный ордер.

Закон определяет, что удержать данную сумму из зарплаты можно, но только в течение месяца с момента завершения срока добровольного возврата. Если же указанный месяц вышел, то взыскать с работника денежные средства можно только через судебное решение.

Внимание: работник может добровольно записать заявление об удержании данной суммы у него из зарплаты. На основании него должен быть выпущен соответствующий приказ. Однако размер удержанных средств не может превышать 20% от начисления зарплаты за указанный период.

Шаг 6. Компенсировать перерасход средств работником (если необходимо)

Все расходы работника в командировке планируются. Однако, учесть все моменты нельзя. И работнику в служебной поездке может потребовать больше средств, чем это первоначально было определено.

По возвращению из командировки это физлицо составляет авансовый отчет, в котором фиксирует, в том числе излишние расходы. Если он сможет доказать, что произведенные траты обоснованы, то перерасход следует компенсировать путем выдачи денег по расходнику или перечислением на карточку.

Для правильного принятия решения по обоснованности произведенных в командировке тратам, нужно учитывать следующие моменты:

- Эти затраты были осуществлены по неотложным причинам.

- Имеют ли произведенные затраты документальное подтверждение. При этом документы должны правильно быть составлены.

- Представленный руководству компании авансовый отчет правильно оформлен.

Суммы перерасхода по командировке должны компенсироваться в течение трех дней с момента представления авансового отчета.

В противном случае, сотрудник может обратиться в суд для защиты своих прав, и ему придется оплатить не только эти расходы, но и проценты за использование не вовремя выплаченных сумм.

Внимание: если у субъекта хозяйствования отсутствует возможность погасить сразу весь долг перед работником, следует составить график погашения. Его должны подписать обе стороны трудовых отношений.

Можно ли отправить сотрудника в выходной день

Обстоятельства могут сложиться так, что выполнять поставленные задачи работник должен будет с самого начала недели. Поэтому выехать в командировку ему необходимо в выходной день.

Руководство обязательно должно обсудить данный вопрос с направляемым в служебную поездку работником. О том, что срок командировки начнет отсчитываться с выходного дня, необходимо непременно зафиксировать в приказе. Также у сотрудника потребуется получить согласие на работу в выходной день.

Для избежания спорных ситуаций рекомендуется в приказе рассмотреть вопрос о режиме работе сотрудника компании, направляемого в служебную поездку, в период приходящийся на его выходной день. Этот момент нужно учесть с целью определения порядка оплаты труда сотрудника в это время.

К примеру, работник направляется в командировку в другую местность. Для этого ему необходимо выехать вечером в воскресенье на поезде. Если отразить, что работник отправляется в командировку в воскресенье вечером, то оплачиваться будут только эти несколько часов, а не весь день.

Важно: если работодатель проигнорирует данный факт, установит, что работнику следует отправиться в воскресенье, оплачивать необходимо будет весь день. Не стоит забывать, что работа в праздничные дни оплачивается в двойном размере, либо в одинарном с предоставлением на выбор работнику любого иного дня.

Примеры расчета

Разберемся, как считать командировочные расходы на конкретных примерах.

Пример № 1.

Сотрудник был направлен в командировку по России на 5 дней. На 12.03.2018 на 10:20 у него куплен билет на поезд, 16 марта в 15:00 он возвращается. Размер ежедневных суточных в организации составляет 700 рублей.

Расчет следующий: 5 дней × 700 руб. = 3500 рублей — суточные.

Пример № 2.

Работник был направлен в служебную поездку на 10 календарных дней, с 5 ноября. Норма суточных, установленных в организации, — 500 рублей в день. Однако билет был приобретен на 04.11.2018 (время выезда 23:50). Обратный билет на поезд был куплен на 15.11.2018 года (время 04:20).

Расчет суточных: 12 дней (с 4 по 16 ноября) × 500 руб. = 6000 рублей.

Пример № 3.

В компании решено командировать специалиста на 8 дней. Норма суточных — 1000 руб. в день. По возвращению был простой из-за поломки транспорта (2 суток).

Расчет: 10 (8 + 2) дней × 1000 руб. = 10 000 рублей.

ВАЖНО!

Так как сумма суточных превышает установленный лимит, следовательно, бухгалтер должен удержать НДФЛ и начислить страховые взносы.

Порядок расчета:

НДФЛ = (10 000 – (10 × 700)) × 13 % = 3000 × 13 % = 390 руб.

Сумма аванса по командировочным расходам на руки = 10 000 – 390 = 9610 руб.

Страховые взносы: (10 000 – (10 × 700)) × 30,2 % = 3000 × 30,2 % = 906 руб.

Можно продлить или перенести служебную поездку?

Действующие нормы не предусматривают запрета на продление служебной поездки работника. Также ее можно перенести на будущую поездку, когда все документы по ней уже подготовлены.

Тем не менее каким образом оформить данное, нормативные акты не определяют.

Продление служебной командировки должно происходить на основании издании я соответствующего распоряжения руководства, которое составляется в произвольной форме.

Он должен включать в своей содержания не только все необходимые реквизиты, но также и причину, по которой производится продление командировки и новые даты служебной поездки.

Внимание: коррективы нужно произвести со всеми ранее выписанными документами. В них нужно аккуратно зачеркнуть старую дату командировки одной чертой, и сверху указать новый срок. Все это надо произвести так, чтобы старую запись можно было прочитать.

На администрацию и ответственных работников возлагается обязанность произвести перерасчет выданных ранее суточных, и увеличить суммы средств по командировке из-за увеличения ее срока.

Если работник находится уже в командировке, то все эти средства нужно перечислить ему либо безналично, либо почтовым переводом или иным предусмотренным для этого способом.

Законодательство запрещается сотруднику использовать для этих целей свои личные средства. Это правило распространяется на случаи, даже когда по распоряжению администрации были возмещены эти расходы.

Внимание: для того чтобы перенести командировки на другие сроки, также нужно подготовить соответствующий приказ, в котором обязательно фиксируются новые даты поездки работника в командировку.

Соответствующие изменения нужно внести в ранее изданные документы, где старые даты поездки зачеркиваются, а новые даты указываются сверху. Производить перерасчет суточных и иных расходов сотрудника в командировке не надо, так осуществляется только перенос, длительность поездки остается прежней.

Итоги

Стандарты оформления документации, связанной с отправкой работников в командировки, с 2021 года стали более лояльными и уменьшили объем бумажной работы у кадровой службы предприятия. Однако расходы компании — это не только денежные затраты, но и статья, уменьшающая налоговую базу для исчисления налога на прибыль, находящегося под пристальным вниманием ФНС. Именно поэтому работодатель борется за каждую копейку, иногда становясь консерватором: например, используя прежние правила оформления документов, связанных с направлением в командировку. Главным условием для этого является закрепление всех спорных моментов во внутреннем нормативном документе — учетной политике предприятия. Так доказать свою правоту по расходам в командировках налоговой будет в разы проще.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.