Что такое вексель?

Вексель — ценная бумага, содержащая обязательство об уплате ее держателю указанной в ней суммы. На особенности отражения векселя в бухгалтерском учете влияет то, что он может быть:

- собственным или чужим;

- простым (составленным между 2 лицами) или переводным (оформленным при участии третьего лица, которое будет осуществлять платеж, погашая свой долг перед векселедателем);

- дисконтным (передаваемым по цене, отличающейся от указанной в нем), процентным (предусматривающим начисление определенного процента на отраженную в нем сумму) или беспроцентным (с нулевой процентной ставкой);

- долговым обязательством, средством расчетов, займов или вложения средств.

Крайне важным для этого документа является соблюдение требований к правилам оформления и, в частности, указание в нем (пп. 1 и 75 положения «О переводном и простом векселе», утвержденного постановлением ЦИК СССР и СНК СССР от 07.08.1937 № 104/1341):

- его наименования;

- даты и места его составления;

- предложения или обещания об уплате определенной суммы;

- названия ее плательщика;

- срока уплаты;

- места платежа;

- кому или по чьему приказу совершается платеж;

- подписи лица, выдавшего вексель.

Допустимо:

- Не указывать срок уплаты. Тогда вексель оплачивают по его предъявлении.

- Не приводить мест составления и платежа. В этом случае ими будет считаться место нахождения плательщика, отраженное рядом с его названием.

- Дополнительно вносить сведения о величине процентной ставки и дате начала ее применения для векселя, являющегося процентным.

- Существование противоречий между суммой платежа, внесенной в вексель цифрами и прописью. Правильной будет считаться сумма, указанная прописью.

- Передавать не только переводной, но и простой вексель.

Вексель может оформляться только на бумажном носителе (ст. 4 закона РФ «О переводном и простом векселе» от 11.03.1997 № 48-ФЗ). Факт его передачи отражают в соответствующих договоре и акте. Наличие договора необязательно при выдаче собственного векселя.

УСН

Выдача собственного векселя не влияет на расчет единого налога независимо от того, какой объект налогообложения применяет организация. Для целей налогообложения эта операция является обеспечением оплаты приобретенных товаров (работ, услуг) с отсрочкой платежа. То есть при выдаче собственного векселя не происходит ни оплаты приобретенных товаров (работ, услуг), ни погашения иных обязательств. Это следует из статей 815 и 823 Гражданского кодекса РФ и статьи 346.17 Налогового кодекса РФ.

При этом для расчета единого налога учитывайте особенности учета некоторых видов расходов при упрощенке. Например, приобретенные товары, за которые получен вексель, должны быть не только оплачены, но и реализованы (подп. 23 п. 1 и п. 2 ст. 346.16, подп. 2 п. 2 ст. 346.17 НК РФ).

Учет собственных векселей

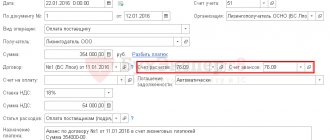

Собственный вексель обычно выдает покупатель поставщику в ситуации, когда он не может расплатиться за поставку деньгами. Такой вексель во взаимоотношениях этих двух сторон имеет характер долговой расписки и как ценная бумага до передачи его третьему лицу не учитывается. Его выдача-получение отражается у покупателя и поставщика на тех же счетах учета расчетов, что и основной долг. Изменяется только аналитика:

- у покупателя:

Дт 60расч Кт 60векс,

где:

60расч — субсчет отражения долга за поставку,

60векс — субсчет долга по выданному собственному векселю;

- у поставщика:

Дт 62векс Кт 62расч,

где:

62векс — субсчет долга по полученному собственному векселю покупателя,

62расч — субсчет отражения долга по отгрузке.

Одновременно обе стороны показывают появление у себя такого векселя за балансом:

- покупатель — как обеспечение выданное:

Дт 009;

- поставщик — как обеспечение полученное:

Дт 008.

Если вексель процентный, то по нему ежемесячно будет начисляться доход, увеличивающий сумму долга покупателя по векселю:

- у покупателя:

Дт 91 Кт 60векс,

где 60векс — субсчет долга по выданному собственному векселю;

- у поставщика:

Дт 62векс Кт 91,

где 62векс — субсчет долга по полученному собственному векселю покупателя.

Оплата по векселю отразится как закрытие долга по нему:

- у покупателя:

Дт 60векс Кт 51,

где 60векс — субсчет долга по выданному собственному векселю;

- у поставщика:

Дт 51 Кт 62векс,

где 62векс — субсчет долга по полученному собственному векселю покупателя.

Одновременно векселя будут списаны с забалансовых счетов:

- у покупателя:

Кт 009;

- у поставщика:

Кт 008.

Подробнее о забалансовых счетах читайте в статье «Правила ведения бухгалтерского учета на забалансовых счетах».

Особенность векселей, как ценных бумаг

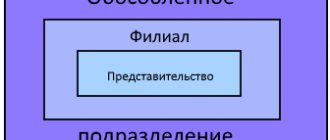

Являясь безусловным долговым документом, вексель может быть:

- Простым, т.е. оформленным между двумя лицами и имеющих характер долговой расписки непосредственного должника;

- Переводным – документом, составление которого происходит с участием третьего лица (используется для оформления передачи дебиторской задолженности).

Как простой, так и переводной вексель бывает:

- Чужим или собственным;

- Дисконтным – процентным, т.е. предусматривающим процентную ставку, по которой будет начисляться процент на сумму векселя, или беспроцентным.

Оба вида векселей могут быть товарными, т. е. подтверждать задолженность по договору поставки ТМЦ, либо финансовыми. В этом случае предметом сделки служит сам вексель. Разница в целях использования векселей влияет на счета бухучета, которые будут использоваться для учета векселей.

Учет чужих векселей в составе финвложений

Признакам финвложений отвечают векселя, приобретенные по цене ниже номинала или процентные, т. е. способные приносить доход (п. 2 ПБУ 19/02, утвержденного приказом Минфина России от 10.12.2002 № 126н).

Их учитывают на отдельном субсчете счета 58-2 (план счетов бухучета, утвержденный приказом Минфина РФ от 31.10.2000 № 94н) в оценке, соответствующей сумме затрат на приобретение (п. 9 ПБУ 19/02) или согласованной, рыночной, оценочной стоимости (пп. 12–17 ПБУ 19/02).

Векселя могут поступить несколькими путями, и это определит проводки по оприходованию векселя в бухгалтерском учете. Например:

- при покупке этой ценной бумаги:

Дт 58-2 Кт 76;

- оплате покупателя за поставку векселем третьей стороны:

Дт 58-2 Кт 62;

- получении ее в качестве вклада в УК:

Дт 58-2 Кт 75;

- операциях обмена имуществом:

Дт 58-2 Кт 91,

Дт 91 Кт 10 (01, 04, 41, 43, 58);

- безвозмездном поступлении:

Дт 58-2 Кт 91.

Посмотреть примеры отражения в учете векселей в различных ситуациях вы можете в КонсультантПлюс:

Получите пробный доступ к К+ бесплатно и переходите в материал.

Поскольку каждая долговая бумага индивидуальна, векселя в бухгалтерском учете отражают поштучно и оценку при выбытии делают по стоимости каждой единицы. Процесс выбытия проводят через счет 91, формируя на нем финрезультат от этой операции. При этом в дебет счета 91 относят учетную стоимость векселя:

Дт 91 Кт 58-2.

А по кредиту счета 91 сумма формируется в зависимости от того, каким путем происходит выбытие. Например, через:

- погашение или продажу:

Дт 76 Кт 91;

- оплату векселем поставки:

Дт 60 Кт 91;

- вклад в УК:

Дт 58-1 Кт 91;

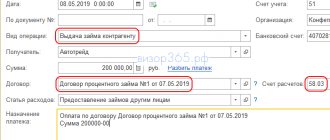

- выдачу займа:

Дт 58-3 Кт 91;

- обмен имуществом:

Дт 10 (01, 04, 41, 43, 58) Кт 91.

Реализация векселей обложению НДС не подлежит (подп. 12 п. 2 ст. 149 НК РФ).

Нужно ли при операциях с векселями вести раздельный учет НДС, узнайте из Готового решения от КонсультантПлюс, получив пробный доступ к системе бесплатно.

Доход по векселю со стоимостью приобретения ниже его номинала можно учесть одним из двух способов, выбор между которыми нужно отразить в учетной политике:

- либо учетная стоимость векселя меняться не будет (п. 21 ПБУ 19/02) и учтется в момент его выбытия, отразившись в финрезультате;

- либо увеличение учетной стоимости до номинала будет делаться равномерно в течение срока обращения векселя (п. 22 ПБУ 19/02):

Дт 58-2 Кт 91.

Начисление процентов по векселю происходит ежемесячно, но учетную стоимость финвложений они не увеличивают (п. 21 ПБУ 19/02) и поэтому отражаются на счетах учета расчетов:

Дт 76 Кт 91.

Сумма этих процентов будет включена в учетную стоимость векселя при его выбытии:

Дт 91 Кт 76.

Об аналитике счета 58 и ее взаимосвязи с данными строк бухбаланса читайте в статье «Финансовые вложения в балансе — это…».

ОСНО и ЕНВД

Порядок учета товаров (работ, услуг), за которые организация рассчиталась собственным векселем при совмещении ЕНВД с общей системой налогообложения, зависит от того, для какого вида деятельности приобретены товары (работы, услуги), в обеспечение которых организация выдала контрагенту собственный вексель.

Если товары (работы, услуги) приобретены для ведения операций, облагаемых ЕНВД, операции с собственным векселем на расчет единого налога не повлияют (ст. 346.29 НК РФ).

Если товары (работы, услуги) приобретены для деятельности организации на общей системе налогообложения, расходы по ним учтите при расчете налога на прибыль.

Если товары (работы, услуги) приобретены для обоих видов деятельности, сумму расходов на их покупку нужно распределить (п. 9 ст. 274 НК РФ). Подробнее см. Какие налоги платить при ЕНВД.

Учет чужих векселей, не являющихся финвложениями

Векселя беспроцентные, приобретенные по номинальной стоимости или по цене выше номинала, не отвечают условию о доходности, установленному для учета их в качестве финвложений (п. 2 ПБУ 19/02). По этой причине их учитывают не на счете 58, а в расчетах, используя для этого счет 76.

Пути их поступления и выбытия могут быть такими же, как и у доходных векселей, но в проводках по поступлению вместо счета 58 будет задействован счет 76, и со счета 76 при выбытии таких векселей в дебет счета 91 будет списываться их учетная стоимость.

Об особенностях учета расчетов векселями при применении УСН читайте в материале «Перечень расходов при УСН “доходы минус расходы”».

Фирма получает вексель от покупателя

Если ваш покупатель выдает вам собственный вексель, то эта операция оформляет отсрочку платежа. Ведь, выписывая вексель, он гарантирует вам оплату в сроки, указанные в этой бумаге.

Для учета таких векселей фирма-продавец должна использовать счет 62 «Расчеты с покупателями и заказчиками» субсчет «Векселя полученные».

Отразить вексель нужно по договорной стоимости, то есть по цене товаров, в оплату которых он получен.

Кроме того, вексель нужно учесть за балансом на счете 008 «Обеспечения обязательств и платежей полученные».

Обратите внимание

Номинальная стоимость векселя может быть больше, чем стоимость товаров, в оплату которых он выписан.

Такое расхождение означает, что вексель предусматривает дисконт.

Плательщиком по векселю может быть как сам покупатель, так и сторонняя фирма.

Как учесть простой вексель, покажет пример.

ПРИМЕРВоспользуемся условиями предыдущего примера, но предположим, что АО «Актив» выписало переводной вексель на ООО «Пассив».ООО «Прайд» акцептовало вексель в июле, подтвердив тем самым свою обязанность заплатить по векселю.В день акцепта бухгалтер «Актива» должен сделать дополнительную проводку:ДЕБЕТ 62 субсчет «Векселя акцептованные» КРЕДИТ 62 субсчет «Векселя выданные» – 236 000 руб. – акцептован переводной вексель «Пассива».Когда «Пассив» погасит вексель, бухгалтер должен будет сделать проводку:ДЕБЕТ 51 КРЕДИТ 62 субсчет «Векселя акцептованные» – 236 000 руб. – получены средства в погашение векселя.

Покупатель по своему векселю может выплачивать проценты. Их учитывают проводкой:

ДЕБЕТ 51 КРЕДИТ 91-1

– на расчетный счет поступили проценты по векселю.

Аналогичным способом при погашении векселя можно учесть превышение его номинальной стоимости над суммой договора (дисконт).

Сумму процентов или дисконта по векселю указывают по строке 2340 «Прочие доходы» Отчета о финансовых результатах.

В марте АО «Актив» отгрузило ООО «Пассив» партию мебели стоимостью 590 000 руб. (в том числе НДС – 90 000 руб.). В этом же месяце «Пассив» выписал «Активу» простой вексель номинальной стоимостью 600 000 руб.Бухгалтер «Актива» должен сделать проводки:ДЕБЕТ 62 КРЕДИТ 90-1 – 590 000 руб. – отгружена мебель;ДЕБЕТ 90-3 КРЕДИТ 68 субсчет «Расчеты по НДС» – 90 000 руб. – начислен НДС;ДЕБЕТ 62 субсчет «Векселя полученные» КРЕДИТ 62 – 590 000 руб. – получен вексель;ДЕБЕТ 008 – 600 000 руб. – вексель учтен за балансом по номинальной стоимости.При погашении векселя проводки будут такими:ДЕБЕТ 51 КРЕДИТ 62 субсчет «Векселя полученные» – 590 000 руб. – погашен вексель «Пассива»;ДЕБЕТ 51 КРЕДИТ 91-1 – 10 000 руб. (600 000 – 590 000) – отражена сумма дисконта;КРЕДИТ 008 – 600 000 руб. – отражено списание векселя.По строке 2340 отчета о финансовых результатах будет указана сумма дисконта по векселю – 10 000 руб.

Как строится бухгалтерский учет у векселедателя, читайте в Бераторе

Итоги

Векселя в бухгалтерском учете имеют свои особенности отражения. Эти особенности обусловлены как существованием собственных и чужих векселей, так и делением последних на доходные и не приносящие дохода.

Источники:

- Федеральный закон от 11.03.1997 N 48-ФЗ

- Приказ Минфина России от 10.12.2002 N 126н

- Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

ОСНО

Приобретенные товары (работы, услуги), обеспеченные собственным векселем, учтите при расчете налога на прибыль в зависимости от следующих факторов:

- правил налогового учета, которые применяются для соответствующего вида расходов;

- метода, который использует организация при расчете налога на прибыль (метод начисления или кассовый метод).

Это следует из статей 252, 272 и 273 Налогового кодекса РФ.

Входной НДС по приобретенным товарам (работам, услугам) примите к вычету в общем порядке – после принятия товаров на учет, при наличии счета-фактуры и выполнении других необходимых условий (п. 2 ст. 171, п. 1 ст. 172 НК РФ). Подробнее об этом см. Как платить НДС при расчетах векселем.

Схема произведения расчетов

Форма оплаты векселями имеет собственный порядок, согласно которому можно выяснить особенности работы с этими документами. Прежде всего есть два участника: датель и держатель, покупатель и поставщик соответственно. На первом этапе между ними формируется договор, в котором прописывается обязательство погашения в установленный срок. Вторая часть заключается в обмене документа на товары или ранее определенные услуги, то есть предметы, оговоренные в основном соглашении.

При наступлении указанного времени происходят операции банков с векселями. Их держатель передает бумагу в свой банк, и уже этот посредник, в свою очередь, направляет его в учреждение, обслуживающее лицо, выдавшее бумагу. Далее средства переводятся на счет держателя и на этом процедура завершается. Существует измененная схема, которая включает в себя посредничество между банками домицилиата — третьего лица, которое должно погасить бумагу по месту проживания (домицилю) плательщика, эта процедура носит название домициляция существующих векселей. Но может быть выбрано любое другое место, зафиксированное документально и в письменной форме, последнее обязательно требуется, чтобы исключить риск.

Особенности процедуры

Нюансы того, как будут осуществляться расчеты простым векселем или его переводным типом, полностью зависят от характеристик этого документа. Прежде всего он абстрактен — в текст не включаются основания для выдачи денег или самой бумаги. Даже если поводом для выпуска послужила торговая операция, обмен или иные события, в ходе которых нужно рассчитаться, в векселе цель никак не указывается, поэтому он не теряет актуальность при отмене сделок и сохраняет эффективность. Единственной информацией будет обязательство выплатить определенную сумму средств в четко оговоренный срок.

Расчеты можно проводить посредством передачи векселя

Также важно и то, что вексель имеет договорный характер, но при этом рассматривается не декларация, в итоге которой была выдана ценная бумага. Ее предметом является согласие обеих сторон касательно того, что имеются задолженности, которые одна из них обязана принять в указанное время, а вторая — погасить. Вексель отличается и бесспорностью, поскольку хоть в тексте и не указывается причина или повод для совершения перечисления, его достаточно, чтобы держатель имел гарантии возврата средств, а плательщик получил обязанность рассчитаться по бумаге, для последнего это скорее недостаток.

Важно! Оправданность или неоправданность взятия на себя обязательства не имеет значения, поскольку документ всего лишь свидетельствует о необходимости выполнить его, но держатель может обеспечить продление обязательств, если такая потребность есть.

Векселя являются еще и односторонними документами, которые только фиксируют обязанность одного лица произвести оплату. Векселедержатель при этом может предъявить бумагу для получения средств, направить протестное обращение в случае несоблюдения правил, но это лишь условия, которые могут привести к осуществлению имеющихся прав. Односторонность проявляется в отсутствии дополнительных условий, но в переводном типе она усложняется.

Обязанности участников

Векселедатель, который будет выпускать переводной документ, предполагает, что именно он должен заплатить, если этого не сделает плательщик. Для того, чтобы посредник взял на себя обязательство, ему нужно подтвердить вексель, акцептовав его, пропустить этот шаг нельзя, поскольку тогда не будет никаких официальных доказательств сотруднчиества. Каждое обязательство, указанное в векселе, является формальным и для его жизнеспособности необходимо облачить договоренность в письменную форму, что требует и налогообложение для правильного расчета НДФЛ.

Если таковой нет, то и обязательства не существует, при этом письменно нужно не только выдавать долговую бумагу, но и оформлять индоссамент и акцепт. К тому же, формальную составляющую привносит и необходимость составлять вексель по конкретной структуре, если она не соблюдена, то и документ теряет официальную силу и за его нарушение не предполагается взыскание.

Все обязательства сторон должны быть задокументированы

Правила передачи

Одной из основных особенностей является также передаваемость документа, когда первый приобретатель может предоставить его в собственность другому лицу, в дальнейшем право не заканчивается и его допускается использовать сколько угодно раз. Процесс передачи вексельной бумаги проводится с индоссаментом, то есть подписью, удостоверяющей переход права распоряжения. При этом есть следующие ситуации, в которых может быть применен вексель:

- передача в полную собственность иного лица;

- выдача поручения на гашение векселя иному лицу, но в интересах первоначального держателя;

- обеспечить векселем залог другого порядка, к примеру, в качестве гарантии при желании оформить кредитный продукт в банке.

Несмотря на три категории передаваемости, в основе явления лежит именно первый пункт, то есть тот факт, что можно поменять собственника ценной бумаги, Центральный банк разрешает делать это в адрес иных финансовых учреждений. Передаточная надпись при этом является простой и не обусловленной ничем, как и исходный документ, и даже если в ней будет содержаться конкретное условие, то оно не будет нести никаких последствий с юридической точки зрения. Также нельзя передать право на часть вексельной суммы, поскольку такой индоссамент не будет иметь действия. При правильной передаче индоссант лишается права требовать инкассирование (платеж) от эмитента векселей, а держатель при этом получает право требования инкассации.

Еще одной особенностью векселя является его денежность, поскольку обязательство заключается в необходимости уплатить определенную сумму, но не передать физический предмет, то есть имущество, делать это можно как безналичным, так и наличным путями, в любом случае выдается чек. И наконец, нюансом этой бумаги является право протеста за неуплату, отказ от акцептования и некоторые другие проблемы, которые следует проверять специалистам, выносящим собственное заключение.

При проведении операций следует соблюдать главные правила

Рассмотрением споров в этой сфере занимается нотариальная контора, которая требует акцепта или платежа, а в случае отказа формирует запись в реестре и отметку о сложившейся ситуации. Если у человека не оплачен простой вексель, следует знать, что делать, при возникновении претензии необходимо оплатить бумагу под контролем нотариуса, тогда спор будет исчерпан и вексель должны вернуть эмитенту, даже если расчет произошел поздно.

Следует знать! Если оплаты не было, то начнется исковой процесс по заявлению, который приведет к принудительному погашению векселя.