Что такое налог на имущество

Узнать все про налог на имущество на законодательном языке можно из Налогового кодекса (глава 32). Этот язык знаком далеко не всем гражданам РФ, поэтому традиционно в статье делаем перевод.

Налог на имущество – это сумма, которую налогоплательщик уплачивает в региональный бюджет с каждого объекта недвижимости, которым владеет.

Налогоплательщиками являются физические лица, которым на праве собственности принадлежат квартиры, комнаты, дома и другая недвижимость. Чем большим количеством объектов владеет собственник, тем большую сумму заплатит. Количество зарегистрированных на квадратных метрах жильцов никак не влияет на размер отчислений в бюджет. Платит не тот, кто живет, а тот, кто владеет.

В механизме расчета налога на имущество произошли серьезные изменения в последние годы. До 2014 года базой, т. е. отправной точкой в определении суммы к уплате, была инвентаризационная стоимость объекта. Ее определяли работники БТИ. И она была далека от реальных цен на рынке. Например, квартира стоимостью более 2 млн руб. могла иметь инвентаризационную стоимость всего 100–200 тыс. руб.

Получается, что собственник и налог на имущество платил не с 2 млн руб., а только с 200 тыс. руб. Какое же государство такое потерпит? Оно и не потерпело. С 2015 года порядок изменился. Теперь сумму к уплате в бюджет начисляют не с инвентаризационной, а с кадастровой стоимости, которая в идеале должна приближаться к рыночной.

Но сразу перейти к новой методике не получилось, потому что не было полной информации о кадастровой стоимости всех объектов недвижимости по регионам РФ. Сделали переходный период, чтобы все подготовились, в том числе и налогоплательщики, у которых объективно имущественный налог должен вырасти.

В 2021 г. адаптация закончилась. С этого года налог рассчитывается только от кадастровой стоимости. Исключение сделано для г. Севастополя, у них – с 2021 г.

Чтобы переход не был резким и люди не смотрели с ужасом в свои платежки, придумали переходные коэффициенты – от 0,2 до 0,6 для первых трех лет уплаты налогообложения по-новому. Далее я расскажу о них более подробно.

Определение понятия и сопутствующая терминология

Эта категория является неотъемлемой частью налога.

Налоговая база (НБ) — физическое и оценочное описание объекта налогообложения. При исчислении налога учитывается как стоимость имущества, так и характеристика добытого сырья, например.

Налоговая база — величина, участвующая в калькуляции налоговой суммы к удержанию.

Таблица 1. Наиболее часто встречающиеся понятия в контексте НБ

| Термин | Определение | Разновидности |

| Налоговый период | Временной отрезок, на протяжении которого формируется НБ и размер налога к перечислению | |

| Налоговая ставка | Инструмент, используемый для вычисления суммы к удержанию. Применяется к единице налогообложения | По сумме налога:

По степени изменяемости: По содержанию: |

| Налоговые льготы | Возможность налогового послабления, разработанная НК РФ |

|

| Налоговый вычет | Компенсация ранее перечисленного налога на определенных условиях |

|

| Налоговые каникулы | Освобождение от перечисления средств в государственную казну в течение согласованного временного отрезка |

Объекты налогообложения

Исчерпывающий список объектов недвижимости, с которых владелец должен уплатить имущественный налог, дан в статье 401 НК РФ:

- жилой дом, в том числе постройки, которые находятся на земле личных подсобных хозяйств, ИЖС, огородничества и садоводства (дачи, садовые домики);

- квартира, комната;

- гараж, машино-место;

- единый недвижимый комплекс;

- объект незавершенного строительства;

- другие объекты.

По объектам, которые не подлежат государственной регистрации, ничего платить не надо, как и по имуществу многоквартирного дома, относящегося к общедомовому (лифты, лестничные клетки и пр.).

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Если объект принадлежит нескольким собственникам, то каждый платит пропорционально своей доле. А за детей, владельцев имущества, расплачиваются родители, опекуны и другие законные представители.

НДС: нюансы исчисления

Отметим ряд нюансов, характерных для того, как происходит определение налоговой базы по НДС и исчисление конкретного размера налога. Прежде всего, если мы ведем бизнес, нам стоит убедиться, что наш вид деятельности в принципе подразумевает выплату НДС. Например, если изделие идет на экспорт, то этот налог платить не надо. Также нужно выяснить, не попадает ли реализуемый нами товар под категорию, для которой НДС равен не 18%, а намного меньше — 10%. Многие изделия для детей и предметы продовольствия соответствуют этому критерию.

Если же мы экспортируем товар, но до этого закупаем его у российского поставщика, то мы вправе рассчитывать на возмещение уплаченного нами НДС. В этом случае речь идет о достаточно интересном случае — нами осуществляется исчисление налоговой базы не с целью уплаты сборов, а с целью возврата уже перечисленных финансовых средств из казны (или их взаимного зачета соотносительно с нашими текущими обязательствами).

Как определить налоговую базу

С 1.01.2020 налоговой базой является кадастровая стоимость объекта. Во всех регионах РФ она рассчитана.

Рассмотрим способы, как узнать кадастровую стоимость своей недвижимости.

- Сайт Росреестра

Достаточно заполнить онлайн-заявку и получить все необходимые сведения.

- Личный кабинет налогоплательщика на сайте ФНС

В разделе “Мое имущество” находятся все объекты, которыми вы владеете. В карточке можно сразу увидеть кадастровый номер. Например, если хотите сделать запрос на сайте Росреестра, он понадобится. А если кликнуть по недвижимости мышкой, то попадете в описание, где и находится кадастровая стоимость.

- Калькулятор на сайте ФНС

Последовательно заполняется информация. После введения кадастрового номера высвечивается стоимость объекта. В моем случае это все те же 1 816 986,38 руб.

- Публичная кадастровая карта

На карте нет квартир, только земельные участки и жилые дома.

- Налоговая квитанция

Если у вас нет личного кабинета на сайте ФНС или вы написали заявление о своем желании получать уведомления в бумажном виде по почте, то в присланной в прежние годы квитанции есть кадастровая стоимость.

На окончательную величину налоговой базы влияют льготы: федеральные и местные. Про них будет отдельный раздел в статье.

Итоги

Общая облагаемая сумма налога определяется как величина денежной суммы, начисленной наемному работнику субъектом хозяйствования или размер дохода, полученного индивидуальным предпринимателем. Однако не вся прибыль облагается налогом по общей схеме. Из суммы общей величины дохода может быть удержаны льготы, к примеру, такие как вычеты. Полученное значение интерпретируется как налоговая база. Проведя несложный анализ, можно сделать выводы о том, что два понятия схожи по характеристике, поскольку относятся к сфере налогового удержания из дохода, однако на практике являются различными параметрами. Они могут иметь идентичные значения или отличаться друг от друга.

Налоговые ставки

В НК РФ даны базовые значения ставок. Окончательные их размеры устанавливают региональные власти.

| Вид объекта | Ставка, % |

| Жилой дом и его часть, квартира и ее часть, комната, объект незавершенного строительства, единый недвижимый комплекс и жилой дом в его составе, гараж и машино-место, хоз. строения и сооружения площадью до 50 кв. м | 0,1 Ставка может быть снижена до 0 или увеличена, но не более, чем до 0,3 % |

| Объекты стоимостью более 300 млн руб., недвижимость из п. 7 и абз. 2 п. 10 ст. 378.2 НК РФ | 2 |

| Прочая недвижимость | 0,5 |

Всю информацию о ставках и льготах можно получить по ссылке. Я даю пример по г. Иваново, где проживаю. Вам достаточно поменять субъект, чтобы увидеть актуальные сведения по своему региону.

Проходя в каждую вкладку, вы узнаете ставки, вычеты, местные и федеральные льготы. Например, по г. Иваново никаких местных льгот нет. А ставка для категории объектов, в которую входят квартиры, дома, комнаты и т. д., меняется от 0,1 до 0,3 в зависимости от стоимости недвижимости.

База и внереализационные доходы

Налоговая база в рамках общей системы начисления сборов может зависеть от так называемых внереализационных доходов. К таковым причисляется выручка, которая не связана с выпуском товаров и последующей их продажей (или перепродажей), а также предоставлением услуг.

Главная особенность таких доходов — налогоплательщики могут сами формировать учетную политику относительно них. Кроме того, в 250-й статьей НК РФ есть перечень доходов, которые можно не учитывать в процессе определения налоговой базы на прибыль. В ней же, а также в 249-й, в свою очередь, есть список источников выручки, которые можно классифицировать как те, что формируют внереализационные доходы. Однако, как отмечают эксперты, он не исчерпывающий.

Налоговые льготы

По налогу на имущество предусмотрены вычеты. Налоговая база уменьшается на кадастровую стоимость:

- 20 кв. м квартиры или части дома;

- 10 кв. м комнаты или части квартиры;

- 50 кв. м жилого дома.

Пример. Определим налоговую базу по жилому дому площадью 140 кв. м и стоимостью 3 млн руб.:

- Стоимость 1 кв. м = 3 000 000 / 140 кв. м = 21 428,57 руб.

- Налоговый вычет = 50 кв. м * 21 428,57 = 1 071 428,5 руб.

- Налоговая база = 3 000 000 – 1 071 428,5 = 1 928 571,5 руб.

Если в единый недвижимый комплекс входит жилой дом, то налоговая база уменьшается на 1 млн руб.

Для многодетных семей (3 и более детей) дополнительно к выше рассмотренным вычетам налоговая база уменьшается на стоимость:

- 5 кв. м квартиры или ее части, комнаты на каждого ребенка;

- 7 кв. м жилого дома или его части на каждого ребенка.

НК РФ установлены федеральные льготы разным категориям граждан. Они обязательны к применению на всей территории РФ. Местные власти могут их дополнять своими. Некоторые регионы ограничиваются только федеральными льготами.

Список граждан, которые имеют право вообще не платить налог на имущество или платить его в меньшем размере, внушительный. Посмотреть его можно в статье 407 НК РФ. Среди льготников герои Советского Союза и РФ, инвалиды, пенсионеры, люди, владеющие помещениями для осуществления творческой деятельности или собственники хозяйственных построек площадью менее 50 кв. м.

Правила получения льготы:

- Допустимо только для объектов, которые не используются для предпринимательской деятельности.

- Все объекты разделены на 5 категорий. Налогоплательщик может выбрать только один объект из каждой категории для получения льготы.

- Льготы имеют заявительный характер, т. е. налогоплательщик должен предоставить в ФНС заявление. Если объектов в собственности несколько, то владелец должен выбрать тот, по которому он хочет снизить налогообложение. Решение можно менять каждый год до 31 декабря отчетного периода.

- Если льготник не выбрал объект для льготного налогообложения, то налоговая инспекция освободит от уплаты налога тот, у которого наибольшая кадастровая стоимость.

- Документы, подтверждающие право на льготу, прикладывать к заявлению не надо. С 1.01.2018 ФНС сама запрашивает в соответствующих органах и проверяет необходимые сведения.

- Недвижимость стоимостью более 300 млн руб. не освобождается от уплаты налога на имущество.

Пример. Пенсионер имеет в собственности две квартиры и гараж. У него есть право на 100-процентное освобождение от налога на имущество. Объекты относятся к разным категориям недвижимости, поэтому пенсионер может не платить по одной из квартир и гаражу. Квартиру для льготного налогообложения он выбирает сам, или это делает за него ФНС.

Методы определения

НК РФ предусматривает всего два метода формирования налогооблагаемой базы:

- Кассовый метод, при котором НБ исчисляется на основании проведенных кассовых операций. Например, сумма дохода исчисляется на основании проведенных кассовых поступлений на расчетный счет компании за отгруженный товар, выполнение работ, услуг. Расходами признаются только те траты, которые были фактически оплачены в отчетном периоде. Иными словами, данный метод отражает реальные (фактические) операции налогоплательщика.

- Метод начисления или накопительный, при котором дата фактического получения дохода или осуществления расходной операции значения не имеет. К расчету принимают те операции, которые были начислены, накоплены в отчетном периоде. Например, учитываются начисленные суммы дохода без учета фактов оплаты. Расходами в данном случае признаются все принятые обязательства, вне зависимости от произведенной оплаты.

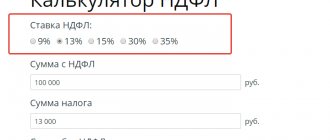

Отметим, что налогоплательщик имеет право определять собственный метод исчисления НБ. Исключением является только НДФЛ. Для исчисления подоходного налога применяется только кассовый метод, то есть НДФЛ считают по дате выплаты, получения дохода.

Сроки и способы уплаты

Срок уплаты налога на имущество – до 1 декабря года, следующего за отчетным. Например, до 1 декабря 2021 г. владельцы недвижимости платят за 2021 год. А за 2021 г. – до 1 декабря 2021 г.

Ежегодно налоговый орган рассылает каждому налогоплательщику уведомление со всей необходимой информацией по объекту, сумме и сроках уплаты. Если у вас есть на сайте ФНС личный кабинет, то документ поступит туда. Если нет, то по почте России.

Способы уплаты:

- Онлайн на сайте ФНС России через сервис “Уплата налогов и пошлин”.

- Онлайн через личный кабинет непосредственно после получения уведомления.

- В банке по квитанции. В уведомлении уже есть квитанция, ее просто надо отнести в банк и оплатить наличными или картой необходимую сумму.

- Через портал Госуслуги (вкладка “Оплата”).

УСН

Упрощенная система налогообложения — это специальный режим, который в большинстве случаев применяют предприниматели и некоторые организации. Для перехода на упрощенку придется соблюсти конкретные требования.

Порядок определения НБ по УСН зависит от выбранного метода обложения. Их предусмотрено два:

- «Доходы», при котором НБ равна всей полученной выручке за отчетный период.

- «Доходы минус расходы», при котором НБ исчисляется аналогично налогу на прибыль организаций: выручка уменьшается на сумму разрешенных расходов, произведенных в отчетном периоде.

Например, налоговая база ИП на УСН «Доходы» равна сумме полученной выручки по облагаемым доходным операциям.

База и документы

На основе каких документов подтверждается выручка. которая ложится в основу исчисления налоговой базы? К таковым, как правило, относят:

- первичную документацию (включая бухгалтерскую);

- регистры, относящиеся к налоговому учету;

Использование бумаг первого типа регулируется ФЗ «О бухгалтерском учете». В соответствии с данным правовым актом, все типы хозяйственных операций в компании должны сопровождаться подписанием документов, относящихся к так называемому «оправдательному типу». Практически все они наделены способностью выполнять функции «первичных», на основе которых, в свою очередь, строится весь бухучет.

Регистры налогового учета, как сказано в 314-й статье НК РФ, представляют собой документы, отражающие данные, которые классифицированы по нормам, изложенным в 25-й главе Кодекса. Конкретные формы регистров, о которых идет речь, а также то, как в них должны вноситься данные, налогоплательщик определяет самостоятельно.