Согласно нормам действующего законодательства, компании и ИП, нанимающие специалистов по трудовым и гражданско-правовым договорам, выполняют функции фискальных агентов: рассчитывают, удерживают и перечисляют в государственный бюджет подоходный налог с выплат в пользу работников. Совершение перечисленных операций предполагает формирование соответствующих проводок в учетной программе коммерческой структуры. Сразу скажем, что специальный счет НДФЛ не предусмотрен действующим планом счетов. Для его обособленного отражения открывают субсчет к счету 68.

Какие проводки используют для отражения НДФЛ

Когда бухгалтер рассчитывает подоходный налог, он не делает никаких проводок. Записи в учетной программе необходимы только при удержании и перечислении НДФЛ в государственную казну. В зависимости от ситуации делают следующие строчки:

| Проводка | Что отражает |

| Дт 70 – Кт 68.01 | Удержание подоходного налога из заработной платы наемного специалиста, с суммы его отпускных |

| Дт 70.01 – Кт 68.01 | Удержание НДФЛ с дивидендов, выплачиваемых работникам-акционерам компании. Для удобства вычислений и аналитики рекомендуем бухгалтеру отрыть отдельный субчсчет на сч. 70 для отражения расчетов с учредителями. |

| Дт 73 – Кт 68.01 | Удержание подоходного налога с иных типов выплат, перечисляемых работнику фирмой-нанимателем. Например, со стоимости подарков дороже 4000 руб., материальной помощи сверх лимитов и т. д. |

| Дт 76 – Кт 68.01 | Начисление НДФЛ с выплат в пользу физических лиц, не являющихся сотрудниками компании. Например, граждан, оказывающих услуги фирме по гражданско-правовому договору. |

| Дт 75 – Кт 68.01 | Удержание подоходного налога с дивидендов, выплаченных акционерам, не работающим в компании |

| Кт 67 – Дт 68.01 | Удержание НДФЛ с процентов, выплаченных по долгосрочному займу, ранее полученному от физического лица |

| Кт 66 – Дт 68.01 | Начисление подоходного налога с процентов, выплаченных физлицу за пользование краткосрочным заимствованием |

| Дт 68.01 – Кт 51 | Перечисление исчисленной суммы налога в государственный бюджет с расчетного счета компании |

Как видно, основной счет бухгалтерского учета НДФЛ – 68.01.

Общая логика отражения НДФЛ по счетам бухгалтерского учета состоит в том, что при начислении его показывают по кредиту сч. 68.01 в корреспонденции со счетом, предназначенным для отражения соответствующего типа доходов физических лиц. Когда суммарный налог, рассчитанный бухгалтером, переводят в государственную казну, кредитуют сч. 51.

НДФЛ: учет

Согласно ст. 226 НК Российской Федерации, подоходный налог исчисляется по окончании месяца. Но его удержание необходимо произвести только при фактической выплате дохода. Поэтому бухгалтер должен вести учет исчисленного и удержанного НДФЛ в специальном журнале. В нем отражают следующее:

- НДФЛ исчисленный;

- НДФЛ удержанный.

При этом необходимо отражать суммы подоходного налога, который рассчитан по всем налоговым ставкам, применяемым к доходам сотрудника.

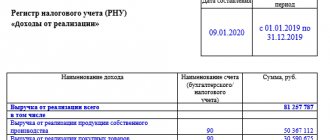

Также налоговые агенты должны вести регистры учета НДФЛ. В них отражают доходы сотрудника по каждому коду, их суммы, размер исчисленного и удержанного подоходного налога. При этом учитывают доходы, которые облагаются по разным ставкам. Например, высококвалифицированный сотрудник (иностранный гражданин) получает заработную плату, которая облагается по ставке 13% (согласно законодательству РФ). Другие выплаты, которые не относятся к оплате труда, будут облагаться по ставке 30%. Все это нужно отразить в регистре.

Регистры ведут по каждому сотруднику отдельно. Данные, указанные в них, используют для правильного составления годового отчета по форме 2-НДФЛ и 6-НДФЛ.

При определении налоговой базы для исчисления НДФЛ необходимо учитывать вычеты, которые оформлены сотрудником. На их сумму уменьшается налоговая база. Например, сотрудник получает вычет на ребенка в размере 1400,00 рублей. Его заработная плата составляет 27000,00 рублей. Чтобы исчислить подоходный налог, необходимо провести следующие расчеты:

- 27000,00 — 1400,00 = 25600,00 (рублей)

- 25600,00 * 13% = 3328,00 (рублей).

Изначально мы уменьшили налоговую базу для исчисления НДФЛ на сумму предоставленного вычета. Затем вычислили сумму подоходного налога, которую нужно удержать из ЗП сотрудника и перечислить в бюджет.

Отражение НДФЛ в бухучете: примеры

Чтобы понять принципы отражения подоходного налога, рассмотрим ситуации из практики.

ПРИМЕР 1

Экономист Иванов является акционером . По итогам года ему причитается сумма дивидендов – 50 тыс. руб. Какие проводки в бухгалтерском учете нужно сделать? Вот какие:

- Дт 84 – Кт 75 на сумму 50 тыс. руб. – начисление дивидендов;

- Дт 75 – Кт 68.01 на сумму 4,5 тыс. руб. (13% от 50 тыс.) – удержание подоходного налога;

- Дт 75 – Кт 51 – на сумму 55,5 тыс. (50 – 4,5) – перечисление Иванову дивидендов на банковскую карточку;

- Кт 68.01 – Дт 51 – уплата налога в государственную казну.

Также см. «Уплата НДФЛ с дивидендов».

ПРИМЕР 2

Менеджер по продажам Петров получил за отработанный месяц заработную плату 40 тыс. руб. У него нет права на стандартные налоговые вычеты. Какая сумма причитается ему на руки и как отразить ее в бухучете? Рассчитаем размер НДФЛ с дохода по ставке 13%:

- 40 000 × 0,13 = 5200 – сумма налога к удержанию;

- 40 000 – 5200 = 34 800 – сумма заработной платы к выдаче.

Бухгалтер сделает проводку по начислению зарплаты Дт 44 – Кт 70 на сумму 40 тыс. руб. Затем удержит НДФЛ (Дт 70 – Кт 68.01) в сумме 5200. Для отражения перечисления налога в бюджет будет использована запись Кт 51 – Дт 68.01.

Также см. «Проводки при удержании НДФЛ из заработной платы».

Читать также

19.05.2018

Особенности начисления и уплаты НДФЛ

Налоговый период НДФЛ составляет календарный год, за который физическое лицо обязано подать декларацию в налоговый орган по месту регистрации.

Налог перечисляется работодателем не позднее дня, следующего за выплатой дохода работнику. По истечении отчетного года, работодатели до $1$ апреля следующего года подают отчет в налоговый орган по месту регистрации по форме $2$-НДФЛ на каждого работника.

Лень читать?

Задай вопрос специалистам и получи ответ уже через 15 минут!

Задать вопрос

С $2016$ года, для работодателей – агентов плательщиков НДФЛ, установлен период – квартал. Введена и новая форма расчета $6$-НДФЛ. В данной форме отражается информация о доходах работников, начисленных и удержанных суммах НДФЛ за отчетный период. Подавать такой расчет необходимо не позже последнего числа месяца, который следует за прошедшим кварталом.

Замечание 1

Определяя налоговую базу налогоплательщика, учитываются все доходы, которые он получил как в денежной, так и в натуральной форме, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды.

Для налогообложения по основной ставке – $13\%$ существует перечень видов доходов (Рис.1):

Рисунок 1. Виды доходов, облагаемых НДФЛ

Лень читать?

Задай вопрос специалистам и получи ответ уже через 15 минут!

Задать вопрос

Ставка НДФЛ в России составляет $13\%$ от дохода. Но применительно к некоторым видам доходов – ставка иная.

Учётная политика для регистров НДФЛ: подробная настройка

Также перед началом началом произведения расчёта зарплаты необходимо правильно настроить учётную политику по НДФЛ или же страховым взносам. Чтобы сделать это, зайдите в раздел «Главное» (шаг 1) и нажать на «Учётная политика» (шаг 2). В результате система откроет настройки.

В новом окне следует указывать свою организацию (шаг 3) и перейти по ссылке «Настройка налогов и отчётов» (шаг 4). Далее снова откроется окно с настройками.

Откройте вкладку «НДФЛ» (шаг 5) и о (шаг 6). Отныне НДФЛ будет отображаться и учитываться в налоговых регистрах нарастающим итогом за год.

Затем кликните на вкладку «Страховые взносы (шаг 7), определитесь с тарифом страховых взносов (шаг  и отметьте ставку ФСС по несчастным случаям (шаг 9).

и отметьте ставку ФСС по несчастным случаям (шаг 9).

Настройка учётной политики произведена, можно начинать отображение НДФЛ в регистрах.

Первичные настройки для учёта НДФЛ

Определитесь какие варианты учёта заработной платы вам понадобятся

В системе 1С 8.3 предусмотрена специальная программа, которая позволяет вести учёт заработной платы. Она называется «1С Зарплата и управление персоналом (ЗУП)». Она позволяет производить учёт сложным схем выдачи зарплаты, в автоматическом режиме определять больничные и прочие пособия. Таким образом, в ЗУП предусмотрено всё для успешного учёта зарплаты и сотрудников в средних и крупных организациях. Для меньшего количества кадров (менее 60) можно использовать программу 1С 8.3 Бухгалтерия. Прежде, чем начать вести расчёт заработной платы, следует обозначить в настройках какая программа будет использоваться для расчёта зарплаты. Чтобы сделать это, нужно зайти в «Администрирование» (шаг 1) и кликнуть на «Параметры учёта» (шаг 2).

В новом окне следует открыть ссылку «Настройки зарплаты» (шаг 3), далее откроются настройки.

В настройках нужно о (шаг 4), если планируется использование 1С 8.3 Бухгалтерия. В случае использования для учёта зарплаты системы 1С 8.3 ЗУП, следует о (шаг 5).

Завершите начисление зарплаты и расчёт НДФЛ в 1С 8.3

Чтобы начислить заработную плату, откройте «Зарплата и кадры» (шаг 1) и кликните на «Все начисления» (шаг 2). Система откроет окно для создания нового начисления.

Затем в окне нажмите «Создать» (шаг 3) и перейдите в «Начисление зарплаты» (шаг 4). Откроется следующее окно.

Кликайте на «Заполнить» (шаг 5). Документ будет заполнен всеми начислениями по сотрудникам. НДФЛ (шаг 6) и страховые взносы (шаг 7) будут отображаться в отдельных полях.

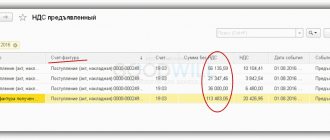

Для сохранения этих начислений кликайте на «Записать» (шаг 8), а затем «Провести» (шаг 9). Для просмотра всех бухгалтерских проводок и записей в регистрах по НДФЛ, кликните на «ДтКт» (шаг 10). Появится раздел бухгалтерских и налоговых записей.

Вкладка «Расчёты налога» (шаг 11) демонстрирует записи на регистрах учёта по НДФЛ.

Настроим 1С под ваши нужды прямо сейчас!

- Любые настройки, отчеты в 1С, обмены 1С

- Выезд специалиста на следующий день

- 24/7 принимаем ваши заявки

- Получите подарок при покупке любых программ и услуг 1С на сумму от 33 000 рублей!

Получить консультацию

Учёт начислений: произведите настройку

При выборе флажка «В это программе», далее следует продолжить настройки. Чтобы сделать это, нужно в настройках зарплаты нажать на «Расчёт зарплаты» (шаг 1) и настроить такие параметры:

- Вести учет больничных, отпусков и исполнительных документов (шаг 2). Отметьте этот флажок, если планируются данные отчисления;

- Расчет зарплаты по обособленным подразделениям (шаг 3). Предусматривает для тех, кто имеет обособленные подразделения;

- Автоматически пересчитывать документ «Начисление зарплаты» (шаг 4). Если желаете, чтобы в документе «Начисление зарплаты» пересчёт налогов происходило сразу после внесения изменений;

Процесс настройки способов учёта зарплаты

Рекомендуется ознакомиться с дополнительной настройкой зарплаты, и, если есть необходимость, внести изменения в отдельные пункты. Имеется ввиду порядок отображения зарплаты на счетах бухучета.

Каждая организация в силу своей специфики может начислять заработную плату на различные бухгалтерские учётные счета. Например, в компаниях торгового направления используется счёт под кодом 44 «Расходы на продажу». А в производственных организациях заработные платы будут отражены на таких счетах:

- 20 «Основное производство»;

- 23 «Вспомогательные производства»;

- 25 «Общепроизводственные расходы»;

- 26 «Общехозяйственные расходы»;

Важно отметить, что даже на одно предприятии могут использоваться сразу несколько способов учёта для различных отделений, групп работников или же номенклатурных групп.

Чтобы настроить способы учёта, необходимо кликнуть в настройках зарплаты на «Отражение в учёте» (шаг 1). Затем перейти на «Способы учёта зарплаты» (шаг 2). В результате будет открыт справочник способов учёта.

Справочник имеет сразу несколько способов для учёта зарплаты. При необходимости можно добавить новые пункты. Чтобы сделать это, кликните на окошко «Создать» (шаг 3). Далее будет открыто окно для внесения нового способа.

В этом окне нужно указать:

- Название нового способа (шаг 4);

- Счёт учёта (шаг 5);

- Номенклатурную группу (шаг 6);

- Статью затрат (шаг 7);

- Учитывать расход при УСН или нет (шаг 8);

- Статью затрат при ЕНВД (шаг 9);

Сохранить новый способ можно, кликнув на «Записать и закрыть» (шаг 10). В результате новый способ будет создан и его сразу можно использовать при начислении зарплаты.

Особенности учета по счету 68

Этот бухсчет относят к группе активно-пассивных, то есть сальдо по счету 68 бывает не только дебетовым, но и кредитовым. Все зависит от того, в чью пользу числится задолженность: в пользу компании или государства.

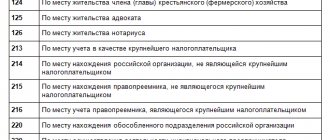

Операции следует отражать в разрезе видов налоговых обязательств. Для организации этой детализации в рабочем ПС предусматривают специальные субсчета к 68 счету:

Отметим, что компания не обязана вводить все вышеперечисленные субсчета. Достаточно внести в учетную политику только те, которые используются в хозяйственной деятельности фирмы. Большинство российских организаций применяют только два субсчета: бухсчет 68-01 — для отражения операций по НДФЛ в разрезе по каждому сотруднику, и бухсчет 68-02 — для расчетов с бюджетом по НДС.

Итоговое сальдо по счету 68 в разрезе налоговых обязательств бывает разным. Следовательно, формируется развернутое сальдо по действующим субсчетам. Например, задолженность по одному налогу, что отражается по кредиту 68 счета, а переплата по другому относится в дебет. В таком случае при включении показателей бухсчета 68 в годовой бухгалтерский баланс и другую финансовую отчетность проконтролируйте, чтобы дебетовые остатки были включены в актив баланса, а кредитовые — в пассив.

Начисление НДФЛ – на каком счете бухгалтерского учета?

Для учета любых операций необходимо применять в работе план счетов бухгалтерского учета. В специализированных программах начисление налога во многом автоматизировано. Однако, иногда проводки приходится отражать вручную, так как полностью предусмотреть все варианты хозяйственных операций невозможно.

Планом счетов (утв. Приказом Минфина РФ от 31.10.2000 г. № 94н в ред. от 08.11.2010) для начисления налогов используется счет 68. На нем отражают все налоги, которые перечисляет компания. Чтобы учет разделить по видам налогов, вводят отдельные субсчета. Какой именно субсчет присвоить НДФЛ — решает и утверждает в своей учетной политике сама компания. Чаще всего для налога на доходы физлиц применяют счет 68.1 (68.01).