Мы продолжаем серию статьей, которые посвящены юридическим и налоговым вопросам заключения договора подряда. В предыдущей статье подробно рассматривались условия заключения договора подряда, имеющие одинаковое значение для обеих сторон договора (подробнее читайте в № 1 (январь) «БУХ.1С», стр. 37). В предлагаемом материале специалисты 1С:ИТС рассказывают о том, какие налоги должен платить подрядчик в зависимости от условий, содержащихся в договоре.

Договор подряда широко применяется на практике. Его заключают между собой организации для выполнения различного вида работ. Рассмотрим, какие налоговые обязательства возникают у подрядчика, который является одной из сторон этого договора.

Оплата выполненных работ

Условия договора могут предусматривать различный порядок оплаты выполненных работ. Эти условия влияют на правила исчисления налогов как у подрядчика, так и у заказчика. Заказчик может оплачивать работы подрядчику до начала работ либо после их выполнения.

Налоговые последствия

НДС

Если условиями договора предусмотрена оплата до начала исполнения договора (отдельного этапа), то с суммы поступившего аванса необходимо исчислить и уплатить НДС (пп. 2 п. 1 ст. 167 НК РФ). При этом не позднее пяти календарных дней со дня получения аванса подрядчик должен выставить заказчику «авансовый» счет-фактуру на эту сумму (п. 3 ст. 168 НК РФ).

После того как будут завершены работы (этап работ) и подписан акт приемки-передачи, у подрядчика на основании пункта 14 статьи 167 НК РФ вновь возникает момент определения налоговой базы по НДС. Поэтому со стоимости выполненных работ он также должен исчислить НДС и выставить заказчику «отгрузочный» счет-фактуру. Одновременно НДС, уплаченный с аванса, он может предъявить к вычету из бюджета (п. 8 ст. 171, п. 6 ст. 172 НК РФ).

Если заказчик перечисляет средства подрядчику после завершения работ, то НДС в отношении этих работ он исчисляет один раз на дату подписания акта приемки-передачи выполненных работ. Соответственно, один раз он выставляет заказчику счет-фактуру.

Налог на прибыль

Порядок отражения в доходах для целей налогообложения прибыли средств, полученных от заказчика, зависит от того, какой метод признания доходов применяет подрядчик.

Если подрядчик применяет метод начисления, то доходы признаются на дату подписания акта приемки-передачи выполненных работ независимо от того, поступили на эту дату фактически средства от заказчика или нет (п.п. 1, 3 ст. 271 НК РФ). Это означает, что суммы предоплаты, поступившие от заказчика, в доходы до завершения работ не включаются (пп. 1 п. 1 ст. 251 НК РФ).

Если подрядчик применяет кассовый метод, то момент признания выручки в доходах не зависит от даты подписания акта приемки-передачи выполненных работ. У такого подрядчика выручка включается в доходы на дату получения средств от заказчика (пп. 1 п. 1 ст. 251 НК РФ, п. 2 ст. 273 НК РФ).

Основы правоотношений

Прежде чем перейти к учету, стоит разобраться с определениями. Итак, субподрядной организацией считается подрядчик, заказчиком услуг которого выступает генподрядчик. Последний заключает договор непосредственно с техническим заказчиком или застройщиком.

Договор субподряда заключается между генподрядчиком и непосредственным исполнителем. Отдельные условия в этом документе влияют на специфику отражения финансовых показателей в учете субподрядчика. Ключевым моментом является способ приемки работ заказчиком (генподрядчиком).

Работы могут приниматься по договору субподряда в целом и отдельно по завершенным этапам. Под последними понимаются результаты работ, которые могут использоваться заказчиком в целях проекта независимо от того, завершены ли все остальные работы, на выполнение которых заключен договор с исполнителем.

Оформляется часть выполненных работ соответствующим документом. При этом юридически приемка не происходит, поскольку все обязательства по договору не исполнены. Сдача промежуточных результатов актуальна, если заказчик рассчитывает величину очередного авансового платежа и перечисляет средства субподрядчику. Полученную сумму последний обязан отразить в бухучете.

Расходы, связанные с выполнением работ

В процессе выполнения работ организация-подрядчик несет расходы.

К таким расходам, в частности, относятся затраты на приобретение материалов, необходимых для выполнения работ, на выплату зарплаты работникам, транспортные расходы и т. д.

Налоговые последствия

НДС

НДС, уплаченный при приобретении материалов и т. д., подрядчик может принять к вычету при выполнении необходимых условий, то есть если материалы приобретены для деятельности, облагаемой НДС, от поставщика материалов получен счет-фактура и материалы приняты на учет.

Налог на прибыль

Расходы, связанные с выполнением работ, отражаются у подрядчика в налоговом учете следующим образом.

Подрядчик, который применяет метод начисления и у которого расходы делятся на прямые и косвенные, прямые расходы относит к текущим расходам того отчетного (налогового) периода, в котором признана выручка от выполнения работ. При этом косвенные расходы в полном объеме относятся к расходам того отчетного (налогового) периода, в котором они произведены (п. 2 ст. 318 НК РФ).

Подрядчик, применяющий кассовый метод, затраты, связанные с выполнением работ, признает в составе расходов после их фактической оплаты независимо от признания выручки от выполнения работ (п. 3 ст. 273 НК РФ).

Бухучет — проводки по услугам

> > > 17 сентября 2021 Бухучет услуги — проводки по операциям с ее участием будут рассмотрены в статье — регулируется нормами ПБУ. 5 ст. 38 НК РФ). Услуги существуют в большом многообразии, в частности:

- риелторские;

- связи;

- обучения и др.

- консультационные;

- транспортные;

- хранения;

- аудиторские;

- информационные;

В бухгалтерском учете все услуги включаются в состав затрат на основании первичных учетных документов.

Рассмотрим основные методы учета услуг. Услуги — вид деятельности, не имеющей материального выражения, результаты которой реализуются и потребляются в процессе хоздеятельности предприятия (п.

Основными первичными документами, подтверждающими факт исполнения услуг, являются:

- Договор.

- Акт выполненных работ или иной документ, подтверждающий приемку услуг.

ВАЖНО!

Минфин считает, что если договором не предусмотрен пункт о составлении акта, то формировать его нужно только в случаях, предусмотренных законодательством (письмо от 13.11.2009 № 03-03-06/1/750). Гражданский кодекс обязывает составлять акт, подтверждающий приемку работ, только в случае строительного подряда (ст.

720 ГК РФ). Порядок заключения и условия договора оказания услуг регламентированы гл.

37–41, 47–49, 51, 52 ГК РФ. Основными действующими лицами в договоре выступают исполнитель и заказчик услуг.

Рассмотрим порядок бухучета у каждого из них. Бухучет у исполнителя напрямую зависит от вида деятельности и режима налогообложения. Чаще всего компании-исполнители услуг с целью снижения налоговой нагрузки выбирают спецрежимы: ЕНВД или УСН.

Наряду с ними может применяться и ОСНО.

- Учет доходов.

Выручка от оказанных услуг является доходом от обычных видов деятельности.

Порядок ее учета регламентируется п. 5 ПБУ 9/99. Проводки у исполнителя при реализации услуг будут следующими:

- Дт 62 Кт 90.1 — отражена реализация услуг.

Возмещение расходов заказчиком

Договором может быть предусмотрено, что помимо оплаты стоимости работ заказчик компенсирует подрядчику расходы, которые прямо не касаются выполнения работ, но без которых выполнить работы невозможно. Например, расходы на проезд к месту выполнения работ, расходы на проживание и т. д. Включаются ли суммы компенсации в налоговую базу по НДС и налогу на прибыль у подрядчика?

Налоговые последствия

НДС

Глава 21 НК РФ не содержит ответа на этот вопрос. Вместе с тем по данному вопросу существует две точки зрения.

Так, по мнению контролирующих органов, полученные от заказчика суммы возмещения расходов подрядчик должен включать в налоговую базу по налогу на добавленную стоимость, так как они связаны с оплатой выполненных работ.

При этом не имеет значения, что в договорах данные расходы могут указываться отдельно от стоимости этих работ. Суммы включаются в налоговую базу в том налоговом периоде, в котором получены денежные средства, и НДС с них рассчитывается по ставке 18/118 (письма Минфина России от 02.03.2010 № 03-07-11/37, от 09.11.2009 № 03-07-11/288 и др.).

С такой позицией не согласны некоторые арбитражные суды. Они считают, что поскольку полученные суммы возмещения не увеличивают стоимость выполненных работ, то, следовательно, они не относятся к суммам, которые связаны с оплатой этих работ, и поэтому в налоговую базу по налогу на добавленную стоимость включаться не должны (постановления ФАС Северо-Западного округа от 25.08.2008 по делу № А42-7064/2007, ФАС Волго-Вятского округа от 19.02.2007 по делу № А17-1843/5-2006, ФАС Восточно-Сибирского округа от 10.03.2006 № А33-20073/04-С6-Ф02-876/05-С1 по делу № А33-20073/04-С6).

Так как однозначного ответа на вопрос нет, подрядчику придется самостоятельно принимать соответствующее решение. При этом если с суммы возмещения подрядчик будет начислять НДС, то счет-фактуру он может оформить одним из двух способов. В первом случае счет-фактура выписывается в одном экземпляре и заказчику не выставляется. Во втором случае подрядчик выписывает счет-фактуру в двух экземплярах, один из которых предъявляет заказчику. На основании этого счета-фактуры заказчик сможет принять НДС к вычету. Заметим, что второй вариант является несколько рискованным, так как, по мнению контролирующих органов, подрядчик не имеет права выставлять заказчику счет-фактуру на сумму возмещаемых расходов. Основание — реализации товаров (работ, услуг) не происходит.

Вместе с тем суды считают, что предъявление счета-фактуры возможно (см. постановления ФАС Северо-Кавказского округа от 13.01.2010 № А53-9707/2009, от 20.01.2009 № А53-10111/2008-С5-44, ФАС Московского округа от 27.04.2010 № КА-А40/4081-10, ФАС Уральского округа от 25.05.2009 № Ф09-3324/09-С3).

В том случае, если суммы возмещения подрядчик не будет включать в налоговую базу по НДС, то и НДС, который предъявлен ему по этим расходам поставщиками, он не сможет принять к вычету по следующей причине. Как известно, одно из условий, которое должно выполняться для вычета НДС, состоит в том, что приобретенные товары (работы, услуги) должны использоваться в налогооблагаемой деятельности. Если эти расходы компенсированы заказчиком, но не включены подрядчиком в налоговую базу по НДС, то получается, что указанные расходы в облагаемой деятельности не участвуют. Соответственно, НДС к вычету по таким расходам приниматься не должен.

Налог на прибыль

В главе 25 НК РФ нет норм, регулирующих порядок признания для целей налогообложения прибыли сумм, которые налогоплательщики получают в качестве возмещения расходов. Вместе с тем, по нашему мнению, отражать их в налоговом учете подрядчик должен с учетом следующего.

Если затраты, которые будут возмещены заказчиком, подрядчик включает в расходы, то полученные суммы возмещения он должен признать в доходах. Если указанные затраты в расходы в налоговом учете не включаются, то возмещаемые заказчиком суммы в доходах отражаться не должны.

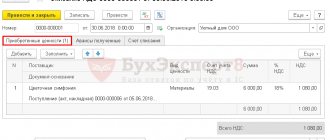

Регистрация СФ поставщика

Для регистрации входящего счета-фактуры, необходимо указать его номер и дату внизу формы документа Поступление (акт, накладная) и нажать кнопку Зарегистрировать.

Документ Счет-фактура полученный автоматически заполняется данными документа Поступление (акт, накладная).

- Код вида операции — «Получение товаров, работ, услуг».

Если в программе не ведется раздельный учет PDF и в документе Счет-фактура полученный установлен флажок Отразить вычет НДС в книге покупок датой получения PDF, то при проведении документа Счет-фактура полученный будут сделаны проводки по принятию НДС к вычету.

В ином случае вычет НДС осуществляется документом Формирование записей книги покупок.

Устранение недостатков выполненных работ

Иногда после окончания работ заказчик выявляет недостатки в выполненной работе и обращается к подрядчику с требованием устранить их. Как правило, эти недостатки подрядчик устраняет безвозмездно. В результате выполнения таких работ перед ним встают два вопроса: нужно ли со стоимости безвозмездных работ исчислить НДС и можно ли расходы, связанные с выполнением этих работ, учесть при налогообложении прибыли?

Налоговые последствия

НДС

В данном случае объекта налогообложения по НДС не возникает. Дело в том, что, устраняя безвозмездно недостатки, подрядчик, по сути, исполняет принятые по договору обязательства. В свою очередь, стоимость работ по этому договору уже включена в налоговую базу по НДС. Поэтому начислять и уплачивать НДС со стоимости «исправительных» работ не нужно.

Налог на прибыль

Что касается признания для целей налогообложения прибыли затрат, которые несет подрядчик при проведении работ по устранению недостатков, то они могут быть включены в расходы в налоговом учете на основании подпункта 47 пункта 1 статьи 264 НК РФ как потери от брака.

Бухгалтерский и налоговый учет операций по договору строительного подряда

ОБЩИЙ ПОРЯДОК УЧЕТА И ДОКУМЕНТАЛЬНОГО ОФОРМЛЕНИЯ ОПЕРАЦИЙ При ведении бухгалтерского учета операций, совершаемых в рамках исполнения договора строительного подряда, сторонам (заказчик и подрядчик) необходимо руководствоваться общими правилами ведения бухгалтерского учета, закрепленными в Законе о бухгалтерском учете и во всех действующих сегодня Положениях по бухгалтерскому учету.

При этом в первую очередь, конечно же, нужно руководствоваться двумя документами: — Положением по бухгалтерскому учету

«Учет договоров (контрактов) на капитальное строительство»

(ПБУ 2/94), утвержденным Приказом Минфина России от 20.12.1994 N 167 (далее — ПБУ 2/94); — Положением по бухгалтерскому учету долгосрочных инвестиций, утвержденным письмом Минфина России от 30.12.1993 N 160 (далее — Положение по учету инвестиций). Применяя эти документы, имейте в виду, что приняты они были достаточно давно.

С тех пор нормативная база по бухгалтерскому учету значительно изменилась. Поэтому на сегодняшний день эти документы во многом устарели и применяются в части, не противоречащей более поздним нормативным документам, регулирующим порядок ведения бухгалтерского учета. Так, например, в Положении по учету инвестиций есть п.

3.1.7, в котором определен порядок учета затрат, не увеличивающих стоимость основных средств. К таким затратам, в частности, отнесены расходы, связанные со сносом строений при отводе земельных участков под строительство, расходы по оплате процентов по кредитам банков сверх учетных ставок ЦБ РФ и т.п. расходы. Однако при формировании первоначальной стоимости основных средств в настоящее время необходимо руководствоваться исключительно нормами Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01 (утверждено Приказом Минфина России от 30.03.2001 N 26н).

А пунктом 8 ПБУ 6/01 предусмотрено, что первоначальная стоимость основного средства формируется исходя из всей суммы фактических затрат, связанных с его сооружением. Поэтому вопрос о включении тех или иных затрат

Заказчик отказался от исполнения договора

Заказчик может по разным причинам отказаться от исполнения договора. Причем это может произойти, когда часть работ уже выполнена. Налоговые обязательства у подрядчика при таком отказе зависят от того, получал он предоплату за выполненные работы или нет.

Налоговые последствия

НДС

Если заказчик отказывается от исполнения договора, когда часть работ уже выполнена, то он должен оплатить подрядчику фактически выполненные работы. Подрядчик, в свою очередь, со стоимости этих работ должен исчислить НДС в общеустановленном порядке. При этом если по такому договору подрядчик получил от заказчика предоплату и уплатил с нее НДС в бюджет, то, принимая этот НДС к вычету в момент начисления налога со стоимости выполненных работ, он должен помнить следующее.

Если сумма полученного аванса не превышает стоимость фактически выполненных работ, то к вычету налог на добавленную стоимость принимается в полной сумме на дату исчисления налога со стоимости фактически выполненных работ. Если сумма предоплаты превышает стоимость фактически выполненных работ, то подрядчик сначала перечисляет заказчику соответствующую часть предоплаты, отражает эту операцию в учете и только после этого принимает к вычету «авансовый» НДС (п. 5 ст. 171, п. 4 ст. 172 НК РФ).

Налог на прибыль

Стоимость фактически выполненных работ, оплаченная заказчиком в случае отказа от исполнения договора, является для подрядчика выручкой от реализации работ. При методе начисления она включается в доходы для целей налогообложения в том периоде, в котором сдана часть работ и подписаны соответствующие документы (п. 1 ст. 39, п. 3 ст. 271 НК РФ).

При этом если заказчик перечислял подрядчику предоплату, то в доходы включается сумма, соответствующая стоимости выполненных работ.

Подрядчик, применяющий кассовый метод, включает аванс в доход на дату фактического получения денежных средств. Поэтому при отказе заказчика от договора он должен исключить из доходов сумму аванса, превышающую стоимость фактически выполненных работ.

Итак, мы рассмотрели налоговые последствия заключения договора подряда для подрядчика.

В следующем номере речь пойдет о налоговых обязательствах, возникающих при заключении договора у заказчика.

Всю представленную информацию можно найти в системе ИТС ПРОФ в Справочнике по договорным отношениям раздела «Юридическая поддержка» (см. рисунок).

Рис. 1

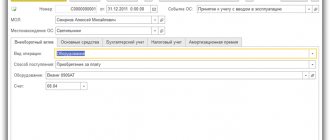

Пошаговая инструкция

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Отражение в учете работ по монтажу оборудования, выполненных субподрядчиком | |||||||

| 22 января | 20.01 | 60.01 | 18 000 | 18 000 | 18 000 | Учет затрат на субподрядные работы | Поступление (акт, накладная) — Товары (накладная) |

| 19.04 | 60.01 | 3 240 | 3 240 | Принятие к учету НДС | |||

| Регистрация СФ поставщика | |||||||

| 22 января | — | — | 21 240 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| 68.02 | 19.03 | 3 240 | Принятие НДС к вычету | ||||

| Реализация работ по монтажу | |||||||

| 29 января | 62.01 | 90.01.1 | 30 090 | 30 090 | 25 500 | Выручка от реализации работ | Реализация (акт, накладная) — Услуги (акт) |

| 90.03 | 68.02 | 4 590 | Начисление НДС с выручки | ||||

| Выставление СФ на реализацию покупателю | |||||||

| 29 января | — | — | 30 090 | Выставление СФ на реализацию | Счет-фактура выданный на реализацию | ||

| — | — | 4 590 | Отражение НДС в книге продаж | Отчет Книга продаж | |||

| Расчет себестоимости выполненных работ | |||||||

| 31 января | 90.02.1 | 20.01 | 18 000 | 18 000 | 18 000 | Корректировка себестоимости работ | Закрытие месяца — Закрытие счетов 20, 23, 25, 26 |

| Принятие НДС к вычету по работам | |||||||

| 31 января | 68.02 | 19.04 | 3 240 | Принятие НДС к вычету | Формирование записей книги покупок | ||

| — | — | 3 240 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

Оплата выполненных работ

Условия договора могут предусматривать различный порядок оплаты выполненных работ. Эти условия влияют на правила исчисления налогов как у подрядчика, так и у заказчика. Заказчик может оплачивать работы подрядчику до начала работ либо после их выполнения.

Налоговые последствия

НДС

Если условиями договора предусмотрена оплата до начала исполнения договора (отдельного этапа), то с суммы поступившего аванса необходимо исчислить и уплатить НДС (пп. 2 п. 1 ст. 167 НК РФ). При этом не позднее пяти календарных дней со дня получения аванса подрядчик должен выставить заказчику «авансовый» счет-фактуру на эту сумму (п. 3 ст. 168 НК РФ).

После того как будут завершены работы (этап работ) и подписан акт приемки-передачи, у подрядчика на основании пункта 14 статьи 167 НК РФ вновь возникает момент определения налоговой базы по НДС. Поэтому со стоимости выполненных работ он также должен исчислить НДС и выставить заказчику «отгрузочный» счет-фактуру. Одновременно НДС, уплаченный с аванса, он может предъявить к вычету из бюджета (п. 8 ст. 171, п. 6 ст. 172 НК РФ).

Если заказчик перечисляет средства подрядчику после завершения работ, то НДС в отношении этих работ он исчисляет один раз на дату подписания акта приемки-передачи выполненных работ. Соответственно, один раз он выставляет заказчику счет-фактуру.

Налог на прибыль

Порядок отражения в доходах для целей налогообложения прибыли средств, полученных от заказчика, зависит от того, какой метод признания доходов применяет подрядчик.

Если подрядчик применяет метод начисления, то доходы признаются на дату подписания акта приемки-передачи выполненных работ независимо от того, поступили на эту дату фактически средства от заказчика или нет (п.п. 1, 3 ст. 271 НК РФ). Это означает, что суммы предоплаты, поступившие от заказчика, в доходы до завершения работ не включаются (пп. 1 п. 1 ст. 251 НК РФ).

Если подрядчик применяет кассовый метод, то момент признания выручки в доходах не зависит от даты подписания акта приемки-передачи выполненных работ. У такого подрядчика выручка включается в доходы на дату получения средств от заказчика (пп. 1 п. 1 ст. 251 НК РФ, п. 2 ст. 273 НК РФ).

Долгосрочные строительные работы

Если строительные работы носят долгосрочный характер или переходящий период действия (срок начала и окончания договора приходится на разные отчетные годы), при отражении операций по договору строительного подряда в бухучете руководствуйтесь правилами ПБУ 2/2008 (п. 1 ПБУ 2/2008). Согласно этому документу учет доходов, расходов и финансовых результатов ведется отдельно по каждому исполняемому договору (объекту учета). Подробнее об особенностях определения объектов учета при выполнении подрядных работ см. Как отразить в учете расходы подрядчика по договору строительного подряда.

В соответствии с ПБУ 2/2008 выручка от реализации подрядных работ признается способом «по мере готовности», с учетом особенностей, предусмотренных пунктом 23 ПБУ 2/2008.

Способ «по мере готовности» применяется, если финансовый результат (прибыль или убыток) исполнения договора на отчетную дату может быть достоверно определен. При этом выручка подрядчика определяется нарастающим итогом независимо от предъявления заказчику к оплате стоимости работ, выполненных в каждом отчетном периоде. Такие правила установлены в пункте 17 ПБУ 2/2008. В зависимости от согласованного сторонами порядка определения цены договора выручка признается при соблюдении определенных условий (п. 18, 19 ПБУ 2/2008).

Способ по «мере готовности» предусматривает, что выручка и расходы определяются исходя из подтвержденной организацией степени завершенности работ на отчетную дату. В свою очередь степень завершенности работ может определяться одним из двух вариантов, указанных в пункте 20 ПБУ 2/2008. Выбранный вариант нужно закрепить в учетной политике для целей бухучета (п. 7 ПБУ 1/2008).

Вариант 1. Степень завершенности определяется по доле объема работ, выполненных на отчетную дату, в общем объеме работ по договору. Например, по доле выполненного объема работ в натуральном выражении (в километрах дорожного полотна, кубометрах бетона и т. п.). Информацию о выполненном объеме работ на отчетную дату бухгалтер может запросить в строительном подразделении, которое обязано вести журнал учета выполненных работ по форме № КС-6а. В этом случае для определения степени завершенности работ воспользуйтесь формулой:

| Степень завершенности работ | = | Объем фактически выполненных на отчетную дату работ в натуральном выражении | : | Общий объем работ по договору в натуральном выражении | × | 100 |

Кроме того, определить степень завершенности по доле объема выполненных работ можно с помощью экспертной оценки. Такой экспертной оценкой могут являться данные формы № КС-3, подписываемой сторонами за отчетный период.

Пример определения выручки по долгосрочному договору строительного подряда. Выручка признается способом «по мере готовности». Подрядчик определяет степень завершенности работ по доле выполненного объема работ в общем объеме работ по договору (используется метод экспертной оценки)

ООО «Альфа» (подрядчик) на основании договора строительного подряда выполняет работы по строительству объекта для застройщика – ООО «Производственная ». Договор заключен на срок с 20 января 2015 года по 20 марта 2021 года.

Стоимость работ по договору – 1 400 000 руб. (без НДС). Фактически осуществленные расходы – 900 000 руб. В соответствии с учетной политикой «Альфы» для целей бухучета степень завершенности работ определяется по доле выполненного объема работ в общем объеме работ по договору.

По данным инженерной службы «Альфы» по состоянию на 31 декабря 2015 года объем выполненных работ на объекте составил 80 процентов от общего объема работ по договору.

Исходя из этого, в 2015 году по договору с «Мастером» в бухучете «Альфы» отражаются следующие показатели:

- выручка от реализации подрядных работ в объеме 1 120 000 руб. (1 400 000 руб. × 80%);

- расходы, связанные с выполнением подрядных работ, в сумме 900 000 руб.

Работы полностью завершены и сданы застройщику в срок – в марте 2016 года. Выручка, которая отражается в бухучете «Альфы» в I квартале 2021 года, составляет: 1 400 000 руб. – 1 120 000 руб. = 280 000 руб.

Вариант 2. Степень завершенности определяется по доле расходов, понесенных на отчетную дату, в расчетной величине общих расходов по договору:

| Степень завершенности работ | = | Фактически понесенные на отчетную дату расходы по выполненным работам | : | Всего расходов по договору (расчетная сумма) | × | 100 |

Понесенные на отчетную дату расходы определяются только по выполненным работам. Стоимость материалов, переданных для выполнения работ, но еще не использованных для исполнения договора, в сумму расходов не включается (п. 21 ПБУ 2/2008).

В бухучете доходы и расходы по договорам строительного подряда отражайте отдельно по каждому заключенному договору (в разрезе аналитического учета). Вместе с тем, в отношении некоторых договоров предусмотрен ряд особенностей. Об этом говорится в разделе II ПБУ 2/2008.

При методе «по мере готовности» до полного завершения работ выручка учитывается как отдельный актив – «не предъявленная к оплате начисленная выручка» (п. 25, 26 ПБУ 2/2008). Если у подрядчика не появилось, в соответствии с условиями договора, право предъявить стоимость выполненных работ к оплате, отражать выручку на счете 62 нельзя (Инструкция к плану счетов). Поэтому организация отражает ее на счете 46 «Выполненные этапы по незавершенным работам» (абз. 9 Инструкции к плану счетов). Именно этот счет при необходимости используют организации, выполняющие работы долгосрочного характера (Инструкция к плану счетов). После того как подрядчик получил право предъявить заказчику к оплате стоимость выполненных работ, счет 46 закрывается в дебет счета 62.

В бухучете в конце каждого отчетного периода (месяца) выручку отражайте проводками:

Дебет 46 Кредит 90-1 – учтена выручка методом «по мере готовности»;

Дебет 90-2 Кредит 20 – признаны расходы по договору строительного подряда.

По окончании всей работы в целом сделайте следующую проводку:

Дебет 62 Кредит 46 – предъявлена к оплате начисленная выручка.

Если подрядчик является плательщиком НДС, то ему необходимо отразить НДС, начисленный с суммы выручки (Инструкция к плану счетов). Порядок отражения НДС в бухучете в такой ситуации законодательно не урегулирован, поэтому организация вправе разработать его самостоятельно (абз. 9 Инструкции к плану счетов). В данном случае для учета начисленного НДС можно использовать счет 76 «Расчеты с разными дебиторами и кредиторами» (Инструкция к плану счетов). К этому счету целесообразно открыть отдельный субсчет:

Дебет 90-3 Кредит 76 субсчет «НДС по выполненным, но не сданным строительным работам» – отражен НДС с начисленной выручки от выполнения работ.

По мере сдачи работ заказчику на дату подписания акта приемки-передачи в учете сделайте проводку:

Дебет 76 субсчет «НДС по выполненным, но не сданным строительным работам» Кредит 68 субсчет «Расчеты по НДС» – отражена задолженность по уплате НДС в бюджет.

Такой порядок следует из Инструкции к плану счетов (счета 90, 62, 76, 20, 68) и пунктов 25, 26 ПБУ 2/2008.

Если на отчетную дату невозможно определить финансовый результат от исполнения договора (степень завершенности работ), выручку признавайте в размере фактически понесенных расходов, возможных к возмещению (п. 17, 23 ПБУ 2/2008). Такая ситуация может возникнуть, например, когда не завершены переговоры с заказчиком об окончательной смете на работы, подлежащие выполнению.

Пример определения выручки по договору строительного подряда исходя из размера фактически понесенных расходов, которые за отчетный период считаются возможными к возмещению

ООО «Альфа» (подрядчик) на основании договора строительного подряда выполняет работы по строительству объекта для застройщика – ООО «Производственная ». Договор заключен в декабре 2015 года. Срок завершения работ – июль 2021 года.

Общая стоимость работ по договору – 78 000 000 руб. без учета НДС. Предполагаемые расходы по договору (согласно смете) – 50 000 000 руб.

В 2015 году «Альфа» (подрядчик) понесла расходы по работам, не предусмотренным сметой. Фактическая сумма расходов по таким работам составила на 31 декабря 2015 года 3 000 000 руб. При этом у подрядчика имелась уверенность в том, что заказчик возместит эти расходы. Другие работы в этот период не производились.

Выручку по договору за 2021 год признаем в сумме фактически понесенных расходов. В бухучете отражаем:

- расходы, связанные с выполнением подрядных работ, – 3 000 000 руб.;

- доходы от реализации в таком же размере – 3 000 000 руб.

В январе 2021 года расходы подрядчика в сумме 3 000 000 руб. по непредвиденным работам были согласованы с заказчиком. Более непредвиденные работы не производились. Начиная с января 2021 года «Альфа» перешла на признание доходов и расходов в общеустановленном порядке – способом «по мере готовности».

Расходы, связанные с выполнением работ

В процессе выполнения работ организация-подрядчик несет расходы.

К таким расходам, в частности, относятся затраты на приобретение материалов, необходимых для выполнения работ, на выплату зарплаты работникам, транспортные расходы и т. д.

Налоговые последствия

НДС

НДС, уплаченный при приобретении материалов и т. д., подрядчик может принять к вычету при выполнении необходимых условий, то есть если материалы приобретены для деятельности, облагаемой НДС, от поставщика материалов получен счет-фактура и материалы приняты на учет.

Налог на прибыль

Расходы, связанные с выполнением работ, отражаются у подрядчика в налоговом учете следующим образом.

Подрядчик, который применяет метод начисления и у которого расходы делятся на прямые и косвенные, прямые расходы относит к текущим расходам того отчетного (налогового) периода, в котором признана выручка от выполнения работ. При этом косвенные расходы в полном объеме относятся к расходам того отчетного (налогового) периода, в котором они произведены (п. 2 ст. 318 НК РФ).

Подрядчик, применяющий кассовый метод, затраты, связанные с выполнением работ, признает в составе расходов после их фактической оплаты независимо от признания выручки от выполнения работ (п. 3 ст. 273 НК РФ).

Оказание услуг – бухгалтерские проводки

Автор статьиОльга Евсеева 20 минут на чтение13 551 просмотровСодержание В данном материале мы рассмотрим оказание услуг – бухгалтерские проводки.

Узнаем, как отражаются услуги в бухучете, как происходит учет услуг у заказчика/исполнителя, а также какие особенности предоставления услуг агентом.

Ответим на частые вопросы и проанализируем распространенные ошибки.Услуга – вид деятельности, которую невозможно выразить материально. Результаты ее предоставляются физическим и юридическим лицам за определенную плату или находят применение в ходе хозяйственной деятельности внутри компании.При оказании любых разновидностей услуг, сторонами сделки выступают:

- Потребитель (заказчик).

- Продавец услуги,

Услуги бывают: (нажмите для раскрытия)

- Услуги хранения;

- Прочие виды услуг.

- Аудиторские;

- Услуги связи (телефонные, почтовые, Интернет-провайдера);

- Образовательные;

- Транспортные;

- Информационные;

- Услуги в торговле (работа консультантов с клиентами, мерчендайзеров по выкладке товара и т.п.);

- Юридические;

- Лечебные услуги в различных мед.

учреждениях; - По сдаче в аренду помещений, основных средств, МПЗ и т.д.;

Главным документом, выдаваемым по окончании оказания услуги, является Акт об оказании услуги. Также фирмами, уплачивающими НДС, составляется счет-фактура.

Возмещение расходов заказчиком

Договором может быть предусмотрено, что помимо оплаты стоимости работ заказчик компенсирует подрядчику расходы, которые прямо не касаются выполнения работ, но без которых выполнить работы невозможно. Например, расходы на проезд к месту выполнения работ, расходы на проживание и т. д. Включаются ли суммы компенсации в налоговую базу по НДС и налогу на прибыль у подрядчика?

Налоговые последствия

НДС

Глава 21 НК РФ не содержит ответа на этот вопрос. Вместе с тем по данному вопросу существует две точки зрения.

Так, по мнению контролирующих органов, полученные от заказчика суммы возмещения расходов подрядчик должен включать в налоговую базу по налогу на добавленную стоимость, так как они связаны с оплатой выполненных работ.

При этом не имеет значения, что в договорах данные расходы могут указываться отдельно от стоимости этих работ. Суммы включаются в налоговую базу в том налоговом периоде, в котором получены денежные средства, и НДС с них рассчитывается по ставке 18/118 (письма Минфина России от 02.03.2010 № 03-07-11/37, от 09.11.2009 № 03-07-11/288 и др.).

С такой позицией не согласны некоторые арбитражные суды. Они считают, что поскольку полученные суммы возмещения не увеличивают стоимость выполненных работ, то, следовательно, они не относятся к суммам, которые связаны с оплатой этих работ, и поэтому в налоговую базу по налогу на добавленную стоимость включаться не должны (постановления ФАС Северо-Западного округа от 25.08.2008 по делу № А42-7064/2007, ФАС Волго-Вятского округа от 19.02.2007 по делу № А17-1843/5-2006, ФАС Восточно-Сибирского округа от 10.03.2006 № А33-20073/04-С6-Ф02-876/05-С1 по делу № А33-20073/04-С6).

Так как однозначного ответа на вопрос нет, подрядчику придется самостоятельно принимать соответствующее решение. При этом если с суммы возмещения подрядчик будет начислять НДС, то счет-фактуру он может оформить одним из двух способов. В первом случае счет-фактура выписывается в одном экземпляре и заказчику не выставляется. Во втором случае подрядчик выписывает счет-фактуру в двух экземплярах, один из которых предъявляет заказчику. На основании этого счета-фактуры заказчик сможет принять НДС к вычету. Заметим, что второй вариант является несколько рискованным, так как, по мнению контролирующих органов, подрядчик не имеет права выставлять заказчику счет-фактуру на сумму возмещаемых расходов. Основание — реализации товаров (работ, услуг) не происходит.

Вместе с тем суды считают, что предъявление счета-фактуры возможно (см. постановления ФАС Северо-Кавказского округа от 13.01.2010 № А53-9707/2009, от 20.01.2009 № А53-10111/2008-С5-44, ФАС Московского округа от 27.04.2010 № КА-А40/4081-10, ФАС Уральского округа от 25.05.2009 № Ф09-3324/09-С3).

В том случае, если суммы возмещения подрядчик не будет включать в налоговую базу по НДС, то и НДС, который предъявлен ему по этим расходам поставщиками, он не сможет принять к вычету по следующей причине. Как известно, одно из условий, которое должно выполняться для вычета НДС, состоит в том, что приобретенные товары (работы, услуги) должны использоваться в налогооблагаемой деятельности. Если эти расходы компенсированы заказчиком, но не включены подрядчиком в налоговую базу по НДС, то получается, что указанные расходы в облагаемой деятельности не участвуют. Соответственно, НДС к вычету по таким расходам приниматься не должен.

Налог на прибыль

В главе 25 НК РФ нет норм, регулирующих порядок признания для целей налогообложения прибыли сумм, которые налогоплательщики получают в качестве возмещения расходов. Вместе с тем, по нашему мнению, отражать их в налоговом учете подрядчик должен с учетом следующего.

Если затраты, которые будут возмещены заказчиком, подрядчик включает в расходы, то полученные суммы возмещения он должен признать в доходах. Если указанные затраты в расходы в налоговом учете не включаются, то возмещаемые заказчиком суммы в доходах отражаться не должны.

Введение бухгалтерского учета в строительстве у подрядчика: пример

подписала договор на производство СМР со сдачей работ 2-мя отдельными этапами. Стоимость работ 1-го этапа — 2000 тыс. руб., 2-го — 2400 тыс. руб.

Заказчик производит предоплату для приобретения стройматериалов в счет будущих работ в размере 90% от сметной стоимости СМР.

Начало работ – апрель 2015, поступила предоплата 1 800 000 руб.

В мае завершен 1-й этап работ, составлен акт ф. КС-2, подсчитана себестоимость работ —

1720 тыс. руб.

В июне перечислена предоплата – 2 160 000 руб., начат 2-й этап работ. Объект закончен и сдан заказчику в июле, себестоимость 2-го этапа работ – 1980 тыс. руб.

Проводки в строительстве :

| Период | Д/т | К/т | Сумма (руб.) | Бухучет в строительной организации |

| 20.04 | 51 | 62-1 | 1 800 000 | получена предоплата |

| 20.04 | 62-1 | 68-1 | 274 576 | начислен НДС |

| 25.05 | 46 | 90-1 | 2 000 000 | выполнен 1-й этап работ |

| 25.05 | 90-3 | 68-1 | 305 085 | начислен НДС |

| 25.05 | 68-1 | 62-1 | 274 576 | восстановлен НДС с суммы предоплаты |

| 25.05 | 90-2 | 20 | 1 720 000 | списана себестоимость 1-го этапа работ |

| 25.05 | 90-9 | 99 | 100 610 | прибыль от сдачи 1-го этапа работ |

| 15.06 | 51 | 62-1 | 2 160 000 | предоплата на 2-й этап работ |

| 15.06 | 62-1 | 68-1 | 486 000 | НДС на предоплату |

| 20.07 | 62 | 46 | 2 000 000 | списана стоимость 1-го этапа работ |

| 20.07 | 62 | 90-1 | 2 400 000 | отражена выручка |

| 20.07 | 90-3 | 68 | 366 102 | начислен НДС |

| 20.07 | 68 | 62-1 | 486 000 | восстановлен НДС с предоплаты |

| 20.07 | 90-2 | 20 | 1 980 000 | списаны затраты 2-го этапа работ |

| 20.07 | 90-9 | 99 | 420 000 | прибыль от 2-го этапа исполненных работ |

| 20.07 | 62-1 | 62 | 3 960 000 | Зачтена сумма полученной предоплаты |

Хотя в реальной жизни бухучет в строительстве у подрядчика более сложен, но представленный пример демонстрирует основные бухгалтерские записи.

Устранение недостатков выполненных работ

Иногда после окончания работ заказчик выявляет недостатки в выполненной работе и обращается к подрядчику с требованием устранить их. Как правило, эти недостатки подрядчик устраняет безвозмездно. В результате выполнения таких работ перед ним встают два вопроса: нужно ли со стоимости безвозмездных работ исчислить НДС и можно ли расходы, связанные с выполнением этих работ, учесть при налогообложении прибыли?

Налоговые последствия

НДС

В данном случае объекта налогообложения по НДС не возникает. Дело в том, что, устраняя безвозмездно недостатки, подрядчик, по сути, исполняет принятые по договору обязательства. В свою очередь, стоимость работ по этому договору уже включена в налоговую базу по НДС. Поэтому начислять и уплачивать НДС со стоимости «исправительных» работ не нужно.

Налог на прибыль

Что касается признания для целей налогообложения прибыли затрат, которые несет подрядчик при проведении работ по устранению недостатков, то они могут быть включены в расходы в налоговом учете на основании подпункта 47 пункта 1 статьи 264 НК РФ как потери от брака.

Бухучет в строительстве: формирование затрат на производство СМР

Отнесение затрат на производство проводят по элементам, используемым в учете строительных компаний: материалы, зарплата, работа механизмов, накладные расходы.

Производственные затраты аккумулируются в дебете сч. № 20, корреспондируясь с кредитом счетов:

• 10 «Материалы» — на стоимость запасов, стройматериалов, конструкций;

• 23 «Вспомогательные производства» — на сумму услуг от подсобных производств;

• 60 «Расчеты с поставщиками» — на стоимость услуг, оказанных организациями, в т.ч. ресурсопоставляющими. Например, учитываются поступление и расход воды на производственные нужды при строительстве.

Отдельный субсчет сч. 20 «Выполнение строительных работ субподрядчиками» открывают для учета генподрядчиком сметной стоимости работ, принятых от субподрядной организации до сдачи заказчику, и не входящей в затраты генподрядчика.

Оказание услуг – бухгалтерские проводки учет предоставления услуги

» » Бухгалтерские проводки по услугам Бухгалтерские проводки транспортные услуги Бухгалтерские проводки по реализации услуг Источником доходов предприятия может быть не только продажа товаров, но и оказание услуг. Такая деятельность имеет свои особенности.

И это, естественно, отражается в учете. Бухгалтерские проводки по услугам у заказчика и исполнителя будут, естественно, разными.

У исполнителя услуг для этого используется счет 90 «Продажи».

На нем по дебету учитываются фактические расходы, а по кредиту – полученная выручка в соответствии с установленными тарифами. Из самой специфики операции следует, что счет 43 «Готовая продукция» в данном случае не используется.

Ведь услуги всегда передаются непосредственно клиенту.

Ответ на вопрос, используется ли при этом счет 40 (то есть «Выпуск продукции (услуг)»), зависит от того, применяет ли предприятие в текущем учете плановую себестоимость.

Соответственно бухгалтерские проводки по услугам в этом случае выглядит следующим образом: сумма выручки с дебета счета 62 перебрасывается на кредит счета 90 (по субсчету 90-1).

Так отражается задолженность за оказанные услуги. Фактическая себестоимость учитывается проводкой Дебет 90-2 – Кредит 20 «Основное производство» (или счета 23). Если предприятие платит НДС, то необходимо отразить начисление налога – проводка Дебет 90 (по субсчету 3) – Кредит 68 (по субсчету соответствующего налога).

Когда покупатель рассчитается за услуги, это будет отражено проводкой, при которой сумма задолженности будет списана на дебет счета 51 с кредита счета 62.

Иначе отражается приобретение услуг у заказчика. Затраты на их покупку должны учитываться в соответствии с ПБУ 10/99.

На расходы, которые формируются по обычным видам деятельности можно отнести все затраты на приобретение услуг, кроме тех, которые касаются создания или покупки основных средств или других внеоборотных активов. Что касается непосредственно бухгалтерских проводок по услугам, то расчеты с исполнителем отражаются проводкой Дебет 60 – Кредит 51 (эта запись делается на основе банковской выписки).

Понятие расчетов с поставщиками и подрядчиками

Поставщики и подрядчики – это субъекты, обычно занимающиеся следующими направлениями деятельности:

- Поставка сырья.

- Оказание услуг.

- Ремонт и строительство.

Сделки с рассматриваемыми субъектами подразделяются на два типа:

- Покупка прав или имущества. К примеру, это может быть акт купли-продажи, соглашение о поставке.

- Расчеты с подрядчиками. К примеру, это соглашение о подряде, оказании услуг.

Вопрос: Как в бухгалтерском учете отразить расчеты по выставленной поставщику (подрядчику, иному контрагенту) претензии? Посмотреть ответ

Все расчеты осуществляются на основании соглашений между обеими сторонами. Производятся они после получения товаров или услуг. Расчеты выполняются на основании счета-фактуры. Бумага эта должна быть зарегистрирована в Журнале учета. Для учета расчетов используют счет 60 с одноименным названием. Здесь производится учет по этим направлениям:

- По расчетным бумагам, по которым осуществляется оплата.

- По расчетам, выполняемым в ходе плановых платежей.

- По расчетным бумагам, на которые отсутствуют счета-фактуры.

- По излишкам ценностей, обнаруженных при приемке.

- По выплаченным авансам.

Рассмотрим базовые задачи учета расчетов с контрагентами:

- Создание информационной системы о состоянии расчетов, которой будут пользоваться руководители, учредители, инвесторы.

- Сбор документальных подтверждений соответствия деятельности фирмы законным актам.

- Обеспечение соблюдения установленных форм расчетов.

- Отслеживание статуса дебиторских и кредиторских долгов.

- Предупреждение возникновения просроченных долгов.

- Контроль над исполнением плана поставки.

- Контроль над исполнением пунктов договоров.

- Обеспечение своевременного оприходования ценностей.

Учетными сведениями пользуются как внешние, так и внутренние пользователи. Внешними пользователями могут быть как инвесторы, так и контролирующие органы.