Земельный налог 2015, ставка земельного налога

НАЛОГООБЛОЖЕНИЕ 2021: сроки уплаты налогов на землю, расчет коды кбк.

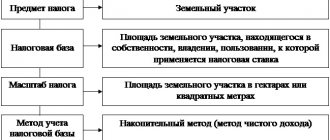

Земельный налог является местным сбором. Это означает, что налоговым кодексом устанавливаются только предельные ставки, а окончательное исчисление и уплата земельного налога производится на основании местных законов. Сроки оплаты и льготы по земельному налогу также устанавливаются муниципальной администрацией. Объектом налогообложения признаются земельные участки, находящиеся на территории области, принадлежащие физическим и юридическим лицам. Использование земли происходит на основании Земельного кодекса России (федеральный закон от 25 октября 2001 года N 136-ФЗ). В соответствии с этим кодексом все земельные участки включаются в государственный кадастр, где указана и стоимость облагаемой налогом собственности. Стоимость земли применяется для определения налоговой базы.

Схема уплаты налогов на землю отличается для физических лиц и организаций. Первые уплачивают земельный налог на основании налогового уведомления, которое присылают им местные ИФНС. Налоговики делают расчет земельного налога на основании действующих в данном регионе тарифных ставок, плательщику остается только оплатить этот сбор. Предприятия и индивидуальные предприниматели, пользующиеся землей, должны рассчитывать размер налога на землю самостоятельно. Уплата земельных налогов в бюджет производится по месту нахождения земельного участка, это делается по итогам отчетного и налогового периода. Налоговым периодом по данному виду сборов считается календарный год. Расскажем, как производится исчисление и оплата земельного налога для этих категорий плательщиков.

Исчисление и уплата налога на землю организациями и ИП.

Налогоплательщики — организации, а также физические лица, являющиеся индивидуальными предпринимателями, рассчитывают налоговую базу и сумму налога на землю в каждом году самостоятельно. Расчет проводится на основе данных из государственного земельного кадастра. Облагаемой базой считаются земельные участки, использующиеся для предпринимательской деятельности, принадлежащие им на правах собственности или находящиеся в постоянном использовании (для ИП — также на праве пожизненного наследуемого владения землей). В том же порядке проводится исчисление авансовых платежей по налогу за пользование землями. По истечении налогового периода предприятия и индивидуальные предприниматели заполняют и подают в инспекцию ФНС налоговую декларацию по земельному налогу.

Плательщики налога, для которых отчетным периодом определен квартал, рассчитывают и уплачивают авансовый налог на землю по завершению 1-го, 2-го и 3-го квартала года. Размер авансового платежа составляет четверть от налоговой ставки, которая устанавливается на начало года местным законодательством. По итогам года все авансовые платежи суммируются и вычитаются из суммы, которую нужно будет заплатить за использование земли. Впрочем, авансового налога на землю может и не быть, все зависит от решения местной администрации.

Налог на земельный участок для физических лиц, оплата.

Немого по-другому платят налоги за использование земли физические лица. В 2015 году, как и в предыдущие годы, им не надо вникать в тонкости расчета земельного налога и даже знать его ставку: за них все сделает налоговая инспекция. Налоговики сами рассчитают сумму отчислений в бюджет и пришлют налоговое уведомление. Законом установлено, что налоговое уведомление должна прийти не позднее, чем за месяц до истечения срока уплаты земельных налогов, определенного местными органами власти. Более того, сотрудники ИФНС разъяснят все непонятные моменты, помогут заполнить необходимые документы или даже сделают это за налогоплательщика (обычно эта услуга платная).

Примеры расчета

Пример 1. Расчет земельного налога за полный календарный год

Объект налогообложения

Петров И.А. владеет земельным участком в Московской области.

Кадастровая стоимость участка составляет 2 400 385 рублей

.

Расчет налога

Налоговая ставка для данного земельного участка предусмотрена в размере 0,3%.

Земельный налог в этом случае будет равен: 7 201 руб.

(2 400 385 руб. x 0,3 / 100).

Пример 2. Расчет земельного налога за неполный календарный год

Объект налогообложения

В октябре 2021 года Петров И.А. зарегистрировал права на земельный участок, расположенный в Московской области.

Его кадастровая стоимость составляет 2 400 385 рублей.

Расчет налога

Налоговая ставка для данного земельного участка предусмотрена в размере 0,3%

.

Земельный налог за три месяца 2021 года в этом случае будет равен: 1 801 руб.

(2 400 385 руб. x 0,3 / 100 x 0,25),

где, 0,25

– коэффициент времени владения земельным участком (3 мес. / 12 мес.).

Пример 3. Расчет земельного налога за долю земельного участка

Объект налогообложения

Петрову И.А. принадлежит ¾ земельного участка, расположенного в Московской области.

Его кадастровая стоимость в 2021 году составляет 2 400 385 рублей

.

Расчет налога

Налоговая ставка для данного земельного участка предусмотрена в размере 0,3%

.

Земельный налог в этом случае будет равен: 5 401 руб.

(2 400 385 руб. x ¾ x 0,3 / 100).

Пример 4. Расчет земельного налога с учетом льготы

Объект налогообложения

Ветеран боевых действий Петров И.А. владеет земельным участком в Московской области.

Кадастровая стоимость участка в 2021 году равна 2 400 385 рублей

.

Расчет налога

Налоговая ставка для данного земельного участка предусмотрена в размере 0,3%

.

Земельный налог в этом случае будет равен: 7 172 руб.

((2 400 385 руб. – 10 000 руб.) x 0,3 / 100),

где, 10 000 руб.

– льгота, которая предоставляется Петрову И.А. в связи с тем, что он является ветераном боевых действий.

Ставка земельного налога в 2015 году в Москве

Как уже говорили ранее, ставка земельного налога определяется муниципальным законодательством, но не выше, чем установлено статьей 394 Налогового кодекса. Там приведены два предельных значения налоговых платежей: 0.3 процента для земли, используемой для сельскохозяйственного производства и под жилым фондом, и 1.5 процента для остальных земляных участков. Правительством Москвы установлены три значения налоговой ставки: — 0.1% для земли под жилым фондом и инфраструктуры; — 0.3% для дачных земельных участков и объектов спорта; — 1.5% для всех остальных участков земли в Москве.

Ставки налога на землю указаны в процентах от кадастровой стоимости, которая в силу понятных причин разная в центре города и на его окраинах. Кроме того, сумма налога может зависеть от того, как используется земля, право на такие корректировки предоставлено местным властям. Например, если участок используется для извлечения прибыли, ставка налога как правило выше, чем для земель, используемых без целей обогащения. Наконец, ряд граждан имеет право на льготу по налогу на землю, то есть, часть кадастровой стоимости не облагается сбором в бюджет.

Налоговые льготы по земельному налогу для пенсионеров.

Для некоторых категорий граждан предусмотрены льготы по земельному налогу. Эта льгота выражается в необлагаемой сумме. В обязательном порядке снижается размер налога для Героев Советского Союза и Российской Федерации, инвалидов с детства, ветеранов Великой Отечественной войны, участников боевых действий, чернобыльцев, пострадавших в результате испытаний ядерного оружия. В некоторых регионах предусмотрены дополнительные льготы — например, для пенсионеров, малообеспеченных и многодетных семей, вынужденных переселенцев. Если размер налогового вычета превышает сумму взноса, то вообще ничего не платится.

Чтобы получить льготу, налогоплательщику надо представить в налоговую инспекцию подтверждающие документы. Чтобы узнать, какие послабления предусмотрены местным законодательством для конкретного физического лица, проще всего обратиться в налоговую инспекцию по месту расположения земельного участка. Также можно воспользоваться Интернетом и заодно найти ставку земельного налога в 2015 году, чтобы проверить, правильно ли исчисляется налоговиками размер сбора. Следует понимать, что в каждом регионе льготы и ставки разные, и те налоговые вычеты, которые действительны, к примеру, для Москвы, не применяются в Новосибирске.

Кадастровая стоимость

Кадастровая стоимость определяется отдельно для каждого земельного участка по состоянию на 1 января года, являющегося налоговым периодом (абз. 1 п. 1 ст. 391 НК РФ). Если земельный участок был образован в течение налогового периода, кадастровая стоимость определяется на дату постановки такого земельного участка на кадастровый учет (абз. 2 п. 1 ст. 391 НК РФ).

Если кадастровая стоимость земли не определена, налог рассчитывают исходя из нормативной стоимости земли. Подробнее об этом см. Какое имущество облагается земельным налогом. Например, так рассчитывают земельный налог в Республике Крым и городе Севастополе до утверждения массовой кадастровой оценки участков. Об этом сказано в пункте 8 статьи 391 Налогового кодекса РФ.

Кадастровую стоимость можно посмотреть на официальном сайте Росреестра.

Если земельный участок находится в общей долевой собственности, то кадастровая стоимость части земельного участка определяется пропорционально доле в общей собственности. По следующей формуле:

| Кадастровая стоимость части земельного участка, находящейся в собственности предпринимателя | = | Кадастровая стоимость всего земельного участка, находящегося в общей долевой собственности | × | Доля земельного участка, принадлежащая предпринимателю на праве собственности, в процентах |

Такие правила установлены пунктом 1 статьи 392 Налогового кодекса РФ. Аналогичные разъяснения приведены в письме Минфина России от 31 января 2014 г. № 03-05-06-02/3884.

Если земельный участок находится в совместной собственности, то кадастровая стоимость доли, принадлежащей предпринимателю, определяется равными частями (п. 2 ст. 392 НК РФ). Например, если собственниками земельного участка являются три налогоплательщика, то каждому из них принадлежит на праве собственности по 1/3 этого участка. Значит, кадастровая стоимость доли, принадлежащей каждому налогоплательщику, будет равна 1/3 кадастровой стоимости всего участка.

Если предприниматель приобретает здание и к нему переходит право собственности на ту часть земельного участка, которая занята этой недвижимостью, кадастровая стоимость определяется пропорционально доле предпринимателя в праве собственности на этот земельный участок (абз. 1 п. 3 ст. 392 НК РФ).

Если владельцами здания являются несколько налогоплательщиков, то кадастровую стоимость определяйте пропорционально доле в праве собственности (в площади) на это здание (абз. 2 п. 3 ст. 392 НК РФ).

Если владельцами здания одновременно являются:

- предприниматель и государственное (муниципальное) учреждение,

- предприниматель и государственное (муниципальное) унитарное предприятие,

то в этом случае кадастровая стоимость учреждения или предприятия не определяется. Например, если здание одновременно принадлежит предпринимателю на праве собственности, государственному учреждению на праве оперативного управления и унитарному предприятию на праве хозяйственного ведения, то государственное учреждение и унитарное предприятие в этом случае имеют ограниченное право пользования земельным участком (п. 3 ст. 36 Земельного кодекса РФ). Следовательно, платить земельный налог со всего участка должен предприниматель, так как учреждение (предприятие), обладающее правом ограниченного пользования, не признается плательщиком земельного налога (п. 1 ст. 388 НК РФ).

Пример расчета кадастровой стоимости части земельного участка, занятого зданием. Предпринимателю принадлежит часть этого здания на праве собственности

Предпринимателю принадлежит на праве собственности 150 кв. м здания. Общая площадь здания составляет 1500 кв. м. Кадастровая стоимость всего земельного участка, находящегося в общей долевой собственности, – 335 000 руб. Кадастровая стоимость части земельного участка, находящейся в собственности предпринимателя: 335 000 руб. × 150 кв. м : 1500 кв. м = 33 500 руб.

Кадастровую стоимость земельного участка в ситуации, когда предпринимателю принадлежит один из этажей здания, определяют пропорционально доле предпринимателя в общей долевой собственности (абз. 2 п. 3 ст. 392 НК РФ).

Если земельный участок находится на территории нескольких муниципальных образований, то кадастровая стоимость определяется отдельно в отношении каждой части земельного участка:

| Кадастровая стоимость части земельного участка | = | Кадастровая стоимость всего земельного участка | × | Площадь части земельного участка, расположенного на территории соответствующего муниципального образования | : | Общая площадь земельного участка |

Такой порядок предусмотрен пунктом 1 статьи 391 Налогового кодекса РФ.

Если на предпринимателя распространяется льгота в виде не облагаемой налогом площади участка, установленной местными властями, рассчитывают кадастровую стоимость части участка, которая будет облагаться налогом:

| Кадастровая стоимость облагаемой части участка | = | Кадастровая стоимость всего земельного участка | × | (Площадь всего участка — Необлагаемая площадь участка) : Площадь всего участка |

Чтобы получить информацию о площади земельного участка, приходящейся на территорию того или иного муниципального образования, обратитесь в территориальное отделение Росреестра.

В течение года кадастровая стоимость может измениться, например, по решению суда. О том, какое значение тогда брать в расчет, см. Как рассчитывается земельный налог.

Срок уплаты земельных налогов в бюджет

При приобретение в собственность земельного участка органы, регистрирующие сделку в земельном кадастре, в соответствии с пунктом 4 статьи 85 НКРФ представляют информацию в налоговые органы по месту расположения в течение 10 дней с момента регистрации прав на недвижимого имущества (землю). Все сведения подаются в ИФНС до 1 февраля каждого года; то есть, сумма земельного налога за 2011 год рассчитывается по данным 2010 года. Эти сведения подаются по форме, установленной приказом Министерства финансов от 7 сентября 2005 года №112н об утверждении формы «Сведения о земельных участках, а также о лицах, на которых зарегистрировано право собственности, право постоянного (бессрочного) пользования или право пожизненного наследуемого владения». В этом же приказе даются рекомендации по заполнению формы. Таким образом налоговая инспекция узнает, кто и в каком размере должен платить земельный налог.

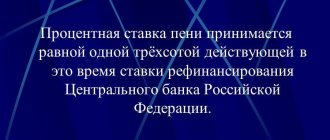

Согласно пункту 1 статьи 397 НК порядок и срок уплаты земельных налогов определяется законодательными актами субъектов Российской Федерации. Единственное ограничение, предусмотренное вышестоящим законом — не разрешается требовать уплаты налога на пользование земельными участками раньше установленного пунктом 4 статьи 396 срока. Примечание: с 1 января 2011 года этот пункт утратил силу. Вместо него действуют два положения: для организаций и ИП согласно пункту 3 статьи 398 срок представления налоговой декларации и уплаты налога на землю установлен до 1 февраля, а для физических лиц на основании пункта 1 статьи нельзя устанавливать срок платежа ранее 1 ноября.

Платить или нет?

Не стоит говорить о том, что уплата налогов – обязанность всех граждан. Однако многие не спешат нести полученные «платежки» в банк. А ведь именно такие сборы, поступающие в бюджет, являются основой улучшения инфраструктуры города, качества дорожного покрытия и модернизации различных систем.

Статистика печальна: по земельному и имущественному налогам в казну приходит порядка 30–60 процентов от запланированной суммы. Лучше обстоит дело с уплатой НДФЛ при продаже жилья, участка – без подачи декларации и уплаты 13% не обойтись.

Все платежи, – налог на имущество, транспортный, земельный — подлежащие уплате физическими лицами, имеют разные предельные сроки погашения. Как правило, налог выплачивается один раз в год по его окончании. Например, в прошлом году конечный срок внесения сбора за землю заканчивался 1 ноября. В 2015 он сокращен на один месяц.

Задолженность по земельному, имущественному или транспортному налогу, уплачиваемому физическими лицами, можно узнать на различных интернет-ресурсах или непосредственно на сайте ФНС. Недоимка сбора может обернуться для собственника наложением штрафа, сумма которого составляет до 20% от размера долга.

Но есть и интересная деталь в законодательстве: не уплачивая налога много лет подряд, взыскать можно только задолженность за предыдущие три календарных года. Остальное списывается.

В оценке земельных участков рулит интернет!

Но теперь вернемся к вопросу переоценки участков. Как оказалось, право на переоценку было предоставлено независимым оценщикам, которых любезно выбрали местные и региональные власти. Конкурс проводился с помощью аукциона, а вот чтобы стать его победителем участникам нужно было поделиться. «Чем?» — спросите Вы.

Процентом от будущей стоимости контракта! А так как после дележки в распоряжении оставалась сумма, недостаточная для проведения объективных расчетов, решили воспользоваться методом наименьшего сопротивления. На участки выезжать было дорого, бюджет не позволял, поэтому независимые оценщики воспользовались бесплатными возможностями всемирной паутины.

Искали в интернете информацию о продаже объектов в определенном районе и ориентировались по этой цене. Все же работа была проделана добросовестно – разные объекты структурировались по видам использования (дачи, земля для бизнеса, гаражи и т.д.), а уже после выводилась средняя цена по каждому виду. Но одного факта конечно не учли: реальная цена далеко не равно цене предложения! Ведь каждый продавец пытается выставить максимум – авось купят? Ну а далее все зависит от срочности продажи, реального спроса на столь привлекательное предложение. Многие даже сразу указывают: «торг уместен», а это значит, что реальная цена покупки может быть в разы дешевле!

Следующий неучтенный фактор – это инфраструктура (социальная, транспортная, экономическая). Никто не учел отдаленность участков от городов, удобно ли туда добираться, и возможно ли вообще доехать общественным транспортом. Счетная палата в ходе проверки выявила множество таких недочетов. Итогом такой самодеятельности стали подобные противоречия: два соседа теоретически обладали абсолютно одинаковой по стоимости землей, однако на практике оказывалось будто один сосед живет в Монте – Карло, а второй – в Урюпинске.

Абсурдность таких цифр зашкаливает, ведь кадастровая стоимость похожих объектов в одном районе может отличаться в 2-3 раза. И за такой максимум, согласно оценке, не продать участок, как ни старайся. Естественно, проверить реальные сделки у граждан и найти правду – дело практически невыполнимое, однако Счетная палата смогла это сделать на своем уровне с помощью договоров по отчуждаемым землям. Оказалось, что в 65% случаев реальная цена сделок была в 5 раз ниже пресловутой кадастровой оценки! И естественно, простые люди от этого только проигрывают, ведь в большинстве случаев стоимость завышается.

Учет налоговых льгот

Местные власти могут устанавливать льготы отдельным категориям предпринимателей (п. 2 ст. 387 НК РФ). Если право на льготу возникает или прекращается в течение года, земельный налог в отношении льготного земельного участка рассчитывается с учетом коэффициента отсутствия льгот (Кл).

Коэффициент Кл учитывается для льгот в виде:

- необлагаемой площади земельного участка;

- освобождения от земельного налога.

Коэффициент Кл не учитывается для льгот в виде:

- фиксированных не облагаемых налогом сумм по пункту 5 статьи 391 и пункту 2 статьи 387 Налогового кодекса РФ;

- уменьшения суммы налога;

- снижения налоговой ставки.

| Коэффициент Кл | = | Количество полных месяцев налогового периода, в течение которых отсутствует налоговая льгота | : | Количество календарных месяцев в налоговом периоде |

При этом месяц возникновения права на налоговую льготу, а также месяц прекращения указанного права принимается за полный месяц.

Рассчитывают налог по формуле:

| Земельный налог (с учетом Кл) = Земельный налог × Коэффициент Кл |

Такой порядок следует из положений пункта 10 статьи 396 Налогового кодекса РФ.