Страховые взносы представляют собой отчисления с доходов сотрудников во внебюджетные фонды по установленным тарифам. Страховые отчисления носят обязательный характер и являются расходами работодателя. Сам работник никаких потерь при этом не несет, от его заработной платы взносы не отнимаются. Взносы рассчитываются работодателем ежемесячно путем умножения базы на действующую ставку. База определяется по окончании каждого месяца посредством суммирования всех выплат, произведенных работодателем своему сотруднику, начиная с января текущего года. Если полученная величина достигает предельной величины (предельная база для страховых взносов), утвержденной Правительством РФ, то взносы либо не начисляются, либо рассчитываются по меньшему тарифу. Эта величина называется предельной базой для начисления страховых взносов. Каждый год данный параметр индексируется с учетом изменения средней зарплаты в РФ, новые величины утверждаются законодательным документом.

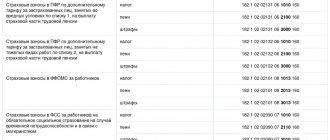

Размер (ставка) страховых взносов в ПФР, ФФОМС РФ и ФСС РФ в 2015, 2021 — 2021 гг

В настоящее время и последующие годы установлены следующие отчисления в:

- Пенсионный Фонд России (ПФР) в пределах максимальной величины облагаемых доходов с начала года – 22%

, сверх предела –

10%

; - Федеральный Фонд Обязательного Медицинского Страхования (ФФОМС РФ) в – в размере 5,1%

; - Фонд социального страхования Российской Федерации (ФСС РФ) – в размере 2,9%

(ч. 1.1 ст. 58.2 Федерального закона от 24 июля 2009 г. № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»).

Напомним, что с 1 января 2021 года

устанавливаются и новые предельные величины базы для начисления страховых взносов:

- в ФСС РФ она составит 718 тыс. руб

.,

- для взносов в ПФР – 796 тыс. руб.

Рассчитывается такая база в отношении каждого физлица нарастающим итогом с начала года.

Документ:

Постановление Правительства РФ от 26 ноября 2015 г. № 1265 «О предельной величине базы для начисления страховых взносов в Фонд социального страхования Российской Федерации и Пенсионный фонд Российской Федерации с 1 января 2021 г.»).

Какие выплаты включаются в базу?

При расчете отчислений страхового характера следует проводить сравнение базы с предельной величиной. Для правильного расчета базы следует знать, какие выплаты нужно учитывать, а какие нет.

Учитываются:

- Заработная плата, согласно отработанному времени (про выплаты з/п читайте в статье ⇒ “Сроки выплаты заработной платы в 2021 году”);

- Премии, надбавки, проценты к зарплате – стимулирующие выплаты;

- Компенсационные доплаты в виде районного коэффициента в 2021;

- Компенсация неистраченных дней отпуска при разрыве трудовых отношений;

- Выходное пособие свыше утроенного среднего месячного заработка (шестикратного для трудящихся в РКС и приравненных к нему территорий);

- Выплаты по договорам ГПХ в отношении взносов в ПФР и ФОМС;

- Вознаграждения в натуральной форме – исходя из их документальной стоимости;

- Вознаграждения по авторским заказам, по договорам реализации исключительного права на такие НМА, как научные, литературные произведения, предметы искусства, и права на использование данных НМА – определяются как доходы по договору или заказу минус расходы, обоснованные документацией.

Не учитываются:

- Больничные пособия;

- Пособия, рассчитываемые в связи с беременностью, материнством и воспитанием ребенка;

- Иные виды пособий государственного характера;

- Выплаты компенсационного характера, связанные с оплатой проживания, питания, ГСМ, спецодежды, дополнительного обучения и повышения квалификации, возмещение вреда, нанесенного здоровью;

- Оплата труда физических лиц по договорам ГПХ в целях определения взносов в ФСС;

- Выплаты, покрывающие расходы по договорам ГПХ;

- Материальная помощь до 4000руб. (поддержка, оказанная в связи с чрезвычайными событиями, смертью членов семьи не учитывается полностью, при рождении нового члена семьи – в пределах 50000 на одного ребенка);

- Выплаты на командировочные расходы;

- Доходы иностранных лиц.

Полный список выплат, не учитываемых при определении базы, закреплен в 9 ст. закона №212-ФЗ.

Если работник трудится с середины года

Если рассматривается ситуация, когда сотрудник работает на одном месте работы весь год, то все просто – база для исчисления взносов считается нарастающим итогом с января на конец каждого месяца. По окончании каждого месяца достаточно сложить доходы и вознаграждения каждого месяца и сравнить полученную величину с предельной базой.

Если работник трудится у данного работодателя не с января текущего года, например, официально трудоустроен с середины года, то базу для подсчета страховых отчислений нужно считать исходя из тех доходов, которые были выплачены работнику данным работодателем. Доходы, полученные от других работодателей в этом году, не учитываются.

Если с работником заключено несколько соглашений

Бывают ситуации, когда с одним и тем же человеком работодатель заключает несколько соглашений – трудовой договор о постоянной работе, о работе по совместительству, договор ГПХ. Если по каждому такому соглашению работодатель производит выплаты, база рассчитывается путем сложения доходов по всем договорам.

При учете выплат по договорам ГПХ следует помнить, что данные доходы следует включать в базу для расчета пенсионных и медицинских отчислений, и не следует включать в базу для расчета социальных отчислений.

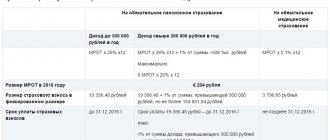

Предельная величина базы для начисления страховых взносов в 2016 году в ФОМС

Для ФОМС лимита нет. Взносы на обязательное медицинское страхование по общему тарифу 5,1 процента, как и в 2015 году, нужно будет начислять на полную сумму выплат сотрудникам вне зависимости от их доходов.

Тарифы для работодателей, которые не имеют права на применение пониженных тарифов

| Условия применения тарифа | Фонд | Предельная величина расчетной базы для начисления страховых взносов (руб., за год) 1 | Тариф, % | Основание |

| С выплат: – российским гражданам; – иностранцам (лицам без гражданства), которые постоянно иливременно проживают в России и не являются высококвалифицированными специалистами; – гражданам государств – членов ЕАЭС независимо от статуса5 | ПФР | До 800 000 руб. включительно | 22,0 | Федеральный закон от 28 ноября 2015 г. № 347-ФЗ «О внесении изменений в статью 33-1 Федерального закона «Об обязательном пенсионном страховании в Российской Федерации» и статью 58-2 Федерального закона «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» |

| —//— | —//— | Свыше 800 000 руб. | 10,0 | —//— |

| —//— | ФСС | До 723 000 руб. включительно | 2,9 | —//— |

| —//— | —//— | Свыше 723 000 руб. | 0,0 | —//— |

| —//— | ФФОМС | Не установлена | 5,1 | —//— |

| С выплат иностранцам (лицам без гражданства), которые временно пребывают в России и не являются высококвалифицированными специалистами Исключение – граждане государств – членов ЕАЭС5 | ПФР | До 800 000 руб. включительно | 22,0 | Федеральный закон от 28 ноября 2015 г. № 347-ФЗ «О внесении изменений в статью 33-1 Федерального закона «Об обязательном пенсионном страховании в Российской Федерации» и статью 58-2 Федерального закона «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» ч. 1 ст. 7, ч. 2.1 ст. 22, ч. 1 ст. 22.1 и ст. 33.1 Закона от 15 декабря 2001 г. № 167-ФЗ |

Предельная база ежегодно растет не менее чем на 10%

Предельная база для начисления обязательных взносов ежегодно растет. По утверждению Правительства РФ это связано с ростом заработной платы. Предельная база просто индексируется с учетом роста средней заработной платы в Российской Федерации.

Правда, в коммерческих структурах заработные платы упали за исключение двух, трех отраслей. Да, зарплаты чиновников выросли. Но, в целом в стране продолжается снижение доходов населения 6 год подряд.

Если в 2012 году, чтобы преодолеть лимит по страховым взносам работнику нужно было выплачивать 50 000 рублей. Сейчас в 2021 году, чтобы достичь лимита по взносам на пенсионное обеспечение, заработная плата работника должна составлять не менее 118 000 рублей. эта цифра не достижима для большинства компаний. И эта одна из причин, сдерживающих реальный рост зарплат.

Расчетный и отчетный периоды

Страховые взносы в 2021 году

предусматривают, что расчетный период по ним составляет 2016 календарный год. Он состоит из отчетных периодов: I квартала, полугодия, девяти месяцев. Начисление страховых взносов в 2021 году надо делать ежемесячно в следующие фонды:

- Пенсионный фонд России;

- Фонд социального страхования России (ФСС России) (на обязательное социальное страхование по временной нетрудоспособности и в связи с материнством);

- в Федеральный фонд обязательного медицинского страхования (ФФОМС).

Льготы

Для плательщиков из числа льготников, которые выбрали упрощенную систему уплаты налогов, из трех социальных взносов предусмотрены только пенсионные со сниженной на 2% ставкой, то есть в размере 20%. Если сумма доходов превысит 800 тысяч рублей, не производится удержания страховых взносов.

Такой категории населения также будет полезно узнать, какая индексация пенсий ожидается в 2021 году.

В таблице перечислено, предприятия каких отраслей имеют право воспользоваться вышеуказанными льготами по совершению отчислений. Исчерпывающий перечень направлений хозяйствования, при которых удержания не проводятся либо тарифы снижены, предусмотрен в статье 58 Федерального Закона № 212 (пункт 1, подпункт 8). Указанный вид деятельности должен быть основным для предприятия.

| Вид деятельности | В каком абзаце подпункта 8 пункта 1 предусмотрены льготы | Коды по Общероссийскому классификатору видов экономической деятельности |

| Производство | ||

| Продукты питания | А | с 15.1 по 15.8 |

| Напитки (кроме алкогольных) | Б | 15.98 |

| Текстиль и швейная продукция | В | 17 и 18 |

| Кожаная продукция, обувь | Г | 19 |

| Продукты переработки древесины | Д | 20 |

| Продукты химической промышленности | Е | 24 |

| Продукция из пластмассы и резины | Ж | 25 |

| Прочие минеральные продукты не из металла | З | 26 |

| Готовая продукция из металла | И | 28 |

| Продукция машиностроения | К | 29 |

| Электронное и оптическое оборудование | Л | с 30 по 33 |

| Транспорт и оборудование к нему | М | 34 и 35 |

| Мебель | Н | 36.1 |

| Товары для спорта | О | 36.4 |

| Игрушки и игры | П | 36.5 |

| Бумажная продукция | Э | 21 |

| Музыкальные инструменты | Ю | 36.3 |

| Другая продукция | Я | 36.6 |

| Профили гнутые стальные | я.9 | 27.33 |

| Проволока стальная | я.10 | |

| Сфера услуг и другие виды деятельности, помимо производственных | ||

| Научная деятельность | Р | 73 |

| Образовательные услуги | С | 80 |

| Услуги в социальной сфере и в сфере охраны здоровья | Т | 85 |

| Работа в сфере функционирования спортивной инфраструктуры | У | 92.61 |

| Другая спортивная деятельность | Ф | 92.62 |

| Работы со сырьем, полученного из отходов | Х | 37 |

| Строительство | Ц | 45 |

| Автомобильный транспорт (ремонт и обслуживание) | Ч | 50.2 |

| Работы со сточными водами, отходами | Ш | 90 |

| Транспорт и коммуникации | Щ | с 60 по 64 |

| Вспомогательная деятельность в транспортной отрасли | Щ | 63 |

| Личные услуги | Ы | 93 |

| Обслуживание предметов бытового предназначения | Я.1 | 52.7 |

| Работы, связанные с недвижимостью | Я.2 | 70.32 |

| Кинематографическая сфера (создание, прокат и демонстрация кинофильмов) | Я.3 | 92.1 |

| Библиотечное, архивное дело, работа заведений клубного типа (помимо клубов) | Я.4 | 92.51 |

| Музейное дело. Охрана мест и строений с исторической ценностью | Я.5 | 92.52 |

| Работа заповедников, зоопарков и ботанических садов | Я.6 | 92.53 |

| Работа в сфере информационных технологий, кроме некоторых видов деятельности | Я.7 | 72 |

| Реализация в розницу товарами медицинского предназначения и медикаментами | Я.8 | 52.31 и 52.32 |

Кто платит взносы в ПФР и ФФОМС

Страховые взносы в эти внебюджетные фонды обязаны начислять следующие категории предпринимателей:

- организации с сотрудниками, которым выплачивается заработная плата, и (или) подрядчиками — физическими лицами, которые получают вознаграждение за свою работу;

- ИП с сотрудниками, которым выплачивается заработная плата, и (или) подрядчиками — физическими лицами, которые получают вознаграждение за свою работу;

- Физические лица без статуса ИП, которые начисляют зарплату сотрудникам и (или) вознаграждение подрядчикам — физическим лицам;

- ИП и лица, которые занимаются частной практикой (нотариусы, юристы, врачи) и работают на себя, а не на работодателя.

Уголовная ответственность за неуплату страховых взносов

Компании будут привлекать к уголовной ответственности за уклонение от уплаты страховых взносов в ПФР и ФСС. Проект, которым вносятся соответствующие поправки

в статьи 199.3 и 199.4 УК РФ, Правительство РФ внесло в Госдуму.

За неуплату страховых взносов компанией максимально возможным наказанием будет лишение свободы на три года, предпринимателем — на год. Как и в случае с налогами, привлекать к ответственности будут виновного — того, кто принял решение занизить взносы. Обычно им оказывается директор. Главбух проходит свидетелем, если не доказано, что он играет ключевую роль в компании (например, является соучредителем) и участвовал в организации схем.

Фонды рассчитывают, что закон заставит должников погасить недоимку. Решения о возбуждении дел будут принимать следователи, и фонды на них повлиять не смогут. Но ПФР и ФСС получат возможность давить на должников, обещая уголовное преследование.

Проект вносит изменения в статью 199.2 УК РФ, которая предусматривает ответственность за сокрытие имущества от взыскания. Она будет касаться и налогов, и взносов — их суммы будут плюсовать. Но проект делит ответственность за сокрытие имущества в крупных и особо крупных размерах. В случае крупного размера (2–10 млн рублей. для компаний и 0,6–3 млн рублей для предпринимателей) максимальное наказание будет мягче, чем сейчас, — не пять лет лишения свободы, а три. Это снижает срок давности привлечения к ответственности с шести до двух лет.

Почему работодатели ограничены в возможности повышать заработные платы

Безусловно заработная плата зависит от многих факторов: роста либо падения выручки компании, роста либо снижения налогов и сборов, благоприятности рынка и так далее.

Мы остановимся сейчас только на одном факторе – повышение взносов, которые работодатели платят в фонды.

Рассмотрим, насколько выросла сумма взносов в ПФР и ФСС за последние 5 лет.

В качестве исходных данных возьмем следующие расчетные цифры:

Заработная плата работника составляет 50 000 руб. в месяц и 100 000 рублей в месяц.

Заработная плата работника за год составляет:

- с окладом 50 000 рублей – 600 000 рублей

- с окладом 100 000 рублей – 1 200 000 рублей.

В период с 2012 года по 2014 год

С годовой зарплаты работника 600 000 рублей в 2014 году фирма платила взносы в полном объеме. Общая сумма взносов за год составила:

600 000 руб. х 30% = 180 000 руб.

Итого взносы за 2014 год с зарплаты работника 50 000 рублей в месяц составили: 180 000 руб.

С годовой зарплаты работника 1 200 000 рублей в 2014 году фирма платит взносы с учетом предельной базы. С суммы 624 000 рублей – в полном объеме.

С суммы превышения (1 200 000 рублей – 624 000 рублей = 576 000 рублей) фирма платит взносы в ПФР по тарифу 10% и ничего не платит в ФСС.

Сумма взносов составит:

624 000 руб. х 30% = 187 200 руб.

576 000 руб. х 10% + 576 000 руб. х 5,1% = 86 976 руб.

Итого взносы за 2014 год с зарплаты работника 100 000 рублей в месяц составили: 274 176 руб.

В 2021 году

С годовой зарплаты работника 600 000 рублей в 2021 году фирма заплатит взносы в том же размере, что и до 2015 года. Эта сумма годовой зарплаты меньше установленных предельных величин для уплаты страховых взносов.

Итого взносы за 2021 год с зарплаты работника 50 000 рублей в месяц составляют: 600 000 руб. х 30% = 180 000 руб.

С годовой зарплаты работника 1 200 000 рублей в 2021 году фирма заплатит взносы с учетом предельных баз для начисления взносов.

В ПФР фирма будет платить 22% со всей суммы годовой зарплаты. Т.к. предельная база для начислений взносов в ПФР составляет 1 292 000 рублей. Она выше годовой зарплаты.

В ФСС фирма заплатить 2,9% с суммы 912 000 руб. С суммы превышения 380 000 руб. страховые взносы начислять не нужно.

В ФоМС предельные базы не устанавливаются. Фирма заплатит 5,1% со всей суммы.

Итак, что получится.

В ПФР взносы составят: 1 200 000 руб. х 22% = 264 000 руб.

В ФСС взносы составят: 912 000 руб. х 2,9% = 26 448 руб.

В ФоМС взносы составят: 1 200 000 руб. х 5,1% = 61 200 руб.

Итого взносы за 2021 год с зарплаты работника 100 000 руб. в месяц составят: 351 648 руб.

Чтобы в 2021 году перешагнуть пороговые значения предельной базы по начислению взносов в ПФР, заработная плата работника должна составлять не менее 117 000 рублей, а более или менее ощутимая экономия на взносах появится только при зарплате более 150 000 рублей.