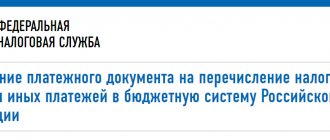

Порядок заполнения платежных поручений в 2021 году

Бланк платежного поручения остался прежним, его форма содержится в приложении 2 к Положению Центробанка РФ от 19.06.2012 № 383-П (ОКУД 0401060). А вот в правила заполнения платежек, утвержденные приказом Минфина РФ от 12.11.2013 № 107н, поправки в 2021 г. вносились.

Напомним основные требования, как должно проводиться заполнение платежного поручения 2021 года:

- Статус плательщика (101) обозначает лицо, производящее платеж: «01» — юрлицо, «02» — налоговый агент, «09» — ИП, и т.д.

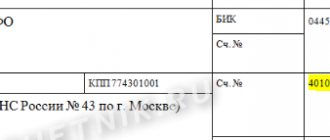

- Перечисляя налоговые платежи, в отведенных для ИНН (60) и КПП (102) получателя полях указывают реквизиты ИФНС, а в поле «Получатель» (16) — регион, и в скобках — наименование конкретной ИФНС. Особенно внимательно следует заполнять номер счета Федерального казначейства (17) и название банка получателя (13) – при ошибке в этих реквизитах налог или взнос считается неуплаченным, и платить его придется заново, к тому же ИФНС насчитает пени за просрочку платежа, если срок уплаты уже прошел.

- Очередность платежа для налогов (21) – 5.

- КБК (104) должен быть действующим на момент уплаты и соответствовать перечисляемому налогу, или взносу. Напомним, что с 01.01.2017 г. страховые взносы, за исключением взносов на «травматизм», следует перечислять в ИФНС, поэтому, изменились и КБК по ним.

- Код ОКТМО (105) указывается по месту жительства ИП, месту нахождения юрлица, либо его имущества.

- Основание (106) при уплате текущих платежей обозначается как «ТП», при заполнении платежного поручения по требованию ИФНС в 2017 г., или ФСС – «ТР», погашение задолженности – «ЗД», задолженности по акту проверки – «АП».

- Период, за который платится страхвзнос/налог (107): при основании «ТП» и «ЗД» указывается отчетный (налоговый) период, для «ТР» указывается дата требования, а для «АП» — «0».

- Тип платежа (110) – как правило «0».

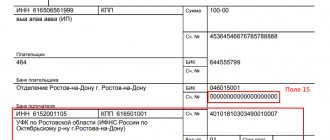

Пример заполнения полей платежного поручения в 2021 году.

Количество формируемых платежек

Фирмы и бизнесмены имеют право объединять налог с различных доходов (з/п, премиальные выплаты, отпускные и прочее) в одной платежке, если все эти начисления были произведены в одном месяце.

Если доходы, с которых осуществляется уплата НДФЛ, принадлежат к разным месяцам, заполнение платежки по НДФЛ в 2021 году требуется на каждый период. Если не соблюсти данное правило, между фактическими отчислениями в госбюджет и расчетом по форме 6-НДФЛ возникнут расхождения. Налоговая служба может потребовать объяснения сложившейся ситуации в письменном виде.

Заполнение платежного поручения с 25 апреля 2021 г.

Последние изменения в Правила вступили в силу 25.04.2017 г. (приказ Минфина от 05.04.2017 № 58н). Рассмотрим, что нового несет обновленная Инструкция 107н при заполнении платежных поручений 2017 г.:

- Разрешился вопрос со статусом налогоплательщика в поле 101 платежек на перечисление страховых взносов. Позиция ФНС с начала 2017 года менялась по этому поводу уже не раз, и вот, наконец, налоговики определились — с 25 апреля 2021 г., в поле 101 платежного поручения следует указывать:

- код 01 – когда организация перечисляет взносы за сотрудников,

- код 09 – когда ИП перечисляет взносы за сотрудников, или за себя.

При перечислении страхвзносов на «травматизм» в ФСС и прочих бюджетных платежей, не администрируемых налоговыми органами, в поле платежки 101 организации и ИП указывают код 08.

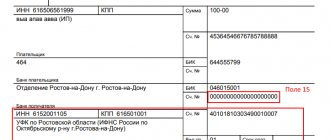

Например, для уплачивающего за себя страховые взносы ИП в 2017 г. заполнение платежного поручения будет следующим:

Сроки уплаты налога с трудовых доходов

НДФЛ должен уплачиваться строго в определенные сроки. Рассмотри их:

- З\п. Наниматели должны выплачивать своим служащим з\п два раза в месяц – в виде аванса, а также окончательного расчета. Налог необходимо уплачивать один раз в месяц – одновременно с осуществлением окончательного расчета.

- Пособия по больничным листкам и отпускные. Налог по ним должен быть уплачен не позднее последнего дня месяца их выплаты.

- Расчет при увольнении. Когда служащий увольняется, наниматель должен произвести полный расчет с ним в последний день его трудовой деятельности. В этот же день должен быть перечислен налог.

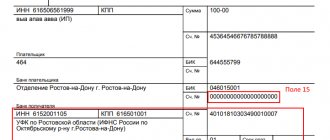

Платежное поручение образец 3

- Утверждено новое заполнение платежных поручений в 2021 году для совершения платежей в бюджет за третьих лиц. Возможность погашать задолженность по налогам и госпошлине за других налогоплательщиков появилась с 30.11.2016 г., а с 01.01.2017 г. за других можно оплачивать страховые взносы, кроме «травматизма» в ФСС.

С 25.04.2017 г. при платежах за других лиц следует соблюдать следующие правила заполнения платежного поручения в 2021 году:

- В полях, отведенных для ИНН и КПП плательщика, указывается ИНН и КПП лица, за которое перечисляется налог, или страхвзнос. При уплате за физлицо, у которого ИНН отсутствует, вместо него указывается «0».

- «Плательщиком» в соответствующем поле указывается тот, кто перечисляет средства со своего расчетного счета.

- «Назначение платежа» — здесь вначале следует указать ИНН/КПП лица, которое платит, а затем, после знака «//» вписать налогоплательщика, за которого платят.

- Статус плательщика (поле 101) указывается согласно статусу того, за кого производится платеж: 01 – юрлицо, 09 – ИП, 13 – физлицо.

Пример. Уплата за другую организацию (ООО «Альфа» за ООО «Якорь») транспортного налога – платежное поручение (образец заполнения 2017):

КБК НДФЛ

Актуально на 2016-2017 года. Для 2021 года КБК не меняли.

| Платеж | КБК для налога | КБК для пени | КБК для штрафа |

| НДФЛ с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 Налогового кодекса РФ | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве: – предпринимателей; – частных нотариусов; – других лиц, занимающихся частной практикой в соответствии со статьей 227 Налогового кодекса РФ | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 Налогового кодекса РФ | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 Налогового кодекса РФ | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

Как правильно заполнить платежное поручение на перечисление штрафа?

Пошаговый алгоритм, как оформить платежку на штраф в налоговую, предполагает указание следующей информации в полях поручения:

Реквизиты получателя

Штраф платится в то же отделение ИФНС, что и сам налог. Это означает, что название получателя, его БИК, корсчет и расчетный счет останутся «стандартными». Если перечисление делается впервые, реквизиты можно уточнить в отделении налоговой или на ее официальном сайте.

Назначение платежа

Указывается вид перечисления и ссылка на документ-основание. Например, бухгалтер прописывает: «Штраф за непредставление декларации по НДС согласно требованию №1 от 01.01.2019 г.».

Важно учитывать, что для погашения недоимки, уплаты пеней и штрафов установлены разные КБК. Отличие заключается в символах 14-17, которые показывают подвид платежа. Для штрафов их комбинация установлена как «3000», для «тела» налога – «1000». Найти нужный код можно на сайтах информационно-правовых систем, он указывается в требовании, поступившем от ИФНС.

Основание платежа

В поле 106 проставляется аббревиатура, зависящая от того, по какому документу уплачивается штраф. Указывается «АП», если основанием стало решение налоговой инспекции по результатам проверки, или «ТР», если организации поступило требование.

Аббревиатуру «ЗД» указывать при перечислении штрафов не следует. Она используется в случаях, когда налогоплательщик добровольно погашает выявленную задолженность.

Номер и дата документа

В поле 108 платежного поручения прописывается номер требования, по которому перечисляется штраф. В поле 109 указывается дата этого документа.

В 22-м поле прописывается УИН, если он обозначен в требовании, полученном налогоплательщиком. Если эта информация отсутствует в документе, ставится «0».

ОКТМО

Указывается ОКТМО, соответствующий той налоговой инспекции, куда направляются средства. Например, если компания перечисляет деньги в ИФНС, где состоит на учете ее обособленное подразделение, нужно прописывать код не по адресу регистрации головной организации, а по месту нахождения филиала.

Обязанность налогоплательщика – перечислить штраф в сроки, обозначенные в требовании. Если денежные средства не поступят в инспекцию своевременно, она обратит взыскание на банковские счета хозяйствующего субъекта и его электронные кошельки.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Платежное поручение-2019: особо важные реквизиты

Определенные реквизиты платежного поручения нужно заполнять очень внимательно. Ведь если вы допустите в них ошибку, ваш налог/взнос попросту будет считаться неуплаченным. Соответственно, придется заново перечислять сумму налога/взноса в бюджет, а также уплатить пени (если ошибку вы обнаружите уже после окончания установленного срока уплаты).

К таким реквизитам относятся (пп. 4 п. 4 ст. 45 НК РФ , пп. 4 п. 7 ст. 26.1 Федерального закона от 24.07.1998 N 125-ФЗ):

- номер счета Федерального казначейства;

- наименование банка получателя.

Ошибки же в других реквизитах некритичны — деньги все равно поступят в бюджет. А исправить ошибку можно уточнением платежа (п. 7 ст. 45 НК РФ).

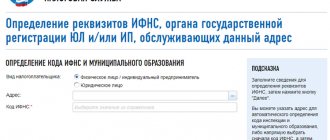

Сервис для составления документа в онлайн-форме

Если для самостоятельного заполнения платежек у вас нет времени, тогда можно воспользоваться онлайн-формой на сайте PrintPay.

Этот вариант еще удобен тем, что составить документ можно в любом месте и в любое время.

Итак, переходим на сайт:

Как видим, сразу открывается окно для заполнения, однако советуем в самом начале ознакомиться еще раз с правилами заполнения, которые вы сможете найти внизу страницы:

В появившемся окне указана вся информация, которая необходима для правильного заполнения платежного поручения.

Не забывайте, что в случае хотя бы одной ошибки, банк не сможет произвести операцию, а значит, произойдет задержка платежа.

Поэтому, даже если вы уже ознакомлены со всеми правилами, не поленитесь прочитать их еще раз.

К тому же, законодательство сейчас вносит изменения и корректировки в эту систему, поэтому весьма вероятно, что вам придется столкнуться с новыми правилами.

Вся информация, находящаяся в этом разделе, соответствует государственным нормам.

Чтобы упростить поиск нужной информации, выбираем необходимое поле на фотографии и ищем соответствующую информацию.

К примеру, мы не знаем, как заполнить 60 строку:

Ищем информацию для этой строки:

Теперь переходим к заполнению документа:

Для удобства система предлагает автоматический поиск БИК банка. Просто вводите название нужно банка:

После заполнения всех полей, выбираем назначение платежа:

После этого, нажимаем «Сформировать» и в новом окне вам доступен для сохранения ваш документ.

Проверьте правильность заполнения данных, и в случае обнаружения ошибок, вернитесь и исправьте их.

Система также предлагает вариант быстрого заполнения:

В данном случае вам предлагается немного иной способ заполнения полей, однако на исходе вы получаете такой же документ. Считается, что второй способ немного проще.

Если вы не доверяете онлайн-системам подобного плана, то вы можете заполнять документ непосредственно в налоговой службе или отделении банка.

В таком случае, процедура может затянуться, поскольку, к примеру, чтобы узнать информацию по БИК, нужно будет обратиться за помощью к одному из сотрудников, который на данный момент может быть занят.

В этом и есть преимущество онлайн-заполнения – вся информация доступна без очередей и ожидания.

С оформлением рассматриваемого документа сталкивается каждый индивидуальный предприниматель или бухгалтерия компании, поэтому необходимо постоянно отслеживать все нововведения, чтобы правильно оформлять платежку.

back to menu ↑

Что такое платежное поручение в 2021 году

Как оформить платежку на уплату штрафа по взносам

Вариант заполнения платежки на уплату штрафа по взносам зависит от того кто выставил санкции:

- ФНС, в связи с опозданием с представлением отчетности;

- ФСС за несвоевременную уплату несчастных взносов.

Рассмотрим более детально.

Если налогоплательщик несвоевременно представил отчетность по взносам, то его ожидают санкции в размере 5% от величины взносов за каждый месяц просрочки, но не более 30% от этой суммы и не менее 1 тыс.руб.

Алгоритм заполнения платежки на штраф аналогичен порядку, установленному для налоговых штрафов, за исключением КБК. В 2019-2020 годах следует указывать следующие коды:

на обязательное пенсионное страхование

на соцстрахование в связи с болезнью или материнством

182 1 0210 160

182 1 0213 160

182 1 0210 160

При этом сумму штрафа в 1 тыс. руб. следует распределить по КБК пропорционально тарифам (письмо ФНС от 05.05.2017 № ПА-4-11/8641):

- в ПФР 733,33 руб. (22 / 30 * 1000);

- в ФФОМС 170 руб. (5,1 / 30 * 1000);

- в ФСС 96,67 руб. (2,9 / 30 * 1000).

Штрафные санкции также вправе выставить и ФСС за несвоевременную сдачу формы 4-ФСС (5% от суммы взносов, но не менее 1 тыс.руб. и не более 30%) или за нарушение порядка представления формуляра (200 руб.).

Порядок заполнения платежки немного отличается от установленного для налоговых штрафов:

- Не заполняются поля 106 – 109;

- КБК — 393 1 0200 160

О том, как заполнить платежное поручение на уплату штрафа в ПФР, смотрите в Готовом решении от КонсультантПлюс.

Как заполнять платежное поручение по налогам

Сумму указываете в полных рублях. Действует правило: налоги в бюджет перечисляйте в полных рублях, округляя копейки по правилам арифметики: если менее 50 копеек — отбрасывайте их, а если более — округляйте до полного рубля.

Все поля обязательны к заполнению. Дата и сумма списания указываются цифрами и прописью. Нумеруются платежные поручения в хронологическом порядке.

Каждому ее полю присвоен свой номер. Разберем правила подробнее.

В поле 101 должен проставляться статус плательщика. При оплате НДФЛ бюджетная организация является налоговым агентом, поэтому указываем код 02.

В графе «Получатель» укажите «Управление Федерального казначейства по соответствующему региону», в скобках — наименование налоговой инспекции. В других графах указывается ИНН, КПП инспекции.

Значение

Правильно оформить и подать отчётность по НДФЛ недостаточно, если нужно, чтобы денежные средства на оплату налога были перечислены в соответствии с их назначением. Для этого необходимо заполнить в ФНС платежное поручение согласно всем официальным требованиям. В противном случае организация и сам бюджет могут просто не увидеть перечисленных денежных средств. Тогда придется:

- уточнять все данные платежа;

- проверять реквизиты;

- искать допущенную ошибку.

Вероятность того, что деньги бесследно исчезнут, крайне мала. Но в некоторых случаях юридическим лицам и ИП с персоналом в качестве подстраховки приходится заново перечислять необходимую сумму, чтобы избежать неприятностей в будущем.

Таким образом, оплата НДФЛ в 2021 году платежным поручением, которое сформировано по определенному образцу, требует пристального внимания, чтобы не допустить ошибку.

Форма платежного поручения по НДФЛ образца 2021 года не приобрела каких-либо важных дополнений или изменений. Поэтому выглядит точно так же, как и образец 2021 года.

Также см. «Платежное поручение на уплату налогов и страховых взносов в 2021 году: расшифровка полей».

Штрафы и пени по налогам и сборам

Если получено требование на уплату штрафа или пени, оно может содержать УИН (уникальный идентификатор начислений), его надо указать в поле «Код». Если требования с УИН нет, то в этом поле ставится 0.

ОКТМО указывается обычный, как и при уплате налогов. В поле 106 выбирается основание платежа: при наличии требования от налогового органа ставится ТР, если требования нет, то ставится ЗД. Номер и дата требования указывается в полях 108-109 платежного поручения, при отсутствии требования, в полях проставляются нули. В поле 107 «Показатель налогового периода» ставится срок уплаты, указанный в требовании. Если требования нет, то в этом поле так же ставится 0.

КБК, если он не указан в требовании, надо искать самостоятельно. Имейте ввиду, что берется КБК не того периода, за который вы платите штраф или пени, а КБК того года, в котором вы это оплачиваете. Т.е. при уплате штрафов и пеней в 2015 году надо брать КБК из списка кодов на 2015 год.

Очередность налогового платежа

Хотим также обратить ваше внимание на поле 21 – это очередность платежа в платежном поручении по НДФЛ в 2021 году. В стандартной ситуации – когда у фирмы достаточно средств на банковских счетах – в этом поле проставляют значение «5». Поскольку налоги – это 5-я очередь после отчислений по исполнительным документам и зарплатным выплатам, которые должна сделать бухгалтерия предприятия.

Таким образом, в этом поле проставляют значение от 1 до 5. Напомним, что платежные поручения банки исполняют по мере их поступления от организации. И когда средств на счёте мало, очередность играет роль.

Банк не может отказать в принятии платёжки по НДФЛ, если неправильно проставлена очередность платежа (стр. 21). Этот вывод следует из письма Минфина от 20.01.2014 № 02-03-11/1603.

Сроки перечисления НДФЛ за себя

Трудовая деятельность – не единственно возможный источник получения дохода физическими лицами. Существуют другие типы сделок, ведущие к образованию материальной выгоды:

- выигрыши в лотереях;

- продажа недвижимости, бывшей в собственности менее трех лет;

- сдача имущества в аренду;

- получение призов дороже 4 тыс. рублей и т.д.

Во всех перечисленных случаях физическое лицо должно самостоятельно рассчитать и перечислить подоходный налог. Крайний срок уплаты – 15.07 следующего года.

ИП и лица, занятые частной практикой (нотариусы, адвокаты), уплачивают НДФЛ за себя на основании письменных уведомлений от ИФНС. Налог перечисляется тремя траншами: по итогам первого полугодия – до 15.07 текущего года, по итогам девяти месяцев – до 15.10, за весь год – до 15.01.