Лица, обязанные вносить плату за негативное воздействие на окружающую среду (НВОС), за исключением субъектов малого и среднего предпринимательства, должны уплачивать квартальные авансовые платежи (кроме четвертого квартала) не позднее 20-го числа месяца, следующего за последним месяцем соответствующего квартала. Срок уплаты платежей за НВОС за II квартал 2021 года истекает 20 июля. Эксперты 1С подготовили обзор актуальных материалов — нормативных правовых актов, писем Росприроднадзора, законопроектов, — касающихся правил расчета и внесения платы за НВОС.

Кто является плательщиком сбора за НВОС

Плательщиками сбора за негативное воздействие на окружающую среду (НВОС) являются организации и индивидуальные предприниматели, которые выбрасывают загрязняющие вещества в воздух через стационарные источники, в водные объекты или занимаются хранением и захоронением (размещением) отходов (п. 1 ст. 16, п. 1 ст. 16.1 закона «Об охране окружающей среды» от 10.01.2002 № 7-ФЗ).

В постановлении Правительства РФ от 18.09.2020 № 1496 есть полный перечень видов деятельности и других критериев отнесения объектов к I–IV категориям воздействия на окружающую среду, при которых организация должна платить за НВОС. В частности, к ним относятся добывающие, металлургические, химические, пищевые производства, некоторые сельскохозяйственные компании, полигоны твердых бытовых отходов.

Если предпринимательская деятельность ведется только на объектах IV категории, то плату за негативное воздействие вносить не надо (п. 1 ст. 16.1 закона № 7-ФЗ).

К IV категории относятся объекты, на которых:

- отсутствуют выбросы радиоактивных веществ;

- отсутствуют сбросы загрязняющих веществ, образующихся при использовании воды для промышленных нужд, в канализацию и окружающую среду, поверхностные и подземные водные объекты, а также на земную поверхность;

- есть сбросы загрязняющих веществ, образующихся в результате использования воды для бытовых нужд;

- есть стационарные источники выбросов загрязняющих веществ, при этом их количество — не более 10 тонн в год;

- имеются только нестационарные источники выбросов загрязняющих веществ.

Так, использование в предпринимательской деятельности автотранспорта не приводит к необходимости платить за негативное воздействие, поскольку плата вносится только за стационарные объекты, к которым он (автотранспорт) не относится (п. 1 ст. 16 закона № 7-ФЗ).

ВАЖНО! Обязанность по внесению платы не зависит от налогового режима, применяемого организаций или ИП, которые являются плательщиками сбора за негативное воздействие, а также от того, на собственных или арендованных объектах осуществляется деятельность, которая приводит к негативному воздействию на окружающую среду.

Плательщики сбора должны подать заявку в Росприроднадзор по каждому загрязняющему объекту и получить свидетельство о постановке на учет с указанием загрязняющей категории от I до IV.

ВАЖНО! Если в процессе деятельности образуются только отходы производства и потребления и нет других негативных воздействий, то заявка на постановку на учет по НВОС не подается (письма Росприроднадзора от 21.02.2017 № АС-06-02-36/3591, от 31.10.2016 № АС-09-00-36/22354). Поскольку при осуществлении торговой деятельности и оказании услуг, функционировании офисов, школ, детских садов, административных зданий, поликлиник, больниц и т. п., как правило, образуются только отходы производства и потребления, можно сделать вывод, что вставать на учет у них в качестве плательщика НВОС нет необходимости.

Плату за негативное воздействие на окружающую среду не надо путать с экологическим сбором. Это разные платежи. Прочитать об отличиях можно тут.

Порядок постановки на учет

Порядок постановки на учет прописан в новой статье 69.2 Федерального закона № 219-ФЗ . правила действуют с 1 января 2015 года.

В течение шести месяцев с даты ввода в эксплуатацию объекта организация-плательщик обязана встать на учет в Росприроднадзор. Предприятия, которые ведут деятельность на объектах еще до первого января 2015 года, должны встать на учет до 2021 года. Для этого нужно подать соответствующее заявление в бумажном или в электронном виде с электронной подписью.

Организации выдаются нормативы на пять лет. Ежегодно организация обязана подтверждать неизменность данных.

Если у плательщика произошли какие-либо изменения, то в течение 30-ти дней об этом нужно уведомить Росприроднадзор.

О каких изменениях нужно уведомлять:

- Замена или преобразование организации;

- Смена реквизитов (наименование, адрес и т.д.)

- Изменение места регистрации объекта;

- Изменения в технологии, влияющие на виды и объемы выбросов (сбросов, отходов);

- Изменения в обезвреживании выбросов или отходов.

Если организация прекращает вести деятельность на объекте, то нужно подать акт о ликвидации или консервации объекта. В этом случае организацию снимают с учета и платеж не платится.

Организации, работающие на объектах 1,2 и 3 групп с 1 января 2015 года обязаны составлять программу экологического контроля. По итогам отчетного периода в Росприроднадзор подаются сведения о назначенных лицах по контролю, о проведенных мероприятиях и о результатах контроля.

Данные, на которых базируется расчет платы

Расчет платы за негативное воздействие на окружающую среду (или платы за ее загрязнение) зависит от многих факторов:

- характера источника загрязнения;

- вида загрязняющего вещества (или класса его опасности);

- объемов фактических выбросов;

- факта отсутствия средств измерения объема выбросов;

- наличия превышения над установленными нормативами загрязнения;

- факта нахождения загрязняемого объекта или территории под особой охраной;

- имевших место расходов на мероприятия по снижению негативного воздействия.

По первым 2 показателям определяется величина используемой в расчете ставки. Умножением ее на объем фактических выбросов (если он не выходит за предельно допустимый) определяется сумма платы за загрязнение. К величине ставки применяются коэффициенты:

- повышающие, если речь идет об отсутствии средств измерения объемов выбросов, превышении допустимых нормативов загрязнения или нахождении объекта (территории) под особой охраной;

- понижающие, зависящие от класса опасности размещаемых отходов, способа их возникновения и размещения.

Максимальный повышающий коэффициент (120) может возникнуть в ситуации отсутствия средств для измерения объемов. Превышение нормативов приводит к применению коэффициентов, равных 5 (если превышение происходит в период осуществления планового снижения сбросов) или 25. Для объекта (территории), находящегося под особой охраной, действует коэффициент 2.

Конкретный размер понижающего коэффициента может определяться совокупностью влияющих на него факторов и находиться в пределах от 0 до 0,67.

Наличие расходов на мероприятия по снижению негативного воздействия позволяет снизить величину начисленной платы.

Также на размер сумм, подлежащих оплате по итогам года, влияет факт перечисления в течение года авансов по платежам за загрязнение.

Как рассчитать налоги тем, кто не занимается утилизацией?

Общая сумма экологического налога в 2021 году вычисляется отдельно, по всем видам товаров, которые требуют утилизации. Формула будет такой:

Иногда в формулу подставляется масса готового товара, а иногда – количество единиц, для которых необходима утилизация.

Нормативы утилизации вместе со ставками экологического сбора помогут понять, какой показатель надо использовать для того или иного вида товара.

back to menu ↑

Ставки, применяемые для расчета за 2021 год

Ставки, с использованием которых осуществляется расчет платы за загрязнение, установлены постановлением Правительства РФ от 13.09.2016 № 913 (с изменениями от 24.01.2020). В нем приведены ставки на 2016-2018 год. А в 2021 году применяются ставки 2021 года с коэффициентом 1,08 (постановление Правительства РФ от 11.09.2020 № 1393).

Как рассчитать плату за НВОС по итогам года, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

В зависимости от вида загрязняющего объекта они делятся на 3 группы, относящиеся к объектам:

- стационарным, производящим выбросы в атмосферу;

- осуществляющим сбросы в водные объекты;

- дающим отходы производства и потребления.

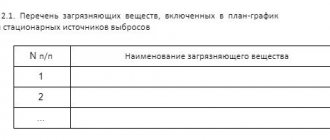

Для первых 2 групп конкретные значения ставок указаны по отношению к каждому из наименований загрязняющего вещества. По отходам величина ставки привязана к определенному классу опасности.

В целях стимулирования юрлиц и ИП к проведению мероприятий по снижению негативного воздействия на окружающую среду и внедрению наилучших доступных технологий при исчислении платы за НВОС к ставкам такой платы применяются коэффициенты, указанные в пп. 5 (с 2020 года) и 6 ст. 16.3 закона № 7-ФЗ.

Вредное воздействие на экологию, виды

Негативным влиянием на природу являются действия:

- Выбросы в атмосферу вредных веществ стационарными объектами (трубы заводов, котельных, дизельные установки, резка и сварка металлов и т.д.);

- Размещение отходов;

- Загрязнение водных ресурсов сбросами;

- Нанесение вреда почве и недрам земли.

Более подробно про платежи и экологические сборы читайте в статье: → Платежи за пользование природными ресурсами и их особенности.

Форма отчетности и сроки ее сдачи

Вся процедура расчета платы за загрязнение отражается в декларации, оформляемой 1 раз за год, по его завершении. За 2020 год этот отчет составляется по форме, утвержденной приказом Минприроды России от 10.12.2020 № 1043 (приложение № 2).

Декларация состоит:

- из титульного листа, отражающего сведения об отчитывающемся лице;

- раздела, в котором итоговые расчетные величины платежей, сформированные по разделам, сводятся в единую сумму, которая последовательно корректируется до значений, подлежащих оплате или возврату плательщику, за счет учета в ней расходов на мероприятия по снижению негативного воздействия и на уплаченные авансы;

- трех разделов, выделяемых по основным видам источников загрязнения, в которых, собственно, и осуществляется сам расчет платежей по каждому из источников.

Таблицы разделов, предназначенных для расчета, предусматривают отражение в них всех необходимых для вычисления суммы платы данных:

- допустимого и фактического объемов с выделением сумм превышения;

- ставки;

- применяемых коэффициентов;

- составных частей расчетной суммы платы и ее итоговой величины.

Каждый из разделов, выделяемых в зависимости от вида источника загрязнения, заполняется только в случае наличия у отчитывающегося лица данных для этого.

Правила, которых следует придерживаться при внесении сведений в декларацию, детально изложены в тексте приказа Минприроды России от 10.12.2020 № 1043, в примечаниях к форме утвержденного им бланка. В них же можно найти значения необходимых коэффициентов и способы проверки правильности внесения данных для каждого из разделов. Кроме того, процедура расчета для каждого вида загрязняющего объекта подробно описана в постановлении Правительства РФ от 03.03.2017 № 255.

Пошаговую инструкцию по заполнению декларации см. в КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Срок сдачи декларации установлен п. 5 ст. 16.4 закона «Об охране окружающей среды» от 10.01.2002 № 7-ФЗ. Крайняя его дата определена как 10 марта года, наступающего после отчетного. В 2021 году это рабочий день, поэтому никаких вопросов со сроком сдачи декларации за 2021 год не возникнет. А вот если этот день приходится на выходной, нужно учитывать, что возможности переноса срока закон № 7-ФЗ не устанавливает. Поэтому сдавать декларацию нужно накануне. Например, так было в 2021 году. 10 марта было воскресеньем, а пятница накануне нерабочим праздничным днем (8 марта). Поэтому отчитаться за 2021 год следовало не позднее четверга 07.03.2019.

Ошибки, допущенные в сданной декларации и выявленные самим плательщиком, могут быть исправлены им путем подачи откорректированного отчета. Но сделать это без последствий можно только до истечения срока, установленного для сдачи исходной декларации, то есть до 10 марта. Поэтому не следует откладывать представление отчетности на последние дни.

О том, как подать уточненную декларацию о плате за негативное воздействие на окружающую среду, вы можете узнать из Готового решения от экспертов К+. Получите бесплатно пробный доступ к системе и переходите к рекомендациям.

Форма расчета экологического сбора (платежа за вред окружающей среде)

Ведомством, администрирующим экологические платежи, является Росприроднадзор. Законом № 7-ФЗ установлено обязательство плательщиков по представлению в этот орган декларации о платеже за вред экологии (п. 5 ст. 16.2, п. 4 ст. 16.4 закона № 7-ФЗ). Срок ее подачи истекает 10 марта года, наступающего за отчетным. 10.03.2021 — рабочий день, а значит, последний день для подачи декларации за 2020 год.

В этом документе фиксируется не только величина баз и исчисленных от них сумм платы по каждому виду загрязнений, но и общая величина начисленных за год платежей, уплаченных по ним авансов и сумма итогового платежа за год, учитывающего внесенные в течение года авансовые платежи (письмо Росприроднадзора «О плате за негативное воздействие…» от 11.04.2016 № АС-06-01-36/6155).

Порядок платы за негативное воздействие

По итогам расчетов, приведенных в разделе декларации, отражающем корректировку расчетных величин платы, осуществляется оплата суммы по итогам года. То есть ее величина определяется как общая сумма платы за год за вычетом расходов на мероприятия по снижению негативного воздействия и на уплаченные авансы. Сделать такую оплату надо до 1 марта года, наступающего после отчетного (п. 3 ст. 16.4 закона от 10.01.2002 № 7-ФЗ).

Исходя из общей суммы произведенной в 2021 году оплаты за негативное воздействие, могут определяться величины авансовых платежей на 2021 год. Сумма каждого из них может быть равна ¼ части от общей величины платы за негативное воздействие, фактически внесенной за 2021 год.

Но это только один из способов платить авансы. С 2021 года их также можно определять:

- в размере 1/4 суммы платы, исчисленной исходя из объема или массы выбросов (сбросов) загрязняющих веществ в пределах нормативов, временно разрешенных выбросов (сбросов) или лимитов на размещение отходов производства и потребления;

- умножением платежной базы, которая определена на основе данных производственного экологического контроля об объеме или о массе выбросов (сбросов) или о массе размещенных отходов производства и потребления в предыдущем квартале, на соответствующие ставки платы за НВОС с применением предусмотренных законом коэффициентов.

Уплачивают авансовые платежи 3 раза в год, по завершении каждого из первых трех кварталов года, не позднее 20-го числа месяца, наступающего после очередного квартала.

ВАЖНО! Субъекты малого предпринимательства авансовые платежи не платят (п. 3 ст. 16.4 закона № 7-ФЗ).

Плата за негативное воздействие окружающей среды осуществляется по следующим КБК:

| Название платежа | КБК в 2020-2021 годах |

| Плата за выбросы загрязняющих веществ в атмосферный воздух стационарными объектами, за исключением образующихся при сжигании на факельных установках и (или) рассеивании попутного нефтяного газа | 048 1 1200 120 |

| Плата за сбросы загрязняющих веществ в водные объекты | 048 1 1200 120 |

| Плата за размещение отходов производства | 048 1 1200 120 |

| Плата за размещение твердых коммунальных отходов | 048 1 1200 120 |

| Плата за выбросы загрязняющих веществ, образующихся при сжигании на факельных установках и (или) рассеивании попутного нефтяного газа | 048 1 1200 120 |

С 07.09.2019 определен порядок зачета или возврата переплаты по НВОС, а также бланки необходимых для этого документов. До указанной даты с этим были проблемы.

За нарушение сроков оплаты за негативное воздействие предусмотрен административный штраф. Для организаций он варьируется в размерах от 50 000 до 100 000 руб., а для должностных лиц — от 3000 до 6000 руб. (ст. 8.41 КоАП РФ).

Штрафы и санкции за нарушение правил уплаты

Штрафы за нарушение правил уплаты платежа 1 января 2015 года (в тыс.руб.):

| Вид нарушения | Штраф с организации | Штраф с должностных лиц | Штраф сграждан |

| Умышленное искажение или скрытие информации: – о состоянии окружающей среды и природных ресурсов; – о загрязняющих источниках; – о возникновении радиации. | 20-80 | 3-6 | 0,5-1 |

| Умышленное искажение или скрытие данных: – полученных в результате проведения плана по экономическому контролю; – в заявлении при постановке на учет; – в декларации; – отчета о выполнении мер по повышению эффективности использования отходов. | 20-80 | 3-6 | 0,5-1 |

| Несвоевременная постановка на учет или отсутствие постановки на учет | 30-100 | 5-20 | – |

| Отсутствие паспортов с указанием класса опасности отходов | До 100 |

За просрочку платежа начисляются пени в размере 1/30 ставки рефинансирования ЦБ РФ за каждый календарный день просрочки.

Признание расходов на НВОС

В бухучете

Плата за НВОС, согласно п. 5 ПБУ 10/99 «Расходы организации» (утв. приказом Минфина от 06.05.1999 № 33н), включается в состав издержек по обычным видам деятельности и отображается по дебету счетов учета расходов (20, 23, 25, 26, 44).

Плата за НВОС не является налоговым платежом, поэтому для отражения в учете счет 68 «Расчеты с бюджетом» не используется. Возникновение и погашение обязательств по «негативному воздействию» фиксируется по счету 76 «Расчеты с прочими дебиторами и кредиторами».

В налоговом учете

Плата за НВОС в пределах нормативов относится к материальным расходам (подп. 7 п.1 ст. 254 НК РФ).

Платежи за негативное воздействие на окружающую среду сверх этих размеров в расходах не учитываются (п. 4 ст. 270 НК РФ).

В письме от 07.06.2018 № 03-03-06/1/39148 Минфин РФ отмечает, что Налоговым кодексом не установлен срок для признания материальных расходов в виде платы за НВОС. Предприятиям и ИП, находящимся на общей системе налогообложения, чиновники рекомендуют признавать расходы в виде платы за НВОС на последнее число налогового периода, за который она производится. Квартальные платежи чиновники также рекомендуют признавать в расходах на последнее число отчетного периода, за который они вносятся (письма Минфина РФ от 15.08.2016 № 03-03-06/1/47690, от 08.08.2016 № 03-03-06/1/46432).

Для организаций и ИП на упрощенной системе налогообложения с объектом «доходы минус расходы» плата за НВОС (в пределах нормативов) может быть учтена в составе материальных доходов (подп. 5 п. 1 ст. 346.16 НК РФ). Расходы в виде платы за НВОС признаются в момент списания с расчетного счета (подп. 1 п. 2 ст. 346.17 НК РФ).

Куда сдавать отчёт, перечислять деньги?

В настоящее время, согласно текущему законодательству, доходы в бюджет по негативному воздействию окружающей среды могут принимать только территориальные управления Федеральной службы по надзору в сфере природопользования.

Коротко такая организация называется Росприроднадзором. Она и определяет, кто платит взносы.

В такие территориальные органы отчётность сдаётся только в скреплённом печатью ООО или , прошитом и пронумерованном виде. Документ подаётся по адресу нахождения стационарного объекта загрязнения, а также там, где проходила государственная регистрация объекта передвижного.

Отдельный расчёт уплаты сдаётся по каждому источнику загрязнения, даже если их несколько. Если несколько объектов загрязнения эксплуатируется на территории одного объекта, уплата отражается по ним в виде единого расчёта. Но лист заполняется отдельно, по каждому из муниципальных учреждений.

back to menu ↑

Итоги

Процедура расчета годового размера платы за загрязнение по итогам 2021 года осталась такой же, как и в 2021 году. Сам расчет делается в специально отведенных для этого разделах декларации, выделяемых в зависимости от вида загрязняющего объекта. Начисленная по этим разделам плата затем корректируется на величину расходов на мероприятия по снижению негативного воздействия и на суммы уплаченных в течение года авансов.

Источники:

- Федеральный закон от 10.01.2002 № 7-ФЗ

- Постановление Правительства РФ от 29.06.2018 № 758

- Постановление Правительства РФ от 03.03.2017 № 255

- Постановление Правительства РФ от 13.09.2016 № 913

- Постановление Правительства РФ от 28.09.2015 № 1029

- Приказ Минприроды России от 09.01.2017 № 3

- Налоговый кодекс РФ

- Приказ Минфина России от 06.05.1999 № 33н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Расчёт платы и сопутствующие документы

Нормативные документы, которые действуют сейчас, не предусматривают дополнительного пакета документов к текущей отчётности. Но территориальные органы могут выдвинуть свои требования к предоставлению дополнительных бумаг.

- Документы для подтверждения фактического использования отходов.

- Приёмосдаточные акты.

- Договор на передачу отходов.

- Нормативные документы, включающие лимиты на размещение, ПДС, разрешения ПДВ и заключения.

- Договор аренды, свидетельство на то, что помещение находится в собственности.

Такая информация особенно важна, если дело касается крупных плательщиков. Иногда хватает лишь одной справки о производственной деятельности предприятия.

У каждого территориального органа свои правила сотрудничества. Лучше заранее об этом узнать, посетив соответствующий офис.

back to menu ↑

Малое и среднее предпринимательство. Как они платят за отходы?

Согласно законодательству, представители малого и среднего бизнеса также должны составлять отчёт об использовании товаров и отходов.

А затем, согласно действующим нормам, проводить утилизацию. Отчётность направляется представителям территориальных органов Росприроднадзора, до 15 января года, следующего за отчётным периодом.

При этом отчётность должна быть подтверждена не только договорами со сторонними организациями, но и лицензиями этих организаций.

Иначе все документы просто утратят силу. Если документы или подтверждения отсутствуют, к налогу применяют повышающий коэффициент до 0,5 единиц.

back to menu ↑