- Что включает в себя бланк 3-НДФЛ?

- Где заполняется код категории налогоплательщика в декларации 3-НДФЛ?

- Виды кодов налогоплательщика

В большинстве своем нам редко приходится сталкиваться с заполнением и подачей налоговых деклараций, ведь эта обязанность возложена на работодателя – именно он удерживает подоходный налог с заработных плат сотрудников. Однако отдельным категориям граждан все же приходится заполнять декларацию 3-НДФЛ и подавать ее в налоговый орган, например – код категории налогоплательщика 760. Сложности могут возникнуть уже на этапе заполнения титульного листа, где в пустующие формы требуется внести кодировки: код ИФСН, код страны налогоплательщика и код его категории. Со значением последнего мы попробуем разобраться в данной статье.

Код налогового органа в декларации

Декларацию 3-НДФЛ представляют в ИФНС по месту жительства. Четырехзначный код инспекции можно:

- Уточнить на сайте ФНС, найдя свою инспекцию по адресу места жительства.

- Спросить в самой инспекции.

- Определить самостоятельно, зная, что:

- первые две цифры – код региона;

- вторые две цифры – номер самой инспекции.

ПРИМЕР

Если живете в Москве и ваше место жительства относится к ИФНС № 16 по г. Москве, то код ИФНС в декларации 3-НДФЛ будет 7716.

По этому коду специалисты в вашей ИФНС сразу определят, что декларация предназначена именно им.

Изменения 2021 года

Изменения, которые внесены в декларацию находятся в Инструкции от ФНС (файл .doc (WORD)).

Изменения незначительны, инструкции в картинках на Сайте остаются актуальными.

Нужно заполнить только Титул, Р.1, Р.2, Лист А, Лист Е1.

Если в течение налогового периода стандартные налоговые вычеты налогоплательщику не предоставлялись или были предоставлены в меньшем размере, чем предусмотрено настоящей статьей, то по окончании налогового периода на основании налоговой декларации и документов, подтверждающих право на такие вычеты, в ИФНС производится перерасчет налоговой базы.

Если в отдельные месяцы у налогоплательщика не было дохода, то стандартные налоговые вычеты также предоставляются за каждый месяц налогового периода, включая те месяцы, в которых не было выплат дохода.

Новая форма для 2021 года (для отчетности за 2021, 2021 и 2018 год). Декларация 3-НДФЛ.XLS(все листы)

Код категории налогоплательщика

Декларация 3-НДФЛ – многофункциональный документ. Ее сдают не только граждане, решившие вернуть налог, но и:

- ИП на общей системе налогообложения;

- главы крестьянско-фермерских хозяйств;

- лица, занятые частной практикой без регистрации в качестве ИП (адвокаты, нотариусы и др.).

Налоговикам, получающим все декларации, необходимо понимать, кто именно им отчитывается и на каком основании. Поэтому, для быстроты и удобства на титуле проставляют специальную кодировку категории сдающего декларацию лица.

| КОД КАТЕГОРИИ ФИЗЛИЦА ДЛЯ 3-НДФЛ | РАСШИФРОВКА |

| 720 | Физические лица в статусе ИП |

| 730 | Нотариусы и другие лица, занимающиеся частной практикой |

| 740 | Адвокаты |

| 750 | Арбитражные управляющие |

| 760 | Прочие физлица, подающие декларации в связи с:

|

| 770 | Физлица, возглавляющие крестьянские (фермерские) хозяйства |

Таким образом, сдающие 3-НДФЛ «простые» физлица ставят код 760.

Номер корректировки для физических лиц

Также на титульном листе декларации от претендента на возвращение НДФЛ требуется проставление номера корректировки.

Это первая ячейка, которая состоит из трех клеток, идет после наименования документа, которое прописано жирным.

Номер корректировки создан для того, чтобы налоговые сотрудники могли посмотреть, какая это по счету отчетность, поданная одним и тем же лицом в течение прописанного налогового периода.

Этот номер обычно состоит из одной цифры. Сначала указывается необходимое число, потом проставляется два прочерка.

Заполнять ячейку, в которую нужно вписать номер корректировки, нужно таким образом:

| 0 | Если плательщики налогов отдают на проверку декларацию впервые за год |

| 1 | Если физлицо отсылает документ на анализ второй раз. Чаще всего это случается, если при оформлении прошлого бланка были допущены ошибки, и налоговый сотрудник попросил их исправить |

| 2 | Если претендент на компенсацию налога на доход переоформляет или просто отдает на проверку декларацию третий раз за год. Так случается, когда одно физлицо может в одно время получать несколько вычетов и решает их получить в течение одного налогового периода. К примеру, это может быть оформление возмещения за обучение, за медицинские услуги и приобретение имущества |

Несколько клеток для предоставленного номера отводятся не просто. В определенных ситуациях физлица подают декларацию более десяти раз, и тогда им необходимо прописывать уже код из двух цифр.

Код вида документа в декларации 3-НДФЛ

Поскольку документов, удостоверяющих личность, несколько разновидностей, в декларации их тоже оказалось удобнее закодировать.

Основные коды такие:

| КОД | ДОКУМЕНТ | ПОЯСНЕНИЕ |

| 03 | Свидетельство о рождении | Для лиц, не достигших 16-летнего (с 01.10.97 – 14-летнего) возраста |

| 07 | Военный билет солдата (матроса, сержанта, старшины) | Военный билет для солдат, матросов, сержантов и старшин, проходящих военную службу по призыву или контракту |

| 08 | Временное удостоверение, выданное взамен военного билета | Временное удостоверение |

| 10 | Иностранный паспорт | Паспорт иностранного гражданина |

| 11 | Свидетельство о регистрации ходатайства иммигранта о признании его беженцем | Для беженцев, не имеющих статуса беженца |

| 12 | Вид на жительство | Вид на жительство в Российской Федерации |

| 13 | Удостоверение беженца в РФ | Для беженцев |

| 14 | Временное удостоверение личности гражданина РФ | Временное удостоверение личности гражданина Российской Федерации по форме 2П |

| 15 | Разрешение на временное проживание в РФ | Разрешение на временное проживание (штамп в документе иностранного гражданина) |

| 18 | Свидетельство о предоставлении временного убежища в РФ | Для получивших временное убежище в РФ |

| 21 | Паспорт гражданина Российской Федерации | Паспорт гражданина РФ, действующий на территории Российской Федерации с 1 октября 1997 года |

| 23 | Свидетельство о рождении, выданное уполномоченным органом иностранного государства | Для лиц, не достигших 16-летнего (с 01.10.97 – 14-летнего) возраста |

| 27 | Военный билет офицера запаса | Военный билет офицера запаса |

| 91 | Прочие документы | Иные выдаваемые органами внутренних дел РФ документы, удостоверяющие личность гражданина |

Подавляющему большинству читающих этот материал потребуется код 21 – паспорт гражданина РФ.

Как заполнить?

ИНН: нужно вписать только на главной странице, на остальных он автоматом проставиться.

Коды категории налогоплательщика: Код 720 — ИП; Код 730 — нотариус; Код 740 — адвокат; Код 760 — иное физическое лицо; Код 770 — ИП глава крестьянского (фермерского) хозяйства

Код страны: Код 643 — Россия.

Код вида документа: Код 21 — паспорт.

Налоговый период (код): 34(год).

Образец заполнения декларации 3-НДФЛ Титул

Образец заполнения декларации 3-НДФЛ Р.1

Образец заполнения декларации 3-НДФЛ Р.2

Исходные данные

Работник весь 2011 год работал в ООО «Ромашка» и получал 6000 в месяц. Также 6 месяцев. Он не получал стандартный налоговый вычет 400 рублей, но сейчас решил подать уточняющую декларацию и вернуть налог.

Нужно заполнить только Титул, Р.1, Р.2, Лист А, Лист Е1.

Новая форма с 2021 года (утверждена в октябре 2021 года). 3-НДФЛ.XLS образец заполнения при социальном налоговом вычете.. Исправьте данные в форме на свои с учётом поправок (смотрите первое предложение).

Пошаговая инструкция:

ШАГ 1 Заполняем Лист Титул (Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ)).

Указываем налоговый период (код) — если декларация подается за год, то указываем цифру 34.

Налоговый период — год, за который подаётся декларация.

Код страны — 643 (Российская Федерация).

Указываем свои данные.

Код вида документа — 21 (паспорт).

Образец заполнения декларации 3-НДФЛ Титул.

ШАГ 2 Заполняем Р1 (Раздел 1. Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета).

Образец заполнения декларации 3-НДФЛ Р.1

КБК 1821 0100 110. Налог на доходы физических лиц с доходов, облагаемых по налоговой ставке, установленной пунктом 1 статьи 224 Налогового кодекса Российской Федерации, за исключением доходов, полученных физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, частных нотариусов и других лиц, занимающихся частной практикой

ШАГ 3 Заполняем Р2 (Раздел 2. Расчет налоговой базы и суммы).

Образец заполнения декларации 3-НДФЛ Р.2

Заполняем данные по работнику.

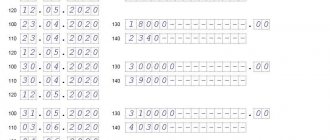

ШАГ 4 Заполняем Лист А (Доходы от источников в Российской Федерации).

Образец заполнения декларации 3-НДФЛ Лист А

В строках 10-70 указываем организации и доход который был получен. Таких организаций может быть много

строка 60 указываем организацию, от которой был получен доход

строка 70 6000 * 12 = 72 000

строка 80 72 000 — 6*400 = 69 600

строка 90 69 600 * 13% = 9048

строка 100 равна 90, если подоходный налог был уплачен

Образец заполнения декларации 3-НДФЛ Лист А

Примечание: если организаций, от которых Вы получили доход, больше трёх (которые помещаются на одной странице), то не поместившиеся на листе организации перечисляем на втором листе формы А.

ШАГ 5 Заполняем Лист Е1 (Расчет стандартных и социальных налоговых вычетов).

Образец заполнения декларации 3-НДФЛ Лист Е1

Новая форма для 2021 года (для отчетности за 2021 и 2021 год). Декларация 3-НДФЛ.XLS(все листы)

Чтобы получить социальные вычеты, физическому лицу (в том числе ИП) необходимо иметь доходы, облагаемые НДФЛ по ставке 13%

04.06.2018Российский налоговый портал

эксперт службы Правового консалтинга ГАРАНТ аудитор Овчинникова Светлана.

Контроль качества ответа: рецензент службы Правового консалтинга ГАРАНТ аудитор, член РСА Мельникова Елена.

Гражданин зарегистрирован в установленном порядке в качестве ИП. В течение 2021 года ИП применялась система налогообложения в виде ЕНВД (по деятельности «розничная торговля»). При регистрации в качестве ИП заявление на применение УСН (по иным видам деятельности) в налоговый орган не подавалось.

В IV квартале 2021 года деятельность, облагаемая ЕНВД, была приостановлена. Иных доходов в рамках предпринимательской деятельности получено не было.

Одновременно ИП получает зарплату в организации как наемный работник (то есть имеет доходы, облагаемые НДФЛ по ставке 13%). Гражданин платно лечил зубы в стоматологии.

Расходы на стоматологические услуги фактически произведены в декабре 2021 года.

Гражданин хочет получить налоговый вычет на лечение.

Сколько налоговых деклараций нужно предоставить в налоговый орган гражданину для получения налогового вычета на лечение?

По данному вопросу мы придерживаемся следующей позиции:

Если при регистрации в качестве ИП были заявлены только виды деятельности, по которым применяется ЕНВД, то при отсутствии в 2017 году доходов от предпринимательской деятельности, облагаемых НДФЛ, предприниматель вправе подать одну Декларацию как «иное физическое лицо, декларирующее доходы с целью получения налоговых вычетов» с указанием на титульном листе кода 760.

Если же при регистрации были заявлены также и не подпадающие под ЕНВД виды деятельности, с нашей точки зрения, можно представить дополнительно «нулевую» Декларацию как «физическое лицо, зарегистрированное в качестве ИП» с указанием на титульном листе кода 720. Однако такие действия могут побудить налоговый орган привлечь ИП к ответственности за неподачу деклараций (по НДФЛ и по НДС) за прошлые периоды (если ранее они не подавались). Поэтому мы полагаем, что подача второй декларации с кодом 720 целесообразна только в том случае, если ИП, кроме деклараций по ЕНВД, подает нулевые декларации по иным налогам (даже если иных видов деятельности не осуществляет).

Обоснование позиции:

Налогоплательщиками НДФЛ являются (п. 1 ст. 207 НК РФ):

– физические лица — налоговые резиденты РФ;

– не являющиеся налоговыми резидентами РФ физические лица, получающие доходы от источников в РФ. Поскольку ИП – это физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, они также в общем случае признаются налогоплательщиками НДФЛ.

Согласно п. 1 ст. 210 НК РФ при определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со ст. 212 НК РФ. При этом налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки (п. 2 ст. 210 НК РФ).

В соответствии с п. 3 ст. 210 НК РФ для доходов, в отношении которых предусмотрена налоговая ставка 13% (п. 1 ст. 224 НК РФ), налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов, предусмотренных ст.ст. 218-221 НК РФ, с учетом особенностей, установленных главой 23 НК РФ.

Так, в силу пп. 3 п. 1 ст. 219 НК РФ налогоплательщикам НДФЛ предоставляется социальный налоговый вычет по расходам на медицинские услуги, произведенным в налоговом периоде, в частности, в сумме, уплаченной налогоплательщиком за медицинские услуги (в соответствии с перечнем медицинских услуг, утвержденным постановлением Правительства РФ от 19.03.2001 N 201), оказанные ему медицинскими организациями, ИП, осуществляющими медицинскую деятельность.

Таким образом, чтобы получить за какой-либо налоговый период социальные вычеты, физическому лицу (в том числе ИП) необходимо иметь в этом налоговом периоде доходы, облагаемые НДФЛ по ставке 13%.

На основании п. 4 ст. 346.26 НК РФ уплата ИП ЕНВД предусматривает их освобождение от обязанности по уплате НДФЛ (в отношении доходов, полученных от предпринимательской деятельности, облагаемой ЕНВД).

Как мы поняли из вопроса, в 2021 году Вами были понесены расходы на медицинские услуги (оплачено собственное лечение в стоматологической клинике). При этом в этом же году были получены доходы, облагаемые НДФЛ по ставке 13% (в виде заработной платы). Следовательно, при таких обстоятельствах Вы имеете право на получение в 2021 году социального налогового вычета (несмотря на то, что как ИП являетесь плательщиком ЕНВД).

С целью получения социального налогового вычета «на лечение» физическое лицо должно представить в налоговую инспекцию по месту жительства налоговую декларацию по НДФЛ (п. 2 ст. 219 НК РФ). Помимо декларации необходимо также представить документы, подтверждающие фактические расходы налогоплательщика на оказанные медицинские услуги (пп. 3 п. 1 ст. 219 НК РФ).

В общем случае в налоговых декларациях физические лица указывают все полученные ими в налоговом периоде доходы, источники их выплаты, налоговые вычеты, суммы налога, удержанные налоговыми агентами, суммы фактически уплаченных в течение налогового периода авансовых платежей, суммы налога, подлежащие уплате (доплате) или возврату по итогам налогового периода. При этом налогоплательщики вправе не указывать в налоговой декларации доходы, не подлежащие налогообложению (освобождаемые от налогообложения) в соответствии со ст. 217 НК РФ (за исключением доходов, указанных в п.п. 60 и 66 ст. 217 НК РФ), а также доходы, при получении которых налог полностью удержан налоговыми агентами, если это не препятствует получению налогоплательщиком налоговых вычетов, предусмотренных ст.ст. 218-221 НК РФ (п. 4 ст. 229 НК РФ).

За 2021 год физические лица (в том числе ИП, находящиеся на общей системе налогообложения) представляют в налоговый орган налоговую декларацию по форме 3-НДФЛ, (утвержденной приказом ФНС России от 24.12.2014 N ММВ-7-11/[email protected]), далее — Декларация. За этот налоговый период декларацию следует представить не позднее 03.05.2018 (п. 7 ст. 6.1, п. 1 ст. 229 НК РФ, постановление Правительства РФ от 14.10.2017 N 1250 «О переносе выходных дней в 2018 году»).

Согласно п. 2.1 Порядка заполнения формы налоговой декларации по НДФЛ (Приложение N 2 к приказу ФНС России от 24.12.2014 N ММВ-7-11/[email protected]), далее — Порядок, форма Декларации состоит из титульного листа, разделов 1, 2, листов А, Б, В, Г, Д1, Д2, Е1, Е2, Ж, З, И. Титульный лист, разделы 1, 2 подлежат обязательному заполнению всеми налогоплательщиками, представляющими Декларацию. Остальные листы заполняются по необходимости.

В соответствии с пп. 5 п. 3.2 Порядка при заполнении страницы 001 титульного листа Декларации указывается в том числе код категории налогоплательщика — код категории, к которой относится налогоплательщик, в отношении доходов которого представляется Декларация, в соответствии с приложением N 1 к Порядку. В свою очередь, приложением 1 предусмотрены, в частности, коды:

— 720 «физическое лицо, зарегистрированное в качестве ИП»;

— 760 «иное физическое лицо, декларирующее доходы в соответствии со ст.ст. 227.1 и 228 НК РФ, а также с целью получения налоговых вычетов в соответствии со ст.ст. 218-221 НК РФ или с иной целью».

То есть Декларация может представляться налогоплательщиком как в качестве ИП, так и в качестве физического лица.

Однако в письмах ФНС России от 26.04.2011 N АС-4-3/6753, УФНС России по г. Москве от 03.03.2010 N 20-14/[email protected] было представлено иное мнение: если ИП при регистрации заявил, как подпадающие, так и не подпадающие под ЕНВД виды деятельности, то ИП должен представлять декларации по общему режиму налогообложения, даже если он занимается исключительно деятельностью, подпадающей под ЕНВД. Этот же вывод сделан и региональными налоговыми органами (материал Вопрос: Обязан ли налогоплательщик, заявивший при регистрации в налоговых органах кроме видов деятельности, облагаемых ЕНВД, виды деятельности, попадающие под налогообложение по общей системе представлять налоговые декларации по НДС? (ответ Управления ФНС РФ по Пермскому краю, апрель 2012 г.)).

Здесь обратим внимание, что согласно правовой позиции КС РФ, изложенной в определении от 11.07.2006 N 265-О, к обязанностям ИП, вытекающим из его статуса, относится обязанность представлять налоговую декларацию по НДФЛ, которая не ставится в зависимость от результатов предпринимательской деятельности, то есть от факта получения дохода в соответствующем налоговом периоде (смотрите также письмо Минфина России от 30.10.2015 N 03-04-07/62684).

С учетом изложенного полагаем, что если при регистрации в качестве ИП Вами были заявлены только виды деятельности, по которым им применяется ЕНВД, то при отсутствии в 2021 году доходов от предпринимательской деятельности, облагаемых НДФЛ, Вы вправе подать одну Декларацию как «иное физическое лицо, декларирующее доходы с целью получения налоговых вычетов» с указанием на титульном листе кода 760.

Тогда Вам необходимо будет заполнить титульный лист, разделы 1 и 2, Лист А, Лист Е1 Декларации.

Если же Вы при регистрации в качестве ИП заявили также и не подпадающие под ЕНВД виды деятельности, с нашей точки зрения, безопаснее представить дополнительно «нулевую» Декларацию как «физическое лицо, зарегистрированное в качестве ИП» с указанием на титульном листе кода 720. В состав Декларации, кроме титульного листа, войдут разделы 1, 2, Лист В.

В то же время заметим, что законодательством прямо не предусмотрена подача в налоговый орган 2-х отдельных Деклараций физическими лицами, являющимися ИП, в случае, подобном тому, который описан в вопросе.

Применительно к предыдущим налоговым периодам нами обнаружены такие разъяснения (смотрите Информацию УФНС по Пермскому краю от 31.03.2008 «Методические материалы для налогоплательщиков «Заполняем форму 3-НДФЛ по новым правилам» (официальный сайт УФНС РФ по Пермскому краю, раздел «Наша консультация», март 2008 г.)):

Пример. И.П. Серов зарегистрирован в качестве ИП и обязан представлять декларацию по форме 3-НДФЛ в соответствии со статьей 227 НК РФ. Кроме того, И.П. Серов вправе представить декларацию с целью получения социального налогового вычета в связи с оплатой своего обучения в образовательном учреждении. В данном случае при заполнении соответствующего поля титульного листа декларации И.П. Серову необходимо указать категорию «физическое лицо, зарегистрированное в качестве индивидуального предпринимателя».

Как видим, ИП было предложено подать в налоговый орган одну декларацию. Но, во-первых, неизвестны условия примера (возможно, доходы, облагаемые по ставке 13%, были получены в рамках предпринимательской деятельности (а не по трудовому договору как в нашем случае)). А во-вторых, такой порядок действий предусматривал приказ Минфина России от 29.12.2007 N 162н «Об утверждении формы налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ) и Порядка ее заполнения».

Так, п. 2 раздела II Порядок заполнения титульного листа формы Декларации было предусмотрено, что категория, к которой относится налогоплательщик, отражается проставлением знака «V» в соответствующем поле… В случае, если налогоплательщик может быть отнесен к нескольким категориям, указывается та категория, которой соответствует ближайшее к левому краю титульного листа соответствующее поле.

При этом крайним к левому краю листа как раз и был статус «физическое лицо, зарегистрированное в качестве индивидуального предпринимателя». В настоящее же время Порядок заполнения декларации подобной нормы не содержит.

К сожалению, нам не удалось обнаружить официальных разъяснений уполномоченных органов, полностью соответствующих анализируемой ситуации. Выраженная в ответе позиция является нашим экспертным мнением.

В этой связи рекомендуем предпринимателю на основании пп. 1 п. 1 ст. 21, пп. 4 п. 1 ст. 32 НК РФ обратиться в налоговый орган (по месту учета ИП) за письменными разъяснениями о порядке заполнения Декларации в рассматриваемом случае. Возможно, в подобной ситуации налоговый орган сочтет подачу двух деклараций избыточной.

В этой же связи приведем материал, из которого видно, что подача декларации по НДФЛ с нулевыми показателями может спровоцировать налоговый орган привлечь ИП к ответственности за непредставление предпринимателем деклараций по НДС (которые, напомним, в настоящее время представляются в электронной форме): Вопрос: Индивидуальный предприниматель находится на спецрежиме в виде ЕНВД. Обязанность по применению им ОСНО и, соответственно, представлению декларации по НДФЛ налоговый орган усмотрел из решений, принятых по результатам камеральных проверок деклараций предпринимателя по НДС (поданных им с нулевыми показателями), согласно которым налогоплательщику начислен НДС, штраф и пени. Как следствие, в связи с непредставлением декларации по НДФЛ ИФНС приняла решение о приостановлении в банке операций по счету коммерсанта в порядке, установленном ст. 76 НК РФ. Правомерны ли действия налоговиков? («Единый налог на вмененный доход: бухгалтерский учет и налогообложение», N 2, март-апрель 2015 г.).

Поэтому, на наш взгляд, вопрос о подаче второй декларации по форме 3-НДФЛ с кодом 720 предпринимателю следует решать в зависимости от того, подает ли он в принципе нулевые декларации по иным, отличным от ЕНВД налогам.

Подписка Разместить:

Свежие материалы

- Код категории страхователя в ПФР Код категории страхователя — это реквизит, вопросы по которому возникают достаточно часто. В статье постараемся…

- Налоговый период 3 квартал 6 НДФЛ код Добавить в «Нужное» Актуально на: 10 января 2021 г.Расчет 6-НДФЛ – отчетность, представляемая ежеквартально организациями…

- Фуникулоцеле код по МКБ 10 Описание Причины Симптомы (признаки) Диагностика Лечение Краткое описаниеГидроцеле (водянка оболочек яичка) — скопление серозной жидкости…

- Статус налогоплательщика в справке 2 НДФЛ 2021 Статус налогоплательщикаВ поле «Статус налогоплательщика» указывается код статуса налогоплательщика.Цифра 1 — если налогоплательщик является налоговым…

Код статуса налогоплательщика

Этот код определяет, является ли сдающий декларацию налоговым резидентом РФ или нет.

Гражданин РФ и налоговый резидент РФ – это разные понятия! Иностранный гражданин может получить статус налогового резидента РФ, а гражданин РФ стать налоговым нерезидентом.

Чтобы быть налоговым резидентом, надо находиться на территории России не менее 183 календарных дней в году на дату получения дохода. При этом гражданство не имеет значения:

- для того, кто пересек границу РФ в статусе нерезидента – право быть налоговым резидентом возникает после того, как он проведет на территории РФ 183 дня и более в течение года;

- верно и обратное правило – если гражданин РФ, изначально являющийся налоговым резидентом , находится за пределами РФ более 183 дней в течение года, он становится нерезидентом для целей исчисления и уплаты НДФЛ в России.

Еще важное правило: статус резидента определяют не по истечении календарного года, а на каждую дату получения дохода.

В декларации следует указывать тот статус, к которому относится декларируемый доход.

ПРИМЕР

Гражданин РФ был в длительной служебной командировке с 01.07.2018 по 30.09.2019. В РФ приезжал в отпуск с 01.06.2019 по 30.06.2019. 10.11.2019 гражданин продал квартиру в РФ. Допустим, что с проданной квартиры ему надо уплатить налог. Гражданин формирует 3-НДФЛ за 2021 год.

На дату продажи квартиры (10.11.2019) гражданин за год с 10.11.2018 по 09.11.2019 провел 292 дня вне территории РФ (за исключением отпуска, а дни въезда и выезда из России считаются днями в РФ). Значит, на дату получения дохода от продажи квартиры гражданин – налоговый нерезидент. Он обязан исчислить и уплатить налог по не резидентской ставке 30%. И указать в декларации 3-НДФЛ статус «2» (не является налоговым резидентом).

Итоги

Категория налогоплательщика в 3-НДФЛ указывается в виде кода, который нужно выбрать из приложения 1 к Порядку заполнения декларации. Всего существует шесть категорий, каждая из которых показывает, кем именно является налогоплательщик, отчитывающийся перед контролерами.

Источники:

- налоговый кодекс РФ

- приказ ФНС от 07.10.2019 № ММВ-7-11/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

На соблюдение каких прав могут рассчитывать налогоплательщики?

Налоговое законодательство предусматривает для плательщиков ряд прав, которыми они могут пользоваться вне зависимости от принадлежности их к крупным или малым предпринимателям. В числе основных прав приводится перечень:

- Право на получение устных разъяснений о порядке применения норм налогового учета и отчетности, правилах заполнения отдельных бланков документов и расчета сумм налоговых отчислений.

- Право на письменные пояснения по интересующим налогоплательщика вопросам, получение бесплатной справочной и информационной поддержки, проведение консультаций.

- Налогоплательщик вправе требовать предоставления ему для ознакомления и заполнения форм налоговых деклараций.

- Применение на практике льгот в форме налоговых вычетов или путем перехода на упрощенные режимы налогообложения.

- Составлять акты сверок с налоговой инспекцией в разрезе по отдельным налогам и в целом по организации.

- Осуществлять зачет сумм переплаты по налогам, оформлять возврат излишне перечисленных в бюджет средств в виде авансовых платежей, текущих налоговых отчислений, штрафных санкций, пени.

- Давать пояснения относительно произведенных расчетов по налоговым платежам, произведенным оплатам.

- Участвовать в проверках по контролю их финансовой деятельности.

- Отстаивать свою точку зрения в рамках правового поля при несогласии с результатами проверки налоговыми органами, давать дополнительные объяснения по актам проверок.

Состав налогоплательщиков и плательщиков сборов

Ст. 57 Конституции России предусматривает исполнение обязанности по уплате налогов каждым. Эти положения конкретизируются нормами НК.

Налогоплательщики и плательщики сборов делятся на 2 основные категории: физическое лицо и организация. Каждый указанный тип субъекта имеет свои особенности, предусмотренные нормами ГК и НК.

Дополнительным основанием для деления этих лиц служит их принадлежность к России. Отличают национальных и иностранных налогоплательщиков. Это касается как граждан, так и организаций.

Также налогоплательщики могут делиться на резидентов России (пребывающих на ее территории от 183-х дней на протяжении года) и нерезидентов. Последним могут предоставляться льготы, в том числе, они вправе получить освобождение от уплаты некоторых налогов. Это объясняется тем, что место их жительства расположено за рубежом.

Понятие налогоплательщика и плательщика сбора

Никакой обязательный платеж не может взиматься, если не предусмотрен круг лиц, обязанных его вносить. По этой причине, каждый раздел НК, устанавливающий тот или иной налог и сбор содержит соответствующие положения.

Общие правила, определяющие статус налогоплательщиков, которые занимают центральное место в отраслевом законодательстве, установлены в главе 3 НК РФ.

Определение содержится в ст. 19 НК РФ. Согласно нему, налогоплательщиками и плательщиками сборов признаются физические лика, а также организации, на которых этот документ возлагает обязанности по их уплате.

С 2021 г. будут предусмотрены новые правила. Администрирование и контроль уплаты взносов во внебюджетные фонды передаются налоговым органам, поэтому указанное определение приобретет соответствующие элементы.

В отдельных случаях, налогоплательщиками признаются иностранные структуры, действующие в России без образования юридического лица.

Учитывая понятие, изложенное в ст. 19 НК РФ, законодатель разделяет понятия плательщика налогов и плательщика сборов. С 2017 г. появится плательщик обязательных взносов. Судебная практика пришла к тому, что статус этих субъектов не един.

Права и обязанности налогоплательщиков, касающиеся исключительно их, не распространяются на плательщиков сборов и наоборот.

Налогоплательщики, являющиеся организациями

Ст. 11 НК определяет их как образованные в соответствии с российским законом юрлица, либо иностранные юрлица, обладающие правоспособностью, а также международные организации и их российские филиалы, либо представительства.

Правовое положение филиалов и представительств организаций не предполагает признание их налогоплательщиками. Однако они имеют значение в ситуациях, когда проводится налоговый контроль (выездная проверка деятельности филиала) и подлежат постановке на учет с выдачей соответствующего уведомления.

НК толкует понятие филиалов и представительств более расширительно, нежели ГК. Налоговыми нормами вводится понятие обособленного подразделения, под которым подразумевается наличие как минимум одного стационарного рабочего места. В отношении каждого из них требуется постановка на учет.

Защита при проведении налогового контроля

В случае, если в отношении налогоплательщика проводится налоговый контроль, ему обеспечивается защита. В рамках нее он может представлять пояснения, документы и другие доказательства и сведения в обоснование своей позиции.

Кроме того, предоставляются следующие возможности:

- получение копий требований и актов проверяющей структуры;

- требование соблюдения законных процедур;

- не осуществление исполнения заведомо незаконных требований и предписаний проверяющих;

- участие в заседаниях, на которых изучаются налоговые документы и вынесение заявления по существу рассматриваемых вопросов;

- обжалование всех актов, требований и решений налоговых структур, а также требование возмещения причиненных в результате нарушения убытков. Возможна как судебная защита (порядок и особенности предусмотрены процессуальными нормами), при которой подается исковое заявление, так и обращение в вышестоящую инспекцию (порядок содержится в НК).

Также налогоплательщик имеет право на соблюдение сохранение налоговой тайны. Инспекцией должна быть обеспечена ее защита, не допускающая того, чтобы эти сведения утекли.