Страхование

При наличии операций страхования сотрудников и имущества используется субсчет 76 счета – 76.1. Стоит отметить, что здесь не учитываются расходы, связанные с начислением и оплатой страховых взносов по заработной плате. Начисление платежей происходит в корреспонденции со счетами затрат. Это могут быть затраты на производство (20, 25, 26 и прочие) или иные расходы, не связанные с производственной деятельностью (счет 91).

Примеры проводок по страхованию:

| Дт | Кт | Назначение операции |

| 20 | 76.1 | Начислены страховые взносы по застрахованному производственному оборудованию |

| 76.1 | 51 | Перечисление страховых сумм |

| 91.2 | 76.1 | Застрахованы прочие активы, не участвующие в производственном процессе |

| 76.1 | 91.1 | Начисление страхового возмещения |

| 51 | 76.1 | Получена страховая сумма |

| 76.1 | 73 | Начислена сумма страхового возмещения в пользу пострадавшего сотрудника |

| 51 | 76.1 | Возмещена страховая сумма |

| 73 | 51 | Работнику перечислено страховое возмещение |

Пример 1. Производственное оборудование застраховано на сумму 300 000 рублей. Ежемесячно организация начисляла и выплачивала страховые суммы в размере 2 000 рублей. Через некоторое время произошел пожар, уничтоживший застрахованный актив. Страховая компания согласилась выплатить компенсацию. Типовые записи следующие:

- Дт 20 – Кт 76.1 (2 000 рублей) – начисление ежемесячной страховой суммы.

- Дт 76.1 – Кт 51 (2 000 рублей) – перечисление страховой суммы.

- Дт 76.1 – Кт 91.1 (300 000 рублей) – начислена компенсационная сумма в результате наступления страхового случая.

- Дт 51 – Кт 76.1 (300 000 рублей) – получено возмещение.

Пример 2. Ранее застрахованный от несчастных случаев на производстве сотрудник получил травму на рабочем месте. Сумма компенсации от страховой компании составила 150 000 рублей. Ранее ежемесячно перечислялись страховые суммы в размере 800 рублей. В учете сформированы проводки:

- Дт 20 – Кт 76.1 (800 рублей) – начисление страховой суммы к перечислению в страховую компанию.

- Дт 76.1 – Кт 51 (800 рублей) – перечисление страхового взноса.

- Дт 76.1 – Кт 73 (150 000 рублей) – отражение подлежащей выплате суммы по страховому возмещению.

- Дт 51 – Кт 76.1 (150 000 рублей) – поступление средств на счет организации.

- Кт 73 – Дт 51 (150 000 рублей) – выплачено страховое возмещение пострадавшему.

Понятие кредиторской задолженности в бюджете и её отражение в учёте

Кредиторская задолженность — это обязательства (долги) юридического лица перед другими субъектами хозяйственной деятельности, кредитными организациями, бюджетом и внебюджетными фондами.

Она отражается в пассивах бухгалтерского баланса по строке 1520 и включает в себя расчёты:

- C покупателями;

- C поставщиками;

- C бюджетом;

- C внебюджетными фондами (по различным видам социального страхования);

- C работниками по заработной плате;

- C учредителями и участниками (по выплате дивидендов, процентов и других доходов);

- C подотчётными лицами;

- C кредиторами и дебиторами по прочим долгам (например, по полученным авансам в рамках договоров).

Кредиторская задолженность в бюджет включает в себя обязательства по налогам и сборам. При этом это может быть как просроченная кредиторская задолженность, так и текущая, срок уплаты, по которой ещё не наступил. , как списать кредиторскую задолженность.

Для отражения ситуации с уплатой налогов и сборов служит активно-пассивный счёт №68. По его кредиту учитывается начисленная и указанная в декларациях сумма налогов и сборов («долги» перед бюджетом). Например, проводка Дебет 99 Кредит 68 (далее — соответственно Д и К) означает, что начислен налог на прибыль. А Д 70 К 68 — налог на доходы физлиц (НДФЛ).

По дебету счёта отражаются уплаченные налоги и сборы (погашение задолженности). В частности, проводка Д 68 К 51 означает уплату какого-либо налога с расчётного счёта предприятия.

- Кредитовое сальдо по итогам отчётного периода означает наличие задолженности юридического лица по налогам и сборам.

- Дебетовое — указывает на долги бюджета перед предприятием (компанией) или — переплату по налоговым платежам.

Расчеты по претензиям

При нарушении контрагентами своих обязательств потерпевшая сторона, согласно положениям действующего договора, вправе заявить о компенсационном возмещении, выставив претензии. Обычно с этими целями используют субсчет 76.2. Требования сторон отражаются следующими записями:

| Дт | Кт | |

| 76.2 | 60 | Отражено требование к поставщикам по невыполненным обязательствам до принятия товара к учету |

| 76.2 | 10, 41 | Обнаружена недостача после приемки товара |

| 76.2 | 91.1 | Начислена неустойка в случае нарушения обязательств по оплате или поставке |

| 51 | 76.2 | Поступление возмещения по выставленным претензиям |

| 62 | 76.2 | Получена претензия от покупателя |

| 10, 41 | 76.2 | Покупатель обнаружил недостачу после приемки товара |

| 91.2 | 76.2 | Организации начислен штраф от контрагента после невыполнения условий договора |

| 76.2 | 51 | Произведен расчет по полученной претензии |

В некоторых случаях получить оплату по выставленным требованиям не представляется возможным. Как правило, речь идет о следующих ситуациях:

- истечение срока давности;

- ликвидация должника;

- отмена требований по решению суда;

- достижение обоюдного соглашения.

Непогашенные обязательства списываются с 76 счета на счет резерва по сомнительным долгам или признаются убытком.

Пример 3. Согласно условиям договора, поставщику выставлена претензия на сумму 6 000 рублей за несвоевременную поставку и 36 000 рублей за получение товара ненадлежащего качества. Взыскать штраф в размере 36 000 рублей не удалось, так как суд отклонил просьбу. Прочую задолженность поставщик оплатил. В учете организации-покупателя появятся записи:

- Дт 76.2 – Кт 91.1 (6 000 рублей) – начислена сумма штрафа (неустойки).

- Дт 51 – Кт 76.2 (6 000 рублей) – неустойка погашена поставщиком.

- Дт 76.2 – Кт 60 (36 000 рублей) – выставлена претензия при получении некачественного товара.

- Дт 94 – Кт 76.2 (36 000 рублей) – сумма претензии отражена как недостача.

Виды дебиторской задолженности

Разновидности дебиторки выделяются исходя из критерия их классификации:

| Критерий | Виды дебиторской задолженности |

| По порядку возникновения | Нормальная (возникшая в рамках кредитной политики) Неоправданная (возникшая при нарушении требований) |

| По приуроченности платежа | Плановая (сроки погашения еще не подошли) Просроченные (срок погашения уже наступил, а долга не оплачен) |

| По длительности просрочки | Просрочка менее 45 дней Просрочка от 45 до 90 дней т.д. |

| По реальности взыскания | Реальные к взысканию Сомнительные Безнадежные |

Дебет 76 Кредит 51

Расчеты с разными дебиторами и кредиторами. Расчетные счета

- Такой проводкой отражаются разные расчетные операции, но только не расчеты с покупателями, заказчиками, подотчетными лицами и другими субъектами, по расчетам с которыми Планом счетов не предусмотрены отдельные счета. К примеру, это могут быть операции по расчетам с учреждениями банков по начисленным комиссионным вознаграждениям за расчетное и кассовое обслуживание, а также расчеты с другими организациями за разного рода услуги, не имеющие прямого отношения к процессу основной деятельности, расходы на оплату которых зачисляются в состав общепроизводственных, сбытовых, административных, финансовых, чрезвычайных и других расходов, относящихся к отчетному периоду, а не непосредственно на себестоимость продукции (товаров, работ, услуг). К такого рода расчетам могут, при определенных условиях, относиться расходы на оплату коммунальных услуг, услуг связи, расходы на оплату за обучение сотрудников, судебные издержки в виде услуг адвоката и прочие разные расходы. Проводится на основании банковских выписок.

Д51 К76.расчеты по претензиям

Пример: В счет поставки МПЗ организация перечислила аванс 118 000, в том числе НДС. При приемке товаров выявлена недостача в сумме 11 800, в том числе НДС. Поставщик согласился вернуть денежные средства в размере выявленной недостачи.

Д60 К51 118 000 – перечислен аванс

Д10 К60 90 000 – отражена стоимость поступивших материалов

Д19 К60 16 200 – отражен НДС со стоимости поступивших МПЗ

Д76.расчеты по претензиям К60 11 800– отражена сумма выставленной претензии

Д51 К76.расчеты по претензиям 11 800 – возврат поставщиком средств в счет недостачи

Вариант 3. Если к моменту обнаружения недостачи, порчи товара, завышения поставщиком цен в расчетных документах или иных ошибок в расчетных документах поставщика расчеты еще не были произведены, то оплата производится за вычетом стоимости недостающих и испорченных по вине поставщика материалов, о чем покупатель письменно уведомляет поставщика. В этом случае неоплаченные суммы на счетах учета расчетов по претензиям и расчетов с поставщиком не отражаются. Таким образом, в этой ситуации достаточно оприходовать реально поступившее количество материалов, а величину недостачи зафиксировать документально, а в у чете никак не отражать.

3)Возможные ситуации, когда урегулирование претензий выносится на рассмотрение суда. И суд не признает виновность противной стороны.

Д94 К76.расчеты по претензиям – отражен отказ судом во взыскании сумм потерь с поставщиков, транспортных организаций, ранее предъявленных им в виде претензии.

Д99 К94 – списаны суммы недостач материалов сверх норм естественной убыли при отсутствии виновных лиц в случаях отказа суда взыскания ущерба с виновных лиц ввиду необоснованности иска.

Пример: В ходе приемки материалов выявлена недостача. Общ стоимость- материалов в договорных ценах поставщика составила 500 000 руб + НДС 90 000 руб. Стоимость недостающих товаров составила 50 000 руб., в том числе в пределах норм естественной убыли 8 000 руб. ТЗР по данной поставке составили 5 900 руб., в т.ч. НДС 900 руб. На недостачу материалов сверх норм естественной убыли поставщику направлена претензия. Поставщик претензию признал. В результате стороны договорились о пропорциональном уменьшении задолженности покупателя за поставленные ему материалы. Кроме того, поставщик согласился частично компенсировать транспортные расходы.

Сумма недостач составила 10% (50 000 всего недостач ÷ 500 000 всего материалов, в том числе недостача в пределах норм 1,6%, сверх норм – 8,4%).

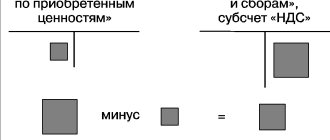

Величина ТЗР, приходящаяся на оприходованные товары и на недостачу в пределах норм, составляет 4 580 руб. (5 000 × 91,6%). Величина ТЗР, приходящаяся на недостачу сверх норм, составляет 420 руб. (5 000 × 8,4%). Аналогично распределяется НДС по материалам и ТЗР. Доля НДС, которая приходится на оприходованные товары и подлежит возмещению из бюджета, составляет 82 440 руб. от стоимости материалов (90 000 НДС × 1,6%) и 824 руб. по ТЗР (900 НДС от ТЗР × 91,6%) Сумма налога части недостающих сверх норм материалов составляет: 7 560 руб. от стоимости материалов (8,4% от 90 000) и 76 руб. по ТЗР (8,4% от 900 руб.) Таким образом, суммы недостач сверх норм естественной убыли будут включены в стоимость товара: 42 000 руб., ТЗР 420 руб. и НДС = 7 560 + 76. В итоге поставщику товаров будет направлена претензия в размере 50 056 руб.(42 000 руб. недостача материалов сверх норм + 420 руб. по ТЗР недостачи сверх норм + 7 560 руб. НДС от стоимости недостач сверх норм + 76 руб. НДС от транспортных услуг в той доле, которая приходится на недостачу сверх норм).

Д10 К60.поставщик 450 000 – оприходованы по цене поставщика фактически поступившие материалы

Д94 К60.поставщик 8 000 – отражена недостача товаров в пределах норм естественной убыли

Д10.ТЗР К94 8 000 – включена в состав стоимости материалов недостача в пределах норм естественной убыли

Д19 К60.поставщик 82 440 – отражен входной НДС по поступившим материалам

Д10.ТЗР К60.перевозчик 4 580 – включена в фактическую себестоимость товаров доля ТЗР, относящая к поступившим материалам и недостачи в пределах норм

Д76.расчеты по претензиям К60.перевозчик 420 – отражена стоимость ТЗР, относящимся на недостачи сверх норм

Д19 К60.перевозчик 824– отражен НДС по ТЗР, относящимся к оприходованным товарам

Д76.расчеты по претензиям К60.перевозчик 76 – отражен НДС, относящийся к ТЗР в объеме недостач сверх норм

Д68 К19 83 264 (82 440 + 84) предъявлен к вычету НДС со стоимости товаров и ТЗР в доле оприходованных материалов

Д60.перевозчик К51 5 900 – произведена оплата за транспортные услуги

Д60 К76.расчеты по претензиям 496 (420 транспортные услуги + 76 НДС) – уменьшена задолженность предприятия по оплате приобретенной партии материалов на сумму претензии

Д60 К51 539 944 (450 000 руб. материалы, реально дошедшие + 8 000 руб. недостачи в пределах норм и мы с ней согласились + 82 440 руб. НДС от материалов, которые мы признали – 496 руб. претензия, которую поставщик признал) – оплачены товары с учетом сверхнормативных недостач и части ТЗР, компенсированных поставщиком.

В налоговом учете потери от недостачи и порчи при хранении и транспортировке товаров в пределах норм естественной убыли, утвержденных в порядке, установленном Правительством РФ, включаются в состав материальных расходов (подпункт 2 пункт 7 статья 254 НК). Недостачи и потери формируются с учетом относящихся к данным товарам ТЗР (пункт 2 статья 254 НК). В отношении порчи товаров сверх установленных норм ест убыли, а также в тех случаях, когда нормы естественной убыли не установлены соответствующим министерством в принципе, <�МИНФИН вметсе со своими налоговыми друзьями считают>, что стоимость таких товаров и относящаяся к таким товаром доля ТЗР не может быть учтена для целей налогообложения прибыли (письмо Минфина от 21.06.2006 номер 03-03-04/01/538 и письмо УФНС от 17 января 2007 года № 20-12/004115.

Дебет 76 Кредит 76: что это значит

Если в корреспонденции счетов делается проводка Дт 76 Кт 76, это зачет взаимных требований. Когда, например, покупает у канцтовары, а у — готовые полуфабрикаты для обедов сотрудников, одновременно возникает задолженность перед и — перед . Гражданский кодекс разрешает в таком случае проводит зачет обязательств 2 компаний (ст. 410 ГК РФ).

Для этого должны быть соблюдены следующие условия:

- Непосредственно наличие встречных требований. То есть у компаний должно быть заключено между собой минимум 2 договора: по одному из них — кредитор , а по другому — дебитор. Аналогично и для .

- Требования компаний должны быть однородны.

- Зачет разрешается при наступлении срока исполнения обязательств у одной из компаний. Если срок не указан в договоре или определен моментом востребования, зачет можно произвести в любой момент.

ГК РФ требует для проведения зачета заявления одной из сторон сделки или составления акта о взаимозачете. Компании могут провести и частичный зачет — на сумму наименьшей взаимной задолженности.

На дату получения заявления о зачете либо подписания акта о взаимозачете бухгалтеры компаний должны сделать такую проводку:

Дт 76 Кт 76 — на сумму зачтенных обязательств (отражено прекращение встречного обязательства по оплате товаров, работ, услуг зачетом взаимных требований).

Пример 1

в I квартале 2021 года приобрела у архивные стеллажи на сумму 441 250 руб. А «Бумажный двор» купил у несколько б/у холодильников для офисной кухни на 353 000 руб. По итогам квартала на 31.03.2016 фирмы подписали акт о взаимозачете на 353 000 руб. Предположим, что и «Фас учитывают операции между собой на счете 76, поскольку для обеих компаний эти операции не являются основной деятельностью.

В бухгалтерском учете обе компании отразят взаимозачет так: Дт 76 Кт 76 — на сумму 353 000 руб. (произведен взаимозачет).

Тогда начальное дебетовое сальдо на счете 76 у на 01.04.2016 составит 88 250 руб. А кредитовое начальное сальдо в этот же день будет аналогичным, то есть «Фастмил» останется должен «Бумажному двору» 88 250 руб.

Как поступить, если кредитор так и не выплатил свой долг, читайте в статье «Списание кредиторской задолженности с истекшим сроком давности».

Характеристика

Как уже стало ясно, счет 76 применяется для расчетных операций с дебиторскими и кредиторскими контрагентами, которые не подлежат учету в счетах 60-75. Сам по себе спецсчет 76 является активно-пассивным, то есть на план отчетной даты он может иметь как дебетовое, так и кредитное сальдо. Если имеется сальдо-дебет, то оно означает, что размер обязательств повысился. Если же получилось сальдо по кредиту, то обязательства были погашены. В этой ситуации счет является активным и это начальное сальдо по оборотам дебета и кредита определяют также его конечное сальдо.

Важно! Если увеличение произошло по дебету, то сальдо — дебет, если по кредиту — то кредитовое. Когда на бухсчету есть остаток кредита, то сам регистр ведет себя как пассивный. Таким образом, окончательное сальдо формируется той стороной позиции 76, на которой было зафиксировано увеличение. При дебетовом увеличении окончательное сальдо формируется из Дт счета, а кредитовое — из Кт.

Дебет 76 Кредит 51

Проводку Дт 76 Кт 51 бухгалтер может сделать в следующих случаях:

- Внесен платеж за имущественное или личное страхование персонала. Дт 76.1 Кт 51 — 10 000 руб. Бухгалтер перечислил страховой компании ежегодную плату за страхование работника. Тогда при получении денег от страховой компании при наступлении страхового случая бухгалтер «Фастмил» сделает проводку по дебету счета 51 в корреспонденции со счетом 76. А начисление страхового возмещения работнику будет отражено проводкой Дт 76 Кт 73.

- Погашена кредиторская задолженность перед контрагентом. Компания может учитывать расчеты с поставщиками как на счете 62, так и 76. На практике бухгалтеры чаще всего отражают на счете 76 второстепенных контрагентов, расчеты с которыми происходят нечасто.

- Поставщику перечислена плата по претензии или штрафу. При этом взаимные штрафы 2 компаний можно зачесть проводкой Дт 76 Кт 76.

Пример 2

обнаружила, что один из купленных у «Бумажного двора» архивных стеллажей деформирован. А «Бумажный двор», в свою очередь, предъявил претензию по факту недопоставки холодильников.

По договору между обязан заплатить контрагенту штраф в размере 10 000 руб. и вывезти товар за свой счет. Однако «Бумажный двор» вправе рассчитывать на получение денежной компенсации от «Фастмила» за недопоставку. Размер штрафа — 5 000 руб. Стороны подписали акт взаимозачета на часть обоюдных претензий в размере 5 000 руб.

В бухгалтерском учете это будет отражено так: Дт 76 Кт 76 — на сумму 5 000 руб. (зачтены взаимные претензии между ).

Бухгалтер «Бумажного двора» сделает в учете проводки:

- Дт 76 Кт 76 — на сумму 5 000 руб. ( зачтена часть штрафа в счет полагающейся денежной компенсации);

- Дт 76.2 Кт 51 — на сумму 5 000 руб. (выплачен штраф за поставку некачественного архивного стеллажа).

Отличие дебиторской задолженности от кредиторской

Дебиторская задолженность представляет собой то, что по право положено организации, но еще не получено. А если должна сама организация, то это уже кредиторская задолженность.

Независимо от срока погашения дебиторки, она относится к оборотным активам организации. В соответствующей строке баланса отражают не все виды дебиторской задолженности. Например, задолженность поставщиков и подрядчиков по договорам на покупку или создание внеобротных активов отражается в разделе «Внеоборотные активы».

Расчеты по счету 76: договор цессии

Проводка Дт 76 Кт 76 составляется бухгалтером при заключении договора цессии или уступки права требования. Это договор, по которому одна компания (цедент) продает другой компании (цессионарию) право требовать задолженность у третьей фирмы (ст. 382 ГК РФ). Причем должник в самом договоре цессии не фигурирует. Рассмотрим на примере, как происходит учет расчетов по договору цессии у каждого участника.

Пример 3

купила у право требовать задолженность у ИП Кузнецова Е. И. Размер задолженности ИП Кузнецова Е. И. — 400 000 руб. «Бумажный двор» продает эту задолженность за 350 000 руб.

Поскольку до этой сделки была должна «Фастмилу» 350 000 руб., «Бумажный двор» и «Фастмил» произвели зачет задолженностей друг другу.

Бухгалтер отразил приобретение задолженности следующим образом:

- Дт 58 Кт 76 — на сумму 350 000 руб. (приобретена задолженность ИП Кузнецова Е. И. у по договору цессии);

- Дт 76 Кт 76 — на сумму 350 000 руб. (зачтена покупка задолженности ИП Кузнецова Е. И. в счет долга «Бумажного двора»).

Если ИП перечислит деньги , бухгалтер сделает следующие записи в учете: Дт 51 или 50 Кт 76 — на сумму 400 000 руб. (получена задолженность ИП Кузнецова Е. И.).

Финансовый результат от сделки бухгалтер определит так:

- Дт 76 Кт 91.1 — на сумму 400 000 руб. (сумма погашенной задолженности учтена в доходах компании);

- Дт 91.2 Кт 58 — на сумму 350 000 руб. (стоимость приобретенного права требования учтена в составе расходов).

Кредитовое сальдо на счете 91 — прибыль компании от покупки долга ИП Кузнецова Е. И. в размере 50 000 руб.

А какие проводки составит бухгалтер, если компания получила убыток от договора цессии, читайте в статье «Как новому кредитору учесть убыток при переуступке прав требования?».

В свою очередь, бухгалтер «Бумажного двора» отразит получение денег от продажи зависшей дебиторки так:

- Дт 76 Кт 91.1 — на сумму 350 000 руб. (отражена выручка от продажи задолженности ИП Кузнецова Е. И.);

- Дт 91.2 Кт 62 — на сумму 400 000 руб. (списан долг ИП Кузнецова Е. И.).

«Бумажный двор» получил убыток в размере 50 000 руб.

Документы, на основании которых банковская гарантия отражается в учете

Бухгалтерский учет требует документального подтверждения операций. Это правило распространяется и на банковские гарантии. Хотя законодательство не обязывает заключать отдельный договор для ее оформления (глава 23 ГК РФ), кредитные учреждения предпочитают составлять документ – договор выдачи банковской гарантии.

ВАЖНО! Этот документ является основанием записи в бухгалтерском учете. Включает информацию о сумме, сроках действия и т.п.

Возможно составление такого договора в электроном виде. Заверяется он электронно-цифровой подписью. Юридическая сила у обоих вариантов документа одинакова.