Это должен знать каждый – бухгалтерская отчетность при УСН сдается один раз в год – до 30 марта. Еще несколько лет назад организации (ООО) на этом спец. режиме не задумывались над ее составлением, так как были освобождены от обязанности вести бухгалтерский учет. Но, пару лет назад составление бухгалтерской отчетности при УСН стало обязательным для всех, кроме индивидуальных предпринимателей. А бухгалтерская отчетность при УСН – это совсем не просто, это калькуляция налогов и взносов УСН, тут нужен бухгалтерский учет, а десятки тысяч предпринимателей каждый год подключаются к онлайн-сервису Контур Эльба, и владельцы ООО столкнулись к понятно какой проблемой. Эльба не была рассчитана на ведение бухучета, поэтому всё, что она смогла предложить – это костыли в виде формирование бухгалтерской отчетности в период сдачи этой отчетности. Кому-то этого было достаточно, но кому-то пришлось обращаться к бухгалтерам, либо искать другой онлайн-сервис.

Состав официального календаря бухгалтера

Официальным календарем могут пользоваться бухгалтеры всех организаций, в том числе ведущие учет на УСН.

Календарь, представленный в справочно-правовых системах, как правило, состоит из 4 частей:

- Календарь по установленным датам, которые одинаковы для всех. Выглядит он как обычный календарь с датами, помеченными гиперссылками. По ним можно пройти и посмотреть, какой вид отчетности или платежа приходится на эту дату и какого плательщика он касается.

- Календарь по неустановленным датам. Эти даты относятся к каким-либо определенным событиям. Здесь приведен список всех официальных нормативных актов, в которых можно уточнить вопросы, касающиеся сдачи отчетности и оплаты. Но если речь идет об УСН, такой календарь не подходит.

- Группировка дат по событиям. Этот табличный список может быть очень полезен, если перед глазами есть перечень налогов, которые нужно платить или по которым должен отчитываться налогоплательщик. Здесь перечислены все события и приведены даты. Упрощенная система налогообложения выделена отдельной строкой.

- Правила переноса сроков. Содержит список всех постановлений, касающихся этих правил.

В целом ориентироваться в календаре бухгалтера достаточно просто. Однако если речь идет только об УСН, то нужно внимательно следить за тем, какие даты относятся исключительно к этому режиму. Многие его даты легко запомнить, потому что варианты сроков для УСН не отличаются разнообразием. Для них, как и для всех сроков, касающихся сдачи отчетности и уплаты налогов, действует правило переноса даты, попадающей на выходной день, на ближайший следующий рабочий день.

Обратите внимание, что в календаре не приведены сведения о сроках уплаты:

- НДФЛ, подчиняющихся своим особым правилам;

- региональных налогов и сборов, сроки которых устанавливаются законами субъектов РФ и могут существенно различаться.

Вариант официального календаря бухгалтера представлен в нашем сервисе «Календарь бухгалтера».

Если не сдать отчеты в ИФНС или Фонды своевременно, будут наложены санкции как на фирму, так и на должностных лиц. Об ответственности за просрочку сдачи деклараций и расчетов узнайте в Готовом решении КонсультантПлюс, получив пробный доступ бесплатно.

Правила заполнения бухгалтерского баланса для УСН в 2020–2021 гг.

В активе упрощенного баланса укрупненно, без детализации, отражаются:

- Материальные внеоборотные активы, включающие в себя:

- основные средства (счет 01 за вычетом амортизации, накопленной на счете 02);

- имущество, предоставляемое за плату во временное пользование (счет 03 за вычетом амортизации, накопленной на счете 02);

- оборудование к установке (счет 07);

- капитальные вложения (счет 08, кроме вложений в НМА и НИОКР);

- авансы, связанные со строительством ОС (счет 60) (см. письмо Минфина РФ от 24.01.2011 № 07-02-18/01).

- Нематериальные, финансовые и другие внеоборотные активы, в которые входят:

- НМА (счет 04 за вычетом амортизации, накопленной на счете 05);

- долгосрочные финвложения (счет 58 за вычетом резерва под их обесценение, сформированного на счете 59);

- вложения в НМА и НИОКР (субсчета 08-5, 08-8) и др.

- Запасы, состоящие:

- из сырья и материалов (счет 10);

- незавершенного производства (дебетовые остатки по счетам учета затрат 20, 21, 23 и др.);

- товаров (счет 41);

- готовой продукции (счет 43).

Внимание! С 2021 года запасы нужно учитывать в соответствии с ФСБУ 5/2019 «Запасы».

Как организации перейти на учет запасов по ФСБУ 5/2019, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

- Денежные средства и денежные эквиваленты, в том числе:

- остатки по кассе, расчетному, валютному, специальным счетам (счета 50, 51, 52, 55-3);

- переводы в пути (счет 57).

- Финансовые и другие оборотные активы, складывающиеся:

- из краткосрочных финансовых вложений (счет 58 за вычетом резерва под обесценение, сформированного на счете 59);

- дебетовых остатков по счетам учета расчетов (60, 62, 68, 69, 70, 76 и др.)

Пассив включает такие строки, как:

- Капитал и резервы. Это уставный, добавочный, резервный капитал и нераспределенная прибыль или непокрытый убыток (счета 80, 82, 83, 84).

- Долгосрочные заемные средства (со сроком погашения свыше 12 месяцев — счет 67).

- Другие долгосрочные обязательства (кредитовые остатки по счетам 60, 62, 68, 69, 76 (в части долгосрочной кредиторской задолженности).

- Краткосрочные заемные средства (со сроком погашения менее 12 месяцев — счет 66).

- Кредиторская задолженность (кредитовые остатки по счетам 60, 62, 68, 69, 70, 71, 73, 75, 76 (в части краткосрочной «кредиторки»).

- Другие краткосрочные обязательства.

Так же как и в обычном балансе, в сокращенном приводятся сведения за 3 года: отчетный, предыдущий и предшествующий предыдущему. То есть в балансе за 2021 год нужно показать остатки на 31.12.2020, 31.12.2019 и 31.12.2018.

Как известно, строки баланса закодированы. Их коды содержатся в приложении № 4 к приказу № 66н. Упрощенный баланс содержит укрупненные показатели, включающие несколько показателей (без детализации), поэтому код строки в нем нужно указывать по показателю, имеющему наибольший удельный вес в составе укрупненного показателя (п. 5 приказа № 66н).

Обратите внимание, подписывает баланс только руководитель организации, подпись главбуха на нем не требуется.

Что и когда сдавать в Пенсионный фонд на УСН

Отчетность, сдаваемая в ПФР, касается только работодателей. Состоит она:

- из отчетности по стажу работников (формы СЗВ-СТАЖ и ОДВ-1), сдаваемой по завершении каждого года не позднее 1 марта следующего за ним года;

- сведений о застрахованных лицах, трудившихся у работодателя в прошедшем месяце (форма СЗВ-М), подаваемых не позднее 15 числа месяца, следующего за отчетным.

- сведений о трудовой деятельности работников (СЗВ-ТД), направляемых ежемесячно до 15 числа (кроме приема сотрудника на работу и увольнения, когда отчет подается не позднее, чем на следующий день).

О правилах составления и сдачи ежегодной отчетности читайте в статье «Как заполнить и сдать отчетность в ПФР за год?».

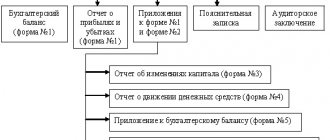

Требования к бухгалтерской отчетности при УСН

Бухгалтерская отчетность при УСН должна быть:

- Достоверной – отражает реальную картину учета активов и обязательств, которая основана на ведении учета в соответствии с требованиями законодательства, которая также отражает истинные финансовые результаты от деятельности фирмы.

- Целостной – организация может иметь филиалы и обособленные подразделения. Информация об их деятельности, активах и пассивах также должна отражаться в отчетности.

- Существенной – должны отражаться те показатели, без которых невозможно иметь полное и четкое представление о финансовом и имущественном состоянии фирмы. Показатели существенности организация рассчитывает самостоятельно, руководствуясь ПБУ 4/99.

- Нейтральной – в данном случае, имеется ввиду, что информация, которая содержится в отчетности, не должна влиять на оценку ее пользователей для достижения выгод.

- Последовательной – отчетность представляется по формам, утвержденным Приказом Минфина России от 02.07.2010 N 66н. В самих отчетах должны быть приведены данные как за отчетный период, так и за предыдущие периоды. В графах, по которым информация отсутствует ставятся прочерки.

Помимо этих основных требований бухгалтерская отчетность при УСН должна быть выражена в рублях и составляться на русском языке, быть рациональной и своевременной.

Что и когда сдавать и платить в Фонд соцстрахования на УСН

В ФСС работодателям по-прежнему нужно сдавать ежеквартальный отчет по взносам на травматизм (форма 4-ФСС), представляя его в месяце, наступающем по завершении каждого из кварталов, не позднее:

- 20 числа, если отчет сдается на бумаге (это доступно страхователям со среднесписочной численностью работников не более 25 человек);

- 25 числа, если его подают электронно.

И оплачиваются они по-прежнему в ФСС с той же периодичностью (ежемесячно) и в тот же срок (не позднее 15 числа месяца, идущего вслед за отчетным).

Подробнее об этих взносах – в этом материале.

Сохранилась и необходимость ежегодного подтверждения вида деятельности, осуществляемого страхователем. Документы для этого, составленные по данным прошедшего года, нужно сдать в ФСС не позднее 15 апреля следующего за ним года.

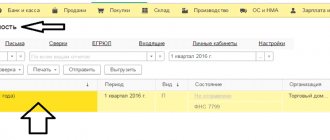

Что и когда сдавать и платить в ФНС на УСН

В ФНС налогоплательщиками, применяющими УСН, 1 раз за год (по его завершении) сдается декларация по УСН-налогу. Сроки ее представления для фирм и ИП различаются: организации декларацию сдают раньше — не позднее 31 марта года, наступающего после отчетного, а предприниматели имеют больше времени для ее подготовки и сдают этот отчет не позже 30 апреля. В 2021-м обе даты рабочие, а потому переносов не ожидается.

Платят УСН-налог ежеквартально (авансовые платежи) в срок не позднее 25 числа месяца, наступающего по окончании очередного квартала. Платеж по итогам года осуществляется в сроки, совпадающие с датами подачи УСН-отчетности и поэтому различающиеся для юрлиц и ИП.

Если у организации есть основания для начисления и уплаты земельного, транспортного или водного налога, налога на имущество от кадастровой стоимости, то она сдает отчетность по ним (не декларируются транспортный и земельный налоги) и осуществляет платежи в законодательно установленные для этого сроки. Для ИП расчет имущественных налогов делает ИФНС, и он уплачивает их так же, как прочие физлица, — один раз за год на основании уведомления, присланного из налоговой, в единый срок, установленный для платежей физлиц (до 1 декабря года, наступающего за расчетным).

Работодатели подают в ИФНС:

- ежеквартальный сводный отчет по страховым взносам, сдаваемый в срок не позднее 30 числа месяца, наступающего после отчетного квартала;

- ежеквартальный отчет, отражающий суммы и сроки причитающегося к уплате НДФЛ (форма 6-НДФЛ), который сдается в срок не позже последнего числа месяца, наступающего за соответствующим кварталом, и не позднее 1 марта года, следующего за отчетным годом, если в отчете речь идет о последнем квартале отчетного года;

- ежегодную отчетность о доходах работников (форма 2-НДФЛ), подаваемую в тот же срок, который установлен для сдачи последнего по году отчета формы 6-НДФЛ, если она касается удержанного налога, и сдаваемую раньше (не позднее 1 марта года, наступающего после отчетного), если речь идет о неудержанном налоге. За 2021 год форма 2-НДФЛ сдается последний раз. Сведения о доходах за 2021 год войдут в состав годового 6-НДФЛ.

Оплата страховых взносов, уплачиваемых в ИФНС, осуществляется ежемесячно в срок не позднее 15 числа месяца, идущего за оплачиваемым.

По окончании года (в срок не позднее 20 января) работодатели представляют ежегодный отчет, содержащий сведения о среднесписочной численности его работников.

Нулевой бухбаланс по УСН

Формирование нулевого бухбаланса по упрощенке потребуется, если предприятие зарегистрировано, но деятельность не велась. Обязанность предоставления отчетности сохраняется за компанией независимо от наличия фактической деятельности вплоть до того момента, пока она не снимется с регистрационного учета в ФНС.

Для того чтобы разобраться, как правильно заполнить баланс при УСН при отсутствии деятельности, упрощенцу потребуется уточнить следующие данные:

- Величина уставного капитала: его создание происходит к моменту начала деятельности, следовательно, сведения должны присутствовать даже в нулевом документе.

- Задолженность вкладчиков: если доли не погашены, то этот факт отражается в пассиве баланса упрощенца.

- Задолженность в бюджет — для определения ее размера бухгалтеру компании следует обратиться в ИФНС и прочие госорганы и провести сверку по платежам и обязательствам. Долги перед бюджетом у фирмы, не начавшей деятельность, могут быть, к примеру, по госпошлине при изменении сведений в уставе.

С образцом и нюансами составления нулевого баланса вы можете познакомиться на нашем сайте.

Календарь бухгалтера 2021 для ИП и организаций на УСН

| Месяц | Принимающая инстанция | Отчеты и платежи | Крайний срок сдачи (оплаты) |

| Январь | ПФР | Отчеты СЗВ-М и СЗВ-ТД за декабрь 2021 года | 15.01.2021 |

| ФСС | Оплата взносов на травматизм за декабрь 2021 года | 15.01.2021 | |

| Отчет 4-ФСС за 2021 год на бумаге | 20.01.2021 | ||

| Отчет 4-ФСС за 2021 год электронно | 25.01.2021 | ||

| ИФНС | Оплата страховых взносов за декабрь 2021 года | 15.01.2021 | |

| Единый расчет по страховым взносам за 2021 год | 01.02.2021 | ||

| Февраль | ПФР | Отчет СЗВ-М и СЗВ-ТД за январь 2021 года | 15.02.2021 |

| ФСС | Оплата взносов на травматизм за январь 2021 года | 15.02.2021 | |

| ИФНС | Оплата страховых взносов за январь 2021 года | 15.02.2021 | |

| Март | ПФР | Отчеты СЗВ-СТАЖ и ОДВ-1 за 2021 год | 01.03.2021 |

| Отчет СЗВ-М и СЗВ-ТД за февраль 2021 года | 15.03.2021 | ||

| ФСС | Оплата взносов на травматизм за февраль 2021 года | 15.03.2021 | |

| ИФНС | Справки 2-НДФЛ за 2021 год | 01.03.2021 | |

| Отчет 6-НДФЛ за 2021 год | 01.03.2021 | ||

| Оплата страховых взносов за февраль 2021 года | 15.03.2021 | ||

| Бухотчетность за 2021 год для юрлиц | 31.03.2021 | ||

| Апрель | ПФР | Отчет СЗВ-М и СЗВ-ТД за март 2021 года | 15.04.2021 |

| ФСС | Оплата взносов на травматизм за март 2021 года | 15.04.2021 | |

| Подтверждение вида осуществляемой деятельности | 15.04.2021 | ||

| Отчет 4-ФСС за 1 квартал 2021 года на бумаге | 20.04.2021 | ||

| Отчет 4-ФСС за 1 квартал 2021 года электронно | 26.04.2021 | ||

| ИФНС | УСН-декларация и оплата УСН-налога за 2021 год для юрлиц | 31.03.2021 | |

| Оплата страховых взносов за март 2021 года | 15.04.2021 | ||

| Оплата аванса по УСН-налогу за 1 квартал 2021 года | 26.04.2021 | ||

| Единый расчет по страховым взносам за 1 квартал 2021 года | 30.04.2021 | ||

| Отчет 6-НДФЛ за 1 квартал 2021 года | 30.04.2021 | ||

| УСН-декларация и оплата УСН-налога за 2021 год для ИП | 30.04.2021 | ||

| Май | ПФР | Отчет СЗВ-М и СЗВ-ТД за апрель 2021 года | 17.05.2021 |

| ФСС | Оплата взносов на травматизм за апрель 2021 года | 17.05.2021 | |

| ИФНС | Оплата страховых взносов за апрель 2021 года | 17.05.2021 | |

| Июнь | ПФР | Отчет СЗВ-М и СЗВ-ТД за май 2021 года | 15.06.2021 |

| ФСС | Оплата взносов на травматизм за май 2021 года | 15.06.2021 | |

| ИФНС | Оплата страховых взносов за май 2021 года | 15.06.2021 | |

| Июль | ПФР | Отчет СЗВ-М и СЗВ-ТД за июнь 2021 года | 15.07.2021 |

| ФСС | Оплата взносов на травматизм за июнь 2021 года | 15.07.2021 | |

| Отчет 4-ФСС за полугодие 2021 года на бумаге | 20.07.2021 | ||

| Отчет 4-ФСС за полугодие 2021 года электронно | 26.07.2021 | ||

| ИФНС | Оплата страховых взносов за июнь 2021 года | 15.07.2021 | |

| Оплата аванса по УСН-налогу за 2 квартал 2021 года | 26.07.2021 | ||

| Единый расчет по страховым взносам за полугодие 2021 года | 30.07.2021 | ||

| Отчет 6-НДФЛ за полугодие 2021 года | 02.08.2021 | ||

| Август | ПФР | Отчет СЗВ-М и СЗВ-ТД за июль 2021 года | 16.08.2021 |

| ФСС | Оплата взносов на травматизм за июль 2021 года | 16.08.2021 | |

| ИФНС | Оплата страховых взносов за июль 2021 года | 16.08.2021 | |

| Сентябрь | ПФР | Отчет СЗВ-М и СЗВ-ТД за август 2021 года | 15.09.2021 |

| ФСС | Оплата взносов на травматизм за август 2021 года | 15.09.2021 | |

| ИФНС | Оплата страховых взносов за август 2021 года | 15.09.2021 | |

| Октябрь | ПФР | Отчет СЗВ-М и СЗВ-ТД за сентябрь 2021 года | 15.10.2021 |

| ФСС | Оплата взносов на травматизм за сентябрь 2021 года | 15.10.2021 | |

| Отчет 4-ФСС за 9 месяцев 2021 года на бумаге | 20.10.2021 | ||

| Отчет 4-ФСС за 9 месяцев 2021 года электронно | 25.10.2021 | ||

| ИФНС | Оплата страховых взносов за сентябрь 2021 года | 15.10.2021 | |

| Оплата аванса по УСН-налогу за 3 квартал 2021 года | 25.10.2021 | ||

| Единый расчет по страховым взносам за 9 месяцев 2021 года | 01.11.2021 | ||

| Ноябрь | ИФНС | Отчет 6-НДФЛ за 9 месяцев 2021 года | 01.11.2021 |

| ПФР | Отчет СЗВ-М и СЗВ-ТД за октябрь 2021 года | 15.11.2021 | |

| ФСС | Оплата взносов на травматизм за октябрь 2021 года | 15.11.2021 | |

| ИФНС | Оплата страховых взносов за октябрь 2021 года | 15.11.2021 | |

| Декабрь | ПФР | Отчет СЗВ-М и СЗВ-ТД за ноябрь 2021 года | 15.12.2021 |

| ФСС | Оплата взносов на травматизм за ноябрь 2021 года | 15.12.2021 | |

| ИФНС | Оплата имущественных налогов за 2021 год ИП | 01.12.2021 | |

| Оплата страховых взносов за ноябрь 2021 года | 15.12.2021 |

Календарь бухгалтера для остальных систем налогообложения разработали эксперты КонсультантПлюс. Получите пробный доступ к К+ бесплатно и сдавайте отчетность вовремя.

Итоги

Налогоплательщики, применяющие режим УСН, для определения сроков подачи необходимой отчетности и осуществления платежей могут пользоваться общим официальным календарем бухгалтера. Однако значимыми для него являются только определенные даты этого календаря, зависящие от того, кем является налогоплательщик (юрлицом или ИП), и от наличия у ИП наемных работников.

Источники: Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.