Бухгалтерский баланс – базовый элемент годовой отчетности юридических лиц. Для ИП обязанность его составления не предусмотрена. Индивидуальные предприниматели освобождены от необходимости постановки учета статьей 6 закона 400-ФЗ от 06.12.2011. Однако многие бизнесмены используют формы в целях внутреннего контроля. Обобщенная финансовая информация позволяет оценивать рентабельность проектов и эффективность решений. Структура бухгалтерского баланса

Законодательная основа хозяйственного учета в малом бизнесе представлена преимущественно федеральными актами. В список ключевых документов входят:

- закон № 402-ФЗ от 06.12.2011;

- рекомендации Минфина России № 64-н от 21.12.1998;

- приказ Минфина РФ № 86н от 13.08.2002;

- письмо Минфина РФ № П3-3/2015 от 03.06.2015.

Нормативные акты отвечают на вопрос, что такое баланс, а также дают подробные инструкции по его составлению. Рекомендации адресованы юридическим лицам. Тем не менее, изучение общих принципов обеспечит успешное управление финансами предприятия.

Бухгалтерский баланс для ИП – это комплексный анализ ресурсов и обязательств. Сдавать его никуда не потребуется. Структура документа будет стандартной. Отчет включает два равных по стоимости раздела.

| Активы | Пассивы |

| К этой категории предпринимателю следует относить стоимость основных средств с учетом износа (амортизации), запасы, материалы, деньги в кассе и на расчетном счете, остатки выплат по авторским договорам, патентам, дебиторскую задолженность. Официальное определение активов приведено в пункте 7.2 Концепции бухгалтерского учета. Документ одобрен президентским советом и советом Минфина России от 29.12.1997. Ключевыми характеристиками являются наличие контроля, и реальная возможность получения прибыли в будущем | Состав этой части бухгалтерского баланса будет обусловлен спецификой индивидуального предпринимательства. У ИП отсутствует уставной капитал. К категории пассивов можно отнести кредиторскую задолженность, обязательства по договорам займа, прочие долги. В группу следует включить все источники финансирования бизнеса |

Годовой бланк для ИП и ООО на УСН: какой баланс сдавать за 2019 год

Налогоплательщики сдают:

- обычный отчет на 3 страницах с многочисленными приложениями;

- или упрощенный на 2 страницах с пояснениями при необходимости (например, для уточнения степени существенности показателей и прочих уточнений).

В зависимости от видов деятельности организации и используемых счетов бухучета: если применяются редкие счета, отсутствующие в краткой форме отчета, то рекомендуется использовать полный вариант. Для фирм, занимающихся такими распространенными видами деятельности, как торговля, перевозки или строительство, облегченная версия бланка отражает результаты финансовой деятельности достаточно полно.

Цели его сдачи

Регистрационный номер в ПФР для ИП — как узнать и для чего он нужен

Необходимо понимать, что бухгалтерский баланс — это один из базовых элементов годовой отчетности, которая используется юридическими лицами. Для индивидуальных предпринимателей не установлены обязательные условия в использовании. Более того, согласно нормам федерального законодательства, они полностью освобождены от необходимости совершать постановку на учет.

Несмотря на это, большая часть индивидуальных предпринимателей используют рассматриваемую форму с целью ведения внутреннего контроля. Благодаря данным финансовым сведениям, у ИП появляется возможность:

- оценить рентабельность ранее разработанных и уже используемых проектов — возможно, некоторые из них предстоит закрыть или доработать с целью повышения уровня дохода, выдачи премиального процента работникам за успешную разработку и пр.;

- проанализировать эффективность принятых управленческих решений — как правило, это проявляется в показателях суммарного годового дохода. По результатам полученных данных можно оценить свои силы, к примеру, во время принятия решения приобрести жилье в ипотеку.

НК РФ определяет цели и задачи баланса

Выясняя, ИП сдают баланс или нет, стоит говорить о том, что сдача документа целесообразна при использовании общего режима налогообложения. По сути, для индивидуальных предпринимателей отчетность считается комплексным анализом имеющихся ресурсов и возложенных обязательств. Сдача не требуется согласно нормам федерального законодательства.

Как сделать упрощенный бухгалтерский баланс для УСН за 2019 год: бланк и рекомендации

Сперва необходимо закрыть бухгалтерский отчетный период. Чтобы свести баланс, 31 декабря отчетного года закрывают счета 90, 91 и 99 — это называется реформацией. Если используется упрощенный бухбаланс на УСН, эта процедура такая же, как для обычного. Необходимые проводки представлены в таблице, пример заполнения отчета о финансовых результатах на основе этих проводок — на рис. 2. Для таких субъектов неактуальны субсчета по налогу на добавленную стоимость и акцизам (90-3, 90-4, 91-3).

Таблица. Проводки при реформации.

| Дебет | Кредит | Сумма, тыс. руб. | Примечание |

| 90-1 | 90-9 | 125 | Счет 90 реформирован (закрыт) |

| 90-9 | 90-2 | 90 | |

| 91-1 | 91-9 | 5 | Счет 91 закрыт |

| 91-9 | 91-2 | 0 | |

| 99 | 84 | 40 | Счет 99 закрыт с прибылью (в примере организация прибыльна) |

| 84 | 99 | -10 | Так закрывают счет 99 с убытком |

Упрощенная бухгалтерская отчетность: пример отчета о финансовых результатах за 2021 г.

Перед тем как составить бухгалтерский баланс при УСН в 2020 году, возьмите готовый бланк. Данные в формы можно вносить вручную, на компьютере или автоматически через бухгалтерскую программу.

Баланс при УСН за 2021 год надо было успеть сдать 31 марта. В 2020-м дата не выпадает на выходной день, его необходимо сдать до 31.03.2020. Поквартально компании на упрощенке не отчитываются, да и в полном варианте балансовая форма сдается только за год.

Предоставить финансовую отчетность надо в ФНС. Для некоторых организаций бухгалтерские данные являются публичными, в частности, для НКО, и их требуется публиковать в печатном издании. Но на большинство обычных организаций такое требование не распространяется.

Итоги

Составление полноценного бухгалтерского баланса для ИП невозможно. Имущество коммерсанта неразрывно связано с личными обязательствами. Более того, у предпринимателей в браке часть активов будет принадлежать супруге. Это обстоятельство существенно усложнит процедуру.

Частные бизнесмены не оплачивают уставный капитал, не приобретают акции, не распределяют прибыль. Они не должны выплачивать дивиденды. Традиционная форма годовой отчетности для ИП неактуальна. Даже при применении общего режима сдавать в контролирующие органы баланс не нужно.

Единственным вариантом является ведение упрощенного учета. Такие формы позволяют анализировать финансовые результаты, а также следить за соблюдением ограничений, предусмотренных налоговым законодательством.

Форма_Бухгалтерского_Баланса

Пример заполнения баланса при УСН за 2021 год

Информация на первых двух страницах новой бухгалтерской отчетности за 2021 г. по упрощенке должна содержать все сведения об организации и сводные данные учета.

«Описательные» страницы финансовой отчетности

Составление бухбаланса при УСН за 2021 год подразумевает всего 5 видов активов и 6 видов пассивов. Пассивные счета были детализированы, по сравнению с предыдущим бланком. Два добавленных пункта — «целевые средства» и «фонд недвижимого и особо ценного движимого имущества» — необходимы для детализации активов организации. В них укажите данные о целевых средствах, направленных на капитальный ремонт, модернизацию основных средств или инновации. Кроме того, многие организации должны будут отразить стоимость недвижимости или транспортных средств на балансе.

Обратите внимание: код строки соответствует тому счету, который по ней имеет наибольший удельный вес. Например, у предприятия нематериальных активов на 100 000 руб. (код 1110) и финансовых вложений на 50 000 руб. (код 1170). В отчете в строке «Нематериальные, финансовые и другие внеоборотные активы» указывают код 1110, но вписана общая сумма — 150 000 руб. — по обоим счетам.

Доходы компании показываются в отчете о финансовых результатах. Его заполняют вместе с упрощенным бухбалансом на упрощенке. Он известен как форма 2, отчет о прибыли и убытках.

О бухгалтерии на разных налоговых режимах

Вести полноценный учет и составлять баланс целесообразно предпринимателям на общей системе обложения. При УСН такая необходимость возникает в случае стабильного повышения стоимости основных средств. Право на применение специального режима сохраняется у собственников активов с оценкой до 150 миллионов рублей (статья 346.12 НК РФ). О распространении нормы на ИП Минфин России заявил в письме № 03-11-11/55403 от 29.08.2017. Это означает, что контролировать стоимость имущества «упрощенцы» обязаны.

Вести учет на ЕНВД коммерсанты могут с целью предотвращения хищений и анализа рентабельности. Специфика режима не будет оказывать особого влияния на порядок оформления данных. За основу можно взять образцы балансов хозяйственных обществ, перешедших на ЕНВД.

Платежи в ФСС

Предприниматель обязан сдавать отчёт по форме 4-ФСС. Формула для расчёта при этом будет выглядеть так: сумма к начислению сначала года и до конца текущего месяца * 2,9 процента.

Отчитываться в ФСС можно двумя способами — бумажном и электронном. При этом, если в найме у вас состоит более 25 человек, то отчёт принимается только в электронном формате.

По срокам отчётности правила таковы:

- За 1-ый квартал — до 20 апреля в бумажном варианте и до 25-ого в электронном.

- За 1 и 2-ой — до 20 и 25 июля соответственно.

- За 9 месяцев работы — до 20 и 25 октября.

- За весь год — до 20 и 25 января.

Платежи по отчётности перечисляются до 15 числа следующего месяца.

Налог на работников для ИП

Требования к ИП, ставшему работодателем таковы, что он вынужден со всей суммы выплаченных своим работникам (по трудовому или гражданско-правовому договору) средств, платить часть в казну.

Расчёт этого налога высчитывается по следующему принципу: (доход работника за месяц минус налоговые вычеты) * ставка налога.

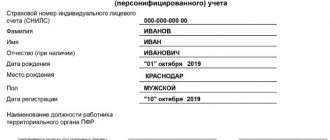

2-НДФЛ выписывается отдельно на всех работников ИП. Подавать декларацию 2-НДФЛ следует до 1 апреля послеотчётного периода.

Плательщик должен будет перечислить удержанный НДФЛ до дня, который идёт после дня выплаты зарплаты. В случае НДФЛ с больничных, пособий и отпускных — до последнего дня месяца выплаты этих составляющих. Оплачивается 3 процента для лиц, имеющих гражданство РФ и 30 процентов для иностранных лиц.

Отчёты на ОСНО

НДФЛ

Налог на доход физических лиц подразумевает под собой те доходы, которые были получены после реализации имущества.

Рассчитывается НДФЛ исходя из доходов по налоговому периоду. Из этой суммы сначала должна быть сделаны вычеты. В случае ОСНО, оттуда же отнимаются затраты на коммерческую деятельность. Ставка налога — 13 процентов. В случае, когда вычеты по факту больше чем прибыль, налог приравнивается к нулю.

Сдавать декларационный документ по данному виду налога на основной системе нужно до 30-ого апреля. Бланк для отчётности заполняется по бланку 3-НДФЛ.

4-НДФЛ используется для расчёта авансовых плат. Сдавать тем, кто только начал работу нужно в продолжение пяти дней после того месяца, когда была получена первая прибыль. Для тех, кто работает давно — вместе с 3-НДФЛ. Относится к тем ипешникам, чья прибыль за настоящий и прошедший до этого год отличается больше чем в два раза.

Когда платить НДФЛ:

- 1-ый платёж — до 15 июля

- 2-ой — до 15 октября

- 3-ий — до 15 января

Конечный, в котором учитываются оплаченные ранее — до 15 июля

НДС

К НДС относится очень многое. Это и продажа товаров, выполнение различного рода услуг. Это и просто передача прав на имущество или товар (в том случае, когда расходы на них не относят к прибыли). Это выполнение работ для собственных нужд, и даже импорт. Платится НДС в случаях, когда ИП формирует счёт-фактуру, в которой этот налог выделяется после совершённой операции не фиксирующейся как налогооблагаемая.

Ставка у налога — 18 процентов. Для некоторых индивидуальных предпринимателей — 10% (в определённых категориях товаров; подробности прописаны в постановлении Правительства РФ № 597 от 18.06.12).

Для тех, кто занимается экспортом товара, ставка = нулю.

Первым делом рассчитывается «НДС к зачислению». Чтобы вычислить эту цифру используются следующие расчётные формулы:

В случае ставки 18 процентов, сумма дохода вместе с НДС делится на 118 и перемножается на 18.

В случае ставки 10 — на 110 и 10 соответственно.

Потом нужно получить «НДС к зачёту» — из полученной суммы расходов находим 18 или 10 процентов.

Потом получаем «НДС к уплате в бюджет». Это отношения между «НДС к начислению» минус «НДС к зачёту». Если итоговая сумма получилась отрицательная, то значит вам положен возврат из бюджетных средств.

Отчётность по НДС подаётся раз в три месяца, но не позже 25-ого числа следующего после отчётного квартала месяца. Это 25 апреля, июля, октября и января.

Оплата НДС рассчитывается так: берём цифру начисления за 3 месяца, делим ровно на три. Потом, в последующие три месяца следующего отчётного квартального периода платим по одной сумме (также до двадцать пятого числа).

Налог на имущество физических лиц

Будет накладываться на цену инвентаризированного имущества принадлежащего физическому лицу. Отчётность по этому сбору не требуется. А тем, кто владеет недвижимостью, ФСН сама отправляет письма с уведомлением. Оплачиваться должен до 1 декабря.

Типы отчётов для ИП

Фискальные отчёты

Один раз в год или раз в три месяца такой отчёт подаётся теми предпринимателями, которые действуют в рамках режимов УСН, ЕСХН и ЕНВД. ОСНО — естественно тоже, так как они вообще все декларации подают. А вот патентникам проще, они отчитываться перед налоговой в форме фискальных деклараций не должны.

Дополнительный отчёты

К такому типу деклараций относятся своего рода данные типа среднесписочной численности. Подробнее об этом виде отчётности вы можете прочитать на нашем сайте в отдельной статье.

Отчёты во внебюджетные фонды

К фондам причисляются ПФР, ФСС и ФОМС. Большинству ИП, особенно тем, кто является работодателем и заключает трудовые договоры с работниками нужно подавать туда документы.

Отчёты в Росстат

Нужны для того, чтобы государственный орган мог проводить исследования и понимать предпринимательскую среду в России. Обычно берётся с тех, чей бизнес больше и представляет больший интерес с точки зрения объёма данных. Отдел статистики сам решает, кому нужно подать отчёт.

Подробнее о каждом виде отчётности и сопутствующих бумагах поговорим дальше. А пока не лишним будет напомнить, что самое главное в подаче отчётов — не нарушать сроки. Нарушения жёстко пресекаются штрафами и заморозкой расчётных счетов.

Единый сельскохозяйственный налог

Предприниматели находящиеся на ЕСХН сдают декларацию раз в год до 31 марта. Уплата налога производится дважды в год: перечислением аванса за 1-е полугодие и окончательного расчета налога в срок до 31 марта.

Важно: обязательным является ведение КУДиР.

| Отчет | Периодич-ность | Сроки сдачи | Примечания | Подают ИП | ||

| с персоналом | без сотрудников | |||||

| Декларация по ЕСХН | годовая | до 31марта | Форма по КНД 1151059 | Ѵ | Ѵ | |

| Ср. списочная численность | годовая | до 20 января | Ѵ | |||

| 2 – НДФЛ | годовая | до 1апреля | Ѵ | |||

| РСВ-2 в ПФР | годовая | до 31 марта | Предоставляется в ПФР и ФОМС главами КФХ, не имеющих штата работников. | Ѵ | ||

При наличии объектов налогообложения уплачиваются прочие местные налоги. Если по роду деятельности существуют обязательства перед Росприроднадзором, то потребуется рассчитывать и перечислять плату за вредное воздействие на окружающую среду. Сроки уплаты местных налогов устанавливают регионы, но все они должны поквартально рассчитываться и перечисляться в ИФНС.

При сдаче декларации по ЕСХН в ИФНС никаких оправдательных документов к ней прикладывать не надо.

Законодательство о ведении учета

6 декабря 2011 вступил в силу специальный закон – «О бухгалтерском учете» № 402-ФЗ. Подпунктом 4 пункта 1 статьи 2 этого закона определено, что его действие распространяется и на предпринимателей. То есть вести бухгалтерский учет ИП обязаны. Однако статья 6 указанного закона разъясняет: обязанность не возникает, если учитываются доходы и/или расходы либо необходимые физпоказатели в соответствии с законодательством.

Что это значит? Разъясняем: если предпринимателем не заполняются книги учета доходов и расходов (КУДИР), вести которые предусматривается выбранной системой налогообложения – им должен быть организован полноценный бухучет по всем документам.

Видео: Важные изменения в упрощенке с 2015 года

Надо заметить, что вся отчетность (налоговая и в фонды), которую, кроме декларации, необходимо сдавать ИП, имеющему штат сотрудников, касающаяся численности штата, его доходов, выплаченных пособий и перечисленных взносов, актуальна для любого вида налогообложения.

Дополнение:обращаем ваше внимание, что для ИП находящегося на «упрощенке» и выбравшим в качестве налогооблагаемой базы «доходы» сдают аналогичные отчеты, что и при УСН, доходы минус расходы.