До 2013 года, если предприятие осуществляло деятельность из списка, установленного НК РФ, оно должно было в обязательном порядке уплачивать Единый налог на вменяемый доход. Это означало, что вне зависимости от суммы фактически полученного дохода, налогоплательщик обязан был платить налог от некоей установленной базы.

С начала 2013 года данная система перестала быть обязательной, перейти на нее теперь можно только добровольно. Но при этом предпринимательская деятельность все равно должна относиться к законодательно установленному перечню и все отчеты по ней должны подаваться в контролирующие органы.

Существуют определенные граничные сроки – как при оплате самого налога, так и при сдаче отчетности. Рассмотрим эти граничные сроки, а также остальные особенности составления отчетов.

Право на использование режима

Возможность применять систему ЕНВД есть не только у предпринимателей, но и у организаций. Статьей 346.28 НК РФ предусмотрен механизм перехода компаний на единый налог с вмененного дохода. Право предоставляется при осуществлении конкретных видов коммерческой деятельности. Перечень направлений приведен в ст. 346.26 Кодекса.

Характерная черта режима – отсутствие связи между размером налога и фактическим доходом. На обязательства влияет физический показатель (количество работников, площадь торговой точки, число транспортных средств), а также коэффициенты. Ставка установлена на уровне 15%, но может снижаться до 7,5% (ст. 346.31 НК РФ).

Обязательными условиями перехода к системе признаны:

- Издание нормативного акта местными властями. Полномочием наделены муниципалитеты, города федерального значения, городские округа.

- Соблюдение ограничения по численности персонала. Среднесписочное количество наемных работников в течение года не должно превышать 100 человек.

- Контроль состава учредителей. Сторонним компаниям может принадлежать не более 25% в уставном капитале ООО. Исключения предусмотрены только для объединений инвалидов.

- Отказ от ведения специфического бизнеса. Не применяется ЕНВД, если налогоплательщик сдает во временное пользование автомобильные заправочные станции.

Недоступной система остается для участников договоров о простом товариществе и доверительном управлении. Не могут ее применять и организации, признанные крупнейшими налогоплательщиками. Запрет установлен также для медицинских, образовательных и социальных учреждений (ст. 346.26 НК РФ).

Требования к плательщикам налога на вмененный доход уточняют местные власти. Так, муниципалитетам принадлежит право сокращения перечня экономических направлений и утверждение коэффициента К2.

Кто должен сдавать?

Предоставляют документацию все предприятия и предприниматели, которые написали заявление и получили разрешение на использование данной системы. Важным моментом является то, что ЕНВД применяется не к конкретной организации или индивидуальному предпринимателю, а только к некоторым осуществляемым ими видам деятельности. Это могут быть:

- ветеринарные услуги;

- розничная торговля;

- грузовые и пассажирские перевозки;

- услуги общественного питания;

- бытовые услуги и т.д.

Конкретный список будет отличаться в зависимости от территории – он составляется и утверждается местными органами власти.

Если предприятие занимается одновременно разными видами деятельности – как входящими в этот список, так и не входящими, отчетность сдается по каждой из них. Поэтому должен вестись отдельный учет и составляться разная документация – по системе ЕНВД и по другой налоговой системе (например, по общей или УНС).

Заполняете заявление на ЕНВД для ИП? У нас вы найдете подробную инструкцию.

Нужно ли вести журнал учета прихода и ухода сотрудников? Если да, то как?

Хотите получить лицензию на охранную деятельность? Какие требования предъявляются?

Что касается видов деятельности, то, помимо данного перечня, есть еще и определенные требования к физическим показателям (например, к площади торгового зала, количеству транспортных средств или сотрудников). Если у предпринимателя эти значения выше установленного предела, то даже в случае работы в одной из данных сфер применение ЕНВД будет недопустимо.

Также не могут переходить на эту систему крупные налогоплательщики и организации с долей участия других юрлиц выше 25%.

При условии неизменности данных показателей расчет налога можно дублировать ежеквартально – то есть рассчитать его один раз и далее вовремя уплачивать одну и ту же сумму. Но при этом также нужно следить за законодательством – в случае изменения ставки величину налога придется пересчитывать.

Особенности бухгалтерского учета

Количество наемных работников является одним из критериев отнесения компаний к категории малого бизнеса (правительственное постановление № 265 от 04.04.16).

Ограничение по численности в 100 человек делает режим ЕНВД доступным для небольших предприятий. Это во многом определяет характер бухгалтерского учета.

Система отражения хозяйственных операций имеет ряд особенностей. Если плательщик зарабатывает в год не более 800 миллионов рублей, ее выстраивают по упрощенной схеме. Такое право предоставлено малому бизнесу п. 4 ст. 6 закона 402-ФЗ от 06.12.11. Руководитель может самостоятельно вести бухгалтерию. Кроме того, у общества остается возможность передать обязанность по обеспечению учета штатному специалисту или аутсорсинговой компании.

Постановка системы требует составления:

- Учетной политики. Внутренний регламент предприятия закрепляет методы амортизации имущества, правила документооборота, оценки активов. При необходимости локальный акт утверждает порядок совмещения налоговых режимов. Приложением к нему становятся бланки, разработанные для фиксации хозяйственных операций. Требования к учетной политике предприятия закреплены ПБУ 1/2008 (распоряжение Минфина России № 106н от 06.10.08). Правила применяют в части, не вступающей в противоречие с законом 402-ФЗ.

- Бухгалтерского баланса и отчета о финансовых результатах. Нюансы системы налогового учета не влияют на обязанность предприятия контролировать фактическую прибыль и затраты. При применении ЕНВД обязательства перед бюджетом рассчитывают с базовой доходности. Фактическая выручка не имеет значения для расчета. Однако для целей выплаты дивидендов, оценки рентабельности и прочих нужд требуется информация о реальных показателях. Бухгалтеру общества нужно досконально фиксировать хозяйственные операции, контролировать движение денежных средств и ценностей. Перед формированием бухгалтерского баланса обязательно проводится инвентаризация. Обойтись без регистров, первичных форм и традиционных проводок не получится.

Основной задачей бухгалтерской отчетности является формирование ясного и всеобъемлющего представления о финансовом состоянии компании. Сведения должны быть актуальными на дату составления документов.

Даже при упрощенной форме обязательными станут:

| Элементы бухгалтерского учета | Краткая характеристика | Рекомендации эксперта |

| Рабочий план счетов | Представителям малого бизнеса разрешено отказаться от принципа двойной записи. В информационном сообщении № ПЗ-3/2015 Минфин России признал право организаций на утверждение сокращенного плана счетов. В частности, небольшим компаниям позволили объединять специфические группы в одной позиции. Так, на счете «Прибыли и убытки» можно отражать операции из категорий «Продажи», «Прочие расходы и доходы» | При разработке документа руководствоваться следует распоряжением Минфина РФ № 94н от 31.10.00 |

| Регистры | В рекомендациях № ПЗ-3/2015 финансовое ведомство разрешило заменить многочисленные регистры единой книгой хозяйственных операций. Вести ее можно на бумаге либо в электронном виде. Бухгалтеру придется формировать комплект ведомостей по каждому используемому счету. Такие документы необходимы для управленческих целей | Вариант с единой книгой учета рекомендован, если в месяц у компании менее 30 хоз. операций. Однако предписание не носит обязательного характера (п. 4.1 Информации № ПЗ-3/2015) |

| Первичные формы | Организация вправе применять унифицированные бланки либо разработать собственные (п.4 ст. 9 закона 402-ФЗ) | Требования к документам, отражающим хозяйственные операции, едины. Статья 9 закона 402-ФЗ признает обязательными реквизитами: * наименование; * дату оформления; * название компании; * содержание факта; * натуральную, денежную величину; * сведения о должностных лицах, совершивших сделку и ответственных за ее оформление; * подписи. При отсутствии собственных бланков компания может пользоваться унифицированными вариантами (постановление Госкомстата РФ № 132 от 25.12.98) |

К особенностям упрощенного бухгалтерского учета плательщиков ЕНВД относятся возможность отказаться от переоценки основных средств, право на использование кассового метода и др. Специфика обусловлена не применяемым налоговым режимом, а принадлежностью общества к категории малого бизнеса.

Поскольку общество является работодателем, отдельными направлениями становятся кадровый и персонифицированный учет. Кроме того, фирме придется регулярно сдавать отчетность, предусмотренную для налоговых агентов по НДФЛ. Применение ЕНВД не освобождает от необходимости исполнения таких требований.

Нулевая отчетность

Здесь речь идет, прежде всего, о нулевой декларации. Возникнуть такая ситуация может в том случае, если деятельность организации или предпринимателя временно прекращалась и его фактический доход равен нулю.

Такой вариант сдачи отчетности чаще всего недопустим. В налоговые органы нельзя сдавать нулевую или скорректированную на число нерабочих дней декларацию. Нулевой результат означает, что деятельность не осуществляется, а значит, и право на использование ЕНВД предприниматель теряет. При этой системе сумма налога никак не зависит от полученного дохода. Поэтому он все равно будет вынужден оплатить его по базовой ставке вменяемого дохода или перейти на другую систему.

В случае временного приостановления деятельности налогоплательщику лучше сняться с налогового учета на этот период и перейти на общую систему.

Как писать заявление на учебный отпуск? Образец можно скачать, перейдя по ссылке. Возможна ли отмена приказа о сокращении штата? Что для этого должен сделать работодатель?

Виды менеджмента и их характеристика представлены в статье.

Тогда за этот срок (если он временный, не более двух месяцев) в декларации будет стоять ноль, а информация за остальной период будет заполняться так же, как и обычно. Для этого нужно будет написать заявления – сначала о снятии с учета или переходе на другую систему, а потом снова о постановке на учет.

Однако в некоторых случаях сдача нулевой декларации все же допустима и принимается налоговыми органами. Это происходит, если предприниматель сможет доказать, что приостановление деятельности было вызвано серьезными причинами. Например:

- Болезнь ИП, подтверждаемая документально.

- Приостановление деятельности по решению суда.

- Ремонт помещений, их повреждение в результате пожара или другого несчастного случая, проведение санитарных мероприятий.

- Серьезная поломка транспортного средства.

- Истечение срока договора на аренду – либо помещений и зданий, либо транспорта.

Если же приостановка работы связана, например, с отсутствием спроса на товары или услуги, то данное обстоятельство вряд ли посчитают серьезным основанием для прекращения деятельности. Поэтому предпринимателю придется либо сниматься с учета как плательщика ЕНВД, либо выплачивать налог по-старому.

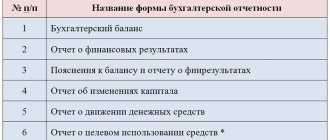

Бухгалтерский баланс

Отдельного внимания заслуживает годовой отчет юридического лица. Он будет составляться по сокращенной форме (приказ Минфина России № 66н от 02.07.10). Предприятия должны сдавать отчетность помимо налоговых деклараций. Так, руководство ООО сообщает контролирующей службе о финансовых результатах. Упрощенный вариант предполагает:

- включение в документ укрупненных показателей без детализации;

- отражение в приложениях только ключевой информации.

Форма сокращенного баланса приведена в пятом приложении к приказу № 66н. Его содержание ограничено:

| Актив | Пассив |

| Внеоборотные материальные и нематериальные активы, запасы, деньги, иные платежные средства, оборотные активы | Резервы, капиталы, длительные и краткосрочные займы, прочие обязательства, кредиторская задолженность |

В отчете о финансовых результатах придется отразить выручку, прочие доходы, основные затраты и внереализационные издержки, проценты за пользование средствами, а также налоги. Выделению подлежит чистая прибыль либо убыток.

Сдается годовая бухгалтерская отчетность в налоговую инспекцию до 31 марта (п.1 ст. 23 НК РФ). Дополнительный экземпляр направляется предприятием в органы статистики (ст. 18 закона 402-ФЗ).

Куда подавать?

Если ИП работает один, без привлечения наемных работников, то сдавать отчетность он должен только в налоговую инспекцию. Если он использует наемный труд, то количество инстанций прибавляется – отчеты подаются еще и в Пенсионный Фонд и в Фонд соцстрахования.

Точно такие же условия и для ООО – отчетность по ним подается во все три этих органа.

Конкретный перечень документов, которые нужно предоставлять в каждую из данных инстанций:

Налоговая инспекция. Сюда сдается:

- декларация по ЕНВД;

- бухгалтерская отчетность (для ООО);

- другая отчетность (расчеты водного, игорного, земельного, транспортного налогов);

- справка о доходах работников;

- отчет по среднесписочной численности сотрудников.

В Пенсионный Фонд (для ИП, у которых есть наемные работники, и для всех остальных организаций) нужно сдать индивидуальные сведения о работниках и данные по всей организации (то есть общую форму РСВ-1).

Фонд социального страхования (документы сюда не сдают только индивидуальные предприниматели, работающие без сотрудников) – расчетная ведомость по форме 4ФСС.

Что касается месторасположения каждой из этих организаций, то подавать документацию предприниматель должен в те подразделения (налоговой, Пенсионного Фонда и Фонда соцстраха), которые соответствуют его юридическому адресу.

Какие отчеты нужно формировать

Переход на ЕНВД существенно сокращает количество документов, передаваемых в контролирующие органы. В обязательный пакет входят:

| Наименование | Характеристика | Сроки |

| Бухгалтерский баланс с приложением отчета о финансовых результатах | Особенности этого документа подробно рассмотрены выше | Ежегодно не позднее 31 марта (п.1 ст. 23 НК РФ) |

| Справка о численности персонала | Бланк утвержден распоряжением ФНС РФ № ММ-3-25/[email protected] от 29.03.07. Показатели рассчитываются за год и передаются в территориальную налоговую инспекцию | Ежегодно до 20 января (ст. 80 НК РФ) |

| Декларация по ЕНВД | Форма приведена в приложении к распоряжению ФНС РФ № ММВ-7-3/[email protected] от 26.06.18 | Ежеквартально до 20 числа следующего месяца (п. 3 ст. 346.32 НК РФ) |

| Справка 2-НДФЛ | При предоставлении сведений за 2021 год применяется бланк, утвержденный приказом налогового ведомства № ММВ-7-11/[email protected] от 02.10.2018. При невозможности удержания НДФЛ с физического лица в контролирующую службу направляют соответствующее сообщение | Справка — ежегодно до 1 апреля, извещения о невозможности удержания налога – до 1 марта (п.2 ст. 230 НК РФ) |

| Форма 6-НДФЛ | При составлении справки необходимо руководствоваться приказом ФНС РФ № ММВ-7-11/[email protected] от 14.10.15 | Ежеквартально в течение месяца после завершения отчетного периода, годовой отчет – до 1 апреля (п. 2 ст. 230 НК РФ) |

| Расчет страховых взносов | Документ подается в налоговую инспекцию. Расчет составляют по правилам ФНС РФ № ММВ-7-11/[email protected] от 10.10.16 | До 30 числа месяца, следующего за отчетным кварталом (п. 7 ст. 431 НК РФ ) |

| СЗВ-СТАЖ | Сведения о застрахованных лицах подаются в территориальное управление ПФР с применением постановления фонда № 507п от 06.12.18 (действует с января 2019) | Ежегодно до 1 марта (п.2 ст.11 закона 27-ФЗ от 01.04.96) |

| СЗВ-М | Информация передается в ПФР на бланке, утвержденном постановлением фонда № 83п от 01.02.16 | До 15 числа следующего месяца (п. 2.2 ст. 11 закона 27-ФЗ) |

| Статистические формы | Перечень отчетов, передаваемых в Росстат индивидуален. Субъекты малого бизнеса обязаны сдавать формы лишь при включении в выборку (правительственное постановление № 79 от 16.02.08). О необходимости предоставления сведений организацию уведомляют письменно. Микропредприятия сдают отчет МП, малые компании – ПМ. Перечень форм широк. В обязательном порядке в органы статистики направляют лишь бухгалтерский баланс с приложениями | Для установления обязанности по сдаче форм специалисты рекомендуют пользоваться ведомственным сайтом. Кроме того, уточнить перечень отчетов можно у сотрудников территориального управления Росстата |

| Отчет 4-ФСС | Сведения отправляют во внебюджетный фонд все организации вне зависимости от применяемого режима налогообложения. Форма утверждена приказом ФСС России № 381 от 26.09.16 | Ежеквартально в бумажном виде — до 20, а в электронном формате – не позднее 25 числа месяца, следующего за отчетным периодом (ст. 24 закона 125-ФЗ от 24.07.98) |

Кроме того, в офисе общества должны постоянно храниться:

- учредительные и регистрационные документы;

- уведомление о постановке на учет в статусе плательщика ЕНВД;

- единая книга учета хозяйственных операций.

В случае остановки деятельности фирма подает нулевые бухгалтерские отчеты. Если при этом у организации сохраняются физические показатели, налог продолжают платить в бюджет. Для освобождения от этой обязанности компания должна избавиться от объектов обложения (торговых точек, персонала, транспорта).

Годовая и ежеквартальная отчетность

Перечень документов, которые сдаются каждый год:

- Бухгалтерская отчетность.

- Расчет по транспортному налогу.

- Данные по среднесписочной численности сотрудников.

- Справка о доходах работников (2-НДФЛ).

Более подробно каждый из этих документов и сроки их сдачи будут рассмотрены далее.

Каждый квартал налогоплательщик должен предоставлять заполненную декларацию по ЕНВД, и оплата налога также должна производиться ежеквартально.

Если на предприятии есть работники, каждые три месяца нужно предоставлять в Фонд социального страхования расчет по форме 4-ФСС. За каждый налоговый период также сдаются сведения по земельным, водным налогам и отчетность в Пенсионный Фонд.

Приглашаем посмотреть запись вебинара, посвященного отчетности на ЕНВД.

Программы для качественного учета

В помощь руководителям и бухгалтерам предложено немало современных инструментов. Наибольшую популярность в практике приобрели:

- справочно-правовые системы;

- специализированные программы по формированию отчетности;

- базы актуальных судебных решений;

- роботизированные сервисы составления документов (договоров, актов, дополнительных соглашений).

Интересные решения бизнесу предлагают обслуживающие банки. Крупные кредитные организации оказывают услугу по отправке отчетности. Ярким примером является сервис Сбербанка РФ.

Таким образом, компании, признанные плательщиками ЕНВД, продолжают вести бухгалтерский учет. Фирмы, отвечающие критериям малого бизнеса, вправе применять упрощенный порядок. Для этого потребуется прописать соответствующее условие в учетной политике. Выбор специального режима не освобождает организацию от необходимости подачи персонифицированной отчетности и исполнения обязанностей налогового агента.