Отказ от требования дивиденда

Отказ от требования дивиденда — ответственное решение крупного держателя акций, связанное с финансовыми сложностями предприятия и невозможностью совершать выплаты акционерам.

Отказ от требования дивиденда: сущность, законодательная база

Как только общество принимает решение о распределение чистого дохода между акционерами, у последних появляется право на получение своих дивидендов (прибыли). При этом общество обязуется произвести необходимый объем платежей. Как следствие, объем распределенной, но не предоставленной прибыли относится к категории кредиторского долга.

По условиям статьи 28 (пункт третей) ФЗ №14 особенности выплат дивидендов должны определяться в уставе АО или же приниматься на сборе акционеров (участников) АО. Период выплаты части распределенной прибыли предприятия не должен быть больше, чем 60 суток с момента решения о дивидендном распределении между держателями акций. Если же в уставе срок не прописан, то по умолчанию он устанавливается равным двум месяцам (60 дням).

В ситуации когда в указанный период выплаты не произведены, акционер в течение трех лет (с момента истечения данного срока) имеет право обратиться к АО с требованием произвести выплату. В противном случае невостребованная часть дохода будет восстановлена в нераспределенной прибыли организации. Отсчет 3-летнего периода начинается по завершении 60-ти дневного срока, установленного обществом, а не со дня, когда дивиденды находят отражение в учете.

Отказ от требования дивиденда по закону №14 не предусмотрен. С другой стороны, в Гражданском Кодексе (статье 415) оговаривается возможность снятия обязательств, если это не идет вразрез с правами других лиц.

Как следствие, держатель акций имеет право отказаться от положенных дивидендных выплат. Подобное решение, как правило, оформляется путем составления специального документа. При этом цели, на которые будет израсходованы невыплаченные платежи, могут указываться по желанию акционера (на основании его личных суждений и мнения). Если же исходить с позиции налоговых льгот, то при отказе от дивидендных выплат все-таки лучше прописать направление средств (к примеру, «для повышения объема чистых активов стороны-эмитента»).

По сути, отказ от требования дивиденда — прощение задолженности акционерному обществу в отношении обязательных денежных выплат. По факту письменного отказа со стороны акционера общество может пойти на списание невостребованной части средств (прибыли) еще до истечения положенного законом трехлетнего периода.

Отказ от требования дивиденда и НДФЛ

Один из немаловажных вопросов — происходит ли удерживание налога НДФЛ в случае отказа акционера от получения дивидендов. С одной стороны, ответ является очевидным — при отсутствии дохода нет и налога. На самом деле удержание НДФЛ является обязательным. При этом день, когда акционер отказался от своих дивидендов, будет причисляться ко дню, когда дивидендные платежи получены.

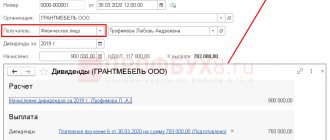

Сначала принимается решение о выплате дивидендов, а также определяются сроки и порядок выплат. Как упоминалось, при отсутствии четкого указания сроков выплат, они составляют два месяца (60 суток). Этот период отмеряется для оформления необходимых документов. При этом общество берет обязательство произвести соответствующие выплаты с учетом определенного набора акций (типа или категорий). Как следствие, в бухучете предприятия делается запись о начислении дивидендных платежей.

Для дальнейшего начисления НДФЛ число реального получения прибыли определено как день выплаты дохода, а именно перечисления средств на счет плательщика налогов по его личному поручению. Как следствие, в НК РФ различаются такие формулировки, как «выплачено» или «начислено к выплате». В дальнейшем ситуация может развиваться по нескольким вариантам:

1. В ситуации, когда каждый из держателей акций лично обращается в АО для получения дивидендных выплат, то налог с прописанных сумм будет начисляться в день реальной (фактической) выплаты. Данный момент прописан в одном из писем Минфина РФ. В ситуации, когда держатель акции не обращается за получением положенных ему выплат, общая сумма платежей формирует на балансе предприятия кредиторскую задолженность. Как только срок исковой данности проходит (по нормам статьи 196 Гражданского кодекса он равен трем годам), суммы неистребованных выплат должны быть включены в категорию внереализационной прибыли.

В ситуации, которая рассмотрена выше, держатель акций не отказывается от получения дивидендных выплат на официальном уровне (имеет факт их игнорирования). При этом начислять налог НДФЛ, удерживать его, а в последующем и перечислять в бюджет не нужно.

2. По-иному будут развиваться действия, если держатели акций на собрании приняли решение об ином порядке совершения дивидендных выплат (к примеру, по почте). В такой ситуации днем отправки перевода будет считаться день, когда фактический доход был получен. Именно на эту дату должен быть начислен НДФЛ, удерживаемый из начисляемой акционеру суммы и перечисляемый в бюджет.

В итоге держатель акций получает не все дивиденды, а меньшую сумму (с учетом удержанных налогов). Если почтовый перевод не был получен со стороны адресата, то деньги вернуться в АО и «осядут» на счету внереализованной прибыли. При этом перечисленный НДФЛ не может классифицироваться, как излишне стянутый, поэтому и возврат средств также невозможен.

В Налоговом кодексе расчет идет на то, что после отправки дивидендов почтой у держателя акций нет никаких препятствий, чтобы пойти на почту и забрать необходимые ему средства (прибыль можно считать полученной). Аналогичным образом вопрос решается и для случаев, когда работник не обращается за уже начисленной у депонента зарплатой.

3. Акционер отказался от требований дивиденда, то есть официально уведомил предприятие-эмитента о возможности последнего использовать средства для решения первостепенных задач. В такой ситуации держатель акций должен составить заявление по соответствующей форме. При этом день отказа по закону считается днем, когда физическое лицо получило прибыль и на который производится начисление, перечисление и удержание средств. Плюс для общества в том, что использовать имеющуюся сумму оно может сразу, а не по истечении 3-х летнего срока.

Отмена решения о выплате дивидендов. Противоречия правовой регламентации.

Акционерные общества и общества с ограниченной ответственностью вправе по окончании финансового года выплачивать своим акционерам (участникам) дивиденды. В данной статье попробуем разобраться с проблемой выплаты дивидендов применительно к акционерным обществам, обладающих более открытой по сравнению с ООО организационно-правовой формой.

Порядок принятия решений о выплате дивидендов регулируется статьями 42 и 43 Федерального закона «Об акционерных обществах». Собственно, процедура принятия и исполнения решения о выплате дивидендов не представляет из себя большой сложности. Однако в практике встречаются ситуации, когда решение о выплате дивидендов акционерным обществом принято, но впоследствие отменено. Как в такой ситуации поступать миноритарному акционеру? Попробуем разобраться.

В соответствие со статьей 153 ГК РФ сделками признаются действия граждан и юридических лиц, направленные на установление, изменение и прекращение гражданских прав и обязанностей. В соответствие с частью 2 статьи 154 ГК РФ односторонней считается сделка, для совершения которой в соответствии с законом, иными правовыми актами или соглашением сторон необходимо и достаточно выражения воли одной стороны. В соответствие со ст. 155 ГК РФ односторонняя сделка создает обязанности для лица, совершившего сделку. Таким образом, с учетом вышеуказанных норм права, решение о выплате дивидендов является односторонней сделкой, порождающей права и обязанности.

Статья 156 ГК РФ устанавливает, что к односторонним сделкам соответственно применяются общие положения об обязательствах и о договорах постольку, поскольку это не противоречит закону, одностороннему характеру и существу сделки.

Важнейшее положение об обязательствах, закрепленное в ст. 310 ГК РФ, указывает, что односторонний отказ от исполнения обязательства и одностороннее изменение его условий не допускаются, за исключением случаев, предусмотренных законом.

Принимая решение о выплате дивидендов своим акционерам, общее собрание акционеров фактически заключает одностороннюю сделку, что, в свою очередь, порождает у него обязанность по ее исполнению. Издавая противоположение решение об отмене выплаты дивидендов, акционерное общество нарушает статью 310 ГК РФ, запрещающую односторонний отказ от исполнения обязательства.

Необходимо отметить, что до принятия общим собранием акционеров решения о выплате дивидендов, право на дивиденды существовует у акционеров в виде возможности получения абстрактной части прибыли акционерного общества, то есть в виде права требования выплаты всех дивидендов, которые когда-либо будут объявлены обществом, а после принятия указанного решения — в виде права требования выплаты определенного размера дивиденда. Другими словами, решение о выплате дивидендов есть юридический факт, с наличием которого связана конкретизация содержания права на участие в распределении прибыли в объеме, указанном в этом решении.

Приведенные доводы подтверждаются также и судебной практикой (Постановление ФАС Восточно-Сибирского округа от 22 сентября 2005 года № Ф02-4683/05-С2 по делу № А33-25557/04-С1; Постановление ФАС Дальневосточного округа от 20 марта 2012 года № Ф03-707/2012 по делу № N Ф03-707/2012).

Таким образом, акционер, «не довольный» отменой решения общего собрания акционеров о выплате объявленных дивидендов, вправе обратиться в арбитражный суд с исковым заявлением о применении последствий недействительности ничтожной сделки, так как принятая с нарушением закона (ст. 310 ГК РФ) сделка ничтожна в силу статьи 168 ГК РФ.

Корпоративный договор: особенности и возможности. Часть 2

Допустимые условия корпоративного договора в АО и ООО. Законность условий корпоративного договора, ограничивающих права отдельных участников компании

Корпоративный договор, тем более если в нем не участвуют все участники (акционеры) общества, по своей правовой природе ближе всего к обязательственной сделке, т.е. порождает права и обязанности только для тех сторон, которые в нем участвуют. Как уже говорилось ранее, для лиц, не участвующих в его подписании, он не порождает никаких правовых последствий. Если участники (акционеры) не поставили общество в известность о подписанном ими договоре в установленном законом порядке, то у участников (акционеров), не подписавших договор, появляется право защищать свои законные права и интересы путем обжалования действий и последствий этих действий, касающихся управления обществом, участников (акционеров), подписавших договор.

Обязательственная концепция позволяет успешно обосновать допустимость условий корпоративных договоров, которые прямо в законе не указаны. Так, возможность включения в корпоративный договор обязательств, не перечисленных в пункте 1 статьи 67.2 Гражданского кодекса, была прямо подтверждена в деле общества «ЛеОл» (№ А45-12229/2015) на основании принципа свободы договора (ст. 421 ГК РФ).

Достаточно положительная судебная практика по спорам, вытекающим из корпоративных договоров и АО, и ООО, сложилась в отношении следующих условий:

- Осуществление преимущественных прав участников общества, порядок проведения общих собраний и принятия решений на них, в том числе обязанность голосовать единогласно и ограничения по распоряжению долей (например, дело «ИмДи-Тест» № А45-1845/2013, определение ВС РФ от 03.10.16 № 304-ЭС16-11978 по делу № А45-12277/2015).

- Условия по сделкам с акциями, например, включение в акционерное соглашение пут-опционов (дело № А63-9751/2014).

- Порядок выплаты действительной стоимости доли (акций).

Здесь практика достаточно противоречива, особенно, если условия, указанные в уставе общества, отличаются от условий, согласованных в корпоративном договоре. Но есть возможность отстоять свою позицию, указав, что условия корпоративного договора считаются согласованными при наличии единогласного волеизъявления, в том числе в рамках соглашения. А формальное противоречие договора уставу можно обосновать ссылкой на пункт 7 статьи 67.2. Гражданского кодекса, который запрещает сторонам корпоративного договора ссылаться на его недействительность при наличии такого противоречия.

- Финансирование общества участниками, представление отчетности, очередность проведения собраний. По всем этим условиям на данный момент есть сложившаяся положительная судебная практика.

- Порядок распределения имущества при ликвидации общества.

Например, дела № А34-666/2014, № А40-87381/2013. По общему правилу имущество после ликвидации, распределяется пропорционально. Однако, в указанных решениях, суды не увидели препятствий для установления иного порядка в корпоративном договоре, поскольку отказ от пропорционального распределения затрагивает права только самих участников корпорации, добровольно заключивших соглашение.

Пункт 2 ст. 67.2 ГК РФ устанавливает ограничения по отношению к содержанию КД. Так, указанный документ не может содержать следующие положения:

- обязательства участников голосовать в соответствии с указаниями органов юрлица;

- определение структуры органов юрлица;

- определение компетенции органов юрлица.

В корпоративный договор также лучше не включать следующие условия, поскольку они всегда являются спорными, с еще не сложившейся судебной практикой:

- Иной, чем в законе или уставе порядок распределения прибыли между участниками, кроме случаев, когда корпоративный договор подписывается всеми участниками общества и обосновывается изменением долей (акций) или увеличением уставного капитала за счет имущества кого-либо из участников.

- Право на выход участника из общества. Положения статьи 26 Закона № 14-ФЗ, посвященные выходу участника из общества, являются императивными. Следовательно, право на выход может быть предусмотрено только уставом. Также, в этих случаях, в соответствии с законом, при выходе участника общество обязано выкупить его долю. Таким образом, включение в корпоративный договор условия о праве на выход создает обязанности для общества, которое стороной такого договора не является (п. 5 ст. 67.2 ГК РФ).

Тем не менее, участники могут добиться той же цели и с помощью корпоративного договора. Например, установить обязанность других участников выкупить долю участника по его требованию (колл-опцион). Для этого в договоре нужно прописать порядок предъявления требований и выкупа доли всеми или некоторыми участниками:

- Безусловное ограничение права на распоряжение долями. В отдельных случаях суды исходят из того, что корпоративный договор не может устанавливать запрет на отчуждение долей без согласия иных участников (постановление АС Дальневосточного округа от 14.08.15 по делу № А24-4503/2014). По мнению судов, такие ограничения должны действовать до наступления или отпадения определенных обстоятельств. Иное существенно ограничивает права участников. Позиция спорная, но однозначной положительной практики судов на данный момент не существует. Поэтому лучше избежать включения такого условия в договор.

Что касается ограничения прав отдельных участников путем заключения корпоративного договора, то ограничены могут быть только те участники, которые подписали договор и только в рамках указанных в нем условий. Например, может быть взыскана неустойка за нарушение обязанности голосовать определенным образом (определение ВС РФ) от 03.10.16 № 304-ЭС16-11978 по делу № А45-12277/2015).

Возможность включения в корпоративный договор условия о непропорциональном распределении дивидендов в АО и ООО

В соответствии с п. 1 ст. 67 ГК РФ участник хозяйственного общества вправе принимать участие в распределении прибыли общества, участником которого он является. По общему правилу в ООО прибыль распределяется пропорционально долям участников в уставном капитале общества (п. 2 ст. 28 Закона об ООО), а в АО каждая обыкновенная акция общества предоставляет акционеру, ее владельцу, одинаковый объем прав (п. 1 ст. 31 Закона об АО).

Согласно п. 1 ст. 66 ГК РФ непропорциональный долям участников в уставном капитале объем правомочий участников непубличного хозяйственного общества может быть предусмотрен уставом общества, а также корпоративным договором при условии внесения сведений о наличии такого договора и о предусмотренном им объеме правомочий участников общества в ЕГРЮЛ. Таким образом, в ООО и непубличном АО размер прибыли (дивидендов), причитающейся участнику, может быть непропорциональным его доле в уставном капитале, а больше или меньше относительно этой доли.

Вместе с тем, нужно учитывать, что в части непропорционального распределения дивидендов в непубличном акционерном обществе ГК РФ имеет некоторую несогласованность с нормами Федерального закона от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг» (далее – Закон о рынке ценных бумаг). В частности, в силу ст. 2 Закона о рынке ценных бумаг акция является эмиссионной ценной бумагой, а в числе признаков эмиссионной ценной бумаги названы равный объем и сроки осуществления прав внутри одного выпуска независимо от времени приобретения ценной бумаги. Из этого следует, что по всем акциям внутри одной эмиссии должен быть установлен равный объем прав, в том числе в части права на дивиденды, то есть установить в решении о выпуске, что на одну акцию одного типа разным акционерам дивиденды выплачиваются в разном размере, по смыслу Закона о рынке ценных бумаг нельзя.

Представляется, что в рамках одного выпуска акций непубличного АО действительно не могут устанавливаться различные дивидендные права на один тип акций, поскольку такие права должны предусматриваться в отношении акционеров, а не ценных бумаг. В противном случае измененные (уменьшенные или увеличенные) уставом или корпоративным договором корпоративные права следовали бы за акцией и при ее последующем отчуждении другим лицам. Однако это не препятствует изменению объема дивидендных прав в корпоративном договоре. Тогда, независимо от условий выпуска акций, участник корпорации должен будет реализовывать свои права в соответствии с положениями корпоративного договора, но при отчуждении им принадлежащих ему акций объем дивидендных прав нового акционера будет определяться уже решением о выпуске акций.

Также следует учитывать, что в акционерных обществах возможно наличие нескольких категорий акций – обыкновенные и привилегированные (которые, в свою очередь, могут быть разных типов), права по которым различны. Привилегированные акции по общему правилу не предоставляют право на участие в управлении обществом, но по таким акциям уставом общества должен быть определен размер дивиденда и (или) стоимость, выплачиваемая при ликвидации общества (ликвидационная стоимость), либо установлен порядок их определения. То есть главной особенностью привилегированных акций является предустановленный размер дивидендов и (или) ликвидационной квоты, гарантирующий акционерам определенную доходность по акциям.

Изменениями, внесенными в ст. 32 Закона об АО Федеральным законом от 29.06.2015 № 210-ФЗ, установлен новый вид привилегированных акций, которые могут выпускаться непубличными акционерными обществами. Такие акции могут быть предусмотрены уставом, иметь один или несколько типов, предоставляющих помимо или вместо прав на фиксированный дивиденд и (или) ликвидационную стоимость право голоса по всем или некоторым вопросам компетенции общего собрания акционеров, в том числе при возникновении или прекращении определенных обстоятельств.

Независимо от категории акций (обыкновенные или привилегированные) и пропорциональности (непропорциональности) дивидендных прав выплата дивидендов в АО или распределение прибыли в ООО является правом, а не обязанностью хозяйственного общества и осуществляется только по решению его участников. Законодательством установлены также случаи, когда выплата дивидендов (распределение прибыли) не допускается в принципе. В непубличных акционерных обществах уставом может быть предусмотрено, что выплата (объявление) дивидендов по результатам первого квартала, полугодия, девяти месяцев отчетного года относится к компетенции совета директоров (п. 2 1 ст. 48 Закона об АО). Выплата дивидендов по результатам отчетного года в непубличном АО, а также дивидендов за любой период в публичном АО может быть отнесена только к компетенции общего собрания акционеров.

В ООО принятие решения о распределении чистой прибыли общества является исключительной компетенцией общего собрания участников общества. По общему правилу в ООО решение о распределении прибыли принимается большинством голосов от общего числа голосов участников общества, если необходимость большего числа голосов не предусмотрена уставом общества. В АО решение о выплате дивидендов по обыкновенным акциям и по привилегированным акциям определенного типа принимается большинством голосов акционеров – владельцев голосующих акций общества, принимающих участие в собрании. Уставом непубличного АО может быть предусмотрено иное число голосов акционеров – владельцев голосующих акций, необходимое для принятия решения общим собранием акционеров, которое не может быть меньше числа голосов, установленного Законом об АО для принятия собранием соответствующих решений.

Таким образом, право на дивиденды не является безусловно гарантированным акционеру и поставлено в зависимость от волеизъявления участников хозяйственного общества – принятия ими соответствующего решения. Причем по общему правилу для принятия (непринятия) такого решения не требуется даже голосов квалифицированного большинства участников общего собрания, а в непубличном АО и вовсе может требоваться решение не участников, а совета директоров при выплате дивидендов за 3, 6, 9 месяцев отчетного года, если это предусмотрено его уставом (п. 2 1 ст. 48 Закона об АО).

Исходя из вышеизложенного, полагаю, что в корпоративный договор могут включаться условия об отказе или ограничении права на распределение прибыли (выплату дивидендов) в отношении участников ООО и акционеров – владельцев обыкновенных или привилегированных акций. Однако такой договор должен быть подписан всеми участниками/акционерами общества, поскольку на лиц, не подписавших договор, его действие не распространяется. Кроме того, нужно иметь в виду, что если кто-то из участников/акционеров продаст свою долю/акции третьему лицу, которое откажется подписать корпоративный договор, правоотношения с таким лицом будут регулироваться законом и уставом общества.

Возможности участников передавать дивиденды в счёт имущества АО и ООО, механизм регулирования в корпоративном договоре

Распределение прибыли в публичном акционерном обществе проводится в соответствии с нормами статей 42 и 43 закона «Об акционерных обществах» от 26.12.1995 № 208-ФЗ. Согласно пункту 3 статьи 42 данного ФЗ, правом распределять полученные обществом доходы обладают сами акционеры путем проведения общего собрания.

Источниками распределяемых между акционерами средств служат:

- Прибыль общества, оставшаяся после уплаты всех налогов и иных обязательных платежей и определяемая на основе данных в бухгалтерских документах. Средства при этом распределяются между обычными акционерами.

- Специальные фонды, в которых происходит резервирование средств для платежей по привилегированным акциям. Средства в этом случае распределяются только среди акционеров, имеющих такие акции.

Прибыль акционерного общества распределяется в следующем порядке:

- Принимается решение о распределении прибыли.

- Производится выплата дивидендов акционерам.

Период выплаты части распределенной прибыли предприятия не должен быть больше, чем 60 суток с момента решения о дивидендном распределении между держателями акций. Если же в уставе срок не прописан, то по умолчанию он устанавливается равным двум месяцам (60 дням).

В ситуации, когда в указанный период выплаты не произведены, акционер в течение трех лет (с момента истечения данного срока) имеет право обратиться к АО с требованием произвести выплату. В противном случае невостребованная часть дохода будет восстановлена в нераспределенной прибыли организации. Отсчет 3-летнего периода начинается по завершении 60-ти дневного срока, установленного обществом, а не со дня, когда дивиденды находят отражение в учете.

Отказ от требования дивиденда по закону не предусмотрен. С другой стороны, в Гражданском Кодексе (статье 415) оговаривается возможность снятия обязательств, если это не идет вразрез с правами других лиц.

Как следствие, держатель акций имеет право отказаться от положенных дивидендных выплат. Подобное решение, как правило, оформляется путем составления специального документа. При этом цели, на которые будет израсходованы невыплаченные платежи, могут указываться по желанию акционера (на основании его личных суждений и мнения). Если же исходить с позиции налоговых льгот, то при отказе от дивидендных выплат все-таки лучше прописать направление средств (к примеру, «для повышения объема чистых активов стороны-эмитента»).

По сути, отказ от требования дивиденда – прощение задолженности акционерному обществу в отношении обязательных денежных выплат. Поэтому оно никак не влияет ни на размер дальнейших выплат дивидендов акционеру, отказавшемуся от получения, ни на размер выплат другим акционерам.

Вопросы распределения прибыли отнесены законом к компетенции общего собрания участников ООО. Общим собранием участников общества принимается решение о невыплате дивидендов и одновременно о направлении чистой прибыли общества для пополнения оборотных средств. От участника, отказавшегося от выплаты, получается соответствующее письменное заявление.

В соответствии с Федеральным законом от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью» (далее – Закон от 08.02.1998 № 14-ФЗ) учредители общества заключают договор об учреждении общества, который определяет размер и номинальную стоимость доли каждого из учредителей общества, а также размер, порядок оплаты таких долей в уставном капитале общества.

- Размер доли в ООО может быть изменен при увеличении уставного капитала за счет дополнительных вкладов его участников и третьих лиц, принимаемых в общество.

- Наиболее часто изменение и перераспределение доли в ООО осуществляется на основании сделок. Это могут быть как возмездные (купля-продажа), так и безвозмездные (дарение) сделки; такие сделки не обязательно направлены прямо на отчуждение доли, а лишь предполагают возможность такового (залог). Сторонами в сделках могут быть как участники, так и третьи лица, однако в любом случае должно соблюдаться законодательство и требования устава общества.

- Еще одним основанием для изменения долей в ООО является правопреемство, то есть переход прав и обязанностей от одного субъекта правоотношений к другому. Правопреемство возможно в результате наследования долей в ООО и реорганизации общества.

Согласно п.1 ст. 12 (устав общества) Закона от 08.02.1998 № 14-ФЗ устав общества является учредительным документом общества.

В соответствии с п.1 ст. 90 Гражданского кодекса Российской Федерации (далее – ГК РФ), п.1 ст.14 Закона от 08.02.1998 № 14-ФЗ, уставный капитал общества составляется из номинальной стоимости долей его участников.

Размер доли участника общества в уставном капитале общества определяется в процентах или в виде дроби. Размер доли участника общества должен соответствовать соотношению номинальной стоимости его доли и уставного капитала общества.

Согласно п.4 ст.12 Закона от 08.02.1998 № 14-ФЗ изменения в устав общества вносятся по решению общего собрания участников общества.

В соответствии с пп.2 ст. 33 Закона от 08.02.1998 № 14-ФЗ к компетенции общего собрания участников общества относится изменение устава общества, в том числе изменение размера уставного капитала общества.

Таким образом, принятие решения об изменении размера уставного капитала ООО является исключительным полномочием общего собрания участников общества (пп. 2 п. 2 ст. 33 Закона об ООО). Данное решение принимается большинством голосов не менее 2/3 голосов от общего числа голосов участников общества, если необходимость большего числа голосов не предусмотрена Законом об ООО или уставом общества (п.8. ст. 37 Закона об ООО).

Из вышеизложенного следует вывод, что отказ от получения дивидендов и направление их на развитие общества не порождают у отказавшегося участника ООО оснований для изменения его доли в части ее увеличения.

В корпоративном договоре можно предусмотреть письменную форму заявления и порядок отказа участника/акционера от полагающихся ему дивидендов, а также зафиксировать каким образом будут расходоваться такие денежные средства обществом в случае отказа участника/акционера. Однако, поскольку вопрос касается прибыли, такой договор должен быть подписан всеми участниками/ акционерами общества.

Риски сторон корпоративного договора в АО и ООО

Стороны корпоративного договора несут стандартную ответственность за его нарушение, предусмотренную ГК РФ. Заключая такой договор, необходимо понимать, что его условия, отвечающие требованиям законодательства РФ, являются обязательными для исполнения сторонами и нарушение их повлечет за собой необходимость возмещать убытки, причиненные нарушением права.

Риск нарушения корпоративного договора проявляется в предполагаемом использовании одной из сторон договора корпоративных прав образом, отличным от согласованного.

В п. 7 ст. 32.1 Закона об Акционерных обществах говорится, что акционерным соглашением могут предусматриваться способы обеспечения исполнения обязательств, вытекающих из него, и меры гражданско-правовой ответственности за неисполнение или ненадлежащее исполнение таких обязательств. В Законе об ООО такой нормы нет, но здесь, обращаясь в суд, можно говорить об аналогии права, регулирующей сходные правоотношения и ссылаться на закон об АО.

Способы обеспечения исполнения обязательств, предусмотренные ГК РФ и могущие быть указаны в корпоративном договоре, следующие:

- Неустойка. Можно прописать твердую сумму, можно какую-то формулу, позволяющую определить размер. Ее минус – возможность серьезного снижения через применение ст. 333 ГК РФ, а также позиции Конституционного суда, например, изложенной в определении от 24 октября 2013 г. N 1664-О «суду необходимо установить баланс между применяемой к нарушителю мерой ответственности и размером действительного ущерба».

- Залог доли в уставе ООО и залог акций (в залог передаются именно права, удостоверяемые долей или акцией, но доля/акция являются некоторой внешней формой их выражения, к тому же, регистрация осуществляется обременения залогом именно доли/акций):

- Залог долей в уставном капитале ООО.

В силу абз. 2 п. 2 ст. 385.15 ГК РФ права участника, передавшего долю в залог, осуществляются залогодержателем. Закон прямо не говорит о возможности ограничить использование прав из доли залогодержателем, в отличие от ситуации с залогом акций. Но нет и прямых запретов, препятствующих урегулированию данного вопроса в договорном порядке, т.е. путем внесения данного условия в корпоративный договор.

- Залог акций.

Для того чтобы права по заложенной акции осуществлял залогодержатель, необходимо на это прямо указать в договоре залога. При этом возможно определить границы использования таких прав. Заключив корпоративный договор, стороны дополнительно заключают договоры залога своих долей/акций с наиболее доверенным лицом, который распоряжается правами по ним в соответствии с условиями коммерческого договора.

При внесении данного вида обеспечения исполнения обязательств по заключенному корпоративному договору сторона, его нарушившая, будет нести ответственность или путем выплаты неустойки, или путем утраты контроля над своим имуществом и использования его для погашения убытков другой стороне договора.

Ни ст. 67.2 ГК РФ, ни положения ФЗ «Об АО» или ФЗ «Об ООО» не содержат специальных оснований, а также специальных положений относительно расторжения корпоративного договора. Основываясь на этом, корпоративный договор, заключенный в отношении российского хозяйственного общества, может быть расторгнут его сторонами на общих основаниях, предусмотренных ГК РФ:

- по соглашению сторон;

- в судебном порядке по инициативе одной из сторон корпоративного договора;

- посредством одностороннего отказа одной из сторон корпоративного договора от его исполнения;

- кроме того, корпоративный договор может предусматривать обстоятельства, при наступлении (ненаступлении) которых он прекращается автоматически (отменительное условие).

Последствия расторжения договора в случае нарушения его одной из сторон, содержатся в ч. 5 ст. 453 ГК РФ: Если основанием для изменения или расторжения договора послужило существенное нарушение его условий одной из сторон, другая сторона вправе требовать возмещения убытков, причиненных изменением или расторжением договора.

Источник: Пресс-, Журнал «Расчет»

Вам также может быть интересно:

- Корпоративное право

- Правовое сопровождение операций с ценными бумагами

Выплачиваем дивиденды: нестандартные ситуации

Непропорциональное распределение

Уставом ООО может быть определено, что прибыль между участниками распределяется не пропорционально долям их участия в уставном капитале, а в иной пропорции. Это разрешено пунктом 2 статьи 28 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью». Однако не все знают, чем чревато такое непропорциональное распределение дивидендов.

Напомним, что в обычной ситуации (когда прибыль распределяется пропорционально долям участников) общество при выплате учредителям дивидендов должно в качестве налогового агента удержать и уплатить в бюджет 9 процентов НДФЛ, если учредитель является физическим лицом. А в случае, когда учредителем является юридическое лицо, ставка налога на прибыль составляет 0 процентов или 9 процентов. То есть ставка налога, уплачиваемого с дивидендов, является льготной, будь то НДФЛ или налог на прибыль. Применяется ли к дивидендам такая же ставка в случае непропорционального распределения прибыли?

Для начала обратимся к определению дивиденда, которое дано в пункте 1 статьи 43 НК РФ. Там сказано, что дивидендом признается любой доход, полученный акционером (участником) от организации при распределении прибыли, остающейся после налогообложения, по принадлежащим акционеру (участнику) акциям (долям) пропорционально долям акционеров (участников) в уставном (складочном) капитале этой организации.

Из данного определения чиновники делают вывод: прибыль, полученная участником сверх своей доли, дивидендом в смысле определения, данного в целях налогообложения, не является. А значит, эта сумма образует иной доход учредителя, к которому применяется общая ставка: 13 процентов — при выплате дохода физическому лицу, 20 процентов — при выплате дохода юридическому лицу (письма Минфина России от 30.01.06 № 03-03-04/1/65, от 24.06.08 № 03-03-06/1/366).

Обратите внимание, что общая ставка (13 или 20 процентов) применяется не ко всей сумме распределенной прибыли, а к сумме превышения. Хотя на практике налоговики могут попробовать обложить налогом по повышенной ставке всю сумму. В этом случае справедливость удается восстанавливать в суде (постановления ФАС Северо-Западного округа от 12.01.06 по делу № А44-2409/2005-7, ФАС Уральского округа от 12.12.07 № Ф09-10292/07-С2). А вот примеры, когда организации удавалось опровергнуть позицию Минфина и доказать, что льготную ставку налога можно применять ко всей сумме «непропорционального» дивиденда, в судебной практике, к сожалению, отсутствуют.

Кто должен заплатить налог с превышения?

Получается, что в случае непропорционального распределения прибыли в отношении участника, получающего завышенную сумму дивидендов, будут применяться две ставки: 9 и 13 процентов по НДФЛ; 0 (9) процентов и 20 процентов — по налогу на прибыль. Та часть налога, к которой применяется льготная ставка, должна быть удержана обществом, выплачивающим дивиденды. Возникает вопрос: а что делать обществу с оставшейся суммой дивидендов, которая не попала под налогообложение по льготной ставке? Также удержать налог, но уже по ставке 13 (20) процентов?

Все зависит от того, кто именно является учредителем, получившим завышенную сумму дивиденда. Если им является юридическое лицо, то удерживать с этой суммы налог обществу в качестве налогового агента не нужно. Дело в том, что организация, выплачивающая «дивидендный» доход своим учредителям — юридическим лицам, является налоговым агентом только в части дивидендов. А дивидендом в смысле налогообложения, как мы уже отметили ранее, является сумма дохода, соответствующая доле участника. Сумма превышения дивидендом, по сути, не является, поэтому, общество не должно удерживать с этой суммы налог.

Следовательно, налог с этого дохода (по ставке 20 процентов) должен заплатить сам участник, включив эту сумму в свой внереализационный доход. Правда, если участник владеет более чем 50 процентов уставного капитала общества, то он может воспользоваться льготой, установленной подпунктом 11 пунктом 1 статьи 251 НК РФ, и не облагать налогом сумму превышения.

Если же участником, получающим завышенную сумму дивиденда, является физическое лицо, то именно общество, выплачивающее дивиденды, должно удержать НДФЛ с обеих частей: с дивидендов — по ставке 9 процентов, с суммы превышения — по ставке 13 процентов. Такой вывод сделан нами на основании статей 214.1, 227 и 228 Налогового кодекса, где описаны ситуации, когда физическое лицо самостоятельно уплачивает налог на свои доходы. Рассматриваемая ситуация с непропорционально распределенными дивидендами там не упомянута. А это значит, что применяются общие правила и налог с дохода налог удерживает источник выплаты дохода (налоговый агент).

Отказ от дивидендов в пользу общества

Следующая нестандартная ситуация — участник отказывается от дивидендов в пользу общества. Чиновники считают, что в этом случае, несмотря на неполучение дивидендов, у участника все равно возникает облагаемый налогом доход. Свой специалисты Минфина объясняют тем, что «возможность отказа налогоплательщика от получения дивидендов действующим законодательством не предусмотрена» (письмо Минфина России от 04.10.10 № 03-04-06/2-233). Датой фактического получения дохода, как отмечают в Минфине, является день отказа налогоплательщика от причитающихся ему дивидендов в пользу организации, которая их выплачивает.Соответствует ли вывод Минфина налоговому законодательству?

Ответить однозначно на этот вопрос достаточно сложно. С одной стороны, согласно статье 210 НК РФ при определении налоговой базы учитываются все доходы (включая и дивиденды) налогоплательщика, как фактически полученные, так и те, право распоряжаться которыми у него возникло. В данной ситуации эта норма подтверждает сделанный чиновниками вывод. Ведь можно сказать, что участник, отказавшись от получения дивидендов, фактически воспользовался своим правом распорядиться причитающимся ему доходом. Однако не нужно забывать, что НДФЛ удерживается налоговым агентом из доходов налогоплательщика при их фактической выплате. В данной ситуации обществу просто не с чего удерживать налог, ведь выплаты денежных средств участнику не происходит.

Кроме того, основополагающий принцип определения дохода в целях налогообложения закреплен в статье 41 НК РФ, согласно которой доходом признается экономическая выгода в денежной или натуральной форме. В случае отказа от дивидендов не совсем справедливо говорить об экономической выгоде.

В общем, ситуация возникает неоднозначная, поэтому во избежание рисков ее лучше не допускать. Учредителю можно не отказываться от получения дивидендов. Надо распределить чистую прибыль, но «забыть» перечислить ему дивиденды. В такой ситуации у общества просто будет висеть задолженность перед участником, которая по истечении трех лет с момента, когда дивиденды должны были выплачиваться, будет восстановлена в составе нераспределенной прибыли общества.

А теперь немного изменим ситуацию. Предположим, что участники общества решили распределить чистую прибыль таким образом, чтобы передать ее только одному из участников, приняв соответствующее решение на общем собрании и внеся соответствующие изменения в устав. По сути, остальные участники в этом случае (как и в вышеописанной ситуации) также отказываются от дивидендов, но не в пользу общества, а в пользу другого участника. Здесь уже нет рисков, которые возникают при отказе от дивидендов в пользу общества. Ведь подобное распределение разрешено действующим законодательством при условии, что такой порядок определен уставом общества.

Завуалированная выплата дивидендов

Рассмотрим еще один нестандартный вариант, который нередко используется на практике. Учредителем выступает юридическое лицо, и при этом доля его участия в обществе превышает 50 процентов. Допустим, что общим собранием участников общества принято решение, что дивиденды не выплачиваются. Одновременно принимается решение направить чистую прибыль общества для пополнения оборотных средств компании-учредителя. В итоге учредитель все равно получит доход, но не в виде дивидендов, а в виде безвозмездно полученных средств.

Зачем это делается? Затем, чтобы не платить налог с дивидендов. Ведь с безвозмездно полученных денег налог не платится благодаря льготе, предусмотренной подпунктом 11 пункта 1 статьи 251 НК РФ. Согласно этой норме при определении налоговой базы не учитываются доходы в виде имущества, полученного российской организацией безвозмездно от организации, если уставный капитал передающей стороны более чем на 50 процентов состоит из вклада (доли) получающей организации.

Тем не менее, эта уловка не сработает. Чиновники считают, что такие суммы отвечают критериям, присущим «дивидендному» доходу, а значит, они должны облагаться налогом как дивиденды (письмо Минфина России от 26.07.10 № 03-03-06/1/485).

Но ведь можно пополнять оборотные средства учредителя за счет оборотных средств общества, то есть не затрагивая чистую прибыль общества. Результат практически тот же — учредитель получит свой необлагаемый налогом доход, а налоговые риски отсутствуют.