Для чего введены новые контрольные соотношения расчета по страховым взносам

Все первичные и уточненные Расчеты по страхвзносам, в которых:

- совокупная сумма «пенсионных» взносов в целом по страхователю не соответствует сведениям о взносах по каждому застрахованному физлицу,

- не соответствуют действительности персональные данные застрахованных физлиц, могут быть признаны налоговиками непредставленными, согласно п. 7 ст. 431 НК РФ. При этом неважно, соблюдены или нарушены установленные сроки подачи Расчета.

Закон от 27.11.2017 № 335-ФЗ изложил п. 7 ст. 431 НК РФ в новой редакции, расширив перечень оснований, по которым Расчет страховых взносов могут не принять. С 01.01.2018 г. налоговики вправе отказать в приеме, если в сведениях по каждому физлицу за отчетный период или за каждый из последних 3-х месяцев расчетного периода обнаружатся ошибки:

- в сумме выплат в пользу физлиц (строка 210 подраздела 3.2.1),

- в базе по «пенсионным» взносам, не превышающей предельную величину (строка 220 подраздела 3.2.1),

- в сумме страхвзносов, исчисленных с этой базы (строка 240 подраздела 3.2.1),

- в сумме выплат, на которые начислены «пенсионные» взносы по доптарифу (строка 280 подраздела 3.2.2),

- в исчисленных по доптарифу «пенсионных» взносах (строка 290 подраздела 3.2.2).

Для проверки соблюдения этих требований при заполнении отчетности, в дополнение к уже действующим, были разработаны новые контрольные соотношения Расчета по страховым взносам, приведенные в письме ФНС РФ от 13.12.2017 № ГД-4-11/25417. Налоговики начали применять их, принимая расчеты за 2021 год, и будут использовать в дальнейшем. Данные новшества действуют и для «уточненки», подаваемой в 2021 г. за отчетные периоды 2021 года.

Напомним, что это уже третья версия проверочных соотношений, которая дополняет соотношения, применявшиеся ранее: первый вариант контрольных соотношений формы расчета по страховым взносам ФНС РФ опубликовала в своем письме от 13.03.2017 № БС-4-11/4371, и обновила 30.06.2017, изложив вторую версию в письме № БС-4-11/12678.

Примеры изменений

В качестве примера произведенных изменений в контрольных соотношениях укажем на формулу для сравнения данных расчета с данными формы 6-НДФЛ. Если ранее разность данных строк 020 «Сумма начисленного дохода» и 025 «Сумма начисленного дохода в виде дивидендов» раздела 1 формы 6-НДФЛ сравнивалась со строкой 030 Расчета «Сумма выплат и иных вознаграждений, исчисленных в пользу физических лиц»:

КС = ст. 020 р. 1 6-НДФЛ — ст. 025 р.1 6-НДФЛ >= ст. 030 гр. 1 подр. 1.1 р. 1 СВ,

то в новой версии этот показатель, определяемый по форме 6-НДФЛ, сравнивается со строкой 050 Расчета «База для исчисления страховых взносов»:

КС = ст. 020 р. 1 6-НДФЛ — ст. 025 р. 1 6-НДФЛ >= ст. 050 гр. 1 подр. 1.1 р. 1 СВ.

Также необходимо отметить, что в обновленной версии появились три новых контрольных соотношения 6-НДФЛ и страховых взносов для проверки средств, выделенных ФСС РФ на выплату страхового обеспечения (помесячно), например:

КС = гр. 3 ст. 80 прилож. 2 р. 1 СВ = сумме выделенных ФСС России средств на осуществление (возмещение) расходов на выплату страхового обеспечения в 1-ом месяце отчетного периода.

Если в Расчете по страховым взносам контрольные соотношения проверку не прошли

Когда нарушены соотношения, при которых Расчет считается несданным, ИФНС направляет плательщику уведомление о непредставлении расчета: если расчет подавался электронно – не позднее следующего дня после его получения, а если расчет подавался в «бумажном» виде – не позже 10 дней, после получения расчета ИФНС.

На внесение исправлений и представление заново Расчета по страховым взносам, контрольные соотношения-2018 в котором нарушены, страхователю отводится 5 рабочих дней с даты направления электронного уведомления, и 10 дней после направления уведомления «на бумаге». Если все исправить в срок, днем представления Расчета будет считаться дата подачи первоначального (не принятого) варианта. Если в отведенные сроки не уложиться – на плательщика налагается штраф, как за невовремя предоставленную отчетность (п. 1 ст. 119 НК РФ): 5% от неуплаченной суммы взносов за каждый просроченный месяц, но не более 30% от этой суммы, и не менее 1000 руб.

При нарушении в отчете по страховым взносам контрольных соотношений, не приводящих к отказу в приеме, налоговики могут потребовать представить в течение 5 рабочих дней соответствующие письменные пояснения, или внести необходимые исправления в Расчет.

Что будет при несоответствии?

Даже если вы представите расчет вовремя, но в нем будут расхождения между совокупной суммой страховых взносов и суммой взносов по каждому сотруднику, расчет будет считаться непредставленным. ИФНС уведомит вас об этом. Важно, как сдали расчет:

- электронно. Уведомление ждите не позднее дня, следующего за днем сдачи расчета;

- на бумаге. Уведомление получите в течение 10 рабочих дней после того дня, как инспекторы получили расчет.

После того как вы получите уведомление, нужно внести исправления в расчет в течение пяти рабочих дней. Тогда датой представления указанного расчета будет считаться дата, когда вы его сдали первоначально. Если не успеете исправить расчет, будет штраф. Это следует из пункта 7 статьи 431 Налогового кодекса РФ.

Как проверить контрольное соотношение по страховым взносам самостоятельно

Все перечисленные выше письма ФНС о контрольных соотношениях находятся в открытом доступе и могут применяться плательщиками страхвзносов для самопроверки составленных Расчетов.

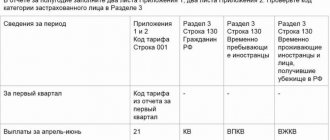

Для Расчета по страховым взносам контрольные соотношения сведены в таблицу, графы которой включают: код исходного сверяемого документа, порядковый номер и формулировку контрольного соотношения, ссылку на нарушаемую статью закона и расшифровку нарушения, а также, указание, какие действия должна предпринять ИФНС в случае каждого из нарушений.

При проверке контрольных соотношений по страховым взносам показатели сверяются между соответствующими строками внутри Расчета по страхвзносам (внутридокументные соотношения), а также соотносятся с показателями Расчета 6-НДФЛ и информацией ФСС по произведенным расходам (междокументные соотношения).

Проверить контрольные соотношения расчета по страховым взносам плательщики могут вручную, обратившись непосредственно к тексту письма ИФНС № ГД-4-11/25417 – такой вариант могут применить те, кто подает Расчет на бумажном носителе. Если Расчет заполняется с помощью бесплатного ]]>сервиса «Налогоплательщик ЮЛ»]]> на сайте ФНС, то обновленные контрольные соотношения будут проверяться в нем автоматически.

Что изменилось в КС для РСВ в 2021 году

Новые контрольные соотношения, применяемые для отчета ЕРСВ, создаваемого в 2021 году, содержатся в Письме ФНС России от 07.02.2020 № БС-4-11/[email protected] Сформированы они по тем же принципам, что и предшествующие им контрольные соотношения (они приводились в Письме ФНС России от 29.12.2017 № ГД-4-11/[email protected]), т. е. разделены на 3 вида (относящиеся только к текущему отчету, внутри- и междокументные), каждый из которых требует соблюдения своих правил при проверке:

- по текущему отчету проверяется актуальность его формы, правильность внесения данных об отчетном периоде, о подателе отчета и попавших в него физлицах, корректность суммовых соотношений между цифрами, приведенными в разделах и подразделах отчета;

- этап внутридокументной проверки базируется на увязке цифр текущего отчета и данных такой же отчетности по предшествующим периодам, а также построчном пересчете показанных в отчете данных;

- междокументный контроль подразумевает увязку приведенных в отчете цифр со сведениями, приводимыми в иной отчетности, и информацией общедоступного характера, позволяющей давать оценку величине выплачиваемых доходов.

Внесенные с 2021 года в бланк отчета изменения отразились на первых 2-х группах контрольных соотношений, приведя к:

- обновлению отсылок к номерам строк подразделов приложения 1 и поменявших свои номера приложений к разделу 1;

- добавлению соотношений, относящихся новым строкам, появившимся в подразделах 1.1, 1.2 приложения 1 и приложении 2 к разделу 1;

- изменению описания соотношений, использующих нумерацию строк раздела 3;

- необходимости учета кода типа плательщика при выборе подходящего контрольного соотношения.

Новые соотношения по взносам внутри РСВ

| 1.193 | |

| если поле 001 прил. 1 р. 1 СВ = 20, то наличие прил. 1 р. 1 СВ со значением 01 в поле 001 обязательно | Отсутствует прил. 1 р. 1 СВ со значением 01 в поле 001 при наличии прил. 1 р. 1 СВ со значением 20 в поле 001 |

| 1.194 | |

| если в подразделе 3.2.1 р. 3 СВ по ФЛ (по показателям СНИЛС ФИО) значение поля 130 = МС, то наличие подраздела 3.2.1 р. 3 СВ по данному ФЛ со значением в поле 130 = НР обязательно | Отсутствует подраздел 3.2.1 р. 3 СВ по ФЛ со значением в поле 130 = НР при наличии подраздела 3.2.1 р. 3 СВ по данному ФЛ со значением в поле 130 = МС |

| 1.195 | |

| если в подразделе 3.2.1 р. 3 СВ по ФЛ (по показателям СНИЛС ФИО) значение поля 130 = ВЖМС, то наличие подраздела 3.2.1 р. 3 СВ по данному ФЛ со значением в поле 130 = ВЖНР обязательно | Отсутствует подраздел 3.2.1 р. 3 СВ по ФЛ со значением в поле 130 = ВЖНР при наличии подраздела 3.2.1 р. 3 СВ по данному ФЛ со значением в поле 130 = ВЖМС |

| 1.196 | |

| если в подразделе 3.2.1 р. 3 СВ по ФЛ (по показателям СНИЛС ФИО) значение поля 130 = ВПМС, то наличие подраздела 3.2.1 р. 3 СВ по данному ФЛ со значением в поле 130 = ВПНР обязательно | Отсутствует подраздел 3.2.1 р. 3 СВ по ФЛ со значением в поле 130 = ВПНР при наличии подраздела 3.2.1 р. 3 СВ по данному ФЛ со значением в поле 130 = ВПМС |

| если в подразделе 3.2.1 р. 3 СВ по ФЛ (по показателям СНИЛС ФИО) значение поля 130 = МС, то в подразделе 3.2.1 р. 3 СВ по данному ФЛ со значением в поле 130 = НР строка 150 по каждому значению поля 120 = МРОТ | Строка 150 по каждому значению поля 120 подраздела 3.2.1 р. 3 СВ со значением в поле 130 = НР < МРОТ при наличии подраздела 3.2.1 р. 3 СВ по данному ФЛ со значением в поле 130 = МС |

| 1.198 | |

| если в подразделе 3.2.1 р. 3 СВ по ФЛ (по показателям СНИЛС ФИО) значение поля 130 = ВЖМС, то в подразделе 3.2.1 р. 3 СВ по данному ФЛ со значением в поле 130 = ВЖНР строка 150 по каждому значению поля 120 = МРОТ | Строка 150 по каждому значению поля 120 подраздела 3.2.1 р. 3 СВ со значением в поле 130 = ВЖНР < МРОТ при наличии подраздела 3.2.1 р. 3 СВ по данному ФЛ со значением в поле 130 = ВЖМС |

| 1.199 | |

| если в подразделе 3.2.1 р. 3 СВ по ФЛ (по показателям СНИЛС ФИО) значение поля 130 = ВПМС, то в подразделе 3.2.1 р. 3 СВ по данному ФЛ со значением в поле 130 = ВПНР строка 150 по каждому значению поля 120 = МРОТ | Строка 150 по каждому значению поля 120 подраздела 3.2.1 р. 3 СВ со значением в поле 130 = ВПНР < МРОТ при наличии подраздела 3.2.1 р. 3 СВ по данному ФЛ со значением в поле 130 = ВПМС |

Заполнение РСВ-1

Рассмотрим составление отчета РСВ-1.

На титульном листе указывают такие сведения:

- ИНН. Он указан в свидетельстве о постановке на налоговый учет. У юридических лиц ИНН на 2 знака короче, ему у ИП. Поэтому в оставшихся ячейках проставляют прочерки.

- КПП. Этот параметр указан в свидетельстве о постановке на учет. Его нет у индивидуальных предпринимателей, поэтому они в этой графе проставляют прочерки.

- Номер корректировки. При первичной подаче отчета проставляют 0.

- Расчетный период. В графе указывают отчетный период, за который подают РСВ-1. Если отчет подают за 1 квартал, прописывают 21 (коды периодов указаны в Приложении 3 к Порядку заполнения).

- Календарный год. При подаче отчетов в 2021 году в поле указывают «2020».

- Код ИФНС, в который предоставляют отчет.

В графе «По месту нахождения (код)» указывают один из нижеперечисленных кодов:

- 120 — ИП (индивидуальны предприниматели);

- 214 — российские компании;

- 222 — обособленные подразделения российских компаний;

- 335 — обособленные подразделения иностранных компаний;

- 124 — члены/главы КФХ;

- 240 — юридические лица и главы КФХ;

- 122 — нотариусы, занимающиеся частной практикой;

- 121 — адвокаты, учредившие частный кабинет;

- 112 — физические лица, не являющиеся индивидуальными предпринимателями;

- 217 — правопреемники российских компаний;

- 350 — международные организации.

Далее указывают наименование. Затем — код вида деятельности по ОКВЭД. После этого прописывают номер контактного телефона. В завершении указывают количество листов, на которых составлен расчет. Проставляют количество листов приложений, если они есть. Выбирают код, который соответствует тому, кто подает отчет. Если РСВ-1 сдает работодатель лично, в ячейке проставляют 1, если его представитель — 2. Указывают ФИО руководителя или другого ответственного лица, действующего на основании доверенности. При необходимости указывают данные доверенности.

После составления титульного листа лучше перейти в заполнению Приложения 1 в Разделу 1.

Заполняем Подраздел 1.1 Приложения 1. В строках указываем такие данные:

- 001 — код тарифа плательщика взносов (1 или 2);

- 010 — общее количество застрахованных сотрудников (за 1 квартал, за каждый месяц 1-го квартала отдельно;

- 020 — количество сотрудников, которым выплачивается доход, облагаемый взносами на ОПС;

- 021 — заполняют, если в течение отчетного периода доход сотрудников превысил предельную базу по взносам (в 2021 году предельная база на ОПС составляет 1 292 000,00 рублей);

- 030 — суммы выплат сотрудникам, облагаемые взносами на ОПС;

- 040 — если в течение года выплаты не облагались взносами на ОПС;

- 045 — суммы произведенных и подтвержденных расходов, которые связаны с извлечением прибыли, а также суммы расходов, которые не могут быть подтверждены документально, но принимаемые к вычету в размерах, установленных НК РФ;

- 050 — база о взносам (рассчитывается по формуле: стр. 030 — стр. 040 — стр. 045);

- 051 — база по взносам, которая превышает предельный лимит;

- 060 — сумма начисленных страховых взносов (рассчитывают по формуле: стр. 050 * тариф, и по формуле стр. 060 = стр. 061 + стр. 062);

- 061 — сумма исчисленных за отчетный период страховых взносов с базы, которая не превышает лимит 1 292 000,00 рублей;

- 062 — сумма взносов, исчисленных с базы, которая превышает предельную величину (рассчитывается по формуле: стр. 051 * тариф).

В Подразделе 1.2 отражают данные по взносам на ОМС. Его заполняют аналогичным образом, что и Подраздел 1.1.

Затем заполняют Приложение 2 к Разделу 1.

Заполняют такие строки:

- 001 — код тарифа в соответствии с Приложением 5 к Порядку заполнения РСВ;

- 002 — указывают код 1, если пособие работникам выплачивает ФСС (прямые выплаты, минуя работодателя), или код 2, если пособие по ВНиМ выплачивает работодатель с зачетом средств от ФСС;

- 010 — общее количество застрахованных лиц в отчетном периоде;

- 015 — общее количество физических лиц, с выплат или вознаграждений которым исчислены страховые взносы (нарастающим итогом);

- 020 — сумма выплат в пользу сотрудников в отчетном периоде;

- 030 — выплаты, которые не подлежат обложению взносами (государственные пособия, компенсации, единовременная материальная помощь и другие);

- 040 — выплаты, которые превышают предельную базу по взносам в ФСС в 2021 году (предел — 912 000,00 рублей);

- 050 — база для расчета взносов (рассчитывается так: стр. 020 — стр. 030 — стр. 040);

- 055 — база для исчисления страховых взносов на обязательное социальное страхование ВНиМ в отношении сумму выплат и других вознаграждений, которые начислены в пользу иностранных граждан и лиц без гражданства, временно пребывающих на территории РФ;

- 060 — сумма исчисленных взносов по итогам отчетного периода;

- 070 — заполняют в том случае, если используют зачетную систему выплат;

- 080 — сумма расходов, которые возмещены ФСС (заполняют при использовании зачетной системы);

- 090 — сумма взносов, подлежащая уплате, или сумма превышения расходов над исчисленными взносами (рассчитывается по формуле: стр. 060 — стр. 070 + стр. 080), в строке «признак» указывают код 1, если взносы надо оплатить, код 2, если расходы на выплату пособий превышают сумму исчисленных взносов.

Приложение 3 к Разделу 1 заполняют в том случае, если в отчетном периоде производились такие выплаты:

- по временной нетрудоспособности;

- по уходу за ребенком;

- по беременности и родам;

- за постановку на учет по беременности и родам в ранние сроки;

- при рождении ребенка;

- по уходу за ребенком-инвалидом;

- на погребение.

По каждой такой выплате указывают количество случаев, которые являются основанием для выплаты или их получателей, суммы произведенных расходов, количество оплаченных дней нетрудоспособности (количество пособий и выплат). В строке 100 прописывают общую сумму расходов. Ее рассчитывают как сумму значений, указанных в строках 010-090. В строке 110 отражают сумму начисленных, но не выплаченных пособий.

Затем заполняют Раздел 1.

В нем отражают сводные данные по каждому виду страховых взносов. Указывают код ОКТМО, по которому оплачивались страховые взносы. Затем заполняют такие строки:

- 020 — КБК, по которому перечислялись взносы;

- 030 — общая сумма начисленных страховых взносов;

- 031-033 — сумма начисленных страховых взносов;

- 040 — КБК по страховым взносам на ОМС;

- 050 — сумма начисленных с начала года взносов на ОМС за всех сотрудников;

- 051-053 — сумма взносов за последний квартал (помесячно);

- 060-073 — заполняют в том случае, если в отчетном периоде были взносы на ОПС по доптарифу;

- 080-093 — заполняют в том случае, если в отчетном периоде были взносы на дополнительное социальное обеспечение;

- 100 — КБК по взносам на случай ВНиМ;

- 110 — сумма страховых взносов на обязательное социальное страхование на случай ВНиМ, которая подлежит оплате в бюджет за отчетный период;

- 111-113 — сумма взносов к оплате помесячно;

- 120 — разница, если сумма выданных пособий превышает сумму начисленных взносов;

- 121-123 — сумма превышения с разбивкой по месяцам.

В Разделе 1 заполняют либо блок 110-113, либо 120-123. Одновременно эти блоки не могут быть заполнены.

Затем заполняют Раздел 3. В строках указывают такие сведения:

- 010 — признак аннулирования сведений о застрахованном лице (при первичной подаче РСВ это поле не заполняют);

- 020-070 — данные о сотрудниках;

- 080 — код страны, гражданином которой является работник (643 — РФ и другие);

- 090 — пол сотрудника (1 — женщина, 2 — мужчина);

- 100 — код документа, удостоверяющего личность (21 — паспорт, 10 — паспорт иностранного гражданина, 07 — военный билет);

- 110 — паспортные данные или данные другого документа, удостоверяющего личность;

- 120 — номера месяцев отчетного периода;

- 130 — код категории застрахованного лица (Приложение 7 к Порядку заполнения);

- 140 — сумма выплат в отношении сотрудника помесячно;

- 150 — база по взносам на ОПС в переделах лимита (в 2021 году он составляет 1 292 000,00 рублей);

- 160 — сумма выплат по договору ГПХ;

- 170 — сумма взносов с базы, которая не превышает лимит 1 292 000,00 рублей (для ОПС).

Блок 3.2.2 заполняют в том случае, если в отчетном периоде были выплаты, которые облагаются взносами на ОПС по доптарифу.

Расчет страховых взносов ИП в 2018 году

Индивидуальные предприниматели должны производить расчет и уплату страховых взносов за себя даже в том случае, если они не имеют ни одного наемного сотрудника. При расчете потребуется ориентироваться на действующую величину МРОТ. Однако в текущем году взносы для предпринимателей установлены в фиксированном размере. Соответственно, МРОТ для расчета страховых взносов ИП 2021 не применяется.

Что касается необходимости в этом случае формировать ЕРСВ, то этого не требуется, так как в расчете информация об уплаченных взносах за предпринимателя не отражаются.

В 2021 году СЗВ-М могут отменить

В рамках инициативы Общероссийского народного фронта «Сокращение отчетности для бизнеса» прозвучало предложение оптимизировать отчеты, которые работодатели сдают в ПФР. Эксперты отметили, что после введения электронных трудовых книжек сведения из СЗВ-М, СЗВ-СТАЖ и СЗВ-ТД дублируют друг друга.

Поэтому нужно отменить СЗВ-М в отношении лиц, работающих по трудовому договору, поскольку работодатели направляют о них сведения в ПФР оперативно по форме СЗВ-ТД. Для самой формы СЗВ-ТД будет изменен срок сдачи. Сейчас это всего один день, но после отмены СЗВ-М его увеличат до 3 дней. Инициатива будет рассмотрена до конца года, так что, возможно, уже в январе страхователям не придется заполнять форму СЗВ-М.

Используйте материалы КонсультантПлюс, чтобы заполнить и сдать СЗВ-М

Открыть инструкцию по заполнению от экспертов КонсультантПлюс

Подводим итоги

- С отчетов, составляемых за периоды 2021 года, изменена форма бланка ЕРСВ. Принципиальных изменений в нем нет, но они привели к изменению нумерации строк в разделах 1 и 3 и приложений к разделу 1. В приложения 1 и 2 к Разделу 1 введены дополнительные строки в поле для указания кода типа плательщика доходов.

- Изменения в нумерации строк потребовали корректировки описания применявшихся ранее контрольных соотношений. Выбор этого описания следует производить с учетом типа, к которому относится плательщик доходов.

- Введены соотношения для новых строк.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Инструкция по заполнению раздела IV отчета СЗВ-М

Последний раздел представлен в виде таблицы, в которую заносится список работников, имеющих заключенные трудовые контракты на предприятии в текущем периоде, в том числе и договоры ГПХ. Таблица состоит из четырех столбцов:

- в первый записывается порядковый номер строки;

- во второй — полные Ф.И.О. сотрудника в именительном падеже. Если отчество отсутствует, его не указывают;

- в третьем — СНИЛС (регистрационный номер работника в ПФР). Это обязательная информация;

- в четвертом — ИНН (регистрационный номер работника в ИФНС). Как сказано в Постановлении правления ПФ РФ № 83п, этот столбец заполняется при наличии у страхователя необходимых сведений.

Вносить данные в таблицу разрешается либо в алфавитном порядке, либо случайным образом.

В конце отчет должен быть подписан генеральным директором или предпринимателем с указанием должности и Ф.И.О. Здесь же указывается дата составления формы и проставляется печать, если она используется в компании. Поскольку в форме СЗВ-М не предусмотрена возможность подписания отчета представителем страхователя, она должна подаваться лично либо директором организации, либо предпринимателем.

Образец заполнения раздела IV

Полностью заполненный по инструкции образец документа выглядит следующим образом:

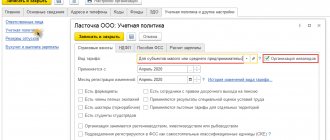

РСВ — что изменилось из-за коронавируса

Коронавирус стал причиной множества изменений по страховым взносам. Сначала государство ввело пониженный тариф 15 % для всех субъектов МСП, а затем дополнительно установило нулевой тариф для наиболее пострадавших отраслей. Поэтому РСВ за это полугодие компании заполняют одним из трёх способов — по стандартным, пониженным и нулевым тарифам.

Мы рассказывали, как считать взносы с пониженным тарифом и заполнять РСВ.

Освобождение от налогов и взносов за второй квартал регулирует Федеральный закон от 08.06.2020 № 172-ФЗ. Нулевой тариф действует для страховых взносов на ОПС, ОМС, и ВНиМ за период апрель — июнь 2020 года. Это касается как выплат в рамках предельной базы, так и сверх неё.

Льгота действует для наиболее пострадавших ИП и организаций, которые попали в реестр МСП по результатам отчётности за 2021 год. Также она распространяется на некоторые социально ориентированные НКО. Проверить своё право на льготу можно по ИНН в специальном сервисе ФНС.

С чем связаны изменения

30 октября опубликован Приказ ФНС России от 15.10.2020 № ЕД-7-11/[email protected] Он изменил форму, порядок заполнения и электронный формат. Приказ вступает в силу начиная с представления РСВ за 2020 год.

Поправки к форме и порядку заполнения связаны с изменениями в налоговом законодательстве. Так, в 2021 году отменили отчет о среднесписочной численности, ввели пониженные тарифы взносов для субъектов МСП, а с 1 января 2021 года снизятся взносы для IT-сферы.

Сроки сдачи остались прежними. Представьте РСВ за 2021 год не позднее 1 февраля 2021 года, так как 30 января выпадает на субботу.

Проверка взносов на пенсионное страхование

Для нового поля 045

, в которую вносится сумма расходов по договору авторского заказа и затраты по правам на интеллектуальную деятельность, также ввели контрольное соотношение. Сумма расходов с начала расчетного периода должна совпадать с аналогичным показателем за предыдущий период плюс затраты за 3 месяца отчетного периода.

Также ФНС уточнила, что при проверке отражения суммы облагаемых выплат необходимо учитывать и выплаты обучающимся, которые указываются в приложении № 9.

Необходимо также учитывать дополнения, внесенные в междокументные контрольные соотношения для РСВ . Так, суммы выплат сотрудникам в рамках трудовых отношений необходимо сравнивать с МРОТ и средней отраслевой зарплатой в субъекте РФ: выплаты должны быть больше.

Упростить процесс сдачи расчета по взносам на травматизм можно, используя программу подготовки и проверки электронной отчетности «Астрал Отчет», в которой формы и контрольные соотношения к ним обновляются автоматически и всегда находятся в актуальном состоянии.

Документ: