КБК по страховым взносам на 2021 год — это коды бюджетной классификации, назначение которых — группировка и распределение платежей, поступающих в бюджет и внебюджетные фонды.

Страховые взносы во внебюджетные фонды должны уплачивать все организации и предприниматели, хотя по отдельным страхвзносам есть различия для компаний с работниками и не имеющих таковых. Есть один реквизит, от которого зависит правильное перечисление страховых взносов в 2021 году, — КБК. Мы выясним, что это такое, для чего он нужен и как меняется.

Когда платить

Несмотря на то что бюджетные трансферты по социальному страхованию с 2021 г. перечисляются в разные инстанции (в ИФНС и в ФСС), срок уплаты един для каждого СВ. Страхователи обязаны перечислить все необходимые платежи в соответствующие органы до 15 числа месяца, следующего за отчетным (п. 3 ст. 431 НК РФ, п. 4 ст. 22 125-ФЗ).

Подробнее: сроки оплаты всех платежей на социальное страхование

Вот перечень основных СВ, которые необходимо уплатить за работников, и таблица КБК по страховым взносам на 2021 год содержит все данные, которые понадобятся специалистам при уплате страхвзносов.

Тоже может быть полезно:

- Изменения в налогообложении ИП в 2021 году

- Какие налоги платит ИП?

- Расчет подоходного налога с зарплаты

- Сколько налогов платит ИП в 2021 году?

- Размер страховых взносов на ОПС и ОМС для ИП в 2021 году

- Фиксированные платежи ИП в 2021 году за себя

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно!

Коды бюджетной классификации

| Наименование платежа | Тип выплаты | Код бюджетной классификации |

| Обязательное пенсионное страхование по основным тарифам (КБК для пенсионных взносов) | СВ | 182 1 0210 160 |

| Пени | 182 1 0210 160 | |

| Штрафы | 182 1 0210 160 | |

| Обязательное медицинское страхование | СВ | 182 1 0213 160 |

| Пени | 182 1 0213 160 | |

| Штрафы | 182 1 0213 160 | |

| Обязательное социальное страхование | СВ | 182 1 0210 160 |

| Пени | 182 1 0210 160 | |

| Штрафы | 182 1 0213 160 |

Фиксированные платежи ИП в 2021 году

Для предпринимателей установлены фиксированные суммы взносов на медицинское и пенсионное страхование. При этом не имеет значение, ведет он деятельность или нет, личные взносы все равно придется платить (за исключением перечисленных в НК РФ случаев).

После передачи страховых платежей на ОМС и ОПС под контроль ФНС в федеральном законе закреплен новый порядок определения взносов ИП, который не привязан к МРОТ. Личные взносы предпринимателей с 2018 года чиновники устанавливают на каждый отчетный год.

Так в 2021 году обязательный медицинский платеж для ИП установлен в сумме 8 426 рублей.

Пенсионные отчисления в ФНС 2021 году, как и уплачиваемый ранее взнос в ПФР, зависят от доходов предпринимателя (в рублях):

- доход в пределах трехсот тысяч — сумма взносов на ОПС равна 32 448 рублей;

- доход, превышающий триста тысяч — сумма взносов на ОПС состоит из фиксированного платежа (32 448) и 1% от суммы, превышающей триста тысяч.

Пример 1. В 2021 году предприниматель Иванов И.И. получил доход в размере 430 000 рублей. Сумму взносов к уплате на ОПС он рассчитал так:

32 448 + 1% × (430 000 − 300 000) = 33 748 рублей.

Отметим, что отчисление на пенсионное страхование не должно превышать максимальной величины, которая равна произведению фиксированного пенсионного платежа на восемь. Для 2021 года ее размер равен 259 584 рубля (32 448 × 8).

Личные взносы предприниматель может перечислить единовременно в установленном размере или частями в течение года, чтобы применять налоговый вычет. В любом случае взносы на ОМС и ОПС в фиксированной сумме за 2021 год необходимо оплатить до 31 декабря 2021, а пенсионный 1 % взнос — до 01 июля 2021.

Пример 2. В 2021 году предприниматель Овечкин К.К. получил доход в размере 22 500 000 рублей. Сумму пенсионных взносов к уплате он рассчитал по формуле:

32 448 + 1% × (25 500 000 − 300 000) = 284 448 рублей.

Так как полученная сумма больше максимально допустимой по пенсионным взносам, то уплатить нужно установленную законом предельную сумму — 259 584 рубля. При этом 32 448 рублей Овечкин К.К. должен уплатить до 31 декабря 2021, а оставшиеся 227 136 рублей — до 01 июля 2021 г.

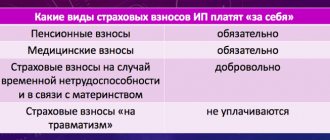

Что касается отчислений на случай временной нетрудоспособности и материнства (ВНиМ), то «за себя» предприниматели платить не обязаны, но по своему желанию могут встать на учет в соцстрахе и перечислять взносы на соцстрахование. Срок уплаты аналогичен взносам на ОМС и ОПС, а вот размер установлен исходя из МРОТ на начало 2021 года и составил 4 280 руб. 4 коп.

ОПС по дополнительным тарифам

| Тип платежа | КБК по ОПС — тариф не зависит от результатов спецоценки | Код — тариф зависит от результатов спецоценки |

| Список 1 — застрахованные лица, занятые на работах в соответствии с п. 1 ч. 1 ст. 30 400-ФЗ | ||

| Основной платеж | 182 1 0210 160 | 182 1 0220 160 |

| Пени | 182 1 0210 160 | 182 1 0200 160 |

| Штрафы | 182 1 0210 160 | 182 1 0200 160 |

| Список 2 — застрахованные лица, занятые на работах в соответствии с п. 2-18 ч. 1 ст. 30 400-ФЗ | ||

| СВ | 182 1 0210 160 | 182 1 0220 160 |

| Пени | 182 1 0210 160 | 182 1 0200 160 |

| Штрафы | 182 1 0210 160 | 182 1 0200 160 |

Дополнительные СВ уплачиваются работодателем и застрахованным лицом на отдельные коды, напрямую в Пенсионный фонд.

Вот какие КБК по страховым взносам в ПФР в 2021 году используются для перечислений работодателем:

- за счет средств работника — 392 1 0200 160;

- за счет средств работодателя — 392 1 0200 160.

Застрахованным лицом самостоятельно — 392 1 0200 160.

Используйте аналогичные значения КБК по страховым взносам за май 2020 года при заполнении платежных поручений.

Необходимость КБК

Система кодов КБК создана с целью регулирования финансовых потоков на государственном уровне. Благодаря Кодам бюджетной классификации, составляется и выполняется бюджетная программа на муниципальном и федеральном уровнях.

Индивидуальные предприниматели также должны знать КБК. Дело в том, что ИП ежемесячно и ежегодно производят многочисленные отчисления во внебюджетные организации и фонды, налоги и прочие бюджетные платежи. КБК являются индикаторами на платежных поручениях и способствуют упорядочению финансовой отчетности. Помимо того, что КБК указывают в платежных документах, порядок составления некоторых отчетов так же требует указаний в них КБК.

В 2021 году, так же как и в прошлом году в платежном поручении для указания КБК предназначено поле 104.

Кто платит

Под страховыми понимаются платежи в бюджетную систему РФ, которые перечисляют работодатели, привлекающие работников по трудовым и гражданско-правовым договорам. Они перечисляются в бюджет с целью дальнейшего перераспределения на нужды граждан при наступлении определенных страховых случаев: временной нетрудоспособности, беременности и отпуска по уходу за ребенком, выхода на пенсию и проч.

Уплату по обязательному пенсионному и медицинскому страхованию, на материнство и временную нетрудоспособность специалисты должны перечислять в территориальную налоговую инспекцию. Платеж по несчастным случаям и профессиональным заболеваниям (травматизм) направляется в региональный Фонд социального страхования.

Страхователем выступает любое юридическое или физическое лицо, которое использует в своей деятельности наемный труд. К плательщикам страховых относятся следующие категории страхователей:

- юридические лица — коммерческие и некоммерческие организации, бюджетные учреждения;

- индивидуальные предприниматели, которые платят вознаграждения наемным работникам;

- индивидуальные предприниматели, работающие на себя;

- физические лица, которые нанимают работников с целью удовлетворения своих бытовых потребностей.

ВАЖНО!

Плательщики СВ по истечении отчетного периода должны предоставлять в контролирующие органы сведения о начислениях и произведенных выплатах. Подробнее об актуальной информации по отчетности.

Изменения 2021 года

В деятельности индивидуальных предпринимателей в следующем году будет несколько важных изменений, то есть изучая КБК страховые взносы в ФОМС в 2021 году для ИП за себя, нужно знать обо всех нововведениях, потому что важны не только страховые взносы, а ещё и соблюдение всех норм. К примеру, стоит сказать, что для новичков будут введены налоговые каникулы, индивидуальные предприниматели в сфере информационных технологий получат льготы.

Новый бланк регистрации. С нового года ИП для регистрации необходимо будет подавать обновлённую форму заявления. В ней добавились некоторые изменения, например, добавлена строка для адреса электронной почты и внесены названия по месту жительства.

С учётом того, что мир переходит на удалённую работу, без электронной почты вести бизнес уже практически невозможно, поэтому если такого инструмента в деятельности предпринимателя пока нет, нужно позаботиться, о том, чтоб он всё-таки появился.

Продлены налоговые каникулы. Если раньше данная привилегия должна была действовать до конца 2021 года, то сегодня её решили продлить до конца 2023 года. Речь идёт о каникулах для предпринимателей новичков. И региональные власти имеют возможность устанавливать дополнительные условия по регионам, который касается этого вопроса.

Налог на профессиональный доход. Речь идёт о том, что налоговый режим для самозанятых граждан 2021 год будет действовать по всей стране. Об этом нужно знать также тем предпринимателям, которые совмещают ИП смс занятость. Сегодня такое встречается довольно часто.

Сведения о сотрудниках, точнее о средней списочной численности, теперь буду поддаваться в составе страхового взноса. Предыдущая форма подачи утратила силу с января 2021 года и теперь о средней списочной численности сотрудников нужно будет отчитываться ежеквартально, вместе со страховыми взносами, иначе пени КБК страховые взносы .

Пособия на карту «Мир». Теперь пособия которые выплачиваются за счёт ФСС, можно выплачивать только на карту «Мир». Это нововведение не затрагивает выплаты по больничным листам – за первые три дня работодатель переводит выплату на любую карту. Тоже самое будет касаться заработных плат, премий и пособий за больными детьми.

Однако, говоря о карте «Мир», то на неё теперь будут поступать полностью все пособия при рождении ребёнка, выплаты по уходу за ним, а также другие бюджетные перечисления. Если такой карты нет, то можно заменить выплату на банковский счёт или почтовый перевод. Однако нужно понимать, что в этом случае срок перечисления денег может существенно увеличится.

Важный факт. Из-за пандемии специалисты, которые ранее выступали за обязательный закон по перечислению пенсионных выплат на карте «Мир», продлил срок перехода на эти карты до 1 июля 2021 года.

Прямые выплаты на КБК ФСС. С года на прямые выплаты ФСС должны перейти все регионы страны. Принцип расчёта пособий будет прежним, но компания, которая получает от человека документы на пособия, направляет их в фонд в электронном виде, и именно фонд выплачивает деньги лично.

На эту систему страна переходила поэтапно, причём начался переход ещё в 2011-м году, но текущий год должен стать завершающим периодом перехода. Работодатель освобождается от выплаты пособия.

КБК для торгового сбора юридических лиц 2021

Сбор введен на территории столицы законом г. Москвы от 17.12.2014 № 62, в других регионах не взимается.

| КБК | Расшифровка |

| 182 1 0500 110 | Торговый сбор, уплачиваемый на территориях городов федерального значения |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

| КБК | Расшифровка |

| 048 1 1200 120 | Экологический сбор |

| КБК | Расшифровка |

| 182 1 1500 140 | Плата за пользование курортной инфраструктурой (курортный сбор) |

Перечень кодов дополнен двумя КБК для пени за неуплату утилизационного сбора за ввозимые в РФ из Беларуси и других стран самоходные машины и прицепы к ним (утв. приказом Минфина РФ от 20.09.2018 N 198н).

| КБК | Расшифровка |

| 153 1 1200 120 | Утилизационный сбор за колесный транспорт и прицепы, ввозимые в РФ (кроме ввозимых из Республики Беларусь) |

| 153 1 1210 120 | пени |

| 153 1 1200 120 | Утилизационный сбор за колесный транспорт и прицепы, ввозимые в РФ из Республики Беларусь |

| 1 1210 120 | пени |

| 153 1 1200 120 | Утилизационный сбор за колесные транспортные средства и прицепы к ним, произведенные, изготовленные в РФ |

| 153 1 1200 120 | Утилизационный сбор за самоходные машины и прицепы к ним, произведенные, изготовленные в РФ |

| 153 1 1200 120 | Утилизационный сбор за самоходные машины и прицепы к ним, ввозимые в РФ, кроме самоходных машин и прицепов к ним, ввозимых с территории Республики Беларусь |

| 153 1 1220 120 | пени |

| 153 1 1200 120 | Утилизационный сбор за самоходные машины и прицепы к ним, ввозимые в РФ с территории Республики Беларусь |

| 153 1 1230 120 | пени |

кбк 2018