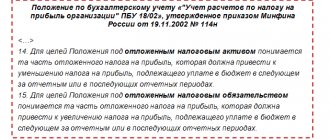

Размер полученной прибыли требуется отразить в бухгалтерском учете и налоговой декларации. Часто данные из этих отчетов не соответствуют друг другу. Выравнивание их произойдет только в будущем времени. В результате подобной разницы возникает часть отложенного налога, которая будет оплачена в следующих периодах. Данная часть и является отложенным налоговым активом.

Как отражается информация в бухгалтерском балансе по строке 1180 «Отложенные налоговые активы»?

Бухгалтерский и налоговый учет в организации

Наверно, любой бухгалтер знает, что существует несколько видов учета, самые распространенные (и, наверно, значимые) из которых – бухгалтерский и налоговый.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бухгалтерский учет – это отражение всей хозяйственной жизни организации посредством первичных документов. При ведении бухгалтерского учета принимаются во внимание все события, которые происходят в жизни компании. Целью и итогом проведения операций в сфере бухгалтерского учета является составления годовой отчетности. Финансовый отчет по итогам года составляется для:

- Внутренних пользователей. В их роли выступают собственники или топ – менеджеры компании. На основе данных отчета они делают выводы об успешности работы организации в течение года и принимают необходимые решения

- Внешних пользователей. К таким относятся в первую очередь кредиторы и налоговые органы

На основе бухгалтерского отчета оценивается состояние организации, перспективы ее развития. Отчетность помогает принимать важные управленческие решения.

Основными документами, регулирующими ведение бухгалтерского учета, являются закон «О бухгалтерском учете» и положения по бухгалтерскому учету (ПБУ).

Налоговый учет – это система, которая строится на основе первичных документов и обобщает информацию, которая используется для подсчета величины налогов.

Львиная доля всего налогового учета – расчет налога на прибыль. Основным актом, который регулирует данный вид учета, является Налоговый кодекс.

Главная особенность налогового учета в том, что не все операции, отраженные в бухучете принимаются для подсчета суммы налоговых обязательств. Некоторые расходы не принимаются вообще, а некоторые нормируются.

Виды разниц, которые могут возникать в процессе работы

В связи с тем, что в целях бухгалтерского учета принимаются все суммы доходов и расходов, а в налоговом – только выборочно, возникают разницы при подсчете налога на прибыль. Эти разницы могут приводить как к уменьшению налога, так и к его увеличению. Причем в обоих случаях изменение налога может быть как постоянное, так и временное. Если в компании возникают такие разницы, то в учете формируются проводки:

- Начисление налога на прибыль, отражается долг организации перед бюджетом Д99 К68.04

- При наличии разниц, увеличивающих налог:

– постоянно Д99 К68

– временно Д09 К68

- При наличии разниц, уменьшающих налог:

– постоянно Д68 К99

– временно Д68 К77

Нужно учитывать, что счета 09 и 77 впоследствии закрываются обратными проводками.

| ВАЖНО! Временные разницы не влияют на чистую прибыль компании |

Рассмотрим, как выглядят разницы на примере. Исходные данные:

выручка 150 тыс. руб., себестоимость 50 тыс. руб., фонд оплаты труда 20 тыс. руб., искусственный фонтан в кабинет директора 30 тыс. руб., безвозмездное поступление от учредителя 50 тыс. руб., штрафы и пени по налогам 30 тыс. руб.

| Показатель | Бухгалтерский учет | Налоговый учет |

| Выручка | +150 | +150 |

| Себестоимость | -50 | -50 |

| Фонд оплаты труда | -20 | -20 |

| Фонтан | -30 | – |

| Поступление от учредителей | +50 | – |

| Штрафы, пени | -30 | |

| Прибыль до налогообложения | +70 | +80 |

Получается, что по данным бухгалтерского учета нужно было бы заплатить налог меньше, чем того требует налоговый учет. С учетом разниц данные по бухучету нужно довести до данных налогового учета.

Нужно иметь в виду, что величина налога на прибыль для перечисления в бюджет рассчитывается как условный доход (то есть та прибыль до налогообложения, которая получена по данным бухучета), скорректированный на все получившиеся разницы. Если все сделано правильно, то налог, полученный таким расчетным путем, совпадет с суммой налога по декларации.

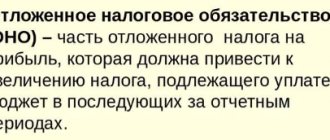

Отложенный налог и налогооблагаемые временные разницы

Важной концепцией, которую необходимо понимать в отношении отложенных сумм налога, является концепция налогооблагаемых временных разниц. Это происходит, когда у бизнеса есть актив со значением обязательства, которое не совпадает с текущей налогооблагаемой стоимостью этого актива. Это может произойти, когда учетный подход и налоговое законодательство отличаются в том, как высчитывается амортизация актива.

Эти временные разницы могут повлиять на финансовый счет, поскольку они означают, что доходы и расходы появляются в течение одного отчетного периода, но налог подлежит уплате в другой отчетный период. Налогооблагаемая разница может быть как налогооблагаемой, так и вычитаемой.

Понятие отложенных налоговых активов (ОНА)

Отложенные налоговые активы формируются из – за отличия величины показателей в налоговом и бухучете. При возникновении таких активов происходит временное увеличение налога, а это означает, что вычет по налогу будет осуществлен позже.

Часто отложенные налоговые активы формируются при начислении амортизации. Однако после того как объект будет полностью самортизирован, исчезнет разница, а, значит, и отложенный актив.

Еще один интересный случай – расходы на рекламу. Они нормируются за исключением случаев, если реклама размещается в СМИ, на выставках или ярмарках. При этом в налоговом учете расходы на рекламу можно учесть в размере 1% от выручки. То есть, если на рекламу 100 тыс. руб., а 1% составляет 80 тыс. руб., то разница между двумя видами учета в компании составит 20 тыс. руб., налог с нее 4 тыс. руб. и на эту сумму необходимо сформировать отложенный налоговый актив.

Также очень важно помнить, что если по итогам периода получился убыток, то можно сдать декларацию с нулевой прибылью, а на сумму убытка сформировать отложенный налоговый актив.

Итоги

Распознать постоянные налоговые разницы бухгалтеру поможет простое правило: если какой-либо расход или доход признается в бухгалтерском учете, но не принимается совсем или хотя бы частично в налоговом учете (ни в текущем, ни в последующих, ни в предыдущем периодах), то возникает постоянная налоговая разница, приводящая к возникновению постоянного налогового расхода либо постоянного налогового дохода.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Счета учета отложенных налоговых активов

Выше уже были приведены бухгалтерские записи, касающиеся отложенных налоговых активов.

Как видим, при возникновении таких активов фигурируют два счета:

- Счет 68 с соответствующим субсчетом. По кредиту счета отражается наш долг по налогу на прибыль перед бюджетом и создание отложенного налогового актива

- Счет 09, который так и называется «Отложенные налоговые активы». По дебету счета отражается создание актива, по кредиту – его закрытие

В пояснении к бухгалтерской отчетности первых двух форм необходимо отразить информацию об условном расходе, разницах и начисленных отложенных активах.

Как определить?

Отложенные налоги представляют собой ожидающие платежи, причитающиеся или полученные. Отложенные налоги преобладают, когда возникают разницы между балансовой оценкой и налоговыми расходами, относящимися к активам или обязательствам бизнеса. Они также вызваны различиями между полученными доходами и налогооблагаемыми доходами. Это связано с тем, что финансовая отчетность основана на учете по методу начисления, то есть на признании выручки при получении, а не при ее получении, тогда как налогообложение ограничивается полученным доходом.

Отражение ОНА в балансе организации

В балансе такие активы отражаются по строке актива баланса 1180.

Нужно иметь в виду, что информацию по этой строке можно указать без детализации. Причем в свернутом виде сумма отложенного налогового актива указывается только если они учитываются при расчете налога на прибыль.

Величиной отложенного налогового обязательства является сальдо по дебету счета 09.

Для того чтобы найти сумму такого актива расчетным путем, нужно временную разницу по расходам умножить на утвержденную ставку по налогу на прибыль.

Кроме отражения в балансе, отложенные налоговые активы указываются в форме №2. Для этого высчитывается изменение отложенного актива как разница между кредитовым и дебетовым конечным сальдо счета 09. При этом знак результата вычисления не меняется.

Причины возникновения

Причин возникновения отложенных налоговых активов может быть много. Основные из них отражены в таблице ниже.

| № п/п | Причина | Характеристика | Примечания |

| 1 | Убытки бизнеса | Самый простой метод, с помощью которого создаются эти налоговые активы, – это ситуация, когда бизнес несет убытки. | Убыток компании может быть перенесен на будущие периоды и зачтен в счет прибыли последующих лет, что уменьшит налоговые обязательства. Следовательно, такой убыток является активом или отложенным налоговым активом. |

| 2 | Различия в методе амортизации в бухгалтерском и налоговом учете | Создается из-за различий в методах амортизации в бухгалтерском и налоговом учетах этот. | Существует два метода начисления амортизации: прямой и двойной. При втором методе расходы по амортизации велики в самом начале срока, далее они уменьшаются. Компания будет платить больше налогов, чем указано в ее бухгалтерских книгах. Таким образом, он будет отражать отложенные налоговые активы в балансе. |

| 3 | Различия в норме амортизации в целях бухгалтерского и налогового учета | Не только метод амортизации, но и норма амортизации может вызвать возникновение этого налогового актива. | Например, если для целей налогообложения используется норма амортизации 20%, а для целей бухгалтерского учета – ставка 15%, это приведет к разнице в фактических уплаченных налогах и налоге в отчете о финансовых результатах. Таким образом, компания будет отражать отложенные налоговые активы в балансе. |

| 4 | Отражение расходов | Отложенные налоговые активы также могут образовываться, когда расходы отражаются в отчете о финансовых результатах до их признания в налоговом отчете. | Например, некоторые юридические расходы не рассматриваются как расходы и, следовательно, не включаются сразу в налоговую отчетность, однако они отражаются как расходы в отчете о прибылях и убытках. |

| 5 | Отражение доходов | Иногда выручка признается в одном периоде для целей налогообложения, а в другом периоде для целей бухгалтерского учета. | Если выручка признается для целей налогообложения до того, как она будет сделана в бухгалтерском учете, компания будет платить налог с такой высокой выручки и, таким образом, будет создавать этот налоговый актив. |

| 6 | Гарантии | Гарантии являются одним из наиболее распространенных примеров активов по отложенному налогу. | Допустим, выручка электротехнической компании составляет 5 млн. руб., а расходы – 3 млн. руб., прибыль – 2 млн. руб. Тем не менее, расходы разделились на 2,5 млн. руб. на стоимость проданных товаров, общие расходы и т. д., 0,5 млн. руб. на будущие гарантии и возвраты.Налоговые органы не рассматривают будущие гарантии и возвраты как расходы, поскольку эти расходы не были понесены, а только были учтены. Таким образом, компания не может вычесть такие расходы при расчете налогов и, следовательно, должна платить налог также на 0,5 млн. руб. Следовательно, эта сумма будет частью отложенных налоговых активов в балансе. |

| 7 | Безнадежные долги | Другой пример отложенных налоговых активов – безнадежная задолженность. | Предположим, что у компании есть балансовая прибыль в размере 10 000 т.р. за финансовый год, который включает резерв в размере 500 т.р. как безнадежный долг. Однако для целей налогообложения этот безнадежный долг не учитывается, пока он не будет фактически списан. Таким образом, компания должна будет заплатить налог на 10 500 т.р. и, следовательно, создать этот налоговый актив. |

Пример расчета и отражения суммы отложенных налоговых активов в балансе

Приведем небольшой пример расчета отложенных активов и возьмем самые распространенные случаи – расходы на рекламу и амортизацию.

| Операция | Бухгалтерский учет | Налоговый учет | Разница | Ставка налога 20% | Проводка |

| Расходы на рекламу | -200 | -150 | 50 | 10 | Д09 К68 |

| Амортизация | -2667 | -2000 | 667 | 133 | Д09 К68 |

Значения показателей показываем с минусом, так это понесенные расходы. Проводками начисляем сумму отложенного налогового актива, который будет учтен в следующих периодах. Соответственно, по рекламе величина отложенного актива составляет 10, а по амортизации 133.

Бухгалтерский «самолет» по счету 09 будет представлять из себя следующую схему:

| Дебет | Кредит |

| 10 | |

| 133 | |

| Оборот 143 | |

| Сальдо конечное 143 |

Величина конечного сальдо является предоплатой организации на будущее. Эта сумма подлежит отражению в балансе.

В то же время величина этих активов, наряду с другими показателями, отражается по кредиту счета 68.

Часто задаваемые вопросы

Вопрос № 1. Почему важно определять данные отложенные показатели?

Ответ. Для инвесторов и аналитиков самый важный вопрос, который нужно задать об отложенном налоговом обязательстве заключается в следующем: «Будет ли это в будущем, и если да, то когда?» Например, если ожидается, что отложенное налоговое обязательство уменьшится, компании потребуется произвести фактическую налоговую выплату правительству, и ее денежный счет уменьшится.

Вопрос № 2. Каковы особенности отложенных налогов?

Есть некоторые ключевые характеристики отложенных налоговых активов, которые отражены в таблице ниже.

| № п/п | Особенность | Пояснение |

| 1 | Они приходят с истечением срока действия, если не были израсходованы. | Такой срок составляет 20 лет |

| 2 | Следующее, что нужно учитывать, это то, как налоговые ставки влияют на стоимость отложенных налоговых активов. | Если налоговая ставка повышается, это работает в пользу компании, потому что стоимость активов также возрастает, что обеспечивает большую подушку для большего дохода. Но если ставка налога падает, стоимость налогового актива уменьшается. Это означает, что компания не сможет использовать всю выгоду до истечения срока действия. |

Вопрос № 3. Каковы последствия отложенного налогового контроля?

После понимания изменений и причин возникновения отложенных налогов важно также проанализировать и спрогнозировать влияние, которое они оказывают на будущие операции. Например, отложенные налоговые активы и обязательства могут оказать сильное влияние на денежные потоки. Увеличение отложенного налогового обязательства или уменьшение отложенных налоговых активов является источником денежных средств. Аналогичным образом, уменьшение обязательства или увеличение отложенного актива – это использование денежных средств.

Анализ изменений в отложенных налоговых остатках также должен помочь понять будущую тенденцию, к которой эти остатки движутся. Будет ли сальдо продолжать расти, или велика вероятность убытков в ближайшем будущем?

Эти тенденции часто указывают на тип бизнеса, осуществляемого компанией. Например, растущее отложенное налоговое обязательство может указывать на капиталоемкость компании. Это связано с тем, что покупка новых капитальных активов часто сопровождается ускоренной налоговой амортизацией, превышающей замедление амортизации старых активов.