Ведение бухгалтерской и налоговой отчетности предприятия требует хороших знаний вопросов правоотношений и в рамках российского законодательства, и финансовой отчетности в общей структуре МСФО. Даже если заполнение необходимой документации осуществляется в срок и без ошибок, это не значит, что разночтений в отчетах не будет. Такое положение вещей становится возможным, т. к. при всех сходствах между правилами ведения учета доходов (либо расходов) по налогооблагаемой базе и для бухучета имеют некоторые различия. А результатом таких действий становятся отложенные налоговые обязательства в балансе.

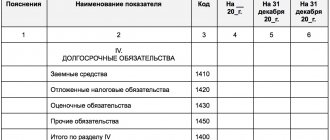

Какие данные бухгалтерского учета понадобятся при заполнении строки 1420

Предприятия, занимаясь формированием бухгалтерской отчетности, имеют законное право отразить сальдированную (т.е. в свернутом виде) сумму отложенных активов/обязательств в своем бухгалтерском балансе. В любом случае, в строку заносится величина отложенных налоговых обязательств, которая актуальна по состоянию на отчетную дату, на 31.12.– прошлого и предшествовавшего прошлому периодов. Для внесения сведений в строку 1420 понадобится посмотреть:

- кредитовое сальдо по счету 77,

- дебетовое сальдо по счету 09.

Итак, в зависимости от того, какой способ отражения суммы отложенных обязательств выберет руководство организации, могут понадобиться дополнительные действия. Следует учесть пару моментов:

- В любом случае показатели по стр. 1420 переносятся из бухгалтерского баланса за предшествующий год на 31.12– прошлого и предшествовавшего прошлому периодов.

- Если в бухгалтерском балансе за отчетный год показатели на 31.12.– прошлого и предшествовавшего прошлому периодов суммы отложенных активов/обязательств были указаны в развернутом виде, а на предприятии принято отражать суммы отложенных налоговых активов/обязательств на отчетную дату в свернутой форме, показатели на 31.12.– тех периодов придется пересчитать, прежде чем отражать их в балансе за отчетный период – это позволит обеспечить сопоставимость отчетных данных. То же касается и обратной ситуации, когда сведения были отражены свернуто, а в отчетном периоде решено было указать показатели развернуто.

- Необходимо сравнить сальдо по счету 09 с сальдо по счету 77 – в зависимости от того, какая величина больше, показатель по строке 1420 может рассчитываться по-разному (формулы будут приведены ниже в статье).

Основные понятия и процесс появления

Бухгалтера, в чью обязанность входит работа с отчетностью, знают, что даже при правильном ведении всей документации нередки случаи, когда показатели прибыли организации для начисления налогов и для регулярного бухгалтерского учета имеют различия.

Если отталкиваться от сроков их действия, то различия эти могут быть двух типов: те, что имеют постоянный характер и те, которые должны быть временным явлением. При возникновении постоянного варианта доходы и расходы будут отражаться в регулярной бухгалтерской отчетности, но к налогооблагаемой базе отношения они иметь не будут. Или же наоборот их учтут при расчете налогов, но не представят в бухгалтерских документах.

Второй же вариант означает, что прибыль, а также имеющиеся затраты, которые отображены в отчетах в одном конкретном периоде, будут подвергнуты налогообложению только в следующем. Возникновение такой разницы принято именовать отложенным налоговым обязательством (или сокращенно — ОНО).

Т. е. это понятие означает ту часть налога, которую на данный отрезок времени отложили с расчетом, что в будущем это, возможно, приведет к ее увеличению. Обязательство это следует признать и документально оформить только в тот временной отрезок, когда разница была обнаружена. Разбираемое явление может возникнуть по следующим причинам:

- На предприятии специалисты пользуются разными методами, когда рассчитывают амортизационные расходы при заполнении декларации по налогам и в бухучете.

- Расходные операции также определяются по разной методе.

- Различия формул, используемых для отражения процентных выплат, которые осуществляет организация, если использует для своей деятельности заемные средства.

- Возникновение необходимости в отсрочке или рассрочке выплат по налоговым платежам.

Отложенные налоговые обязательства могут появиться по ряду причин, которые отличаются от случая к случаю

Чтобы определить размер ОНО используют следующую формулу:

Ставка, по которой осуществляют отчисления с прибыли * разница во времени = ОНО.

Как найти величину отложенных налоговых обязательств (общая формула)

Формирование отложенных налоговых обязательств наблюдается в случаях, когда возникают налогооблагаемые временные разницы. Это значит, что расходы в налоговом учете оказываются больше, чем в бухгалтерском учете. Теперь становится понятно, почему обобщенная формула расчета отложенных налоговых обязательств выглядит следующим образом:

Налоговые убытки и налоговые льготы.

Понятие «отложенный налог» объединяет временные разницы, налоговые убытки и налоговые льготы (англ. ‘tax credits’).

В большинстве стран, если вы понесли убытки в прошлом году, вы можете заплатить меньше налогов с прибыли текущего года. Аналогичным образом, налоговая льгота (возможность заплатить меньше налогов) может быть предоставлена правительством в качестве стимула, но не денежного пособия.

Как налоговые убытки, так и налоговые льготы являются компонентами налога. Они уменьшают размер ваших налогов.

Временные разницы — это начисления налога. Напротив, они не будут иметь никакого влияния на размер налогов. Они не являются налогом. Они являются начислениями налога. То, что они объединены с налоговыми убытками и налоговыми льготами под общим термином «отложенный налог», может вводить в заблуждение.

Причины возникновения налогооблагаемых временных разниц

Когда налогооблагаемые временные разницы образуют налогооблагаемую прибыль (убыток), это приводит к возникновению отложенного налога на прибыль, который, в свою очередь, изменит в большую сторону величину налога на прибыль, подлежащего перечислению в бюджет в следующем за отчетным периодом годом или в последующем году. Разберемся, по каким причинам могут появляться налогооблагаемые временные разницы:

- Применение бухгалтером предприятия разных порядков отражения процентов, которые выплачивает кредиторам компания за пользование заемными денежными средствами для целей налогообложения и бухучета.

- Признание в отчетном периоде доходов от реализации изготовленных изделий, товаров, услуг и работ в виде доходов от обычных видов деятельности.

- Применение различных методов начисления амортизации для исчисления налога на прибыль и целей бухучета.

- Признание для целей бухучета процентных доходов компании исходя из допущения временной определенности фактов хозяйственной деятельности, а для целей налогообложения – по кассовому методу.

- Другие похожие различия между бухгалтерским и налоговым учетом.

Правовая база

Естественно, что работа с обязательствами невозможна без законодательной основы. Гражданско-правовая база по этому вопросу представлена следующими документами:

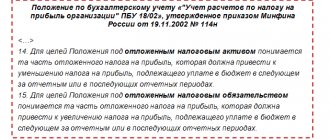

- Приказ Минфина РФ № 114-н (от 19.11.2002 г.). В нем рассматриваются варианты появления временной разницы, следствием которой становится возникновение ОНО.

- Приказ Минфина РФ № 94-н (от 31.10.2000 г.). Данный документ дает инструкции по составлению проводок ОНО, если предприятие осуществляет какую-либо хозяйственную деятельность, связанную с финансовым оборотом.

Пример того, как образуется отложенное налоговое обязательство

Важно! Ставка по налогу на прибыль и распределение по долям зависит от сферы деятельности и региона нахождения компании. В примере будут рассмотрены произвольно выбранные значения.

Представим гипотетическую фирму ООО “БухДух”. Работник бухгалтерии по решению начальства начисляет амортизацию в бухучете линейным методом. Однако, а налоговом учете используется нелинейный способ. Компания приобрела некий объект основных средств, который обошелся владельцам в 320 тысяч рублей. Поскольку стоимость его оказалась больше ста тысяч рублей, Налоговый кодекс требует от налогоплательщика амортизировать данное ОС в налоговом учете.

Бухгалтер отыскал срок амортизации для данного объекта ОС в Общероссийском классификаторе основных фондов, и оказалось, что он принадлежит к десятой группе (для ОС данной амортизационной группы утвержден срок полезного использования, равный 361 месяцу – 30 лет по 12 месяцев). Напомним, что бухгалтеру поручено применять линейный метод, а потому амортизация будет вычислена, как показано ниже:

310 000 р. : 361 мес. = 858,72 руб/мес.

Экономическая интерпретация полученного значения заключается в том, каждый месяц со стоимость нового ОС необходимо списывать 858 рублей 72 копейки амортизационных отчислений. Принадлежность данного объекта к десятой амортизационной группе предполагает норму ежемесячной амортизации 0,7%:

310 000 р. х 0,7% = 2170 руб.

Это означает, что в налоговом учете ежемесячно будут списываться амортизационные отчисления в сумме 2170 рублей.

Представим полученные значения в табличном виде для наглядности:

Вычислим размер временной налогооблагаемой разницы:

2170 р. – 858,72 р. = 1311,28 рублей.

Рассчитаем, какое значение отложенных налоговых обязательств будет перенесено на счет 77:

1311,28 р. х 20% = 262,25 рублей

(20% – налоговая ставка по налогу на прибыль с принятием во внимание региональной и федеральной долей).

Бухгалтер сделает следующую проводку:

Дт 68.4 “Расчеты по налогу на прибыль” Кт 77 – 262,25 рублей.

МСФО 12: Особенности метода расчета отложенных налогов

Е. Чипуренко, к.э.н.

Новация российского бухгалтерского учета — отложенные налоги, представляющие собой часть расходов по налогу на прибыль, отражаемых в бухгалтерской отчетности. Отложенные налоги выражаются суммой налога, которую организация должна будет заплатить (или возместить) в будущем по отношению к текущему отчетному периоду (периоду формирования финансовой отчетности).

По привычным для российской практики правилам в бухгалтерском балансе в разделе краткосрочных обязательств отражались только текущие обязательства по налогам к уплате в бюджет по итогам отчетного периода. И только с введением ПБУ 18/02 в балансе появились новые статьи: 145 «Отложенные налоговые активы» и 515 «Отложенные налоговые обязательства». В отчете о прибылях и убытках вместо строки «налог на прибыль» появились статьи: «Текущий налог на прибыль», «Отложенные налоговые активы» и «Отложенные налоговые обязательства». Таким образом, усложнились формы финансовой отчетности.