Отражение данных

Сведения о структуре и величине оборотных средств вносятся во второй раздел актива баланса. Здесь указывается стоимость для каждого объекта на начало и к завершению отчетного периода. В запас относят итоговую цену всех материальных ценностей и расходов организации. МПЗ фиксируются в бухучете по фактической себестоимости. В балансе показывают:

- Вложения в изделия, которые не прошли всех стадий технологической обработки, испытаний, а также технической приемки — в строке затрат в незавершенном производстве.

- Нормативную или фактическую себестоимость остатка выпущенной продукции, а также приобретенной для последующей реализации — в графе готового товара для перепродажи.

- Расходы, которые несет предприятие в текущем периоде, но они относятся к будущим годам — в строке расходов предстоящих периодов.

- Фактическую себестоимость продукции, поставленной покупателям — в графе отгруженных товаров.

- Не нашедшие отражения по предыдущим строкам текущие активы — в прочих затратах и запасах.

- НДС по приобретенным ценностям показывает сумму, не предъявленную к зачету.

- Дебиторскую задолженность. Она отражается по двум подразделам в зависимости от сроков погашения: в течение или через 12 мес. после отчетной даты.

- Вложения предприятия в облигации, акции и прочие бумаги — по статье краткосрочных финансовых инвестиций. Здесь же отражаются займы, которые предоставлены другим компаниям на период не более года.

- Остатки денег в аккредитивах, счетах (валютных и расчетных), в кассе, на чековых книжках и по прочим платежным документам.

Определение

Текущие активы – это совокупность вещественных ценностей, служащих операционной деятельности компании и используемых за один производственный цикл. Главной задачей таких активов становится покрытие ежедневных расходов и поддержание работоспособной деятельности предприятия.

К текущим активам относится все имущество, которое может принадлежать юридическому лицу на праве собственности:

- деньги, находящиеся в кассовом центре и на расчетных счетах;

- дебиторская задолженность;

- акции, сертификаты сберегательные и депозитные, облигации;

- материалы, основные средства, готовые изделия;

- авторские права, патенты;

- незавершенное производство;

- вложения.

Характеристика этапов

Денежная стадия является начальной. На средства, которые есть у предприятия, формируются производственные запасы, незавершенное производство. Организация осуществляет финансовые операции. На втором этапе совершается производственный процесс. Рабочая сила потребляет средства для создания нового продукта. Он несет в себе вновь созданную и перенесенную с материалов стоимость. Текущие активы снова изменяют свою форму, переходя на третью стадию кругооборота. Она состоит в реализации выпущенной продукции и получении финансовых средств. Произведенный товар может в течение какого-то времени находится на складах предприятия. Определенная часть отпускается или отгружается покупателям. В итоге текущие активы компании выступают в качестве товаров и трансформируются в денежную форму после того, как будет реализована продукция. После этого начнется новый кругооборот.

Виды

Оборотные активы сопутствуют бесперебойности процессов, проходящих в организации: финансирование, закупка, производство, сбыт, реализация. Такие активы можно охарактеризовать как носящие признаки:

- высокой мобильности и способности к изменениям, другими словами, они могут быть трансформированы из одного вида в другой во время процесса товар-деньги-товар;

- приспособляемости к переменам, происходящим на товарном и финансовом рынках, так как они способны к изменениям в случае смены вида деятельности компанией;

- обладания высокой ликвидностью;

- сравнительной легкости управления, поскольку управленческие решения, основанные на их обороте, дают результат в короткие сроки.

К недостаткам, связанным с работой с текущими активами, можно отнести следующие особенности:

- часть активов, пребывающая в форме наличности или дебиторской задолженности, может потерять свою стоимость из-за инфляции;

- временно свободные активы не в состоянии формировать прибыль, за исключением тех, что используются в «быстрых» вложениях, и даже наоборот: излишне сгенерированные запасы ТМЦ вызывают дополнительные затраты на хранение и обработку;

- товарные запасы в любом содержании склонны к потерям, связанным с естественной убылью продукта.

Текущие активы, текущие обязательства

Показатель обеспеченности компании оборотными средствами необходим для оценки количества средств, имеющихся в распоряжении фирмы. Их объема должно быть достаточно для сохранения компанией финансовой устойчивости. Что касается материальных запасов, то уровень обеспеченности ими отражает способность собственных источников организации покрывать имеющиеся нужды без привлечения займов. Этот показатель оценивается в первую очередь в соответствии с имеющимися ресурсами на предприятии. Если их объем окажется существенно выше, чем обоснованная их потребность, то собственными оборотными средствами фирма сможет покрыть только какую-то часть запасов. В этом случае показатель будет меньше, чем единица. На предприятии может сложиться ситуация, когда материальных ресурсов недостаточно для обеспечения бесперебойного производства продукции, непрерывной хозяйственной деятельности. Тогда искомый показатель может быть больше, чем единица. Однако этот результат далеко не всегда является признаком финансового благополучия компании.

Классификация оборотных активов по уровню ликвидности и вероятного инвестиционного риска отражает качество средств предприятия, задействованных в обороте. Ее задачей выступает выявление тех объектов, возможность продажи которых маловероятна. Ликвидность активов определяется по скорости превращения их в денежные средства. Она характеризует платежеспособность компании.

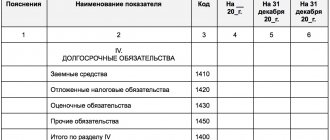

Описание активов предприятия в обновленном бух. балансе 2021

Сведения в бух. баланс, как принято, заносятся на основе достоверного бух. учета. По строкам активов обновленного баланса записывают данные обо всем имуществе предприятия. Т. е. все, что находится у него в собственности, обязательно отображается в бух. балансе. При этом верх активов состоит из имущества, которое, по сути, до конца существования, не меняется и остается в первичной форме.

Следует обратить внимание также на то, что устаревшая, предшествующая форма бух. баланса, содержала коды строк, состоявших из трех цифр. Например, «140», «210». Нынешняя, обновленная его форма, включает уже четырехзначные коды. Пример для активов: «1150», а для пассивов: «1700». Хотя назначение строк одной и второй формы бух. баланса от этого существенно не поменялось. Разница между формами заключается лишь в кодах, перечне самих строк и детализации информации.

При формировании бух. баланса данные заносятся по состоянию на соответствующий отчетный период. Современная форма заполняется с учетом требований и пояснений, представленных ПБУ 4/99. Настоящее Положение утверждено Приказом Минфина РФ № 43н от 06.07.1999 (ред. от 08.11.2010, с изм. от 29.01.2018).

Активы по бух. балансу состоят из двух больших частей: внеоборотные активы (далее – ВА) и оборотные активы (далее – ОА). Итого по активам требуется заполнить два раздела. Следует также обратить внимание, что прибыль как финансовый итог работы предприятия фиксируется по стр. 1370 в пассивах и к активам не относится. Баланс может содержать сведения, как за текущий, так и за предшествующий, уже прошедший период.

Между тем слово «баланс» в переводе с латинского языка «bis lanz» означает «две чаши весов», что указывает на достижение равновесия. В данном случае подразумевается финансовое равновесие предприятия. Следовательно, составленный бух. баланс отображает действительное состояние финансового равновесия предприятия.

Важно! Бух. баланс сформирован правильно, если итог активов (в части группировки своего имущества) = итогу пассивов (в части группировки финансовых источников и назначения).

Чтобы дать всестороннюю точную оценку и характеристику финансовой устойчивости предприятии принято анализировать бух. баланс по разделам.

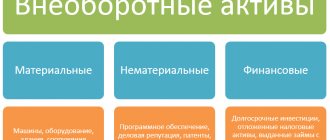

Внеоборотные и оборотные активы

Активы предприятия используются в производственном процессе. По степени вовлечённости в производство выделяют внеоборотные и оборотные ресурсы. Внеоборотными активами считается всё имущество и денежные средства предприятия, которыми косвенно поддерживается производственный процесс, но полностью не вовлечены в него. Другими словами, они не включены в производственный цикл, поэтому не изнашиваются и могут служить долгое время.

Внеоборотными (основными) могут быть материальные, нематериальные и финансовые ресурсы:

- Земельный участок;

- Частный водоём и недра;

- Лесной массив;

- Здание;

- Транспорт;

- Оборудование;

- Торговая марка;

- Ценные бумаги;

- Патент;

- Финансовые обязательства.

Внеоборотные ресурсы – прочное основание, при помощи которого создавалась организация (сформировался уставной капитал, собственность, штат сотрудников) и налаживалось производство.

Когда предприятие уже сформировалось и готово к производственной деятельности, используются оборотные активы – имущество и средства, способствующие реализации текущего производственного процесса. Подобные ресурсы называют ещё операционными или краткосрочными, так как они полностью вовлечены в создание продукта и используются в течение года.

Оборотные (текущие) ресурсы состоят из материальной и нематериальной собственности:

- Станков.

- Оборудования.

- Транспорта.

- Технологий.

- Организационных идей.

Зачем рассчитывать размер чистых активов?

Причина 1. Осуществление финансового контроля за положением дел

Показатель используется для контроля за финансовым состоянием, отражает эффективность функционирования хозяйствующего субъекта.

В первую очередь, проводится соотношение чистых активов с размером уставного капитала (УК). Оба этих показателя очень важны в соотношении друг с другом. Величина последнего должна быть больше. В противном случае закон предписывает провести определенные изменения в течение установленного срока.

Итак, в годовом отчете организации указываются:

1) динамика изменения как чистых активов, так и уставного капитала АО и ООО за три последних завершенных финансовых года, включая отчетный год, или, если организация существует менее чем три года, за каждый завершенный финансовый год;

2) результаты анализа причин и факторов, которые, по мнению единоличного исполнительного органа общества, совета директоров, привели к тому, что соотношение показателей нарушено;

3) перечень мер, которые предлагается осуществить для исправления ситуации.

Особенность для АО: они должны производить такую оценку соотношения показателей ежеквартально по окончании каждого квартала. Если чистые активы окажутся меньше УК более чем на 25 процентов по окончании трех, шести, девяти или двенадцати месяцев отчетного года, следующего за вторым или каждым последующим отчетным годом, по окончании которых размер уставного капитала оказался больше, АО дважды с периодичностью один раз в месяц обязано поместить в средствах массовой информации, в которых опубликовываются данные о государственной регистрации юридических лиц, уведомление о снижении стоимости своих чистых активов.

Кредитор общества, если его права требования возникли до опубликования указанного уведомления, не позднее 30 дней с даты последнего опубликования такого уведомления вправе потребовать от АО досрочного исполнения соответствующего обязательства, а при невозможности его досрочного исполнения — прекращения обязательства и возмещения связанных с этим убытков. Срок исковой давности для обращения в суд с данным требованием составляет шесть месяцев со дня последнего опубликования такого уведомления.

Суд вправе отказать в удовлетворении такого требования кредитора, если будет доказано:

1) права кредиторов таким снижением не нарушаются;

2) обеспечение, предоставленное для надлежащего исполнения соответствующего обязательства, является достаточным.

Стоимость чистых активов по окончании двух финансовых лет подряд не может быть меньше УК (п. 4 статьи 30 ФЗ №14-ФЗ, п. 6 статьи 35 ФЗ №208-ФЗ). В противном случае, не позднее чем через шесть месяцев после окончания соответствующего финансового года должно быть принято одно из следующих решений:

1) об уменьшении уставного капитала фирмы до размера, не превышающего стоимости его чистых активов;

2) о ликвидации общества.

Гражданский кодекс также предоставил возможность в этом случае пойти «обратным» путем — увеличить чистые активы до размера уставного капитала (п.4 статьи 90 ГК РФ, п.4 статьи 99 ГК РФ).

Возможные пути такого увеличения: внесение дополнительных вкладов в имущество фирмы, использование заемных средств, списание безнадежной ко взысканию задолженности, увеличение прибыли и снижение убытков, проведение переоценки, эмиссия акций. Каждый из этих путей имеет свои сложности. Использование финансовой помощи увеличивает размер обязательств. Увеличение прибыли, выручки ограничено нехваткой ресурсов и ограниченностью рынков сбыта и т.д. Можно, наоборот, пойти по пути снижения размера затрат, понижения уровня обязательств. Такого понижения можно добиться посредством их реструктуризации (изменение графиков погашения, отсрочки платежей,, путем погашения части долгов, что возможно, в свою очередь, при наличии достаточного объема свободных средств, которые могут быть направлены на исполнение организацией своих обязательств. Для этих целей можно, в частности, улучшить работу в направлении сбора дебиторской задолженности, включая организационную, судебную работу с контрагентами, продажу долгов третьим лицам, проведение взаимозачетов и пр.

В то же время, стоит упомянуть и о так называемых «мнимых активах» — в целях улучшения показателей или по иным причинам (технические ошибки, недостаточная квалификация ответственных лиц) в бухгалтерском учете отражаются активы, которые не должны быть там отражены на дату проведения оценки. Такой «мнимый собственный капитал» не приносит реальную прибыль, он имеет «ценность» только на бумаге. Что скрывать, иногда это делается с целью добиться соответствия показателей финансовой деятельности организации нормативным требованиям (например, для осуществления деятельности в лицензируемых сферах), для получения заемных, в том числе, кредитных средств, для своеобразной «корректировки» налоговых последствий для бизнеса.

К факторам, искусственно завышающим величину чистых активов, можно отнести, в частности, нереальную ко взысканию дебиторскую задолженность, которая должна быть списана (например, истекли сроки исковой давности, контрагент прекратил свое существование без правопреемства), непригодные для использования вследствие износа основные средства, или непригодные по причине морального устаревания нематериальные активы, а также вложения в дочерние общества, ведущие убыточную деятельность, когда стоимость такого дочернего общества вследствие убыточности ниже, чем размер вложений в него и т.п.

Причина 2. Выплата дивидендов

Как указано в п.1 статьи 29 ФЗ №14-ФЗ, ООО не вправе принимать решение о распределении своей прибыли, если на момент принятия решения размер чистых активов меньше его УК и резервного фонда или станет таковым в результате принятия такого решения.

Аналогичные ограничения установлены законодательством и для АО, которые не вправе принимать решение (объявлять) о выплате дивидендов по акциям и выплачивать объявленные дивиденды, если на день принятия такого решения/на день выплаты соответственно, размер чистых активов АО меньше его уставного капитала, и резервного фонда, и превышения над номинальной стоимостью определенной уставом ликвидационной стоимости размещенных привилегированных акций либо станет меньше их размера в результате принятия такого решения/в результате выплаты дивидендов (пп.1, 4 ст. 43 ФЗ №208-ФЗ).

Причина 3. Для расчета действительной стоимости доли

Действительная стоимость доли участника ООО соответствует части стоимости чистых активов, пропорциональной размеру его доли (п.2 ст. 14 ФЗ №14-ФЗ).

В каких случаях понадобится ее рассчитать?

Во-первых, в случае приобретения доли Обществом по требованию своего участника, когда учредительными документами ее отчуждение третьим лицам запрещено, и другие участники отказались от приобретения либо, в соответствии с уставом необходимо получить согласие на отчуждение, а оно не получено.

Во-вторых, в случаях приобретения доли обществом по требованию его участника, голосовавшего против принятия общим собранием решения о совершении крупной сделки или об увеличении уставного капитала, в соответствии с п. 1 ст. 19 ФЗ №14-ФЗ, или не принимавшего участия в голосовании.

В двух указанных случаях срок для выплаты – три месяца со дня возникновения соответствующей обязанности, если иное не указано в уставе. Ее размер определяется на основании данных бухгалтерской отчетности компании за последний отчетный период, предшествующий дню обращения с соответствующим требованием.

В-третьих, в случаях исключения участника, когда его доля перешла к ООО.

В-четвертых, когда не получено согласие участников ООО на переход доли к наследникам, правопреемникам, покупателю на публичных торгах, учредителям (участникам) ликвидированного юридического лица, имеющим вещные права на его имущество или обязательственные права в отношении этого юридического лица.

В-пятых, в случае выхода участника из общества (если Устав не содержит соответствующего запрета) путем отчуждения своей доли ООО.

В-шестых, в случае, когда ООО выплачивает кредиторам своего участника действительную стоимость его доли по требованию кредиторов.

Выплата производится за счет разницы между стоимостью чистых активов общества и размером его УК. В случае, если такой разницы недостаточно, предписана обязанность по уменьшению уставного капитала на недостающую сумму.

Причина 4. Увеличение уставного капитала

ООО может увеличить свой уставный капитал за счет его имущества, и (или) за счет дополнительных вкладов своих участников, и (или), если это не запрещено его уставом, за счет вкладов третьих лиц, принимаемых в общество.

Если увеличение происходит за счет принадлежащего ему имущества, не обойтись без расчета размера чистых активов, поскольку п.2 ст. 18 ФЗ 14-ФЗ закрепляет правило: сумма, на которую увеличивается уставный капитал за счет принадлежащего ему имущества, не должна превышать разницу между чистыми активами ООО и суммой уставного капитала и его резервного фонда.

АО может увеличить свой уставный капитал путем увеличения номинальной стоимости акций или размещения дополнительных акций. При этом, увеличение путем размещения дополнительных акций может осуществляться за счет его имущества, а если оно проходит путем увеличения номинальной стоимости акций, то осуществляется только за счет имущества АО.

Для случаев увеличения уставного капитала АО за счет его имущества установлено правило, аналогичное правилам для ООО: Сумма, на которую увеличивается уставный капитал акционерного общества за счет имущества АО, не должна превышать разницу между размером чистых активов и суммой уставного капитала и его резервного фонда (п.5 ст. 28 ФЗ №208-ФЗ).

Оборачиваемость

Показатель отражает количество завершенных циклов оборачиваемости продукта в определенном периоде. Или по иному сценарию: характеризует число оборотов денежной единицы активов за период, подвергающийся анализу, а также, сколько единиц готовых изделий в денежном выражении принесла каждая единица оборотных активов. Этот индикатор рассматривается инвесторами при принятии решения об инвестировании в проект при оценке эффективности возможного вложения капитала.

Описание

Чистая стоимость активов компании — это сумма денег, оставшаяся после того, как все ее обязательства были вычтены из ее активов. Это теоретическая сумма средств, которые будут доступны для распределения инвесторам, если компания должна быть ликвидирована.

Отрицательная чистая стоимость — разумный показатель серьезных финансовых проблем. Этот показатель иногда используется кредиторами, которым требуется поддерживать минимальный объем чистых активов для обеспечения непогашенного остатка кредита.

Профильные и непрофильные активы

Существуют также профильные и непрофильные ресурсы, зависящие от направления деятельности предприятия. Профильные ресурсы – имущество и денежные средства, используемые непосредственно в производстве и сбыте продукции. Это практически все сбережения, соответствующие виду деятельности предприятия, без которых невозможно развитие и получение прибыли.

Непрофильными ресурсами считается любая собственность и денежные средства, которые в данный момент предприятием не используются и приносят только расходы. Подобную ситуацию может вызвать:

- Приватизация;

- Перепрофилирование, переход на новый сегмент рынка;

- Выкуп дешёвого имущества у предпринимателя-банкрота.

Самым лучшим примером непрофильного актива может служить собственность должников, которую банк изымает для погашения долга. Обычно банки стараются как можно быстрее продать такое имущество, но это бывает нелегко сделать за короткое время, поэтому банки некоторое время вынужденно содержат этот балласт.

Содержание в течение длительного времени непрофильных ресурсов, не работающих на компанию и не приносящих прибыль, дорого обходится предпринимателю: за них придётся выплачивать налог на имущество, и платить за услуги ЖКХ. Значит, рациональное решение – продажа объекта или передача прав собственности. Но владеющим непрофильным имуществом следует учесть, что за него будут предлагать самую низкую цену.

Сравнение с уставным капиталом

Помимо динамического анализа, после первого года работы предприятие обязано регулярно проводить сравнение стоимости чистых активов и уставного фонда. Законодательством установлено, что размер ЧА должен быть больше уставного капитала.

Если при расчётах выявляется обратная тенденция, это во много раз увеличивает риск банкротства фирмы, и правовые документы предписывают уменьшить уставный фонд до размера ЧА. Если его денежный объём и так минимален, предприятие обязано объявить о своей ликвидации. Однако действующий ныне законодательный документ определяет следующее:

- Даже в тех случаях, когда стоимость чистых активов реально меньше уставного капитала, компания может сохранять платежеспособность, вести финансовую деятельность на протяжении определенного времени и неукоснительно исполнять долговые обязательства.

- Требования уменьшить размер уставного фонда либо ликвидировать организацию считаются вмешательством в её деятельность, помимо этого, предприятие можно объявить банкротом, что послужит защитой интересов кредиторов.

Если вас интересует, как найти постоянные затраты, прочтите этот материал.

О том, что показывает коэффициент абсолютной ликвидности, смотрите здесь.

Учет

Ввиду того, что имущество предприятия отличается разнородным формированием, учет его производится с применением разных счетов бухгалтерского учета, принятого Минфином пр. 94н от 31.10.2000. Для этой цели используются 50, 51, 52, 58, 10, 41, 62 и подобные счета, находящиеся в разделах «производственные запасы», «денежные средства», «расчеты», «готовая продукция/ товары».

Долги, предназначенные к погашению, имеют отношение к оборачиваемому имуществу, потому что в какой-то мере являются уже инвестированными средствами, являющимися собственностью общества. Упомянутые счета сгруппированы в бухгалтерском балансе в определенное количество строк. Чтобы понять, какие данные следует вносить в каждую из них, используется особая формула.

Что такое балансовая стоимость активов?

Балансовая стоимость активов – это совокупность ценностей и объектов организации, выраженная в цифрах. Простыми словами – это итог оценки имущества. Отображается полученная информация в финотчетности бухгалтера.

Важно: стоимость активов по балансу отличается от оценки чистых объектов, последнее значение – это сумма ценностей предприятия за исключением его обязательств.

Данный показатель имеет важное значение для принятия решающих управленческих решений по оптимизации деятельности предприятия, кредитования, привлечения сторонних инвестиций.

Регламентируется процесс применения балансовой стоимости, порядок ее расчета и определение понятия в целом следующими нормативами:

- ФЗ-208 об АО от 1995 года;

- ФЗ-14 от 1998 года об ООО;

- ВАС РФ № 62 от 2001 года;

- Письмо ФКЦБ РФ № ИК-07/7003 от 2001 года.

В БСА включается ценовая стоимость активов, без учета разницы к какой группе они относятся.

Меры предосторожности

Основная трудность с показателем чистых активов заключается в том, что он основан на исторических оценках, которые могут не соответствовать текущим рыночным условиям. Например, если у компании есть производственная линия, состоящая из нескольких агрегатов, изготовленных на заказ, может не быть рынка перепродажи для машин, что делает их бесполезными в случае ликвидации компании.

Аналогичным образом, если компания имеет право собственности на ценный патент, только капитализированные судебные издержки, связанные с патентом, капитализируются в качестве актива, даже если фактическая стоимость самого патента может быть намного выше. Кроме того, стоимость брендов не будет указана в балансе.

По этим причинам подробное знание отдельных активов и обязательств компании является лучшим инструментом для определения чистой стоимости, чем простой расчет, представленный здесь, который основан на исторической учетной информации.

Способы увеличения показателя

Регулярное и тщательное изучение ЧА позволяет найти пути для их увеличения, такие как:

- улучшение состава основных фондов;

- продажа либо уничтожение неиспользуемого имущества и оборудования;

- увеличение объемов реализуемых товаров за счет улучшения качества продукции, расширения каналов сбыта, изменения ценовой политики, использования новых идей и решений;

- повышение эффективности контроля за запасами, долгами и вложениями фирмы.

Чистые активы — важнейший показатель работы компании. Главной целью грамотного и своевременного анализа финансовых данных является возможность предупреждения и избежания нежелательных ситуаций в деятельности любой организации.

Актив и пассив

Для лучшего понимания активов предприятия нужно знать, что означает понятие пассив. Бухгалтерская отчётность обязательно отражает активы и пассивы. Активы являются имуществом (вещами или денежными средствами), которые всегда приносят и приумножают доход. Пассивы – имущество, удовлетворяющее ежедневные потребности, но требующее расходы на амортизацию и ремонт.

Для наглядности рассмотрим примеры. Человек накопил 2 000 000 рублей и планирует распорядиться ими на своё усмотрение. Имеется два доступных варианта реализации этих средств:

- 1 вариант. Положить 2 000 000 руб. на банковский депозит под 10% годовых. Через год можно снять со счёта 2 200 000 руб., то есть, получить прибыль 200 000 руб.;

- 2 вариант. За 2 000 000 руб. приобрести однокомнатную квартиру. На ремонт уйдёт 200 000 руб., на мебель и обустройство – ещё 200 000 руб. Плата за коммунальные услуги каждый месяц составляет примерно 4 000 руб. Значит, за год на услуги ЖКХ израсходуется 48 000 руб. Следовательно, приобретение квартиры принесло издержки, составляющие 448 000 руб.

Вывод: активы увеличивают сами себя: если 2 200 000 руб. положить опять под такие же проценты, через год можно получить сумму 2 420 000 руб. и так далее. Пассивы тратят денежные средства безвозвратно: расходы на ремонт и коммунальные услуги никогда не вернутся.

Нужно сказать, что пассивы неизбежны, так как способствуют удовлетворению наших текущих потребностей и сопутствуют любой деятельности.

Пассивами предприятия являются:

- Выплата кредита.

- Покупка сырья.

- Выдача заработной платы сотрудникам.

- Отчисления государству.

- Вложения в свой уставной капитал для ведения дальнейшей деятельности.

Идеальный вариант, когда показатели по активам к окончанию расчётного периода превышают показатели по пассивам или хотя бы равны им. В этой ситуации можно сказать, что бизнес развивается успешно. Если расклад иной, стоит проанализировать эффективность проводимой стратегии. Когда доходность активных ресурсов длительное время отрицательная, предприятию грозит банкротство.