Он и принимает оплату, предусматриваемую его условиями. Для него использование подобной формы максимально благоприятно. К преимуществам аккредитива для продавца стоит отнести следующие:

- Расчёт по месту, где находится аккредитив;

- Скорость выполнения платежа;

- Увеличенный оборот средств.

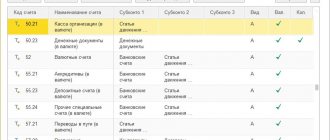

Когда плательщик открывает аккредитив несвоевременно, продавец вправе задержать поставку продукции или совсем отказаться от своих договорных обязательств. Также обоснованный отказ может быть при неплатёжеспособности контрагента. Учет аккредитива у покупателя Учет ведется на счете 55 субсчет 1, где по дебету показывается открытие аккредитива, по кредиту – списание денежных средств или его закрытие.

Как отразить в бухучете расчеты по аккредитивам

Дебет 08 Кредит 76– 10 000 руб. – включена сумма комиссии в первоначальную стоимость оборудования;Дебет 19 Кредит 60– 76 271 руб. – отражен входной НДС;Дебет 01 Кредит 08– 423 729 руб. – введено в эксплуатацию оборудование;Дебет 68 субсчет «Расчеты по НДС» Кредит 19– 76 271 руб. – принят к вычету входной НДС. 17 июня:Дебет 60 Кредит 76 «Расчеты с банком по аккредитивам»– 500 000 руб. – произведена оплата поставщику с непокрытого аккредитива;Дебет 76 «Расчеты с банком по аккредитивам» Кредит 51– 500 000 руб. – погашена задолженность перед банком по аккредитиву;Кредит 009– 500 000 руб. – списан с забалансового счета непокрытый аккредитив. Поскольку аккредитив представляет собой лишь форму безналичных расчетов между организациями, в бухучете получателя средств поступления оплаты от контрагента отражаются в общем порядке.

Аккредитив — что это такое, проводки, бухгалтерский учет

Счет Дт Счет Кт Описание проводки Сумма проводки Документ-основание 60.01 55.01 Списание денежных средств в Аккредитиве в счет оплаты поставленной продукции, работ, услуг, ОС, НМА и прочих активов Сумма платежа поставщикам и подрядчикам Банковская выписка 60.02 55.01 Перечисление аванса поставщикам и подрядчикам в Аккредитиве (при условии вида Аккредитива с красной оговоркой) Сумма аванса, перечисленная в аккредитиве Банковская выписка 76.01 55.01 Перечислены с аккредитива денежные средства по расчетам за страхование Сумма страхового платежа Банковская выписка 76.02 55.01 Перечислены с аккредитива денежные средства в счет расчетов по претензиям Сумма платежа по претензиям Банковская выписка 76 55.01 Перечислены денежные средства с аккредитива по расчетам с прочими дебиторами и кредиторами Сумма платежа прочим дебиторам и кредиторам Банковская выписка Аккредитив.

Учет операций по аккредитивам

Его сумму отразите на забалансовом счете 009 «Обеспечения обязательств и платежей выданные». Расчеты по непокрытому аккредитиву отразите следующими проводками. При подаче заявления об открытии непокрытого аккредитива: ДЕБЕТ 009– открыт непокрытый аккредитив.

По мере использования денежных средств на аккредитиве сделайте запись: ДЕБЕТ 60 КРЕДИТ 76 «Расчеты с банком по аккредитивам»– произведена оплата бенефициару с непокрытого аккредитива. При погашении задолженности банку по использованному аккредитиву сделайте проводки: ДЕБЕТ 76 «Расчеты с банком по аккредитивам» КРЕДИТ 51– погашена задолженность перед банком по аккредитиву; КРЕДИТ 009– списан с забалансового счета непокрытый аккредитив. Такой порядок предусмотрен Инструкцией к плану счетов (счета 009, 60, 76).

Основанием для отражения в учете данных операций являются извещения банка и выписки по счету (ч. 1 ст.

Утверждены новые формы в 2021 году

В 2021 году Казначейство ввело новые формы документов на оформление и учет казначейского аккредитива. Бланки утверждены приказом Казначейства России от 25.11.2019 № 34н.

Норматив предусматривает введение трех новых формуляров и правила из заполнения документации. Приказом ФК № 34н от 25.11.2019 введены:

- заявление на выдачу, перевод, изменение или отзыв казначейского обеспечения обязательств;

- сведения о КОО;

- заявление на исполнение казначейского обеспечения обязательств.

Формы раскрывают сведения о заказчике, исполнителе, ГРБС и реквизитах контракта, по которому предусмотрен казначейский аккредитив. Образцы заполнения скачайте бесплатно.

Особенности учета аккредитива в бухгалтерском учете

Данная операция оформляется проводкой:

- Дебет 55 Кредит 51.

Если после расчетов с продавцом на аккредитиве остается какая-то сумма, она возвращается на расчетный или валютный счет:

- Дебет 51 (52) Кредит 55.

Аккредитив может быть открыт за счет собственных средств (списание с расчетного счета) и за счет заемных. В этом случае делают проводки:

- Дебет 55 Кредит 66 (67).

Факт открытия аккредитива отражают записью по дебету 008 счета, соответственно, закрытие – по кредиту 008 счета. Услуги банка в виде комиссии по ведению аккредитива списываются на расходы фирмы (Дебет 91.2 Кредит 51), либо в стоимости приобретаемых ТМЦ (Дебет 10 (41, 08…) Кредит 51). Пример выдачи аккредитива: Организация собирается приобрести оборудование.

Особые случаи

Если в контракте предусмотрены субподрядчики, то расчеты с ними проводятся в аналогичном порядке. Если в рамках исполнения госконтракта предусмотрено казначейское обеспечение обязательств, заключаются другие договоры, соглашения, контракты, то в них обязательно предусмотреть требование об обеспечении.

Если сумма обеспечения меняется, допускается изменить сумму аккредитива от Казначейства. Для этого заказчик или ГРБС подает в территориальное отделение Федерального казначейства заявку с требованием об изменении суммы обеспечения. Изменяют казначейский аккредитив в 2021 году только при выполнении двух условий:

- если новая сумма гарантии не превышает сумму аккредитива, установленную государственным контрактом;

- если новая сумма гарантии не превышает объем доведенных лимитов бюджетных обязательств на исполнение госконтракта.

Если условия не выполнены, то сумму обеспечения не изменят. Казначейство направит в адрес заказчика отказ в установленной форме.

Учет и оформление расчетов аккредитивами

При непокрытом аккредитиве не требуется перечислять нужную для оплаты сумму банку, что позволяет использовать в обороте имеющиеся деньги. С продавцом банк рассчитается, после чего в согласованное время снимет со счета покупателя уплаченную сумму. Если нужных средств у покупателя не окажется, деньги будут сниматься частями до момента полного погашения задолженности перед банком.

Инфо

Открытие непокрытого аккредитива не предполагает предварительного перечисления средств банку, а потому счет 55.1 в данном случае не используется. Для учета применяется забалансовый счет 009, по дебету которого фиксируется сумма открываемого непокрытого аккредитива, по кредиту – ее списание после перечисления суммы аккредитива банку.

Учет операций по аккредитивам. бухгалтерские проводки

При гарантированном виде аккредитива деньги изымаются исполняющим банком со счетов банка-эмитента, после чего происходит списание оговоренной суммы со счетов плательщика. Учет у покупающей стороны При применении методики покрытого аккредитива все действия осуществляются по такой схеме:

- плательщик открывает в своем банке аккредитив;

- финансовая структура списывает со счета клиента денежные средства, необходимые для погашения обязательств по договору между клиентом и его контрагентом;

- производится поставка товарных изделий, банку предъявлены документальные подтверждения этого действия;

- оплата отгруженной продукции средствами, числящимися на аккредитиве;

- при образовании денежного излишка остаток переводится обратно на счет плательщика;

- аккредитив считается закрытым.

Покрытые виды аккредитивов в учете отражаются на счете 55.

Учет аккредитива в бухгалтерском учете

Сумма комиссии за создание аккредитива оплачивается покупателем или продавцом, ее размер варьируется и зависит от конкретного банка. В первом случае расходы на комиссию у покупателя увеличивают стоимость приобретенных ценностей, в втором случае данные расходы у продавца относятся в прочие. Зачем существует именно такой вариант перевода денег? Дело в том, что как раз при аккредитивной форме расчетов есть ряд важных преимуществ: например, у поставщика получаются добавочные гарантии оплаты, а банк контролирует условия поставки.

Но подобная форма расчетов имеет и существенные недостатки, например, большая процентная ставка, которую ставят банки, и достаточно сложный оборот документов. Однако благодаря вышеназванным достоинствам она всё равно остаётся весьма востребованной. Учет аккредитива у продавца Продавец — это сторона, в чью пользу создаётся аккредитив.

Оборудование введено в эксплуатацию 223 407 Бухгалтерская справка 68.02 19 Получен НДС к вычету 40 119 Товарная накладная Счет-фактура 008 Закрытие аккредитива 263 000 Бухгалтерская справка Непокрытый аккредитив Отличается от предыдущего тем, что деньги банк поставщика списывает самостоятельно с корр. Счета банка-эмитента, в сумме открытого аккредитива. До того, как произойдет списание, фирма может использовать их по своему усмотрению.

Непокрытый аккредитив учитывается на счете 009. Расчеты с продавцом отражаются стандартными проводками:

- Дебет 60 Кредит 51.

Одновременно с перечислением денег поставщику, эта сумма отражается по Кредиту 009 счета. Комиссия банка списывается записью:

- Дебет 76 Кредит 51.

А оплата задолженности перед банком за перечисление аккредитива поставщику – Дебет 76 «Расчеты по аккредитивам» Кредит 51.

Получатель аккредитива учет проводки

НК РФ или внереализационных расходов (отмеченных в %). Расходы на комиссию банку повышают стоимость купленных ценностей – Деб.08 (10, 41) – Кред.76.

- Отражается прибытие дорогих вещей, проплачиваемых по аккредитиву – Деб.08 (10,41) – Кред.60.

- Отдельно учитывается входной НДС – Деб.19 – Кред.60.

- НДС, предъявляемый поставщиком, принимается к вычету – Деб.68 – Кред.19.

- Делается выплата поставщику с помощью денег аккредитива при предоставлении им надлежащих бумаг – Деб.60 – Кред.55-1.

Если имеется непокрытый аккредитив, то банк, являющийся исполнителем, сам вправе снимать деньги со счета банка-эмитента. Аппликант возвращает эмитенту деньги по аккредитиву по записанным правилам между покупателем и банком.

На момент открытия плательщиком непокрытого аккредитива получатель средств (бенефициар) приобретает обеспечение по договору. Его сумму отразите на забалансовом счете 008 «Обеспечения обязательств и платежей полученные»: Дебет 008– отражено открытие плательщиком аккредитива. В день поступления денежных средств от покупателя с открытого аккредитива сделайте проводки: Дебет 51 (52) Кредит 62 (76)– получены средства по аккредитиву; Кредит 008– списана с забалансового счета сумма аккредитива. Это следует из Инструкции к плану счетов (счета 62, 76, 008). Основанием для отражения в учете данных операций являются извещения банка и выписки по счету (ч. 1 ст. 9 Закона от 6 декабря 2011 г. Исполняющий банк направляет банку-эмитенту второй экземпляр реестра счетов с приложением требуемых условиями аккредитива документов, а также третий экземпляр реестра счетов – для вручения плательщику. Такой порядок предусмотрен пунктами 6.15–6.30 Положения, утвержденного Банком России 19 июня 2012 г. № 383-П. Закрытие аккредитива Аккредитив открывается на определенный срок, по истечении которого банк закрывает его. До истечения этого срока аккредитив можно закрыть в случаях: — отказа получателя средств (бенефициара) от использования аккредитива до истечения срока его действия (если возможность такого отказа предусмотрена условиями аккредитива); — требования плательщика о полном или частичном отзыве аккредитива (если такой отзыв возможен по условиям аккредитива). Неиспользованную сумму покрытого аккредитива исполняющий банк возвращает в банк-эмитент.

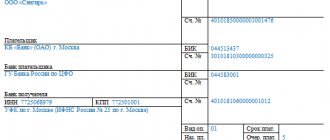

Для ввода аккредитива выберите пункт «Аккредитив»

из подменю

«Платежные документы»

меню

«Документы»

Форма ввода аккредитива аналогична формам других банковских документов.

Если включен флажок «с акцептом»

, необходимо заполнить реквизит

«ФИО уполномоченного лица…»

, в который следует ввести фамилию, имя, отчество и данные паспорта уполномоченного лица покупателя.

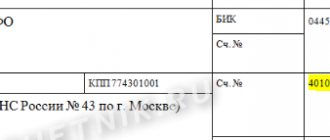

Если оформляется покрытый аккредитив, то тогда в поле «Счет №пост.»

указывается номер банковского счета, который вам должен предварительно сообщить ваш контрагент. В случае непокрытого аккредитива это поле недоступно для ввода и в печатной форме прочеркивается.

В нижней части окна диалога расположены кнопки:

Обращаем внимание, что в поле «№счета поставщика»

печатной формы аккредитива данные подставляются из справочника

«Контрагенты»

.

Инкассовое поручение

Для ввода инкассового поручения (распоряжения) выберите пункт «Инкассовое поручение»

из подменю

«Платежные документы»

меню

«Документы»

. В результате на экране откроется окно диалога для ввода нового документа.

Заполнение формы инкассового поручения аналогично заполнению формы платежного требования, но в ней отсутствуют реквизиты «С акцептом»

,

«Срок для акцепта»

и

«Условия оплаты»

. В нижней части окна диалога расположены кнопки:

- «Печать»

для формирования и печати платежного требования; - «ОК»

для сохранения документа в журнале; - «Закрыть»

для отказа от ввода документа или от сделанных изменений.

Организация при взаимодействии с другими юридическими и физическими лицами использует наличные и безналичные денежные средства, которые могут выражаться, как в рублях, так и в . Помимо этого, для расчетов с контрагентами предприятие может использовать аккредитивы и чеки.

Для их учета в бухгалтерии предусмотрен счет 55 «Специальные счета в банке», который можно разделить на несколько субсчетов. На первом будут учитываться аккредитивы, на втором – , третий субсчет предназначается для учета депозитов организации. В этой статье поговорим подробнее об аккредитивах. Что это такое? Для чего используется? Какие виды существуют (покрытый и непокрытый, отзывный и безотзывный)? Как они учитываются в бухгалтерии?

Аккредитив – это денежное обязательство, которое берет на себя банк по поручению компании, оплачивающей аккредитив. При осуществлении торговой сделки для каждого её участника открывается отдельный аккредитив.

В сделке с участием аккредитива принимают участие: банк-эмитент (банк покупателя, открывший А.) и исполняющий банк (банк-поставщика, который должен получить деньги с А.).

Аккредитив используется как гарантия – страховка, которая позволяет продающей стороне обезопасить себя от неоплаты за поставку вообще или частичной неоплаты отправленного по договору товара, покупающая сторона получает гарантию, что она получит товар за перечисленные деньги. Согласитесь, естественно желание продавца получить деньги за отгруженный товар и не менее естественно желание покупателя заплатить только тогда, когда товар прибыл на склад получателя, то есть по факту поставки. Расчеты с помощью аккредитива – это расчеты с наименьшим риском, особенно когда недостаточно информации о деловом партнере или предоплата затруднительна. Даже если вы думаете, что ваш партнер по сделке надежен, при составлении договоров купли-продажи в пункте «порядок расчетов», лучше указать, что оплата будет осуществлена через аккредитив и какой именно формы.

Аккредитив может быть закрыт:

- при окончании его срока действия,

- при поступлении заявления поставщика об отказе от аккредитива,

- при его отзыве покупателем.

Недостаток в том, что покупатель, должен заранее изымать из оборота свои средства и резервировать их на счету для оплаты товара.

Классификация

Отзывный

– дает возможность банку покупателя по собственному усмотрению, не ставя продавца в известность, на основании письменного распоряжения покупателя изменить условия аккредитива или вообще его аннулировать (причины таких действий могут быть разные).

Безотзывный

,

напротив, нельзя как-либо изменить без согласия продавца товара.

Безотзывный А. может быть подтвержденным, при этом банк-поставщика по просьбе банка-покупателя его подтверждает. Исполнение аккредитива в данном случае гарантируют оба банка, участвующие в сделке, что, соответственно, повышает надежность соблюдения договора и оплаты поставки товара.

Покрытый

Покупатель товара может открыть в банке покрытый аккредитив (депонированный), при этом банк-покупателя тут же перечисляет деньги со счета покупателя, либо средства, предоставленные ему как кредит для проведения сделки, в банк поставщика товара.

Непокрытый

Если покупатель открыл в своем банке непокрытый аккредитив (гарантированный), то банк поставщика получает право изымать средства в размере суммы аккредитива со счета банка-покупателя. И, конечно же, далее банк-покупателя списывает денежные средства с расчетного счета покупателя.

Между организациями (п. 1 ст. 862, ст. 867 ГК РФ). Порядок проведения расчетов по в России регулирует глава 6Положения, утвержденного 19 июня 2012 г. № 383-П и статьи 867-873 Гражданского кодекса РФ. При международных расчетах следует руководствоватьсяУнифицированными правилами и обычаями для документарных аккредитивов, которые публикует Международная торговая палата (ICC Uniform Customs and Practice for Documentary Credits UCP 600).

Аккредитивы бывают покрытые, непокрытые, отзывные и безотзывные (ст. 867, 868 и 869 ГК РФ). В международной практике аккредитив подразумевает исключительно безотзывное обязательство и используется наряду с (ст. 2 и3 Унифицированных правил и обычаев для документарных аккредитивов, публикуемых Международной торговой палатой).

Чтобы предусмотреть расчеты по сделке аккредитивом, пропишите это условие в договоре. Также согласуйте вид аккредитива, который будут использовать стороны для расчетов. Такой порядок следует из положений статей 421, 422,пункта 1 статьи 516 Гражданского кодекса РФ. Разберем бухгалтерский учет аккредитива.

Что такое казначейское обеспечение обязательств

КОО, или казначейский аккредитив — это платежный документ, который формируется органами Федерального казначейства. Бумагу создают на основании письменного заявления получателя средств бюджета (заказчика). По сути, это финансовая гарантия, что ПБС обязуется оплатить обязательства исполнителя госконтракта при выполнении установленных условий.

В системе государственных закупок применяется в качестве частичной или полной замены авансовых расчетов по контрактам и договорам. Вид финансового инструмента применяется с целью сокращения дебиторской задолженности и исключения авансов по неисполненным обязательствам.

Бухучет: покрытый аккредитив

При открытии покрытого аккредитива банк открывает специальный счет, на который переводит средства с расчетного счета организации (п. 6.10 Положения, утвержденного Банком России 19 июня 2012 г. № 383-П).

Движение по аккредитиву учитывайте на счете 55 «Специальные счета в банках» субсчет 55-1«Аккредитивы».

Зачисление денежных средств на аккредитив отразите проводкой:

ДЕБЕТ 55-1

КРЕДИТ51 (52, 66, 67)

— перечислены денежные средства на аккредитив.

По мере использования денежных средств на аккредитиве делайте записи:

ДЕБЕТ

60 (76)КРЕДИТ55-1

— произведен расчет с бенефициаром за счет средств аккредитива;

ДЕБЕТ

51 (52)КРЕДИТ55-1

— возвращены на текущий счет неиспользованные средства.

Такой порядок следует из Инструкции к плану счетов.

Основанием для отражения в учете данных операций являются письменные сообщения банка, а также выписки по счету (ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ).

На момент открытия плательщиком покрытого аккредитива получатель средств (бенефициар) приобретает обеспечение по договору. Его сумму отразите на забалансовом счете 008 «Обеспечения обязательств и платежей полученные»:

ДЕБЕТ

008

Поскольку аккредитив представляет собой лишь форму безналичных расчетов между организациями, в бухучете получателя средств (бенефициара) операция по поступлению оплаты от контрагента отражается в общем порядке:

ДЕБЕТ

51КРЕДИТ62 (76)

— отражено поступление денежных средств;

КРЕДИТ

008

Основанием для данной проводки служат выписки банка по счету (ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ).

Подробнее об этом см. Как отразить в бухучете и при налогообложении продажу товаров оптом, Как отразить в бухучете и при налогообложении реализацию готовой продукции, Как отразить в бухучете и при налогообложении реализацию работ (услуг).

Ожидаемые изменения в 2021 году

Чиновники не ограничились введением новых форм документов для казначейского обеспечения обязательств, осуществляемого через Федеральное казначейство. Проект указаний Центробанка России об утверждении бланков документации для банковского сопровождения КОО уже на рассмотрении в Государственной думе.

Чиновники планируют ввести два новых бланка:

- форму при банковском сопровождении госконтрактов;

- заявление на выдачу обеспечения при банковском сопровождении госконтрактов.

После утверждения новые формуляры станут обязательными к заполнению, если КОО осуществляется при банковском сопровождении исполнения государственных контрактов. За процессом рассмотрения законопроекта следите на официальном сайте правительства.

| об изменениях 2021 года «Формы документов КОО при банковском сопровождении» |

| на выдачу казначейского обеспечения обязательств |

| на выдачу КОО |

| на исполнение КОО |

| на исполнение КОО |

Бухучет: непокрытый аккредитив

При открытии непокрытого аккредитива деньги на специальном счете плательщика в банке-эмитенте не резервируются. В этом случае банк-эмитент поручает исполняющему банку (банку, в котором открыт счет бенефициара) списать средства с его корреспондентского счета в этом банке в пределах суммы аккредитива. У организации в таком случае возникает задолженность перед банком-эмитентом в сумме возмещения денежных средств, списанных по аккредитиву (в момент погашения задолженности перед продавцом).

Такой порядок следует из положений пункта 2 статьи 867 Гражданского кодекса РФ и пунктов 6.20-6.21 Положения, утвержденного Банком России 19 июня 2012 г. № 383-П.

Сумму задолженности перед банком по непокрытому аккредитиву отразите на счете 76 «Расчеты с разными дебиторами и кредиторами». При этом к счету 76 можно открыть субсчет «Расчеты с банком по аккредитивам».

Открытие непокрытого аккредитива у плательщика представляет собой выдачу обеспечения по договору. Его сумму отразите на забалансовом счете 009 «Обеспечения обязательств и платежей выданные».

Расчеты по непокрытому аккредитиву отразите следующими проводками.

При подаче заявления об открытии непокрытого аккредитива:

ДЕБЕТ

009

— открыт непокрытый аккредитив.

По мере использования денежных средств на аккредитиве сделайте запись:

ДЕБЕТ

60КРЕДИТ

— произведена оплата бенефициару с непокрытого аккредитива.

При погашении задолженности банку по использованному аккредитиву сделайте проводки:

ДЕБЕТ

76 «Расчеты с банком по аккредитивам»КРЕДИТ51

— погашена задолженность перед банком по аккредитиву;

КРЕДИТ

009

— списан с забалансового счета непокрытый аккредитив.

Такой порядок предусмотрен Инструкцией к плану счетов (счета 009, 60, 76).

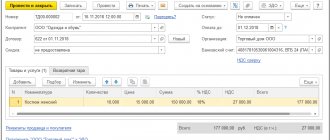

Пример

1 июня ЗАО «Альфа» поставки оборудования с ООО «Торговая ». Стоимость оборудования составляет 500 000 руб. (в т. ч. НДС — 76 271 руб.). По условиям договора поставки оплата оборудования производится с непокрытого аккредитива.

В этот же день «Альфа» подала заявление в обслуживающий банк об открытии непокрытого аккредитива на сумму 500 000 руб.

Основанием для перечисления денег «Гермесу» является представление поставщиком в исполняющий банк товарной накладной, товарно-транспортной накладной и счета на оплату оборудования. По условиям договора оплата производится не позднее семи рабочих дней со дня представления поставщиком подтверждающих документов в исполняющий банк. банка-эмитента составляет 0,3 процента от суммы аккредитива, но не менее 10 000 руб.

Поставка оборудования была произведена 8 июня («Альфа» сразу ввела оборудование в эксплуатацию). В этот же день «Гермес» представил в исполняющий банк подтверждающие документы в соответствии с условиями аккредитива. 17 июня банк перечислил деньги с корреспондентского счета банка-эмитента на счет «Гермеса». В этот же день банк-эмитент списал эту сумму с расчетного счета «Альфы».

В учете «Альфы» сделаны следующие проводки.

ДЕБЕТ

009

— 500 000 руб. — открыт непокрытый аккредитив;

ДЕБЕТ

76КРЕДИТ51

— 10 000 руб. — списана комиссия банка за открытие аккредитива.

ДЕБЕТ

08КРЕДИТ60

— 427 729 руб. — принято к учету оборудование;

ДЕБЕТ

08КРЕДИТ76

— 10 000 руб. — включена сумма комиссии в первоначальную стоимость оборудования;

ДЕБЕТ

19КРЕДИТ60

— 76 271 руб. — отражен входной НДС;

ДЕБЕТ

01КРЕДИТ08

— 423 729 руб. — введено в эксплуатацию оборудование;

ДЕБЕТ

68 субсчет «Расчеты по НДС»КРЕДИТ19

— 76 271 руб. — принят к вычету входной НДС.

ДЕБЕТ

60КРЕДИТ76 «Расчеты с банком по аккредитивам»

— 500 000 руб. — произведена оплата поставщику с непокрытого аккредитива;

ДЕБЕТ

76 «Расчеты с банком по аккредитивам»КРЕДИТ51

— 500 000 руб. — погашена задолженность перед банком по аккредитиву;

КРЕДИТ

009

— 500 000 руб. — списан с забалансового счета непокрытый аккредитив.

Поскольку аккредитив представляет собой лишь форму безналичных расчетов между организациями, в бухучете получателя средств поступления оплаты от контрагента отражаются в общем порядке. Подробнее об этом см.:

· Как отразить в бухучете и при налогообложении продажу товаров оптом;

· Как отразить в бухучете и при налогообложении реализацию готовой продукции;

· Как отразить в бухучете и при налогообложении реализацию работ (услуг).

На момент открытия плательщиком непокрытого аккредитива получатель средств (бенефициар) приобретает обеспечение по договору. Его сумму отразите на забалансовом счете 008 «Обеспечения обязательств и платежей полученные»:

ДЕБЕТ

008

— отражено открытие плательщиком аккредитива.

В день поступления денежных средств от покупателя с открытого аккредитива сделайте проводки:

ДЕБЕТ

51 (52)КРЕДИТ62 (76)

— получены средства по аккредитиву;

КРЕДИТ 008

— списана с забалансового счета сумма аккредитива.

Это следует из Инструкции к плану счетов (счета 62, 76, 008).

Основанием для отражения в учете данных операций являются извещения банка и выписки по счету (ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ).

|

|

Сопровождение Казначейства

Если исполнение контракта предусматривает использование целевого финансирования, то сопровождение Казначейства обязательно. В 2020 г. сопровождение ТО ФК предусмотрено в отношении средств, указанных в ч. 2 ст. 5 Федерального закона от 29.11.2018 № 459-ФЗ, с учетом исключений, установленных в ч. 3 ст. 5 закона № 459-ФЗ.

Если закупка требует КОО, то предусмотрите условие об аккредитиве Казначейства на этапе формирования проекта государственного контракта. Кроме того, КОО придется включить в договоры и соглашения, которые заключаются в рамках исполнения госконтракта.

Например, случаи, когда казначейское обеспечение обязательств при казначейском сопровождении обязательно:

- бюджетные инвестиции и субсидии организациям, кроме бюджетных и автономных учреждений, предоставляемые по ст. 80 БК РФ;

- авансы по государственным (муниципальным) контрактам на сумму, превышающую 100 миллионов рублей (исключение — гособоронзаказ);

- расчеты по договорам, заключаемым с единственным поставщиком (п. 2 ч. 1 ст. 93 закона № 44-ФЗ), и по контрактам, заключаемым в рамках их исполнения;

- средства, получаемые организациями и ИП в случаях, предусмотренных правительством РФ.

Средства бюджета перечисляются для оплаты принятых обязательств только после получения КОО. Обеспечение поступает на счет исполнителя только в той сумме, которая подтверждена документально. Например, при предъявлении исполнителем документов, подтверждающих фактическую поставку или отгрузку товара, оказание услуги, выполнение работы.

Аккредитив. Зачисление денежных средств

Аккредитив — это одна из форм расчетов между покупателем и продавцом. Форма расчетов посредством аккредитива представляет собой вариант безналичного расчета между контрагентами, при котором банк Покупателя по поручению Покупателя берет на себя обязательство произвести расчет с Продавцом обозначенной в аккредитиве суммы по представлении Продавца в банк документов в соответствии с условиями аккредитива в указанные в тексте аккредитива сроки.

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 55.01 | 66.01 | Открытие аккредитива за счет краткосрочного кредита | Сумма полученного кредита | Банковская выписка |

| 55.01 | 67.01 | Открытие аккредитива за счет долгосрочного кредита | Сумма полученного кредита | Банковская выписка |

| 55.01 | 66.03 | Открытие аккредитива за счет краткосрочного займа | Сумма полученного займа | Банковская выписка |

| 55.01 | 67.03 | Открытие аккредитива за счет долгосрочного займа | Сумма полученного займа | Банковская выписка |

| 55.01 | 51 | Зачислены денежные средства на аккредитив с расчетного счета | Сумма аккредитива | Платежное поручениеБанковская выписка |

Банковское сопровождение

Порядок осуществления КОО при банковском сопровождении контракта в 2021 г. установлен положениями Минфина России № 239н, Банка России № 707-П от 19.12.2019.

ВАЖНО!

Формы документов и порядок их заполнения на этот момент не установлены. Проект указаний Центробанка РФ находится на рассмотрении в Госдуме. До их утверждения целесообразно руководствоваться порядком и формами, применявшимися в 2021 г.

В зависимости от случая заявление заполняет:

- госзаказчик — на выдачу КОО;

- исполнитель или соисполнитель по госконтракту — на перевод. Заявление подается в банк;

- банк, который осуществляет банковское сопровождение госконтракта, — на исполнение.

Заявление о выдаче (переводе, исполнении) КОО при банковском сопровождении заполните по утвержденным формам (приказ Казначейства № 34н). В нем укажите сведения, предусмотренные порядком заполнения необходимой формы (ч. 9 ст. 5 Федерального закона от 02.12.2019 № 380-ФЗ).

Аккредитив. Расчеты с поставщиками и подрядчиками

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 60.01 | 55.01 | Списание денежных средств в Аккредитиве в счет оплаты поставленной продукции, работ, услуг, ОС, НМА и прочих активов | Сумма платежа поставщикам и подрядчикам | Банковская выписка |

| 60.02 | 55.01 | Перечисление аванса поставщикам и подрядчикам в Аккредитиве (при условии вида Аккредитива с красной оговоркой) | Сумма аванса, перечисленная в аккредитиве | Банковская выписка |

| 76.01 | 55.01 | Перечислены с аккредитива денежные средства по расчетам за страхование | Сумма страхового платежа | Банковская выписка |

| 76.02 | 55.01 | Перечислены с аккредитива денежные средства в счет расчетов по претензиям | Сумма платежа по претензиям | Банковская выписка |

| 76 | 55.01 | Перечислены денежные средства с аккредитива по расчетам с прочими дебиторами и кредиторами | Сумма платежа прочим дебиторам и кредиторам | Банковская выписка |