Бизнес юрист > Бухгалтерский учет > Учет и отчетность > Нулевая 6-НДФЛ: образец заполнения и основные нюансы использования

С 2021 года работники организаций представляют отчетность, используя форму 6-НДФЛ, которая дополняет другой документ – 2-НДФЛ. Это нововведение позволяет гарантировать, что бухгалтерские расчеты работодателя действительно верны. Однако остаются неясности касательно того, нужно ли заполнять эту форму при отсутствии показателей, и как это сделать.

Надо ли сдавать

Этот отчет в ИФНС направляют налоговые агенты, выплачивавшие доход физическим лицам. Это не только заработная плата, но и:

- дивиденды;

- материальная помощь;

- арендная плата по договорам аренды с физлицами;

- иные облагаемые выплаты.

Если таких выплат не было, нет необходимости представлять в налоговую 6-НДФЛ. Но если в течение расчетного года компания выплачивала доход и удерживала подоходный налог, ей придется отчитаться в ФНС: в первом разделе отражаются сведения нарастающим итогом.

ВАЖНО!

В НК РФ и письме Минфина №БС-4-11/[email protected] от 01.08.2016 указано, надо ли сдавать 6-НДФЛ, если нет работников, — нет, организация вправе не отчитываться в территориальную инспекцию. Если нет работников, то начисления и база для расчета отсутствуют.

Особенности 6-НДФЛ и порядок представления

Отличительным моментом внесения данных в 6-НДФЛ является обобщенное (а не персонифицированное) ежеквартальное предоставление сведений о сотрудниках. Документ состоит из двух разделов:

- Сведения, собранные с начала текущего года

- Данные за последний квартал (3 месяца)

Заполненная форма предоставляется в ИФНС в последнее число месяца, который идет за днем окончания квартала. Если дата приходится на выходной, ее передвигают вперед на ближайший рабочий день.

Предоставление отчетности

Электронный вариант документа при помощи ТКС (телекоммуникационных каналов связи) передается в то отделение ИФНС, где юридическое или физическое лицо было поставлено на учет. Если в фирме работает до 25 сотрудников, возможен перенос формы на бумагу и заполнение ее в таком виде.

В тех случаях, когда организация не осуществляет никакой деятельности (первое время с момента регистрации, в период временных трудностей, на этапе ликвидации) и работники не получают доходов, у компании отсутствуют данные, которые можно было бы отобразить в 6-НДФЛ (документ становится нулевым).

По разъяснениям ФНС организации, не осуществлявшие заработных выплат, имеют право не предоставлять отчетность. Сотрудники налоговой не могут требовать обратного, но если сам налоговый агент решит предоставить нулевую 6-НДФЛ за несколько кварталов или за год, то ее должны будут принять.

Нулевая отчетность заполняется быстро и не требует от работников бухгалтерии больших усилий. Однако, предоставляя ее, организация в значительной степени оберегает себя от многих проблем и нежелательного интереса со стороны правоохранительных органов.

Какие возможны риски, если вы решили не сдавать нулевой отчет

Расчет сдают, только если компания делала выплаты физлицам, облагаемые подоходным налогом. Если же выплат ни в одном месяце расчетного года нет, то и представлять в налоговую инспекцию нулевые отчеты по НДФЛ не требуется.

Но налоговые органы не имеют информации о том, осуществляла организация начисления работникам или нет. О том, что таких выплат нет и компания правомерно не представила отчет, необходимо уведомить ИФНС. Сделать это разрешено в простой письменной форме, принеся письмо лично, отправив его почтой или в электронной форме.

Если не сделать этого, то налоговики решат, что налогоплательщик не отчитался неправомерно. В этом случае инспекция заблокирует банковские счета компании.

Чтобы правильно отчитаться по НДФЛ, бесплатно используйте инструкцию и образцы от КонсультантПлюс. Эксперты разобрали, как заполнять форму в разных ситуациях.

Образец пояснительного письма

Пояснительное письмо в налоговый орган с информацией о том, что вы не собираетесь представлять расчет 6-НДФЛ за 2021 (с объяснением причин), поможет избежать таких негативных последствий, как приостановление операций по счетам (переводов электронных денежных средств) или штрафа за несданный отчет (п. 3.2 ст. 76, п. 1.2 ст. 126 НК РФ).

Письмо об отсутствии обязанности сдачи 6-НДФЛ в отчетном периоде не имеет унифицированного бланка. Оно составляется в свободной форме с указанием:

- ФИО начальника инспекции, в которую оно направляется;

- данных организации или ИП, представляющих объяснения;

- причин, по которым отчет 6-НДФЛ не представлен в налоговый орган;

- ФИО генерального директора или ИП;

- даты и подписи лица, составившего письмо.

Образец пояснительного письма

Направить это письмо в ИФНС нужно до окончания срока сдачи 6-НДФЛ за отчетный период. Для расчета за 2021 год это 01.03.2021. Эта отчетная дата выпадает на рабочий день, поэтому переносов по п. 7 ст. 6.1 НК РФ не будет.

Можно ли отправить пустой отчет

Расчет заполняется нарастающим итогом с начала года. Перед тем как выяснить в ИФНС, нужно ли сдавать 6-НДФЛ при нулевой отчетности, необходимо проверить, были ли выплаты ранее. То есть если организация выплатила налогооблагаемый доход в 1 или 2 квартале 2021 года, то расчет сдавайте и за 1 квартал, и за полугодие, и за 9 месяцев, и за год. Такие разъяснения дает ФНС в письме №БС-4-11/[email protected] от 23.03.16.

Вместо письма в ИФНС об отсутствии обязанности представлять расчет компания вправе сдать нулевую отчетность 6-НДФЛ. ИФНС в этом случае обязана его принять (письмо ФНС №БС-4-11/[email protected] от 04.05.16).

Нужен ли образец заполнения нулевого отчета?

Как мы уже выяснили, нулевую отчетность 6-НДФЛ сдавать не надо, поэтому и образец заполнения ее вам не потребуется. Образец нужен для заполнения отчета с цифрами. Найти свежий вы можете здесь. А мы хотим напомнить вам правила заполнения 6-НДФЛ.

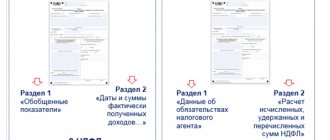

Итак, в разделе 2 показывают данные последнего квартала отчетного периода:

- в конкретных цифрах, если выплаты и начисленный на них налог имеют место;

- проставляя вместо цифрового значения ноль, если сведения о выплатах и начислениях налога по этим выплатам отсутствуют (п. 1.8 Порядка заполнения формы 6-НДФЛ, утвержденного приказом ФНС России от 14.10.2015 № ММВ-7-11/[email protected]).

Как правильно заполнить раздел 2 в расчете 6-НДФЛ, читайте здесь.

Раздел 1 заполняется данными, включающими значения, соответствующие всему отчетному периоду. При этом они:

- будут совпадать с данными 2-го раздела для первого периода выплат, в т. ч. если этот период возник не в начале года;

- останутся такими же, как и в предшествующем отчетном периоде, если выплат в последнем квартале отчетного периода не было.

О часто встречающихся ошибках в заполнении 6-НДФЛ читайте в публикации «Ошибки в 6-НДФЛ (полный список)».

А как правильно исправить ошибки в 6-НДФЛ, мы рассказали здесь.

Как заполнить нулевой 6-НДФЛ

Вот как сдать нулевую отчетность по НДФЛ (правила заполнения):

- На титульном листе указать наименование компании и ее реквизиты, период, за который заполняется отчет, и код ИФНС в которую он представляется.

- Во всех строках разделов 1 и 2, предусматривающих суммовые показатели, проставить «0».

Если в течение года проводились начисления, то организация обязана сдать отчет за 9 месяцев. В первом разделе указываются показатели нарастающим итогом с начала года.

Форма сдачи — бумажная или электронная. На бумаге сдают отчет учреждения с численностью сотрудников 10 человек и меньше. Если в штате более 10 человек, то организация подает отчетную форму в электронном виде (325-ФЗ от 29.09.2019).

Итоги

Обязанность представления 6-НДФЛ нулевой действующим законодательством не установлена. Однако это правило распространяется только на ситуации отсутствия начислений дохода работникам в течение всего года. В промежуточных вариантах отчетность представляться должна (хотя возможна ее сдача и за неполный год), но полностью нулевой она уже не будет.

Еще про нулевки читайте:

- «Если зарплата не выплачена — правильное заполнение 6-НДФЛ»;

- «Порядок сдачи 6-НДФЛ для ИП без работников».

Источники:

- Налоговый кодекс РФ

- Приказ ФНС России от 14.10.2015 № ММВ-7-11/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Пояснение в ИФНС

При продолжительном отсутствии объекта налогообложения,нулевой отчет 6-НДФЛ может быть заменен письменным уведомлением. Уведомительное письмо составляется в произвольной форме. Цели его направления в налоговый орган:

- сообщить, что в текущем периоде у предприятия по форме 6-НДФЛ – нулевая отчетность;

- выделить причины, по которым у налогового агента не возникли обязательства по исчислению и удержанию налога (отсутствие персонала, деятельности и т.п.);

- обозначить границы периода, в котором 6-НДФЛ – «нулевка».

Порядок сдачи отчета и санкции за нарушения

Регламент сдачи формы 6-НДФЛ установлен п. 2 ст. 230 НК РФ. Никаких особенностей для «нулевой» формы закон не предусматривает. Сдать 6-НДФЛ за 9 месяцев 2021 года нужно не позднее 31.10.2018.

Если численность получателей дохода не превышает 25 человек, то отчет можно сдавать на бумажном носителе. Если же этот лимит превышен – то только в электронной форме. Нужно отметить, что со сдачей «нулевого» 6-НДФЛ в электронном виде могут быть проблемы. Программы, которые используют налоговики при автоматическом приеме отчетности, нередко «ругаются» на нулевые показатели в этой форме.

Впрочем, если у компании в штате более 25 сотрудников, то вряд ли она полностью прекратила деятельность, поэтому проблема сдачи «нулевого» отчета перед ней не стоит.

Сдавать форму 6-НДФЛ в общем случае нужно по месту учета налогового агента (п. 2 ст. 230 НК РФ). Другие варианты возможны только для компаний, имеющих филиальную структуру, и для предпринимателей, ведущих деятельность на территориях, подведомственных разным ИФНС. Но во всех этих случаях отчетность также вряд ли будет нулевой.

Строго говоря, т.к. нулевой отчет 6-НДФЛ при отсутствии начислений и выплат является «необязательным», то и санкции за его просрочку применяться не должны. Однако, если налоговый агент никак не сообщил о прекращении деятельности, то налоговики могут применить к нему все меры «на общих основаниях»

В первую очередь – это штраф по п. 1.2 ст. 126 НК РФ. Он составляет 1000 рублей за каждый месяц просрочки.

Кроме того, должностные лица могут быть оштрафованы на сумму от 300 до 500 руб. по ст. 15.6 КоАП.

Но самым неприятным «сюрпризом» для налогового агента может стать блокировка счетов. Пункт 3.2 ст. 76 НК РФ дает налоговикам такое право, если просрочка превысила 10 дней.

Как оформлять 6 НДФЛ, если нет начислений

При длительном отсутствии хозяйственной деятельности, без выплат работникам у руководства и учредителей компании возникает естественной желание снять обязанности по предоставлению «пустой» отчетности. Но только полная ликвидация предприятия, выполненная в соответствии с нормами отечественного законодательства, позволит завершить взаимные отношения с проверяющими и контрольными органами.

Известно, что некорректное оформление отчета 6НДФЛ может быть оштрафовано на 500 руб. При этом даже самое тщательное изучение тематических нормативов не позволит получить однозначный ответ по данному определению. Фактически санкции разрешено применять не только при ошибке в записях. Порча бумажного носителя, отсутствие знака прочерка в пустой ячейке также считаются нарушениями.

Именно поэтому опытные предприниматели желают получить точный ответ на вопрос, как им надо поступать с отчетом по 6 НДФЛ, если нет работников, в других ситуациях, когда надо минимизировать затраты, исключить лишние хлопоты. Для предотвращения ошибок обратимся к первоисточникам. Изучим ответы ФНС, которые регулярно публикуются в виде официальных писем. Интересующая нас информация есть в документе № БС-4-11/[email protected], который датирован 23.03. 2016 года.

В нем рассматривался вопрос о составлении отчета по данной форме в случае, когда выплаты плановых дивидендов физическом лицам совершаются только в одном квартале. Некоторые пункты этого объяснения приведем, чтобы проще было понять требования ФНС к составлению 6 НДФЛ без начислений:

- Ответ составлен со ссылками на приказ ФНС 2015 года о новой форме отчетности № ММВ-7-11/[email protected] от 14 октября и следующие статьи «Налогового кодекса»: 214 (подразделы 1, 3 и 4); 224; 226; 226.1; 230. При необходимости, можно изучить настоящий вопрос подробнее, обратившись к соответствующим частям исходных документов.

- Отмечено, что не только ИП, организации, но и официально оформившие свою деятельность адвокаты, подразделения иностранных предприятий являются налоговыми агентами. Они признаются таковыми, если выплачивали доходы (без указания формы) физическому лицу.

- К этой же категории, налоговых агентов, причисляют тех, кто выполняет операции финансового характера с ценными бумагами.

- Обязанностью налоговых агентов является своевременное предоставление квартальной отчетности 6НДФЛ органам ФНС по определенному законом временному графику. Это требование вступает в силу с 01.01. 2021 г.

- Приведено пояснение по конкретному случаю. Форма 6 НДФЛ при отсутствии начислений дивидендов ранее второго квартала подается только по итогам работы за 6 месяцев текущего года и далее по стандартному графику.

Подобные сведения приведены в письме № БС-4-11/4901. На их основании можно сделать следующие выводы:

- Отчет по 6 НДФЛ без работников не нужен. В данном случае отсутствуют налогоплательщики. ИП, или организация не обязана совершать начисление налогов, и делать соответствующие перечисления в пользу бюджета.

- Второй вариант, когда определенный штат имеется, но не было выплат. Здесь отсутствует предмет налогообложения, доход, поэтому отчетность будет «пустой».

- Не понадобится передача в налоговую инспекцию сведений по форме 6 НДФЛ при отсутствии деятельности. В такой ситуации нет источника доходов, поэтому начислить их и удержать впоследствии налог не представляется возможным.

Не надо предоставлять 6 НДФЛ, если нет сотрудников, выплат зарплаты, дивидендов, хозяйственной деятельности, других признаков, которые определяют налогового агента в соответствии с нормами действующего законодательства РФ.

Кто признается налоговым агентом

В налоговом кодексе в статье 226 четко определено данное понятие – это субъекты, которые являются источниками доходов для физических лиц. Они выступают посредниками между государством и физ. лицами, осуществляют удержание НДФЛ и перечисляют его в казну. К ним относятся все юридические лица РФ, в том числе и филиалы иностранных компаний в России, и индивидуальные предприниматели.

Это важно! Доходы могут быть выплачены в натуральной или денежной форме. Правовые отношения с физ. лицами оформляются трудовыми договорами или договорами подряда. При выплате дивидендов субъект хозяйствования также выступает в качестве налогового агента.

Нужно ли заполнять нулевую справку 2 НДФЛ

На что обратить внимание

Если хотя бы в одном месяце года фирма или ИП являлись налоговыми агентами, то 6-НДФЛ следует сдавать в течение всего года. Дело в том, что форма 6-НДФЛ заполняется нарастающим итогом. Поэтому даже если единственный раз организация или ИП начислили зарплату, допустим, в феврале 2021 года, то НДФЛ потребуется передавать в ИНФС за полугодие 2021 года, 9 месяцев и год. Отделаться пояснительным письмо или расчетом с нулевыми показателями уже не получится. Как минимум, в разделе 1 потребуется весь год по строке 020 показывать единожды начисленный доход.

Читать также

27.07.2016

Куда сдавать нулевой расчет 6-НДФЛ за 2021 год

Расчет 6-НДФЛ, что нулевой, что обычный (с показателями) сдается в ИФНС по месту учета налогового агента (п. 2 ст. 230 НК РФ):

- организации сдают его по месту своего нахождения;

- ИП — по месту жительства.

Но в зависимости от статуса организации или ИП (либо источника доходов) порядок сдачи отчета может меняться:

| Кто и где получает доходы | Куда подавать 6-НДФЛ |

| Сотрудники головного офиса | В ИФНС по местонахождению головного офиса |

| Сотрудники обособленных подразделений (ОП) | В ИФНС по местонахождению каждого ОП. Если организация уведомила налоговые органы о централизованной уплате НДФЛ через ответственное обособленное подразделение, то 6-НДФЛ по ОП сдается (п. 2 ст. 230 НК РФ):

|

| Сотрудники крупнейших налогоплательщиков, включая их ОП | В ИФНС по месту учета головной организации |

| Сотрудники ИП на ЕНВД или ПСН | В ИФНС по месту, где ИП ведет деятельность на вмененке или патенте. Если деятельность на спецрежиме прекращена, расчет подается за период от начала года до дня прекращения деятельности |

| Сотрудники ИП, совмещающего ЕНВД и УСН |

|

Полезная информация от КонсультантПлюс

Смотрите подробную инструкцию — как сдать отчетность по НДФЛ налоговому агенту.

Как оформить нулевой НДФЛ

В письме ФНС от 4 мая 2021 года есть небольшая оговорка, если сдается нулевой расчет, налоговики обязаны его принять. Значит, по решению руководителя организации декларация может быть представлена. Это поможет избежать ошибочной блокировки счета и предъявления административного штрафа к организации.

Сроки представления нулевого расчета утверждены законодательно. После получения отчета инспектором, информация будет принята к сведению.

На образце можно посмотреть заполнение нулевого расчета.