В наши дни в России происходит много безналичных расчетов. Они стали привычной практикой. Это и оплата с текущего или карточного счета в онлайн режиме, и перевод средств прямо с мобильного телефона. Но на особом месте в механизме отправки денег стоят платежные поручения. По всей территории России данный метод расчетов применяется очень активно. Но это не освобождает от соблюдения жестких требований при заполнении платежки. В частности, такого ее реквизита, как КПП в платежном поручении 2021 года.

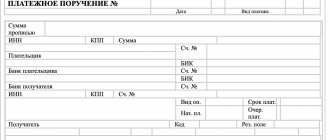

Платежка

На основании предписания пункта 1 статьи 863 Гражданского кодекса РФ платежное поручение выступает в роли письменного распоряжения, направленного в банк владельцем денежных средств. Согласно содержанию платежки, кредитная организация перечисляет деньги на счет их получателя.

Платежное поручение появилось не само собой, а разработано Центробанком России на основании Положения № 383-П от 19 июня 2012 года. Утвержденная форма этого бланка обязывает прописывать в ней все обязательные реквизиты. В том числе и КПП – код причины постановки предприятия на налоговый учёт.

Проще говоря, всё заполнять надо таким образом, как разъясняет ЦБ России в своих нормативных актах.

В этом Положении есть Приложение № 3, которое говорит о том, что рассматриваемый код в платежном бланке должен быть отображён в следующих строках:

- поле 103 предназначено для того, чтобы ввести в него КПП лица, которое должно получить денежные средства;

- поле 102 служит для указания в нём кода, по которому на налоговом учете стоит источник платежа – обязанное лицо.

Вместе с ИНН юридических лиц реквизит КПП применяют для отображения информации касаемо основания налогового учета компании.

Код причины постановки в платежном поручении должен состоять из 9 цифр. Они дают следующую информацию:

| Расшифровка КПП | |

| Порядок цифр | Что означает |

| Первые две | Номер региона России |

| 3-я и 4-я | Номер налогового органа |

| 5-я и 6-я | Показывают номер кода постановки на учет |

| оставшиеся 3 цифры | Номер записи |

Особенности оформления уплаты налогов и сборов

Наиболее часто вызывает проблемы заполнение реквизитов поручений по платежам в бюджет (перечисление налогов, сборов и иных обязательных перечислений). Ошибки в таких документах приводят к неправильному отражению в карточке налогоплательщика в ИФНС.

Дополнительно к общепринятым реквизитам, описанным выше, в налоговых переводах следует дополнительно заполнить поля 101–109. Правила их заполнения устанавливаются Министерством финансов (Приказ 107н от 12.11.2013).

Реквизиты платежей в бюджет

| Поле | Наименование | Наиболее часто встречающиеся показатели |

| 101 | Статус плательщика | 01 — плательщик юрлицо 09 — индивидуальный предприниматель 02 — налоговый агент 08 — прочие переводы в бюджет (взносы от несчастных случаев в ФСС) |

| 102 | КПП плательщика | |

| 103 | КПП получателя | КПП органа, в адрес которого делается перечисление |

| 104 | КБК | Код бюджетной классификации, соответствующий уплачиваемому платежу |

| 105 | ОКТМО | По месту нахождения плательщика |

| 106 | Основание платежа | ТП — перечисление по сроку; ЗД — уплата задолженности добровольно; ТР — задолженность по требованию; АП — перечисление по акту проверки |

| 107 | Период платежа | Для текущих переводов указывается в формате в зависимости от периодичности уплаты:

Для оплаты задолженности — дата требования. 0 — в иных случаях |

| 108 | Номер документа | Номер требования или решения по проверке. 0 — в иных случаях |

| 109 | Дата документа | Дата требования или решения по проверке. 0 — в иных случаях |

Правила заполнения

Приложение № 1 Положения № 383-П поясняет, что в случае перечислений денег в бюджет должно быть правильно заполнено каждое поле «КПП» в платежном поручении.

В частности, надо вписать следующие данные:

- цель и назначение платежа;

- информация о плательщике, который перечисляет деньги, вместе с его КПП;

- адресат, который получит соответствующие суммы, с отображением в платежке его КПП.

Эти же самые позиции должны быть заполнены, когда деньги перечисляют частным компаниям. То есть, которые не имеют отношения к бюджетной системе РФ.

Также см. «КПП обособленного подразделения: как узнать и получить».

Чем может обернуться ошибка в КПП в платежном поручении? Важно заметить, что поля 102 и 103 этого документа заполняют с четким соблюдением присвоенного отправителю и получателю денег кода причины постановки на учет. Другая информация в этих полях, которая не отражает действительность, говорит об ошибочных данных в платежке.

В такой ситуации Минфин России указывает, что ошибочный или отсутствующий КПП получателя в платежном поручении дает основание отнести всю сумму перечисления к группе невыясненных поступлений (на основании п. 14 Порядка, утвержденного 18 декабря 2013 года № 125н).

Таким образом, становится ясен ответ на вопрос об обязательности КПП в платежке. Да! Иначе деньги просто не дойдут. Отправитель должен его указать, если:

- перечисляет средства в бюджетную систему (прописывает свой код причины постановки в поле 103 данного платежного поручения);

- деньги адресованы лицу не из бюджетной сферы (закон всё равно обязывает внести его КПП в бланк платежки).

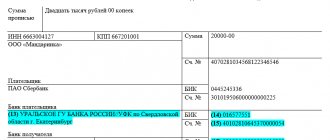

Данные платежа в платежном поручении 2021 года

Третий важный блок — информация о платеже. Здесь указывается сумма платежа, в каких целях он осуществляется, за что происходит оплата.

Таблица 3

| № поля | Наименование | Расшифровка |

| 5 | Вид платежа | Это поле заполняется по тем правилам, которые устанавливает банк отправителя. При формировании электронной платежки указывается код, установленный банком. Если же требований нет, то поле оставляйте пустым. |

| 6 | Сумма прописью | Расшифровка суммы прописью. Копейки обозначаются цифрами, если копеек нет, то ставится 00. Например: «Одна тысяча пятьсот рублей 00 копеек». |

| 7 | Сумма | Здесь нужно указать сумму цифрами. Копейки прописываются через знак «=» или «-». Например: «1500 = 00». |

| 18 | Вид операции | Здесь указывается шифр операции в соответствии с правилами бухучета. Для платежного поручения — «01». Существуют и другие коды для других видов операций. |

| 21 | Очер.плат. | В соответствии со статьей 855 ГК, существует очередность платежей. Очередность зависит от достаточного наличия денег на расчетном счете. Если денег недостаточно, то применяется очередность. В первую очередь списываются средства по исполнительным документам — алименты и возмещение вреда здоровью, во вторую очередь — вознаграждения по трудовым обязательствам, в третью по оплате труда и налоговых платежей, в четвертую — по другим исполнительным документам и в пятую — остальные платежи по мере их поступления. |

| 22 | Код | Уникальный идентификатор платежа. Он проставляется в том случае, если его присвоил отправитель. Если его нет, то в поле проставляется «0». |

| 24 | Назначение платежа | Это поле обязательно для заполнения. В нем указывается, на каком основании осуществляется платеж (дата и номер счета, договора или другого основания), указывается наименование товара или услуги, за которую происходит оплата. Также отмечается с НДС платеж или без НДС и его сумму цифрами, если платеж с НДС. |

Заполнить платежное поручение не составит труда при помощи онлайн-сервиса «Моё дело». Сервис автоматически рассчитывает налоги и взносы и формирует платежки. Благодаря интеграции сервиса с банками вы сможете производить любые платежи в несколько кликов. Попробовать сервис вы можете абсолютно бесплатно прямо сейчас.

Попробовать бесплатно

Какие ошибки в платежке можно исправить уточнением платежа

Исправить ошибки в поручении можно, правда, не все. В таблице мы покажем какие данные можно уточнить, а какие нет.

Таблица. Какие ошибки в платежке можно уточнить

| Нельзя уточнить | Можно уточнить |

|

|

Всего две ошибки в документе нельзя исправить. Это неверный номер Казначейства и наименование банка получателя. Поэтому компании придется вновь внести платеж в бюджет, а ошибочный перевод вернуть по заявлению.

Если допустили ошибки в КБК, ИНН либо КПП получателя, то налоговики сначала вышлют уведомление в Казначейство. И по итогам ответа ведомства, сообщат компании о результатах уточнений. Всего на это им отводится 10 рабочих дней.

Чаще всего ошибки встречаются в КБК. И это вполне объяснимо. Ведь даже опечатка в одной цифре, уже недостоверный реквизит. К примеру, вместо КБК для взносов записали для НДФЛ – 182 1 01 02010 01 1000 110. Тогда как верно, внести код — 182 1 0200 160.

Компании также допускают ошибки в ИНН/КПП плательщика и получателя денег, статус в поле 101, назначение платежа и др. Исправить эти недочеты можно, об этом сообщали ФНС и ПФР в совместном письме от 06.06.2017 № 3Н-4-22/10626а/НП-30-26/8158.

Итоги

Формирование платежного поручения на уплату налога в бюджет требует повышенной внимательности. Ошибки, допущенные в указании банка получателя и номера счета Федерального казначейства, приводят к тому, что налог считается неуплаченным и его придется оплачивать повторно. А если повторная уплата налога произведена после истечения срока его уплаты, то на плательщика могут быть наложены еще и финансовые санкции. Другие ошибки в заполнении платежного поручения на уплату налога не влекут за собой финансовых потерь и могут быть исправлены путем подачи заявления об уточнении платежа.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Как заполнять поле 102

Рассматриваемый код налоговики не присваивают ИП. Поэтому в платежке поле 102 предприниматель заполнять не обязан. С другой стороны, платежное поручение не должно иметь пустых полей. И тем более недопустимо произвольно заполнять те графы, значение которых плательщику непонятно. В связи с этим поле 102 коммерсанты не оставляют пустым (!), а проставляют в нем «0» (ноль).

Банковское учреждение при таком способе заполнения претензий к порядку оформления бланка платежки предъявить не должно.

Также см. «КПП обособленного подразделения: как узнать и получить».

Читать также

02.01.2019

Возможно ли деление суммы по КПП при уточнении платежа?

Цитата (ПИСЬМО от 14 октября 2021 г. N БС-4-11/[email protected]): Федеральная налоговая служба рассмотрела письмо по вопросу перечисления налога на доходы физических лиц с доходов работников обособленного подразделения и сообщает следующее. В соответствии с пунктом 7 статьи 226 Налогового кодекса Российской Федерации (далее — Кодекс) налоговые агенты — российские организации, имеющие обособленные подразделения, обязаны перечислять исчисленные и удержанные суммы налога как по месту своего нахождения, так и по месту нахождения каждого своего обособленного подразделения. Сумма налога, подлежащая уплате в бюджет по месту нахождения обособленного подразделения, определяется исходя из суммы дохода, подлежащего налогообложению, начисляемого и выплачиваемого работникам этих обособленных подразделений. В соответствии с пунктом 1 статьи 83 Кодекса в целях проведения налогового контроля организации подлежат постановке на учет в налоговых органах по месту нахождения организации, месту нахождения ее обособленных подразделений, а также по месту нахождения принадлежащих им недвижимого имущества и транспортных средств и по иным основаниям, предусмотренным Кодексом. Организации, в состав которых входят обособленные подразделения, расположенные на территории Российской Федерации, подлежат постановке на учет в налоговых органах по месту нахождения каждого своего обособленного подразделения. Под обособленным подразделением понимается любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабочие места. Признание обособленного подразделения организации таковым производится независимо от того, отражено или не отражено его создание в учредительных или иных организационно-распорядительных документах организации, и от полномочий, которыми наделяется указанное подразделение. При этом рабочее место считается стационарным, если оно создается на срок более одного месяца (пункт 2 статьи 11 Кодекса). Согласно пунктам 3 и 4 статьи 83 Кодекса: постановка на учет российской организации в налоговом органе по месту нахождения филиала, представительства осуществляется на основании сведений единого государственного реестра юридических лиц (ЕГРЮЛ); постановка на учет российской организации в налоговом органе по месту нахождения ее обособленного подразделения (за исключением филиала, представительства) осуществляется на основании сведений сообщений, представляемых российской организацией согласно подпункту 3 пункта 2 статьи 23 Кодекса. В соответствии с пунктом 4 статьи 83 Кодекса в случае, если несколько обособленных подразделений организации находятся в одном муниципальном образовании, городах федерального значения Москве, Санкт-Петербурге, Севастополе на территориях, подведомственных разным налоговым органам, постановка организации на учет может быть осуществлена налоговым органом по месту нахождения одного из ее обособленных подразделений, определяемого этой организацией самостоятельно. Сведения о выборе налогового органа организация указывает в уведомлении, представляемом (направляемом) российской организацией в налоговый орган по месту ее нахождения. При постановке на учет российской организации по месту нахождения каждого ее обособленного подразделения (в том числе в выбранном организацией в установленном порядке налоговом органе по каждому ее обособленному подразделению) присваивается код причины постановки на учет (далее — КПП) (пункт 7 Порядка и условий присвоения, применения, а также изменения идентификационного номера налогоплательщика, утвержденных приказом ФНС России от 29.06.2012 N ММВ-7-6/[email protected]). Присвоенный организации КПП указывается в уведомлении о постановке на учет по форме N 1-3-Учет, утвержденной приказом ФНС России от 11.08.2011 N ЯК-7-6/[email protected] Особенности постановки на учет банков по месту нахождения их обособленных подразделений (включая филиалы, представительства) Кодексом не предусмотрены. В случае если каждому обособленному подразделению организации, расположенному в г. Москве, г. Санкт-Петербурге, г. Севастополе, присвоен отдельный КПП, платежное поручение с указанием соответствующего обособленного подразделения КПП на перечисление налога на доходы физических лиц должно быть оформлено на каждое такое обособленное подразделение, в том числе в случае, когда постановка на учет нескольких обособленных подразделений в соответствии с пунктом 4 статьи 83 Кодекса осуществляется по месту нахождения одного из них. Действительный государственный советник Российской Федерации 2 класса С.Л. БОНДАРЧУК

Когда налог считается неуплаченным?

В соответствии с подп. 4 п. 4 ст. 45 НК РФ при неверном указании в платежном поручении счета получателя и (или) наименования банка Управления Федерального Казначейства (УФК) платеж не поступает в бюджет Российской Федерации либо не зачисляется на соответствующий счет Федерального казначейства. В таком случае обязанность налогоплательщика по уплате налога считается не исполненной, и его необходимо перечислить еще раз. Также необходимо оплатить пени за несвоевременную уплату налога. Такова позиция налогового ведомства, изложенная в письмах ФНС России от 04.09.2015 № ЗН-4-1/[email protected], от 31.03.2015 № ЗН-4-1/[email protected], от 06.09.2013 № ЗН-3-1/3228 и от 12.09.2011 № ЗН-4-1/[email protected]

О том, какие действия в подобной ситуации необходимо совершить, чтобы налог был уплачен, читайте в статьях:

- «Что делать, если допущена ошибка в реквизитах УФК?»;

- «Ошиблись в счете УФК — налог не уплатили».

Обязанность по перечислению налога не будет признана исполненной также и в том случае, когда ошибки в указании наименования банка либо счета УФК в платежном поручении допущены по вине банка. Пени будут предъявлены налогоплательщику (письмо ФНС России от 02.09.2013 № ЗН-2-1/[email protected]). Но в такой ситуации налогоплательщик может потребовать у банка компенсации понесенных убытков (абз. 9 ст. 12, ст. 15 ГК РФ).

В то же время некоторые суды признают налог уплаченным при неверном указании в платежном поручении счета УФК. Так, например, ФАС Московского округа в Постановлении от 03.04.2012 № А40-42830/11-99-191 признал, что налог в бюджет поступил, несмотря на наличие в платежном поручении ошибки в указании счета УФК.

Кстати, возможность уточнять неверный счет УФК скоро будет прямо закреплена в НК РФ.