Правовая база вопроса

Основными законодательными актами, которыми следует оперировать, являются:

Налоговый кодекс РФ. Кроме указания сроков подачи заявления, документ содержит перечень наказаний за нарушения.

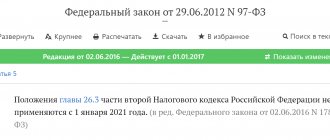

Федеральный закон № 94-ФЗ от 25.06.2012г., на основании которого внесены изменения в НК РФ и другие законодательные акты.

Письмо ФНС № СА-4-7/5366 от 29.03.2016 г. Письмо содержит информацию о наложении штрафа в случае несвоевременной постановке на учет.

Приказ ФНС РФ №ММВ-7-6/941 от 11.12.2012 г., закрепляющий форматы заявлений для ИП и юрлиц.

Утрата права на применение ПСНО – есть ли выбор режима налогообложения?

Может показаться, что данное решение не такое уж актуальное для налогоплательщиков каким оно могло бы стать еще в 2021 году. Отчасти это так.

Напомним, что с 01.01.2017 изменились причины и последствия утраты предпринимателем права на работу «на патенте» благодаря Федеральному закону от 30.11.2016 № 401‑ФЗ. Теперь в отношении патентов, выданных после этой даты, право на применение ПСНО не будет утрачено, если налог не был уплачен, перечислен не полностью или с опозданием (утратил силу пп. 3 п. 6 ст. 346.45 НК РФ, см. Письмо ФНС России от 06.02.2017 № СД-19-3/[email protected]).

До этой даты, помимо названной причины утраты права на патент, в указанном пункте имелись еще две. Они продолжают действовать, то есть данное право утрачивается:

- если с начала календарного года доходы налогоплательщика от реализации, определяемые в соответствии со ст. 249 НК РФ, по всем видам предпринимательской деятельности, в отношении которых применяется ПСНО, превысили 60 млн руб.;

- если в течение налогового периода налогоплательщик допустил несоответствие требованию, установленному п. 5 ст. 346.43 НК РФ, то есть средняя численность наемных работников превысила за налоговый период 15 человек по всем видам предпринимательской деятельности, осуществляемым индивидуальным предпринимателем

Еще одно существенное изменение. Ранее при утрате права на патент налогоплательщик считался перешедшим на общий режим налогообложения. Такая формулировка была в п. 6 ст. 346.45 НК РФ, и официальные органы всегда, а арбитражные суды во многих случаях трактовали ее следующим образом: перейти на общий режим и, соответственно, пересчитать налоги по несостоявшемуся патентному виду деятельности надо даже в том случае, если помимо ПСНО предприниматель в отношении остальных видов деятельности применял УСНО или уплачивал ЕСХН.

Впрочем, недавно правомерность этой трактовки опроверг ВС РФ в Определении от 20.01.2017 № 301‑КГ16-16143 по делу № А38-7494/2015. Налоги надо было пересчитывать в соответствии с правилами того режима налогообложения, который был для предпринимателя основным.

С 01.01.2017 разногласия по этому поводу не могут возникнуть. Теперь в п. 6 ст. 346.45 НК РФ прямо указано, что при утрате права на патент налогоплательщик считается перешедшим на ОСНО, УСНО или спецрежим в виде уплаты ЕСХН – в зависимости от того, какой режим налогообложения он применяет.

Но ведь есть еще один режим налогообложения – в виде уплаты ЕНВД. Он, как и ПСНО, используется одновременно с ОСНО, УСНО или уплатой ЕСХН. Можно ли его применить к тому виду деятельности, для которого предполагалось использовать ПСНО, причем с начала того периода, на который был выдан патент?

Об этом в НК РФ – ни слова. Во всяком случае нет прямых норм, регулирующих данный вопрос Однако, как оказалось, неразрешимым он не является. Это подтвердило Определение ВС РФ от 03.02.2017 № 307‑КГ16-14369 по делу № А26-8413/2015.

Постановка на учет

Вначале рассмотрим пошагово процесс своевременной подачи заявления на основании законодательства. В первую очередь бизнесмен должен принять решение о переходе на льготный режим ЕНВД. Так как этот спецрежим легко совмещается с другими системами налогообложения, то на вмененку можно перевести часть деятельности. Поэтому требуется обязательно уведомить налоговую службу о своем решении. В противном случае ФНС будет считать закрепленным за предпринимателем тот режим, на котором он работал ранее. Важно, чтобы выбранный вид для ЕНВД соответствовал перечню в ст. 346 п.2 НК РФ.

Вновь зарегистрированные ИП и юрлица, а также уже работающие подают заявление в орган ФНС о переходе на ЕНВД. На это действие предпринимателям отпущено 5 рабочих дней согласно п. 3 ст. 346.28 и письма № СА-4-7/5366 от 29.03.2016 г.

Нюансы определения срока

Некоторые предприниматели не знают, от какой даты начинать отсчет дней для подачи заявления. Ведь переход может быть осуществлен раньше, а фактическое начало деятельности немного отложится. В заявлении разрешено указывать тот день, который бизнесмен считает нужным. Однако, следует быть предельно осторожным, чтобы не нарушить требования законодательства.

Пример. ИП начал свою деятельность в категории розничная торговля 15 марта 2021 года. Подать заявление он имеет право в течение 5 рабочих дней. Это при точном и добросовестном выполнении законов. В заявлении он может указать дату начала деятельности позже фактической, тогда граничный срок его подачи тоже передвинется. Но существует опасность слишком затянуть с подачей заявления или заключить в этот период сделку с документальным оформлением. Тогда предприниматель может подпасть под:

- штрафные санкции по п.1 ст.116 НК РФ;

- перерасчет по ОСН.

Какой из этих видов наказания будет весомее, зависит от времени просрочки. В некоторых случаях штраф оказывается гораздо меньшим, чем перерасчет.

Исключения

Общее правило гласит, что подавать заявление и становиться на учет нужно в отделении ФНС по месту ведения коммерческой деятельности. Об этом сказано в абз. 2 п. 2 ст. 346.28 НК РФ. Но из этого правила есть исключения. Предпринимателям, занимающимся отдельными направлениями деятельности, разрешено подать заявление для постановки на учет по месту жительства или нахождения предприятия (абз. 3 п. 2 ст. 346.28 НК РФ). К таким видам относятся:

- торговля – розница с развозом или разносом товара;

- размещение рекламной информации на транспорте;

- перевозка грузов и пассажиров.

Для всех направлений деятельности, относящихся к перечню исключений или нет, принята одна форма заявлений. Отличие состоит только в категориях налогоплательщиков. Согласно приказа ФНС № ММВ-7-6/941 от 11 декабря 2012 года № ММВ-7-6/941, индивидуальные предприниматели используют бланк ЕНВД-2, а предприятия – ЕНВД-1.

Куда сдавать

Читайте:

По общему правилу отчетность сдают по месту учета налогоплательщика. На практике часто вмененщики ведут деятельность сразу в нескольких муниципальных образованиях. В этом случае руководствоваться следует разъяснениями ФНС и Минфина:

- Деятельность ведется в пределах одного города, но в разных его районах, в каждом из которых есть налоговая инспекция. Тогда подавать декларацию по ЕНВД следует в том подразделении, в котором субъект впервые встал на учет.

- Если вмененщик работает в разных городах или областях, то представлять отчетность необходимо отдельно по каждому муниципальному образованию. Но если их обслуживает одна налоговая, то сдать нужно одну декларацию.

Подача заявлений

Подавать утвержденную форму можно:

- при личном посещении;

- почтовым сервисом;

- электронными средствами связи.

Каждый вариант имеет свои нюансы. При личном представлении заявления в налоговую важно, кто подает бланк:

- Если ИП или руководитель организации, то другие документы не понадобятся. Для подтверждения личности придется предъявить паспорт.

- Если дело поручено представителю, то его нужно снабдить доверенностью с заверительной подписью нотариуса.

Заполнение бланка также строго регулируется. При отсутствии необходимых данных, сотрудники ФНС выдадут отказ в постановке на учет. К заполнению обязательны поля, содержащие информацию:

| ИП | Юрлица |

| Паспортные данные ИП, ИНН. ОГРНИП. Адреса и коды экономической деятельности. Подпись и дата подачи. | Наименование организации. Данные паспорта руководителя (если представителя, то информация размещается в специальном поле). ИНН. ОГРН. Адреса и коды экономической деятельности. Дата, подпись. |

Важно! Коды экономической деятельности берут из Налогового кодекса, а не из классификатора ОКВЭД.

В НК РФ содержится 14 видов таких кодов. На один лист необходимо указать 3 кода и 3 адреса.

Специалист ИФНС проставляет отметку о принятии заявления, дату и свою подпись. Если заявитель пожелает, то он готовит балек в двух экземплярах, чтобы на втором получить

отметку налоговой службы.

Получение ответа

По прошествии 5 дней (рабочих), если нет причин для отказа, ИФНС подтверждает регистрацию. Для этого налогоплательщику выдается уведомление о присвоении статуса ЕНВД (п. 6 ст. 6.1, абз. 1 п. 2 ст. 84, абз. 2 п. 3 ст. 346.28 НК РФ).

Юридические лица получают форму 1-3 Учет, а индивидуальные предприниматели 2-3 Учет. Формы утверждены Приказом № ЯК-7-6/488 от 11.08.2011г. Образцы бланков закреплены в приложении 2 к приказу для организаций и в приложении 7 к приказу для ИП. В них отражено право налогоплательщика использовать льготный режим.

Виды штрафов

Если своевременно заявление не подано, то налогоплательщик вынужден будет платить штраф в размере 10 000 рублей на основании ч.1 ст. 116 НК РФ, но сумма может быть значительно больше. Штраф начисляется в случае:

| Вариант | Размер |

| Сотрудники ФНС зафиксировали осуществление деятельности без подачи заявления о ЕНВД. | Начисление штрафной суммы от 40 000 рублей. Это минимальный размер, максимальный законом не установлен. Будет рассчитываться в сумме 1% от полученного дохода за время работы без постановки предпринимателя на учет (п. 2 ст. 116 НК РФ). Процент исчисляется на документально доказанную сумму доходов. |

| Бизнесмен самостоятельно уведомил налоговую об опоздании – подал заявление. | Этот случай предусматривает наложение штрафа в сумме 10 000 рублей. |

Важно! При обнаружении нарушения налоговая имеет право наказать предпринимателя, а не обязанность.

Это говорит о том, что могут наказать, а могут не привлекать к ответственности.

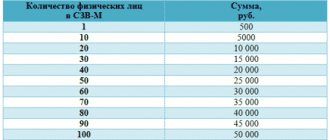

Санкции фондов в отношении ИП

Кроме налоговой инспекции, контроль ведения учета осуществляют внебюджетные фонды. Аналогично с ИФНС санкции взимаются за неподачу сведений, отчетности и неуплату взносов.

Инспекторы фондов прибегают к наложению штрафов:

- При нарушении сроков уплаты взносов начисляется пени.

- При отказе в представлении требуемых форм и сведений взимается 200 рублей за каждый неполученный фондом документ.

- Несвоевременная уплата в связи с занижением базы наказывается штрафом в размере 20% неуплаченного вовремя взноса.

- При несвоевременной подаче отчетности с начисленными взносами штраф взимается в размере 5% от неуплаченных сумм за каждый месяц просрочки. Предельная величина санкции состоит в размере 30% от неуплаты.

Преимущественное число нарушений выявляется в процессе проведения проверок. Органы контроля используют программы, автоматически отслеживающие нарушения налогоплательщиков. По выявленным данным инспекторы назначают камеральные и выездные проверки.

Важно! Применить санкции органы контроля могут только в течение 3 лет с периода нарушения. На более ранний распространяется срок исковой давности.

Что делать, если штраф присужден? ИП должен уплатить сумму в бюджет в срок, указанный в решении или требовании органов контроля. Оплата санкций отличается от перечисления налогов. Сумма должна быть внесена с учетом КБК платежа. В платежном поручении необходимо указать документ и его дату, на основании которого вносится штраф.

Любая песня начинается с музыки. Так и переход на ЕНВД, особый налоговый режим, сулит многим бизнесменам немало преимуществ. Он выгоден при оказании бытовых услуг, розничной торговле и многих других видах предпринимательской деятельности. Рассчитывается налог исключительно с учетом физических показателей и базовой доходности.

Однако налогоплательщику, выбирающему вмененку, необходимо помнить и о наказаниях в виде штрафов, которые будут грозить ему в случае неисполнения взятых обязательств. Расчет пени по ЕНВД 2018 можно сделать самостоятельно, чтобы понять, сколько вы будете обязаны отдать государству, если будете играть с ним в прятки и вовремя не заплатите налог. Сумма может набежать немаленькая.

Сроки оплаты единого налога

Для вашего удобства мы подготовили , в котором прописаны все платежи и отчеты для бизнесменов на ЕНВД в 2021 году.

Если будет просрочен хоть один день, придется уплатить пени. Они начисляются из расчета 1/300 ставки рефинансирования ЦБ Российской Федерации.

С 2021 санкции для ООО ужесточили — если в течение месяца должник не одумается, с 31 дня просрочки пени будут рассчитываться уже исходя из 1/150 ставки рефинансирования.

Кроме того, безответственному бизнесмену грозит штраф, который назначается в размере:

20% от неуплаченной суммы налога;

40%, если будет доказано, что вы умышленно решили скрыться от уплаты.

А как же смягчающие обстоятельства? Что, если вас похитили инопланетяне или в силу других причин вы не могли заплатить вовремя? Ваше спасение в пункте 1 статьи 112 НК РФ.

Список содержит такие смягчающие моменты, как:

Тяжелые личные и семейные обстоятельства;

Правонарушение под влиянием угрозы или служебной зависимости;

Тяжелое материальное положение;

Иные обстоятельства.

Если в списке есть хоть что-то, что могло бы оправдать вас, размер штрафа уменьшат минимум в 2 раза. На слово не поверят, невиновность нужно доказать, а сделать это достаточно сложно.

Но варианты есть. К примеру, можно подать документ, подтверждающий необходимость выезда из страны (и надо же, как раз в срок оплаты налога) или справку из больницы о проведенной операции.

Для собственников бизнеса на ЕНВД поможет отчитаться в ИФНС и заплатить единый налог. С нами вы все сделаете вовремя и расчет пени по ЕНВД в 2021 году вам точно не понадобится.

Чтобы подстраховать себя на случай форс-мажора, некоторые предприниматели идут на квартальную переплату. Конечно, лишних денег ни у кого нет, однако запас средств на лицевом счету в налоговой может пригодиться. Средства зачтут по мере начисления налога. Это выгоднее, чем платить штраф, пени. Переплату можно вернуть или перекинуть в счет другого налога.

Оставайтесь в курсе актуальных правил и нововведений в бизнесе, в интернет-бухгалтерии есть вся необходимая для вас информация.

От налоговых санкций в наше сложное время не может быть застрахован ни один налогоплательщик. Происходит это чаще всего от незнания предпринимателем или гражданином своих обязанностей по предоставлению отчетности, а также в связи с регулярными обновлениями положений налогового кодекса и других нормативно-правовых актов законодательства. Самый распространенный штраф за несоблюдение налогового законодательства — это штраф в соответствии со статьей 119 Налогового кодекса РФ за несвоевременное предоставление налоговых деклараций.

Справка: Статья 119. Непредставление налоговой декларации (расчета финансового результата инвестиционного товарищества).

1. Непредставление налогоплательщиком в установленный законодательством о налогах и сборах срок налоговой декларации в налоговый орган по месту учета

— влечет взыскание штрафа в размере 5 процентов неуплаченной суммы налога, подлежащей уплате (доплате) на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 процентов указанной суммы и не менее 1.000,00 рублей.

2. Непредставление управляющим товарищем, ответственным за ведение налогового учета, расчета финансового результата инвестиционного товарищества в налоговый орган по месту учета в установленный законодательством о налогах и сборах срок — влечет взыскание штрафа в размере 1.000,00 рублей за каждый полный или неполный месяц со дня, установленного для его представления.

Если Вы внимательно прочитали пункт 1 статьи 119 НК РФ, то должны были обратить внимание на 3 важных момента:

во-первых, чем больше сумма налога, тем выше штраф (5% от суммы налога); во-вторых, чем больше «просрочка», тем также больше размер штрафа (за каждый полный или неполный месяц); и в-третьих, минимальный размер штрафа составляет 1.000,00 рублей, а максимальный — 30%, т.е. штраф по «нулевым» декларациям составляет 1.000,00 рублей!

Приведу пару примеров, чтобы всем стало понятно о чем идет речь:

1. Гражданин продал в 2011 году личное имущество, например: автомобиль, за 300.000,00 рублей. Данный автомобиль он приобрел в 2009 году за 350.000,00 рублей. Дохода по данной сделке у гражданина не возникло, налицо убыток, но так как гражданин владел имуществом менее 3-х лет, то в соответствии в налоговым кодексом обязан был предоставить налоговую декларацию по форме 3-НДФЛ не позднее 30 апреля 2012 года. Гражданин не знал, что ему необходимо было подать декларацию. В мае 2012 года ему пришло письмо из налоговой инспекции с требованием отчитаться по сделке и подать декларацию. Гражданин предоставляет декларацию 25 мая 2012 года, т.е. не в установленный законодательством срок. Сумма налога по указанной декларации равна нулю, но в соответствии со ст. 119 пунктом 1 НК РФ ему грозит штраф в размере 1.000,00 рублей.

2. Индивидуальный предприниматель подал налоговую декларацию по НДС за 1 квартал 2012 года не 20 апреля, а 25 мая 2012 года. Сумма налога, которую должен уплатить, равна 20.000,00 рублей. Считаем сумму штрафа: «просрок» составил 2 месяца (один полный и один неполный), и штраф составит 10% от 20.000 рублей, т.е. 2.000 рублей.

Что делать в данной ситуации? Варианты:

— добровольно уплатить штраф; — попытаться уменьшить его как минимум в два раза; — ничего не делать и ждать когда придут судебные приставы;

Первый и третий варианты мы по понятным причинам не рассматриваем, а вот второй вариант со снижением штрафа рассмотрим поподробнее:

Итак, Вас вызвали в налоговую инспекцию, где под роспись ознакомили с Актом налоговой проверки. С момента подписания акта у вас есть 14 рабочих дней на написание ходатайства о снижении штрафа. Надежду на то, что штраф будет снижен, нам дает статья 114 НК РФ пункт 3:

Статья 114. Налоговые санкции

3. При наличии хотя бы одного смягчающего ответственность обстоятельства размер штрафа подлежит уменьшению не меньше, чем в два раза по сравнению с размером, установленным соответствующей статьей настоящего Кодекса.

Понятие «обстоятельств, смягчающих вину» частично дает пункт 1 статьи 112 НК РФ:

Статья 112. Обстоятельства, смягчающие и отягчающие ответственность за совершение налогового правонарушения

1. Обстоятельствами, смягчающими ответственность за совершение налогового правонарушения, признаются:

1) совершение правонарушения вследствие стечения тяжелых личных или семейных обстоятельств;

2) совершение правонарушения под влиянием угрозы или принуждения либо в силу материальной, служебной или иной зависимости;

2.1) тяжелое материальное положение физического лица, привлекаемого к ответственности за совершение налогового правонарушения;

3) иные обстоятельства, которые судом или налоговым органом, рассматривающим дело, могут быть признаны смягчающими ответственность.

С подпунктами 1, 2 и 2.1 более или менее понятно, а вот про п/п 3 пункта 1 статьи 112 НК РФ я расскажу поподробнее. Самыми распространенными «иными смягчающими вину обстоятельствами» бывают:

1. Привлечение к налоговой ответственности в первый раз; 2. Наличие у предпринимателя иждивенцев (иждивенцами, в том числе, являются несовершеннолетние дети до 18 лет включительно или до 23 лет, при условии если дети обучаются по очной форме обучения);

Чем больше Вы укажите в ходатайстве таких обстоятельств, тем больше будет вероятность того, что штраф снизят не в 2 раза, а в большем размере. Ниже приведу пример ходатайства, которое я недавно подготовил одной своей клиентке, которая забыла представить декларацию по ЕНВД за 4 квартал 2011 года. Кстати, штраф ей снизили в 4 раза! (ФИО и прочие паспортные данные изменены).

Начальнику МРИ № 13 по Кировской области Вершинину О.А.

от ИП Ивановой Анатасии Александровны, ИНН 432912345678, проживающей по адресу: Кировская область, г. Слободской, ул. Советская, д. 301, кв. 102

ХОДАТАЙСТВО о снижении штрафных санкций по Акту № 51-43/17504 от 11.03.2012

При вынесении Решения о привлечении меня к налоговой ответственности за непредоставление в установленные сроки декларации по единому налогу на вмененный доход за 4 квартал 2011 г., прошу принять во внимание следующие смягчающие вину обстоятельства:

1. Я первый раз привлекаюсь к налоговой ответственности за совершение налогового правонарушения. 2. Я не осуществляла предпринимательскую деятельность в 2011 г., и не знала, что надо сдавать «нулевую» налоговую декларацию. 3. У меня на иждивении находятся 2 малолетних детей: 2006 г.р. и 2007 г.р. 4. Обязуюсь в дальнейшем сдавать налоговую отчетность своевременно, уплачивать налоги в полном объеме и в установленные сроки.

На основании вышеизложенного, прошу уменьшить размер штрафных санкций по статье 119 НК РФ.

Приложение: 1. Свидетельство о рождении детей — 2 шт. 2. Распоряжение Администрации г. Слободского об учреждении опеки. 3. Справка из службы судебных приставов о том, что алименты не получает.

ИП Иванова А.А. ___________________

На этом статью заканчиваю. Надеюсь она не пригодится Вам и вся налоговая отчетность будет подаваться своевременно. Если у Вас остались вопросы — можете смело задавать их здесь в комментариях, попробую помочь всем!

Основания для наказания

Формальные основания для наложения штрафа возникают у ФНС при подаче декларации ЕНВД, когда заявления на учет не было. Если после этого к предпринимателю не поступило никаких претензий в течение нескольких отчетных периодов, то можно считать, что его признали плательщиком ЕНВД де-факто. Ведь заявление служит способом начала контроля исполнения плательщиком налоговых обязательств. А если контроль уже производится после подачи первой отчетной декларации, то в этом случае можно смело оспаривать наложение штрафа.

По мнению сотрудника ИФНС г. Москвы Вязьниковой Е.И., бизнесмены часто пропускают срок подачи заявления о постановке на учет ввиду задержки начала деятельности. Они считают, что приобретают статус налогоплательщика ЕНВД только после начала практической деятельности или подачи декларации. Сотрудники отделения лояльно относятся ко многим нарушителям, но призывают лучше изучать законодательство, чтобы не подпадать под начисление штрафов. Во многих случаях штраф все-таки менее «травматичен» для коммерческой деятельности, чем перерасчет по ОСН. Поэтому не стоит затягивать с подачей заявления слишком долго.

Какие санкции за несданный вовремя отчет полагаются по КоАП РФ

Нарушение законодательства о налогах влечет за собой не только налоговые санкции, но и административную ответственность. В случае несдачи налоговой декларации к нарушителям применяются нормы ст. 15.5 КоАП РФ.

По ст. 15.5 КоАП РФ должностным лицам (ответственным за сдачу отчетов и уплату налогов) может быть вынесено предупреждение или наложен штраф, который составляет от 300 до 500 рублей за каждое нарушение.

ОБРАТИТЕ ВНИМАНИЕ! По КоАП РФ штрафы должны быть уплачены в течение 60 дней с момента вынесения постановления о правонарушении. Такие штрафы в случае неуплаты могут быть взысканы через суд. Если дело о неуплате штрафа по рассматриваемой ст. 15.5 КоАП РФ дошло до суда, то по решению судьи может быть взыскан еще один штраф, в 2-кратном размере от исходной суммы, но не менее 1000 рублей. А также могут быть назначены:

- административный арест на срок до 15 суток;

- принудительные общественные работы длительностью до 50 часов.

Следует помнить, что в определенных случаях (повлекших недополучение бюджетом налога в размере, определенном как особо крупный) помимо административной ответственности может применяться еще и уголовная.

В подробностях узнать, какая и когда налагается уголовная ответственность на нерадивых налогоплательщиков, можно .

Ошибки при постановке на учет

Допущенные налогоплательщиком ошибки являются причиной наложения штрафных санкций. К наиболее часто встречающимся относятся:

| Ошибка | Вариант исправления |

| Отсутствие заявления о постановке на учет в статусе плательщика ЕНВД. | Предпринимателю необходимо самостоятельно подать заявление до сдачи первой отчетной декларации. |

| Неправильное заполнение формы заявления. | Исправить и полностью заполнить все поля формы, необходимые для принятия заявления в налоговой инспекции. |

| Подача несоответствующего требованиям законодательства бланка заявления. | Переподать заявление соответствующей формы. |

Вопрос №1. Стоит подавать на обжалование решения налоговой в административном или судебном порядке?

Если начисление штрафа уже состоялось, то обжалование, чаще всего, желаемого результата не дает. Доказать незаконность решения ФНС не получится. Можно подать заявление на применение ЕНВД с 01.07.2021 г. Но этот вариант предусматривает отчетность до этого срока по ОСН и второй минус – не получится включить в декларацию вычет за покупку ККТ.

Вопрос №2. Могут ли сотрудники налоговой выписать штраф по двум статьям сразу (п.1 и п.2 ст. 116 НК РФ)?

Это действие будет неправомочным. Одновременное наказание за просрочку подачи заявления и ведение деятельности без учета противоречит требованиям законодательства. В контексте нарушения в виде ведения безучетной деятельности уже заложено нарушение в виде неподачи заявления о постановке на учет. Получается двойное привлечение к ответственности за одно правонарушение.

Предпринимателю разрешили применять «вмененку»

Понятно, что в рассматриваемом деле предприниматель пришел к выводу, что такой переход ему все‑таки выгоднее чем заплатить тоже задним числом налоги по правилам общего режима налогообложения. Но столкнулся еще с одним препятствием.

Налоговики не приняли декларации по ЕНВД за период, на который предприниматель брал патент. Они направили ему уведомление, в котором указали, что эти декларации предприниматель представил неправомерно, поскольку он считается применяющим ОСНО в период действия патента и должен представить декларации по НДФЛ и НДС, чего он не сделал.

В связи с этим в отношении предпринимателя было приостановлено проведение операций по его счетам в банке что он и оспорил.

В Решении Арбитражного суда Республики Карелия от 22.01.2016 по делу № А26-8413/2015 указано: инспекция не доказала, что предприниматель не вправе применять спецрежим в виде уплаты ЕНВД, в том числе в период, в который он собирался, но не смог работать на патенте. При этом, по мнению суда, в НК РФ нет запрета на применение налогоплательщиком системы налогообложения в виде уплаты ЕНВД в случае утраты права на применение ПСНО.

Однако данное судебное решение было отменено Постановлением Тринадцатого арбитражного апелляционного суда от 11.04.2016 № 13АП-5833/2016. Отмену также поддержал АС ЗСО в Постановлении от 19.07.2016.

Эту отмену судьи аргументировали тем, что при утрате права на ПСНО Налоговый кодекс не предусматривает иного, кроме как перехода на общий режим, в подтверждение чего были приведены письма чиновников. Никакого правового значения не было придано тому факту, что статус плательщика ЕНВД предприниматель не утрачивал.

Позиция судей свелась к тому, что представлять декларации по ЕНВД за тот же налоговый период после утраты права на применение ПСНО неправомерно и противоречит действующему законодательству. Действия налогового органа в части распространения права и порядка уплаты ЕНВД на предыдущие налоговые периоды были признаны категорически противоречащими нормам законодательства о налогах и сборах.

Предпринимателю ничего не оставалось, как обратиться в ВС РФ. Как оказалось, он сделал это не зря. В его пользу высказалась Судебная коллегия по экономическим спорам ВС РФ, что позволяет и другим налогоплательщикам в сходных ситуациях рассчитывать на применение позиции, изложенной высшим судом.

Арбитры констатировали, что нарушение налогового законодательства допустила налоговая инспекция а не предприниматель. Они указали, что именно действия налоговиков привели к тому, что предприниматель посчитал возможным применить систему налогообложения в виде уплаты ЕНВД после утраты права на применение ПСНО.

Правда, судьи так и не пояснили, прав ли был предприниматель. Но они определенно заявили, что вывод суда первой инстанции о незаконности оспариваемых ненормативных актов инспекции соответствует имеющимся в деле доказательствам и основан на правильном применении норм материального права, его решение оставлено в силе. То есть в итоге ВС РФ признал возможным в данной ситуации применять спецрежим в виде уплаты ЕНВД при утрате права на применение ПСНО в течение периода, когда должна была применяться ПСНО.

* * *

Итак, предпринимателю разрешили уплачивать ЕНВД за тот период, в течение которого он первоначально собирался работать на патенте. Основным для него был общий режим налогообложения, на его применении настаивали налоговики, но доказать свою правоту им не удалось.

Что делать другим предпринимателям? К сожалению, ВС РФ так и не сделал внятного вывода: можно ли все‑таки так поступать, как сделал данный предприниматель. Однако он полностью поддержал судебное решение, в котором суд предоставил такое разрешение предпринимателю, то есть согласился с этим разрешением. Очевидно, дело не только в непоследовательных действиях налоговой инспекции. Тем более возможность применять спецрежим в виде уплаты ЕНВД задним числом, как выяснилось, сама по себе соответствует законодательству. Только предпринимателю стоит оценить, насколько ему это выгодно с учетом не только экономии по сравнению с налогообложением, прямо зависящим от объема доходов, но и наличия потерь в виде штрафов, пусть и с возможностью воспользоваться смягчающими обстоятельствами.

Это касается теперь и предпринимателей, для которых основной режим налогообложения не ОСНО, а УСНО или ЕСХН. В случае утраты права на ПСНО с них никто не будет требовать уплатить НДФЛ и НДС, но может оказаться, что им еще выгоднее за прошедший период быть «вмененщиками».

Об этом рассказано в статье «Утрата права на патент – лучше поздно, чем никогда», № 2, 2021, стр. 51.