Изменения-2021

Анастасия Пименова

Бухгалтер-эксперт с 10-летним стажем

Актуально на 14 июля 2020

С 1 января 2021 года специальный налоговый режим в виде ЕНВД отменяется. Перед плательщиками вмененки стоит вопрос, на какую систему налогообложения перейти с 2021 года. Расскажем о том, кто вправе заменить ЕНВД упрощенкой и как это сделать.

Что делать сразу после перехода на УСН

Есть два важных пункта, которые нужно сделать после смены ЕНВД на УСН:

- Уведомить партнеров

о переходе на новую систему налогообложения. Делается это с целью упрощения оформления документов и правильного проведения операций. Для оповещения необходимо направить контрагентам письма-уведомления и копии информационного письма или титула налоговой декларации по УСН. - Сдать декларацию по ЕНВД и уплатить налог

. Крайний срок подачи декларации — 20.01.2021 г., а уплаты налога за 4 квартал текущего года — 25.01.2021 г.

Внимание!

Подавать в ФНС заявление о снятии с ЕНВД не нужно. Налоговая служба выполнит эту операцию автоматически.

Сроки использования

ЕВНД намеревались отменить уже с 2021 года, но налогоплательщикам была предоставлена отсрочка до 2021 года. Министр финансов Антон Силуанов заявляет, что больше отсрочек не будет, с 2021 года «вмененка» перестанет применяться. Дело в том, что при ее использовании большая часть доходов предпринимателей не облагается налогами. Кроме того, для налогоплательщиков этого режима делается исключение при введении маркировки, которая сейчас становится обязательной для все больших групп товаров. Таким образом, алгоритм того, как перейти на ЕНВД, скоро потеряет свою актуальность. Хотя у предпринимателей есть еще 1 год, чтобы работать на этой системе. А тем, кто думает, чем заменить ее в будущем, власти рекомендовали рассмотреть возможность применения режима самозанятых вместо «вмененки».

Кому нельзя применять УСН

Не все предприниматели имеют право совершать переход с ЕНВД на УСН. Полный список лиц, которые не могут применять эту систему налогообложения, представлен в п.3 ст.346.12 НК РФ. Здесь отметим некоторые из них:

Обратите внимание!

Если ИП или ООО соответствует требованиям УСН и имеет право применять этот налоговый режим, но в течение года нарушает условия работы на упрощенной системе налогообложения, то его автоматически переводят на ОСНО.

Подробнее про переход с ЕНВД на ОСНО читайте в нашей статье по ссылке >>>

Кого затрагивает отмена ЕНВД с 2021 года

С января следующего года из понятия «розничная торговля», определяемого в целях применения единого налога, выпадает продажа следующих товаров:

- лекарственные средства, маркирующиеся в соответствии с ч. 4 ст.67 закона № 61-ФЗ (вступает в силу с января 2021 года);

- обувные товары, обязательная маркировка которых введена с июля 2019 года (Расп. Прав. РФ № 792-р);

- меховые изделия, другие предметы одежды, принадлежности из натурального меха (Расп. Прав. № 787-р от 2021 года).

Перечень конкретных товаров определяется в соответствии с кодами «ОК 034-2014 (КПЕС 2008)» и Единой товарной номенклатурой ЕАЭС. Таким образом, отмена ЕНВД с 2021 года стала реальностью для аптек, аптечных пунктов и магазинов по торговле обувной и меховой продукцией. Введенные ограничения в равной степени относятся к индивидуальным предпринимателям, использующим ПСН.

Ответ на вопрос, почему именно эти товары первыми вышли из под специального режима, прост. Введение маркировки, онлайн-касс дает возможность налоговым органам подсчитать фактический доход предпринимателей, в то время как ЕНВД исчисляется из физических показателей, прямо не отражающих масштаб бизнеса. По мнению ФНС, это приводит к злоупотреблениям с их стороны.

Сроки перехода с ЕНВД на УСН

Срок подачи уведомления о переходе на упрощенную систему налогообложения — 31 декабря 2021 года. Если предприниматель не успевает подать заявление в текущем году, то его автоматически переводят на общую систему налогообложения (ОСНО).

Последствия не самые приятные — в течение года ни ИП, ни организации не смогут перейти на другую СНО и будут вынуждены платить НДС, налог на имущество, а также НДФЛ или налог на прибыль.

Заявление о переходе с ЕНВД на УСН: как заполнить

Образец заявления перехода с ЕНВД на УСН:

В заявлении необходимо указать следующие параметры:

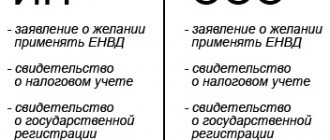

Для ИП и ООО:

- код объекта налогообложения: 1 — доходы, 2 — доходы минус расходы.

Только для ООО:

- сумма доходов за 9 месяцев 2021 года (поскольку для работы на УСН годовая прибыль не должна превышать 150 млн руб., то доходы за 9 месяцев не могут быть больше 112,5 млн рублей);

- остаточная стоимость основных средств на 01.10.2020.

Образец заполнения заявления о переходе с ЕНВД на УСН:

Подробнее о заявлении о снятии ЕНВД читайте в статье >>>

Как учитывать доходы от реализации товаров

Включайте в доход оплату товаров (работ, услуг), если обе операции (и продажа, и оплата) осуществлены на упрощенке (письма ФНС №СД-4-3/[email protected] от 20.11.2020, №СД-4-3/[email protected] от 27.10.2020).

Если товар поставлен на вмененке и оплата поступила после перехода на упрощенку, оплату в доход не включают, как и аванс, полученный до перехода и отработанный после (п. 1 ст. 346.17 НК РФ).

Расходы на приобретение товара, понесенные на вмененке, учитывают после перехода на упрощенный режим в порядке пп. 2 п. 2 ст. 346.17 НК РФ по мере реализации товаров.

Оплаченные после перевода на упрощенку расходы, связанные с реализацией товара, учитывают в расходах на УСН.

Стоимость сырья и материалов, приобретенных и оплаченных в период применения вмененки, учитывают при расчете упрощенки по мере их списания (ч. 1 ст. 4 ФЗ №373-ФЗ от 23.11.2020).

Эксперты КонсультантПлюс собрали все разъяснения налоговиков по отмене ЕНДВ и переходу на другие режимы. Используйте эти инструкции бесплатно.

Условия перехода организации на УСН

Чтобы перейти на упрощенную систему налогообложения, организации должны соответствовать следующим требованиям:

- Численность сотрудников — до 100 человек;

- Годовой доход меньше или равен 150 000 000 рублей;

- Остаточная стоимость основных средств по бухгалтерскому учету не превышает 150 000 000 рублей;

- В уставном капитале доля других организаций не превышает 25%;

- У организации нет филиалов.

Уведомление о переходе с ЕНВД на УСН

Направить документ в инстанцию можно

- через ЛК ФНС;

- через ТКС (телекоммуникационный канал связи);

- почтой с описью вложения;

- лично.

Все принципиально важные моменты указаны в Письме № АБ-4-19/[email protected] Скачать его можно по ссылке>>

Итоги

В деле перехода с ЕНВД на УСН много моментов, которые налоговики и суды трактуют неоднозначно. Законодатели стараются прояснить скользкие моменты, дорабатывая нормы Налогового кодекса, но сделать это до конца им пока не удается.

Источники:

- Определение ВАС РФ от 21.08.2009 № ВАС-8660/09

- Постановление ФАС Московского округа от 16.03.2012 № А41-36987/10

- Постановление ФАС Северо-Кавказского округа от 13.02.2009 № А32-22122/2006-51/313-2008-25/8-19/164

- Постановление ФАС Северо-Западного округа от 04.06.2008 по делу № А21-6882/2007

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Как рассчитывается налог при УСН

Если объектом налогообложения выбраны доходы, их размер и является базой для исчисления. Средняя ставка при таких условиях 6 %. Налог может уменьшиться не более чем на 50 % за счет страховых взносов, пособий на 3 дня болезни сотрудников, взносов по договорам добровольного и личного страхования.

Если объект налогообложения — это доходы за вычетом расходов, то базой для исчисления является разница между этими показателями (доходы минус расходы). Ставка налога в этом случае — 15 %. Если год закончился убытком, то следует уплатить минимальный налог — 1 % от величины налогов.

Напоминаем, что на сегодняшний день процентные ставки для тех, кто переходит с ЕНВД, заметно снижены во многих регионах. В ближайшее время их планируют унифицировать для всех предпринимателей России.

Совмещение с другими системами

Частичное совмещение ЕНВД и других систем налогообложения законом не запрещено. Возможен и частичный переход, когда наряду с «вмененкой» налогоплательщик осуществляет такие виды деятельности, по которым она не применяется. Соответственно, налоги по этим видам деятельности уплачиваются по установленной и избранной дли них системе.

Однако в этом случае согласно п. 7 ст. 346.26 НК РФ плательщики обязаны вести раздельный учет имущества в общеустановленном порядке, обязательств и хозяйственных операций по разным видам деятельности: налогооблагаемым по ЕВНД и по ОСНО. Расчет налогов по иным видам деятельности, не входящим во «вмененку», осуществляется в соответствии с правилами, установленными для них. Такова официальная позиция ФНС РФ.

Обязанности плательщика УСН

Налогоплательщики, которые применяют УСН, обязаны:

- один раз в год (по итогам) сдавать декларацию,

- четыре раза в год платить налоги и авансы,

- вести книгу учета расходов и доходов (КУДиР).

Автоматизировать ведение КУДиР в электронном виде поможет программа Бизнес.ру >>>

Дополнительно все ООО должны вести бухучет и вовремя сдавать бухгалтерскую отчетность.

Как перейти на УСН с 2021 года: пошаговая инструкция

Вначале статьи мы уже рассказали, как подготовиться к смене налогового режима и что делать сразу после перехода на упрощенку. Кратко напомним порядок действий:

- Выбрать объект налогообложения: “доходы” или “доходы минус расходы”;

- Составить заявление о переходе с ЕНВД на УСН по форме № 26.2-1, утв. Приказом ФНС России от 02.11.2012 № ММВ-7-3/[email protected]:

- Указать код объекта налогообложения;

- Указать сумму доходов за 9 месяцев (для ООО);

- Указать остаточную стоимость основных средств на 1 октября 2020 (для ООО);

Какова ответственность вмененщика

Ответственность для плательщика ЕНВД не отличается от ответственности, предусмотренной для налогоплательщиков, избравших другие режимы, в связи с чем можно выделить следующие виды нарушений законодательства, влекущих за собой наступление наказания:

- непредставление налоговой декларации (п. 1 ст. 119 НК РФ);

- нарушение правил учета доходов и расходов (ст. 120 НК РФ);

- неуплата налогов (ст. 122 НК РФ);

- невыполнение обязанностей налогового агента (ст. 123 НК РФ);

- непредставление отчетности в фонды (ст. 26.30 закона «О страховых взносах от НС и ПЗ…» от 24.07.1998 № 125-ФЗ, ст. 17 закона «О персонифицированном учете…» от 01.04.1996 № 27-ФЗ);

- непредставление данных для налогового контроля (ст. 126 НК РФ).

Выбрать налоговый режим между ОСН, УСН и ЕНВД вам поможет эта статья.

Что будет, если не перейти на УСН

Переход на упрощенную систему налогообложения можно не проводить. Даже заявление о снятии с ЕНВД подавать не нужно — налоговая все сделает за вас. Однако вместе с этим ФНС тут же переведет ИП или организацию на ОСНО.

Какие же у этого минусы:

- на другую систему налогообложения можно будет перейти только через год;

- придется платить НДС;

- вы будете обязаны уплачивать имущественный налог;

- ИП не обойдет стороной НДФЛ, а ООО — налог на прибыль.

Советуем уже сегодня подумать, что будет выгоднее для вашего предприятия. Времени до конца 2021 года осталось мало, так что советуем не затягивать с решением.

Пример восстановления НДС по основным средствам

В феврале ООО «Шелкопряд» купило технику на сумму 130 тыс.руб.(в т.ч. НДС 23 400. руб.). Входной НДС по приобретенной технике был своевременно благополучно принят к вычету, а с июля ООО «Шелкопряд» решил перейти на ЕНВД. Соответственно, возникла необходимость посчитать сумму НДС к восстановлению.

Остаточная стоимость техники, исходя из данных налогового учета, на июнь оказалась равна 103 тыс. руб. В результате простых вычислений оказывается, что сумма НДС к восстановлению составляет:

23 400 руб. х 103 тыс.руб. : (130 тыс. руб. – 23 400. руб.) = 22 609 руб.

Новшества УСН с 2021 года

Изменения в УСН, прежде всего, касаются новых ограничений количества сотрудников и объема прибыли за год.

Если раньше нарушители переводились на другую систему налогообложения, то теперь они сохраняют возможность на использование УСН, но с повышенными налоговыми ставками: 8 % и 20 %.

Изменения в области лимитов

С 2021 года ИП и ООО смогут работать на УСН, даже если превысят лимиты по доходам и количеству сотрудников.

Однако, тут есть нюансы:

- Доходы могут превысить 150 миллионов рублей, но не более чем на 50 млн;

- Количество сотрудников может превышать 100 человек, если новых работников не более 30.

Как только все заявленные лимиты будут превышены, предприятие переводится на ОСНО.

Новые налоговые ставки

Итак, если перечисленные выше лимиты были повышены, но доход остался в пределах 200 млн, а численность сотрудников не превысила 130 человек, то для налогоплательщиков вступают в силу новые ставки:

- Для объекта «Доходы» процент увеличивается с 6 % до 8 %.

- Для объекта «Доходы минус расходы» — с 15% до 20 %.

Платить по новым ставкам нужно с момента превышения лимитов прибыли ли или/и количества работников.

Какой налоговый режим выбрать

С января налоговая автоматически снимает предпринимателей и организации с ЕНВД. Если вы не успеете перейти на другой режим, вас переведут на ОСНО, поэтому подумать о переходе надо заранее.

Таким образом, и компании, и ИП могут выбрать ОСНО или УСН, а те, кто занят в сельском хозяйстве — еще и ЕСХН. Предприниматели могут также перейти на ПСН и НПД.

Чтобы выбрать подходящий налоговый режим, надо посчитать примерные доходы и расходы и учесть нюансы, связанные с отчетностью, с количеством сотрудников и с ограничениями по видам деятельности. На сайте ФНС есть сервис «Выбор подходящего режима налогообложения», который поможет определиться.

Евгений — ИП, у него свой автосервис в Красногорске. Сотрудников у него нет, в гараже он работает один. Годовой доход — один миллион рублей, расходы в пределах 200 тысяч рублей.

На ОСНО Евгений должен будет заплатить НДФЛ. При этом налоговую базу по НДФЛ можно уменьшить на сумму подтвержденных расходов, связанных с бизнесом — профессиональных вычетов. Если подтверждения нет, можно уменьшить ее на допустимый размер расходов по нормативу — 20% от выручки. Можно сократить налоговую базу и на сумму страховых взносов (за год получается 43 238 рублей). В итоге получится: 13% * (1 000 000  = 92 289 рублей.

= 92 289 рублей.

При этом Евгений может не платить НДС, потому что его годовой доход не превышает двух миллионов рублей.

Таким образом, общая налоговая нагрузка на ОСНО для Евгения составит 92 289 рублей за год.

Ответы на популярные вопросы

Что важно знать владельцу розничного магазина при замене ЕНВД на УСН?

Предприниматели, работающие в розничной торговле, не имеют права торговать маркированными товарами на ЕНВД. В связи с этим многие вмененщики уже перешли на УСН или работают при совмещении двух систем налогообложения.

Кто в рознице может перейти на упрощенку?

Ответ прост — все, кто соответствуют требованиям данной СНО. Поэтому это может сделать любая розничная компания, у которой:

- выручка до 200 млн рублей в год;

- количество сотрудников до 130 человек;

- остаточная стоимость основных средств до 150 млн рублей.

Площадь торгового помещения значения не имеет. При такой системе налогообложения можно реализовать маркированные и подакцизные товары.

Что делать магазинам, совмещающим две системы налогообложения?

При полном переходе на УСН не нужно подавать уведомление: предприятие будет автоматически переведено на упрощенную систему налогообложения. Заявление необходимо лишь в том случае, если вы хотите сменить объект налогообложения.

ЕНВД: коротко об особенностях

Единый налог на вмененный доход подразумевает под собой то, что оплата налога здесь происходит не с какого-то конкретного, уже полученного дохода, а с будущей предполагаемой прибыли. Причем налог возможен к применению только по определенным видам деятельности, которые прописаны в ОКУН и ОКВЭД. Каждый регион самостоятельно выбирает из общего перечня те сферы деятельности, для которых ЕНВД возможно к использованию именно на его территории. Таким образом, занимаясь какими-то работами или услугами, подпадающими под ЕНВД в одном административном округе, предприятие или индивидуальный предприниматель не всегда может иметь возможность заниматься ими на тех же условиях в другом.