В конце января проводим вебинар по новому порядку регистрации деклараций, принимаем заявки на участие

Узнать подробнее о вебинаре

1 января 2021 года вступает в силу Приказ Минэкономразвития №478 от 31 июля 2021 года «Об утверждении порядка регистрации деклараций о соответствии и порядка [ведения реестра]». Рассказываем, что с этого дня изменится для заявителей.

На самом деле, нельзя сказать, что грядут какие-то глобальные изменения в процедуре декларирования. Скорее даже наоборот: новые правила написаны «вслед» за наработанной практикой процедуры и, по сути, только обобщают скопившийся опыт и уточняют некоторые формулировки.

Главное изменение — органы по сертификации лишаются возможности регистрировать декларации о соответствии в едином реестре.

Данное решение нельзя назвать неожиданным — сервис регистрации деклараций о соответствии на базе ФГИС Росаккредитации работает уже несколько лет. И руководство ведомства минимум год , что участие органов в процессе декларирования — это временное решение, которое было актуально на этапе становления, но теперь от него пора избавляться.

текста приказа прошли с 15 июня до 7 июля 2021 года, тогда уже стала известна точная дата вступления в силу: 2021 год. Но обо всём по порядку.

Состав декларации

Специальная декларация может включать в себя следующее:

- Страница 001 – титульный лист со сведениями о декларанте;

- Страница 002 – продолжение Страницы 001 с подробными сведениями о декларанте;

- Лист А используют для декларирования объекта недвижимости;

- Лист А1 заполняют сведениями о транспортном средстве;

- Лист Б необходим для заполнения сведений об участии в уставном или складочном капитале организации и акциях;

- Лист В используют для декларирования ценных бумаг (кроме тех, что указаны в Листе Б);

- Лист Г заполняют, если в предыдущих листах задекларировали активы, которые находятся в собственности у номинального владельца;

- Лист Д необходим для отражения сведений о контролируемых организациях;

- Лист Е заполняют по контролируемым структурам без образования юрлица;

- Лист Ж используют для декларировании сведений о счетах и вкладах в банке за пределами РФ;

- Лист З включает данные о счетах и вкладах, в отношении владельца которых декларант – бенефициарный владелец;

- Лист З1 используют для заполнения сведений о владельце счетах и вкладов, в отношении которого декларант – бенефициарный владелец;

- Лист И – вспомогательный, его используют для раскрытия дополнительных сведений к остальным листам специальной декларации.

Страницы 001 и 002 обязательные. Остальные листы заполняйте лишь, когда декларируете какое-то имущество или счета. Общее правило таково: на каждый объект заполняется отдельный Лист декларации. Если его не хватает, то оставшуюся информацию заносят в новый Лист. Обычно все сведения указывают на русском языке. Для Листов, в которых указывают номинального владельца, заполните Лист г. Везде, где хотите указать дополнительную информацию, дополнительно приложите Лист И. Оба вспомогательных листа («Г» и «И») подкладывайте сразу за листом, информацию в котором дополняете.

К декларации приложите:

- копии договоров номинального владения имуществом, заверенные нотариусом, с переводом на русский язык. Это обязательно, если в декларации заявляете свое имущество, которое оформлено на номинального владельца;

- другие документы и сведения, которые подтвердят данные декларации. Это по желанию. Документы переведите на русский язык, перевод заверьте у нотариуса;

- опись приложенных к декларации документов и сведений. Это обязательно. Составьте ее в произвольной форме с кратким описанием реквизитов и признаков документов. Опись необходима в двух экземплярах.

Об этом сказано в пунктах 1–7 статьи 3 и статье 5 Закона от 8 июня 2015 г. № 140-ФЗ.

Специальные гарантии в рамках валютного регулирования

Я хочу подробнее рассказать об особенностях валютного регулирования и валютного контроля применительно к амнистии капитала.

Как вы, возможно, уже знаете, валютные резиденты должны уведомлять ФНС об открытии/закрытии счетов в иностранных банках, ежегодно подавать отчёт о движении денежных средств, а самое главное – соблюдать список разрешённых валютных операций (более подробно читайте об этом в моей статье «А ты отчитался о своих франках, фунтах, долларах?») Несоблюдение валютного законодательства чревато большими штрафами. В случае запрещённых валютных операций штраф может составлять от 75% до 100% от суммы операции.

Закон об амнистии капиталов защищает от всех штрафов по валютному регулированию по всем счетам в иностранных банках, открытых до 1 января 2021 года и указанных с специальной декларации. Подробный перечень штрафов за валютные правонарушения, от которых есть гарантия в рамках амнистии капитала (статья 11 Закона №140-ФЗ), следующий:

- Осуществление незаконных валютных операций (часть 1 ст.15.25 КоАП – штраф от 75% до 100% от суммы операции). Подробнее о разрешённых валютных операциях читайте в моей статье «ФНС России о признании незаконными всех операций по счетам в иностранных банках».

- Непредоставление уведомления об открытии/закрытии счёта в иностранном банке (ч.2.1 ст.15.25 КоАП – штраф для физлиц от 4 тыс. до 5 тыс.рублей, для юридических лиц от 800 тыс. до 1 млн. рублей)

- Предоставление уведомления об открытии/закрытии счёта в иностранном банке с нарушением срока (ч.2 ст.15.25 КоАП – штраф для физлиц от 1 000 до 1 500 рублей, для юридических лиц от 50 тыс. до 100 тыс. рублей)

- Несданный отчёт о движении денежных средств по счетам в иностранных банках (ч.6 ст.15.25 КоАП – штраф до 3 тыс.рублей, в случае повторного нарушения – штраф 20 тыс.рублей)

- Нарушение правил репатриации (возврата) валютной выручки – (ч.4 ст.15.25 КоАП – штраф до 100% от суммы выручки)

Важная информация:

- Под амнистию попадают только счета, открытые до 1 января 2018 года. При этом можно задекларировать счета, которые к данному моменту уже закрыты.

- Все валютные операции и зачисления денежных средств по задекларированным счетам считаются совершёнными без нарушений валютного законодательства до даты предоставления специальной декларации.

- Вместе со специальной декларацией нужно подать уведомления об открытии/закрытии счетов в иностранных банках, если вы ранее не уведомляли ФНС об этом (ч.1 ст.7 Закона №140-ФЗ). При этом такие уведомления не будут считаться поданными с нарушением срока (ч.2 ст.7 Закона №140-ФЗ).

- В законе об амнистии капитала не устанавливаются специальные правила, касающиеся представления отчёта о движении денежных средств по счетам в иностранных банках. Однако по мнению ФНС России, после подачи специальной декларации декларант все еще должен подать отчёт о движении денежных средств. О том, как заполнить этот отчёт читайте в моей статье «Как правильно заполнить отчёт о движении средств по счету в иностранном банке».

Страница 001

Заполнять специальную декларацию начните со Страницы 001.

В поле «Сведения о декларанте» укажите полностью фамилию, имя, отчество, без сокращений. Сверьтесь с паспортом или другим документом, удостоверяющим личность. Иностранцы могут заполнить эти сведения, используя буквы латинского алфавита.

В поле «ИНН» проставьте код, который указан в вашем свидетельстве о постановке на учет.

Обязательно запишите количество страниц в декларации и листов приложений ней. Если декларацию подает уполномоченный представитель, то посчитайте также и нотариально заверенную доверенность, которая подтверждает его полномочия. Принимая декларацию, налоговый инспектор пересчитает страницы в декларации и листы приложений к ней. Данные должны совпадать, иначе в приеме декларации откажут.

Заверьте Страницу 001 личной подписью. Укажите дату подписи. Если декларацию подает представитель, то расписывается именно он.

Раздел «Сведения о представлении декларации» не заполняйте. Это сделает налоговый инспектор, принимая декларацию.

Такие правила записаны в частях 11–18 Порядка из приложения 2 к Закону от 8 июня 2015 г. № 140-ФЗ.

Страница 002

Заполнив Страницу 001, переходите ко второй.

В разделе «Сведения о декларанте – физическом лице» впишите данные документа, удостоверяющего личность. В поле «Гражданство» запишите код статуса декларанта:

- «1» – гражданин Российской Федерации. Если у гражданина РФ есть и другое гражданство, все равно указывайте цифру «1»;

- «2» – иностранный гражданин;

- «3» – лицо без гражданства.

В разделе «Сведения о документе, удостоверяющем личность» укажите:

- вид документа. К примеру, «паспорт гражданина РФ»;

- реквизиты документа. Серию, номер, дату выдачи и наименование органа, который ее произвел.

«Адрес места жительства (места пребывания) на территории Российской Федерации» заполните, если декларант не проживает за рубежом. Тут же в специальном окошке укажите соответствующую цифру:

- «1» – место жительства;

- «2» – место пребывания.

Когда декларант – иностранец (код 2), он должен указать «Наименование страны гражданства (подданства) для иностранного гражданина» и «Код налогоплательщика или аналог (если имеется) для иностранного гражданина».

Те, кто постоянно проживают за рубежом, заполняют поле «Адрес места жительства в стране постоянного проживания иностранного гражданина (лица без гражданства)».

Эти правила установлены частями 19–24 Порядка из приложения 2 к Закону от 8 июня 2015 г. № 140-ФЗ.

Лист А

Лист А заполняйте, если декларируете недвижимость. Строки в пункте 2 «Сведения, идентифицирующие недвижимое имущество» заполняйте так:

- «Регистрационный номер» – сюда впишите номера (знаки): регистрационный, кадастровый, условный, инвентарный или другой идентификационный номер. Все зависит от того, где находится недвижимость: в России или за рубежом;

- «Доля в собственности» – если недвижимость полностью ваша, укажите 100%, если собственников несколько, укажите процент доли;

- «Адрес места нахождения недвижимого имущества» – возьмите из правоустанавливающих документов. Если официального адреса нет, то запишите подробные сведения о местоположении недвижимости. Если декларируете воздушные и водные суда, то в качестве места нахождения запишите адрес госрегистрации по российским или зарубежным правилам. Если же таких сведений нет, запишите адрес места жительства собственника.

Все правила установлены пунктами 25–30 Порядка из приложения 2 к Закону от 8 июня 2015 г. № 140-ФЗ.

Лист А1

Этот лист заполните сведениями о ваших транспортных средствах, которыми владеете на дату подачи декларации.

В поле «Сведения, идентифицирующие транспортное средство» впишите такие данные:

- по строке «Наименование транспортного средства» – наименование, марку и модель декларируемого транспортного средства. К примеру, легковой автомобиль ГАЗ М-20 «Победа»;

- по строке «Регистрационный номер» укажите тот, что присвоен транспортному средству при регистрации по российскому или зарубежному законодательству. Даже если номер присвоен производителем. Тут вписывайте идентификационный номер (VIN), государственные и опознавательные знаки воздушных судов, морских судов, маломерных судов и другие;

- по строке «Адрес регистрации» – место нахождения транспорта по регистрационным документам или по месту жительства (пребывания) собственника.

Все эти правила прописаны в пунктах 31–35 Порядка из приложения 2 к Закону от 8 июня 2015 г. № 140-ФЗ.

Исключения

Статья 3 Приказа №478 гласит:

3. Регистрацию деклараций о соответствии осуществляет Федеральная служба по аккредитации.

В случае если правом Евразийского экономического союза предусмотрено, что регистрацию деклараций о соответствии осуществляют исключительно органы по сертификации, регистрацию деклараций о соответствии осуществляют аккредитованные [органы по сертификации].

Ключевое слово — «исключительно». И в данном случае под правом ЕАЭС подразумевается текст конкретных технических регламентов. Например, в ТР ТС 006 / 2011 «О безопасности пиротехнических изделий» явно указано, кто может регистрировать декларации о соответствии (статья 6, п.4):

Декларация о соответствии подлежит в установленном порядке регистрации органами по сертификации в соответствии с законодательством государств-членов Таможенного союза.

Никакого упоминания о регистрации каким-то иным способом. В отличие от большинства других техрегламентов, указывающих, что регистрация деклараций осуществляется в порядке, установленном ЕЭК (как правило, Решение Коллегии ЕЭК №41).

Аналогичная ситуация (но в иных формулировках) в трёх железнодорожных техрегламентах: 001, 002 и 003. По ним, как и по ТР ТС 006, для регистрации декларации заявитель по-прежнему обращается в орган. И, кстати, сделать это он может уже лично или по почте.

Лист Б

Лист Б заполните, когда прямо участвуете в уставном (складочном) капитале российских и иностранных организаций. То есть владеете акциями, долями и паями в уставных (складочных) капиталах таких организаций на дату представления декларации. Указывать не нужно только данные о контролируемых иностранных компаниях.

Заполнить поле «Сведения об организации, в которой участвует декларант» труда не составит. Достаточно указать все точно, как в Уставе (учредительном договоре). Для иностранных организаций есть несколько особенностей:

1. «Регистрационный номер» пропишите тот, что присвоен в стране регистрации (инкорпорации);.

2. «Код налогоплательщика…» запишите, если он присвоен за рубежом;

3. «Адрес…» запишите полностью, тот, что в стране регистрации (инкорпорации).

В поле «Сведения, идентифицирующие участие в уставном (складочном) капитале» пропишите долю участия в процентах, количество и номинальную стоимость акций. В последнем запись сделайте в валюте, установленной эмитентом.

Записать можно и другую информацию. К примеру, указать категорию или тип акций (ценных бумаг), порядок их учета, лиц, осуществляющих такой учет, и иную информацию.

Такие правила установлены частями 36–43 Порядка из приложения 2 к Закону от 8 июня 2015 г. № 140-ФЗ.

Правила составления декларации об активах и обязательствах физического лица (форма 250.00)

Глава 1. Общие положения

1

. Настоящие Правила составления декларации об активах и обязательствах физического лица (форма 250.00) (далее – Правила) разработаны в соответствии с пунктом 2 статьи 206 Кодекса Республики Казахстан от 25 декабря 2021 года «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс) (далее – Налоговый кодекс) и определяют порядок составления декларации об активах и обязательствах физического лица (далее – Декларация).

2

. Декларация представляется следующими физическими лицами, являющимися на 31 декабря года, предшествующего году представления Декларации:

1) с 2021 года:

- лицами, занимающими ответственную государственную должность, и их супругами;

- лицами, уполномоченными на выполнение государственных функций, и их супругами;

- лицами, приравненными к лицам, уполномоченным на выполнение государственных функций, и их супругами;

- лицами, на которых возложена обязанность по представлению Декларации в соответствии с Конституционным законом Республики Казахстан «О выборах в Республике Казахстан» от 28 июня 1999 года и законами Республики Казахстан «О банках и банковской деятельности» от 31 августа 1995 года, «О страховой деятельности» от 18 декабря 2000 года, «О рынке ценных бумаг» от 2 июля 2003 года, «О противодействии коррупции» от 18 ноября 2015 года;

2) с 2023 года:

- работниками государственных учреждений и их супругами;

- работниками субъектов квазигосударственного сектора и их супругами;

3) с 2024 года:

- руководителями, учредителями (участниками) юридических лиц и их супругами;

- индивидуальными предпринимателями и их супругами.

3

. Декларация представляется следующими физическими лицами, являющимися на 31 декабря года, предшествующего году представления Декларации:

- с 2025 года:

1) совершеннолетними лицами;

- гражданами Республики Казахстан;

- кандасами;

- лицами, имеющими вид на жительство;

- иностранцами или лицами без гражданства, являющимися резидентами Республики Казахстан;

2) иностранцами или лицами без гражданства, являющимися нерезидентами в случае, наличия по состоянию на 31 декабря года, предшествующего году представления Декларации одного из условий:

- имущества, по которому права и (или) сделки подлежат государственной или иной регистрации на территории Республики Казахстан;

- доли участия в жилищном строительстве на территории Республики Казахстан;

3) одним из законных представителей любого из следующих лиц:

- совершеннолетнего лица, которое признано недееспособным, ограниченно дееспособным и относится к категории лиц, указанных в подпунктах 1) и 2) настоящего пункта;

- лица, не достигшего восемнадцатилетнего возраста (совершеннолетия) при наступлении у данного лица по состоянию на 31 декабря года, предшествующего году представления такой Декларации, любого из следующих случаев:

- наличие на праве собственности имущества, подлежащего государственной или иной регистрации, имущества, по которому права и (или) сделки подлежат государственной или иной регистрации за пределами Республики Казахстан;

- наличие доли в строительстве недвижимости по договору о долевом участии в строительстве, в том числе за пределами Республики Казахстан;

- наличие на банковских счетах в иностранных банках, находящихся за пределами Республики Казахстан, суммы денег совокупно превышающей по всем банковским вкладам тысячекратный размер месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 31 декабря года, предшествующего году представления Декларации;

- наличие суммы задолженности других лиц перед данным лицом (дебиторской задолженности) и (или) суммы задолженности данного лица перед другими лицами (кредиторской задолженности) при наличии договора или иного документа, являющегося основанием возникновения обязательства или требования, нотариально засвидетельствованного (удостоверенного).

4

. При заполнении Декларации не допускаются исправления, подчистки и помарки.

5

. При отсутствии показателей соответствующие ячейки Декларации не заполняются.

6

. Приложения к Декларации не составляются при отсутствии данных, подлежащих отражению в них.

7

. Декларация составляется:

1) на бумажном носителе – шариковой или перьевой ручкой, черными или синими чернилами, заглавными печатными символами или с использованием печатающего устройства;

2) на электронном носителе – посредством системы приема и обработки налоговой отчетности.

8

. Декларация, составленная на бумажном носителе, подписывается физическим лицом либо его представителем.

Декларация, составленная на электронном носителе, заверяется:

- электронной цифровой подписью физического лица;

- с использованием одноразового пароля.

9

. При представлении Декларации:

- по почте заказным письмом с уведомлением на бумажном носителе – налогоплательщик получает уведомление почтовой или иной организации связи;

- в электронном виде – налогоплательщик получает уведомление о принятии или непринятии налоговой отчетности системой приема налоговой отчетности органов государственных доходов;

- в явочном порядке на бумажном носителе – составляется в двух экземплярах, один экземпляр возвращается налогоплательщику.

Глава 2. Составление Декларации (форма 250.00)

10

. В разделе «

Выберите категорию налогоплательщика

» отмечается ячейка A или B с учетом категории налогоплательщика:

- ячейка A

:

- лица, являющиеся кандидатами на выборную должность, а также их супруги составляют Декларацию на первое число месяца начала срока выдвижения;

- лица, являющиеся кандидатами на государственную должность либо должность, связанную с выполнением государственных или приравненных к ним функций, а также их супруги, лица, желающие стать крупными участниками банка, страховой (перестраховочной) организации, управляющего инвестиционным портфелем составляют Декларацию на первое число месяца представления Декларации;

- ячейка B

:

лица, не относящиеся к категории «А» составляют Декларацию по состоянию на 31 декабря года, предшествующего году представления Декларации.

В разделе А «Общая информация о налогоплательщике»

указывается:

- в строке 2

– указывается индивидуальный идентификационный номер (ИИН) физического лица;

- в строке 3

– отмечается ячейка, в случая физическое лицо, составляющее Декларацию, являющейся законным представителем и указывается ИИН представляемого лица (несовершеннолетнего, и (или) недееспособного или ограничено дееспособного);

- в строке 4

– указываются фамилия, имя, отчество (при его наличии) физического лица в соответствии с документами, удостоверяющими личность, номер телефона и электронный адрес (по желанию);

- в строке 5

– указывается вид Декларации.

Соответствующая ячейка отмечается с учетом отнесения Декларации к следующим видам налоговой отчетности:

- первоначальная – Декларация, представляемая физическим лицом в связи с тем, что установленная обязанность по представлению такой Декларации возникла впервые;

- очередная – Декларация, представляемая физическим лицом в соответствии с Конституционным законом Республики Казахстан «О выборах в Республике Казахстан» от 28 июня 1999 года, законами Республики Казахстан «О банках и банковской деятельности» от 31 августа 1995 года, «О страховой деятельности» от 18 декабря 2000 года, «О рынке ценных бумаг» от 2 июля 2003 года, «О противодействии коррупции» от 18 ноября 2015 года после представления таким физическим лицом первоначальной Декларации;

- дополнительная – Декларация, представляемая физическим лицом при внесении изменений и (или) дополнений в ранее представленную Декларацию, к которой относятся данные изменения и (или) дополнения;

- дополнительная по уведомлению – Декларация, представляемая физическим лицом при внесении изменений и (или) дополнений в ранее представленную Декларацию, в которой органом государственных доходов выявлены нарушения по результатам камерального контроля по активам и обязательствам физического лица.

Номер и дата уведомления заполняются в случае, представления Декларации дополнительной по уведомлению.

5) в строке 6 – указывается признак резидентства:

- ячейка А отмечается налогоплательщиком-резидентом Республики Казахстан;

- ячейка В отмечается налогоплательщиком-нерезидентом Республики Казахстан.

В разделе В «Анкетирование по наличию доходов и обязательства»

указываются соответствующие ячейки с учетом представляемых приложений по наличию сведений (все показатели отмечаются при их наличии на отчетную дату):

01) о недвижимом имуществе, зарегистрированном в иностранном государстве;

02) о транспортных средствах, зарегистрированных в иностранном государстве;

03) о деньгах на банковских счетах в иностранных банках, находящихся за пределами Республики Казахстан, в сумме, совокупно превышающих по всем банковским вкладам тысячекратный размер месячного расчетного показателя;

04) о доле участия в уставном капитале юридического лица (за исключением акционерных обществ), созданного за пределами Республики Казахстан;

05) о долевом участии в строительстве недвижимости, в том числе за пределами Республики Казахстан;

06) о наличии инвестиционного золота;

07) о ценных бумагах, производных финансовых инструментах (ПФИ), в том числе за пределами Республики Казахстан;

08) о паях в паевых инвестиционных фондах (ПИФ), в том числе за пределами Республики Казахстан;

09) об объектах интеллектуальной собственности, авторского права, в том числе за пределами Республики Казахстан;

10) о наличии другого имущества, в том числе за пределами Республики Казахстан, оценочная стоимость единицы которого превышает тысячекратный размер месячного расчетного показателя;

11) о дебиторской/кредиторской задолженности, в том числе за пределами Республики Казахстан;

12) об имуществе, переданном в доверительное управление.

В разделе С «Сведения о наличных деньгах в сумме, не превышающей предел десятитысячекратного размера месячного расчетного показателя»

указывается:

1) в графе А

– порядковый номер заполняемой строки;

2) в графе В

– код валюты, который указывается в соответствии с трехзначной буквенной кодировкой, установленной в приложении 23 «Классификатор валют», утвержденной решением Комиссии Таможенного союза от 20 сентября 2010 года № 378 «О классификаторах, используемых для заполнения таможенных Деклараций» (далее – решение КТС № 378) (например, KZT – казахстанский тенге, EUR – евро, USD – доллар США, RUB – российский рубль, CNY– китайский юань);

3) в графе С

– указывается сумма наличных денег.

В разделе D «Ответственность налогоплательщика»

указывается:

- в поле «Фамилия, имя, отчество налогоплательщика/законного представителя»

– фамилия, имя, отчество (при его наличии) налогоплательщика/законного представителя в соответствии с документами, удостоверяющими личность;

- в поле «дата подачи Декларации

» – дата представления Декларации в орган государственных доходов Республики Казахстан;

- код органа государственных доходов – код органа государственных доходов по месту жительства налогоплательщика;

- в поле «Фамилия, имя, отчество (при его наличии) должностного лица, принявшего Декларацию

» указываются, фамилия, имя, отчество (при его наличии) работника органа государственных доходов;

- дата приема Декларации – дата представления Декларации в соответствии с пунктом 2 статьи 209 Налогового кодекса;

- входящий номер документа – регистрационный номер Декларации, присваиваемый органом государственных доходов;

- дата почтового штемпеля – дата почтового штемпеля, проставленного почтовой или иной организацией связи.

Подпункты 4), 5), 6) и 7) настоящего пункта заполняются работником органа государственных доходов, принявшим Декларацию на бумажном носителе.

Глава 3. Составление формы 250.01 (Приложение 1) к Декларации об активах и обязательствах физического лица

11

. Приложение 1 к Декларации состоит из раздела

«Сведения о наличии недвижимого имущества, зарегистрированного в иностранном государстве»

и раздела

«Сведения о наличии транспортных средств, зарегистрированных в иностранном государстве»

.

12

. Раздел

«Сведения о наличии недвижимого имущества, зарегистрированного в иностранном государстве»

заполняется в случае, если отмечена строка 01 в Декларации.

В строке 01

отражается:

- в графе А

– порядковый номер заполняемой строки;

- в графе В

– вид недвижимого имущества, находящегося на праве собственности (в том числе долевой или совместной собственности), по которому права и (или) сделки подлежат государственной или иной регистрации или которое подлежит государственной или иной регистрации (земельный участок, здание, дом, гараж, дача, коммерческое здание, часть здания, квартира, офис, парковочное место в крытом паркинге, сооружение, воздушное судно, морское судно, судно внутреннего водного плавания, судно плавания «река-море»);

- в графе С

– код страны регистрации недвижимого имущества. Код страны указывается в соответствии с двузначной буквенной кодировкой, установленной в приложении 22 «Классификатор стран мира», утвержденной решением КТС № 378 (например, KZ – Республика Казахстан, DE – Федеративная Республика Германия, GB – Соединенное Королевство Великобритании и Северной Ирландии);

- в графе D

– идентификационный (кадастровый) номер недвижимого имущества, указанного в графе В, на основании правоустанавливающих документов;

- в графе Е

– место нахождения (адрес) недвижимого имущества, зарегистрированного за пределами Республики Казахстан или не имеющего идентификационный номер, в части указания наименования страны нахождения данного имущества, населенного пункта и улицы (проспекта, переулка), номера дома (корпуса, строения), номера квартиры (офиса, комнаты). В отношении земельного участка, здания (дома, гаража, дачи, коммерческого здания). В отношении части здания (квартиры, офиса, парковочного места в крытом паркинге), сооружения указывается адрес места нахождения. В отношении воздушного судна, морского судна, судна внутреннего водного плавания, судна плавания «река-море» указывается адрес места базирования или порта регистрации.

13

. Раздел

«Сведения о наличии транспортных средств, зарегистрированных в иностранном государстве»

заполняется в случае, если отмечена строка 02 в Декларации.

В строке 02 отражается:

- в графе А – порядковый номер заполняемой строки;

- в графе В – вид транспортных средств (например, легковой автомобиль, мотоцикл, грузовая машина), зарегистрированного в иностранном государстве. В данной строке не отражаются воздушные и морские суда, суда внутреннего плавания, суда плавания «река-море»;

- в графе С – марка, модель транспортного средства, находящегося на праве собственности;

- в графе D – код страны регистрации транспортного средства. Код страны указывается в соответствии с двузначной буквенной кодировкой, утвержденной решением КТС № 378;

- в графе E – идентификационный (государственный) номер транспортного средства, указанного в графе C, на основании правоустанавливающих документов;

- в графе F – VIN-код (номер кузова), указанный в свидетельстве о регистрации транспортного средства (ином правоустанавливающем документе) для автотранспортных средств, заводской номер подвижного состава для железнодорожного транспорта, номер двигателя.

Глава 4. Составление формы 250.02 (Приложение 2) к Декларации об активах и обязательствах физического лица

14

. Приложение 2 к Декларации состоит из разделов «Сведения о деньгах на банковских счетах в иностранных банках, находящихся за пределами Республики Казахстан, в сумме, совокупно превышающих по всем банковским вкладам тысячекратный размер месячного расчетного показателя» и «Сведения о доле участия в уставном капитале юридического лица (за исключением акционерных обществ), созданного за пределами Республики Казахстан».

15

. Раздел

«Сведения о деньгах на банковских счетах в иностранных банках, находящихся за пределами Республики Казахстан, в сумме, совокупно превышающих по всем банковским вкладам тысячекратный размер месячного расчетного показателя»

заполняется в случае, если отмечена строка 03 в Декларации.

В строке 03 отражается:

- в графе А – порядковый номер заполняемой строки;

- в графе В – идентификационный номер банковского учреждения, зарегистрированного за пределами Республики Казахстан или его аналог, позволяющий определить такое банковское учреждение как отдельного налогоплательщика;

- в графе С – наименование банковского учреждения (например, Royal bank of Canada);

- в графе D – код страны регистрации банковского учреждения. Код страны указывается в соответствии с двузначной буквенной кодировкой, утвержденной решением КТС № 378;

- в графе E – код валюты, в которой имеются деньги на банковских счетах. Код валюты указывается в соответствии с трехзначной буквенной кодировкой, утвержденной решением КТС № 378;

- в графе F – общая сумма денег на банковских счетах в валюте, указанной в графе E. Сведения заполняются только о деньгах на банковских счетах в иностранных банках, находящихся за пределами Республики Казахстан.

16

. Раздел

«Сведения о доле участия в уставном капитале юридического лица (за исключением акционерных обществ), созданного за пределами Республики Казахстан»

заполняется в случае, если отмечена строка 04 в Декларации.

В строке 04 отражается:к

1) в графе А – порядковый номер заполняемой;

2) в графе В – идентификационный номер юридического лица, созданного за пределами Республики Казахстан, в котором имеется доля участия;

3) в графе С – наименование юридического лица (например, Profit Canada);

4) в графе D – код страны, в которой зарегистрировано юридическое лицо, в котором имеется доля участия. Код страны указывается в соответствии с двузначной буквенной кодировкой, утвержденной решением КТС № 378;

5) в графе Е – размер доли участия в процентах с округлением до сотых частей.

Глава 5. Составление формы 250.03 (Приложение 3) к Декларации об активах и обязательствах физического лица

17

. Приложение 3 к Декларации состоит из разделов «Сведения о долевом участии в строительстве недвижимости, в том числе за пределами Республики Казахстан» и «Сведения о наличии инвестиционного золота».

18

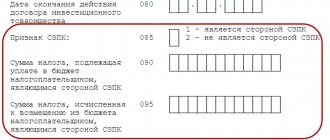

. Раздел «Сведения о долевом участии в строительстве недвижимости, в том числе за пределами Республики Казахстан» заполняется в случае, если отмечена строка 05 в Декларации.

В строке 05 отражается:

1) в графе А – порядковый номер заполняемой строки;

2) в графе В – идентификационный номер лица (застройщика), зарегистрированного, в том числе за пределами Республики Казахстан, являющегося стороной по договору, обязанной предоставить в собственность жилое здание или часть такого здания (например, квартиру);

3) в графе С – наименование лица (застройщика) или лица, являющегося стороной по договору, обязанной предоставить в собственность жилое здание или часть такого здания (например, квартиру);

4) в графе D – код страны регистрации застройщика. Код страны указывается в соответствии с двузначной буквенной кодировкой, утвержденной решением КТС № 378;

5) в графе E – место нахождения (адрес) объекта по договору об участии в строительстве недвижимости;

6) в графе F – код валюты, в которой внесены деньги в счет оплаты обязательств по договору. Код валюты указывается в соответствии с трехзначной буквенной кодировкой, утвержденной решением КТС № 378;

7) в графе G – общая сумма денег, внесенная в счет оплаты обязательств по договору.

19

. Раздел «Сведения о наличии инвестиционного золота» заполняется в случае, если отмечена строка 06 в Декларации.

В строке 06 отражается:

1) в графе А – порядковый номер заполняемой строки; 2) в графе С – указывается вес инвестиционного золота; 3) в графе D – код валюты указывается в соответствии с трехзначной буквенной кодировкой, утвержденной решением КТС № 378; 4) в графе E – указывается стоимость инвестиционного золота.

Глава 6. Составление формы 250.04 (Приложение 4) к Декларации об активах и обязательствах физического лица

20

. Приложение 4 к Декларации состоит из раздела «Сведения о наличии ценных бумаг, производных финансовых инструментов (ПФИ), в том числе за пределами Республики Казахстан» и «Сведения о наличии паев в паевых инвестиционных фондах (ПИФ), в том числе за пределами Республики Казахстан».

21

. Раздел «Сведения о наличии ценных бумаг, производных финансовых инструментов (ПФИ), в том числе за пределами Республики Казахстан» заполняется в случае, если отмечена строка 07 в Декларации.

В строке 07 отражается:

1) в графе А – порядковый номер заполняемой строки; 2) в графе В – количество ценных бумаг, принадлежащих подателю Декларации; 3) в графе C – код страны в которой выпущены ценные бумаги, ПФИ. Код страны указывается в соответствии с двузначной буквенной кодировкой, утвержденной решением КТС № 378; 4) в графе D – код валюты, в которой приобретены ценные бумаги. Код валюты указывается в соответствии с трехзначной буквенной кодировкой, утвержденной решением КТС № 378; 5) в графе E – цена приобретения одной ценной бумаги, ПФИ.

22

. Раздел «Сведения о наличии паев в паевых инвестиционных фондах (ПИФ), в том числе за пределами Республики Казахстан» заполняется в случае, если отмечена строка 08 в Декларации.

В строке 08 отражается: 1) в графе А – порядковый номер заполняемой строки; 2) в графе В – количество паев, принадлежащих подателю Декларации; 3) в графе С – код страны в которой выпущены паи. Код страны указывается в соответствии с двузначной буквенной кодировкой, утвержденной решением КТС № 378; 4) в графе E – код валюты, в которой выпущены паи. Код валюты указывается в соответствии с трехзначной буквенной кодировкой, утвержденной решением КТС № 378; 5) в графе F – номинальная стоимость пая за единицу.

Глава 7. Составление формы 250.05 (Приложение 5) к Декларации об активах и обязательствах физического лица

23

. Приложение 5 к Декларации состоит из разделов «Сведения о наличии объектов интеллектуальной собственности авторского права, в том числе за пределами Республики Казахстан» и «Сведения о наличии другого имущества, в том числе за пределами Республики Казахстан, оценочная стоимость единицы которого превышает тысячекратный размер месячного расчетного показателя. Заполняется по желанию физического лица».

24

. В разделе «Сведения о наличии объектов интеллектуальной собственности авторского права, в том числе за пределами Республики Казахстан» заполняется в случае, если отмечена строка 09 в Декларации.

В строке 09 отражается: 1) в графе А – порядковый номер заполняемой строки; 2) в графе В – вид объекта интеллектуальной собственности являющимся авторским правом (например, товарные знаки, програмы, приложения, книги); 3) в графе С – номер патента – это серийный номер, назначаемый каждому патентному документу патентным органом или организацией (или его/её аналогом за рубежом); 4) в графе D – код страны, в котором зарегистрирован объект интеллектуальной собственности. Код страны указывается в соответствии с двузначной буквенной кодировкой, утвержденной решением КТС № 378; 5) в графе E – дата регистрации объектов интеллектуальной собственности авторского права.

25. Раздел «Сведения о наличии другого имущества, в том числе за пределами Республики Казахстан, оценочная стоимость единицы которого превышает тысячекратный размер месячного расчетного показателя. Заполняется по желанию физического лица» заполняется в случае, если отмечена строка 10 в Декларации.

В данном разделе отражается имущество не подлежащее государственной регистрации в Республике Казахстан (например, картина, телевизор, алмаз).

В строке10 отражается: 1) в графе А – порядковый номер заполняемой строки; 2) в графе В – наименование имущества; 3) в графе С – количество имущества; 4) в графе D – код страны, в которой зарегистрировано имущество, указанное в графе В. Код страны указывается в соответствии с двузначной буквенной кодировкой, утвержденной решением КТС № 378; 5) в графе E– код валюты указывается в соответствии с трехзначной буквенной кодировкой, утвержденной решением КТС № 378; 6) в графе F – указывается общая стоимость объекта.

Лист В

Тут укажите ценные бумаги (кроме акций), которыми владеете на дату подачи декларации.

Если декларируете российские ценные бумаги, поле «Сведения об организации, выпустившей ценные бумаги» заполните согласно учредительным документам. Укажите полное наименование, ОГРН, ИНН и адрес.

Когда декларируете иностранные ценные бумаги, поле «Сведения об организации, выпустившей ценные бумаги» заполняйте в следующем порядке:

1. укажите полное наименование;

2. «Регистрационный номер» пропишите тот, что присвоен в стране регистрации (инкорпорации);

3. «Код налогоплательщика…» указывайте, если он имеется. Обычно его присваивают в стране регистрации (инкорпорации), или аналог;

4. запишите полный адрес в стране регистрации (инкорпорации).

В поле «Сведения, идентифицирующие ценные бумаги» пропишите количество и номинальную стоимость ценных бумаг, выраженную в валюте, установленной эмитентом.

Помимо этих сведений, записать в Лист В можно и другие сведения, идентифицирующие ценные бумаги. Например, реквизиты ценных бумаг, если имеются.

Все это установлено частями 44–51 Порядка из приложения 2 к Закону от 8 июня 2015 г. № 140-ФЗ.

Лист Г

Лист Г особый. Его заполняйте, если на листах А, А1, Б и В указали, что права собственника на имущество принадлежат номинальному владельцу.

В поле «Номинальный владелец» указывайте:

- цифра «1» – для юрлиц;

- цифра «2» – для физлиц.

«Сведения о юридическом лице» заполняйте построчно следующими данными:

- полное наименование;

- «Регистрационный номер» – тот, что присвоен в стране регистрации (инкорпорации);

- «Код налогоплательщика…» заполните, если он присвоен в стране регистрации (инкорпорации);

- полный адрес в стране регистрации (инкорпорации).

«Сведения о физическом лице» заполняйте согласно документу, удостоверяющему его личность, построчно:

- фамилию, имя, отчество пропишите полностью без сокращений;

- «Наименование страны гражданства (подданства)» указывайте той, в которой физлицо гражданин или подданный;

- «Код налогоплательщика…» укажите, если он присвоен по месту жительства физлица.

Заполняя «Сведения о документе, удостоверяющем личность», указывайте:

- его вид, например «паспорт гражданина РФ»;

- серию и номер документа, наименование органа, его выдавшего, и дату, когда это произошло. При этом используйте те данные, что указаны в самом документе.

В поле «Договор номинального владения» пропишите его наименование и реквизиты – дату, а также номер. Если наименования и номера нет, допустимо их не указывать.

Такие правила закреплены частями 52–59 Порядка из приложения 2 к Закону от 8 июня 2015 г. № 140-ФЗ.

Внесение изменений в декларацию о соответствии (п.14)

14. Внесение изменений в зарегистрированную декларацию о соответствии не допускается. При необходимости внесения изменений заявитель принимает новую декларацию о соответствии и осуществляет её регистрацию в соответствии с настоящим Порядком.

При регистрации новой декларации о соответствии заявитель принимает решение о прекращении действия декларации о соответствии, подлежащей замене. При этом в едином реестре производится запись «принята взамен» и указываются регистрационный номер и дата регистрации декларации о соответствии, подлежащей замене.

Лист Д

Лист Д «Сведения об иностранной организации, признаваемой контролируемой иностранной компанией» заполняйте о контролируемых на дату подачи декларации иностранных организациях. Исключение составляют иностранные организации, долями в которых вы владеете напрямую. Их указывайте в Листе Б.

Начните с полного наименования КИО. Далее заполните «Сведения об организации»:

- «Регистрационный номер» укажите тот, что присвоен КИО в стране регистрации (инкорпорации);

- «Код налогоплательщика…» пропишите, если он присвоен КИО в стране регистрации (инкорпорации), или аналог;

- Укажите полный адрес КИО в стране регистрации (инкорпорации).

Поле «Основания признания…» начните заполнять с вида участия. Тут возможно два варианта – косвенное или смешанное участие. Долю указывайте в процентах.

При смешанном участии пропишите сумму из долей прямого и косвенного участия. Укажите основания, на которых контролируете КИО, и наименование, реквизиты документов (если имеются), подтверждающих права.

Вы вправе указать и другие сведения, характеризующие основания признания иностранной организации контролируемой и (или) идентифицирующие такую организацию.

Это установлено частями 60–66 Порядка из приложения 2 к Закону от 8 июня 2015 г. № 140-ФЗ.

Лист Е

Лист Е «Сведения об иностранной структуре без образования юридического лица, признаваемой контролируемой иностранной компанией» заполняйте, если контролируете иностранные структуры без образования юридического лица на дату подачи декларации. Такие структуры называют так же, как и в Листе Д, контролируемыми иностранными организациями (КИО).

«Наименование структуры» – пропишите полное наименование КИО. Если его нет, то укажите информацию, идентифицирующую организационно-правовую форму КИО. Взять эти данные можно из личного закона КИО или его учредительных документов.

Поле «Сведения о структуре» заполняйте в следующем порядке:

1. «Регистрационный номер…» указываете, если он есть;

2. «Код налогоплательщика…» указывайте тот, что присвоен КИО в стране регистрации (инкорпорации), или аналог;

3. запишите дату учреждения и (или) регистрации КИО;

4. укажите «Наименование страны учреждения (регистрации) структуры».

В поле «Основания признания…» укажите наименование и реквизиты документов (если имеются), подтверждающих статус декларанта. Дополнительно можно указать цифровой уникальный номер из уведомления о КИО. Указать допустимо и другие сведения, характеризующие основания признания декларанта контролирующим лицом КИО или идентифицирующие такую структуру.

Все это закреплено в частях 67–74 Порядка из приложения 2 к Закону от 8 июня 2015 г. № 140-ФЗ.

Что останется без изменений

Прежде, чем говорить об изменениях, следует зафиксировать то, что не изменилось:

- Требования к заявителю. Он по-прежнему должен быть зарегистрирован в ЕАЭС и иметь право декларировать соответствие продукции.

- Правила отбора образцов для испытаний и ввоза этих образцов в ЕАЭС также остались без изменений.

- Сама процедура испытаний при декларировании тоже осталась прежней.

- Внести изменения в декларацию о соответствии по-прежнему невозможно, но, как и прежде, предусмотрен ряд случаев, когда эту декларацию можно перерегистрировать без испытаний (об этом ниже).

- Ответственность за нарушение правил декларирования по-прежнему лежит исключительно на заявителе. Более того, все нововведения направлены как раз на то, чтобы подчеркнуть этот момент.

Лист Ж

Лист Ж «Сведения об открытом счете (вкладе) в банке, расположенном за пределами Российской Федерации» заполняйте, если хотите задекларировать собственные счета (вклады) в банках за пределами РФ. Те, что открыты на дату представления декларации.

«Реквизиты банка» заполняйте в следующем порядке построчно:

1. наименование банка, в котором открыт счет (вклад);

2. CODE (SWIFT) или БИК;

3. адрес места нахождения банка. Тут сведения укажите не только на русском языке, но и на языке страны места нахождения банка, согласно документам и (или) сведениям на счет (вклад), приложенным к декларации.

Вот некоторые особенности заполнения поля «Реквизиты счета (вклада)»:

1. «Наименование договора» укажите, если оно есть. Оно должно совпадать с данными в документах и (или) сведениях на счет (вклад), приложенных к декларации;

2. в поле «Реквизиты договора» пропишите номер (если имеется) и дату договора, на основании которого открыт счет (вклад).

Такой порядок предусмотрен частями 75–79 Порядка из приложения 2 к Закону от 8 июня 2015 г. № 140-ФЗ.

Основания для отказа в регистрации декларации о соответствии (п.13)

13. Основаниями для отказа в регистрации декларации о соответствии являются:

- а) несоблюдение заявителем установленных требований к форме декларации о соответствии;

- б) представление документов и сведений, предусмотренных пунктом 7 настоящего Порядка, не в полном объеме;

- в) отсутствие в законодательстве Российской Федерации о техническом регулировании и праве Евразийского экономического союза требования, устанавливающего, что соответствие определенного вида продукции требованиям законодательства Российской Федерации о техническом регулировании и права Евразийского экономического союза подтверждается в форме принятия декларации о соответствии;

- г) несоответствие заявителя, принявшего декларацию о соответствии, требованиям законодательства Российской Федерации о техническом регулировании и права Евразийского экономического союза, устанавливающим круг заявителей для определенного объекта декларирования соответствия (серийный выпуск, партия или единичное изделие);

- д) отсутствие в декларации о соответствии и в заявлении о регистрации декларации о соответствии, представленных заявителем в виде электронных документов, усиленной квалифицированной электронной подписи.

Лист З

Лист З «Сведения о счете (вкладе) в банке, если в отношении владельца счета (вклада) декларант признается бенефициарным владельцем» заполняйте, если декларируете счета и вклады в банке, когда вас признают бенефициарным владельцем их собственника на дату подачи декларации.

В поле «Реквизиты банка» укажите наименование банка, его CODE (SWIFT) или БИК, адрес места нахождения только на русском языке.

«Реквизиты счета (вклада)» заполняйте, указав номер счета (вклада) и дату его открытия. Пропишите «Наименование договора», если оно есть. Все должно совпадать с данными из приложения к декларации. В поле «Реквизиты договора» пропишите номер (если имеется) и дату договора, на основании которого открыт счет (вклад).

В поле «Основания признания декларанта бенефициарным владельцем» перечислите те, что предусмотрены Законом от 7 августа 2001 г. № 115-ФЗ. То есть укажите, что имеете преобладающее участие прямо или косвенно более 25 процентов (запишите, сколько именно) в капитале владельца декларируемого счета или вклада (абз. 13 ст. 3 Закона от 7 августа 2001 г. № 115-ФЗ).

При этом возможно два варианта.

Вариант 1. Если бенефициарным владельцем вас признают в силу участия в уставном (складочном) капитале организации – владельца счета, укажите тип участия (прямое, косвенное, смешанное), а также размер доли в процентах. В случае смешанного участия в организации показать нужно суммарно доли прямого и косвенного участия в организации.

Вариант 2. Когда бенефициарным владельцем вас признают в силу контроля над организацией – владельцем счета или вклада, укажите объем своих прав. Тех, что связаны с осуществлением контроля. Кроме того, необходимо записать основания контроля в отношении владельца счета (вклада), в том числе наименование и реквизиты документов, подтверждающих предоставление соответствующего объема прав контроля в отношении владельца счета (вклада), конечно, если они имеются.

Это установлено частями 80–85 Порядка из приложения 2 к Закону от 8 июня 2015 г. № 140-ФЗ.

Что гарантирует закон об амнистии капиталов?

Во-первых, Закон №140-ФС гарантирует освобождение от возможной уголовной ответственности в рамках следующих преступлений (часть 3 ст.76.1 УК РФ):

- Нарушение требований о репатриации (возвращении) валютной выручки в крупном и особо крупном размере (ст.193 УК РФ – штраф до 1 млн. рублей или лишение свободы на срок до 5 лет)

- Уклонение от уплаты таможенных платежей в крупном и особо крупном размере (ст.194 УК РФ – штраф до 500 тыс. рублей или лишение свободы на срок до 5 лет)

- Уклонение физического лица от уплаты налогов в крупном и особо крупном размере (ст.198 УК РФ – штраф до 500 тыс. рублей или лишение свободы на срок до 3 лет)

- Уклонение от уплаты налогов и сборов организаций в крупном и особо крупном размере (ст.199 УК РФ – штраф до 500 тыс. рублей или лишение свободы на срок до 6 лет)

- Неисполнение обязанностей налогового агента в крупном и особо крупном размере (ст.199.1 УК РФ – штраф до 500 тыс. рублей или лишение свободы на срок до 6 лет)

- Сокрытие денег или имущества организации или ИП, за счёт которых должны быть уплачены недоимки по налогам и сборам в крупном и особо крупном размере (ст.199.2 УК РФ – штраф до 2 млн. рублей или лишение свободы на срок до 7 лет)

Во-вторых, гарантируется не привлечение к административной ответственности за предпринимательскую деятельность без регистрации, без лицензии/разрешения или с грубым нарушением требований разрешения/лицензии (ст.14.1 КоАП РФ).

В-третьих, гарантируется отсутствие ответственности за налоговые правонарушения, в том числе в виде штрафов от 20% до 40% от суммы неуплаченного налога.

Важная информация:

- Гарантии защиты, предоставляемой Законом об амнистии капитала, распространяются на события, произошедшие до 1 января 2021 года (п.13 ст.5 Закона №140-ФЗ). Исключением является ответственность по валютному законодательству, подробнее о которой я расскажу ниже.

- Не требуется возвращать в Россию имущество и прочие активы, находящиеся за рубежом (ст.6 Закона №140-ФЗ).

- Освобождение от ответственности возможно только если вы подали специальную декларацию до возбуждения соответствующего уголовного дела или дел об административном или налоговом правонарушении (часть 8 ст.4 Закона №140-ФЗ).

- Сведения, сообщённые в специальной декларации, не могут служить основанием для возбуждения уголовного, административного или налогового дела.

- Сведения, содержащиеся в специальной декларации, считаются налоговой тайной Российской Федерации. ФНС обеспечивает конфиденциальное хранение данных сведений. Данные сведения НЕ могут быть предоставлены другим государственным органам и организациям (например, Министерству Внутренних Дел).

- Гарантии предоставляются только в отношении активов, указанных в специальной декларации (см. Пример 1 выше).

Лист З1

Лист З1 «Сведения о владельце счета (вклада) в банке, в отношении которого декларант признается бенефициарным владельцем» заполняйте сведениями о владельце счета (вклада) в банке, в отношении которого вас признают бенефициарным владельцем на дату представления декларации. Лист З1 представляйте после соответствующего ему листа З декларации.

В поле «Владелец счета» укажите одну из следующих цифр:

- «1» – если владелец юрлицо;

- «2» – когда владелец физлицо.

Поле «Сведения о юридическом лице», когда владелец счета (вклада) в банке – российская организация, заполняйте в следующем порядке:

- «Наименование организации» указывайте согласно учредительному документу. Записать необходимо полное наименование;

- в поле «Регистрационный номер» проставьте ОГРН владельца счета;

- в поле «Код налогоплательщика…» пропишите ИНН;

- «Адрес в стране регистрации (инкорпорации)» укажите согласно данным из ЕГРЮЛ.

Если владелец счета или вклада – иностранная организация, то поле «Сведения о юридическом лице» заполняйте иначе:

- «Наименование организации» укажите полностью;

- «Регистрационный номер» запишите тот, что присвоен иностранной организации в стране регистрации (инкорпорации);

- «Код налогоплательщика…» указывайте, если его присвоили в стране регистрации (инкорпорации), или аналог;

- «Адрес…» указывайте полностью (только на русском языке).

Если сообщаете о владельце счета или вклада – гражданине РФ, то заполняйте поле «Сведения о физическом лице» в следующем порядке:

1. фамилия, имя, отчество владельца счета. Запишите их полностью без сокращений согласно документу, удостоверяющему личность физлица;

2. «Наименование страны гражданства (подданства)» укажите «Российская Федерация»;

3. «Код налогоплательщика…» – укажите ИНН владельца счета (если имеется);

4. в поле «Сведения о документе, удостоверяющем личность» укажите не только вид документа, но и его реквизиты – серию и номер, наименование органа, выдавшего документ, и дату его выдачи.

Когда сообщаете о владельце счета или вклада – иностранце, сведения указывайте построчно:

1. фамилия, имя, отчество;

2. «Наименование страны гражданства (подданства)»;

3. «Код налогоплательщика…» – укажите код налогоплательщика или аналог (если имеется), присвоенный иностранцу по месту жительства;

4. в поле «Сведения о документе, удостоверяющем личность» укажите вид документа и его реквизиты – серию и номер, наименование органа, выдавшего документ, и дату его выдачи.

Это предусмотрено частями 86–92 Порядка из приложения 2 к Закону от 8 июня 2015 г. № 140-ФЗ.

Виды деклараций по отраслевому признаку

Существует общепринятое деление всех деклараций на 3 категории, в зависимости от сферы их действия:

- экономические;

- политические;

- правовые.

Внимание! Данная классификация является условной. По сути, все декларации можно отнести к последней категории, т. к. каждая из них не может действовать вне правового поля. Декларации в обязательном порядке регулируются законодательными актами.

Например, Декларация о доходах госслужащих регулируется одновременно несколькими законодательными актами РФ, тем не менее, она напрямую связана с отношениями в сфере экономики.

Более точной и детальной считается классификация по отраслевому признаку права:

- Конституционное право. К данной категории относятся документы торжественного характера. Как правило, они играют решающую роль в истории и развитии конкретного государства или ряда стран. Например, Декларация о правах человека.

- Международное публичное право. Декларации, относящиеся к данному типу документов, также носят торжественный характер. Они закрепляют отношения двух или более стран-участников и формулируют результаты их договоренностей по вопросам, жизненно важным для населения многих стран или всего земного шара. Это такие вопросы, как забота о человечестве, борьба с бедностью и нищетой, восстановление целостности экологической системы Земли.

- Налоговые декларации. Документы, имеющие определенный срок сдачи и содержащие полную информацию об объекте налогообложения. Например, декларация о доходах физических лиц.

- Таможенные декларации. Подаются в органы соответствующей службы. Данные документы содержат сведения об объектах, перемещающихся через границу государства. Такими объектами могут быть грузы, товары, валюта, техника, транспортные средства, ценные вещи и др. Декларация подается для исчисления суммы государственной пошлины за транспортировку перечисленных объектов через границу. Данная мера также способствует борьбе с контрабандой. К этой категории относятся статистическая, транзитная и таможенная пассажирская декларации.

- Гражданское право. К данной отрасли относится большая группа деклараций. Требования к составлению документов регулируются правовыми актами гражданского права. В качестве примера можно привести проектную декларацию, содержание которой включает сведения о компании-застройщике и объекте строительства. Документ публикуется в СМИ, в результате чего он открыт для широкого доступа.

Лист И

На листе И «Иные сведения, которые вправе раскрыть декларант (в произвольной форме)» вы вправе в произвольной форме указать другие сведения в отношении декларируемых объектов, в частности сведения, идентифицирующие указанные объекты и указанных лиц. Тут же можно раскрыть информацию об источниках приобретения (формирования) объектов имущества, источниках денежных средств, находящихся на счетах (вкладах) в банках, сведения о которых представлены в декларации.

Лист И также можно использовать для заполнения декларации от руки в случае, если предусмотренных полей на соответствующих листах декларации недостаточно.

Лист И представляйте после соответствующего листа декларации, в котором указаны сведения об объекте (лице), дополнительные сведения необходимо раскрыть.

Такие правила прописаны в частях 93–96 Порядка из приложения 2 к Закону от 8 июня 2015 г. № 140-ФЗ.

Пример заполнения Специальной декларации. Гражданин РФ декларирует счет, открытый в банке за пределами России

Иванов Андрей Андреевич – гражданин России. В 2014 году открыл в швейцарском банке накопительный счет. Использовал его для собственных накоплений. В установленные сроки ни об открытии, ни об изменении реквизитов счета согласно действующим требованиям уведомление не представлял.

В 2021 году Иванов решил получить по этим деяниям амнистию, добровольно задекларировав свои активы.

Он заполнил три страницы cпециальной декларации: обязательные Страницы 001 и 002 со сведениями о себе, а также лист Ж с данными на счет, открытый в Швейцарии. Дополнительных сведений, помимо предусмотренных в листе Ж, Иванов не указывал и поэтому лист И к нему не заполнял. К декларации он приложил копии документов подтверждающих его права на счет, на его открытие и опись приложений к декларации. Кроме того, он подготовил уведомление об открытии счета, которое вовремя не сдал.

1 марта 2021 года Иванов представил заполненную декларацию, приложения к ней, опись и уведомление об открытии счета в налоговую инспекцию. Декларацию и уведомление приняли. С этого момента считается, что уведомление он подал своевременно, все движения денег по счету оформлены правильно.

Как получить социальный налоговый вычет за лечение?

Данная налоговая льгота предусмотрена п. 3 ст. 219 НК РФ, где говорится о том, что человек вправе вернуть НДФЛ (13 процентов) с расходов на:

- медицинские услуги, согласно перечню из Постановления Правительства РФ №201 от 19.03.2001 в ред. от 20.12.2019;

- лекарства, выписанные врачом, перечень не ограничивается;

- дорогостоящее лечение, список которого ограничен указанным выше Постановлением №201.

Для возврата налога в 2021 году необходимо выполнение следующих условий:

- Обращение в ФНС с декларацией 3-НДФЛ в 2021 году для получения вычета за лечение за 2021 год.

- Перечисление подоходного налога в 2021 году.

- Лечение или лекарства должны быть оплачены из собственных средств налогоплательщика, с которых удержан НДФЛ.

- Наличие российской лицензии на осуществление медицинской деятельности у организации, оказавшей услуги по лечению.

- Наличие документов, подтверждающих расходы — чеки, платежные документы, договор с мед.учреждением.

- Медицинские услуги оказаны непосредственно налогоплательщику, его детям, родителям или супругу.

Сумма расходов, с которой может быть возвращен подоходный налог, ограничена величиной социального налогового вычета:

- 120 000 руб. — по затратам на свое лечение (максимальная сумма к возврату 15 600 = 13% * вычет);

- 50 000 руб. — по затратам на каждого члена семьи (максимальная сумма к возврату 6 500 = 13% * вычет).

В указанные суммы социального вычета входят не только затраты на лечебные услуги и лекарства, но и расходы на обучение, оплату страховых взносов на добровольное страхование.

Как заполнить 3-НДФЛ в 2021 году на вычет за обучение?

Вернуть налог не получится, если:

- не было налогооблагаемого дохода в отчетном году, то есть человек не платил НДФЛ в бюджет;

- не сохранились платежные документы, подтверждающие расходы на медицинские услуги;

- мед.организация не аккредитована должным образом в РФ.

Налогоплательщик не обязан заполнять 3-НДФЛ, если он не хочет возвращать деньги — это его право, а не обязанность.

Если человек сохранил все нужные документы и желает получить возврат части потраченных средств, что особенно актуально в отношении дорогостоящего лечения, то следует заполнить актуальный бланк 3-НДФЛ и подать его в ФНС удобным образом (бумажном или электронном через личный кабинет налогоплательщика).

Обращаться в налоговую можно по завершению отчетного года, сроки ограничены календарным годом, следующим за налоговым периодом. То есть за 2021 год вернуть 13 процентов можно будет, начиная с 1 января по 31 декабря 2021 года.

Возврат налога по расходам на лекарства

Человек вправе вернуть 13 процентов не только в отношении расходов на оплату медицинских услуг в лечебных учреждениях, но и по затратам, произведенным на покупку лекарственных препаратов.

Если раньше список лекарств для применения вычета ограничивался специальным перечнем, то теперь никаких ограничений нет. НДФЛ с расходов возвращается со всех видов лекарственных препаратов.

Главные условия — это наличие рецепта врача и платежных документов, подтверждающих оплату.

Сумма расходов на лекарства включается в социальный вычет, для которого действует ограничение 120 000 руб.

Как вернуть 13 процентов по затратам на дорогостоящее лечение?

Перечень видов медицинских услуг, относящихся к дорогостоящему, определяется специальным Перечнем, который содержится в Постановлении №201.

В отношении данного вида лечения размер вычета не ограничивается, поэтому вернуть 13 процентов можно со всей суммы, потраченной на дорогостоящие медицинские услуги.

В декларации 3-НДФЛ данные затраты показываются в отдельной строке.