Классификация затрат на производстве

Все затраты, которые возникают в производственной компании, можно разделить на две группы: прямые и косвенные (накладные).

Конкретный перечень видов расходов, которые относятся к той или иной группе, организация определяет сама и закрепляет в учетной политике. Но, как правило, к прямым расходам относят:

- Сырье и материалы.

- Амортизацию оборудования.

- Зарплату рабочих и начисленные на нее страховые взносы.

Накладные расходы также можно поделить на две группы:

- Общепроизводственные.

- Общехозяйственные (управленческие).

Первая группа относится к затратам на руководство производственным процессом, а вторая — к управлению предприятием в целом.

Например, зарплата начальника цеха или мастера – это общепроизводственные затраты, а вознаграждение директора или главбуха – общехозяйственные.

Субсчета

Для сч. 20 могут быть открыты следующие рекомендованные субсчета по основным направлениям деятельности предприятия:

- 20-01 «Растениеводство». Здесь учитываются затраты на продукцию растениеводства и его отраслей — садоводство, цветоводство, выращивание саженцев.

- 20-02 «Животноводство» — учет затрат на выход продукции животноводства и его отраслей — молочного и мясного скотоводства, овцеводства, рыбоводства, пчеловодства и др.

- 20-03 «Промышленные производства». На этом субсчете отражаются все прямые затраты, связанные с изготовлением товаров, по подготовке и освоению производства, иные производственные расходы, а также затраты по обслуживанию производства и управлению.

- 20-04 «Прочие основные производства» — учет затрат по другим основным видам деятельности производственных предприятий.

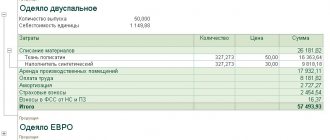

Методы калькулирования себестоимости

Основа производственного учета — это расчет (калькулирование) себестоимости готовой продукции. Но изделия могут быть самыми разнообразными – от иголок до сложных станков и океанских лайнеров. Поэтому и методы калькулирования будут отличаться.

Позаказный метод используется для:

- Выпуска технически сложных изделий с длительным производственным циклом (машиностроение, кораблестроение).

- Строительства.

- Работ по договору подряда.

- Мелокосерийного производства.

В этом случае на каждый заказ составляется отдельная калькуляция или смета.

Попередельный метод применяется, если готовая продукция получается из исходного сырья после нескольких стадий переработки. Типичным примером такого производства является пищевая или нефтеперерабатывающая промышленность. В этом случае себестоимость определяется на каждом промежуточном этапе (переделе).

Оцененный результат каждого передела (полуфабрикат) является сырьем для следующего цикла. На последнем этапе рассчитывается себестоимость конечной продукции.

Котловой метод заключается в том, что все затраты на производство учитываются вместе (в одном «котле»). Аналитический учет при этом отсутствует. Себестоимость единицы продукции определяется делением всех затрат на объем выпуска. Поэтому такой вариант учета применяют малые предприятия или те компании, которые выпускают один вид продукции.

Итоги

Применяемый в организации порядок списания затрат на производство во многом определяют положения учетной политики, в которой следует отразить:

- уровень формирования себестоимости;

- базы для распределения счетов 25 и 26;

- при попередельном способе учета — применение полуфабрикатного или бесполуфабрикатного метода;

- использование или неиспользование счета 40.

При наличии внутреннего потребления продукции (работ, услуг) необходимым становится установление последовательности закрытия затрат по подразделениям во избежание возникновения встречных процессов закрытия.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Учет и распределение затрат на производстве

Прямые затраты отражаются на счете 20 «Основное производство» в корреспонденции со счетами по учету материалов, расчетов, зарплаты и т.п.

ДТ 20 — КТ 10 (60, 69, 70, 76 и т.п.)

Общепроизводственные расходы (счет 25) и общехозяйственные (счет 26) в течение месяца учитываются аналогично прямым:

ДТ 25 (26) — КТ 10 (60, 69, 70, 76)

Общепроизводственные расходы по истечении месяца также переносятся на счет 20:

ДТ 20 – КТ 25

Распределение общепроизводственных расходов между изделиями производится по выбранной базе. Это может быть, например, стоимость израсходованных материалов или зарплата рабочих.

Для общехозяйственных затрат возможны варианты:

- Распределение аналогично общепроизводственным.

ДТ 20 –КТ 26

- Отнесение непосредственно на себестоимость.

ДТ 90 – КТ 26

Выбранную базу и способ распределения общепроизводственных и общехозяйственных расходов нужно отразить в учетной политике.

Расходы будущих периодов

Даже при стабильных объемах производства в разных отчетных периодах фактические суммы расходов могут существенно различаться. Например, это возможно, если:

- деятельность организации носит сезонный характер;

- неравномерно составлен график отпусков сотрудников;

- отсутствует график планово-предупредительных ремонтов оборудования.

Отдельные расходы связаны с получением доходов в нескольких отчетных периодах. Их распределяйте между отчетными периодами. Это нужно будет отразить и в Отчете о финансовых результатах. Такая же норма действует в случае, когда связь между доходами и расходами не может быть определена четко. Об этом сказано в пункте 19 ПБУ 10/99.

Вот некоторые расходы, которые включают в будущие периоды:

- с горно-подготовительными работами;

- с подготовительными к производству работами в связи с их сезонным характером;

- с освоением новых производств, установок и агрегатов;

- с рекультивацией земель и иными природоохранными мероприятиями;

- с неравномерно производимым в течение года ремонтом основных средств (когда организацией не создается соответствующий резерв или фонд).

Такие примеры приведены в Инструкции к плану счетов (счет 97).

Внимание: потратив больше, чем заработано, многие решают схитрить. Чтобы не показывать убыток, включают затраты в расходы будущих периодов. И нарушают порядок отражения доходов и расходов в бухучете. За это должностных лиц оштрафуют. Пострадать может и сама организация. Есть еще одна опасность. Скрывая убыток от банка, заемщик совершает уголовное преступление. За это руководителя посадят на срок до пяти лет (ст. 176 УК РФ).

Вообще расходы учитывают исходя из назначения. В том периоде, к которому они относятся, независимо от факта оплаты (п. 2, 4 и 18 ПБУ 10/99).

Как видно, никаких особых условий для убыточных периодов нет. Даже когда доходы отсутствуют вовсе. Поэтому, допустим, арендную плату текущего месяца списывать как расход будущих периодов в течение года нельзя.

r />

ООО «Альфа» арендует торговый зал. Ежемесячная арендная плата составляет 250 000 руб.

Ошибка!

Дебет 97 Кредит 60 – 250 000 руб. – арендный платеж за месяц учтен в составе расходов будущих периодов.

Правильно так:

Дебет 44 Кредит 60 – 250 000 руб. – отражены расходы на аренду торгового зала.

Что делать

Ошибку прошлых лет обнаружат только при проверке. Но избежать ответственности, скорее всего, не удастся. Лучше самостоятельно пересчитать налоги и подать правильные сведения, заплатить пени.

Если ошибка возникла в текущем году, то все поправимо. Ошибочные записи сторнируйте. Правильно квалифицируйте расходы. Сформируйте правильную отчетность и посчитайте налоги. Неприятностей не будет.

r />

Вот как в рассмотренной выше ситуации исправить ошибку:

Дебет 97 Кредит 60 – 250 000 руб. – сторнированы РБП с расходов на аренду торгового зала;

Дебет 44 Кредит 60 – 250 000 руб. – отражены расходы на аренду торгового зала.

В бухучете такие расходы сначала отразите на счете 97 «Расходы будущих периодов»:

Дебет 97 Кредит 60 (76…) – учтены затраты в составе расходов будущих периодов.

А потом постепенно включайте их в состав затрат на производство:

Дебет 20 (25, 26) Кредит 97 – учтена в составе затрат по обычным видам деятельности часть расходов будущих периодов.

Порядок и сроки переноса расходов будущих периодов на себестоимость продукции, работ или услуг определите самостоятельно. Например, такие расходы можно списывать:

- равномерно в течение периода, утвержденного приказом руководителя;

- пропорционально доходам от реализации.

Установленный порядок списания расходов будущих периодов закрепите в учетной политике для целей бухучета (п. 4, 8 ПБУ 1/2008).

Внимание: есть те, кто решает списать расходы будущих периодов единовременно. Делают это, желая занизить большую прибыль текущего периода или же просто по незнанию. В итоге должностных лиц оштрафуют. В ряде случаев пострадает и организация. Однако все поправимо.

Расходы будущих периодов распределяйте. Так, допустим, потратившись на годовую лицензию, в бухучете ее стоимость списывайте в течение этого срока. Так, как прописали в учетной политике. Делают это, например, равномерно или пропорционально объему продукции. Это следует из пункта 65 приказа Минфина России от 29 июля 1998 г. № 34н, пункта 19 ПБУ 10/99 и подтверждено в письме Минфина России от 12 января 2012 г. № 07-02-06/5.

r />

Допустим, организация «Альфа» получила сертификат соответствия выпускаемой продукции со сроком действия пять лет. Стоимость сертификата составила 50 000 руб. РБП согласно учетной политике в «Альфе» списывают равномерно.

Ошибка!

Дебет 20 Кредит 76 – 50 000 руб. – учтена в составе расходов по обычным видам деятельности плата за сертификат.

Правильно так:

Дебет 97 Кредит 76 – 50 000 руб. – учтена в составе расходов будущих периодов плата за сертификат.

Ежемесячно:

Дебет 20 Кредит 97 – 833 руб. (50 000 руб. : (5 лет × 12 мес.)) – списаны расходы будущих периодов.

Что делать

В учете сторнируйте проводку, которой списали РБП единовременно. Помните, сделать это можно только в пределах года, в котором допустили ошибку.

r />

Вот как в рассмотренной выше ситуации исправить ошибку:

Дебет 20 Кредит 76 – 50 000 руб. – сторнирована сумма, ранее ошибочно учтенная в составе расходов по обычным видам деятельности;

Дебет 97 Кредит 76 – 50 000 руб. – учтена в составе расходов будущих периодов плата за сертификат.

Одновременно относите на расходы суммы списаний за прошедшие месяцы. Например, если с момента принятия к учету затрат прошло три месяца:

Дебет 20 Кредит 97 – 2500 руб. (3 мес. × (50 000 руб. : (5 лет × 12 мес.))) – списаны расходы будущих периодов.

Ситуация: как вновь созданной организации отразить в бухучете расходы, связанные с подготовкой и освоением производства (подготовительные расходы)?

Такие затраты включайте в состав расходов будущих периодов.

Ведь данные расходы связаны с получением дохода в будущем. Их квалифицируют как затраты, связанные с освоением новых видов деятельности (производств). Например, для добывающих предприятий это могут быть геологические работы, лабораторные анализы, испытания проб и т. д.

Учитывать такие расходы в себестоимости продукции, работ или услуг до тех пор, пока они не принесут доходов, не нужно.

Поэтому возникшие подготовительные расходы необходимо отразить следующим образом:

Дебет 97 Кредит 10 (02, 70, 69…) – отражены расходы на освоение новых видов деятельности (производств).

Любой факт хозяйственной жизни надо оформить оправдательными документами. Как и в любых первичных документах, в них обязательно указывают все необходимые реквизиты. Такие требования установлены в статье 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

В учете необходимо соблюдать связь между расходами и доходами. Поэтому подготовительные расходы переносите на себестоимость продукции, работ или услуг, с производством которой они были связаны, после того как будут получены доходы в рамках новой деятельности. В учете отразите это проводкой:

Дебет 20 (26, 44…) Кредит 97 – списаны подготовительные расходы на себестоимость продукции, работ или услуг.

Порядок, в соответствии с которым будете переносить расходы будущих периодов на себестоимость, определите самостоятельно.

Такие указания есть в Инструкции к плану счетов и пункте 19 ПБУ 10/99.

Пример отражения в бухучете вновь созданной организации подготовительных расходов

ОАО «Производственная » зарегистрировано в январе. В этом же месяце «Мастер» провел подготовительные работы по запуску нового оборудования. Доходов в январе у организации не было, расходы составили:

- 60 000 руб. – зарплата сотрудников, проводивших пробный запуск оборудования, и взносы на обязательное пенсионное (социальное, медицинское) страхование и страхование от несчастных случаев и профзаболеваний с нее;

- 60 000 руб. – материалы, израсходованные на испытания.

Согласно учетной политике, в «Мастере» подготовительные расходы для целей бухучета списывают равномерно в течение последующих 12 месяцев. Этот срок отсчитывают с даты получения доходов, связанных с затратами.

В январе бухгалтер «Мастера» сделал следующие проводки:

Дебет 97 Кредит 70 (69) – 60 000 руб. – начислена зарплата сотрудникам, проводившим пробный запуск, и страховые взносы с нее;

Дебет 97 Кредит 10 – 60 000 руб. – списана стоимость материалов, использованных при пробном запуске.

В феврале «Мастер» получил первую выручку от реализации продукции. В бухучете с февраля текущего года по январь следующего бухгалтер делает проводки:

Дебет 20 Кредит 97 – 10 000 руб. ((60 000 руб. + 60 000 руб.) : 12 мес.) – включены расходы будущих периодов в себестоимость продукции.

В налоговом учете подготовительные расходы можно сразу списать в уменьшение налогооблагаемой прибыли.

Поскольку периоды признания подготовительных расходов в бухгалтерском и налоговом учете не совпадают, возникают временные разницы. Их отражают в учете по правилам ПБУ 18/02. Подробнее об этом см. Взаимосвязь показателей бухгалтерского и налогового учета при отражении налога на прибыль.

Учет себестоимости продукции при производстве

Существует два способа формирования себестоимости продукции:

- Учет «по факту».

В этом случае по истечении месяца фактические производственные затраты переносят на счет 43 «Готовая продукция»:

ДТ 43 — КТ 20

После реализации продукции ее себестоимость списывается:

ДТ 90 – КТ 43

- Учет по плановой себестоимости.

Использование только фактической себестоимости удобно далеко не всегда. Ее можно точно определить только по итогам месяца, когда будет начислена зарплата, получены счета за тепло и электроэнергию и т.п. А как быть если продукция производится быстро и передается на склад каждый день? В этом случае используется дополнительный счет 40 «Выпуск продукции».

В течение месяца готовая продукция учитывается по плановой себестоимости:

ДТ 43 — КТ 40

Себестоимость проданной продукции списывается аналогично предыдущему варианту:

ДТ 90 – КТ 43

По истечении месяца по дебету счета 40 отражается фактическая себестоимость.

ДТ 40 – КТ 20

Если фактическая себестоимость получилась больше плановой, то ее нужно дополнительно списать на 43 счет

ДТ 43 – КТ 40

Если же план по себестоимости не выполнен, то эту проводку следует сторнировать

ДТ 43 – КТ 40

Взаимодействие с другими счетами

Корреспонденция сч. 20 по дебету осуществляется со следующими разделами:

- Раздел 1 — 02, 04, 08.

- Раздел 2 — 10, 11, 16.

- Раздел 3 — 20, 21, 23, 25, 26, 28, 29-3.

- Раздел 4 — 40, 41, 43.

- Раздел 6 — 60, 68, 69, 70, 71, 73, 75, 76, 79.

- Раздел 8 — 94, 96.

По кредиту сч. 20 взаимодействие с другими счетами осуществляется следующим образом:

- Раздел 2 — 1, 11.

- Раздел 3 — 21, 28.

- Раздел 4 — 40, 43.

- Раздел 6 — 76, 79.

- Раздел 8 — 90, 91, 94, 99.

Учет незавершенного производства

Фактическая себестоимость, как правило, рассчитывается ежемесячно. Это удобно, т.к. многие затраты (например – заработную плату, коммунальные платежи, услуги связи и т.п.) можно определить только по итогам месяца. Естественно, что производственный цикл часто не совпадает с календарным месяцем. В этом случае образуется незавершенное производство.

Его стоимостная оценка соответствует дебетовому сальдо по счету 20 на конец месяца. В зависимости от принятой на предприятии методики, «незавершенка» может:

- Включать в себя только прямые и общепроизводственные затраты.

- Рассчитываться на основе полной себестоимости, т.е. с учетом и общехозяйственных расходов.

Командировка за границу

Командировка — это поездка работника за пределы территории нахождения постоянной работы для выполнения служебных задач. Командировка может быть как по территории РФ, так и за ее пределами.

Учет командировочных расходов на поездку за границу

Перечень командировочных расходов приведен в пп.12 п.1 ст.264 НК РФ, к ним относятся расходы на:

- Проезд

- Жилье

- Суточные

- Оформление визы

- Оформление загранпаспорта

- Консульские, аэродромные сборы, сборы за право въезда, прохода, транзита транспорта, за пользование морскими каналами и др.

Что касается проезда и проживания, никаких особых отличий нет.

Суточные

Суточные при зарубежной командировке также устанавливаются организацией самостоятельно. В пределах 2 500 руб., согласно законодательству, суточные при выезде за границу не облагаются НДФЛ.

Организация может установить размер суточных разный для каждой отдельной страны. Суточные, установленные для определенной страны, начинают действовать с того момента, когда командируемый въезжает в эту страну.

Отметки о пересечении границы ставятся в загранпаспорт, который и будет являться документом, подтверждающим расходы на суточные.

Расходы на оформление визы

Этот вид расходов характерен именно для заграничной командировки. Выезд в другую сторону должен сопровождаться оформлением визы. Расходы на визу могут учитываться при налогообложении в том случае, если имеются документы, подтверждающие оказание услуг (консультационных, по доставке готовой визы и т.д.), оплату этих услуг, пошлин и прочих сборов, связанных с оформлением визы. Кроме того, необходимо сделать копию страницы с визой. Данная копия будет являться документом, подтверждающим данные расходы. Именно при наличии данной копии будет возможность учесть расходы при налогообложении.

Расходы на оформление загранпаспорта

Если работник не имеет действующего загранпаспорта, то расходы на его оформления также могут быть учтены при налогообложении. Документы, на основании которых можно списать эти расходы – это документы, подтверждающие оказание услуг и произведение оплат, а также копия листов загранпаспорта.

Документальное оформление зарубежной командировки

Оформление начинается с формирования служебного задания, например, по форме Т-10а. На основании служебного задания составляется приказ на командировку. Для этого можно воспользоваться унифицированным формами Т-9 или Т-9а. Первая форма заполняется при направлении в зарубежную командировку одного сотрудника, вторая — при отъезде группы работников.

При отъезде работника за границу ему выдается определенная сумма под отчет на основании авансового отчета АО-1. При возвращении из зарубежной поездки работник должен сдать заполненный авансовый отчет и приложить к нему все оправдательные документы.

При командировке по территории РФ работник должен также сдать командировочное удостоверение, содержащее отметки о посещении работником различных организаций в месте назначения.

При поездке за границу командировочное удостоверение заполнять не нужно. Его заменит страница загранпаспорта с таможенными отметками о пересечении границы. Именно на основании этих отметок бухгалтер сможет правильно установить сумму суточных, которые необходимо выплатить работнику за время нахождения в командировке.

Еще один момент, работнику на зарубежную командировку могут выдаваться денежные средства как в отечественной валюте, так и в иностранной. Во втором случае необходимо купить необходимую сумму валюты.

Учет брака на производстве

Далеко не всегда производственный процесс проходит идеально. Нередко при контроле качества продукции выявляется брак. Для его учета используется специальный счет 28 «Брак в производстве».

Себестоимость бракованной продукции переносится на 28 счет с 20-го:

ДТ 28 – КТ 20

Если материалы, которые пошли на производство бракованного изделия, можно частично использовать, то они принимаются к учету, как запасы:

ДТ 10 – КТ 28

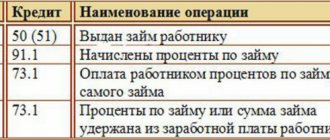

Если установлено виновное лицо, то стоимость брака можно взыскать с него.

ДТ 73 — КТ 28 – сумма взыскания отнесена на расчеты с работником, допустившим брак.

ДТ 70 – КТ 73 – сумма удержана из зарплаты виновника.

Если стоимость брака не удалось полностью компенсировать, то остаток суммы относится на себестоимость продукции:

ДТ 20 – КТ 28

Командировка в пределах РФ

Почти каждая организация сталкивается с необходимостью направить своих сотрудников для выполнения служебных задач в другие местности. При это перед бухгалтеров встает необходимость правильного оформления этой поездки, именуемой командировкой, и правильного учета сопутствующих расходов, называемых командировочными.

Правильность учета командировочных расходов стоит наиболее остро, так как учесть эти расходы при налогообложении можно только в том случае, если они будут грамотны учтены и документально подтверждены.

Продолжительность командировки

Длительность командировки не ограничена никакими законодательными нормами, поэтому в служебной поездке работник может находиться столько, сколько это потребуется для выполнения поставленных задач.

Первый день командировки – это день отъезда из места постоянно работы, а последний день – это день приезда. То есть если у работника билет на поезд в другой город датируется 25 октября в 23.45, а обратный билет датируется 27 октября в 6.15, то продолжительность командировки будет составлять 3 дня. Время отъезда и время приезда смотрится по местному времени (месту нахождения постоянной работы).

Документальное оформление командировки

Оформление начинается с написания служебного задания, для чего может использоваться существующая унифицированная форма Т-10а. Составляет служебное задание, как правило, лицо, направляющее сотрудника в поездку (непосредственный начальник, руководитель).

На основании служебного задания формируется приказ на командировку с использованием унифицированной формы Т-9 или Т-9а, если необходимо отправить более, чем одного работника.

На основании приказа работнику выдается под отчет сумма на командировочные расходы. По возвращению работник в течение трех суток должен отчитаться о потраченных средствах с помощью авансового отчета форма АО-1, в котором приводится перечень произведенных расходов. Неистраченная сумма возвращается в кассу предприятия с оформление приходного кассового ордера по форме КО-1. Если полученных под отчет денег работнику не хватило, то сумма, потраченная сверх полученного аванса, возмещается работнику – выдается из кассы с оформлением расходного кассового ордера по форме КО-2.

К авансовому отчету работник должен приложить оправдательные документы, подтверждающие произведенные расходы.

Авансовый отчет – это важный документ, который позволяет учесть произведенные расходы при налогообложении, поэтому его оформление является обязательным.

Еще одним документом, который должен сдать работник по приезду из служебной поездки, является командировочное удостоверение, которое содержит подписи ответственных лиц всех организаций, в которых побывал командируемый, а также печати этих организаций. Кроме того, указываются даты отбытия из каждой организации и даты прибытия в них. Первая запись делается при отбытии из места постоянной работы, а последняя – при возвращении.

Командировочное удостоверение – это также важный документ, так как служит для подтверждения расходов на суточные, по записям командировочного удостоверения можно понять, сколько дней длилась командировка.

Командировочные расходы

Расходы, произведенные на командировку, которые могут быть учтены при исчислении налоговой базы по налогу на прибыль перечислены в пп.12 п.1 ст.263 НК РФ.

К основным относятся затраты на:

- Проезд

- Проживание

- Суточные

Расходы на проезд

Организация оплачивает работнику все затраты на транспорт до места назначения и обратно, а также все передвижения по служебным делам в месте назначения.

Причем учитываются расходы на оплату общественного транспорта (автобус, трамвай, троллейбус, поезд, самолет), такси (если это закреплено в локальных актах, приказах организации), арендованный транспорт.

Передвигаясь, работник должен собирать все документы, с помощью которых можно подтвердить факт оказанных услуг и произведенной оплаты (чеки, билеты, проездные документы, договора аренды транспорта и пр.).

Расходы на проживание

Организация оплачивает работнику затраты на проживание в месте назначения. Оплачен может быть номер в гостинице, арендованная квартира или другое жилье.

Не оплачиваются дополнительные услуги, которыми воспользовался работник в гостинице (сауна, бассейн, массаж, ресторан).

В случае предварительного бронирования номер в гостинице, расходы на бронь также могут быть учтены при наличии документов, подтверждающих эти расходы.

Работник при возвращении должен предоставить все полученные документы по месту своего проживания: договора аренды квартиры, акт оказания услуг, чеки, счета-фактуры и пр.

Суточные

За каждый день нахождения в командировки организация выплачивает работнику суточные — фиксированную сумму, которую работник может тратить на любые расходы, не связанные с оплатой проезда или проживания.

Размер суточных для командировки не ограничивается ни в большую, ни в меньшую сторону. Организация устанавливает самостоятельно такой размер суточных, который она считает целесообразным и оправданным.

Законодательные документы по поводу размера суточных говорят только о том, что в пределах 700 руб. не нужно учитывать НДФЛ. С суммы свыше 700 руб. необходимо будет удерживать НДФЛ. Величина 700 руб. используется границей при поездке по территории РФ. Если работник выезжает за границу, то величина суточных, в пределах которой не удерживается НДФЛ составляет 2500 руб.

Бухгалтерский учет командировочных расходов (проводки)

При направлении работника в командировку ему выдается денежная сумма под отчет.

Выдача этой суммы отражается проводкой Д71 К50 (51), проводка выполняется на основании авансового отчета.

Счет 71 «Расчеты с подотчетными лицами» мы ранее рассматривали, он предназначен для учета выданных под отчет сумм, в том числе и на командировку.

При возвращении в организацию, если у работника остались деньги они приходуются с помощью проводки Д50 (51) К71 (проводка выполняется на основании приходного кассового ордера), если работник потратил свыше полученной суммы, то излишняя сумма возмещается ему с выполнением записи Д71 К50 (51) (проводка выполняется на основании расходного кассового ордера).

Выданная подотчетному лицу сумма может списываться следующими проводками:

- Д20 (23, 25, 26, 29) К71 — если командировка связана с основным видом деятельности производственной организации

- Д44 К71 — если она связана с основным видом деятельности торговой организации

- Д08 К71 — если ее основная цель – это приобретение основного средства

- Д10 К71 — если цель командировки – приобретение материалов

- Д91/2 К71 — если командировка носит культурно-развлекательный характер

Если работник произвел расходы, которые организация не признает, то эти расходы могут быть удержаны из зарплаты работника: проводка Д70 К71 или внесены работником в кассу: проводка Д50 К71.

Если организация оплачивает какие-либо расходы не через работника, а самостоятельно из кассы или с расчетного счета, например, покупает билет на самолет или поезд, то выполняются следующие проводки:

- Д50/3 К76 — оприходован купленный билет в кассу

- Д71 К50/3 — билет выдан командируемому работнику

- Д20, 23, 44, 91/2 К71 — списаны расходы на приобретение билета