Бухгалтерский учет услуг сторонних организаций

Услуги сторонних организаций – это вид деятельности, которая не имеет материального выражения, результат услуги реализуется и потребляется сразу в процессе хозяйственной деятельности организации (пункт 5 статьи 38 НК РФ). Если же имеется материальная составляющая, то это является работой (пункт 4 статьи 38 НК РФ):

В бухгалтерском учете списывать все прямые расходы организация может только по услугам (Письмо Минфина России от 22.02.2007 N 03-03-06/1/114).

Первичными учетными документами, подтверждающими факт поступления услуги сторонних организаций, являются:

- Договор оказания услуг;

- Акт оказанных услуг, подписанный заказчиком и исполнителем;

- Счет-фактура полученный.

К услугами сторонних организаций могут быть отнесены:

- Услуги связи (рассмотрено на примере 1);

- Услуги по предпродажной подготовке (рассмотрено на примере 2);

- Услуги по обслуживанию ККМ (рассмотрено на примере 3);

- Услуги ЖКХ;

- Услуги по хранению;

- Консультационные услуги;

- Транспортные услуги;

- Услуги по обучению;

- Аудиторские услуги;

- Юридические услуги;

- Риелторские услуги и так далее.

Стандартные проводки в бухгалтерском учете по услугам полученным от сторонних организаций:

| Счет Дебета | Счет Кредита | Описание проводки | Документ-основание |

| 26 | 60 (или 76.05) | Отражение стоимости полученной услуги (без НДС) | Акт оказанных услуг, Счет фактура полученный |

| 19.04 | 60 (или 76.05) | Отражена сумма НДС на стоимость полученной услуги | |

| 68.02 | 19.04 | Сумма НДС принят к вычету | |

| 60 (или 76.05) | 51 | Оплата контрагенту за оказанные услуги | Банковская выписка |

| 90.02 | 26 | Списание стоимости полученных услуг на себестоимость продаж |

Стандартные проводки в бухгалтерском учете при поступлении услуг безвозмездно:

| Счет Дебета | Счет Кредита | Описание проводки | Документ-основание |

| 91 | 60 (или 76.05) | Отражена стоимость безвозмездно полученной услуги | Договор на безвозмездное оказание услуг |

| 60 (или 76.05) | 91 | Отражен доход от безвозмездно полученной услуги |

Образец договора на безвозмездное оказание услуг можно скачать здесь ˃˃˃

Оплата налога за 3 лицо — проводки в 1С 8.3 Бухгалтерия

У Организации есть кредиторская задолженность по займу перед контрагентом в размере 50 000 руб.

На момент возврата займа Организация получила от контрагента письмо с просьбой перечислить всю сумму задолженности в счет уплаты за него НДС за 1 квартал.

20 апреля Организация перечислила сумму долга 50 000 руб. в бюджет.

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Формирование платежного поручения на уплату налога | |||||||

| 20 апреля | — | — | 50 000 | Формирование платежного поручения | Платежное поручение — Уплата налога за третьих лиц | ||

| Уплата налога в бюджет за третье лицо | |||||||

| 20 апреля | 66.03 | 51 | 50 000 | 50 000 | Уплата налога за третье лицо в счет задолженности по займу | Списание с расчетного счета — Уплата налога за третьих лиц | |

Формирование платежного поручения на уплату налога

Для перечисления налога создайте Платежное поручение — для такого случая в программе реализован специальный Вид операции Уплата налога за третьих лиц (Банк — Платежные поручения).

Заполните документ:

- Организация — ваша организация;

- Налогоплательщик — контрагент, за которого платите налог;

- Получатель — налоговая инспекция контрагента;

- по ссылке Реквизиты платежа в бюджет укажите КБК и все данные платежа, соответствующие уплачиваемому налогу;

- Статья расходов — Погашение кредитов и займов, так как для нашей организации происходит погашение займа по договору;

- Назначение платежа — оформляется автоматически по заполненным данным, вручную укажите период уплаты налога.

Проверьте заполнение печатной формы. На рисунках синим отмечены реквизиты контрагента, красным — реквизиты нашей организации.

Уплата налога в бюджет за третье лицо

На основании Платежного поручения оформите Списание с расчетного счета (Банк — Платежные поручения).

Документ заполняется автоматически по данным Платежного поручения.

Вручную укажите:

- Счет расчетов — счет, на котором отражена задолженность перед контрагентом, в счет которой уплачен налог (в нашем примере — 66.03).

Проводки

Контроль

Результат операции проверьте по Оборотно-сальдовой ведомости по счету, на котором числилась кредиторская задолженность: в нашем примере — 66.03 (Отчеты — Оборотно-сальдовая ведомость по счету).

В ОСВ видим, что задолженность по этому договору займа погашена.

Проводки по услугам полученным от сторонних организаций

Рассмотрим более подробно на какой счет относить услуги сторонних организаций в проводках на примере получения различных видов услуг.

Пример 1. Поступление услуги связи

Расходы по услугам связи в бухгалтерском учете отражаются согласно пункту 18 ПБУ 10/99 «Расходы организации», в налоговом учете отражаются согласно подпункту 25 пункта 1 статьи 264 НК РФ.

Допустим, поставщик ООО «Связь» оказывает ООО «Весна» услуги связи. Согласно договору стоимость услуг связи за месяц равна 14 750 руб, в т.ч. НДС 18% — 2 250 руб. Затраты по услугам включаются в расходы организации.

Бухгалтер ООО «Весна» отразил поступление услуг связи от поставщика следующими проводками:

| Счет Дебета | Счет Кредита | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 26 | 60.01 | 12 500 | Учтена стоимость услуг связи в текущем месяце | Акт оказанных услуг, Счет фактура полученный |

| 19.04 | 60.01 | 2 250 | Учтена сумма НДС | |

| 68.02 | 19.04 | 2 250 | Сумма НДС принята к вычету | |

| 60.01 | 51 | 14 750 | Оплата контрагенту за оказанные услуги | Банковская выписка |

Пример 2. Покупка услуг по предпродажной подготовке

Расходы по предпродажной подготовке в бухгалтерском учете отражаются согласно пункту 6 статьи 226 Методических указаний, а в налоговом учете отражаются согласно статье 265 НК РФ.

Предположим, ООО «Весна» передала контрагенту свои товары в количестве 250 штук для отшлифовки. Стоимость услуги предпродажной подготовки по договору составляет 61 950 руб., в т.ч. НДС 18% — 9 450 руб. Согласно учетной политике расходы по услуге относятся к косвенным расходам.

Бухгалтер ООО «Весна» отразил оказанные услуги предпродажной подготовки товаров следующими проводками:

| Счет Дебета | Счет Кредита | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 44.01 | 60.01 | 52 500 | Учтена стоимость оказанных услуг | Акт оказанных услуг, Счет фактура полученный |

| 19.04 | 60.01 | 9 450 | Учтена сумма НДС | |

| 68.02 | 19.04 | 9 450 | Сумма НДС принята к вычету | |

| 90.07.1 | 44.01 | 52 500 | Списаны издержки обращения на финансовые результаты | Справка-расчет списания косвенных расходов |

Пример 3. Поступление услуг по обслуживанию ККМ

Например, ООО «Весна» приобрела контрольно-кассовую машину (ККМ) стоимостью 10 207 руб., в т.ч. НДС 18% — 1 557 руб. За пуско-наладочные работы было заплачено 1 062 руб., в т.ч. НДС 18% — 162 руб. С Центром технического обслуживания ККМ был заключен договор на ежемесячное обслуживание ККМ, стоимость услуги равна 295 руб., в т.ч. НДС 18% — 45 руб.

По условиям примера затраты на техническое обслуживание включаются в расход организации. Бухгалтер ООО «Весна» отразил услуги по обслуживанию ККМ следующими проводками:

| Счет Дебета | Счет Кредита | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 44.01 | 60 | 250 | Учтена сумма расхода на техническое обслуживание ККМ | Акт оказанных услуг, Счет фактура полученный |

| 19.04 | 60 | 45 | Учтена сумма НДС | |

| 68.02 | 19.04 | 45 | Сумма НДС принята к вычету |

Методика отражения поступления услуг по различным ставкам НДС

Курсы Стимул › Справочник › Полезные материалы › 1С:Предприятие 7.7 › Комплексная конфигурация › Комплексная конфигурация

1С:Предприятие 7.7 / Комплексная конфигурация / Комплексная конфигурация

Оглавление

Поступление услуг выполняется на условиях предоплаты.

Поступление услуг выполняется на условиях последующей оплаты.

В связи с тем, что в последнее время очень популярной стала операция отражения оплаты услуг мобильной связи, которые помимо НДС облагается также и пенсионным фондом, рассмотрим методику отражения данной операции в типовой конфигурации «Бухгалтерия + Торговля + Склад + Зарплата + Карды для Украины».

Следует обратить внимание на то, что в конфигурации установлен признак выделять авансы и проводки по НДС делаются по « Налоговой накладной ».

Поступление услуг выполняется на условиях предоплаты

- На первом шаге следует оформить «Договор» и «Счет-входящий» на оказываемые необходимо отдельными строками указывать как сами получаемые услуги сотовой связи ( облагаемые НДС , указываем ставку НДС – 20%), так и сумму отчислений в Пенсионный фонд (которая не облагается НДС, указываем ставку НДС – Без НДС). Данные документы в дальнейшем будут выступать в качестве аналитических разрезов при регистрации взаиморасчетов.

Заполненная форма документа «Счет-входящий» показана на рисунке 1 – Документ «Счет-входящий». Рисунок 1 – Документ «Счет-входящий» - На втором шаге необходимо отразить выполнение предоплаты за получаемые услуги. Для этого следует создать и заполнить документ « Банковская выписка ». В документе следует одной строкой отразить перечисление аванса за получаемую – «20%», выбрать «Контрагента», «Договор», «Счет-входящий», указать сумму, которую следует перечислить как аванс за получаемую услугу. Второй строкой следует указать отчисление в пенсионный фонд, указать «Ставку НДС» – «Без НДС», выбрать «Контрагента», «Договор», «Счет-входящий», а также следует указать сумму, перечисляемую в Пенсионный фонд. Заполненная форма документа показана на рисунке 2 – Документ « Банковская выписка ».

Рисунок 2 – Документ «Банковская выписка»После проведения « Банковской выписки » будут сформированы проводки, которые отразят Валовые расходы в налоговом учете, сумму аванса, а также налоговый кредит за получаемую услугу (рисунок 3).

Рисунок 3 – Проводки документа «Банковская выписка»

- На третьем шаге необходимо отразить поступление самих услуг. Для этого на основании документа «Счет-входящий» необходимо ввести документ « Услуги сторонних организаций ». В шапке документа автоматически будет заполнен контрагент и документы основания поступления услуг. В табличной части документа будет заполнено две строки – одна по поступлению услуг (Ставка НДС – 20%), а вторая по перечислению в Пенсионный фонд (Ставка НДС – Без НДС). Заполненная форма документа «Услуги сторонних организаций» показана на рисунке 4. Рисунок 4 – Документ «Услуги сторонних организаций»

После проведения документа «Услуги сторонних организаций» будут сформированы проводки, которые отразят погашение аванса, налоговый кредит, а также будет отнесена стоимость услуг к составу административных затрат (рисунок 5).Рисунок 5 – Проводки документа «Услуги сторонних организаций»

- На последнем, четвертом шаге, необходимо отразить закрытие налогового кредита по НДС. Для этого на основании документа «Банковская выписка», по которому возникло первое событие, необходимо ввести два документа « Запись книги приобретения ». Один документ (Ставкой НДС – «20%») на услуги связи и второй документ (Ставка НДС – «Без НДС») на перечисление в Пенсионный фонд. При попытке ввести на основании «Банковской выписки» документ «Запись книги приобретения » программой будет предложено ввести два документа с различными ставками. Необходимо по очереди ввести два документа. Реквизиты в документах будут заполнены автоматически на основании данных, которые были указаны в «Счете-входящем». Документы показаны на рисунке 6 и 7 соответственно. Рисунок 6 – Документ «Запись книги приобретения» оплата услуги Рисунок 7 – Документ «Запись книги приобретения» перечисление в Пенсионный фонд

После проведения документа «Запись книги Приобретения» будет сформирована проводка только по одному документу – по оплате услуг. Проводка показанная на рисунке 8.Рисунок 8 – Проводки документа «Запись книги приобретения» оплата услуг

Поступление услуг выполняется на условиях последующей оплаты

- На первом шаге следует также как и в первом случае (поступление услуг на условиях предоплаты) оформить «Договор».

- На втором шаге необходимо отразить поступление услуг. Для этого на основании документа «Договор» необходимо ввести документ «Услуги сторонних организаций». В шапке документа автоматически будет заполнен контрагент и документы основания поступления услуг.

В табличной части документа будет заполнено две строки – одна по поступлению услуг (Ставка НДС – 20%), а вторая по перечислению в Пенсионный фонд (которая не облагается НДС, указываем ставку НДС – Без НДС). Заполненная форма документа «Услуги сторонних организаций» показана на рисунке 9.Рисунок 9 – Документ «Услуги сторонних организаций»

После проведения документа «Услуги сторонних организаций» будут сформированы проводки, которые отразят Валовые расходы в налоговом учете, налоговый кредит, а также будет отнесена стоимость услуг к составу административных затрат (рисунок 10).

Рисунок 10 – Проводки документа «Услуги сторонних организаций»

- На третьем шаге необходимо отразить перечисление оплаты за полученные услуги. Для этого следует создать и заполнить документ «Банковская выписка». В документе следует одной строкой отразить перечисление оплаты за полученную – «20%», выбрать «Контрагента», «Договор», указать сумму, которую следует перечислить за получаемую услугу. Второй строкой следует указать отчисление в пенсионный фонд, указать «Ставку НДС» – «Без НДС», выбрать «Контрагента», «Договор», а также следует указать сумму, перечисляемую в Пенсионный фонд. Заполненная форма документа показана на рисунке 11 – Документ «Банковская выписка». Рисунок 11 – Документ «Банковская выписка»

После проведения «Банковской выписки» будут сформирована проводка, которая отразит перечисление оплаты контрагенту за получаемую услугу (рисунок 12).Рисунок 12 – Проводки документа «Банковская выписка»

- На последнем, четвертом шаге, необходимо отразить закрытие налогового кредита по НДС. Для этого на основании документа «Услуги сторонних организаций», по которому возникло первое событие, необходимо ввести два документа «Запись книги приобретения». Один документ (Ставкой НДС – «20%») на услуги связи и второй документ (Ставка НДС – «Без НДС») на перечисление в Пенсионный фонд. При попытке ввести на основании «Услуг сторонних организаций» в документе «Запись книги приобретения» реквизиты будут заполнены автоматически на основании данных, которые были указаны в документе «Услуги сторонних организаций». Следует обратить внимание на то, что показывать в базе НДС сумму, перечисляемую в Пенсионный фонд не правильно, т.к. эта сумма попадает в декларацию. По этому следует в одном документе исправить «Сумму без НДС» по оплате услуг, а во втором документе указать «Ставку НДС» – «Без НДС» и вручную заполнить «Сумму без НДС» перечислений в Пенсионный фонд. Документы показаны на рисунке 13 и 14 соответственно. Рисунок 13 – Документ «Запись книги приобретения» оплата услуги Рисунок 14 – Документ «Запись книги приобретения» перечисление в Пенсионный фонд

После проведения документа «Запись книги Приобретения» будет сформирована проводка только по одному документу – по оплате услуг. Проводка показанная на рисунке 15.Рисунок 15 – Проводки документа «Запись книги приобретения»

Другие

НДС: покупатель возмещает продавцу транспортные расходы

Комментарий к Письму Минфина России от 15.08.2012 N 03-07-11/299 «О применении вычетов НДС и выставлении счетов-фактур по транспортным расходам, возмещаемым покупателем товаров их продавцу»

Пожалуй, в подавляющем большинстве случаев товар, продукция или иные ценности, приобретенные покупателем у продавца, должны быть физически перемещены из одного места в другое, например перевезены со склада поставщика до склада покупателя. Причем нередко речь идет не о доставке купленного товара на соседнюю улицу или в пределах одного города, а о транспортировке в другие населенные пункты или даже в другую страну. О том, как правильно исчислять НДС в одном из частных случаев, возникающих при перевозке товаров, рассказано в комментируемом Письме Минфина России от 15.08.2012 N 03-07-11/299.

Транспортные расходы при продаже товаров или готовой продукции

Возможны следующие варианты учета расходов на доставку:

- Если цена доставки входит в стоимость товара.

Такой вариант чаще всего имеет место, когда товар по договору доставляется поставщиком до склада покупателя и в первичных документах цена доставки не выделяется отдельно.

Транспортные затраты в приведенных обстоятельствах — это расходы на продажу. Запись соответствующей транзакции в бухучете будет такова: Дт 44 Кт 60, 76.

Такие расходы в конце месяца следует списать на себестоимость в полной мере. Запись будет такова: Дт 90, субсчет «Расходы на продажу» Кт44.

- Цена доставки приведена отдельно от стоимости товара.

Если в договоре на приобретение товара цена доставки выделена, это означает, что поставщик намерен получить оплату за доставку отдельно. В таком случае имеет место выручка за транспортные услуги. Затраты, связанные с доставкой, надо отразить следующей записью: Дт 23 Кт 02, 10, 70, 69.

Последующее списание расходов: Дт 90, субсчет «Себестоимость транспортных услуг» Кт 23.

Как учесть расходы на доставку при УСН

Источник: журнал «Главбух»

Если вы приобретаете какие-либо ценности и оплачиваете их доставку, продавец чаще всего выписывает на цену доставки отдельные документы. Либо выделяет ее стоимость обособленно от стоимости самих ценностей. Соответственно вам нужно отразить эти расходы в учете.

Как именно это сделать? Нужно ли цену доставки включать в первоначальную стоимость ценностей или следует списывать ее отдельно? Есть ли различия между бухгалтерским и налоговым учетом транспортных расходов? Все указанные моменты мы разобрали в данном материале.

Как покупателю отражать расходы на доставку при УСН

В налоговом учете при УСН стоимость доставки приобретенных товаров и материалов списывайте как отдельный вид расходов по мере возникновения и оплаты таких затрат. Дожидаться списания приобретенных ценностей не нужно (п. 2 ст. 346.16 и п. 2 ст. 346.17 НК РФ). А вот с учетом расходов на перевозку основных средств на УСН не торопитесь!

Дело в том, что основные средства принимаются к налоговому учету по той стоимости, которая формируется по правилам бухучета (п. 3 ст. 346.16 НК РФ). А в бухучете расходы на доставку надо включать в первоначальную стоимость основных средств (п.

8 ПБУ 6/01 «Учет основных средств»).

Получается, что и в налоговом учете доставка дорогостоящего имущества списывается не как самостоятельный расход, а как составная часть стоимости основного средства — поквартально, равными долями в течение календарного года, после ввода объекта в эксплуатацию (п. 3 ст. 346.

16 НК РФ). Заметьте: предприниматели бухучет не ведут. Но если бизнесмен купил основное средство, то его стоимость в налоговом учете он должен сформировать точно по таким же правилам бухучета. То есть включить в стоимость объекта понесенные транспортные расходы.

Таким образом, в налоговом учете у вас не будет отдельной статьи затрат на доставку основных средств — они войдут в стоимость имущества. Транспортные расходы будут фигурировать в налоговом учете только по товарам и материалам.

Так, за доставку купленных ценностей вы можете заплатить самому поставщику либо специально нанятому для этого специализированному перевозчику. Вашей статьей затрат в таких случаях будет оплата оказанных вам транспортных услуг (подп. 5 и 23 п. 1 ст. 346.16 НК РФ).

А если вы доставляете ценности собственным транспортом, у вас будет несколько видов трат. Как минимум расходы на топливо и оплату водителям. Учитывайте их в общеустановленном порядке по соответствующим элементам. Например, затраты на топливо отражайте как материальные расходы (подп. 5 п. 1 ст.

346.16 НК РФ). Оплату водителям — как расходы на оплату труда (подп. 6 п. 1 ст. 346.16 НК РФ).

По каким правилам списывать транспортные расходы в бухучете

Покупка основных средств. Расходы на доставку при УСН в бухучете включаются в их первоначальную стоимость основных средств.

Аналогичный порядок по общему правилу в бухучете применяется и для всех иных купленных ценностей — товаров, материалов и т. п. (п. 6 ПБУ 5/01 «Учет материально-производственных запасов», п. 8 ПБУ 6/01).

Но возможны и исключения, если вы пропишите соответствующие способы в своей учетной политике

Приобретение материалов. Так, если речь идет о материалах, расходы на их доставку можно учитывать на отдельном субсчете счета 10 «Материалы» (п. 83 Методических указаний, утвержденных приказом Минфина России от 28.12.2001 № 119н, далее — Указания № 119н).

С отдельного субсчета транспортные расходы, если их удельный вес не превышает 5% от стоимости материалов, вы можете списывать в полном объеме на увеличение стоимости самих ценностей. А при удельном весе не более 10% от стоимости материалов — относить сразу всю сумму на счет 20 «Основное производство».

Если же затраты на доставку материалов существенны, то придется списывать суммы на тот счет, на который вы списали и материалы. При этом чтобы определить сумму списания, стоимость списанных ценностей нужно умножить на процент транспортно-заготовительных расходов (ТЗР). Вычисляется он по формуле (п.

86 — 88 Указаний № 119н):

| Средний процент ТЗР за месяц | = | ТЗР на начало отчетного месяца | + | ТЗР за отчетный месяц | / | Стоимость материалов на начало отчетного месяца | + | Стоимость поступивших материалов за отчетный месяц без учета внутреннего перемещения | х | 100% |

Как видите, порядок не такой уж простой. Поэтому смотрите, есть ли для вас целесообразность в том, чтобы выделять транспортные расходы отдельно? Вполне возможно, что их удобнее включать сразу в первоначальную стоимость имущества при его постановке на учет.

Тогда расходы на доставку при УСНбудут автоматически списываться в составе первоначальной стоимости.

Выбранный вариант учета (с выделением транспортных расходов на отдельном субсчете счета 10 или без него), повторим, вам нужно прописать в учетной политике для целей бухучета.

Пример 1. ООО «Лазурь», применяющее УСН с объектом налогообложения доходы минус расходы, в мае 2014 года приобрело основное средство стоимостью 45 000 руб. Доставка объекта осуществлена собственными силами. Затраты на доставку (расходы на бензин, зарплата водителя и страховые взносы с нее) составили 2200 руб.

Покупку основного средства бухгалтер отразил так:

ДЕБЕТ 08 КРЕДИТ 60 — 45 000 руб. — отражены затраты на приобретение основного средства;

ДЕБЕТ 08 КРЕДИТ 10 (70, 69) — 2200 руб. — включены в стоимость основного средства затраты на доставку;

ДЕБЕТ 01 КРЕДИТ 08 — 47 200 руб. (45 000 руб. + 2200 руб.) — принято к учету основное средство.

К налоговому учету основное средство нужно принять также по стоимости 47 200 руб. И списывать ее на расходы после оплаты объекта и ввода его в эксплуатацию равными долями ежеквартально до конца текущего года.

Кроме того, в том же месяце общество приобрело материалы на сумму 25 000 руб. Расходы по их доставке сторонней компанией (ТЗР), оплаченные в месяце приобретения, составили 3000 руб. Общество учитывает ТЗР на отдельном субсчете счета 10 «Материалы».

С прошлых месяцев остатки несписанных материалов и неучтенные суммы ТЗР отсутствуют. В мае из купленной партии были списаны материалы на сумму 18 200 руб. Бухгалтер рассчитал средний процент списания ТЗР за месяц. Показатель составил 12% (3000 руб. : 25 000 руб. × 100%).

Были сделаны следующие проводки:

ДЕБЕТ 10 субсчет «Стоимость материалов» КРЕДИТ 60 — 25 000 руб. — приобретены материалы;

ДЕБЕТ 10 субсчет «Транспортно-заготовительные расходы» КРЕДИТ 76 — 3000 руб. — отражена сумма доставки материалов;

ДЕБЕТ 20 КРЕДИТ 10 субсчет «Стоимость материалов» — 18 200 руб. — списаны материалы в производство;

ДЕБЕТ 20 КРЕДИТ 10 субсчет «Транспортно-заготовительные расходы» — 2184 руб. (18 200 руб. × 12%) — списаны ТЗР, приходящиеся на израсходованные товары.

В налоговом учете при УСН сумму доставки бухгалтер отразил в мае в полном объеме (3000 руб.), поскольку услуги по доставке получены и оплачены.

Закупка товаров. Если вы занимаетесь торговлей и приобретаете товары, то можете воспользоваться вариантом учета, предусмотренным пунктом 13 ПБУ 5/01.

И отражать расходы на доставку товаров либо сразу в первоначальной стоимости на счете 41 «Товары», либо на отдельном субсчете счета 44 «Расходы на продажу».

Выбранный вариант, опять же, прописывается в учетной политике для целей бухучета.

Если используется счет 44, транспортные расходы с него по итогам каждого месяца нужно списывать в дебет счета 90 субсчет «Коммерческие расходы» (или субсчет «Расходы на продажу»). Списывать суммы можно полностью, а можно — только в части, приходящейся на реализованный товар. То есть тогда транспортные расходы надо распределять между реализованными и нереализованными товарами.

Как именно рассчитывать сумму транспортных расходов к списанию в этом случае, нормативными актами не установлено Обычно в учетной политике закрепляют методику, изложенную для целей налогообложения для плательщиков налога на прибыль в статье 320 НК РФ.

Согласно этой формуле торговыми организациями транспортные расходы, подлежащие распределению, определяются по формуле, изложенной ниже.

| Расходы на доставку, подлежащие списанию за отчетный месяц | = | Расходы на транспортировку, не списанные в прошлом месяце (дебетовое сальдо счета 44 на начало месяца) | + | Расходы на доставку за отчетный месяц | – | Расходы на транспортировку, приходящиеся на остаток товаров на конец отчетного месяца |

При этом для расчета последнего показателя воспользуйтесь следующим алгоритмом:

| Расходы на транспортировку, приходящиеся на остаток товаров на конец отчетного месяца | = | Стоимость остатка товаров на конец отчетного месяца | х | Средний процент для определения суммы транспортных расходов, относящихся к остатку товаров |

| Средний процент для определения суммы транспортных расходов, относящихся к остатку товаров | = | Расходы на транспортировку на начало отчетного месяца | + | Расходы на транспортировку за отчетный месяц | / | Стоимость покупки товаров, проданных за отчетный месяц | + | Стоимость покупки остатка товаров на конец отчетного месяца | х | 100% |

Пример 2. На начало месяца у ООО «Кварц» не было остатка товаров и несписанных транспортных расходов. В течение месяца организация приобрела товары, общая себестоимость которых составила 250 000 руб. Из них реализовано на сумму 175 000 руб. Итого остаток нереализованного товара составляет 75 000 руб. (250 000 руб. – 175 000 руб.).

Коммерческие расходы за месяц составили 45 000 руб. Из них на транспортировку товара — 8500 руб. Сумма полностью оплачена перевозчику. Коммерческие расходы согласно своей учетной политике компания списывает частично, распределяя транспортные расходы между реализованными и нереализованными товарами.

Далее посчитал сумму транспортных расходов, приходящуюся на остаток непроданных товаров. Показатель равен 2550 руб. (75 000 руб. × 3,4%). Потом — сумму коммерческих расходов, которую допустимо списать по итогам месяца.

Она составляет 42 450 руб. (45 000 руб. – 2550 руб.).

Были сделаны следующие проводки:

ДЕБЕТ 41 КРЕДИТ 60 — 250 000 руб. — приобретены товары;

ДЕБЕТ 44 КРЕДИТ 60 (10, 70, 69…) — 45 000 руб. — отражены расходы, связанные с продажей товара, в том числе на его доставку;

ДЕБЕТ 90 субсчет «Себестоимость продаж» КРЕДИТ 41 — 175 000 руб. — списана себестоимость проданных товаров;

ДЕБЕТ 90 субсчет «Коммерческие расходы» КРЕДИТ 44 — 42 450 руб. — списаны коммерческие расходы, приходящиеся на реализованные товары.

В налоговом учете расходы на доставку при УСН бухгалтер учел в полном объеме (8500 руб.), в момент их оплаты.

Какие документы нужны для обоснования транспортных расходов

Чтобы подтвердить реальность покупки, мало получить от поставщика только товарную накладную.

Надо также иметь в наличии транспортную накладную, которая подтвердит факт доставки до вас (покупателя) приобретенных ценностей. Кроме того, этот же документ обоснует транспортные расходы.

А если товар вы везете сами, надо оформить путевой лист. Подробно о формах необходимых транспортных документов узнаете из таблицы.

Какой транспортный документ подтвердит доставку ценностей

| Вид используемого транспорта | Необходимый подтверждающий документ (п. 2 ст. 785 ГК РФ) |

| Автомобильный |

ТЗР при покупке материалов

ПБУ 5/01 определяет, что ТЗР включаются в фактическую стоимость материалов (пп. 6, 11). Пунктом 83 методических указаний допускается использование трех способов записи ТЗР в условиях покупок. Компании предписано выбрать один из указанных ниже способов и внести его в учетную политику предприятия.

- Для отражения используется 15-й счет «Заготовление и приобретение материалов».

Кроме упомянутого 15-го счета при данном способе и при применении учетных цен используется и 16-й счет «Отклонение в стоимости материальных ценностей». Учетные цены могут быть взяты из следующих категорий:

- договорные цены (при этом в них не должны быть учтены сопутствующие затраты на заготовку и доставку);

- цены, действовавшие в прошлых периодах;

- запланированные цены;

- средние цены, действующие по определенной группе МПЗ.

Для того чтобы показать, какие записи делаются при приходе и списании материалов, составим следующую таблицу:

| Суть записи | Дт | Кт |

| Записываем стоимость полученных материалов на основании поступивших первичных документов от партнера (по ценам приобретения) | 15 | 60, 71, 76 |

| Записываем ТЗР на основании полученных от поставщика первичных документов (п. 85 методических указаний) | 15 | 60, 71, 76 |

| Приходуем материалы, используя учетные цены | 10 | 15 |

| Списываем сумму, образовавшуюся в виде положительной разницы между фактической ценой и учетной | 16 | 15 |

| Если образовалась отрицательная разница, то запись будет обратная | 15 | 16 |

| Делаем запись по списанию материалов в производство, используя учетную цену | 20, 23 | 10 |

| Записываем разницу между фактической и учетной стоимостью переданных покупателю МПЗ, если эта разница положительна. В противном случае аналогичная проводка сторнируется. | 20, 23 | 16 |

При формировании приведенной таблицы были использованы, кроме уже описываемых, следующие счета:

- 10-й — «Материалы»;

- 20-й — «Основное производство»;

- 23-й — «Вспомогательные производства»;

- 60-й — «Расчеты с поставщиками и подрядчиками»;

- 71-й — «Расчеты с подотчетными лицами»;

- 76-й — «Расчеты с разными дебиторами и кредиторами».

В пункте 87 методических указаний приведены формулы, по которым ведется расчет процента списания ценовых отклонений. Порядок расчета следующий:

К = (Откл0 + Откл1) / (М0 + М1) × 100,

где

К — размер отклонения в процентах;

Откл0 — размер отклонения в начале месяца (остаток);

Откл1 — размер отклонения, накопленного в течение месяца;

М0 — объем материалов в начале месяца в учетных ценах;

М1 — объем поступивших материалов в течение месяца в учетных ценах.

Откл2 = К × М2,

где

Откл2 — размер отклонений, которые можно списать на расходы;

М2 — объем материалов в учетных ценах, который списан на расходы.

- Для отражения используется специальный субсчет на 10-м счете «Материалы».

Для таких обстоятельств приведем следующую табличную форму по записям:

| Суть записи | Дт | Кт |

| Отражаем стоимость материалов по ценам приобретения на основании первичных документов от партнера | 10 | 60, 71, 76 |

| Отражаем ТЗР на основании первичных документов от партнера (п. 85 методических указаний) | 10, субсчет «ТЗР» | 60, 71, 76 |

| Списываем материалы в производство | 20, 23 | 10 |

| Списываем ТЗР пропорционально стоимости материалов, образовавшееся в конце месяца | 20, 23 | 10, субсчет «ТЗР» |

Указанные выше формулы могут применяться и в этом случае. При этом выбранный расчетный метод следует утвердить в учетной политике.

- ТЗР напрямую включаются в фактическую стоимость материалов.

Данный способ доступен лишь тем компаниям, у которых перечень используемых материалов невелик и есть группы материалов, которые занимают превалирующий объем в общем их количестве. Иначе говоря, если ТЗР приходятся на такие запасы, то такие расходы войдут в стоимость единицы материала.

Также информацию по учету материалов ищите в статье «Бухгалтерские проводки по учету материалов».

Как учитывать транспортные расходы в налоговом учете, смотрите в КонсультантПлюс. Получите бесплатный пробный доступ к системе и переходите в Готовое решение.

Понятие и виды услуг

Услуги — вид деятельности, не имеющей материального выражения, результаты которой реализуются и потребляются в процессе хоздеятельности предприятия (п. 5 ст. 38 НК РФ).

Услуги существуют в большом многообразии, в частности:

- информационные;

- аудиторские;

- транспортные;

- хранения;

- консультационные;

- риелторские;

- связи;

- обучения и др.

В бухгалтерском учете все услуги включаются в состав затрат на основании первичных учетных документов.

Основными первичными документами, подтверждающими факт исполнения услуг, являются:

- Договор.

- Акт выполненных работ или иной документ, подтверждающий приемку услуг.

ВАЖНО! Минфин считает, что если договором не предусмотрен пункт о составлении акта, то формировать его нужно только в случаях, предусмотренных законодательством (письмо от 13.11.2009 № 03-03-06/1/750). Гражданский кодекс обязывает составлять акт, подтверждающий приемку работ, только в случае строительного подряда (ст. 720 ГК РФ).

Порядок заключения и условия договора оказания услуг регламентированы гл. 37–41, 47–49, 51, 52 ГК РФ. Основными действующими лицами в договоре выступают исполнитель и заказчик услуг. Рассмотрим порядок бухучета у каждого из них.

Учет услуг у исполнителя

Бухучет у исполнителя напрямую зависит от вида деятельности и режима налогообложения. Чаще всего компании-исполнители услуг с целью снижения налоговой нагрузки выбирают спецрежимы: ЕНВД или УСН. Наряду с ними может применяться и ОСНО.

- Учет доходов.

Выручка от оказанных услуг является доходом от обычных видов деятельности. Порядок ее учета регламентируется п. 5 ПБУ 9/99.

Проводки у исполнителя при реализации услуг будут следующими:

- Дт 62 Кт 90.1 — отражена реализация услуг.

- Дт 90.3 Кт 68 — начислен НДС.

- Дт 90.2 Кт 20 (23, 25, 26, 43) — списана себестоимость оказанных услуг.

- Дт 50 (51) Кт 62 — услуги оплачены заказчиком.

- Учет затрат.

Бухгалтерский учет затрат у компаний, занимающихся оказанием услуг, имеет свою специфику, поскольку зависит от конкретного вида деятельности. Если компания занимается оказанием услуг, не требующих материальных вложений (например, информационных, аудиторских или им подобных), то все затраты собираются в дебет счета 20 «Производственные расходы» (п. 5 ПБУ 10/99).

Рассмотрим, например, услуги обучения. Основные затраты — оплата труда сотрудников, начисление налогов и взносов, амортизация и проч. То есть для оказания данных услуг организация не затрачивает материальных ценностей на производство каких-либо объектов. По итогам месяца ее издержки списываются в себестоимость продаж проводкой Дт 90.2 Кт 20.

Если же фирма оказывает услуги и при этом производит какие-то материальные ценности, то учет затрат организовывается с использованием счетов 20 «Производственные расходы», 26 «Общехозяйственные расходы» для учета управленческих издержек, а по мере надобности задействуется и 25-й счет «Общепроизводственные расходы». Произведенные объекты учитываются на счете 43 «Готовая продукция».

Пример

ООО «Модерн» оказывает услуги наружной рекламы. ООО «Ассорти» заказало баннер на магазин. Сумма по договору составила 38 335 руб. (в т.ч. НДС 5 847,71 руб.).

Проводки в учете ООО «Модерн»:

- Дт 51 Кт 62 — 38 335 руб. — поступила оплата от ООО «Ассорти».

- Дт 62 Кт 90.1 — 38 335 руб. — отражена реализация услуг.

- Дт 90.3 Кт 68 — 5 847,71 руб. — выделен НДС.

На изготовление баннера было затрачено материалов на сумму 17 342 руб. (без учета НДС). Оплата труда работников составила 8 500 руб., взносы с ФОТ — 2 805 руб.

Проводки:

- Дт 20 Кт 10 — 17 432 руб. — списаны материалы на изготовление баннера;

- Дт 20 Кт 70 — 8 500 руб. — начислена заработная плата работникам;

- Дт 20 Кт 69 — 2 805 руб. — начислены взносы с ФОТ.

Согласно учетной политике, ООО «Модерн» ведет учет готовой продукции по фактической себестоимости.

- Дт 43 Кт 20 — 28 737 руб. (17 432 + 8 500 + 2 805) — изготовлен баннер по фактической себестоимости.

- Дт 90.2 Кт 43 — 28 737 руб. — списана себестоимость услуг.

Хотите знать, какие могут быть риски у исполнителя при заключении договора возмездного оказания услуг? Оформите бесплатный пробный доступ к системе КонсультантПлюс и переходите к Путеводителю по договорной работе.

Учет услуг у заказчика

Услуги являются расходами предприятия-заказчика и чаще всего относятся на затратные счета 20 (23, 25, 26, 44).

Продолжим пример

Бухгалтер ООО «Ассорти» сделает в учете следующие проводки:

- Дт 60 Кт 51 — 38 335 руб. — оплачены рекламные .

- Дт 44 Кт 60 — 32 487,29 руб. — приняты к учету затраты на рекламу.

- Дт 19 Кт 60 — 5 847,71 руб. — учтен входящий НДС.

Однако некоторые услуги могут увеличивать стоимость покупных товаров или основных средств (п. 6 ПБУ 5/01, п. 8 ПБУ /01), например транспортные или информационные. В таком случае их отражение осуществляется следующим образом:

- Дт 08 (10, 41) Кт 60 — увеличена стоимость ОС (МПЗ, ТМЦ) на сумму транспортных или иных услуг, подлежащих включению в стоимость.

Порядок формирования стоимости ОС и ТМЦ см. в статьях:

- «01 счет в бухгалтерском учете (нюансы)»;

- «Какими проводками отражаются транспортные расходы?».

Хотите знать, какие могут быть риски у заказчика при заключении договора возмездного оказания услуг? Оформите бесплатный пробный доступ к системе КонсультантПлюс и переходите к Путеводителю по договорной работе.

ТЗР при покупке товаров

Когда ведется закупка товаров, соответствующие случаю транспортные расходы могут учитываться тоже разными способами, которые зависят от того, какой деятельностью занимается компания.

Так, торговым компаниям, разрешается выбрать способ учета из следующего перечня:

- ТЗР включены в себестоимость товаров (п. 6 ПБУ 5/01): Дт 41, субсчет «ТЗР» Кт 60.

Если для учета товаров используют 15-й счет «Заготовление и приобретение материальных ценностей», то запись будет такова: Дт 15 Кт 60.

- ТЗР включены в расходы на реализацию товаров (п. 13 ПБУ 5/01), при этом такие расходы:

- разбрасываются между теми товарами, которые реализованы, и теми, которые остались на складе (в описании счета 44, план счетов, утвержденный приказом Минфина РФ от 31.10.2000 № 94н),

- списываются на себестоимость в полной мере: Дт 44 Кт 60.

По окончании месяца обусловленные продажей расходы можно списать на себестоимость. Запись при этом будет такова: Дт 90, субсчет «Расходы на продажу» Кт 44.

Выбранный способ учета следует обязательно внести в учетную политику предприятия.

В приведенных выше записях в дополнение к уже упоминавшимся приведены следующие счета:

- 02-й — «Амортизация»,

- 41-й — «Товары»,

- 44-й — «Расходы на продажу»,

- 70-й — «Расчеты с персоналом по оплате труда»,

- 69-й — «Расчеты по социальному страхованию и обеспечению»,

- 90-й — «Продажи».

Если используется частичное списание, то в учетную политику надо будет внести метод, который будет применять компания при разделении ТЗР между реализованными товарами и теми, которые остались храниться на складе. Нормативные акты не содержат рекомендаций, какой метод выбирать в разных обстоятельствах. То есть компании вольны его выбирать сами.

Однако можно сориентироваться с помощью формулы, приведенной в ст. 320 НК РФ:

К = (ТР0 + ТР1) / (Т1 + Т2) × 100,

где

К — средний процент ТЗР, которые пришлись на товарные остатки на конец месяца;

ТР0 — затраты на транспорт, которые соответствуют нереализованным товарным остаткам на начало месяца;

ТР1 — затраты на транспорт, понесенные в текущем месяце;

Т1 — стоимость товаров, которые уже куплены и проданы в текущем месяце;

Т2 — стоимость товаров, которые куплены, но не проданы на конец месяца.

ТР2 = К × Т2,

где

ТР2 — затраты на транспорт, которые пришлись на нереализованные товарные остатки на конец месяца;

Т2 — стоимость товаров, которые уже приобретены, но не проданы на конец месяца.

Неторговые организации вправе учесть транспортные расходы в качестве расходов на реализацию. Такое определение содержится в п. 227 методических указаний по учету материально-производственных запасов, утвержденных приказом Минфина России от 28.12.2001 № 119н. Неторговыми организациями следует считать те компании, которые кроме торговых операций осуществляют другие виды экономической деятельности.

Компании, входящие в данную категорию, вправе выбирать, следует ли разбрасывать затраты между себестоимостью уже реализованных товаров и товарных остатков. Однако на этот счет есть и некоторые рекомендации, содержащиеся в п. 228 методических указаний. Распределять расходы предлагается, если:

- ТЗР превышают 10% от размера выручки от реализации,

- ТЗР в течение года неравномерны.

Кроме того, ТЗР учитываются и в фактической стоимости приобретенных основных средств, о чем читайте в статье «Правила ведения учета вложений во внеоборотные активы».

Первичные документы по учету услуг

В налоговом учете услуги также включаются в состав затрат и уменьшают налогооблагаемую прибыль при условии экономической обоснованности и наличии первичных учетных документов (ст. 252 НК РФ). Исключением являются нормируемые расходы, когда в базу при подсчете прибыли включается лишь часть затрат по норме, указанной в налоговом законодательстве.

Как уже было отмечено выше, чаще всего для подтверждения факта оказания услуги составляется акт выполненных работ. Форма акта не содержится в альбоме унифицированных форм (за исключением формы КС-2), разрабатывается и согласовывается сторонами договора самостоятельно, с учетом условий каждой конкретной сделки. При этом бланк должен содержать обязательные реквизиты, перечисленные в ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ:

- Наименование и дату документа.

- Название компании-составителя документа.

- Наименование выполненных работ с указанием стоимостных и количественных характеристик.

- Подписи сторон с указанием должностей и фамилий подписывающих лиц.

Образец заполнения акта сдачи-приемки выполненных работ см. в материале «Акт сдачи-приемки выполненных работ – образец».

Факт оказания услуг в строительстве подтверждает акт по форме КС-2.

Алгоритм заполнения данного документа приведен в статье «Акт приемки выполненных работ в строительстве – образец».

При оказании транспортных услуг компанией-перевозчиком помимо акта выполненных работ обязательно должны быть транспортные документы. К таким документам, в частности, относятся транспортные накладные.

ВАЖНО! С 2013 года унифицированные формы не являются обязательными к использованию, организации вправе разрабатывать их самостоятельно.

О порядке учета транспортных расходов подробно рассказано в публикации «Транспортные расходы отнесены на счет покупателя — проводка».

Итоги

Бухгалтерский учет услуг основывается на стандартах ведения бухучета. Методология учета специфична и зависит от конкретного вида деятельности компании-исполнителя. Выручка от оказания услуг учитывается в составе доходов по обычным видам деятельности. Расходы фиксируются как издержки от обычных видов работ на счетах учета затрат. При производстве материальных ценностей, необходимых для выполнения услуг, используется счет учета выпуска готовой продукции 43.

Для заказчика стоимость услуг признается расходом и относится либо на счета учета затрат, либо на увеличение покупной стоимости активов, для которых данные услуги являются сопутствующими.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

На какой счет отнести услуги сторонней организации?

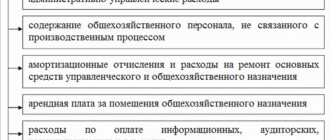

Цитата:Счет 26 «Общехозяйственные расходы» предназначен для обобщения информации о расходах для нужд управления, не связанных непосредственно с производственным процессом. В частности, на этом счете могут быть отражены следующие расходы: административно-управленческие расходы; содержание общехозяйственного персонала, не связанного с производственным процессом; амортизационные отчисления и расходы на ремонт основных средств управленческого и общехозяйственного назначения; арендная плата за помещения общехозяйственного назначения; расходы по оплате информационных, аудиторских, консультационных и т.п. услуг; другие аналогичные по назначению управленческие расходы. Общехозяйственные расходы отражаются на счете 26 «Общехозяйственные расходы» с кредита счетов учета производственных запасов, расчетов с работниками по оплате труда, расчетов с другими организациями (лицами) и др. Расходы, учтенные на счете 26 «Общехозяйственные расходы», списываются, в частности, в дебет счетов 20 «Основное производство», 23 «Вспомогательные производства» (если вспомогательные производства производили изделия и работы и оказывали услуги на сторону), 29 «Обслуживающие производства и хозяйства» (если обслуживающие производства и хозяйства выполняли работы и услуги на сторону). Указанные расходы в качестве условно-постоянных могут списываться в дебет счета 90 «Продажи». Организации, деятельность которых не связана с производственным процессом (комиссионеры, агенты, брокеры, дилеры и т.п., кроме организаций, осуществляющих торговую деятельность), используют счет 26 «Общехозяйственные расходы» для обобщения информации о расходах на ведение этой деятельности. Данные организации списывают суммы, накопленные на счете 26 «Общехозяйственные расходы», в дебет счета 90 «Продажи». Аналитический учет по счету 26 «Общехозяйственные расходы» ведется по каждой статье соответствующих смет, месту возникновения затрат и др.