Зачастую у бухгалтеров возникают сложности с отражением операций по долевому строительству. Вопросы вызывает характер отношений между застройщиком и дольщиком с точки зрения гражданского законодательства. Для целей налогового учета считается, что застройщик получает от дольщиков средства целевого финансирования, тогда как для целей бухгалтерского учета полученные средства не являются целевыми, потому что обладают возмездным характером (дольщик передает деньги, застройщик – квартиру). В статье «Долевое строительство бухгалтерский учет» будет рассказано обо всех тонкостях отражения операций.

Долевое строительство бухгалтерский учет – основные моменты

Под понятием «долевого строительства»

понимается форма инвестиционной деятельности в сфере строительства, при осуществлении которой застройщик (в лице инвестиционной или строительной компании) планирует строительство объектов недвижимости (объектов долевого строительства) и для этих целей занимается привлечением денежных средств организаций и физических лиц (дольщиков, участников долевого строительства). Завершенный строительный объект, согласно договору долевого участия, после ввода его в эксплуатацию переходит в собственность дольщиков.

Прежде чем погружаться в указания относительно ведения бухгалтерского учета, следует обратить внимание на текст Постановления Пленума ВАС РФ от 11.07.2011 № 54. В нем содержатся некоторые выводы, которые помогут понять обоснованность требований относительно отражений записей о хозяйственных операциях у застройщика. В Постановлении говорится о том, что любой договор (в т.ч. договора участия в долевом строительстве), имеющий отношение к инвестициям в сфере строительства, при которых планируется передача инвестору профинансированной им доли в недвижимости, не может быть рассмотрен как отдельный вид соглашений. Необходимо отталкиваться от понятий, предусмотренных Гражданским кодексом РФ.

Так, договор участия в долевом строительстве близок по своей сути к упомянутым в ГК РФ договорам купли-продажи будущей вещи. Исходя из этого заявления, рассматриваемый нами

договор будет рассматриваться как особый договор купли-продажи с индивидуальным порядком оформления права собственности – напрямую к покупателю, без участия продавца-застройщика.

Как работает счет эскроу?

Открытие и обслуживание эскроу (или по-другому «условных») счетов осуществляется в соответствии со ст. 860.7 ГК РФ. Необходимо присутствие трёх сторон: продавца (бенефициара), покупателя (депонента) и эскроу-агента (банка), который выступает в роли гаранта надёжности сделки. Бенефициар не может воспользоваться деньгами со счёта, пока не выполнит условий контракта (ст. 15.4 Закона от 30.12.2004 г. № 214-ФЗ).

Также в соответствии с Законом № 214-ФЗ, стать эскроу-агентом может не любая финансовая организация, а только та, которая отвечает требованиям Постановления Правительства РФ от 18.06.2018 № 697.

Долевое строительство бухгалтерский учет

Законодательная база и практика отражения на счетах бухгалтерского учета операций, связанных с долевым строительством, в настоящий момент отработана не в полной мере. Бухгалтера организаций, являющихся заказчиками при долевом строительстве, зачастую испытывают затруднения в отражении соответствующих хозяйственных операций в бухучете.

Итак, как уже стало понятно, договор долевого участия в строительстве объекта является разновидностью договоров купли-продажи. Тогда можно утверждать, что передача введенных в эксплуатацию объектов дольщика является операцией по реализации готового жилого помещения (строительной продукции). Но здесь не обнаруживается факта перехода права собственности от продавца к покупателю, а значит, операцию по продаже нельзя отрыть на счетах реализации застройщика (п. 12 ПБУ 9/99).

Тогда бухгалтерами было решено отражать операции по продаже готовой продукции (домов, квартир, машино-мест, нежилых помещений), поскольку можно предположить, что специальные условия могут быть предусмотрены Законом № 214-ФЗ.

Важно!

По итогам проводки не определяется экономия средств дольщиков, потому что стоимость договора (не учитывая вознаграждение застройщика) отражается в полном объеме как выручка от продажи завершенного объекта строительства.

| Операция | ДЕБЕТ | КРЕДИТ |

| Отражение денежных средств участников долевого строительства (дольщиков) | 51 | 76 |

| Учет расходов на строительство | 20 | 60 |

| Отражение НДС, предъявленного подрядчиками и поставщиками | 19 | 60 |

| Формирование себестоимости готовой строительной продукции (квартиры, машино-места, нежилого помещения) | 43 | 20 (19) |

| Отражение оборотов по продаже строительных объектов в размере всего объема поступивших от дольщиков денежных средств | 76 | 90 |

| Списание проданной готовой строительной продукции | 90 | 43 |

Услуги застройщика по ДДУ проводки

Александр ДЕМЕНТЬЕВ, генеральный директор ООО «Аудит-Эскорт»

Главное в статье

- Способ первый – безопасный, если вести учет расходов на строительство на счете 08

- Способ второй – достоверный, но рискованный, если учитывать стройрасходы на счете 20 и отражать выручку от реализации объектов

Застройщик передает дольщикам-физлицам квартиры и нежилые помещения в многоквартирном доме. В договоре услуги застройщика не выделены.

Порядок действия застройщика при долевом строительстве

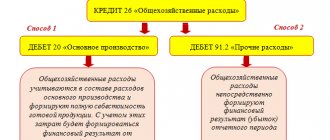

Финансовый результат определяется как экономия – разница между суммой полученных средств от дольщиков и расходами на строительство. В такой ситуации у застройщика есть два варианта для бухгалтерского учета операций. Какой вам подходит, выбирайте сами. Но учтите, что первый безопасный, а второй более достоверный с точки зрения бухучета.

Способ первый – безопасный

Застройщик отражает полученные от дольщиков средства по кредиту счета 76. Эти средства направляются на то, чтобы покрыть расходы на строительство дома. При этом расходы застройщик учитывает по дебету счета 08.

По окончании строительства застройщик закрывает счет 08 в дебет счета 76 и определяет экономию. Она отражается как выручка по кредиту счета 90 в корреспонденции с дебетом счета 76.

Застройщик не отражает реализацию передаваемых объектов долевого строительства, поскольку он не оформляет на себя право собственности на построенные объекты до передачи их дольщикам.

Значит, формального перехода права собственности от застройщика к участникам долевого строительства на эти объекты не происходит.

Бухгалтерские проводки:

| ДЕБЕТ 51 КРЕДИТ 76 – получили от дольщиков средства на покрытие расходов по строительству многоквартирного дома; |

| ДЕБЕТ 51 КРЕДИТ 62 – получили от дольщиков средства на уплату вознаграждения застройщику за услуги; |

| ДЕБЕТ 08 КРЕДИТ 10, 70, 60… – отразили расходы на строительство дома; |

| ДЕБЕТ 20 КРЕДИТ 70, 60… – отразили расходы, связанные с оказанием услуг дольщикам; |

| ДЕБЕТ 62 КРЕДИТ 90 – отразили выручку от реализации услуг дольщикам; |

| ДЕБЕТ 90 КРЕДИТ 20 – списали расходы, связанные с оказанием услуг дольщикам; |

| ДЕБЕТ 76 КРЕДИТ 08 – отразили передачу объектов долевого строительства (жилых и нежилых помещений) дольщикам; |

| ДЕБЕТ 76 КРЕДИТ 90 – отразили экономию средств дольщиков. |

Способ второй – рискованный

В налоговом учете поступившие от дольщиков средства застройщик учитывает как целевые

Этот подход применяет застройщик, если он руководствуется выводами пункта 11 постановления Пленума ВАС от 11 июля 2011 г.

№ 54 «О некоторых вопросах разрешения споров, возникающих из договоров по поводу недвижимости…» Он основан на утверждении, что передача объекта долевого строительства в рамках ДДУ является разновидностью сделки купли-продажи.

Таким образом, в бухгалтерском учете застройщик отражает выручку от реализации передаваемых объектов в рамках долевого строительства.

Бухгалтерские проводки:

| ДЕБЕТ 51 КРЕДИТ 76 – отразили средства дольщиков, полученные по долевым договорам; |

| ДЕБЕТ 20 КРЕДИТ 60 – отразили расходы по строительству объекта; |

| ДЕБЕТ 19 КРЕДИТ 60 – отразили НДС, предъявленный поставщиками и подрядчиками; |

| ДЕБЕТ 43 КРЕДИТ 20, 19 – сформировали себестоимость готовой строительной продукции; |

| ДЕБЕТ 76 КРЕДИТ 90 – отразили выручку от реализации объектов долевого строительства в размере всей суммы средств, поступивших от дольщиков для финансирования расходов на строительство; |

| ДЕБЕТ 90 КРЕДИТ 43 – списали реализованную готовую строительную продукцию. |

При таком подходе в бухгалтерском учете застройщику не надо отдельно учитывать реализацию своих услуг. Но возможны налоговые риски. Рассмотрим почему.

В налоговом учете поступившие от дольщиков средства застройщик учитывает как целевые (п. 14 ст. 251 НК РФ).

Застройщик вправе расходовать средства дольщиков только на те цели, которые предусмотрены пунктом 1 статьи 18 Федерального закона от 30 декабря 2004 г.

№ 214-ФЗ « Об участии в долевом строительстве многоквартирных домов…» Поступившие средства целевого финансирования компания не признает выручкой, а затраты по строительству не признает расходом при расчете налога на прибыль.

Если по условиям договора застройщик не возвращает экономию дольщикам, то он учитывает ее во внереализационных доходах или в составе выручки от реализации услуг.

Если по условиям договора застройщик не возвращает экономию дольщикам, то он учитывает ее в доходах

Средств дольщиков может быть недостаточно для покрытия расходов по строительству. Если застройщик покрывает разницу за счет собственных средств, то перерасход он не сможет учесть в целях налогообложения прибыли. При этом экономию и перерасход застройщик определяет в целом по объекту строительства.

Если застройщик использует второй подход к ведению бухгалтерского учета в рамках долевого строительства, возникает вопрос по НДС. Надо ли начислять этот налог с выручки от реализации объектов долевого строительства? Здесь все зависит от того, как квалифицировать эти операции.

С одной стороны, операции по реализации нежилых помещений и машино-мест облагаются НДС. С другой стороны, все неясности налогоплательщик вправе трактовать в свою пользу (п. 7 ст. 3 НК РФ).

Реализация товаров (работ, услуг) – это объект налогообложения НДС. Но под реализацией понимают передачу права собственности на товары, работы, услуги (ст. 39 НК РФ).

В нашем случае формальной передачи права собственности не происходит. Ведь застройщик не оформляет на себя право собственности до передачи объекта участнику долевого строительства.

Значит, и объекта налогообложения не возникает.

Кроме того, средства, полученные от дольщиков, являются целевыми и не отражаются в качестве выручки от реализации.

Однако налоговики могут считать иначе, поскольку застройщик в бухучете отразит выручку от реализации. Поэтому вероятны споры с налоговиками по данному вопросу.

Долевое строительство: учет и налогообложение

После получения разрешения на ввод объекта в эксплуатацию застройщик передает объекты долевого строительства его участникам.

С момента уплаты участником в полном объеме денежных средств по договору и подписания сторонами передаточного акта или иного документа о передаче объекта долевого строительства обязательства застройщика и участника по договору считаются исполненными (ст. 12 Закона N 214-ФЗ). В учете организации-застройщика делается запись:

Д-т 86, К-т 08-3 — списаны капитальные затраты за счет полученного финансирования.

Суммы учтенного НДС списываются также за счет полученного финансирования, и передается счет-фактура организациям-собственникам построенных объектов.

Финансовый результат от реализации инвестиционного проекта определяется как разница между полученным целевым финансированием и суммой связанных со строительством капитальных затрат.

Бухгалтерский учет у застройщика

В учете застройщика делаются следующие записи:

Д-т 86, К-т 91-1 — отражена сумма полученной экономии (дохода);

Д-т 91-3, К-т 68, субсчет “Расчеты по НДС” — начислен НДС;

Д-т 91-9 “Сальдо прочих доходов и расходов”, К-т 99 “Прибыли и убытки” — отражена сумма прибыли;

Д-т 99, К-т 68, субсчет “Расчеты по налогу на прибыль” — начислена в бюджет сумма налога на прибыль.

В составе доходов застройщика отражается также сумма вознаграждения за услуги по исполнению договора, которая входит в цену договора согласно ч. 1 ст. 5 Закона N 214-ФЗ.

Поступающие от участников денежные средства в счет вознаграждения учитываются предварительно на субсчете 2 “Расчеты по авансам полученным” счета 62 “Расчеты с покупателями и заказчиками”.

От сумм полученных авансов исчисляется НДС.

Расходы по содержанию застройщика могут быть учтены на счете 20 “Основное производство” и числиться как незавершенное производство до окончания строительства.

В налоговом учете данные расходы можно списать в отчетном (налоговом) периоде на уменьшение доходов от реализации услуг без распределения на остатки незавершенного производства (ст. 318 НК РФ в ред. Федерального закона от 06.06.2005 N 58-ФЗ).

НДС, относящийся к расходам по содержанию застройщика, принимается к вычету в общеустановленном порядке.

Источник: https://buh-experts.ru/uslugi-zastrojshhika-po-ddu-provodki/

Налоговый учет в долевом строительстве

Для целей исчисления налога на прибыль деньги дольщиков, собранные на счетах застройщика, считаются целевым финансированием, а потому не формируют базу по налогообложению. Что касается НДС, здесь вопрос спорный. В некоторых случаях деньги инвесторов признаются выручкой и облагаются налогом. Однако, пп. 22 п. 3 ст. 149 НК РФ освобождает от обложения налогом операции по продаже жилых помещений и долей в них. Но строиться могут также и нежилые помещения, и машино-места. Обратимся к тексту пп. 1 п. 1 ст. 146 НК РФ, согласно положениям которого налогом облагаются операции по реализации (передаче прав собственности) товаров, работ и услуг. Но в случае с застройщиком передача собственности не осуществляется, а значит, не должен уплачиваться и налог.

Долевое строительство бухгалтерский учет – строительство ведется самостоятельно

Случается так, что застройщик собирает денежные средства дольщиков, чтобы позднее самостоятельно заняться строительством объекта, не подрядным способом. В таком случае бухгалтерский учет ведется также: расходы аккумулируются по ДЕБЕТУ счета 20 в корреспонденции с КРЕДИТОМ счетов 10, 70, 60 и т.д., после чего формируют цену готовой строительной продукции по ДЕБЕТУ счета 43. Обороты по реализации объектов отражаются в как обычно. Деньги, которые будут выплачены ему в качестве вознаграждения, должны быть учтены как авансы по КРЕДИТУ счета 62. Затраты, имеющие отношение к оказанию услуг, отражаются по ДЕБЕТУ счета 20.

Согласно положениям Письма Минфина РФ от 12.07.2005 № 03-04-01/82, если застройщик своими силами выполняет строительно-монтажные работы, инвестиции дольщиков должны быть включены в налогооблагаемую базу в качестве авансовых платежей в счет будущих строительных работ на основании пп. 1 п. 1 ст. 162 НК РФ. Однако, в 2011 году вступили в силу разъяснения КРМФО (IFRIC) 15, пунктами 10-12 которого предусмотрено:

- вхождение в сферу применения МСФО 11 «Договоры на строительство» договоров на строительство недвижимости в случае, если дольщики вправе в значительной степени повлиять на дизайн будущего строительного объекта;

- отнесение договора долевого строительства к соглашениям на продажу товаров в рамках применения МСФО (IAS) 18 «Выручка», если дольщики не могут выбирать дизайн или вносить корректировки относительно основных элементов строения в ходе строительства.

А международные стандартны могут применяться совместно с утвержденными Министерством финансов положениями по бухучету, если по в нормативных актах не установлены способы ведения бухгалтерского учета по конкретному вопросу. А если применять разъяснения в области договоров на строительство, договор будет рассматриваться как соглашение купли-продажи в любом случае, а продажа объектов строительства не облагается НДС. Вывод – средства дольщиков не должны облагаться НДС.

Типичные ошибки

Ошибка:

Застройщик отразил в бухгалтерском учете средства дольщиков, переданные ему по договору долевого строительства, как выручку.

Комментарий:

Деньги инвесторов не являются выручкой, средства признаются как целевое финансирование.

Ошибка:

Застройщик облагает НДС средства дольщиков по договору долевого строительства.

Комментарий:

Деньги, переданные дольщиками, не облагаются НДС, поскольку объекты долевого строительства не облагаются налогом.

Ответы на распространенные вопросы про долевое строительство бухгалтерский учет

Вопрос №1:

Может ли застройщик осуществлять строительство объекта долевого строительства, оказывая тем самым услуги дольщикам, если в договоре не предусмотрено разбиение цены договора на покрытие расходов на строительство и вознаграждение застройщика?

Ответ:

Нет, в таком случае говорить об услугах, оказываемых застройщиком, не приходится.

Вопрос №2:

Экономия и перерасход у застройщика по договору долевого строительства устанавливаются в целом по объекту строительства. Облагается ли экономия, исчисляемая в целях налогового учета, НДС?

Ответ:

Это зависит от экономического характера данной суммы. Если экономия образовалась, потому что средства на покрытие расходов на строительство были использованы не полностью, экономию относят на увеличение вознаграждения застройщика (выручка). Если цена договора не включает плату за услуги застройщика, экономия не может признаваться его выручкой, и тогда она не облагается НДС.

Бухучет: привлечение технического заказчика

Застройщик может привлечь для частичного или полного выполнения своих функций технического заказчика. Услуги технического заказчика застройщик отражает в качестве своих расходов на оказание услуг инвестору по организации строительства. Для отражения этих расходов используйте счет 26 «Общехозяйственные расходы».

При этом в бухучете сделайте проводки:

Дебет 26 Кредит 60 – списаны затраты по договору с техническим заказчиком, связанные с выполнением функций застройщика;

Дебет 19 Кредит 60 – учтен НДС, предъявленный техническим заказчиком;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19 – принят к вычету НДС, предъявленный техническим заказчиком.