Платите налоги в несколько кликов!

Платите налоги, взносы и сдавайте отчетность, не выходя из дома! Сервис напомнит обо всех отчетах.

Попробовать бесплатно

Правильно рассчитать налог на УСН 6 % несложно. Важно вовремя внести авансовые платежи и грамотно сократить сумму к уплате на размер страховых взносов. В этой статье мы покажем, как ИП и ООО сделать верный расчет для уплаты налога.

- Авансовые платежи

- Санкции за неуплату авансов и налога

- Расчет налога УСН 6 %

- Пример расчета авансового платежа за 1 квартал

- Пример расчета авансового платежа за полугодие

- Пример расчета налога за год

- Расчет УСН при превышении лимитов с 2021 года

- Бесплатный онлайн-калькулятор для расчета авансов

Как посчитать УСН «доходы»

Чтобы произвести расчет налога УСН, налогоплательщику, выбравшему объект «доходы», следует выполнить следующие действия:

- рассчитать налоговую базу;

- определить размер авансового платежа;

- определить окончательную сумму налога к уплате.

Правила и формулы, действующие на каждом этапе, не допускают двойственного толкования. Особенности могут коснуться только размера ставки данного вида налога, так как регионам дано право устанавливать ставки, отличные от 6%. Правда, только в сторону уменьшения. Сниженная ставка не может быть ниже 1% (за исключением ставки 0% для ИП, осуществляющих предпринимательскую деятельность в производственной, социальной и (или) научной сферах и впервые зарегистрированных после вступления в силу в субъекте Федерации закона о «налоговых каникулах»). Однако наиболее широко применяемой остается ставка 6%, и на нее мы будем ориентироваться в нашей статье.

Получите бесплатный пробный доступ к КонсультантПлюс и узнайте как рассчитать налоги, если вы переходите с УСН на ОСНО.

Кто может работать на УСН 6%

Налоговая нагрузка на упрощённой системе ниже, чем на общей (ОСНО), поэтому право работать на УСН предоставлено не всем бизнесменам. Однако ограничения на упрощёнке нестрогие, в них вписываются многие ИП и ООО.

Основные требования к упрощенцам – соблюдать лимит по доходам и работникам. Разрешено получать не более 150 млн рублей в год и нанимать не больше 100 человек. С 2021 года на УСН действуют и другие, повышенные, лимиты — 200 млн рублей и 130 человек, однако таких лимитов установлены более высокие налоговые ставки.

Как рассчитывается УСН: определение налоговой базы

Перед тем как рассчитать налог УСН 6%, надо найти значение налоговой базы. Определение налоговой базы при этом объекте налогообложения не представляет больших трудностей, поскольку не предполагает вычета расходов и, соответственно, проведения работы по установлению состава последних для целей налогообложения.

Для того чтобы узнать налоговую базу за период начисления налога, фактически полученные доходы подсчитываются поквартально нарастающим итогом. В конце налогового периода (года) подводится общий результат по доходам за этот период.

Список расходов по УСН

Налоговым законодательством установлено, что предприниматели, работающие по УСН типа «доход-расход», оплачивают единый налог с суммы, образующейся после вычета расходов из того дохода, что получен за отчетный период.

При этом вычитать можно далеко не все расходы. Перечень разрешенных к вычету расходов строго ограничен и утвержден на законодательном уровне. Состоит это список из затрат:

- На покупку, постройку, достройку, увеличение (расширение площадей) или изготовление основных средств. К последним относятся объекты, изначальная стоимость которых не менее 10 тыс. руб. Также в данный пункт разрешено включать финансовые средства, израсходованные на улучшение, техническое перевооружение или реконструкцию ОС.

- На закупку или создание нематериальных активов. К последним относятся научно-исследовательские разработки, патенты на новые приборы или методы работы, лицензии, дающие право на использование результатов интеллектуальной деятельности других людей или компаний и т.д.

- На восстановительные (ремонтные) работы собственных и арендованных ОС.

- На оплату за использование взятых в аренду средств и выплаты по лизинговым договорам.

- На закупку материалов и сырья и другие материальные расходы, востребованные при осуществлении предприятием своей основной деятельности.

- На зарплату и выплату различных пособий сотрудникам, оплачиваемых работодателем (за исключением дополнительных выплат поощрительного характера).

- На оформление договоров обязательного страхования.

- На НДС, который предприятие/организация оплачивало при приобретении работ и услуг других компаний.

- На проценты, начисленные и выплаченные банкам или другим финансово-кредитным организациям за использование займов.

- На оплату банковских комиссий, взимаемых банком при совершении валютных или других финансовых операций.

- На обеспечение сохранности имущества и противопожарной безопасности. Сюда могут входить как услуги охранных предприятий, так и приобретение необходимых приборов.

- На таможенные сборы за ввозимый товар, которые согласно действующим законам не подлежат возврату.

- На содержание служебных транспортных средств (согласно нормам, утвержденным законом) или на компенсацию за использование личного транспорта в служебных целях.

- На командировочные выплаты, в которые входит оплата дороги до места командировки и обратно, оформление разрешительных документов, оплата жилья и питания (без учета дополнительных расходов, осуществляемых работником по собственной инициативе, например, посещения баров, ресторанов, спа-салонов и т.д.).

- На госпошлины и нотариальные сборы за оформление и заверение подлинности документов, необходимых для законной и полноценной работы ИП.

- На услуги бухгалтеров, аудиторов и юристов.

- На раскрытие итогов финансовой деятельности за отчетный период (публикацию основных пунктов баланса в СМИ), если это предусмотрено законодательством.

- На оплату услуг связи (телефон, почта, телеграф и т.д.) и закупку канцтоваров.

- На рекламу, а также покупку и обслуживание контрольно-кассовых аппаратов.

Также вычитать из доходной части можно налоговые платежи, произведенные согласно закону (кроме ЕН, который оплачивается по УСН и НДС, уплаченного в бюджет).

Как рассчитать налог 6% УСН: определяем размер авансовых платежей

Авансовый платеж, соответствующий налоговой базе, рассчитанной с начала года до конца отчетного периода, определяется по следующей формуле:

АвПр = Нб × 6%,

где:

Нб — налоговая база, представляющая собой доход налогоплательщика, идущий нарастающим итогом с начала года.

Однако сумма авансового платежа, подлежащая уплате по итогам отчетного периода, будет рассчитываться по другой формуле:

АвПу = АвПр – Нвыч – Тс – АвПпред,

где:

АвПр — авансовый платеж, соответствующий налоговой базе, рассчитанной с начала года до конца отчетного периода;

Нвыч — налоговый вычет, равный сумме страховых взносов, уплаченных в фонды, пособий по временной нетрудоспособности, выплаченных работникам, перечисленных платежей на добровольное страхование в пользу работников;

Как рассчитать налоговый вычет при УСН подробно рассказали эксперты в Готовом решении КонсультантПлюс. Получите пробный доступ и изучите материал бесплатно.

Тс — сумма торгового сбора, оплаченного в бюджет (если вид деятельности, осуществляемый налогоплательщиком, подпадает под этот сбор);

АвПпред. — сумма авансов, уплаченных по итогам предыдущих отчетных периодов (такое вычитание предусмотрено пп. 3, 5 ст. 346.21 НК РФ).

Величина налогового вычета для ИП, работающих на себя и не имеющих работников, не ограничивается (абз. 6 п. 3.1 ст. 346.21 НК РФ), т. е. этот вычет для ИП может уменьшить сумму начисленного налога до 0. Предприниматель, у которого есть наемные работники, вправе применить налоговый вычет только в размере 50% от величины налога, рассчитанного от налоговой базы (абз. 5 п. 3.1 ст. 346.21 НК РФ).

Это ограничение касается только страховых взносов, пособий по временной нетрудоспособности и платежей на добровольное страхование. На торговый сбор оно не распространяется (п. 8 ст. 346.21 НК РФ, письмо Минфина России от 07.10.2015 № 03-11-03/2/57373). И даже когда за счет суммы взносов, пособий и платежей на добровольное страхование достигнута максимально возможная величина вычета, начисленный налог можно дополнительно уменьшить на сумму торгового сбора.

Налогоплательщику при этом обязательно нужно стоять на учете как плательщику такого сбора.

Об особенностях начисления торгового сбора читайте в этой рубрике.

КБК для платёжных документов

КБК – это код бюджетной классификации, который указывают в квитанциях или банковских документах для оплаты налога. КБК авансовых платежей для упрощённой системы такие же, как и для самого единого налога. В 2021 году действуют коды бюджетной классификации, утверждённые Приказом Минфина России от 29.11.2019 N 207н (в редакции от 22.10.2020).

Если вы укажете неверный КБК, то налог будет считаться уплаченным, т.к. статья 45 НК РФ указывает только на две существенные ошибки в платёжном документе:

- неверное наименование банка получателя;

- неверный счет Федерального казначейства.

Однако оплата по неверному коду классификации приведет к неправильному распределению уплаченных сумм, из-за чего за вами будет числиться недоимка. В дальнейшем придется проводить розыск платежа и объясняться с ИФНС, поэтому будьте внимательны при заполнении реквизитов.

- КБК УСН 6% (налог, недоимка и задолженность) – 182 1 0500 110;

- КБК УСН 15% (налог, недоимка и задолженность, а также минимальный налог) – 182 1 05 01021 01 1000 110.

УСН: формула расчета окончательного платежа

По итогам года проводится последний за налоговый период расчет налога УСН 6%, подлежащего доплате в бюджет. Следует иметь в виду, что может образоваться и переплата. Такая сумма будет либо зачтена в счет будущих платежей, либо возвращена на счет налогоплательщика.

Формула, по которой производится расчет налога УСН — доходы, установлена пп. 1, 3, 5, 8 ст. 346.21 НК РФ и выглядит следующим образом:

Н = Нг – Нвыч – Тс – АвП,

где:

Нг — сумма налога, представляющая собой результат умножения налоговой базы, рассчитанной за весь год, на 6%;

АвП — сумма авансовых платежей, которые исчислены в течение отчетных периодов отчетного года.

Подробнее о том, что такое единый налог, который платится при УСН, читайте в статье«Какие налоги заменяет УСН?».

Если вы применяете УСН «доходы минус расходы», порядок расчета налога будет отличаться. Как правильно рассчитать налог к уплате и что такое минимальный налог, рассказали эксперты КонсультантПлюс. Получите пробный доступ и изучите материалы бесплатно.

Калькулятор УСН

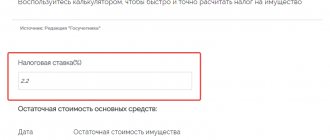

Воспользуйтесь нашим бесплатным калькулятором налога УСН и рассчитайте сумму платежа. Он подходит для ИП с работниками, ИП без работников и ООО. Калькулятор учитывает страховые взносы и торговый сбор, если вы его платите.

Аккуратный учет доходов позволит организации или ИП на УСН 6 % правильно рассчитать суммы авансовых платежей по налогу и сумму налога за календарный год. Если вы не хотите рассчитывать сами, работайте в веб-сервисе Контур.Бухгалтерия: система сама рассчитает суммы, подготовит платежки и напомнит о сроках уплаты.

Условия примера для расчета УСН «доходы» за 2021 год

Рассмотрим поэтапно, как при УСН — доходы рассчитать налог. Для этого приведем пример, как считать УСН 6%.

Пример

ООО «Омега», использующее в своей деятельности УСН с объектом «доходы», в 2021 году получило доход в объеме 3 200 000 руб. С разбивкой по месяцам это выглядит так:

- январь — 280 000 руб.;

- февраль — 310 000 руб.;

- март — 260 000 руб.;

- апрель — 280 000 руб.;

- май — 260 000 руб.;

- июнь — 250 000 руб.;

- июль — 200 000 руб.;

- август — 245 000 руб.;

- сентябрь — 220 000 руб.;

- октябрь — 285 000 руб.;

- ноябрь — 230 000 руб.;

- декабрь — 380 000 руб.

По итогам квартала доход составил 850 000 руб., полугодия — 1 640 000 руб., 9 месяцев — 2 305 000 руб., года — 3 200 000 руб.

В налоговом периоде ООО «Омега» уплатило в фонды страховых взносов:

- за 1-й квартал — 21 000 руб.;

- за полугодие — 44 300 руб.;

- за 9 месяцев — 66 000 руб.;

- за весь год — 87 000 руб.

Были также выплаты пособий по временной нетрудоспособности. Их общая сумма составила 24 000 руб., в том числе:

- во 2-м квартале — 17 000 руб.;

- в 3-м квартале — 7 000 руб.

С 2-го полугодия ООО «Омега» начало осуществлять торговую деятельность и в 4-м квартале уплатило торговый сбор в сумме 12 000 руб.

Плюсы использования «упрощенки» для ИП

Индивидуальный предприниматель может выбрать один из двух видов упрощенной системы налогообложения: УСН с объектом «доходы» или УСН с объектом «доходы минус расходы». При «упрощенке» с объектом «доходы» налог в общем случае равен выручке, умноженной на ставку 6% (затраты не учитываются). Если выбран объект «доходы минус расходы», налог в общем случае равен выручке, уменьшенной на затраты, и умноженной на ставку 15% (подробнее об этом читайте в статье «Упрощенная система налогообложения для ИП: чем она выгодна и как ей пользоваться»).

«Упрощенка» дает предпринимателю ряд преимуществ. Перечислим основные:

- Не нужно платить НДС. Как следствие, нет обязанности по выставлению счетов-фактур, а также ведению книги покупок и книги продаж.

- Отчитываться по УСН надо всего один раз в год (а при основной системе налогообложения необходимо ежеквартально сдавать декларации по НДС).

- При небольшой величине расходов (менее 60% от выручки) выгодно выбирать УСН с объектом «доходы». Это позволит существенно уменьшить сумму налога.

Бесплатно подать уведомление о переходе на УСН и сдать декларацию по УСН через интернет

Расчет УСН-налога за 2020 год

ООО «Омега» будет производить при УСН 6% расчет налога следующим образом.

Перед тем как рассчитать налог УСН — доходы за год, бухгалтеру следует определить суммы всех авансовых платежей.

- Как рассчитать налог УСН: определение суммы авансового платежа по итогам 1 квартала.

Сначала делается по УСН 6% расчет авансового платежа, приходящегося на налоговую базу этого отчетного периода:

850 000 руб. × 6% = 51 000 руб.

Затем к полученной сумме применяется вычет. То есть она уменьшается на страховые взносы, уплаченные в 1-м квартале. Поскольку организация вправе сделать такое уменьшение не больше чем на половину начисленной суммы, перед этим уменьшением нужно проверить выполнение условия о возможности применения вычета в полном размере:

51 000 руб. × 50% = 25 500 руб.

Это условие соблюдается, поскольку взносы равны 21 000 руб., а максимальный размер вычета — 25 500 руб. То есть аванс можно уменьшать на всю сумму взносов:

51 000 руб. – 21 000 руб. = 30 000 руб.

Авансовый платеж к уплате по итогам 1-го квартала будет равен 30 000 руб.

- Как рассчитать налог по УСН 6%: определение суммы авансового платежа по итогам полугодия.

Сначала рассчитывается авансовый платеж, приходящийся на налоговую базу данного отчетного периода. Налоговая база при этом определяется нарастающим итогом. В результате получаем:

1 640 000 руб. × 6% = 98 400 руб.

Полученную сумму следует уменьшить на страховые взносы, уплаченные за полугодие, и на сумму пособий по временной нетрудоспособности, выплаченных сотрудникам за первые 3 дня болезни во 2-м квартале. Общий размер взносов и пособий за полугодие составляет:

44 300 руб. + 17 000 руб. = 61 300 руб.

Однако вычесть эту сумму из 98 400 руб. не получится, поскольку максимальный размер вычета меньше нее и составляет всего 49 200 руб. (98 400 руб. х 50%). По этой причине авансовый платеж можно уменьшить только на 49 200 руб. В итоге получим:

98 400 руб. – 49 200 руб. = 49 200 руб.

Теперь определяем авансовый платеж по итогам полугодия, вычитая из этой суммы аванс по итогам первого квартала:

49 200 руб. – 30 000 руб. = 19 200 руб.

Таким образом, по итогам полугодия сумма аванса к уплате составит 19 200 руб.

- Как посчитать налог УСН 6%: определение суммы авансового платежа по итогам 9 месяцев.

Сначала рассчитывается авансовый платеж, приходящийся на налоговую базу этого отчетного периода. В результате получаем:

2 305 000 руб. × 6% = 138 300 руб.

Полученную сумму следует уменьшить на страховые взносы, уплаченные за 9 месяцев, и на сумму пособий по временной нетрудоспособности, выплаченных сотрудникам за первые 3 дня болезни во 2 и 3 кварталах. Общий размер взносов и пособий за период составляет:

66 300 руб. + 17 000 руб. + 7 000 руб. = 90 300 руб.

Однако эту сумму не получится вычесть из 138 300 руб., поскольку максимальный размер вычета меньше нее и составляет всего 69 150 руб. (138 300 руб. × 50%). По этой причине авансовый платеж можно уменьшить только на 69 150 руб. В итоге получим:

138 300 руб. – 69 150 руб. = 69 150 руб.

Теперь определим авансовый платеж по итогам 9 месяцев, вычитая из этой суммы авансы, начисленные к уплате по итогам первого квартала и полугодия:

69 150 руб. – 30 000 руб. – 19 200 руб. = 19 950 руб.

Таким образом, по итогам 9 месяцев сумма аванса к уплате составит 19 950 руб.

- Как рассчитать УСН 6%: определение окончательной суммы налога, уплачиваемого по итогам налогового периода.

Следует провести расчет УСН 6% по авансовому платежу, приходящемуся на налоговую базу налогового периода (года). В результате получаем:

3 200 000 руб. × 6% = 192 000 руб.

Полученную сумму следует уменьшить на страховые взносы, уплаченные за весь год, и на сумму пособий по временной нетрудоспособности, выплаченных сотрудникам за первые 3 дня болезни за весь год. Общий размер взносов и пособий за период составляет:

87 000 руб. + 17 000 руб. + 7 000 руб. = 111 000 руб.

Однако эту сумму не получится вычесть из 192 000 руб., поскольку максимальный размер вычета меньше нее и составляет всего 96 000 руб. (192 000 руб. × 50%). По этой причине платеж можно уменьшить только на 96 000 руб., относящихся к взносам и пособиям. Однако в 4-м квартале имел место еще и платеж по торговому сбору (12 000 руб.). На его величину вычет можно увеличить. В итоге получим:

192 000 руб. – 96 000 руб. – 12 000 руб. = 84 000 руб.

Теперь делается по УСН расчет налога, подлежащего уплате за год, путем вычитания из этой суммы всех авансов, начисленных к уплате по итогам 1-го квартала, полугодия и 9 месяцев:

84 000 руб. – 30 000 руб. – 19 200 руб. – 19 950 руб. = 14 850 руб.

Таким образом, по итогам года сумма налога, подлежащая перечислению в бюджет, составит 14 850 руб.

Сделать расчет авансовых платежей и налога по вашим данным поможет наш калькулятор УСН 6%.

Рассчитанные суммы авансовых платежей и УСН-налога по итогам года отражаются в налоговой декларации.

Скачать актуальный бланк и образец заполнения декларации по УСН «доходы» можно здесь.

Декларация представляется в ИНФС:

- юридическими лицами — не позднее 31 марта;

- индивидуальными предпринимателями — не позднее 30 апреля.

В 2021 году это рабочие дни, значит, сроки сдвигаться не будут. Сдача декларации в более поздние сроки повлечет за собой начисление штрафа по ст. 119 НК РФ.

Комментарии

Просмотреть все Следующая »

татьяна 17.09.2015 в 12:15 # Ответить

налоги

Доход это то что поступает на банковский счет?

Наталия 18.09.2015 в 08:17 # Ответить

Татьяна, доход это денежные средства, полученные по безналичному (на расчетный счет) и наличному ( в кассу) расчету.

Олег 22.10.2015 в 04:06 # Ответить

Здравствуйте! Задам несколько вопросов. В планах открыть магазин автозапчастей, работать как я понял лучше по УСН доходы 6%. 1) Какие категории открыть? (ОКВЭДы кажеться правильно), будут кузовные детали, фильтра, лампочки ну и разные запчасти. 2) При УСН доходы 6%. я плачу только с прибыли и никаких чеков где я закупил товар собирать не обязан, правильно? 3) Если дела идут очень плохо и при расчёте налога приведённом выше: я за 1 квартал заработал всего 3000р. 3000×6% = 180, взносы в фонды 5 565,35. 180 — 5 565,35= -5385.35 … и в след. квартале такая же история, в этом случае я просто каждый квартал буду отчеслять в фодны по 5 565,35 и всё? ну и 22000р. в год. Или меня могут признать банкротом или устроить проверку типа почему нет прибыли? 4) Нужен ли мне при продаже запчастей кассовый аппарат? Или я как то попадаю под исключение -«при разносной мелкорозничной торговле, за исключением товаров высокой технической сложности, а также продовольственными товарами, требующими специальных условий хранения и продажи» и могу просто выписать покупателю товарный чек? 5) Могу ли я (как говориться прокатит ли ))) если я арендую в жилом доме на цокольном / первом этаже помещение, повешу вывеску «запчасти», ну или не вешать )) и буду работать под заказ ну и если есть в наличии продавать выписывая товарный чек, при этом не открывая ИП? И пока не раскручусь не тратиться на отчисления, налоги, кассовики и т.д. Ответе пожалуйста по подробние, очень надо знать! Заранее спасибо!

Наталия 22.10.2015 в 20:22 # Ответить

Олег,Добрый день. 1.Код ОКВЭД для магазина автозапчастей : 50.30.2 Розничная торговля автомобильными деталями, узлами и принадлежностями 2. При УСН доходы 6%, Вам нет необходимости подтверждать свои расходы на закупку товара, Вы ведете учет доходов. 3.Вы праве уменьшать авансовый платеж УСН, на сумму фиксированных взносов в ПФР и ФФОМС, за тот квартал в котором их уплатили. Т.е. если уплаченная в квартал сумма фиксированных взносов будет больше или равна 6% Вашего дохода, то налог по УСН Вы не платите. Банкротом Вас не признают, если Вы не будете ни кому должны. Проверку могут устроить в любом случае, есть у Вас прибыль или нет. 4. Применяя УСН при розничной торговли Вы обязаны установить кассовый аппарат, магазин это не разносная торговля. Но если Вы будете применять ПСН или ЕНВД, можно обойтись без кассового аппарата, оформляя БСО. 5. То о чем Вы говорите в п.5 –нарушение законодательства, которое приведет к штрафам. Это противозаконно — незаконная предпринимательская деятельность.

Кристина 29.10.2015 в 11:08 # Ответить

помогите пожалуйста!

если вдруг выяснилось, что мы не доплатили или переплатили УСН, то можно будет по истечению года отрегулировать сумму?

Наталия 29.10.2015 в 12:47 # Ответить

Кристина, Добрый день. Прочитайте внимательно и запомните: 1. Согласно НК РФ п.п.3,4 ст.346.21 если Вы применяете УСН, то обязаны по итогам каждого отчетного периода оплачивать авансовый платеж по налогу. 2. Согласно НК РФ п.2 ст.346.18 – отчетным периодом по УСЕ являются – 1 квартал, полугодие, девять месяцев календарного года. 3. Согласно НК РФ п.7 ст.346.21 авансовые платежи УСН должны быть уплачены не позже 25 числа первого месяца, следующего за отчетным периодом. 4. Согласно НК РФ п.4 ст.75, если Вы не уплатили или уплатили не полностью авансовый платеж, то с налогоплательщика взыскивается пеня в размере одной трехсотой действующей в это время ставки рефинансирования ЦБ за каждый день просрочки. Не ждите когда налоговая вышлет Вам требование о неполной уплате авансового платежа, рассчитайте и уплатите как можно раньше, чтобы пеня не была высокая. 5. Согласно НК РФ аб.3п.3 ст.58, наложение штрафа за несвоевременную или неполную оплату в течение налогового периода авансовых платежей по УСН не предусмотрено. 6. Если Вы уплатили больше, чем положено, то по итогам года ( до 31.03.2016) во время подсчета окончательного платежа налога, учтете переплаченные суммы. Налог УСН рассчитывается нарастающим, поэтому сложите все суммы дохода полученные за год, отнимите, уплаченные фиксированные платежи и уплаченные авансовые платежи.

Анастасия 15.12.2015 в 16:21 # Ответить

в первый квартал у меня авансовый платеж был равен нулю как и второй квартал, а в третий квартал сумма налога (6%) привысела обязательный взнос.Как рассчитать авансовый платеж за 3-й кв и как в дальнейшем за год?

Наталия 15.12.2015 в 19:58 # Ответить

Анастасия, добрый вечер. Если у Вас сумма УСН за третий квартал превысила сумму страховых взносов, уплаченных в третьем квартале, то Вы должны были на эту сумму сделать авансовый платеж в ФНС до 20.10.2015. Если Вы этого не сделали, то сделайте сейчас, но к этой сумме у Вас уже добавиться пеня за просроченный авансовый платеж УСН. Расчет авансовых платежей ведется нарастающим итогом, потому что теперь законодательно определен не 1 ,2,3,4 квартал, а 1 квартал, первое полугодие, 9- ть месяцев год. Поэтому за третий квартал ( правильно сказать за 9 месяцев) считается следующим образом: — Складываются все доходы за 9 месяцев, высчитывается 6%, от этой суммы отнимается сумма уплаченных фиксированных взносов за 9 месяцев календарного года, и т.д. — за год -складываются все доходы, полученные в календарном году, высчитывается 6%, от полученной суммы отнимается: — суммы авансовых платежей УСН, произведенных в течение календарного года — суммы фиксированных взносов, уплаченных в течение календарного года.

Наталья 16.12.2015 в 13:58 # Ответить

Здравствуйте! У меня суммы налогов за все три квартала ниже обязательных страховых взносов и соответственно авансовый платёж не платился. И по предварительным расчетам за год (4кв) получается , что сумма исчисленного налога (6%) тоже меньше внесённых за год стразовых обязательных взносов. Уплачивается в таком случае надог за год и как тогда он будет исчисляться?

Наталия 16.12.2015 в 14:25 # Ответить

Наталья, добрый день. Если сумма уплаченных фиксированных взносов больше суммы платежа по налогу УСН, то налог не оплачивается, он или нулевой или отрицательный. При условии что Вы ИП, без наемных работников. В каждом из периодов — 1 квартал, полугодие, девять месяцев, и за период с октября по декабрь Вы уплачиваете фиксированные взносы, на их сумму уменьшаете соответственно авансовые платежи и итоговый платеж УСН.

Сергей 18.01.2016 в 22:07 # Ответить

Наталья здравствуйте. Подскажите как быть. Я ИП на УСН 6% доходы с Р/Сч. без наемных. На сколько знаю оплату за грузоперевозки обязан получать на р/сч. безналом. А могу ли я получать оплату на личную банковскую карту как физ.лицо и эти поступления показать как дополнительный заработок, или мне стоит перейти на другой вид налогообложения. Спасибо.

Наталия 19.01.2016 в 10:42 # Ответить

Сергей, добрый день. Если ИП принимает оплату по безналичному расчету, он должен открыть счет в банке, как ИП. Банк передает сведения об этом счете в ФНС. Вы не можете принимать денежные средства от предпринимательской деятельности на личную банковскую карту. Систематический дополнительный заработок обязывает зарегистрироваться ИП. Если Вы оказываете услуги населению, то даже на УСН можете принимать наличные, оформляя клиенту бланк строгой отчетности. Так же Вы можете установить кассовый аппарат, и тогда наличные можете принимать как у населения , так и у юридических лиц (ООО). Даже если Вы смените УСН на ЕНВД, то с юридическими лицами сможете работать так же как и на УСН — безналичный расчет за счет ИП или наличный расчет через кассовый аппарат.

Светлана 27.01.2016 в 21:48 # Ответить

Добрый вечер, Наталья! ИП открыто с 4кв. без работников , выручка 44тыс. сумма фиксированных взносов 6122.00 я правильно понимаю что к уплате налог ноль или я могу уменьшить не более чем 50% сумму исчисленного налога?

Наталия 28.01.2016 в 16:35 # Ответить

Светлана, добрый день. Все правильно Вы поняли. 44000 х 6% = 2640 — 6122 = меньше 0. Налога УСН у Вас нет.

Светлана 04.02.2016 в 13:49 # Ответить

Наталия, когда буду оплачивать авансовые платежи и подозреваю что практически весь год у меня будет получаться что я смогу весь налог уменьшить на взносы в ПФР, вообщем к уплате будет ноль, налоговая как на это смотрит?

Наталия 04.02.2016 в 13:58 # Ответить

Светлана, добрый день. Это законодательная норма, тем более, свои доходы Вы подтверждаете документально, заполняя КУДиР на основании первичных документов. У ИП, применяющих УСН доходы минус расходы, есть понятие минимальный налог 1% от доходов, если расходы превышают или равны доходам. У ИП УСН доходы такого понятия и обязанности оплачивать минимальный налог нет. Вы оплачиваете сумму УСН из расчета (доход х 6%) — фиксированные платежи в ПФР и ФФОМС.

Анастасия 07.03.2016 в 11:37 # Ответить

Добрый день. Подскажите, если уплаченная в квартал сумма фиксированных взносов будет больше или равна 6% моего дохода, то налог по УСН я не буду платить. А что тогда ? Каждый квартал буду отчислять в фонды по 5 с копейками и всё? Или плюс помимо этой суммы еще в конце года 23 тысячи? Или только 23 тысячи?

Наталия 08.03.2016 в 09:47 # Ответить

Анастасия, добрый день. В фонды Вы обязаны перечислять, независимо от того, есть у Вас доход или нет. В 2021 году за 12 месяцев эта сумма равна 23153,33 рубля. Если сумма налога УСН, в Вашем случае 6% от дохода, будет меньше или равна сумме фиксированных взносов, на налог УСН у Вас будет 0, платить Вы его не должны. Сумму 23153,33 Вы можете платить по частям, а можете уплатить разово до 31.12. Если Вы будете платить по частям поквартально, то на эту сумму можете уменьшать авансовый платеж УСН. Помимо этой суммы не надо платить в конце года 23 тыс. Если Ваш годовой доход превысит 300 тысяч рублей в год, то в ПФР Вы должны будете уплатить 1% от разницы между годовым доходом и 300 тыс.руб.

Ольга 28.03.2016 в 20:04 # Ответить

Добрый вечер! С 2014 года Пенсионным фондом введен налог в размере 1% с суммы, превышающий 300000 р. дохода за год. У меня уплачен этот налог. Moжно ли вычесть эту уплаченную сумму из налога УСН наряду с суммой фиксированных взносов? У меня УСН 6%.

Наталия 29.03.2016 в 09:24 # Ответить

Ольга, доброе утро. Вы имеете право уменьшить налог УСН за сумму уплаченных взносов в ПФР и ФФОМС. Уплаченный Вами 1% с суммы, превышающий 300000 рублей дохода за год, Вы можете вычесть из налога УСН за тот период, в течение которого Вы уплатили эту сумму. Т.е. если Вы уплатили 1% в течение 1 квартала 2021 года, то авансовый платеж УСН за 1 квартал 2021 года, можете уменьшить на уплаченный Вами взнос в размере 1%. Если Вы уплатили до 31.12.2015 года, то можете уменьшить налог УСН за 2015 год.

Анжела 31.03.2016 в 15:13 # Ответить

Наталья добрый день,подскажите пожалуйста если к оплате на УСН 6% налог уменя 7700, а взносов 18000. Я могу показать в декларации взносов тоже 7700, чтобы не оплачивать налог и не было переплат в отчете. Или лучше заплатить хоть 100-200 руб, чтобы меньше докапывались?

Наталия 03.07.2016 в 23:05 # Ответить

Анжела, в декларации Вы указываете не фактическую сумму уплаченных взносов, а сумму страховых взносов, уменьшающих сумму исчисленного авансового платежа за налоговый период. Вам доплачивать ничего не надо и переплат у отчете у Вас не будет. Взносов в 2021 году Вы должны были оплатить — в ПФР 6204 х 26%х12=19356-48; в ФФОМС 6204 х 5,1% х 12= 3796,85 . Итого 23156-06, если Вы зарегистрировались ИП с начала 2021 года. Проверьте, правильно ли Вы высчитали -18000 рублей. В любом случае размер фиксированных взносов у Вас превышает размер налога, следовательно Вам не надо оплачивать налог УСН.

Просмотреть все Следующая »

Сроки уплаты налога и авансовых платежей

Уплата авансовых платежей осуществляется по итогам каждого отчетного периода:

- за 1 квартал — не позднее 26.04.2021 (25 апреля — воскресенье);

- за 2 квартал — не позднее 26.07.2021 (25 июля — воскресенье);

- за 3 квартал — не позднее 25.10.2021.

По итогам года налог уплачивается:

- юридическими лицами — не позднее 31 марта;

- индивидуальными предпринимателями — не позднее 30 апреля.

Повторимся, в 2021 году это рабочие дни, поэтому переносов срока уплаты не будет.

Образец платежки на уплату УСН «доходы» можно посмотреть здесь.

В случае нарушения плательщиками сроков уплаты налога и авансовых платежей начисляются пени.

Рассчитать пени юридическим лицам поможет наш калькулятор пеней.

Частые вопросы по авансовым платежам

Ниже представлены ответы на некоторые вопросы задаваемые по авансовым платежам:

Нужно ли оплачивать авансовый платеж за 1 квартал, если организация (ИП) открылось во 2 квартале?

Авансовые платежи уплачиваются начиная только с того периода, когда налогоплательщик начал применять УСН. Если организация или ИП зарегистрированы, допустим в 2 квартале, за 1 квартал аванс не рассчитывается и не уплачивается.

Как уменьшить авансовый платеж (налог) на страховые взносы, если ИП нанял работников в середине отчетного (налогового) периода?

ИП утрачивает право на уменьшение суммы исчисленного налога (авансовых платежей по налогу) на всю сумму уплаченных за себя страховых взносов, начиная с того налогового (отчетного) периода, с которого он нанял работников.

Таким образом, если ИП нанял работников, допустим, во втором квартале, то аванс за первый квартал он уменьшает на всю сумму, уплаченных фиксированных взносов за себя, а за второй только на сумму не более 50% от подлежащего уплате аванса.

Необходимо отметить, что право на уменьшение аванса на всю сумму, уплаченных страховых взносов за себя, ИП теряет до конца года вне зависимости от того, на какой период принят сотрудник и доработал ли он до конца года. То есть, если сотрудник нанят, к примеру, 1 января и уволен 1 марта, то уменьшать авансы не более, чем на 50% от суммы, подлежащей уплате, придется до конца года

Итоги

Расчет УСН-налога при объекте «доходы» делается поквартально: 3 раза при этом рассчитываются суммы авансов, а по итогам года определяется окончательная величина налога. Базой расчета являются полученные за период (каждый раз определяемый нарастающим итогом) доходы, которые умножаются на ставку (обычно составляющую 6%, но в регионах допускается ее снижение).

Полученную по такому расчету сумму налога можно уменьшить на уплаченные за соответствующий период страховые взносы, пособия по нетрудоспособности и платежи по добровольному страхованию. Для работодателей величина такого вычета не может превысить 50%, а для ИП, не имеющих работников, возможно уменьшение начислений на 100%. Дополняющей вычет величиной (сверх 50%) окажется сумма уплаченного за период торгового сбора.

Во всех периодах, кроме 1 квартала, рассчитанная таким образом сумма дополнительно уменьшается на величину начисленных в предыдущих отчетных периодах авансов.

Источники: Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Тоже может быть полезно:

- Плюсы и минусы УСН и ЕНВД в сравнении

- Минимальный налог при УСН в 2021 году

- Система налогообложения: что выбрать?

- Учет НДС ИП на УСН в 2021 году

- Отчетность ИП на УСН без работников

- УСН для ИП в 2021 году

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно!

Расходы, которые нельзя учесть при УСН

Законодательство четко определяет и те виды затрат, которые нельзя учитывать при определении суммы для расчета единого налогового платежа по упрощенной системе. Среди них расходы:

- На подключение к действующим электросетям или закупку и монтаж дополнительных энергетических мощностей.

- На покупку муниципальной земли, на которой находится здание организации.

- На оформление лицензии, дающей право на использование собственного бренда, товарных знаков и логотипов компании.

- На премиальные выплаты сотрудникам компании.

- На компенсации, выплачиваемые сотрудникам при получении последними дополнительного образования (суточные расходы и оплата проживания по месту обучения).

- На любую консультацию от специалиста, связанного с деятельностью компании.

- На оформление разрешительных бумаг, требующихся для законных и беспрепятственных перевозок товаров по территории другого государства.

- На подготовку документов для участия в тендерных и аукционных торгах.

- На мероприятия по благоустройству, выполняемые на прилегающей территории самостоятельно или с привлечением специалистов из других компаний.

- На оплату договоров аутсорсинга и поиски персонала через компании, для которых эта деятельность является ведущей (в качестве примера можно привести публикацию объявлений о свободных вакансиях в печатных СМИ).

- На консультации, семинары, конференции, услуги сторонних организаций по поиску покупателей и каналов сбыта производимой продукции.

- На оформление страховки имущества, переданного в залог, и арендную плату за пользование муниципальными помещениями.

Также к данной категории расходов относятся:

- Стоимость ОС, включенных в уставный фонд организации.

- Остаточная стоимость ОС, полученных при реорганизации предприятия. Это может быть слияние двух организаций, либо, наоборот, выделение части компании в отдельную независимую структуру.

- Цена за ценные бумаги, которые внес учредитель в уставной капитал фирмы.

Цена на акции, которые были куплены фирмой и являются долгосрочными вложениями.- Покупка доли или акций в других компаниях.

- Убытки от хищений и других противоправных действий (при условии, что виновные не определены).

- Оплата вступительных взносов в различные некоммерческие организации и их фонды.

- Средства, выплаченные финансово-кредитным организациям за право взыскания задолженностей с других компаний.

- Затраты на установку и использование рекламных конструкций и вывесок.

- Суммы пени и других штрафных выплат за нарушение или ненадлежащее исполнение договорных обязательств.

- Спонсорская и благотворительная помощь.

- Оплата неустоек при возврате билета перевозчику из-за переноса или отмены командировок.

- Затраты на упаковку и доставку продукции, которая по каким-либо причинам не была реализована.

Признание расходов

К дополнительным нюансам расчетов налога по упрощенной системе относится признание расходов. Согласно п. 2 ст. 346.17 НК РФ в данном случае наиболее важными считаются несколько моментов.

Признаются расходы в тот день, когда выплачивается задолженность. Оплату можно производить через банк путем перечисления со счета на счет, либо наличными – через кассу предприятия/организации. Также могут быть использованы и другие способы оплаты, не запрещенные действующим законодательством.

К данному виду расходов относятся:

- покупка сырья, оборудования, комплектующих частей и хозинвентаря

- приобретение работ и услуг, востребованных в производственном процессе

- использование ОС и других видов имущества, связанного с охраной природы

По аналогичной схеме происходит признание затрат, связанных с различными выплатами сотрудникам. К таким выплатам могут относиться:

- зарплата

- компенсации на выплату за коммунальные расходы и на питание (предоставляемые на безвозмездной основе)

- затраты на приобретение рабочей одежды или униформы и другие

Что касается других затрат, то:

- расходы на оплату товаров, закупаемых для последующей перепродажи третьим лицам, принимаются по мере их реализации

- налоговые издержки списываются по факту уплаты обязательных сборов

- затраты на ОС и НМА. Записываются после окончания отчетного периода

Порядок признания остальных расходов также четко регламентирован и регулируется законом.

Обоснование расходов

Все, что тратится и учитывается в расчетах УСН, должно иметь четкое обоснование. В качестве последнего принимаются первичные документы (счета, накладные и т.д.).

Датой оплаты расходов признается день, когда средства зачисляются на расчетный счет продавца (поставщика). При этом сама оплата может производиться как наличным, так и безналичным расчетом.

Также оплатой признается взаиморасчет, при котором долг организации перед поставщиком товара или услуги уменьшается.

Важно! Если расчеты осуществляются в иностранной валюте, то при определении размера налога все уплаченные суммы должны быть переведены в рубли (по курсу банка на текущий день).

Спорные затраты

Помимо включаемых и не включаемых в налоговые расчеты расходов есть еще, так называемые, спорные затраты, к которым относятся средства, израсходованные на:

- Устранение дефектов на оборудовании и других ОС, оплата за которые произведена лишь частично.

- Подписку периодических изданий, в том числе газет и каталогов, используемых непосредственно при ведении отчетности или работе организации.

- Маркетинговые исследования, проводимые сторонними организациями.

- Ремонт помещений, взятых в аренду у физического лица.

- Вывоз и переработку мусора.

- Пребывание сотрудников в санаторно-оздоровительных учреждениях.

- Оплату труда учредителя, при условии, что он является единственным основателем и членом организации.

- Личные расходы индивидуального предпринимателя.

- Затраты на приобретение бытовой техники, а также воды и средств гигиены (мыло, салфетки и т.д.) для улучшения условий труда административного персонала.

- Приобретение ЭЦП для участия в электронных торгах и оплату услуг центра, удостоверяющего эту подпись и предоставляющего сертификат ее ключа.

- Услуги информационного характера.

- Оформление антитеррористического паспорта (для торговых центров), изготовление табличек для парковки (для парковочных мест, предназначенных для инвалидов), расположенной рядом с ТЦ.

- Оплату проживания сотрудникам, работающим вахтовым методам, а также возмещение затрат сотрудникам компании, работа которых имеет разъездной характер и связана с постоянными перемещениями.

- Приобретение прав на музыкальные произведения и видео с целью их последующей перепродажи.

- Приведение товара в соответствующий вид (доведение до состояния, необходимого для продажи).

Видео о порядке определения расходов:

Кроме того, к данной категории расходов относятся:

- Дебиторские задолженности, относящиеся к разряду сомнительных или безнадежных. Шанс получить их практически равен нулю.

- Затраты на приобретение неисключительных прав на программы для компьютерного оборудования с целью их последующей перепродажи.

- Оплата банковской комиссии при выпуске пластиковых карт для сотрудников.

- Разница при купле-продаже иностранной валюты по курсу, отличному от курса ЦБ РФ.

- Себестоимость испорченного в результате долгого или неправильного хранения товара.

Все эти спорные моменты подробно рассматриваются в соответствующих документах (письмах Минфина РФ и актах налоговых органов), что позволяет предпринимателям составить отчетность максимально правильно.