Страховые взносы в государственные внебюджетные фонды — это основа для выплаты пенсий, больничных и декретных пособий, а также получения бесплатного медобслуживания. Кому, куда и сколько нужно заплатить?

Страховые взносы в государственные внебюджетные фонды являются обязанностью для всех организаций и индивидуальных предпринимателей. Их уплата регулируется главой 34 Налогового кодекса, введенной Федеральным законом от 03.07.2016 № 243-ФЗ. До этого действовал Федеральный закон № 212-ФЗ.

Изменение законодательства связано с передачей полномочий по сбору взносов в Пенсионный фонд и Федеральный фонд обязательного медицинского страхования Федеральной налоговой службе. Фонд социального страхования платежи принимает сам.

Какие страховые взносы поступают во внебюджетные фонды. Плательщики

Под страховыми взносами (СТВ) подразумеваются регулярные платежи, осуществляемые в обязательном порядке. Они обеспечивают в будущем достойную пенсию, оплату больничных и пособий на малышей, бесплатную медпомощь.

Перечисляют взносы предприниматели, работодатели и самозанятые лица. ИП, в штате которого имеются сотрудники, обязан перечислять средства не только за себя, но и своих работников.

Под СТВ подразумеваются суммы, предназначенные для страхования: (нажмите для раскрытия)

- пенсионного. Средства накапливаются в ПФ;

- от несчастных случаев, которые могут произойти в процессе производства, от заболеваний профессионального характера. Средства перечисляются в ФСС;

- медицинского (ФОМС).

Следует безоговорочно производить перечисление средств во внебюджетные фонды:

- Лицам, выплачиваемым сотрудникам зарплату и иные виды вознаграждений:

- компаниям и фирмам со статусом юрлиц;

- ИП;

- физлицам без статуса ИП.

- Бизнесменам, практикующим в частном порядке по правилам, установленным законодательно. Их отличительная особенность – предприниматели работают самостоятельно и не имеют официальных сотрудников или помощников, которым выплачивается заработок.

Важно! Когда плательщика СТВ одновременно можно отнести к нескольким категориям, то он обязан платить средства по каждому основанию отдельно.

Фонды Российской Федерации

В настоящее время на территории Российской Федерации действуют как бюджетные, так и внебюджетные фонды разных уровней (общефедеральные, региональные, муниципальные, отдельных предприятий, благотворительные). Они подчиняются российскому законодательству и способствуют развитию как отдельных регионов и отраслей. Так и всего государства в целом.

Источники

- https://newinspire.ru/l/2/22/946-ponyatie-i-vidy-fondov.html

- https://FB.ru/article/458234/byudjetnyie-fondyi—eto-ponyatie-vidyi-i-ispolzovanie

- https://jurkom74.ru/ucheba/tselevie-biudzhetnie-fondi-ponyatie-vidi-znachenie

- https://spravochnick.ru/ekonomika/pravitelstvo_i_hozyaystvo/byudzhet_i_vnebyudzhetnye_fondy/

- https://www.grandars.ru/student/finansy/vnebyudzhetnye-i-byudzhetnye-celevye-fondy.html

- https://spravochnick.ru/pravo_i_yurisprudenciya/gosudarstvennye_vnebyudzhetnye_fondy_v_rf/

- https://jurkom74.ru/ucheba/vnebiudzhetnie-fondi-kak-element-biudzhetnoy-sistemi-rossii-ponyatie-vidi-znachenie-pravovie-osnovi-deyatelnosti

- https://fingramm.ru/fondy.html

[свернуть]

Особенности контроля за СТВ

Длительное время вопросы исчисления и уплаты СТВ регулировались законом, принятым в 2009 г. С 2021 г. их администрирование поручено налоговикам, и вопросы относительно уплаты освещены в НК (Гл. 34). В настоящее время плательщикам СТВ следует руководствоваться положениями этой главы. Те основные принципы, которые касаются налогов, получили распространение и на СТВ.

С первого квартала 2021 г. расчеты по СТВ отправляются не в ПФР, а налоговикам. Они становятся частью НК.

Под контролем ФСС остаются только СТВ касательно травматизма. Фонд по-прежнему принимает надлежащую отчетность.

Под контролем ПФР продолжает находиться персонифицированная отчетность (

Когда и как перечислять взносы

Ежемесячные обязательные платежи по пенсионным, медицинским взносам, а также взносам по страхованию на случай временной нетрудоспособности и в связи с материнством перечисляются не позднее 15-го числа месяца, следующего за месяцем, за который начислен платеж. Так, ежемесячный платеж за август необходимо перечислить не позднее 15 сентября, платеж за сентябрь — не позднее 15 октября и т д.

Взносы «на травматизм» с зарплаты персонала перечисляются в срок, установленный для получения зарплаты за истекший месяц. Если уплата взносов «на травматизм» предусмотрена гражданско-правовым договором, то деньги в ФСС переводятся в сроки, указанные в договоре.

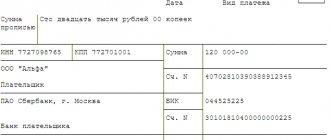

Платежи необходимо перечислять отдельно в каждый из фондов. При этом на два платежа в ФСС — «на травматизм» и по страхованию на случай временной нетрудоспособности и в связи с материнством — нужно оформить две самостоятельные платежки. До 2014 года пенсионные взносы также переводились двумя платежками: на страховую и накопительную части пенсии. Начиная с 2014 года работодатели должны перечислять всю сумму взносов одной платежкой с указанием КБК, предназначенного для учета взносов на страховую часть пенсии. Получив взносы, работники ПФР самостоятельно раcпределяют их на страховую и накопительную части.

«Индивидуалы» перечисляют пенсионные взносы в следующие сроки. Взносы в размере однократного МРОТ, умноженного на 12 и умноженного на соответствующий тариф, нужно заплатить до 31 декабря текущего года. Взносы, исчисленные с суммы, превышающей 300 000 руб., нужно перечислить не позднее 1 апреля следующего года.

Медицинские взносы «индивидуалы» перечисляют не позднее 31 декабря текущего года. А те из них, кто добровольно застраховался на случай временной нетрудоспособности и в связи с материнством, в срок не позднее 31 декабря текущего года делают перечисления в ФСС.

Если последняя дата уплаты взносов приходится на выходной или праздник, перечислить деньги можно в первый, следующий за ней рабочий день, и это не будет считаться просрочкой.

Тарифы страховых взносов в 2017-2021 г.

Установленные тарифы бывают общими и пониженными.

Для большинства налогоплательщиков действуют такие размеры отчислений: (нажмите для раскрытия)

| Тарифы | ПФР | ФСС | ФОМС |

| В пределах установленного граничного размера заработка | 22,0 | 2,9 | 5,1 |

| Свыше граничного размера | 10,0 | – | – |

Ныне действующие тарифы остаются без изменений на протяжении трех лет.

Для определения размеров взносов в ПФР и ФСС установлена предельная базовая величина. Она составляет соответственно 711,0 тыс. руб. и 670 тыс. руб. Свыше установленного лимита средства в ПФР перечисляются по ставке пониженной – 10%, а в остальные фонды не направляются совсем.

Что касается тарифа на ОМС, то его размер не находится в зависимости от объема выплат зарплатных. В 2021 г. все доходы без каких-либо ограничений облагаются ставкой в 5,1%.

Конкретный тариф СТВ в ФСС зависит от того, к какому классу профриска относится деятельность работодателя. Предприятие перечисляет от 0,2% до 8,5%, страхуясь от несчастных случаев.

Важно! Предельный размер, служащий базой для СТВ, должен индексироваться ежегодно. Основой является рост заработка в среднем по стране.

Итоги

Внебюджетные фонды РФ созданы для накопления и целевого использования денежных средств в соответствии с государственными проектами социально-экономического развития государства. Фонды пополняются за счет средств работодателей. Для корректного учета бухгалтеру необходимо быть в курсе актуальных на данный момент налоговых ставок, тарифов и лимитов доходов. Правильный учет страховых взносов, как и любых других обязательных платежей, позволит избежать начислений штрафов и пени.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Для значительного количества страхователей тарифы на СТВ уменьшены:

| Страхователи | ПФР | ФСС | ФОМС |

| Компании, фирмы, ИП на УСН. Обязательное условие – максимальный доход 79 млн. руб. | 20,0 | 0 | 0 |

| Учреждения аптечные, ИП, получившие лицензию на продажу лекарственных форм на ЕНВД. Уменьшенные ставки – только для трудящихся, занятых в аптечной деятельности | 20,0 | 0 | 0 |

| ИП на ПСО | 20,0 | 0 | 0 |

| IT-компании и фирмы | 8,0 | 2,0 | 4,0 |

| Участники проекта «Сколково» | 14,0 | 0 | 0 |

| Предприятия, задействованные в свободной эконом. зоне в Крыму | 6,0 | 1,5 | 0,1 |

Важно! В этом перечне содержится неполная информация. Чтобы ее дополнить, нужно ознакомиться со ст. 427 НК.

Социально-экономическая сущность

ВБФ являются стабильным источником финансов для поддержания определенных отраслей экономики. Они имеют четко определенные источники вливания средств, что дает возможность прогнозировать объем средств, а также проследить за расходованием.

Причина, по которой были созданы ВБФ, состояла в том, чтобы обеспечивать социальные расходы, а также они должны были пополняться самостоятельно. ВБФ помогли разгрузить государственные бюджеты, взяв на себя часть расходов. Благодаря этой черте ВБФ не происходит повышения налогов.

Особенности, характерные для ВБФ, которые отличают их от других финансовых систем:

- ВБФ имеют целевую направленность;

- средства направлены на государственные расходы, которые не финансируются из бюджета;

- большая часть доходов получается за счет взносов юридических лиц и частных предпринимателей;

- имущество и финансы фондов находятся в собственности государства, но при этом не входят в состав бюджета;

Правовой статус ВБФ состоит из следующих основных элементов:

- Структура управления, образования, реорганизация, ликвидация являются отдельными от других субъектов экономики государства.

- Каждый ВБФ регламентируется законом или нормативным актом, который определяет его цели и задачи.

- ВБФ имеет права и обязанности по сохранению и использованию средств.

- Правовой режим денежных средств.

- Соответствующими государственными органами осуществляется контроль за ВБФ.

Сроки и последовательность уплаты СТВ во внебюджетные фонды

Отрезок времени, который определяет уплату СТВ, остается неизменным уже не первый год. Все СТВ следует внести в соответствующие фонды до 15 числа следующего месяца. Эта дата – конечная. Но если она приходится на праздничный или выходной, то срок переставляется на ближайший день рабочий.

Важно не забывать, что:

- ведение учета СТВ и уплата проводится в руб. и коп.;

- на каждого сотрудника работодатель ведет карточку учета СТВ.

Последовательность уплаты СТВ: (нажмите для раскрытия)

- Суммы фиксируются в процессе начисления зарплаты.

- Страхователь уплачивает их в течение предусмотренного отрезка времени – заполняет платежки с соответствующими реквизитами и суммами, проводит их через банк.

- Плательщик составляет соответствующие проводки и ведет учет начислений и уплаты СТВ.

- Формируются ежеквартально соответствующие отчеты и направляются в ИФНС и ФСС.

Постоянно следует проверять наличие задолженности по СТВ. Для этого можно направить письменное заявление с просьбой о предоставлении справки по задолженности или найти нужную информацию в режиме онлайн с помощью информационного сервиса на сайте ПФР или ФНС (

Как рассчитать облагаемую базу

Организации и ИП отдельно рассчитывают базу для каждого сотрудника и для каждого подрядчика. Облагаемая база рассчитывается нарастающим итогом с начала расчетного периода, который соответствует одному календарному году. Другими словами, базу определяют в течение периода с 1 января по 31 декабря текущего года, затем расчет облагаемой базы начинается с нуля. Базу определяют по истечении каждого месяца после начисления зарплаты.

Облагаемая база по взносам на случай временной нетрудоспособности и в связи с материнством не должна превышать предельную величину. Ее значение утверждено законом и ежегодно индексируется постановлением Правительства РФ. В 2015 году размер предельной базы составляет 670 000 руб. Это значит, что взносы начисляются до тех пор, пока облагаемая база работника не достигнет 670 000 руб. Выплаты сверх данной суммы от взносов освобождаются. Начиная с 2021 года, отсчет пойдет заново.

База по пенсионным взносам не лимитируется. Но для выплат, начисленных сверх предельной величины базы, предусмотрен пониженный тариф (см. ниже). Так, в 2015 году база по пенсионным взносами составляет 711 000 руб. После превышения этой суммы действует пониженный тариф.

База по взносам «на травматизм» также не лимитируется, причем пониженный тариф здесь не предусмотрен.

Итоговая величина взносов равна облагаемой базе, умноженной на соответствующий страховой тариф (ставку).

Санкции за несвоевременную уплату СТВ

Ответственность касательно СТВ появляется у налогоплательщика тогда, когда причина их неуплаты:

- при подсчете база для начислений СТВ была занижена, то есть, страхователь упустил какую-то сумму, облагаемую СТВ;

- некорректный расчет СТВ. Например, страхователь использовал в расчете пониженный тариф совершенно безосновательно;

- иные действия (бездействия) предпринимателя-страхователя, которые признаются неправомерными.

Штрафы:

| Нарушение | Штраф, % от неуплаченной суммы |

| Просрочка в предоставлении отчетности | 5,0 Минимум 1000,0 руб. и максимум 30% от общей суммы платежа |

| Занижение базы – основы для определения размера СТВ | 20,0 |

| Умышленная неуплата СТВ | 40,0 |

Когда предприятие пропустило крайний срок уплаты СТВ, со следующего дня начинается рост пени. Ее размер составляет (в %):

- просрочка свыше 30 календ. дн. – 1/300 ставки рефинансирования Центробанка;

- с 31-го дня просрочки – 1/150 указанной выше ставки рефинансирования.

Пример 1. произвела перечисление СТВ в ПФР за апрель 15 июня. Просрочка составила 30 дней. Во внебюджетный фонд отправлено 180 тыс. руб.

Пеня составляет:

180 000 · 9,25%* · 1/300 · 30 = 1 665 руб.

*ключевая ставка ЦБ в мае-июне 2021 г.

Бухгалтер «Вектора» сделает такие записи:

Дт 99 КТ 69 1 665,0 пеня начислена

Дт 69 Кт 51 1 665,0 пеня перечислена в бюджет

Важно! Когда предприятие не смогло заплатить СТВ вовремя, ему выгодно не тянуть, а найти средства и отправить их в соответствующие фонды в течение ближайших 30 календ. дней.

На что не начисляются взносы

Существует закрытый перечень выплат, которые не облагаются пенсионными и медицинскими взносами, а также взносами на случай временной нетрудоспособности и в связи с материнством. В этот список входит пособие по больничным листам, все виды установленных законом компенсаций, суточные, полученные во время командировки и проч. Полный перечень приведен в статье 9 Закона № 212-ФЗ.

Существует и перечень выплат, освобожденных от взносов «на травматизм» (ст. 20.2Закона № 125-ФЗ). Он практически совпадает со списком, принятым для остальных взносов.

На практике много споров возникает из-за выплат, которые не упомянуты в приведенных выше перечнях и не связаны с трудовыми обязанностями. Это относится, в частности, к премиям по случаю юбилея, к стоимости путевок, оплаченных работодателем и др. По мнению страхователей, взносы на такие суммы начислять не нужно, однако сотрудники внебюджетных фондов считают иначе. Подобные споры нередко заканчиваются в суде, причем арбитражная практика по данному вопросу весьма противоречива.

Особенности уплаты взносов ИП

Для ИП тариф СТВ в ПФР составляет 26%, в ФОМС – 5,1%. Расчет производится исходя минимального заработка. Его размер с 01 июля 2017 г. – 7800 руб. Предыдущая величина – 7500. Именно она используется в определении суммы СТВ фиксированной, поскольку в НК предусмотрен расчет за МРОТ на начало календарного года.

Когда годовые поступления ИП не больше 300 тыс. руб., размер СТВ в ПФ составит:

7500 · 12 мес. · 0,26 = 23 400,00

При превышении поступлений 300 тыс. руб., ему потребуется дополнительно к сумме, рассчитанной выше, добавить еще 1% от поступлений, переваливших за указанную величину.

Максимальный годовой размер СТВ в ПФ для ИП – 187,2 тыс. руб. (восьмикратная величина МРОТ).

На СТВ в ФОМС доход не влияет. За год они составляют:

7500 · 5,1% · 12 мес. = 4 590,00 руб.

Взносы в ФСС индивидуальный предприниматель уплачивает добровольно. Когда ИП примет решение об их внесении, то размер составит:

7500 · 2,9% · 12 мес. = 2 610,00 руб.

Важно! Основой расчета СТВ является МРОТ на начало календарного года.

Объект обложения, база исчисления, сроки отчетности

Объектом выступают доходы трудящихся, которые выплачивают по трудовым, гражданско-правовым договорам, договорам отчуждения интеллектуальной собственности и авторского права. Доходы, связанные с имущественными сделками, сюда не входят.

Индивидуальные предприниматели делают отчисления в фиксированном размере (см. статью 430 НК РФ). Он ежегодно пересматривается и до нынешнего года привязывался к МРОТ.

Порядок заполнения и форма предоставления расчета по страховым взносам (РСВ) утверждены Приказом от 10.10.2016 № ММВ-7-11/[email protected] Работодатель ведет исчисление по каждому сотруднику по истечении календарного месяца. Отчетные периоды — квартал, полугодие, девять месяцев и год. В 2021 году отчетность предоставляют:

- до 3 мая (с учетом переноса, обычно — до 30 апреля);

- до 30 июля;

- до 30 октября;

- до 30 января.

Расчетный период — календарный год.

Распространенные ошибки в уплате СТВ

На практике нередко случаются ошибки касательно уплаты СТВ. Встречаются они не только со стороны предпринимателей. Например, специалисты ПФР могут неверно разнести платежи в своей системе. Или же ошибку подобного рода допустил бухгалтерский работник предприятия. В результате часть СТВ в расчет не попала.

Бывает, что не совпадает сумма входящего остатка СТВ.

Среди других распространенных ошибок выделяются такие: (нажмите для раскрытия)

- Несоответствие паспортных данных сотрудника и его ФИО, СНИЛС. Подобные искажения определяются автоматически, и расчет не принимается. Налогоплательщик получает информацию о наличии ошибки. Ему следует сделать исправления и сдать уточненный расчет. В данном случае штраф отсутствует.

- Несовпадения между общей суммой СТВ и их размерами по отдельным сотрудникам. Уточненный расчет сдается и в этом случае.

- Расчет СТВ для иностранного специалиста компании, временно проживающего в стране, работающего по договору, проделан по неправильному тарифу. Бухгалтер не учел, что сотрудник – специалист высокой квалификации. Для подобных работников-иностранцев следует проводить начисление взносов только по травматизму. Иные СТВ отсутствуют. Бухгалтеру понадобится провести перерасчет и отправить дополнительный отчет.

Кто платит взносы

- организации, которые начисляют зарплату сотрудникам и (или) выплачивают вознаграждение подрядчикам — физическим лицам;

- индивидуальные предприниматели, которые начисляют зарплату наемным работникам и (или) выплачивают вознаграждение подрядчикам — физическим лицам;

- физические лица без статуса ИП, которые начисляют зарплату наемным работникам и (или) выплачивают вознаграждение подрядчикам — физическим лицам;

- индивидуальные предприниматели и лица, занимающиеся частной практикой (адвокаты, нотариусы и проч.); то есть те, кто трудится «на себя», а не на работодателя.

Нередко бывает так, что один и тот же человек подходит сразу под несколько приведенных выше определений. В этом случае страховые взносы нужно платить по каждому основанию. Самый распространенный пример — индивидуальный предприниматель, который трудится «на себя» и при этом имеет штат наемных работников. Такой ИП должен отдельно начислить взносы на собственные доходы и отдельно — на зарплату работников.

Проводки для перечисления сумм СТВ и формула расчета

Счета бухучета СТВ остаются неизменными. Только не помешает учесть возможность доначислений взносов за периоды, уже прошедшие. Разумно ввести дополнительные субсчета к сч. 69.

Основные бух. записи по СТВ такие:

| Содержание операции | Дебет | Кредит |

| СТВ начислены | 20 (25, 26, 44) | 69 (плюс субсчета по каждому виду страхования) |

| СТВ уплачены | 69 | 51 |

| Начислены пособия за счет ФСС | 69 | 70 |

| Пособия возмещены соцстрахом | 51 | 69 |

Чтобы определить расчетную базу СТВ, используется формула:

СТВ рассчитывается так:

СТВ = Расч. база · тариф

Пример 2. Маркетологу ООО «Вектор» Литвиновой Р. Л. в апреле начислена зарплата 32 250 руб. Десять дней она проболела. Сумма пособия – 10 750 (за счет работодателя 3225, и ФСС – 7525). Проводки:

| Дебет | Кредит | Сумма, руб. | Операция |

| 44 | 70 | 32 250 | Начисление заработка за апрель |

| 44 | 69.1 | 935,25 | Начисление СТВ по врем. нетрудоспособности и материнству |

| 44 | 69. 2 | 7 095,0 | СТВ по пенсионному страхов. |

| 44 | 69,3 | 1 644,75 | Взносы по мед. страхованию |

| 44 | 69.11 | 258,00 | Взносы по страхованию от несч. случаев |

| 44 | 70 | 3225,0 | Больничное пособие за счет работодателя начислено |

| 69.1 | 70 | 7525,0 | Пособие за счет ФСС начислено |

| 69.2 | 51 | 7 095,0 | Взносы в ПФ уплачены |

| 69.3 | 51 | 1 644,75 | Уплата СТВ по медстраховке |

| 69.11 | 51 | 258,00 | Уплата в ФСС взносов по травматизму |

| 51 | 69.1 | 6589,75* | Возмещение от ФСС получено |

*ФСС при возмещении учитывает сумму СТВ по врем. нетрудоспособности и материнству.

На что начисляются взносы

Выплаты сотрудникам

Работодатели-организации и работодатели-ИП начисляют взносы на выплаты, сделанные в адрес работников в рамках трудовых договоров. К таким выплатам относится, прежде всего, заработная плата, премии по итогам работы за месяц, квартал или год, а также отпускные и компенсация за неиспользованный отпуск.

Выплаты подрядчикам

Пенсионные и медицинские взносы начисляются на выплаты в пользу физических лиц, не состоящих в штате, если такие выплаты сделаны в рамках авторских или гражданско-правовых договоров. Тут есть исключение: заказчик работ или услуг освобождается от обязанности начислять взносы в случае, когда подрядчик имеет статус ИП и платит взносы «за себя». Также под взносы не попадают суммы, выданные гражданину за приобретенное или арендованное у него имущество или имущественные права (например, взносы не начисляются на суммы, выплаченные при аренде личного автомобиля сотрудника).

Взносы в ФСС по страхованию на случай временной нетрудоспособности и в связи с материнством не начисляются на выплаты по любым гражданско-правовым договорам (в том числе по авторским и договорам подряда).

Взносы в ФСС на «травматизм» с выплат по гражданско-правовым договорам начисляются только в случае, если уплата взносов предусмотрена самим договором.

В отношении иностранцев и лиц без гражданства, получающих доходы в рамках трудовых или гражданско-правовых договоров, установлены определенные особенности (см. табл.).

Особенности начисления взносов на выплаты в пользу иностранцев и лиц без гражданства

| Выплаты | Пенсионные взносы | Медицинские взносы | Взносы в ФСС на случай временной нетрудоспособности и в связи с материнством | Взносы «на травматизм» |

| Иностранец постоянно или временно проживает в РФ | ||||

| в рамках трудового договора | начисляются | начисляются | начисляются | начисляются |

| в рамках гражданско-правового договора | начисляются | начисляются | начисляются | начисляются, если это предусмотрено договором |

| Иностранец временно пребывает в РФ | ||||

| в рамках трудового договора | начисляются (если иностранец не является высококвалифицированным специалистом) | не начисляются | начисляются | начисляются |

| в рамках гражданско-правового договора | начисляются (если иностранец не является высококвалифицированным специалистом) | не начисляются | начисляются | начисляются, если это предусмотрено договором |

| Иностранец работает в зарубежном филиале российской компании или выполняет работы или оказывает услуги за рубежом по договору подряда | ||||

| не начисляются | не начисляются | не начисляются | не начисляются | |

Общие положения

Основным источником финансовых ресурсов государственных социальных внебюджетных фондов являются установленные специально для зачисления в эти фонды обязательные платежи. Обязательность таких платежей обусловлена публичными целями формирования самих государственных социальных внебюджетных фондов, а также содержанием разработанных и реализуемых с их помощью социальных программ. Концепция этих программ базируется на положениях Конституции РФ (ст. 37, 39, 41). Именно общегосударственная значимость названных внебюджетных фондов обусловила отнесение платежей в них к числу обязательных и запрещение изъятия из них денежных средств, в том числе в целях погашения дефицита бюджета. За период, истекший с момента форми- данных фондов, произошли изменения в правовом регулировании зачисляемых в них обязательных платежей.

Федеральным законом от 31 декабря 2001 г. «О внесении дополнений и изменений в Налоговый кодекс Российской Федерации и в некоторые законодательные акты Российской Фе-дерации о налогах и сборах» была существенно изменена гл. 24 «Единый социальный налог (взнос)» части второй НК РФ. В частности, указанный платеж стал именоваться «единый социальный налог» без дополнения словом «взнос». того, при сохранении целевого характера, он подлежит лению лишь в внебюджетных фонда — Фонд социального страхования РФ и фонды обязательного медицинского страхования. Доля же единого социального налога, подлежащая зачислению в Пенсионный фонд РФ, стала перечисляться в федеральный бюджет.

Одновременно на этом этапе вводятся специальные обязательные страховые взносы — страховые взносы на обязательное пенсионное страхование, зачисляемые в Пенсионный фонд РФ, и страховые взносы обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний- зачисляемые в Фонд социального страхования РФ. Цель их введения — пополнение денежных ресурсов рассматриваемых внебюджетных фондов. Указанные взносы уплачиваются на основе тарифов, установленных в законодательных актах. Природа указанных обязательных платежей регулируется нормативно-правовыми актами, относящимися как к финансовому* так и иным отраслям права.

Страховые взносы в названные фонды в правовом аспекте представляют собой вид обязательных платежей, взимаемых с организаций и физических лиц по ставкам (тарифам), в порядке и сроки, закрепленные в нормативно-правовых актах, в целях финансового обеспечения гарантированных государством прав граждан на пенсионное обеспечение, социальное страхование, социальное обеспечение в случае безработицы, охрану здоровья и помощь, а также обеспечения деятельности самих внебюджетных фондов.

Таким образом, в установленную действующим финансовым законодательством систему источников государственных социальных внебюджетных фондов в настоящее время могут включаться не только обязательные налоговые платежи, но также и иные обязательные платежи, имеющие статус обязательных страховых взносов, порядок и особенности применения рых устанавливаются в законах, регулирующих конкретные виды обязательного страхования.