Подавляющая часть компаний время от времени берет займы. Средства могут быть взяты прямо у учредителя. Данная сделка имеет определенные нюансы. Руководитель должен правильно оформить привлечение средств, но не менее важным этапом является их возврат. Рассмотрим все нюансы этого этапа в статье.

Вопрос: Как отразить в учете получение и возврат беспроцентного долгосрочного займа от учредителя (юридического лица)? Организацией получен заем от учредителя в сумме 5 000 000 руб. сроком на 24 месяца. Согласно договору заем является беспроцентным. В установленный договором срок заем возвращен. Посмотреть ответ

Может ли учредитель дать в долг своей компании?

Фирма и ее учредитель при необходимости могут выступать сторонами договора займа — взаимного соглашения о передаче заемщику от заимодавца в собственность денежных средств или иного имущества.

Узнайте больше о заемных средствах, перейдя по ссылке.

Заемные отношения с учредителем позволяют с наименьшими для компании издержками срочно получить деньги или иные предметы:

- для осуществления текущей хоздеятельности;

- расширения материальной базы;

- внедрения новых технологий;

- для иных целей (для внесения задатка на участие в тендере, погашение долгов и т. д.).

Каких-либо специальных нормативных ограничений в отношении фирмы (заемщика) и учредителя (займодавца) не существует. Поэтому учредитель может одолжить своей компании:

- деньги или любое другое имущество, обладающее общими родовыми признаками (моделью, цветом, сортом и т. д.) — п. 1 ст. 807 ГК РФ;

- заемные средства в любом объеме и на любой срок;

- под проценты или без них.

Образец договора беспроцентного займа между учредителем и организацией вы можете посмотреть и скачать в КонсультантПлюс. Пробный доступ к системе предоставляется бесплатно.

Фирма-заемщик может взять в долг у учредителя:

- вне зависимости от размера его доли в уставном капитале;

- на определенные цели (целевой заем) или без указания назначения займа;

- с соблюдением обязательности возврата полученных заемных средств и письменного оформления договора займа (ст. 808 ГК РФ).

В КонсультантПлюс есть ответы налоговиков на разнообразные вопросы налогоплательщиков. Например, советник государственной гражданской службы РФ 1 класса А.А. Батарин разъяснил:

Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Особенности учредительской безвозмездной помощи

Когда участник принимает решение помочь своей фирме финансово или имущественным вкладом, он должен решить, собирается ли он когда-либо потребовать активы обратно. Если да, то такая передача средств будет называться возвратной, а такая передача средств – займом. Он может быть сделан под очень низкий процент или вовсе без него. В любом случае, эти моменты нужно оговорить в договоре при оформлении ссуды.

Если же речь идет именно о безвозмездной помощи, то возврата средств не предполагается. При такой форме финансовой поддержки важно учитывать такие факторы:

- передаваемые средства никак не влияют на размер уставного капитала;

- данные финансы не увеличивают и не уменьшают долю ни одного участника юрлица;

- организация получает деньги без дополнительных условий.

Договор займа с учредителем: как подстраховаться от ошибок?

Возвращение денег по договору займа — это один из заключительных этапов заемных взаимоотношений. Ему предшествуют такие важные процедуры, как:

- согласование условий предоставления займа;

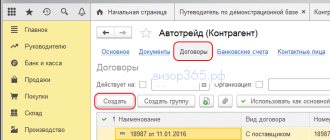

- оформление договора займа;

- передача заемных средств от учредителя фирме и составление подтверждающего документа (акта приема-передачи, расписки и др.);

- отражение в бухучете операций по получению заемных средств.

Если в этих действиях будут допущены ошибки, на этапе возврата займа могут возникнуть проблемы. Поэтому заранее проверьте:

- не обладает ли передаваемое по договору займа имущество индивидуальными признаками (например, автомобиль с ПТС и идентификационным номером не может являться предметом займа);

- валюту денежного обязательства — по ст. 317 ГК РФ такое обязательство должно быть выражено в рублях (инвалюта может фигурировать в договоре займа, но исключительно в качестве эквивалента по курсу ЦБ РФ);

- предусмотрены ли договором займа все его существенные (предмет займа и его возвратность) и дополнительные (срок возврата, условие о его беспроцентности и др.) условия.

ВАЖНО! Если в договоре займе нет условий о процентах или об их отсутствии, займ считается процентным. Проценты рассчитываются исходя из ставки рефинансирования (п.1 ст.809 ГК РФ). В договоре также нельзя прописывать условие о том, что займ является безвозвратным. Согласно п. 1 ст. 807 ГК РФ замщик априори обязан вернуть займ займодавцу.

Какие условия обязательно включаются в договор купли-продажи квартиры, узнайте из материала «Существенные условия договора купли-продажи по ГК РФ».

Безвозмездная помощь от учредителей: бухгалтерский учет и налогообложение

в отношениях между коммерческим организациями не допускается (пп. 4 п. 1 ст. 575 ГК РФ). Но еще раз обратим внимание, что в ГК РФ речь идет только о дарении. Другие случаи безвозмездной передачи имущества ГК РФ не упоминает. Хотя это не означает, что их не существует. Примечание. См. статью «Акции для клиентов: подарки или возмездная реализация» на с. 35 журнала N 7, 2014. Выше речь шла об отношениях между взаимозависимыми лицами. Можно еще вспомнить, например, бесплатную раздачу продукции в рекламных целях.

Возврат займа: что учесть в первую очередь?

Прежде чем решать вопрос о возврате беспроцентного займа учредителю на карту, необходимо проконтролировать:

- отсутствие у учредителя-займодавца долга по внесению доли в уставный капитал — если учредитель своевременно не внес свою «уставную» долю или передал ее компании не в полном объеме, полученные заемные средства пойдут в счет погашения такой задолженности, и возвращать ему на карту будет нечего;

- наличие в договоре займа условия, позволяющего использовать способ возврата заемных денег на карту учредителя;

- сопоставить виды полученных фирмой от учредителя заемных средств и возвращаемых ею средств по договору займа.

Если вы получили партию стройматериалов по договору займа, то ни о каком возврате на карту займа деньгами не может быть и речи. Заемные отношения предполагают единое правило: «что занял, то и верни» (п. 1 ст. 807 ГК РФ).

Таким образом, подстраховавшись от ошибок на этапе согласования условий договора займа и убедившись в возможности возврата займа деньгами на карту учредителя-заимодавца, можно приступать непосредственно к процедуре возвращения заемных средств (см. далее).

Ситуации выдачи (возвращения) займа, при которых ККТ не нужна

Работодатель выдал своему работнику заем на личные расходы, а не для покупки у этого же работодателя различных благ. В этом случае онлайн-касса не участвует при расчетах. Основание – статья 1.1 закона № 54-ФЗ, где ясно указывается на узкоцелевое назначение займа. В этой ситуации покупки у заимодавца на выданные им же заемные средства не происходит.

В случае, когда заем оформляется на сотрудника либо на иное лицо для целевого приобретения у другого предприятия товаров, работ, услуг, кассовая техника тоже не используется. Основание – в законе №54-ФЗ говорится о расчетах с предприятием-заимодавцем за реализуемые именно им товары (работы, услуги) (письмо Минфина России №03-01-15/71861 от 05.10.2018 ).

Когда организация выдаёт заем своему учредителю либо директору, собственному работнику или стороннему физлицу, но нигде нет ссылки на назначение этих средств, то онлайн-касса тоже не требуется. Причина – отсутствие цели заимствования. В статье 1.1 закона №54-ФЗ ясно сказано «для оплаты товаров, работ, услуг». Поэтому если из договора не ясно куда направляются заемные средства, кассовый чек при выдаче и возврате такого займа не пробивается. Основание: в понимании закона № 54-ФЗ при такой операции «расчета» не возникает.

Что касается закрытия займов, если они не направлялись для платежа за реализуемые заимодавцем блага, тогда онлайн-касса не применяется в момент погашения долга по займу.

Особое место в расчетных операциях отводится займу, полученному предприятием от его учредителя. Даже если данные средства предоставлены для закупа организацией товаров, работ, услуг, онлайн-касса не нужна ни в момент получения такого займа, ни при его погашении учредителю. Основание – сам закон № 54-ФЗ не относит данную операцию к «расчетам».

ККТ не применяется и тогда, когда в безналичном формате и без предъявления ЭСП заем выдается предприятием другой организации либо предпринимателю с целью приобретения ими товаров, работ, услуг у заимодавца (п.9 статьи 2 закона №54-ФЗ). То же самое касается и безналичного возвращения указанных средств.

У займа бывает не только денежная форма. Это может быть, например, отсрочка либо рассрочка платежа. Поэтому всё вышесказанное распространяется на любые варианты предоставления займа.

Возвращаем беспроцентный заем учредителю: какой способ выбрать?

У компании может быть только 2 законных «денежных кармана», из которых она может передать учредителю занятые у него в долг денежные средства:

- с расчетного счета;

- из кассы.

Для перечисления на карту учредителя с расчетного счета потребуется:

- описание в договоре займа (или в допсоглашении к нему) подобного способа возврата долга;

- указание в нем детальных банковских реквизитов для перечисления денег на карту.

Обратите внимание! При возврате займа учредителю — физическому лицу не нужно пробивать чек ККТ с признаком «расход».

Если у фирмы отсутствуют деньги на расчетном счете, а в кассе они есть, важно учесть следующее:

- нельзя выдавать деньги из кассы в счет погашения займа из выручки (п. 4 Указания Банка России о порядке ведения кассовых операций от 11.03.2014 № 3210-У, Решение Мосгорсуда от 14.12.2012 по делу № 7-2207/2012);

- денежные средства из кассы вносятся на расчетный счет, и затем производится перечисление учредителю на карту с пометкой в назначении платежа «Возврат денежных средств по договору займа от __ № __»).

Не пренебрегайте кассовыми ограничениями, иначе можете материально пострадать — по ст. 15.1 КоАП РФ штраф за такой вид кассовых нарушений составляет до 50 000 руб.

Какие «кассовые» требования опасно игнорировать, говорится в материале «Порядок ведения кассовых операций».

Лимит оплаты наличных расчетов между организациями

Естественно, обслуживающий банк получает прибыль в виде комиссии за прием и выдачу наличных.

Это, судя повсему, и есть основная цель запрета, чтобы народ больше платил комиссии своему банку.Важно!Из выручки, займов, возврата неизрасходованных подотчетных денег и всех прочих сумм, поступивших в кассу не со счета вашей организации (ИП), наличные денежные расчеты, не поименованные в списке разрешенных, проводить нельзя.А вот и приятные нововведения наличных расчетов — ИП вправе забрать выручку из кассы на свои личные нужды без ограничения по сумме.

Достаточно составить РКО — (расходник) с формулировкой «На личные (потребительские) нужды ИП».А вот предельный лимит расчета наличными остался неизменным: 100 000 руб.

в рамках одного договора между юридическими лицами и ИП (далее — участники наличных расчетов).Максимальный размер расчетов наличными деньгами составляет 100 000 руб. Это ограничение

Процедура погашения займа: какие еще условия учесть и на каких счетах отразить?

При погашении долга перед учредителем по договору займа и переводе денег на его карту не забудьте о необходимости:

- соблюдения предусмотренного договором займа графика возврата заемных средств;

- полного погашения заемного долга не позднее месяца, считая с указанной в договоре даты (если график платежей не предусмотрен).

Когда в текущей хоздеятельности без графиков не обойтись, узнайте из размещенных на нашем сайте материалов:

- «Как правильно составить график внедрения профстандартов?»;

- «Что это значит — вахтовый график работы?»;

- .

В бухучете погашение займа на карту учредителя отразите записью:

Дт 66 (67) Кт 51 — погашение займа на карту учредителя по договору займа.

Применяйте:

- счет 66 «Расчеты по краткосрочным кредитам и займам» — если вы заняли у учредителя средства на срок менее 12 месяцев;

- счет 67 «Расчеты по долгосрочным кредитам и займам» — если договор займа предусматривает более длительный заемный период (свыше года).

Выписка банка подтвердит:

- факт погашения задолженности перед учредителем;

- объем и реквизиты перечислений.

Если гасите заем частями, применяйте все вышеперечисленные рекомендации в отношении каждой части погашаемого долга.

Можно ли учредителю предоставить средства как безвозмездную финансовую помощь

Львова на погашение убытка; Дебет 51 Кредит 75 субсчет «Средства Глебовой, направленные на погашение убытка» – 490 000 руб. – поступили деньги от Глебовой на погашение убытка. В бухучете при получении от учредителей средств на погашение убытка дохода не возникает. При расчете налога на прибыль в состав доходов включаются денежные средства, полученные от Глебовой (т. к. доля учредителя составляет менее 50%). В результате возникает постоянная разница и постоянное налоговое обязательство: Дебет 99 субсчет «Постоянные налоговые обязательства» Кредит 68 субсчет «Расчеты по налогу на прибыль» – 98 000 руб. (490 000 руб. × 20%) – отражено постоянное налоговое обязательство.

Ситуация: нужно ли включать в расчет налога на прибыль безвозмездную помощь, полученную от коммерческой организации-учредителя. Размер предоставленной помощи превышает 3000 руб. Да, нужно.

Что делать, если вернуть заем на карту учредителю не получается?

Возврат заемных средств — обязательное условие договора займа. Однако вернуть долг учредителю на карту бывает невозможно по ряду причин, например:

- на расчетном счете отсутствуют денежные средства;

- счет в банке заблокирован налоговиками;

- в иных случаях (у банка отозвали лицензию и др.).

Если денежные затруднения временные и рано или поздно у компании появится возможность перечислить долг по договору займа на карту учредителя:

- согласуйте с займодавцем продление сроков погашения займа, пересмотрите график платежей;

- оформите пересмотр сроков допсоглашением к договору займа, приложите к нему откорректированный график платежей;

- проверьте, не перешел ли из-за продления сроков заем в категорию долгосрочных — детальная аналитика в этом вопросе позволяет грамотно заполнить пояснения к бухотчетности и предоставить ее пользователям полную и достоверную информацию о заемных обязательствах компании.

В какой строке отразить заемный капитал, расскажет эта публикация.

Если финансовое положение компании в ближайшее время не поправится и возможность для погашения задолженности перед учредителем по договору займа отсутствует, необходимо рассмотреть другие способы решения вопроса с зависшим долгом. Об одном из таких способов узнайте из следующего раздела.

Бухгалтерские проводки

Рассмотрим проводки при покрытии задолженности перед учредителем товаром:

- ДТ76 КТ91. Отражение выручки от реализации товара.

- ДТ90.3 КТ68.02. Начисление НДС.

- ДТ66 КТ76. Зачет долга.

Требуется также указать сумму платежей и первичные документы, на основании которых совершается каждая из операций.

Рассмотрим проводки при выдаче кредита от учредителя:

- ДТ51 КТ66. Получение займа.

- ДТ91.1 КТ66. Отражение процентов.

- ДТ66 КТ51. Возврат средств учредителю.

- ДТ66 КТ51. Перечисление процентов по займу.

Заем также может быть беспроцентным. В этом случае проценты можно не отображать.

Решаем вопрос с «зависшим» займом

Любой заем отягощает пассив баланса — увеличивает общую сумму долгов компании и влияет на отдельные финкоэффициенты, а также на общее финансовое положение.

В каких расчетах участвует показатель заемного капитала фирмы, узнайте из статьи «Коэффициент финансового левериджа — формула для расчета».

Такая ситуация может быть с легкостью решена самим займодавцем — учредителем компании. В его силах избавить свою компанию от заемного бремени, простив задолженность по договору займа.

Если учредитель решил простить своей компании долг, необходимо:

- учесть выполнение требований ст. 415 ГК РФ — учредитель может простить компании долг, если это не нарушает прав других лиц в отношении имущества кредитора;

- прощение долга оформить соглашением или иным документом;

- отразить прощеную задолженность в учете: в бухучете путем включения прощеного долга в прочие доходы (Дт 66 (67) Кт 91);

- в налоговом учете учесть сумму долга во внереализационных доходах, если доля учредителя, простившего свой долг компании, не дотягивает до 50% (подп. 11 п. 1 ст. 251 НК РФ); если его доля составляет 50% и более, доход в налоговом учете не отражается.

Учредитель может простить как часть долга по договору займа, так и полностью всю сумму беспроцентного займа.

Пример проводок для безвозмездной финансовой помощи от учредителя

Законы о хозяйственных обществах (Федеральные законы от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью», от 26.12.1995 N 208-ФЗ «Об акционерных обществах», далее — Закон N 14-ФЗ и Закон N 208-ФЗ) не позволяют организациям бесконечно долго мириться с подобным положением дел. Безнаказанно работать себе в убыток, расходуя уставный капитал, общество может только в течение первого года.

По окончании второго года организация обязана сравнить размер своих чистых активов с величиной уставного капитала (п. 4 ст. 30 Закона N 14-ФЗ, п. 4 ст. 35 Закона N 208-ФЗ).

Итоги

Возвратить заемные средства учредителю на карту можно только путем перечисления с расчетного счета компании и при условии, что заем был предоставлен деньгами. Такой способ возврата займа необходимо прописать в договоре или допсоглашении к нему.

Источники:

- Налоговый кодекс РФ

- Гражданский кодекс Российской Федерации

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Взносы учредителя на создание резервного фонда

Создание резервного фонда осуществляется за счет нераспределенной прибыли организаций. Учет средств фонда осуществляется по счету 82. Для акционерных обществ формирование фонда является обязательным условием ведения деятельности. ООО создает резервный капитал в добровольном порядке.

Для пополнения резервного фонда финансовая помощь учредителя направляется на счет учета прочих доходов. Далее полученная по итогам года чистая прибыль будет направлена на формирование резервного фонда.

| Наименование операции | Запись операции в учетных регистрах |

| Отражение поступления помощи от учредителя | Дт 50 (51) Кт 91/1 |

| Отражено закрытие года | Дт 91/1 Кт 99 |

| Отражена чистая прибыль | Дт 99 Кт 84 |

| Отражено формирование резервного фонда | Дт 84 Кт 82 |

Средства резервного фонда расходуются на цели, определенные Уставом, включая выплату дивидендов учредителям при отсутствии прибыли.