Что такое неустойка как объект бухгалтерского учета?

Неустойка — это определенная законом или договором штрафная санкция за неисполнение обязательств одной стороной соглашения перед другой (другими). С точки зрения бухгалтерского учета неустойку правомерно считать:

- прочим доходом получающей стороны (п. 7 ПБУ 9/99);

- прочим расходом обязанной стороны (п. 11 ПБУ 10/99).

Неустойки как доходы отражаются в учете в том отчетном периоде, в котором появились правоустанавливающие документы, на основании которых сформировалась неустойка. Таким документом может быть, например, решение суда или двусторонний акт участников договора (п. 16 ПБУ 9/99). Неустойка как доход или расход должна быть отражена в бухгалтерском балансе до фактических расчетов сторон (п. 76 положения по приказу Минфина России от 29.07.1998 № 34н).

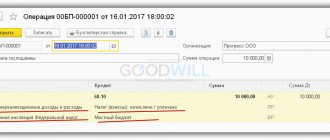

Основной бухгалтерский счет для формирования проводок по неустойкам — 76. Изучим, каким образом он и его субсчета используются для отражения операций, связанных с уплатой хозяйствующим субъектом неустойки (либо получения им соответствующего дохода от контрагента).

Применение ПБУ 18/02

При признании в бухгалтерском учете расходов в виде суммы оценочного обязательства, возникшего в связи с судебным разбирательством, в учете организации возникают вычитаемая временная разница (ВВР) и соответствующий ей отложенный налоговый актив (ОНА). На дату признания в налоговом учете расхода в виде суммы, подлежащей взысканию с организации по решению суда, вышеуказанные ВВР и ОНА погашаются. Это следует из п. п. 11, 14, 17 Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02, утвержденного Приказом Минфина России от 19.11.2002 N 114н, с учетом разъяснений, данных в Толковании Р82 «Временные разницы по налогу на прибыль» (утв. Бухгалтерским методологическим центром 15.10.2008).

| Сумма, руб. | Первичный документ | |||

| При признании в учете оценочного обязательства | ||||

| Признано оценочное обязательство по уплате неустойки контрагенту | Бухгалтерская справка-расчет | |||

| Отражен ОНА | Бухгалтерская справка-расчет | |||

| На дату вступления решения суда в законную силу | ||||

| Отражена сумма, подлежащая уплате контрагенту по решению суда | Решение суда, вступившее в законную силу, Бухгалтерская справка | |||

| Погашен ОНА | Бухгалтерская справка | |||

| На дату уплаты штрафных санкций контрагенту | ||||

| Перечислена контрагенту сумма, взыскиваемая по решению суда | Выписка банка по расчетному счету | |||

М.С.Радькова Консультационно-аналитический центр по бухгалтерскому учету и налогообложению

Начисление неустойки по договору — проводки по таким операциям мы рассмотрим далее — довольно распространенная процедура в коммерческих отношениях. Порядок ведения бухгалтерского учета таких неустоек зависит от многих факторов: организационно-правового статуса стороны договора, типа соглашения, системы налогообложения — изучим их подробнее.

Как отражаются в учете уплаченные штрафы (пени) обязанной стороной договора?

Сторона договора, которая обязана возместить контрагенту убытки посредством выплаты неустойки, сформирует следующие проводки:

- Дт 91.2 Кт 76 (неустойка признана на основании правоустанавливающего документа);

- Дт 76 Кт 51 (неустойка перечислена в сроки, определенные законом или договором).

Если неустойка выплачивается физлицу наличными, то это будет отражено проводкой: Дт 76 Кт 50.

В предусмотренных законом случаях при расчетах с физлицом не только уплаченные неустойки — штрафы (пени) отражаются в учете, но и начисленные на них налоги и взносы.

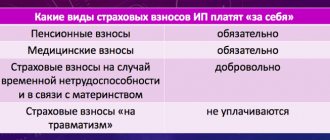

Так, если получатель неустойки — физическое лицо, не зарегистрированное как ИП, то дополнительно могут быть составлены следующие корреспонденции:

- Когда неустойка возникла в рамках правоотношений по договору, выплаты по которому облагаются страховыми взносами (например, по договору ГПХ на выполнение работ физлицом):

- Дт 76 Кт 68 (начислен НДФЛ за неустойку);

- Дт 68 Кт 51 (НДФЛ уплачен);

- Дт 91.2 Кт 69 (на сумму неустойки начислены взносы — пенсионные и медицинские, в соответствии с подп. 1 п. 1 ст. 420 НК РФ);

- Дт 69 Кт 51 (взносы уплачены).

- Когда неустойка возникла в рамках прочих правоотношений:

- Дт 76 Кт 68 (начислен НДФЛ);

- Дт 68 Кт 51 (НДФЛ уплачен).

В качестве примера такой неустойки можно привести компенсацию физлицу по договору долевого строительства (письмо Минфина России от 15.09.2017 № 03-04-06/59629). Взносы на данный вид неустоек не начисляются.

Уплатить НДФЛ в обоих указанных случаях нужно не позднее чем на следующий день после проведения расчетов (п. 6 ст. 226 НК РФ). Взносы при их наличии — как обычно, до 15-го числа месяца, идущего за тем, когда были произведены расчеты.

Онлайн калькулятор

В помощь лицам, заключающим договоры, разработан специальный онлайн калькулятор для исчисления штрафов и пеней. В интернете их много, рассмотрим на примере сайта dogovor-urist.ru.

Калькулятор находит сумму неустойки по введенным в окно параметрам:

— Сумма задолженности; — Период просрочки; — Доля от ставки ЦБ; — Применение процентной ставки и др.

Важный момент! С 10 февраля 2021 г. ключевая ставка ЦБ РФ понижена и составляет 6%.

Неустойка по трудовому договору: как учесть НДФЛ и взносы?

Если речь идет о выплате неустойки физлицу по трудовому договору (в общем случае — в связи с задержкой зарплаты), то в бухгалтерском учете будут отражены другие проводки:

- Дт 91 Кт 73 (неустойки работодателя перед работником по зарплате начислены);

- Дт 73 Кт 51 или 50 (неустойки выплачены).

Применение проводок, связанных, в свою очередь, с начислением НДФЛ и социальных взносов на неустойки по трудовым договорам, характеризуется определенными нюансами.

Неустойка по трудовому договору не облагается НДФЛ, если она начислена в пределах норм, установленных положениями ст. 236 ТК РФ. Это прописано в п. 3 ст. 217 НК РФ и подтверждается Минфином России в письме от 28.02.2017 № 03-04-05/11096.

Если коллективным соглашением или конкретным трудовым договором установлены более высокие нормативы, то НДФЛ также не начисляется на проценты. Но если таких нормативов не установлено на предприятии, то при фактической выплате более высокой компенсации НДФЛ начисляется на разницу между данной компенсацией и нормативами, прописанными в ТК РФ (письмо Минфина России от 28.11.2008 № 03-04-05-01/450).

Взносы на неустойку по трудовому договору в общем случае всегда начисляются (письмо Минтруда России от 27.04.2016 № 17-4-ООГ-701). Хотя в судебной практике встречаются и противоположные позиции (например, постановление Президиума ВАС РФ от 10.12.2013 № 11031/13). Но строго говоря, по букве закона взносы начислять нужно и — во избежание судебных споров — рекомендуется.

Если нужно отразить в учете НДФЛ на неустойку по договору — проводки применяются следующие:

Подпишитесь на рассылку

Яндекс.Дзен ВКонтакте Telegram

- Дт 73 Кт 68 (НДФЛ по неустойке удержан);

- Дт 68 Кт 51 (НДФЛ уплачен).

Страховые взносы отражаются теми же проводками, что и в случае с гражданско-правовым договором.

Нормативные правовые акты

Для поиска необходимой информации о неустойках следует обращаться к следующим документам, предложенным законодательством:

- В Гражданском Кодексе РФ: ст. 530, 533, 534, 384, 720, 783.

- В 44-ФЗ: ст.34.

- Постановление Правительства РФ от 30.08.2017 г. № 1042 «Об утверждении Правил определения размера штрафа…» (далее — Постановление № 1042). Именно на этот документ опираются заказчики при начислении неустойки. Здесь отражены актуальные меры ответственности, связанные с исполнением контракта. Суды и контролирующие органы используют их в своей деятельности.

В Постановлении № 1042 сказано, что размер штрафа напрямую зависит от суммы контракта. Приведен порядок исчисления штрафов для представителей СМП и СОНКО. А также для штрафов, когда торг проводится на повышение (в этом случае закон — на защите заказчика). Стоит акцент на важном моменте: за каждое нарушение необходимо выставлять соответствующие неустойки.

В Постановлении можно найти термин «стоимостное обязательство». Что оно означает? Согласно ст.424 ГК РФ стоимостными называются обязательства по договору, которые можно выразить в денежном эквиваленте. Таким образом, нестоимостными будут обязательства, которые выразить в денежном эквиваленте не представляется возможным.

14 августа 2021 г. начало действовать Постановление Правительства РФ № 1011 от 02.08.2019 г. Оно вносит изменения в Постановление № 1042. Что же поменялось в новом регламенте? Коррективы коснулись штрафов.

- Теперь штрафы, по аналогии с пеней, не рассчитываются по нормам Постановления РФ № 1042. Законодательство РФ устанавливает иной порядок начисления штрафов. Это говорится в п.13, которого раньше не было в ПП РФ № 1042.

- Полностью изменился п.4 указанного постановления. Теперь штрафы за неисполнение или ненадлежащее исполнение обязательств по закупке, проводимой только для представителей СМП и СОНКО, устанавливаются в одном размере. Это 1% цены контракта или его этапа, но не менее 1 тыс. руб. и не более 5 тыс. руб.

- Правила исчисления штрафа для исполнителя, подписавшего договор по наиболее высокой цене (при торгах за право заключения) стали более сложными. Теперь, если цена контракта менее НМЦК, то штраф составляет:

10% НМЦК, если цена контракта менее 3 млн. руб.; 5% НМЦК, если цена 3-50 млн. руб.; 1% НМЦК, если цена 50-100 млн. руб.

Если же сумма контракта выше НМЦК, то штраф:

Разница между первым и вторым случаями очевидна: в первом случае проценты берутся от НМЦК, а во втором – от цены контракта.

- Изменились указания относительно общей суммы неустойки. Ранее она не должна была превышать цену контракта. С 14 августа в этой сумме не учитываются пени. То есть – общая сумма начисленных штрафов как для заказчика, так и для исполнителя, не должна превышать цены контракта.

Что же касается расчета пеней, то он, по сути, не поменялся. В Постановлении №1042 утратил силу пункт относительно того, как рассчитываются пени заказчиком за просрочку исполнения обязательств поставщиком. Изменилось и название Постановления: «Правила определения размера штрафа, начисляемого в случае ненадлежащего исполнения заказчиком, неисполнения или ненадлежащего исполнения поставщиком (подрядчиком, исполнителем) обязательств, предусмотренных контрактом (за исключением просрочки исполнения обязательств заказчиком, поставщиком (подрядчиком, исполнителем)».

Таким образом, 14 августа ПП РФ № 1042 не регулирует правила начисления пени, а устанавливает порядок только для штрафов.

Расчет же пени не изменился – он указан в ч.5 и 7 ст.34 44-ФЗ.

Как учесть неустойку управомоченной стороне?

В свою очередь, сторона, которая получает неустойку контрагента по договору, отразит в бухгалтерском учете следующие проводки:

- Дт 76 Кт 91.1 (неустойка признана судом или сторонами в соответствии с оправдательным документом);

- Дт 51 Кт 76 (неустойка зачислена на расчетный счет фирмы).

Отметим, что по счету 76 управомоченной стороне (к слову, как и обязанной) имеет смысл использовать отдельный субсчет для учета неустоек и прочих штрафных санкций по гражданско-правовым договорам — 76.2.

Отдельными нюансами характеризуется установление обязанности фирмы начислять НДС на полученную неустойку (если налогоплательщик работает по ОСН). Данный вопрос весьма спорный. Полезно будет ознакомиться с аргументами за и против начисления НДС при правоотношениях с образованием неустойки.

Вопрос

Казенное учреждение (орган местного самоуправления) располагается в помещении, которое принадлежит администрации города.(Деятельность учреждения осуществляется за счет средств местного бюджета, доходов не имеет и платных услуг не оказывает. Расходы осуществляются исключительно на обеспечение деятельности).В данном помещении три года назад администрация города (собственник) провела капитальный ремонт, в рамках которого были установлены кондиционеры. Однако стоимость кондиционеров не была отражена на счете 101.Причем раннее, в этом же помещении, администрация устанавливала кондиционеры, и учла их стоимость на счете 101В текущем году было принято решение о безвозмездной передаче имущества, находящемся в данном помещении, но находящемся на балансе администрации города, нашей организации (орган местного самоуправления).Выяснилось, что кондиционеры, которые были установлены в рамках капитального ремонта, не числятся у администрации на балансе, поэтому не могут быть переданы. Каким образом нашей организации учитывать кондиционеры? Могут ли они быть выявлены при инвентаризации и приняты на учет? 2.В текущем году нашей организацией был заключен муниципальный контракт на поставку картриджей. В качестве обеспечения контракта поставщик перечислил на счет средств во временном распоряжении сумму обеспечения.Товар по контракту поставил ненадлежащего качества, в результате проведенной работы с поставщиком товар нами не принят и муниципальный контракт расторгнут в одностороннем порядке.Поставщику выставлена претензия и начислены суммы неустойки. Часть средств, в размере равном сумме обеспечения контракта, нами должна быть перечислена в доход бюджета, часть поставщик должен возместить самостоятельно. Какие проводки необходимо провести казенному учреждению по удержанию и перечислению в доход бюджета неустойки, начисленной поставщику, за счет обеспечения контракта и средств, полученных от поставщика

Неустойка и НДС: начислять ли налог?

Существует 2 противоположные точки зрения касательно данного вопроса:

- НДС начислять нужно, поскольку в соответствии с подп. 2 п. 1 ст. 162 НК РФ налоговая база по НДС формируется за счет любых сумм, которые связаны с оплатой проданных товаров (и нет очевидных оснований рассматривать суммы неустойки как исключения).

- НДС начислять не нужно, поскольку соглашение о неустойке в соответствии со ст. 331 ГК РФ составляется отдельно от основного договора сторон. Поэтому неустойку не следует связывать с оплатой товаров (письмо Минфина России от 08.06.2015 № 03-07-11/33051).

Если говорить о разновидности неустойки, начисляемой на основании ст. 317.1 ГК РФ (о процентах за незаконное удержание денежных средств), то Минфин допускает начисление НДС на сумму такой неустойки при наличии связи между ней и оплатой товаров, не разъясняя вместе с тем конкретных критериев установления факта такой связи (письмо Минфина России от 03.08.2016 № 03-03-06/1/45600).

Таким образом, начислять или нет НДС, налогоплательщик определяет сам. Если объективно нет оснований считать неустойку связанной с получением оплаты за товар, налог не начисляется.

Существует множество разновидностей штрафных санкций: за просрочку платежа, за простой, за превышение лимитов и т.д. Определиться с начислением НДС на суммы различных видов неустоек поможет Путеводитель по налогам КонсультантПлюс. Вы можете воспользоваться бесплатным пробным доступом, если у вас пока нет К+.

Но если фирма считает иначе, то операции с НДС будут отражены (управомоченной стороной) в бухгалтерских регистрах с применением следующих проводок:

- Дт 91.2 Кт 76 (субсчет «НДС») — начислен НДС на сумму исчисленной неустойки;

- Дт 76 Кт 68 — начислен НДС на сумму полученной неустойки;

- Дт 68 Кт 51 — НДС с неустойки уплачен.

Неустойка по договору может быть списана управомоченной стороной. Изучим, какие проводки отражают это в учете.

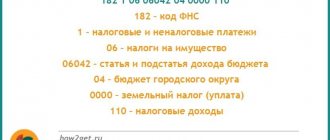

Определяемся с видом штрафа

Для того, чтобы определить порядок бухгалтерского учета штрафа, необходимо уточнить его природу. Так, к примеру, штраф, начисленный за нарушение налогового законодательства в соответствии с нормами НК РФ, отражается в составе прибылей и убытков на счете 99 «Прибыли и убытки» (Приказ Минфина от 31.10.2000 № 94н):

Дебет счета 99 – Кредит счета 68 «Расчеты по налогам и сборам»

А если это штраф к уплате за нарушение условий хозяйственного договора или штраф, начисленный в связи с нарушением норм КоАП РФ, то отражаться он будет в составе прочих расходов (п. 11 ПБУ 10/99 ).

Соответственно, начисленный штраф к получению за нарушение договорных условий будет признаваться прочим доходом (п. 7 ПБУ 9/99 , Приказ Минфина от 31.10.2000 № 94н):

Дебет счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по претензиям» — Кредит счета 91 «Прочие доходы и расходы»