Как правильно оформить взнос учредителя в кассу

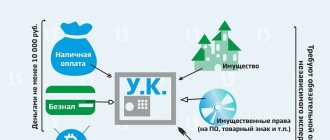

При создании фирмы формируется уставной капитал, он может быть собственный или заёмный. Уставной капитал (далее по тексту УК) – это резерв фирмы, который создают учредители, путём внесения в него денежных средств, материальных ценностей, имущества, невещественных прав выраженных в денежном эквиваленте. Он необходим для начала функционирования компании. Законодательными актами Российской Федерации регламентируется величина (размер) уставного капитала. Давайте, в данной статье рассмотрим, на каком счёте учитывается уставной капитал, как оформить взнос учредителя в кассу, остановимся на бухгалтерских проводках при оформлении данной операции.

- Выплату заработной платы сотрудникам;

- Арендную плату, например офисного или складского помещения, аренда автотранспорта;

- Приобретение объектов ОС, использующих в дальнейшем для работы, например компьютерная техника, объекты в производственных цех и другое;

- Оплата закупок, перечисление денежных средств поставщикам;

- Прочее.

Взнос учредителя на пополнение оборотных средств

Положения договора учредителей о том, что доля оплачена, чаще всего не принимаются судами во внимание (см. постановления 7-го ААС от 23.10.2014 № 07АП-9117/14, 10-го ААС от 07.06.2013 № 10АП-4385/13). Как внести деньги на расчетный счет ООО: действующий порядок Деньги на расчетный счет могут быть внесены как наличными в отделении банка, так и безналичным путем. Способы безналичного перевода денег:

- по платежному поручению, инкассовому поручению и др.

(для участника — юрлица или ИП); - перевод электронных денежных средств (для участника-гражданина).

В каждом случае в бумажном документе или электронной форме банка заполняется графа о назначении платежа.

Бухгалтерские проводки по взносам в уставный капитал

Чтобы получить лицензию, нужно оплатить больше половины уставного капитала, на погашение оставшейся части даётся 4 месяца. Исключение составляют акционерные общества, им на оплату более 50% от уставного капитала отводится 3 месяца и год на выплату остальной части. Акционерное общество, не выплатившее 50% уставного капитала, не имеет права совершать сделки, не связанные с его учреждением, а решения акционеров не имеют юридической силы.

Вначале определимся, для чего предназначен расчётный счёт. Он создаётся юридическими лицами ради проведения денежных операций с другими компаниями и физическими лицами, позволяет снимать и хранить деньги, получившиеся из кассовых излишков. Фирма сама определяет лимит денег, хранящийся на кассе, и обязана переводить излишки на расчётный счёт. Исключение составляют дни выдачи зарплат, нерабочие и праздничные дни.

Налоговый учет безмездной помощи учредителя своей компании

Прибыль в виде безмездной помощи, полученной от юрлица (либо физлица), относят к внереализационным доходам, с которых высчитывается налог. Не подлежат налогообложению внесенные взносы на безмездной основе в случаях, регламентируемых законом (НК РФ, ст. 38, п.2; 250, п. 8; 251, п.1).

| Вид безмездной помощи | Обстоятельства, при которых помощь не облагают налогом | Детализация |

| Деньги, объекты имущества | Доля «помощника» (учредителя, участника, акционера) в уставном капитале получателя помощи составляет более половины | Касательно передаваемого имущества (к деньгам это не относится) указанные нормы применяются тогда, когда оно не передается третьей стороне на протяжении года. Отсчет ведется со дня его принятия. |

| Получатель (юрлицо, организация) безмездной помощи владеет более 50 % уставного капитала помогающей стороны (юрлица, организации) | Ситуация: помогает (передает имущественный объект) зарубежная компания, которая входит в список территорий, предоставляющих льготирование по режиму налогообложения. Тогда стоимость принятого имущества нужно относить к прибыли для исчисления налога. | |

| Деньги, объекты имущества, имущественные и неимущественные права | Помощь предоставлена для прибавления чистых активов получателя | В учредительной документации (решении) получателя должно четко прописываться целевое назначение денежной помощи |

Перечисленный порядок действителен для организаций всех форм собственности. Если внесенный денежный взнос не повышает базу налога, образуется постоянная разница. С нее производится налоговый расчет. Не учитывается в прибыли взнос учредителя на прибавление чистых активов тогда, когда долг компании перед ним снижается либо ликвидируется.

К льготной категории денежной помощи по части налогообложения относят договор займа. На полученные по нему деньги не начисляется процент. Сами денежные средства передаются на возвратной основе. Посему налог по прибыли с этих денег не исчисляется.

По части НДС для стороны, оказывающей помощь, законом предусмотрены свои правила. Так, объектом обложения НДС считается лишь реализация товаров, услуг, работ на безмездной основе. Исключение — обстоятельства, обрисованные в НК РФ, ст. 146, п. 2, пп. 1-5 (например, безвозмездная передача детсадов, санаториев, иных объектов социально-культурного назначения).

Займ от учредителя: проводки

Может возникнуть ситуация, когда собственных средств организации оказалось недостаточно для осуществления капвложений или финансирования текущих расходов. Один из вариантов изыскания средств – обратиться за помощью к учредителю. Его помощь может носить как безвозмездный характер, так и предоставляться с возвратом. Как учитывать заем от учредителя, расскажем в нашей консультации.

Для того чтобы понять, на каком счете учитывать заем от учредителя, необходимо ответить на вопрос о сроке предоставления займа. Ведь если заем предоставляется на срок до 12 месяцев включительно, то учитывать его нужно на счете 66 «Расчеты по краткосрочным кредитам и займам». А если срок займа превышает 12 месяцев, — на счете 67 «Расчеты по долгосрочным кредитам и займам».

Оформление безвозмездной помощи

Решение об оказании денежной помощи на безвозмездной основе требует договорного оформления.

ВАЖНАЯ ИНОФРМАЦИЯ! Налоговый Кодекс РФ не облагает переданные средства налогом на прибыль, если оказавший помощь участник юридического лица владеет половиной и более уставного капитала организации. В других случаях эта сумма станет частью внереализационных доходов и подлежит налогу на прибыль.

Необходимым документом является учредительское решение об оказании безвозмездной помощи фирме, где нужно четко указать цели, на которые планируется направить полученные финансы.

Бухгалтерские счета 80 и 75

Уставный капитал — это начальная сумма средств (стартовый капитал), которую учредители готовы вложить для обеспечение деятельности предприятия. При регистрации организации в соответствующих органах составляются учредительные документы, в которых прописывается и стоимость уставного капитала.

Прежде всего, с его помощью формируется стартовый капитал для последующей коммерческой деятельности предприятия. Он состоит из вкладов учредителей, которые могут быть как в виде материального имущества, так и в денежном виде. Каждый учредитель имеет свою определенную долю в капитале, в зависимости от ее размера впоследствии он будет получать соответствующую прибыль от коммерческой деятельности предприятия (дивиденды). Предприятие отвечает по своим обязательствам в рамках данного капитала, поэтому для кредиторов это своего рода гарантия удовлетворения их интересов.

Безвозмездная финансовая помощь учредителя (при усн, проводки) в 2021 году

- ФЗ № 395-1, что был принят 2 декабря 1990.

- ФЗ № 129 от 8 августа 2001.

- ФЗ № 14 от 8 февраля 1998.

- ФЗ № 208 от 26 декабря 1995.

- Положение ЦБ № 302-П от 26 марта 2007 (правила ведения бухучета в кредитном учреждении РФ).

- Положение ЦБ № 318-П от 24 апреля 2008 (правила ведения кассовых операций, хранения банкнот).

- Инструкция от 14 сентября 2006 № 28-И.

- Методические рекомендации ЦБ.

- Лучший способ покрыть дефицит оборотных средств – пополнить счет личными суммами учредителей. Такой взнос может оформляться несколькими вариантами – увеличением уставного капитала, займами и перечислением денег в качестве безвозмездной помощи.

Формирование уставного капитала в 1С 8

- Вклад основными средствами. Например, учредитель решил погасить долг по уставному капиталу в виде оборудования, которое можно сразу ввести в эксплуатацию. В данном случае сформируются две проводки: Дт 08 – Кт 75.01 (погашение долга по уставному капиталу);

- Дт 01 – Кт 08 (ввод оборудования в эксплуатацию).

Еще почитать: Оплата штрафа по номеру постановления сбербанк онлайн

Обратите внимание, что в случае погашения долга по уставному капиталу производится не деньгами, должна быть проведена оценка этого имущества. Учредители вправе произвести ее самостоятельно, если стоимость не превышает 20 000 рублей. В противном случае должен привлекаться оценщик со стороны.

Каким способом можно пополнять оборотные средства

Оформление должно быть следующим: участник должен получить в организации квитанцию приходного кассового ордера о внесении наличных в кассу с указанием назначения платежа. Затем деньги выдаются ему из кассы по расходному ордеру для внесения в банк по объявлению. Как пополнить расчетный счет ООО наличными в качестве безвозмездной помощи участника в виде вклада в имущество Безвозмездное предоставление организации имущества учредителем предусмотрено законодательством в виде вклада в имущество общества (ст. 27 закона № 14-ФЗ). Порядок его внесения следующий:

- Обязанность по внесению вкладов должна быть предусмотрена уставом.

Взнос наличными в кассу от учредителя проводки

Положения Налогового кодекса.

Далее согласно пункту 1 статьи 85 Налогового кодекса, в СГД включаются все виды доходов налогоплательщика. В статье 96 Налогового кодекса определено, что стоимость любого имущества, в том числе работ и услуг, полученного налогоплательщиком безвозмездно, является его доходом. Стоимость безвозмездно полученного имущества, в том числе работ и услуг, определяется в соответствии с МСФО и требованиями законодательства о бухгалтерском учете и финансовой отчетности.

Нормативная база.

Можно отметить, что в пункте 2 статьи 13 Закона «О бухгалтерском учете и финансовой отчетности» определено, доходы это увеличение экономических выгод в течение отчетного периода в форме притока или прироста активов или уменьшения обязательств, которые приводят к увеличению капитала, отличному от увеличения, связанного с взносами лиц, участвующих в капитале. А также пунктом 1 статьи 13 Закона «О бухгалтерском учете и финансовой отчетности» установлено, что обязательство это существующая обязанность ИП или организации, возникающая из прошлых событий, урегулирование которой приведет к выбытию ресурсов, содержащих экономические выгоды.

Виды и направления

В настоящее время на практике используется несколько разновидностей взносов. В качестве фактора, заложенного в классификационную базу, выступает целевое назначение операции. Среди оснований выделяют:

- Изменение размера уставного капитала в большую сторону. Зачастую предшествует учредительское собрание. Осуществление операции происходит только в случае, если большая доля участников выражает согласие с реализацией идеи. В соответствии с действующими нормами закона факт изменения размера фиксируется в контролирующих (налоговых) службах.

- Увеличение показателя чистых активов. В итоге операции размерный показатель уставного капитала остается неизменным.

- Пополнение резервной части. В ходе внесения денег учредитель сохраняет за собой право получения финансовых средств в форме дивидендов. Денежные средства, которые он внес, переходят в категорию собственности фирмы.

- Пополнение добавочного капитала. В этом случае в качестве предмета вложения могут выступать не только деньги, но и имущественные ценности, направляемые на формирование ДК.

- Обеспечение займа возвратного типа. Предоставление денежных средств осуществляется на базе договора, включающего условия выдачи ссуды и сроки, по истечении которых она возвращается в адрес учредителя.

Взнос наличными средствами

Ранее закон №14-ФЗ подразумевал тот факт, что учредитель должен оплатить не меньшее половины УК до процедуры регистрации фирмы. Для этого требовалось открытие в банковской организации временного накопительного счета.

Он не попадает под влияние инструкции Центробанка РФ, и условия покрытия определяются в банковской организации в самостоятельном порядке. Основанием для подобных действий служит положение о правилах и нормах ведениях бухгалтерского учета (Приказ Минфина России №34н).

Открытие счета проводится на определенный срок в рамках балансового счета, что используется для открытия фирмы. Традиционно с этой целью предоставляется набор бумаг:

- удостоверение личности учредительской стороны;

- протокол, свидетельствующий о факте формирования ООО;

- устав.

Средства, которые внесены на счет, не подлежат расходованию. Если происходит поручение в адрес одного из участников касательно внесения средств на временный счет, процедура обязательно подтверждается распиской о получении средств, иначе доказательств по оплате доли не найти.

Безвозмездная выдача имущества в адрес организации со стороны учредителя предусмотрена в рамках действующего закона №14, ст. 27. Порядок пополнения счета наличностью следующий:

- Обязательство по внесению вкладов предусматривается Уставом.

- Решение о том, что нужно внести вклады, принимается 2/3 всех голосов.

- Внесение в наличной форме и строго в денежном выражении.

- Размерный показатель вклада устанавливается непропорционально долям.

- Внесенные средства не оказывают влияния на размерный показатель доли.

Заем от учредителя

Необходимо заняться подписанием двустороннего договора займа, а также обеспечить оформление первичной документации, которая в состоянии подтвердить факт предоставления денежных средств, ведь заем как реально действующий договор существует исключительно с этого момента.

- В ходе внесения наличных происходит оформление приходного кассового ордера от ООО с указанием о том, что заем получен.

- В случае безналичного перевода необходимо сделать запись о системе банкинга в интернете, а также о распоряжении, связанном с переводом денег без необходимости открытия счета.

Если возникает спорная ситуация, банковская компания, совершившая перевод, предоставляет необходимые сведения. Есть вероятность представления скриншота со страницы системы, в рамках которой произошло детальное отражение операции.

Нередко возникает ситуация, когда организация нуждается в средствах срочно, а у учредителя возможность сделать это в подобном порядке отсутствует.

Решение такое: работнику организации выдается устное поручение, и он вносит средства на счет в рамках правильного назначения платежа. При этом во внимание принимается тот факт, что средства вносит не учредитель, поэтому отношения такого плана подлежат оформлению посредством расписки. В противном случае суд предположит, что средства были внесены со стороны работника

Оплата физическим лицом

В качестве основания для взноса со стороны физического лица выступает его решение, которое принято в рамках единоличного порядка. Этот аспект имеет непосредственное отношение как к ИП, так и к основателям ООО.

Особенности процедуры заключаются в следующих аспектах:

- наличие протокола обязательно;

- оформление взноса производится по каждому из участников ООО, если их несколько;

- перечисление денег посредством беспроцентной ссуды не подлежит обложению налогом, если учредитель – собственник более чем ½ активов.

Имущественные ценности компании не подлежат процедуре отчуждения в течение 12-ти месячного периода. Если учредитель своевременно не оплатит долю, она превращается во владение организации и подлежит дальнейшему распределению между остальными участниками в соответствии с размером их долей.

Внесение средств директором

За генеральным директором организации сохраняется непосредственное право по передаче денежных средств. Согласно ст. 715 п. 1 ГК РФ, одна сторона (директор) обязуется передать в компанию денежные средства или материальные ценностями. Что касается заемщика – другой стороны, то за ней закрепляется обязательство по возврату этих средств в идентичной сумме.

Ст. 718 ГК РФ отмечает тот факт, что, если иные положения не предусмотрены в рамках законодательства или договорных положений, за пользование предметом займа происходит выплата вознаграждения в заранее установленных размерах.

На базе ст. 722 ГК РФ, заемщик обязуется возвратить предмет займа в рамках порядков и сроков, предусмотренных договорным соглашением. Что касается предмета займа, который был предоставлен без оговоренного условия о выплате награды, его можно вернуть досрочно.

Банкомат и терминал

Банкоматы и терминалы – удобный способ взаимодействия между лицами, желающими внести денежные средства, и сторонами, стремящимися их получить. Это говорит лишь о том, что представителям организации уже не будет нужды отправляться в банковское отделение, т. к. все можно сделать в определенной банковской структуре.

Для этого необходимо придерживаться порядка:

- в офисном помещении организации взять код идентификационного типа;

- отыскать подходящий терминал самообслуживания;

- нажать пункт, связанный с оплатой услуг и определенных сервисов;

- вписать соответствующий код и следовать подсказкам.

Пополнение от ИП

Для внесения необходимой суммы предпринимателю следует посетить отделение банка и произвести пополнение наличными. Именно этот способ считается наиболее распространенным.

Стоит разграничить такие понятия, как внесение средств и обеспечение денег на счета ИП. В первом случае можно вносить финансы наличными, посредством денежных переводов, с помощью банкоматов.

Лучше всего использовать счет 84. В процессе вывода средств необходимо использовать проводку Дт 84 Кт 51. Организация проходит процедуру регистрации без открытия расчетных счетов. Если взнос осуществляется на счет, в рамках банковской документации следует указывать соответствующее основание.

Расчеты с учредителями (счет 75)

Обязанности и права участников ООО физических лиц касаются и юридических лиц, но тут существуют некоторые ограничения. Согласно законодательству, органы местного управления и государственные органы имеют право являться учредителями ООО, если это не запрещено законом РФ.

В общем, количество учредителей ООО не должно быть более 50 человек. Ими могут стать граждане, достигшие совершеннолетия, являющиеся дееспособными; ограничено дееспособные лица также имеют возможность заниматься предпринимательством, но только по согласию попечителя. Участники ООО не несут ответственности по его обязательствам, но несут риск получения убытков, которые связаны с деятельностью Общества и находятся в пределах стоимости долей, которые принадлежат им, согласно уставному капиталу ООО.

Взнос учредителя на пополнение оборотных средств — налогообложение

Важно

Наличные расчеты между организациями и гражданами, которые не занимаются предпринимательской деятельностью, осуществляются без ограничения суммы (п. 5 Указания Банка России от 7 октября 2013 г. № 3073-У). Поэтому, если учредителем является гражданин, в качествезайма организация может принять от него любую наличную сумму. При получении или возврате займа наличными деньгами составьте расходный или приходный кассовый ордер (формы № КО-2 и № КО-1, утвержденные постановлением Госкомстата России от 18 августа 1998 г.

№ 88). 3. Из рекомендации Олега Хорошего, начальника отдела налогообложения прибыли организаций департамента налоговой и таможенно-тарифной политики Минфина России Может ли учредитель (участник) ООО внести дополнительный вклад в уставный капитал наличными деньгами.

Взнос наличными в кассу от учредителя проводки

Варианты уже не обсуждаются. Учредитель решил внести и забыть про них. Не хочет он эти деньги себе возвращать. Тем более,что фирма на ближайшие примерно пару лет переводится на нулевку. Она просто =чистейшая= без долгов и только что после проверки, для оборотов есть еще одна, похуже. — то расценивайте как доход компании ст.250 НК РФ Гл.25

Олег Григорьев. Сч.86 в этой ситуации не применяется,это не финансирование,т.к. оплата аренды-это типичная операция хозяйственной деятельности,а не целевое мероприятие.Я уже объясняла это автору темы через личку.Безвозмездная помощь от учредителя не является доход только при условии,что его доли более 51%.Во всех остальных случаях безвозмездная посощь является доходом и обязательно проводится через сч.91/1.Если учредителей двое и более,то лучше показать займ.И обязательно процентный,иначе будете долго бодаться с ИФНС,Но, у автора темы учредитель один.

Еще почитать: Где сдать на права на квадроцикл

Пошаговая инструкция

12 февраля решением № 1 собрания учредителей Организации утверждено:

- участник Иванов А.П, доля участия в организации 70%, оказывает финансовую помощь обществу денежными средствами в размере 580 000 руб.

В тот же день денежные средства перечислены на расчетный счет организации.

Пошаговая инструкция оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Отражение финансовой помощи по решению собрания учредителей | |||||||

| 12 февраля | 75.01 | 83.09 | 580 000 | Отражение финансовой помощи учредителя | Операция, введенная вручную — Операция | ||

| Поступление финансовой помощи от учредителя | |||||||

| 12 февраля | 51 | 75.01 | 580 000 | Поступление финансовой помощи от учредителя | Поступление на расчетный счет — Прочее поступление | ||

Учет уставного капитала и расчетов с учредителями (счет 80 и 75)

Первая хозяйственная операция для любого предприятия – это отражение уставного капитала. Еще до того, как вы зарегистрировали фирму, вы должны были определиться с его величиной, после того, как фирма оформлена величина уставного капитала будет фигурировать в учредительных документах предприятия. Теперь остается только правильно отразить эту сумму в бухгалтерском учете с помощью проводок.

Как внести уставной капитал имуществом? Оценка имущества может быть произведена самостоятельно учредителями либо с помощью привлечения стороннего эксперта. При стоимости имущества до 20 тыс. руб. решение об учетной стоимости принимается учредителями организации, если стоимость имущества свыше 20 тыс. руб., то требуется независимая оценка эксперта.

Отражение взноса в 1С

Порядок осуществления операций по кассе утверждается в рамках директорского совета. Банковское учреждение принимает от компаний наличные суммы, в ходе чего происходит оформление расходного кассового ордера.

Для зачисления на счет рублевых единиц на практике принято использовать 51 счет. В качестве объекта аналитики выступает элемент из справочника, из которого происходит поступление средств.

В ходе оформления документа принято использовать проводку Дт 51 Кт 50-1. Спустя день со стороны банка будет предоставлена соответствующая выписка.

Для отражения операций в рамках расчетных счетов используются выписки. В качестве корреспондирующего счета выступает 50-1.

В целях подтверждения в процессе осуществления выписок будет показано сообщение. Если оформление операции происходит с помощью документации, проводки не дублируются. Основная документация в этом случае носит кассовый характер.