При расторжении договоров добровольного страхования жизни, негосударственного пенсионного обеспечения, добровольного пенсионного страхования, возврате (выплате) физлицу денежной (выкупной) суммы появляется необходимость получения справки по форме КНД 1160077 (далее по тексту – справка). Рассмотрим подробнее, каким образом получить справку социального налогового вычета по форме КНД 1160077 и в каких случаях возникает необходимость ее получения.

В данном случае имеются исключения: случаи расторжения договоров по причинам, которые не зависят от воли сторон, и когда речь идет о договоре негосударственного пенсионного обеспечения, когда расторжение происходит по причине перевода денежной (выкупной) суммы в другой НПФ.

- При расторжении каких договоров нужна справка КНД 1160077

- Порядок получения справки по форме КНД 1160077

При возврате (выплате) указанных денежных средств НПФ или страховая организация должны удержать НДФЛ. В целях исчисления налога при этом они уменьшают выплату, которая вам полагается, на сумму взносов, внесенных вами по обозначенным договорам, если вы не воспользовались социальным налоговым вычетом в отношении указанных взносов. Этот момент должен быть подтвержден справкой, выданной налоговым органом по месту жительства.

Следует понимать, что на основании данной справки вы можете уплатить НДФЛ в меньшем размере. Об этом гласит пп.2,4 п. 1 ст. 213, п. 2 ст. 213.1, пп. 4 п. 1 ст. 219 НК РФ.

Правила, которые мы изложили, работают также при изменении срока действия договора негосударственного пенсионного обеспечения. Поэтому моменты, о которых мы поговорим дальше, относятся и к таким случаям (п.2 ст. 213.1 НК РФ).

Что такое справка по форме КНД 1160077

Это документ, подтверждающий факт того, что налогоплательщик не получал налогового вычета. Полное наименование справки на образце ниже.

Данная форма справки ратифицирована приказам ФНС РФ № ММВ-7-11/[email protected] от 13.07.2016г. Ознакомится с приказом, и скачать форму можно на сайте консультант: https://www.consultant.ru/document/cons_doc_LAW_202843/9be78cf9c1b0221a71000deef128e58f1ad32778/

Аббревиатура «КНД», согласно справочнику соответствия кодов, означает «классификатор налоговой документации».

Готовится документ в течение 30 дней.

Виды образцов заявлений на возврат НДФЛ

Основным на сегодняшний день является заявление на возврат государством налогового вычета при покупке недвижимости. Заявление включает в себя два бланка, один из которых оформляется на работодателя, второй адресуется налоговой службе.

При заполнении документа необходимо указывать правдивую информацию, а также учитывать особенности каждого бланка. Так, например, во время оформления бланка на имя работодателя нет никакой необходимости в том, чтобы указывать номер банковского счета.

Также необходимо отметить, что при приобретении физическим лицом определенного вида недвижимости и при одновременном выходе его на пенсию гражданину потребуется заполнить образец заявления, которое впоследствии будет рассмотрено налоговым инспектором.

Важно указывать в заявлении только правдивую информацию

В каких случаях необходима

В НК России были внесены изменения в части добровольного страхования. При соблюдении ряда условий налогоплательщик может возвратить 13% от страховых взносов (соцвычет по НДФЛ).

При досрочном расторжении договора, страховщик обязан удержать с гражданина налоговый вычет. Справка позволяет уменьшить размер вычета.

Документ потребуется, если расторгаются следующие договора:

- добровольного пенсионного страхования

- негосударственного обеспечения пенсий

- добровольного страхования жизни

Заключаются на себя, супругу/супруга, родителей или детей с инвалидностью (родных и усыновленных).

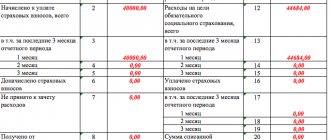

Пример расчета вычета

Заработок Петрова С. В. составляет 55 000 руб. в месяц.

В конце 2021 года он заключил 2 договора с НПФ (на себя и свою супругу) и подал заявление работодателю с поручением ежемесячно удерживать и перечислять со своей заработной платы взносы в размере 6 000 руб., а также предоставлять вычет на произведенные расходы по негосударственному пенсионному обеспечению.

Каждый месяц на протяжении 2021 года бухгалтерия производила уплату НДФЛ с заработка сотрудника с учетом вычета:

(55 000 руб. – 6 000 руб.) * 13 % = 6 370 руб.

Таким образом, за год Петров сэкономил на НДФЛ 9 360 руб. (6 000 руб. * 12 мес. * 13 %).

Пошаговая инструкция по оформлению

Порядок оформления справки четко прописан в приложении к письму ФНС № ШС-6-3/[email protected] от 19.05.2008. Приложение состоит из 5 разделов, в которых расписано:

- процедура приема и регистрации документов

- порядок рассмотрения вопроса сотрудниками налоговой

- оформление результатов

Рассмотрим пошаговый алгоритм действий.

Шаг 1

Собрать документы. Необходимая документация указана в письме (раздел 2):

- копия паспорта

- копия договора (страховой полис)

- платежные квитанции об уплате взносов по договору

Если страховка оформлялась на родственника, то необходимо представить дополнительные документы (копии паспорта или свидетельства о рождении). А также подтверждения родства с ним.

Шаг 2

Написать заявление. Указываются следующие сведения (прописано там же):

- реквизиты договора

- данные налогового агента (кому будет предоставлена справка)

- предоставлялся или нет налоговый вычет

- список прилагаемых документов

Образец заявления представлен ниже.

Данное заявление заполняется самостоятельно или с помощью сотрудника налогового органа.

Шаг 3

Представить документы в налоговый орган. Согласно п.2.2, раздела 2 письма ФНС это можно сделать:

- посетив налоговую лично

- передать пакет документов через доверенное лицо

- переслать документацию заказным письмом

Отделение ФНС должно быть по месту жительства.

Если все документы предъявляются персонально гражданином или через представителя, то регистрация заявления датируется не позднее следующего дня. В случае почтового отправления – датой приема письма.

Шаг 4

Дождаться результатов. Срок рассмотрения – 1 месяц. Если в процессе изучения представленных документов сотрудник выявит неточности, то гражданин будет письменно проинформирован. Получив при этом отказ в выдаче самой справки. Это прописано в разделе 4, п.4.3 письма ФНС.

Положительным исходом станет получение налогоплательщиком справки заказным письмом (п.4.4, раздел 4).

С письмом и всеми рекомендациями можно ознакомиться на сайте консультант: https://www.consultant.ru/document/cons_doc_LAW_77470/

Когда можно писать заявление?

Перед тем, как требовать от государства выплаты материальной компенсации, гражданину необходимо ознакомиться с тем, в каких ситуациях ему можно заполнять заявления. Для этого следует принять во внимание ряд факторов, которые могут вызвать отказ в рассмотрении поданной заявителем бумаги.

- Заявление было подано раньше установленного срока. Если говорить о возможных сроках подачи заявления, то сегодня существуют определенные правила, связанные с этим вопросом. Так, например, нельзя подавать заявление на возврат налога, если еще не прошел год с момента покупки имущества.

- Гражданин уже обращался за возвратом налога. В этом случае он не имеет права подачи повторной заявки на получение компенсации.

- Вместе с заявкой не был приложен необходимый пакет документов. Очень часто физические лица просто забывают проставить реквизиты на заявлении или приложить требуемые государством документы.

В некоторых случаях в налоговом вычете могут отказать

Таким образом, во всех перечисленных выше случаях заявление не будет принято надлежащим органом.

Возможные трудности

На социальных форумах россияне жалуются на некоторые сложности в оформлении и получении справки.

Одной из сложностей является личное посещение ФНС и возможные очереди

Все затруднения можно свести в две большие группы:

- самостоятельное заполнение заявления. Поскольку не все граждане могут попасть на прием в налоговый орган

- очередь к специалисту ФНС. Поскольку нет возможности записаться на прием с помощью портала Госуслуги

Решением перечисленных трудностей стало бы добавление к услугам государственного справочного сайта дополнительной опции по получению справки КНД 1160077.

Итак, согласно письму ФНС № ШС-6-3/[email protected], получение справки через Госуслуги не предусмотрено. Это возможно только при личном присутствии, по почте, либо через представителя с доверенностью.

Профессиональные льготы

По этому основанию уменьшают НДФЛ при выполнении работ или оказании услуг по гражданско-правовому договору или получении авторского вознаграждения за создание литературных, музыкальных, художественных, иных произведений, изобретение моделей и промышленных образцов. Сумма определяется либо в размере понесенных затрат либо по установленным в п. 3 ст. 221 НК РФ нормативам.

Подробнее о профессиональном основании уменьшения НДФЛ

Если по каким-то причинам работодатель исчислял НДФЛ с полной суммы дохода, то по окончании года подают декларацию 3-НДФЛ в инспекцию ФНС и возвращают излишне уплаченный налог.

Как получить справку (кнд 1160077) социального налогового вычета?

Необходимость получения справки по форме КНД 1160077 (далее — справка) возникает при расторжении договоров добровольного страхования жизни, добровольного пенсионного страхования, негосударственного пенсионного обеспечения и возврате (выплате) физлицу денежной (выкупной) суммы. Исключение составляют случаи расторжения договоров по причинам, не зависящим от воли сторон, а также в отношении договора негосударственного пенсионного обеспечения — его расторжение по причине перевода денежной (выкупной) суммы в другой НПФ.

При возврате (выплате) указанной суммы страховая организация или НПФ должны удержать НДФЛ. При этом в целях исчисления налога они уменьшат причитающуюся вам выплату на сумму взносов, внесенных вами по указанным договорам, если вы не воспользовались социальным налоговым вычетом в отношении данных взносов, что должно подтверждаться справкой, выданной налоговым органом по месту вашего жительства. То есть на основании этой справки возможна уплата НДФЛ в меньшем размере (пп. 2, 4 п. 1 ст. 213, п. 2 ст. 213.1, пп. 4 п. 1 ст. 219 НК РФ).

Изложенные правила действуют также при изменении срока действия договора негосударственного пенсионного обеспечения. Поэтому сказанное ниже относится и к таким случаям (п. 2 ст. 213.1 НК РФ).

Категории договоров, при расторжении которых требуется справка

Уменьшение денежной (выкупной) суммы на сумму взносов по договорам добровольного страхования жизни, добровольного пенсионного страхования, негосударственного пенсионного обеспечения на основании справки возможно при соблюдении следующих условий (пп. 2, 4 п. 1 ст. 213, п. 2 ст. 213.1, пп. 4 п. 1 ст. 219 НК РФ; пп. «б» п. 9 ст. 2, пп. «а» п. 12 ст. 2, ч. 1 ст. 4 Закона от 29.11.2014 N 382-ФЗ; пп. «а» п. 4, п. 5, пп. «а» п. 10 ст. 1, ч. 1, 5 ст. 4 Закона от 24.07.2007 N 216-ФЗ; Письмо Минфина России от 25.06.2015 N 03-04-07/36707):

а) договор добровольного страхования жизни должен быть заключен физлицом на срок не менее пяти лет в свою пользу и (или) в пользу супруга, родителей (усыновителей), детей (в том числе усыновленных, находящихся под опекой или попечительством). При этом к вычету принимаются страховые взносы, уплаченные по таким договорам начиная с 01.01.2015;

б) договор добровольного пенсионного страхования должен быть заключен физлицом в свою пользу и (или) в пользу супруга, родителей (усыновителей), детей-инвалидов (в том числе усыновленных или находящихся под опекой (попечительством)). При этом к вычету принимаются страховые взносы, уплаченные по таким договорам начиная с 01.01.2008;

в) договор негосударственного пенсионного обеспечения должен быть заключен физлицом с имеющим лицензию российским НПФ в свою пользу и (или) в пользу супруга, родителей (усыновителей), детей (в том числе усыновленных), дедушки, бабушки, внуков, братьев и сестер, а также детей-инвалидов, находящихся под опекой (попечительством). При этом к вычету принимаются страховые взносы, уплаченные по таким договорам начиная с 01.01.2008.

Порядок получения справки

Чтобы получить справку, рекомендуем придерживаться следующего алгоритма.

Шаг 1. Подготовьте заявление и необходимые документы

Для получения справки вам необходимо подготовить заявление о ее выдаче. Также вам потребуются следующие документы (пп. 4 п. 1 ст. 219 НК РФ; п. 2.1 Рекомендаций к Письму ФНС России от 19.05.2008 N ШС-6-3/[email protected]):

- копия договора (страхового полиса) со страховой организацией или НПФ;

- копии платежных документов, подтверждающих уплату вами взносов по соответствующим договорам (в частности, платежных поручений, квитанций к приходным кассовым ордерам, банковских выписок);

- копии документов, подтверждающих степень вашего родства с лицом, за которое вы вносили взносы (свидетельства о браке, свидетельства о рождении (документы об усыновлении) ребенка и др.).

Шаг 2. Представьте документы в налоговый орган

Вы можете представить заявление и подтверждающие документы в налоговый орган по месту жительства (п. 2 ст. 11.2 НК РФ; п. 2.2 Рекомендаций; п. 5 Перечня к Приказу ФНС России от 17.03.2017 N СА-7-6/[email protected]):

- лично или через своего представителя непосредственно в инспекцию;

- по почте. Целесообразно направлять документы заказным письмом с уведомлением о вручении и описью вложения, чтобы иметь подтверждение их получения налоговым органом;

- в электронной форме, в частности через личный кабинет на сайте ФНС России. В этом случае к электронному заявлению необходимо приложить скан-образы необходимых документов.

Шаг 3. Дождитесь результата рассмотрения заявления и документов

Если при рассмотрении вашего заявления и документов налоговый орган установит, что вы не указали необходимые сведения или не представили необходимые документы либо у вас нет права на получение социального налогового вычета, вам откажут в выдаче справки и известят вас об этом в письменном сообщении (п. 4.3 Рекомендаций).

При положительном результате рассмотрения ваших документов вы получите справку, которую следует представить страховой организации или НПФ при обращении к ним в случае расторжения соответствующих договоров.

Связанные ситуации

Как получить социальный вычет по НДФЛ на добровольное страхование жизни? Узнать →

Как воспользоваться социальным налоговым вычетом по взносам на негосударственное пенсионное обеспечение и дополнительным взносам на накопительную пенсию? Узнать →

Полезная информация по вопросу

Официальный сайт Федеральной налоговой службы — www.nalog.ru

Справка по форме КНД 1160077 является документом, подтверждающим факт получения или неполучения гражданином социального налогового вычета в сумме уплаченных пенсионных (страховых) взносов по договору негосударственного пенсионного обеспечения (добровольного пенсионного страхования) с негосударственным пенсионным фондом (страховой организацией).

Получить указанную справку можно в налоговой инспекции после подачи заявления и представления необходимых документов.

Более подобную информацию о получении справки по форме КНД 1160077 вы найдете в статье.

Кнд 1160080 или справка о состоянии расчетов с бюджетом

Справка по форме КНД 1160080 содержит информацию о взаиморасчетах юридических лиц и ИП с налоговыми органами, включая данные по пени, штрафам и процентам. Документ выдается в течение пяти дней со дня получения запроса, который можно передать в бумажном или электронном виде. О том, как получить такую справку, читайте в нашей статье.

В текущей деятельности любого бизнеса нередко требуется предоставить информацию о том, что:

- проблем с налоговой инспекцией у вашего предприятия или ИП не существует

- налоги выплачиваются добросовестно и своевременно.

Также рекомендуется периодически проводить такие сверки для собственной уверенности в отсутствии проблем с контролирующим органом.

Форма КНД 1160080 как раз и является документом, в котором представлены данные на конкретную дату в разрезе налогов. В форме указывается задолженности или переплаты по основному обязательству, а также по пеням, штрафам и процентам.

Утверждена форма приказом ФНС России от 28.12.2016 № ММВ-7-17/[email protected] и называется «Справка о состоянии расчетов по налогам, сборам, страховым взносам, пеням, штрафам, процентам организаций и индивидуальных предпринимателей».

Порядок направления запроса на получение справки зависит от того, в какой форме вы планируете ее получить:

- если в бумажном виде, то запрос составляется и подается на бумаге;

- если в электронном виде, то запрос направляется в электронном виде по телекоммуникационным каналам связи или через личный кабинет налогоплательщика.

Не существует строго установленной законодательством формы письменного запроса для получения необходимой справки. Вы можете составить просьбу сами либо придерживаться рекомендаций ФНС России (п. 125 Административного регламента ФНС в соответствии с приказом Минфина России от 02.07.2012 № 99н (ред. от 26.12.2013)).

В любом случае документ должен содержать:

- обязательные реквизиты вашей фирмы или ИП (ИНН, полное название юрлица (ФИО предпринимателя), почтовый и электронный адрес, по возможности КПП);

- дату, на которую вам необходима информация о расчетах с бюджетом (в противном случае справка предоставляется на дату получения запроса);

- информацию о способе получения справки (по почте или лично);

- подпись руководителя или уполномоченного представителя. Во втором случае, согласно п. 3 ст. 29 НК РФ, п. 4 ст. 185.1 ГК РФ прикладывается оригинал доверенности или заверенная копия.

Составленный запрос можно отправить по почте с описью вложения. Если вы подаетесь непосредственно в налоговую инспекцию, принесите с собой два экземпляра документа. Один из них вам вернут с датой о приеме. Также он необходим и при получении справки.

Такой запрос подается по телекоммуникационным каналам связи (ТКС) или через личный кабинет налогоплательщика (lkul.nalog.ru).

Обратите внимание, если вы являетесь крупнейшим налогоплательщиком, то просьба о справке по ТКС направляется в налоговый орган, работающий с крупнейшими юрлицами. Для остальных получателем запроса является ИФНС по месту учета.

Обычно форма данного документа реализована в программе сдачи отчетности. В электронном запросе указывается такая же информация, как и в бумажном (дата расчетов, реквизиты, способ получения). При этом информация показывается с обязательным добавлением кода инспекции, КПП и электронной подписи (п. 150 приказа Минфина России от 02.07.2012 № 99н (ред. от 26.12.2013)).

Отметим, что в случае наличия у вашей организации обособленных подразделений, состоящих на учете в одной налоговой, справку вы можете получить по всем расчетам. Для этого просто не указывайте КПП при подаче запроса.

Если же вы и ваши обособленные подразделения состоите на учете в нескольких ИФНС, то достаточно будет указать в запросе вместо кода ИФНС нули (0000) И также не указывать КПП (п. 3 приказа ФНС России от 28.12.2016 № ММВ-7-17/[email protected]).

При просьбе, направляемой через личный кабинет налогоплательщика, выбирается лишь «справка о состоянии расчетов» из перечня возможных документов. Заполнения дополнительных форм не требуется.

Налоговая выдает справку в течение пяти рабочих дней с даты получения запроса (подп. 10 п. 1 ст. 32 НК РФ, пп.127, 146 приказа Минфина России от 02.07.2012 № 99н (ред. от 26.12.2013)).

Дата, от которой ведется отсчет зависит от способа подачи просьбы о выдаче документа.

| Запрос в налоговую | Дата получения запроса |

| В ИФНС лично | Указывается сотрудником ИФНС на втором экземпляре запроса, который остается у вас |

| Ценным письмом с описью вложения по почте | Равна дате получения документа налоговой. Узнать ее можно на сайте Почты России — pochta.ru/tracking |

| Электронно | Указывается в квитанции о приеме запроса, которая направляется вам не позднее следующего дня после получения документа |

В случае несоответствия ваших данных с налоговой необходимо провести сверку расчетов.

Согласно приказа ФНС России от 22.11.2018 № ММВ-7-21/[email protected] управления Федеральной налоговой службы по субъектам РФ должны быть проинформированы вышестоящими госструктурами об установлении, изменении и прекращении действия любых видов региональных и местных налогов.

С 01.01.2019 года этот процесс осуществляется с помощью формы по КНД 1190803, утвержденной вышеупомянутым приказом.

Эти действия направлены на четкое отслеживание любых изменений в налогообложении и, в том числе, способствуют корректности сверки расчетов. На основании этих изменений меняется и структура представляемых данных в форме 1160080 при наличии у налогоплательщика облагаемой базы по тем или иным обязательствам исходя из изменений в региональных и местных налогах.

Сэкономьте 5 000 рублей при подписке на “Упрощенку”. Оплатите счет со скидкой 30%. Или оплатите картой у нас на сайте

Скачать счет

Источник: https://www.26-2.ru/art/354967-knd-1160080-ili-spravka-o-sostoyanii-raschetov-s-byudjetom

Что такое справка КНД 1160077 и зачем нужна

Полное название упомянутой справки такое: «Справка о подтверждении неполучения налогоплательщиком социального налогового вычета либо подтверждении факта получения налогоплательщиком суммы предоставленного социального налогового вычета, предусмотренного подпунктом 4 пункта 1 статьи 219 Налогового кодекса Российской Федерации за ____ год».

Аббревиатура КНД расшифровывается как «классификатор налоговой документации».

Необходимость получения справки по форме КНД 1160077 может возникнуть при расторжении некоторых видов определенных договоров и возврате гражданину денежной суммы. К таким договорам относятся следующие договоры:

- добровольного страхования жизни;

- добровольного пенсионного страхования;

- негосударственного пенсионного обеспечения.

Однако в случаях расторжения указанных договоров по причинам, не зависящим от воли сторон, возврат денег не производится.

Подобные договоры гражданин может заключить как в свою пользу, так и в пользу супруга (вдовы, вдовца), родителей (усыновителей) и детей-инвалидов (в том числе усыновленных и опекаемых).

При возврате гражданину суммы договора страховая организация или негосударственный пенсионный фонд должны удержать налог на доходы физических лиц. При этом в целях исчисления подоходного налога указанные организации уменьшают причитающуюся гражданину сумму договора на сумму взносов, внесенных им по указанным договорам, но только при условии, что гражданин не воспользовался ранее социальным налоговым вычетом в отношении данных взносов. А вот факт того, что гражданин воспользовался (или не воспользовался) налоговым вычетом должен подтверждаться справкой, выданной налоговой инспекцией по месту жительства гражданина. Этой справкой и является справка по форме КНД 1160077.

На основании указанной справки гражданин сможет уплатить подоходный налог в меньшем размере.

Рассмотрим более подробно те условия, при которых возможно уменьшение сумм, уплаченных в качестве НДФЛ, для различных видов договоров.

Уменьшение выплаты налога является следствием уменьшение денежной (выкупной) суммы на сумму взносов по договорам, перечисленным ниже, на основании справки КНД 1160077 при соблюдении следующих условий:

- для договора добровольного страхования жизни: данный договор должен быть заключен гражданином на срок не менее пяти лет в свою пользу и (или) в пользу супруга, родителей, детей (в том числе усыновленных, находящихся под опекой или попечительством). При этом к вычету для уменьшения НДФЛ принимаются страховые взносы, уплаченные начиная с 01 января 2015 года;

- для договора добровольного пенсионного страхования: этот договор должен быть заключен гражданином в свою пользу и (или) в пользу супруга, родителей, детей-инвалидов (в том числе усыновленных или находящихся под опекой или попечительством). Обращаем внимание на то, что к вычету принимаются страховые взносы, уплаченные по таким договорам начиная с 01 января 2008 года;

- для договора негосударственного пенсионного обеспечения: такой договор должен быть заключен гражданином с имеющим лицензию российским негосударственным пенсионным фондом (НПФ) в свою пользу и (или) в пользу супруга, родителей, детей (в том числе усыновленных), дедушки, бабушки, внуков, братьев и сестер, а также детей-инвалидов, находящихся под опекой (попечительством). По такому договору к вычету могут быть приняты страховые взносы, уплаченные начиная с 01 января 2008 года.

Изложенные правила действуют также при изменении срока действия договора негосударственного пенсионного обеспечения.

Условия получения СНВ

Воспользоваться вычетом можно при соблюдении определенных условий:

1. Гражданин должен иметь официальный доход, облагаемый НДФЛ по ставке 13%, в том году, в котором он производил оплату взносов в НПФ.

Следует понимать, что вычет представляет собой возврат (не удержание) налога, который уже был уплачен (должен быть уплачен в ближайшем будущем) государству с дохода физического лица. Если такого дохода у гражданина нет – то и вычет ему не положен.

Обратите внимание: к доходу в виде дивидендов, а также выигрышей, полученных участниками азартных игр и лотерей, вычеты не применяются.

2. НПФ должен иметь действующую лицензию на осуществление деятельности по пенсионному страхованию и обеспечению (сведения об НПФ должны быть внесены в Реестр негосударственных пенсионных фондов – участников системы гарантирования прав застрахованных лиц).

3. Пенсионный договор, заключенный между гражданином и НПФ, должен содержать обязательные сведения, перечисленные в п. 1 ст. 12 закона от 07.05.1998 № 75-ФЗ в ред. от 03.08.2018, в том числе:

- положения о порядке и условиях внесения взносов;

- вид пенсионной схемы;

- срок действия договора;

- положения об условиях расторжения договора.

Как получить справку, порядок получения

Для получения справки необходимо подготовить и представить в налоговую инспекцию перечисленные ниже документы:

- заявление о выдаче справки формы КНД 1160077;

- копию договора (страхового полиса) со страховой организацией или негосударственным фондом НПФ;

- копии платежных документов, подтверждающих уплату взносов по соответствующим договорам (в частности, платежных поручений, квитанций к приходным кассовым ордерам, банковских выписок);

- копии документов, подтверждающих степень родства гражданина с лицом, за которое он вносил взносы (свидетельства о браке, свидетельства о рождении ребенка и т.п.).

Далее указанные документы необходимо представить в налоговую инспекцию по месту жительства любым их указанных ниже способов:

- лично в налоговую инспекцию (либо через представителя);

- по почте заказным письмом с уведомлением о вручении и описью вложения;

- в электронной форме, в частности через личный кабинет на сайте ФНС России. В этом случае заявление и необходимые документы (в отсканированном виде) пересылаются в электронном виде.

При положительном результате рассмотрения заявления и документов налоговая инспекция выдаст справку КНД 1160077, которую гражданин представляет в страховую организацию или НПФ одновременно с обращением к ним при расторжении заключенных с ними договоров.

Если же налоговая отказывает в выдаче справки, то она извещает об этом гражданина в письменном виде. Отказ может быть связан с отсутствием необходимых сведений, отсутствием документов либо с отсутствием у гражданина права на получение социального налогового вычета.

Как вернуть налог через ФНС

У граждан есть возможность выбирать, как получить фискальные льготы, это предусмотрено в НК РФ. Налогоплательщики вправе написать и направить заявление на имущественный налоговый вычет (и любой другой — стандартный, социальный, профессиональный) напрямую в территориальное отделение Налоговой службы.

Чтобы претендовать на возврат НДФЛ через инспекцию, придется собрать пакет документов, являющихся подтверждением прав на льготы. Заметим, что оформление льготы через ФНС начинают только в году, следующем за годом, в котором возникли основания к применению фискального вычета. Например, если у вас возникло право на льготу в 2020 году, то обратиться в ИФНС получится только в 2021 году.

Помимо документов, понадобится составлять налоговую декларацию 3-НДФЛ. Фискальный отчет содержит личные реквизиты плательщика, сведения о доходах и размер НДФЛ к возврату.

Помимо декларации и копий подтверждающей документации, придется заполнить специальную форму о возврате налога. Такое письменное заявление на возврат налога при имущественном вычете или иной льготе допустимо оформить в произвольном виде, но ФНС рекомендует использовать унифицированный бланк такого документа.

При расторжении каких договоров нужна справка КНД 1160077

Уменьшение денежной (выкупной) суммы на сумму взносов по договорам добровольного пенсионного страхования, добровольного страхования жизни, негосударственного пенсионного обеспечения на основании справки допускается в том случае, если соблюдаются определенные условия. Они закреплены на законодательном уровне в:

- Письме Минфина России от 25.06.2015 №03-04-07/36707;

- Ч. 1 ст. 4 Закона от 29.11.2014 № 382-ФЗ;

- пп. «а» п. 4, п.5 , Пп. «а» п.10 ст.1, ч.1,5 ст. 4 Закона от 24.07.2007 №216-ФЗ.

- пп. «б» п.9 ст. 2, пп. «а» п. 12 ст. 2;

- п.п 2,4 п. 1 ст. 213, п. 2 ст. 213.1, пп.4 п.1 ст. 219 НК РФ.

Условия следующие:

- Договор добровольного пенсионного страхования должен быть заключен физическим лицом в свою пользу и (или) в пользу родителей (усыновителей), супруга, детей-инвалидов (к ним относятся также дети, которые были усыновлены или находятся под опекой (попечительством)). К вычету при этом принимаются страховые взносы, которые были уплачены по указанным договорам, начиная с 1 января 2008 года.

- Договор добровольного страхования жизни должен быть заключен с физическим лицом на срок, не менее 5 лет в свою пользу и (или) в пользу родителей (усыновителей), супруга, детей-инвалидов (к ним относятся также дети, которые были усыновлены или находятся под опекой (попечительством)). К вычету при этом принимаются страховые взносы, которые были уплачены по указанным договорам, начиная с 1 января 2015 года.

- Договор негосударственного пенсионного обеспечения должен быть заключен физическим лицом с отечественным НПФ, имеющим соответствующую лицензию в свою пользу и (или) в пользу родителей (усыновителей), супруга, сестер, братьев, дедушек, внуков, бабушек, детей, имеющих статус инвалида, которые находятся под опекой (попечительством). К вычету при этом принимаются страховые взносы, которые были уплачены по указанным договорам, начиная с 1 января 2008 года.

Размер вычета

СНВ предоставляется в размере фактически понесенных расходов, но не больше 120 000 рублей за один год.

При этом вышеуказанная сумма включает в себя не только затраты на уплату взносов в НПФ, но и иные расходы гражданина на протяжении налогового периода, которые в соответствии со ст. 219 НК РФ входят в состав социального вычета (обучение, лечение, покупка медицинских препаратов, добровольное страхование жизни и пр.).

В случае наличия в одном периоде нескольких видов расходов, попадающих под применение вычета и в совокупности превышающих установленный лимит, налогоплательщик должен самостоятельно выбрать, какие конкретно виды затрат и в каком размере заявить в составе СНВ.

Обратите внимание: перенос неиспользованного остатка вычета на последующие налоговые периоды законодательством не предусмотрен.