Добрый день, уважаемые читатели! Сегодня мы продолжаем серию статей о том, как заполнить КУДИР для тех, кто в качестве налогового спецрежима использует упрощенку или патент. Мы уже писали про заполнение КУДИР на УСН с Доходов, а также про заполнение КУД для ИП на патенте. Сегодня речь пойдет о КУДИР для тех, кто считает налог УСН по другой базе, уменьшая доходы на расходы. Заполнять такую КУДИР сложнее, но разобраться все-таки можно. Если у вас не очень много операций за год, то заполнить вы ее сможете сами.

Заполнять КУДИР автоматически, вести учет и сдавать отчетность удобнее всего в специальном сервисе.

Содержание

- Шаг 1: Как заполнить титульный лист

- Шаг 2: Что ставим в Разделе I Доходы и расходы

- Шаг 3: Как сделать расчеты в Разделе II

- Шаг 4: Что делать с Разделом III

Думаю, что не стоит напоминать о том, что КУДИР ведут все ИП и компании, применяющие упрощенку. Принципиальных отличий по заполнению книги первыми и вторыми нет – все делается практически одинаково. Об основных требованиях к ее заполнению мы уже говорили, поэтому тоже повторяться не будем. Приступим сразу к делу.

КУДИР имеет унифицированную форму, заполнять нужно именно ее. Найти бланк и указания по его заполнению можно в Приказе Минфина РФ № 135н от 22.10.2012 г. с учетом изменений, внесенных Приказом Минфина № 227н от 07.12.2016г. По обновленной форме КУДИР заполняется, начиная с 2021 года, прежние периоды должны быть заполнены на старом бланке. На 2021 год изменений не предусмотрено, заполняем данные по уже действующей форме.

отчета можно также вот ЗДЕСЬ.

Итак, если вы уже скачали и распечатали форму и она уже лежит перед вами, пробежимся по ее разделам, которых всего четыре. Ну и плюс титульный лист. Форма содержит:

- Титульный лист – здесь указываем сведения о налогоплательщике;

- Раздел I Доходы и расходы – для поквартального отражения доходов / расходов;

- Раздел II Расчет расходов на ОС и НМА, которые учитываются при расчете базы для налога – заполняется при наличии самих ОС и НМА;

- Раздел III Расчет суммы убытка, учитываемого при исчислении УСН – заполняем опять же по необходимости, т. е. если в предыдущие года был убыток;

- Раздел IV Расходы, уменьшающие налог на УСН в соответствии с НК РФ – здесь показывают суммы страховых взносов те, кто считает УСН с Доходов.

- Раздел V Данные о торговом сборе. Пока этот Раздел актуален лишь для московских предпринимателей, применяющих УСН «Доходы» и уплачивающих торговый сбор.

Настройка формирования книги учета доходов и расходов в 1С 8.3

Прежде чем формировать КУДИР, следует проверить настройки учетной политики организации. Они могут повлиять на правильность формирования книги.

Зайдем в меню «Главное», затем по ссылке «Организации» перейдем к списку организаций. Зайдем в нужную нам организацию, а затем в «Учетную политику». В 1С 90% случаев вроде «не заполняется КУДиР» или «не попадает в КУДиР» решаются с помощью настройки учетной политики.

Нажмем на кнопку «Признание расходов» (эта кнопка появляется, когда объектом налогообложения является «доходы – расходы»).

Кроме общих настроек в Учетной политике, есть еще настройки при печати самой книги.

Вернемся к КУДИР и нажмем кнопку «Показать настройки».

Откроется окно с настройками:

Самым интересным и нужным здесь является флажок «Выводить расшифровки». Установив данный флажок, можно посмотреть, каким документом сформировался тот или иной доход или расход.

Остальные настройки влияют на внешний вид книги. В разных налоговых требуют по-разному.

Проверка регистра Прочие расчеты в части СВ

Регистр накопления Прочие

расчеты

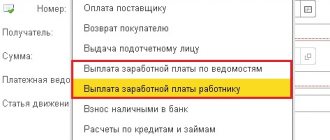

– вспомогательный регистр который отслеживает списания денежных средств в организации напрямую не связанных с оплатой МПЗ, работ или услуг, например:

- расчеты с подотчетными лицами;

- оплата через платежного агента (платежные карты в рознице);

- оплата труда;

- оплата налогов и взносов.

Отвечает за зачет оплаты при образовании расходов принимаемых или не принимаемых при УСН.

При наличии:

- Сальдо Кт 69 – запись в регистр с видом движения –Расход;

- Сальдо Дт 69 – запись в регистр с видом движения + Приход.

Ответ Профбух8

Елена Бобкова (Мастер-группа Profbuh8.ru)

Светлана, если бы у вас была УСН с объектом «Доходы», то вы бы уменьшали налог на сумму уплаченных взносов. П.3.1 ст.346.21 НК РФ

У вас же «Доходы минус расходы». Налог в этом случае не уменьшается, а взносы принимаются в расходы, т.е. уменьшают налогооблагаемую базу. пп.7 п.1 ст.346.16 НК РФ.

Попробовала в своей базе сделать вашу ситуацию.

Пришлось все же вносить руками Запись в КУДИР по уплате взносов в фонд, чтобы взносы отразились в графе расходов, принимаемых при УСН.

Елена Бобкова (Мастер-группа Profbuh8.ru)

Да, простите, счет учета взносов ИП в ПФР написала некорректно: 69.06.5 (в программе 1С 8.3)

Светлана

Спасибо большое. Вы мне очень помогли.

Оцените, пожалуйста, данный вопрос:

Зарегистрированным пользователям доступны более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП

Зарегистрированным пользователям доступны более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП

Я уже зарегистрирован

После регистрации на указанный адрес Вы получите ссылку на просмотр более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП 8 (бесплатно)

Отправляя эту форму, Вы соглашаетесь с Политикой конфиденциальности и даете согласие на обработку персональных данных

Войти в кабинет

Забыли пароль?

Пример заполнения КУДИР на УСН Доходы 6%

ИП Кузнецов И. М. 11.01.2016 г. купил сырье для производства булочек на 230 000 рублей и реализовал 100 булочек по цене 20 рублей за штуку. Одну булочку покупатель вернул предпринимателю из-за нарушенной упаковки. Кроме того, ИП Кузнецов получил аванс от покупателя в размере 10 000 рублей. У Кузнецова работает один кондитер, зарплата которого 30 000 рублей. За январь 2021 года Кузнецов заплатил страховые взносы за работника – 9 000 рублей.

Вот как выглядит на этом примере образец заполнения КУДИР для ИП на УСН 6%.

Ответ Профбух8

Ирина Шаврова (Мастер-группа Profbuh8.ru)

Светлана, а как Вы уплатили взнос все-таки? Через Сбербанк карточкой?

Посмотрела на сайте ПФР информацию:

«С 1 января 2011 года при отсутствии банка плательщики страховых взносов — физические лица могут уплачивать страховые взносы бесплатно через кассу местной администрации либо через организацию федеральной почтовой связи».

Тогда ваш вариант вроде проходит… Но вы же не так оплачивали, верно?

Теоретически, такая корреспонденция возможна, но вот как-то я в ней не уверена.

Мне думается, что задействовать нужно 51 счет все-таки, пусть и «по-хитрому». ———————————————————————-

Посмотрела на форумах 1С 8.3 информацию, вот, к примеру, такой вариант:

1. Создайте Расходный кассовый ордер с видом операции «Взнос наличными в банк». При этом в поле «Банковский счет» выберите специально созданный новый счет, с произвольным номером и назовите его как-нибудь отличительно

2. Создайте Списание по банку с видом операции «Перечисление налога». Счет списания выберите — на который вносили из кассы.

Такое отражение в 1С 8.3 нормально попадет даже в РСВ.

PS: давайте я переадресую этот вопрос Елене Бобковой, она постарается ответить на вопрос в выходные. Это чтобы наверняка, хорошо?)

Светлана

Здравствуйте.

Оплатила я не карточкой. Оплатила в отделении Сбербанка наличными в окне по их квитанции форма №ПД-4сб (налог). Без комиссии.

Давайте переадресуем Елене Бобковой. Может она нам подскажет наиболее правильный вариант.

Спасибо большое за уделенное время. Буду ждать ответа.

Ответ Профбух8

Ирина Шаврова (Мастер-группа Profbuh8.ru)

Елене ваш вопрос помечен, она тоже даст свое авторитетное мнение.

Елена Бобкова (Мастер-группа Profbuh8.ru)

Светлана, добрый вечер!

Можете, имеете право, уплачивать налоги (взносы) наличными.

В программе 1С 8.3 используйте кассовые документы:

1. Поступление наличных. Вид операции «Личные средства предпринимателя»:

- Дт 50.01

- Кт 84.01

2. Выдача наличных. Вид операции «Уплата налога»:

- Дт 69.02.7 (69.03.1)

- Кт 50.01.

Здесь программа 1С 8.3 сформирует Запись по расходу в КУДиР.

Обязанности начислять ежеквартально взносы у вас нет, только уплата. Начисляются они по году, все верно. Но в КУДиР в качестве принимаемых расходов тогда попадут только после начисления, т.е. в конце года. И это — методологически верно.

Если вы хотите, чтобы взносы отражались в расходах ежеквартально, тогда начисляйте их Операцией вручную.

Светлана

Спасибо большое!!!Буду пробовать!!!

Меня смущает немного то, что вы сказали, что расходы попадут в КУДиР. А если у меня УСН доход минус расход, они же не принимаются в расход? Или я чего-то недопонимаю?

Пример заполнения КУДИР при УСН Доходы минус расходы

Рассмотрим на примере, как заполнять КУДИР для ИП на УСН 15%. Данные о доходах и расходах ИП Кузнецова И.М. возьмем из предыдущего примера. Плюс к этому Кузнецов заплатил в январе авансом арендную плату за помещение пекарни – 100 000 рублей за февраль-март 2021 года. Аванс по аренде в КУДИР включается не на дату перечисления денег, а на дату выполнения встречного обязательства, то есть подписания акта об оказании услуг аренды на последний день марта 2021 года.

В этом примере образец заполнения КУДИР для ИП на УСН 15% будет выглядеть следующим образом.

В образцах документов на нашем сайте вы можете скачать КУДИР по УСН. Если же у вас возникают вопросы о том, как заполнить КУДИР по УСН, рекомендуем обратиться за бесплатной консультацией к специалистам 1С:БО.

Узнать, как заполнить КУДИР на УСН

Заполнение КУДИР при УСН Доходы

Поскольку налогоплательщик на УСН Доходы учитывает только свои доходы, то в I разделе КУДИР он будет отражать лишь поступления на расчетный счет или в кассу. При этом в качестве дохода для определения налоговой базы учитывают не любые полученные денежные средства. Согласно ст. 346.15 НК РФ упрощенец учитывает в качестве доходов свою выручку и внереализационные доходы – сдачу имущества в аренду и прочие доходы из ст. 250 НК РФ. Перечень же доходов, которые нельзя учесть на УСН, приводится в статьях 224, 251, 284 НК РФ.

Этот перечень длинный, большая часть доходов весьма специфические. Укажем наиболее характерные для повседневной деятельности большинства бизнесменов: нельзя считать доходом получаемые из ФСС деньги для возмещения затрат на детские пособия и больничные для сотрудников, возврат авансов или любых излишне уплаченных сумм, суммы полученных кредитов или возврат ссуды, которую выдала сама организация.

У ИП еще больше нюансов при налоговом учете доходов, полученных в рамках упрощенной системы. Предприниматель не учитывает в КУДИР по УСН свой доход в качестве зарплаты по найму, пополнение кассы собственного предприятия. Продажа имущества, не используемого в предпринимательской деятельности (например, машины или квартиры) при расчете налогооблагаемой базы в доход тоже не включается.

Как вести КУДИР при УСН 6%? Поступления доходов отражаются путем регистрации ПКО, платежного поручения или выписки банка. Если выручка сдается по БСО, то на несколько бланков можно сделать один приходный ордер, но при условии, что бланки были выписаны в течение одного рабочего дня. Если же нужно отразить в КУДИР возврат денег покупателю, то такую сумму нужно вписать в графу «доходы» со знаком минус.

Еще один нюанс заполнения КУДИР по УСН доходы – заполнение раздела IV. Поскольку на УСН Доходы налогоплательщик может уменьшить сумму налога на страховые взносы, то размер этих взносов должен быть отражен в IV разделе КУДИР. В книге указывается сведения о платежном документе, период уплаты взносов, категория взносов и их размер. Предприниматели в этом разделе указывают не только взносы за работников, но и на собственное пенсионное и медицинское страхование. По итогам каждого квартала, а также полугодия, 9 месяцев и календарного года подводятся итоги.

Подводим итоги

Каждый налогоплательщик, применяющий УСН, должен вести КУДиР, на основании данных которой рассчитывает налог и авансовые платежи к уплате.

Состав разделов КУДиР различается в зависимости от выбранного объекта налогообложения.

Для ИП и организаций бланк книги один и тот же.

Сдавать КУДиР в налоговую не требуется, но налоговики вправе ее запросить и за ее отсутствие налогоплательщика могут оштрафовать.

Читать также

20.11.2019

Общие правила ведения КУДиР

К числу общих правил, которые необходимо соблюдать при оформлении КУДиР, относится необходимость:

- вести отдельную книгу по каждому из налоговых периодов, в т. ч. и по тому, в отношении которого данные для заполнения отсутствуют;

- вносить туда только сведения, имеющие отношение к расчету налога;

- соблюдать хронологию записей;

- давать ссылки на реквизиты конкретных первичных документов, послуживших основанием для каждой из записей;

- оформлять бумажный экземпляр книги вне зависимости от того, каким из возможных способов она велась (электронно или на бумаге);

- прошить книгу, пронумеровать ее листы, заверить подписью руководителя юрлица или ИП и печатью, если она используется.

В каком виде вести КУДиР

КУДиР необходимо заполнять по утвержденной форме.

Форма и порядок заполнения КУДиР для УСН утверждены приказом Минфина России от 22.10.2012 № 135н (далее – Приказ № 135н).

Далее по прямой ссылке можно бесплатно скачать КУДиР, актуальную на 2019-2020 годы :

Форма КУДиР едина для организаций и ИП, а также для обоих объектов налогообложения. Различия лишь в количестве заполняемых разделов.

КУДиР начинают вести с начала календарного года или с момента начала применения упрощенной системы налогообложения и заканчивают в конце календарного года. Со следующего года необходимо начинать новую книгу.

Порядок ведения книги допускает как электронный, так и бумажный вариант формирования. По завершении налогового периода электронный вариант подлежит переводу в бумажный формат (п. 1.4 Приложения № 2 Приказа № 135н). КУДиР распечатывают, страницы нумеруют и прошнуровывают. На последней странице указывают количество прошнурованных страниц и заверяют подписью и печатью (если есть).

Необходимость ежегодно представлять КУДиР в налоговую инспекцию отсутствует. Предъявлять КУДиР проверяющим нужно при их запросе в ходе проверочных мероприятий.