Учреждению передан земельный участок на праве постоянного (бессрочного) пользования. Как учитывать этот участок: за балансом или на балансе? Как оформить принятие к учету земли в программе «1С:Бухгалтерия государственного учреждения 8». Ответы на эти вопросы вы найдете в статье экспертов 1С.

Пунктом 333 Инструкции по применению Единого плана счетов бухгалтерского учета, утвержденной приказом Минфина РФ от 01.12.2010 № 157н в редакции от 12.10.2012, установлено, что земельные участки, используемые учреждениями на праве постоянного (бессрочного) пользования (в том числе, расположенные под объектами недвижимости), учитываются на забалансовом счете 01 «Имущество, полученное в пользование» на основании документа (свидетельства), подтверждающего право пользования земельным участком, по их кадастровой стоимости (стоимости, указанной в документе на право пользования земельным участком, расположенном за пределами территории Российской Федерации).

Статьей 5 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» установлено, что объектами бухгалтерского учета экономического субъекта являются:

- факты хозяйственной жизни;

- активы;

- обязательства;

- источники финансирования его деятельности;

- доходы;

- расходы;

- иные объекты в случае, если это установлено федеральными стандартами.

Если за учреждением закреплено право пользования земельным участком, то земельный участок является активом и должен учитываться на балансе учреждения.

Приказом Минфина России от 29.08.2014 № 89н внесены соответствующие изменения в пункт 71 Инструкции по применению Единого плана счетов бухгалтерского учета, утвержденной приказом Минфина РФ от 01.12.2010 № 157н, далее – Инструкция № 157н, теперь земельные участки, используемые учреждениями на праве постоянного (бессрочного) пользования (в том числе расположенные под объектами недвижимости), должны учитываться на соответствующем счете аналитического учета счета 103 00 «Непроизведенные активы» на основании документа (свидетельства), подтверждающего право пользования земельным участком, по их кадастровой стоимости (стоимости, указанной в документе на право пользования земельным участком, расположенном за пределами территории Российской Федерации).

Пунктом 2 приказа Минфина России от 29.08.2014 № 89н установлено, что изменения, утвержденные данным приказом, применяются при формировании показателей объектов учета на последний день отчетного периода 2014 года, если иное не предусмотрено учетной политикой учреждения. Переход на применение учетной политики с учетом положений настоящего приказа в части рабочего плана счетов бухгалтерского (бюджетного) учета государственных (муниципальных) учреждений осуществляется по мере организационно-технической готовности субъектов учета.

Таким образом, до 31 декабря 2014 года учреждениям следует списать с забалансового учета земельные участки, используемые учреждениями на праве постоянного (бессрочного) пользования (в том числе расположенные под объектами недвижимости), и поставить их на баланс – на счет 103 11 «Земля — недвижимое имущество учреждения». По разъяснениям методологов Минфина России данные операции следует оформить бухгалтерской справкой ф.0504833.

Статьей 11 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» установлено, что активы и обязательства подлежат инвентаризации. При инвентаризации выявляется фактическое наличие соответствующих объектов, которое сопоставляется с данными регистров бухгалтерского учета.

Таким образом, для выявления фактического наличия имущества, сопоставления фактического наличия имущества с данными бухгалтерского учета и проверки полноты отражения в учете в соответствии с п. 1 ст. 11 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» необходимо провести инвентаризацию земельных участков, в том числе расположенных под объектами недвижимости. Если у учреждения есть в наличии документы (свидетельства), подтверждающие право пользования земельным участком, на основании результатов инвентаризации следует списать объект с забалансового учета и поставить на баланс по кадастровой стоимости.

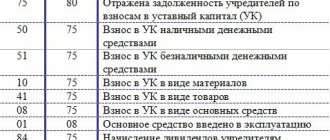

В соответствии с пунктом 20 Инструкции по применению плана счетов бухгалтерского учета бюджетных учреждений (утв. Приказом Минфина РФ от 16.12.2010 № 174н) принятие к учету согласно Акту о результатах инвентаризации объектов непроизведенных активов, выявленных при инвентаризации, отражается по дебету соответствующих счетов аналитического учета счета 010300000 «Непроизведенные активы» (010311330, 010312330, 010313330) и кредиту счета 040110180 «Прочие доходы».

Следует отметить, что если у учреждения земельный участок учитывается за балансом, возможно, он учитывается как имущество казны на балансе у соответствующего органа по управлению имуществом. Один и тот же объект не должен одновременно учитываться на балансах учреждения и казны. Списание с баланса казны и принятие на баланс учреждения должно производиться согласованно.

Изменения в Инструкции N 162н: как вести бюджетный учет в 2021 году

10 февраля вступил в силу приказ, которым внесены изменения в Инструкцию N 162н. Новшества нужно применять при составлении учетной политики и показателей бюджетного учета уже с 2019 года.

Правок много, в частности, при формировании номера счета нужно учитывать новые коды КОСГУ. Изменились и правила учета: по-другому надо признавать безвозмездно полученные или переданные нефинансовые активы, а также неучтенные объекты, выявленные при инвентаризации.

Есть изменения в учете расчетов, обязательств, доходов, расходов.

Счета формируют как и прежде, но с учетом новой КОСГУ

В обновленной Инструкции N 162н уточнено, что счета раздела нефинансовых активов, счета расчетов по доходам (205 00), по выданным авансам (206 00), с подотчетными лицами (208 00), по ущербу и иным доходам (209 00), по принятым обязательствам (302 00) надо формировать так:

- в 1–17 разрядах — соответствующий код (составная часть кода) бюджетной классификации;

- в 24–26 разрядах — подстатьи КОСГУ согласно экономической сущности операции.

Пример: Казенное учреждение приобретает бутилированную воду, так как орган санитарно-эпидемиологического надзора признал воду централизованного питьевого водоснабжения непригодной для питья. Бухгалтер принимает такую воду к учету:

Дебет КРБ 1 105 36 349 Кредит КРБ 1 302 34 730 (КРБ 1 208 34 660, если вода приобретена через подотчетное лицо).

Активы, полученные (переданные) безвозмездно, учитывают по-новому

Изменения в правилах учета связаны с введением дополнительных кодов КОСГУ. Рассмотрим, каким образом отражать активы, если они получены или переданы безвозмездно:

Выбор подстатьи КОСГУ в новых проводках будет зависеть от контрагента и экономического содержания операции.

Пример: Организация госсектора безвозмездно передает казенному учреждению компьютер. Бухгалтер принимающей стороны делает следующие записи:

Дебет КРБ 1 101 34 310 Кредит КДБ 1 401 10 195

— компьютер принят к учету;

Дебет КДБ 1 401 10 195 Кредит КРБ 1 104 34 411

— отражена ранее начисленная амортизация;

Дебет КДБ 1 401 10 195 Кредит КРБ 1 114 34 412

— отражен ранее начисленный убыток от обесценения.

Выявленные при инвентаризации неучтенные неденежные активы отражают по подстатье 199 КОСГУ

Если после инвентаризации обнаружен неучтенный объект (основное средство, матзапасы и т.д.), то, принимая его к учету, нужно использовать новую подстатью 199 КОСГУ.

Пример: По итогам инвентаризации в учреждении обнаружен неучтенный нематериальный актив. По акту о результате инвентаризации (ф. 0504835) бухгалтер приходует его по первоначальной (справедливой) стоимости:

Дебет КРБ 1 102 30 320 Кредит КДБ 1 401 10 199

Если объект не отражен в учете в результате ошибок прошлых лет, то и учитывать его нужно как исправление ошибок прошлых лет, т.е. обособленно с использованием счетов 0 304 86 (96) 000, 0 401 28 (29) 000.

Отметим, что по подстатье 199 КОСГУ также учитывают:

- основные средства, которые получены по результатам НИОКР;

- материальные запасы, которые остались в распоряжении учреждения после ремонтных работ, в том числе демонтажа объектов нефинансовых активов;

- изменение стоимости земельного участка (в том числе в составе казны) из-за изменения кадастровой стоимости.

Невыясненные поступления показывают по подстатье 189 КОСГУ

Согласно новым правилам операции по невыясненным поступлениям отражают следующим образом:

Дебет 0 210 02 189 Кредит 0 205 81 660

— начисление суммы доходов, требующих уточнения, отражают при их поступлении. Основание — выписка из лицевого счета администратора доходов бюджета;

Дебет 0 205 81 560 Кредит 0 210 02 189

— корректировка суммы дохода по невыясненным поступлениям отражается при их уточнении. Основание — уведомление об уточнении вида и принадлежности платежа.

Доходы от пожертвований можно учитывать как доходы будущих периодов

Для отражения доходов от пожертвований, грантов, благотворительных (безвозмездных) перечислений в новой редакции Инструкции N 162н предусмотрен счет 0 401 10 150 (был и ранее), а также счет 0 401 40 150. Полагаем, использовать приведенную ниже корреспонденцию нужно при целевом назначении поступлений. Такой вывод можно сделать из ФСБУ “Доходы”. Начислить доход текущего периода следует проводкой:

Дебет 0 401 40 150 Кредит 0 401 10 150.

Возврат бюджетными и автономными учреждениями остатков субсидии отражают иначе

Если бюджетное (автономное) учреждение не выполнило госзадание (не достигнуты цели), то остатки субсидии оно должно вернуть учредителю. Последний отражает полученные доходы следующим образом:

Дебет 0 209 34 560 Кредит 0 206 41 660.

Возмещение виновным лицом ущерба в натуральной форме проводят через счет 209 00

Возмещение ущерба виновными лицами в натуральной форме, отражают так:

Дебет 0 100 00 000 Кредит 0 209 00 000.

Оприходование материальных запасов в отдельных случаях уменьшает забалансовый счет 02

При оприходовании матзапасов, которые образовались в результате принятия уполномоченным органом решения о реализации или безвозмездной передаче выбывшего из эксплуатации движимого имущества, нужно уменьшить забалансовый счет 02.

Пример: по решению уполномоченного органа казенное учреждение отдает другой организации старые компьютеры, которые больше не используются. Чтобы произвести эту передачу имущества, учреждению необходимо оприходовать учтенные на забалансовом счете 02 старые компьютеры, применив такую проводку:

Дебет КРБ 1 105 36 340 Кредит КДБ 1 401 10 172 (с одновременным уменьшением забалансового счета 02).

Нереальную к взысканию дебиторку не списывают за баланс

По старым правилам, если учреждение списывало нереальную к взысканию дебиторскую задолженность по произведенным авансам, предоставленным кредитам, займам (ссудам), подотчетным суммам, то ее надо было отражать на забалансовом счете 04. Теперь эти суммы за балансом не учитывают.

В учете появились и другие новшества

В приказе есть еще изменения, в частности следующие.

Изменения, касающиеся непроизведенных активов

Изменения, касающиеся нефинансовых активов имущества казны

Изменения, касающиеся прав пользования активами

Изменения, касающиеся расчетов по доходам

Источник: https://igc.ru/news/izmeneniya-v-instrukczii-n-162.html

Принципы

Главным принципом составления земельного баланса района является показатель принципа. Вся структура должна быть максимально взаимосвязанной и изменение одного показателя повлечет за собой изменение другого. Равенство итогов должно быть строгим, что показывает связь между всеми показателями.

Составить баланс можно в нескольких формах. Речь идет о сокращенной и детальной. Второй вид заключается в отображении всех вариантов движения определенного участка. Такой баланс может напомнить шахматную таблицу.

В сокращенном же варианте детализация смены видов любого угодья не учитывается. Как правило, данный вид баланса составляют каждый год. В полной форме следует составлять документацию раз в 5 лет. В таком случае следует дополнять все документы данными о загрязнении и рекультивации.

Учет земельного участка в бухгалтерском учете

В бюджетном учете в состав нефинансовых активов входят непроизведенные активы, которые учитываются на синтетическом сч. 103 «Непроизведенные активы» и занимает 19—21-й разряды.

Счет предназначен для учета непроизведенных активов, используемых в процессе деятельности учреждения, не являющихся продуктами производства, права собственности на которые должны быть установлены и законодательно закреплены (земля, ресурсы недр и пр.).

Счет 103 «Непроизведенные активы» состоит из аналитических счетов:

103 11 «Земля»;

103 12 «Ресурсы недр»;

103 13 «Прочие непроизведенные активы».

На сч.

103 11 «Земля» учитываются объекты непроизведенных активов в виде земельных участков, а также неотделимые от земельных участков капитальные расходы, к которым относятся расходы неинвентарного характера (не связанные со строительством сооружений) на культурно-технические мероприятия по поверхностному улучшению земель для сельскохозяйственного пользования, производимые за счет капитальных вложений (планировка земельных участков, корчевка площадей под пашню, очистка полей от камней и валунов, срезание кочек, расчистка зарослей, очистка водоемов, мелиоративные, осушительные, ирригационные и другие работы, которые неотделимы от земли), за исключением зданий и сооружений, построенных на этой земле (например, дорог, туннелей, административных зданий и т.п.), насаждений, подземных водных или биологических ресурсов .

На сч.

103 12 «Ресурсы недр» учитываются объекты непроизведенных активов в виде природных ресурсов, которые включают в себя подтвержденные запасы ресурсов недр (нефть, природный газ, уголь, запасы полезных рудных и нерудных ископаемых, залегающие под землей или на ее поверхности, включая морское дно), некультивируемые биологические ресурсы (животные и растения, находящиеся в государственной и муниципальной собственности), водные ресурсы (водоносные пласты и другие ресурсы подземных вод).

На сч.

103 13 «Прочие непроизведенные активы» учитываются объекты непроизведенных активов, не учитываемые на других счетах по учету объектов непроизведенных активов, например радиочастотный спектр.

Указанные активы отражаются по их первоначальной стоимости в момент вовлечения их в экономический (хозяйственный) оборот.

Первоначальной стоимостью объектов непроизведенных активов признаются фактические вложения учреждения в их приобретение, за исключением объектов, впервые вовлекаемых в экономический (хозяйственный) оборот, первоначальной стоимостью которых признается их текущая рыночная стоимость на дату принятия к бухгалтерскому учету.

Под текущей рыночной стоимостью понимается сумма денежных средств, которая может быть получена в результате продажи указанных активов на дату принятия к бухгалтерскому учету.

Учреждения проводят переоценку стоимости объектов непроизведенных активов по состоянию на начало отчетного года путем пересчета их первоначальной стоимости или текущей (восстановительной) стоимости, если данные объекты переоценивались ранее.

Результаты проведенной по состоянию на 1-е число отчетного года переоценки объектов непроизведенных активов подлежат отражению в бухгалтерском учете обособленно.

Результаты переоценки не включаются в данные бухгалтерской отчетности предыдущего отчетного года и принимаются при формировании данных бухгалтерского баланса на начало отчетного года.

Суммы дооценки стоимости объектов непроизведенных активов, полученные в результате переоценки, отражаются по кредиту сч. 1 401 30 000 «Финансовый результат прошлых отчетных периодов».

Суммы уценки стоимости объектов непроизведенных активов отражаются по дебету сч.

Приобретение земельного участка – проводки

1 401 30 000 «Финансовый результат прошлых отчетных периодов».

Операции по переоценке стоимости объектов непроизведенных активов представлены в табл. 2.10.

Таблица 2.10

Date: 2015-08-06; view: 306; Нарушение авторских прав

| Понравилась страница? Лайкни для друзей: |

Некоторые аспекты учета земельных участков

Вопрос о постановке на учет земельных участков, находящихся в пользовании у бюджетных учреждений, становится актуальным.

В Инструкции по бюджетному учету, утвержденной приказом Минфина России от 10.02.2006 N 25н, в качестве объекта учета на счете 10300000 обозначены “Непроизведенные активы“, в том числе на счете 10301000 “Земля“. Надо ли ставить на учет участки, находящиеся в пользовании у бюджетных учреждений?

В Земельном кодексе Российской Федерации (далее — ЗК РФ) ст.

20 определено, что земельные участки предоставляются государственным и муниципальным учреждениям, федеральным казенным предприятиям, а также органам государственной власти и органам местного самоуправления в постоянное (бессрочное) пользование. Обладание земельными участками на праве постоянного (бессрочного) пользования не дает права распоряжаться этими земельными участками.

В статье 3 ЗК РФ обозначено, что имущественные отношения по распоряжению земельными участками регулируются гражданским законодательством, если иное не предусмотрено земельным законодательством.

А в Гражданском кодексе РФ (ст.

270) лицам, которым земельные участки предоставлены в постоянное пользование, дано право передавать этот участок в аренду или безвозмездное срочное пользование с согласия собственника участка.

Источник: https://printscanner.ru/uchet-zemelnogo-uchastka-v-buhgalterskom-uchete/

Регулирование земельно-имущественных отношений территории

На данный момент существует мнение, что без вмешательства в рыночную силу со стороны государства, особенно, если речь идет о земельных отношениях, нельзя обойтись. На данный момент сфера полностью регулируется Президентом Российской Федерации, в том случае, если его слова не противоречат действующему законодательству.

Правительство государства способно принимать решения, которые позволяют прийти к максимальному экономическому равенство. Участниками земельных отношений следует назвать граждан, юридических лиц и так далее. Земля является объектом в отношении которого имеется определенный правовой режим. Именно из-за этого она может быть объектом права и правоотношений.

Изменилась кадастровая стоимость земельного участка. Действия бухгалтера бюджетного учреждения

В настоящее время учреждения госсектора используют земельные участки, в том числе расположенные под объектами недвижимости, на праве постоянного (бессрочного) пользования.

Учитывают такие земельные участки на счете 10300 «Непроизведенные активы». Основанием для учета на балансе земельного участка служит документ — свидетельство, подтверждающее право пользования земельным участком.

Учитывают землю по кадастровой стоимости. Об этом говорится в п.71 Инструкции 157н.

Повышение квалификации в Контур.Школе: Бухгалтерский учет в бюджетных организациях. Главному бухгалтеру бюджетного, казённого, автономного учреждения. Диплом о профессиональной переподготовке 272 ак.часа.

, 30 онлайн-уроков: теория и практикаКроме того, учреждение может иметь земельные участки на праве безвозмездного пользования или арендовать земельный участок по договору аренды (субаренды).

Такие участки земли в соответствии с действующими инструкциями учитываются на забалансовых счетах.

Право оперативного управления землей Земельный кодекс РФ не предусматривает.

Государственные (муниципальные) учреждения являются плательщиками земельного налога, если земельные участки закреплены за ними на праве постоянного (бессрочного) пользования.

Земельный налог — это местный налог, устанавливается гл.

31 Налогового Кодекса РФ, нормативными правовыми актами представительных органов муниципальных образований и обязателен к уплате на территориях этих муниципальных образований.

Земельный налог и авансовые платежи по нему уплачиваются организациями в бюджет по месту нахождения земельных участков, признаваемых объектом налогообложения в соответствии со ст. 389 НК РФ.

На основании статьи 388 НК РФ организации, имеющие земельные участки на праве безвозмездного пользования, в том числе праве безвозмездного срочного пользования, или переданные им по договору аренды, не платят земельный налог.

Налоговой базой для начисления налога на землю, согласно ст. 390 Налогового кодекса, служит кадастровая стоимость земельного участка. Это та сумма, которая облагается налогом. Именно поэтому всем организациям госсектора стоит знать кадастровую стоимость собственного участка земли, следить за ее изменением, поскольку она напрямую связана с размером налога на землю, подлежащему уплате.

Пунктом 14 статьи 396 НК РФ установлено, что по результатам проведения государственной кадастровой оценки земель, территориальные органы Федеральной службы государственной регистрации, кадастра и картографии бесплатно предоставляют налогоплательщикам земельного налога сведения о кадастровой стоимости земельных участков в виде кадастрового номера объекта недвижимости и его кадастровой стоимости по письменному заявлению налогоплательщика.

Заказать выписку из ЕГРН можно на официальном сайте Росреестра, в МФЦ, в территориальном органе кадастровой палаты.

В соответствии с п. 1 ст. 391 НК РФ налоговая база определяется, исходя из кадастровой стоимости земельных участков, признаваемых объектом налогообложения по состоянию на 1 января года, являющегося налоговым периодом.

Если земельный участок образован в течение налогового периода,то налоговая база определяется как его кадастровая стоимость на день внесения сведений о нем в Единый государственный реестр недвижимости (ЕГРН).

Налоговым периодом по земельному налогу признается календарный год. Отчетными периодами для налогоплательщиков-организаций являются первый квартал, второй квартал и третий квартал календарного года (ст. 393 НК РФ). Для земельного налога муниципальные образования, а так же города федерального значения Москва, Санкт-Петербург и Севастополь вправе не устанавливать отчетный период.

Учреждение госсектора, имея право постоянного (бессрочного) пользования на земельный участок, может быть освобождено от уплаты земельного налога. Перечень льгот по земельному налогу приведен в статье 395 НК РФ. Например, согласно п. 1 ст.

395 НК РФ освобождаются от обложения земельным налогом организации и учреждения уголовно-исполнительной системы Министерства юстиции РФ в отношении земельных участков, предоставленных для непосредственного выполнения возложенных на эти организации и учреждения функций.

Кроме того, в каждом конкретном регионе РФ могут быть предусмотрены льготы для учреждений по уплате земельного налога.

Сам земельный налог относится к местным налогам, и в связи с этим налоговые ставки и налоговые льготы для налогоплательщиков устанавливаются муниципальным законодательством.

Как рассчитать земельный налог

Расчет суммы налога учреждение производит самостоятельно.

Например, у казенного учреждения на праве постоянного (бессрочного) пользования имеется земельный участок, кадастровая стоимость которого — 2 500 000 руб. Учреждение не имеет налоговых льгот в соответствии с НК РФ и местным законодательством. Налоговая ставка по земельному налогу установлена в размере 0,3%. Муниципальным законодательством предусмотрены авансовые платежи по налогу.

Сумма земельного налога составит: 2 500 000 руб. х 0,3%=7500руб.

Сумма авансового платежа за 1-й, 2-й и 3-й кварталы составит: 2 500 000 руб. х 0,3% х ¼=1875руб.

Сумма налога, подлежащая уплате в бюджет по итогам налогового периода, определяется как разница между суммой налога, исчисленной по приведенной выше формуле, и суммами подлежащих уплате в течение налогового периода авансовых платежей по налогу (п. 5 ст. 396 НК РФ):

7500 руб. – (3 x 1875 руб.) = 1875 руб.

В соответствии с Приказом Минфина РФ от 01.07.2013 № 65н расходы на уплату земельного налога относятся на статью 290 «Прочие расходы» КОСГУ по коду вида расходов 851 «Уплата налога на имущество организаций и земельного налога».

Но кадастровая стоимость земельного участка может изменяться. Как определить налоговую базу для расчета земельного налога при изменении кадастровой стоимости в течение налогового периода?

Понятие и назначение земельного баланса территории

Земельный баланс — это система документов, которая описывает весь земельный фонд на одной административно-территориальной единице. На данный момент баланс просчитывают сельские, поселковые и городские советы. Они же занимаются рассмотрением и утверждением. Они представляют в специальные сроки все данные для проведения учета баланса определенной района или области, а также страны. Основной задачей баланса является попытка выявить действительное состояние земельного фонда в субъектах Российской Федерации и в стране в целом, а также то, насколько используется данная территория.

При составлении земельного баланса указываются характеристики фонда по категориям. Выделяются землепользователи и собственники, а также проводится оценка состояния территории. Все это указывается за определенный (отчетный) период. Главное, чтобы абсолютно все показатели были максимально достоверными. Документы следует официально оформить и обосновать все изменения, если меняется землевладение или состав угодий. Если меняются площади или же качества, то это необходимо отразить в балансе.

Состав земель сельскохозяйственного назначения муниципального образования (общие сведения)

Земли сельскохозяйственного назначения — это те угодья, которые находятся за чертой поселения. Они государством предоставляются для того чтобы вести сельскую деятельность. К ним можно отнести также и участки, которые заняты лесополосой, постройками и дорогами. На особой охране находятся сенокосы и пастбища. Ни для кого не секрет, что сельскохозяйственные угодья необходимы для того чтобы выращивать культуры, которые определяют уровень экономики в стране.

Пашни — это угодья, которые следует ежегодно обрабатывать и использовать для посева. Сенокосы и пастбища — это также важный атрибут земельного угодья муниципального назначения. Данная территория — это луга, где растет травянистая растительность. Как правило, здесь выпасают скот и скашивают траву для того, чтобы сделать корм для животных.

Экономическая оценка земель

Для того чтобы составить земельный баланс, необходимо знать, как происходит экономическая оценка земель. Она характеризует ценность территории как средства производственного цикла. Соответственно, она также позволяет узнать, насколько является эффективными и качественными определенные угодья.

Объектом экономической оценки, как правило, выступают не почва, а сама земля и ее площадь. В нее входит описание природных факторов, которые влияют на процесс производства. Если говорить о совокупности всех факторов, то в принципе они и учет конкретных экономических условий определяют использование угодий в дальнейшем.

Когда проводятся земельно-оценочные работы для составления земельного баланса района совокупность всех вышеописанных условий аккумулируются в агропроизводственную группу почвы. Эта характеристика объединяет землю и определяет характер использования.

Экономическая цель оценки направлена на то, чтобы создать все предпосылки для рационального использования земель и решения данных вопросов. Если речь идет об охране ресурсов, то следует совершенствовать экономический механизм.

Если говорить о задачах экономической оценки, то она необходима для проведения и составления земельного баланса района или области, для того, чтобы установить продуктивность каждого хозяйства и определить процент производственного труда.

Результаты экономической оценки служат еще и для того, чтобы решить определенные задачи. Речь идет о развитии рынка земли, введении и изъятии участков, повышении или снижении налога, арендной плате и стоимости участка, установлении компенсационных выплат, а также оценке деятельности Земли.

Передача инвестору

Как правило, при строительстве объекта недвижимости за счет средств привлеченного инвестора стоимость земельного участка полностью или частично застройщику возмещает инвестор. В этом случае застройщик отражает стоимость земельного участка на счете 08 и после окончания строительства передает инвестору земельный участок (его часть). В бухучете эту операцию отразите проводкой:

Дебет 76 субсчет «Расчеты с инвестором» Кредит 08 – передан земельный участок инвестору в связи с окончанием строительства объекта недвижимости.